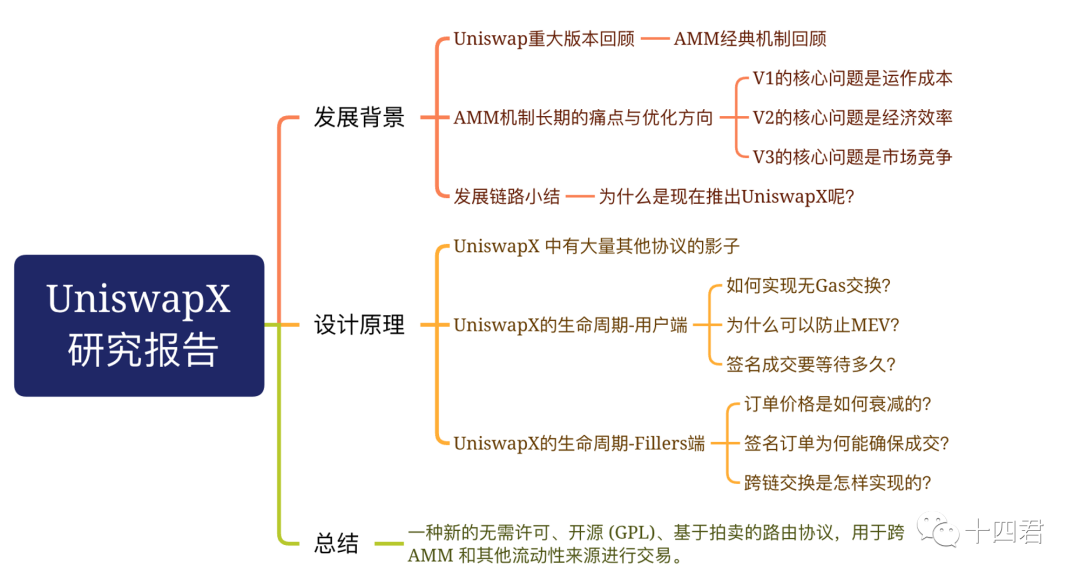

UniswapX 調査レポート (パート 1): V1 ~ 3 の開発リンクを要約し、次世代 DEX の原理革新と課題を解釈します。

ガイド

ガイド

チェーンの生態学的パターンを完全に変えることができるプロトコルが登場することはまれであり、uniswap V 1 と uniswapX がその 1 つです。最大の分散型交換プロトコルとして 5 つのバージョンを開始し、累計取引量は 1 兆 5,000 億ドルを超えました。 V 1 以降、AMM の巨大な MEV の可能性が利用され、チェーン上のノード間のオープン メモリ プールに無数の裁定取引の機会が広がりました。MEV はユーザーの邪魔をし、常に悪い価格で取引させていたように見えますが、最終的には終わりました。チェーン内外の価格の均一化に大きく貢献しました。これが UniswapX の中心的な意味である「グループ ゲーム」であり、分散システムが賢い人々のモチベーション ゲームにおいて究極のバランスを達成できるようにします。この記事に従って、Uniswap シリーズの変化と AMM の取引メカニズムを深く掘り下げ、最後に UniswapX の動作原理に立ち戻り、ゲームを感じ、ゲームからチャンスを見つけてください。

最初のレベルのタイトル

1. Uniswap メジャー バージョンのレビュー

Uniswap は完全な分散化の信念を長年にわたって貫いてきたチームであり、各バージョンのリリースには Defi 環境の大きな変化が伴います。

Uniswap V 1 は 2018 年 11 月にリリースされました。これは ETH とトークン間の交換のみを可能にしますが、わずか 200 行のコードから始まり、DEX が CEX と戦うために長い道のりを歩み始めました。

2020 年 3 月にリリースされた Uniswap V2 は、V1 に比べて大幅に改善されており、ERC 20 間の直接スワップだけでなく、オンチェーン スワップも可能になります。

Uniswap V3 は 2021 年 5 月に開始されました。V2 がほとんどの機能を実現していることを前提として、V3 は資本効率を大幅に改善し、流動性プロバイダーがより少ない流動性コストを使用できるようにしながらも、同じ賞を獲得できます。

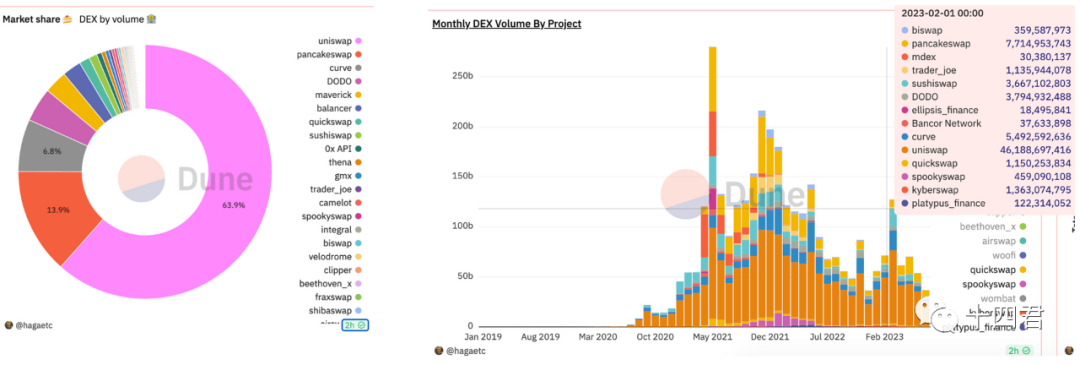

V 1 から V 4 まではコンセプトの継続的な反復として見ることができ、X の出現により、X の意味合いを通じてマルチチェーンとマルチプロトコルの間の情報交換が開かれることが期待されます。 Uniswap の強力なブランド効果の下でに応じて、DEX パターンの全体的な操作が変更されます。多くの反復で、Uni シリーズ プロトコルは Dex 市場全体の 60% 以上をしっかりと占めています。ほとんどの Defi プロトコルはフォークまたは互換性があります。それらは最大のトランザクション プールの深さを持ち、チェーン上で最も基本的な金融機能となっているようです。

https://dune.com/hagaetc/dex-metrics

画像の説明

最初のレベルのタイトル

2. AMM メカニズムの長期的な問題点と最適化の方向性

AMM は V1 で素晴らしいので、それで十分ですか?もちろんそうではありません, スワップができることは最も基本的なサービスにすぎません, 機能の実現の下でより多くの潜在的な機会が存在します. LP (流動性プロバイダー) とその製品である TVL (トータル・バリュー・ロックド) は常に採算が取れません。コストのより高い運用効率を得ることが常に彼らのテーマでした。

2.1 V 1 の中心的な問題は運用コストです<=>トークンとネイティブトークンの変換のみを提供するため、コストの問題は避けられない<=>Usdt,

トランザクションコスト: ユーザーは、Dai と Usdt 間の変換を完了するために 2 つのトランザクションが必要です。最初は Dai です。

ETHはまたETHですスリッページコスト: さらに、これら 2 つのトランザクションではアトミック トランザクション機能がまだ提供されていないため、個別にチェーンに移行するプロセス中にスリッページが変化する可能性があります。大幅なオンチェーン収益化がなければ、それほど多くのトランザクションは存在しなかったでしょう

ただし、ユニスワップ手数料の徴収方法は、取引されたトークンの0.3%を差し引く従量制モデルに属し、最終的にプールプールに蓄積され、LPTokenを通じて配当権利と共有されます。

2.2 V 2 の中心的な問題は経済性です

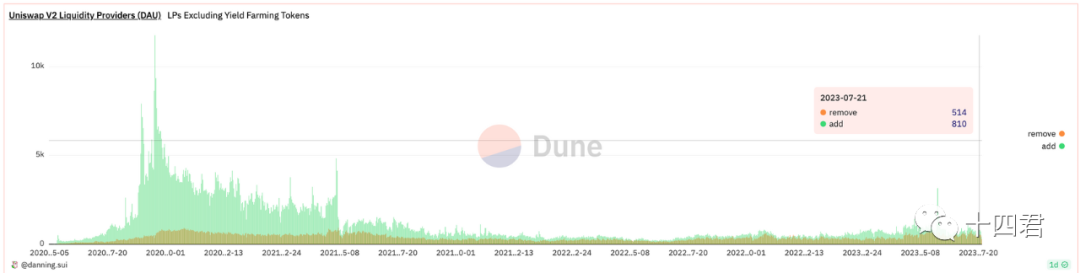

https://dune.com/danning.sui/uniswap-user-base

V 2 の変更は、V 1 のプール モードをさらに最適化することです。また、スマート コントラクトの工場展開モードを採用し、トークンとトークンの間にプール プールを構築でき、チェーン トランザクションのパスのカスタマイズが実現されます。以下の図から、Uniswap V2 の開始以来 3 年間で、流動性プールに LP として追加されたオペレーション数 (DAU) が流出数よりも多くなっていることがわかります。最高のビジネスであると同時に、市場でも十分に認知されています。

画像の説明<=>現在、イーサリアムだけで 22 W のトランザクション プールがあるため、パス モデルはチェーン上の無意味な資産ロックを削減しますが、同時にチェーン上でより良いトランザクション パスを見つけることが困難な問題になります。

ここでのトランザクション パスの分析は、効率性を大きく損なうポイントです。強力なオンチェーン データ分析を持たないチームが、十分なトランザクション リンクを構築することは困難です。さらに重大な損失は、資本効率の損失です。ほとんどの場合、ステーブルコイン取引ペアでは、ほとんどの場合 DAI が使用されるため、資金のほとんどはライフサイクル全体のプールにとって完全に不要です。

USDC は価格比率 99.99% の範囲内で変動しており、資金プールの有効利用率が低すぎるように見えます。永続的損失の公式を導き出すことによって、永続的損失の原因、つまりETHのLPの損失、またはプール内の価値が外部の裁定者によって持ち去られたことを見つけることができます。

拡張可能な読書:

「Dexにおける永久損失の解釈:原理、メカニズム、計算式の導出」永久損失の不確実性(その後のトークンの価格の方向性は誰も知りません)に直面すると、LP の場合、ステーブルコインとなる LP は一時的な損失に十分抵抗し、無料でスワップ手数料を稼ぐことができます(確率の観点から言えば、トークンの価格は大きくなります) 2 つのトークンは長期間変更されません)、しかしステーブル コインの LP として使用される資金が多すぎるため、手数料配当収入も薄まりますが、徐々に 2 つのプールの深さが 1,000 を超えることも可能になります。 10,000Uの値。

要約すれば、

V 2 の非効率性は、最適なトランザクション リンク パスを構築することが難しいことと、無常と戦う傾向にある資金の利用率が低いことに起因します。

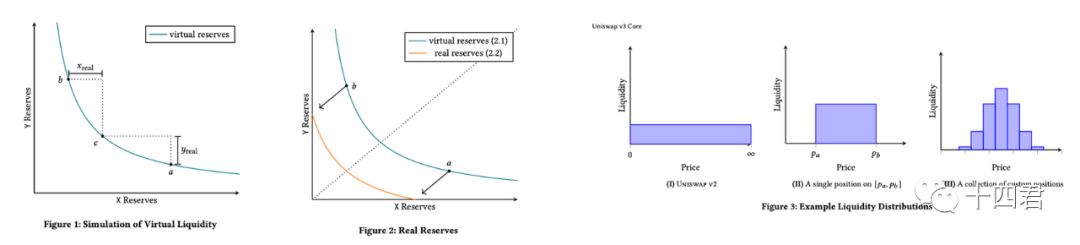

2.3 V 3 の中心的な問題は市場競争です上記 V 2 の資本効率の問題を解決するために、uniswap V 3 は、無効な資金の入金を部分的に削減する状況に属する限定された範囲の集中流動性 (集中流動性) を設計しました。図 1 のいわゆる仮想ファンド プール (仮想リザーブ) は、まだ固定商品曲線上にあり、一定範囲の流動性のみを提供するファンド プールを指しますが、実際には、LP は同じ指定範囲 XY を提供して同じことを達成できます。価格は資金全額から計算された価格となります。

V 3 の流動性は、異なる間隔の一連の流動性で構成されます。

https://uniswap.org/whitepaper-v3.pdf

相対的に言えば、現在価格付近の流動性は比較的高いです。流動性プロバイダー LP は、取引可能な流動性を提供する場合にのみ取引手数料を得ることができ、複数の高レベルのカット間隔を実現することで指値注文のメカニズムを実現することもできます。

画像の説明

V 3 にはまだ多くの最適化 (幾何平均に基づくオラクル マシンの価格など) がありますが、現時点では市場構造が変化しています。V 3 は LP にとってよりフレンドリーですが、サークルがスマートなユーザーでいっぱいになると、人々、誰もが適切な範囲を選択するので、全体への変換は資本蓄積の問題を改善しません。https://github.com/Defi-Cartel/salmonella

さらに、LP の効率の最適化はユーザーに良いフィードバックを与えません. ほとんどのユーザーにとって、AMM トランザクションはメモリプールに入った瞬間から注目され続けており、トランザクションよりも利益が高い場合にはコストが固定されます。この種の悪意のあるロボットに反撃するために、一部の専門家は反撃するためのサルモネラ菌契約書を発行しました。

したがって、オンチェーントランザクションの構造は長い間、フロントエンドとバックエンドの分離構造に進化してきたため、V3の最適化と現在の市場選択は分岐点にあります。

https://etherscan.io/gastracker

最初のレベルのタイトル

副題

文章

V 1 ~ V 3 のメカニズムを考察し、それによって生じる限界を補い、最適化することは、Uniswap チームが長年 LP 収益管理に深く関わってきたときのこととも言えますが、現在の市場構造はすでにアグリゲーターでいっぱいです。ナンバーワンのスワップ ブランド自体である Uni は、強固なバックエンド インフラストラクチャとして、無数のフロントエンド アグリゲーションによって接続されています。それでも 3,000 の手数料がかかっていますが、ここでの収入はLP 分配率は 0.25% であり、協定自体は 0.05% に過ぎず、実際には発効していません)。したがって、この答えは、今言及したいくつかのメジャー バージョンの反復によって解決しようとしている、中心となる 5 つの主要な問題に戻る必要があります。。

文章

文章

文章

文章

文章

当初、OS にはバッチ トランザクションやクロスマーケット トランザクションの機能がなかったため、誇大宣伝のために多数のアグリゲーターが登場しました (バッチ スキャンはプロジェクト側の作業を支援する中核的な機能です)。その後、Opensea が新しいシーポート 合意後、バッチトランザクション、リングトランザクション、部分トランザクションの基本的なプロトコル機能により、世界のNFT市場アグリゲーターのシェアはさらに希薄化しました。

文章

NFT取引そのものが減少しても、首位の座は変わらない。

3.2. なぜ今 UniswapX が開始されるのですか?

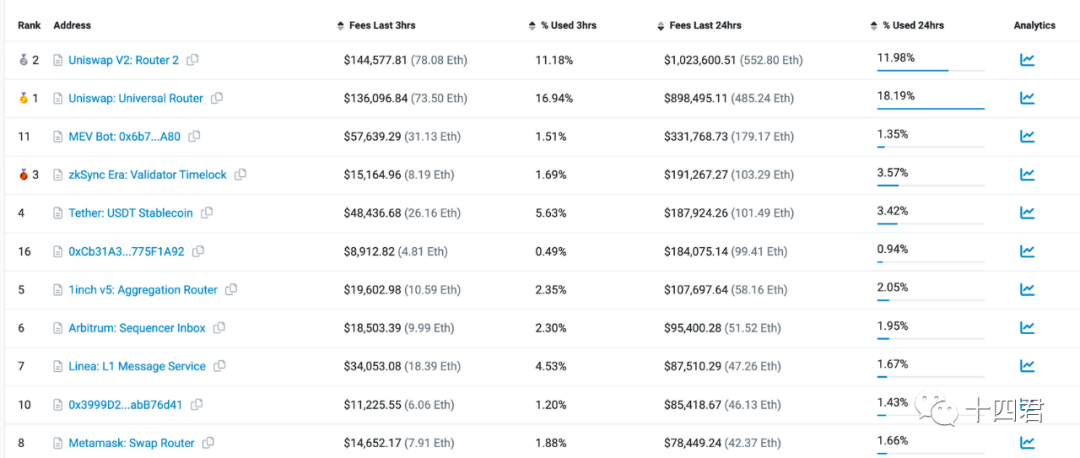

この年を振り返ると、Uniswap V 1 バージョンの発売により市場が一気に活性化する可能性がありました。その大きな理由は、当時の市場状況にもありました。新世代 ERC 20 が多数発行されました。プロジェクト パーティー自体チェーン上でリアルタイムの流動性プールを維持し、許可のない取引所の取引機能を提供するために必要です (結局のところ、取引所での取引には依然として一定のしきい値が存在します)。スワップの現在の市場状況も同様です。<=>一方で、MEV がチェーン上のメモリ プールを完全に囲むと、大規模なスワップはほぼピンチに直面しますが、上の図でも、MEV Bot が全体のガス消費量で 11 位にランクされていることがわかります。ネットワークに接続すると、毎日 180 ETH の手数料が消費されます。結局のところ、羊毛は羊から得られるものであり、この部分のユーザーは常に低価格の CEX 市場に戻されることになります。

一方、MEV に対する従来の解決策は、ETH を直接経由するのではなく、1 ETH 自体を 1900 U に交換する分割およびルーティングのモードです。USDT プールは完成しましたが、A プールに 30%、B プールに 40% に変更されます。これにより、単一トランザクションのスリッページが減少し、MEV 攻撃者のコストが増加します。これは、ユーザーが最終的により良い価格を得ることができるように、何百万ものプールの中から最適な分割注文の組み合わせを探すルーティングの複雑さです。それで

MEV とルーティングの複雑さに直面して、UniSwapX は成功するでしょうか?https://research.web3caff.com/zh/archives/10004?ref=shisi

?彼の強みは何ですか?彼の潜在的な価値をその動作原理から深く評価する必要がある。

この記事の全文は 9700 ワードで、第 1 部では Uni シリーズの開発リンクを整理し、X の背景とプロトコルの目標を要約し、第 2 部では X の原理の詳細を説明します。ユーザーと充填者の観点から注文のライフサイクルを解釈し、最終的にそのプロトコル機能の利点に答えます。原稿は Web 3 Caff プラットフォーム (高品質な研究レポートの有料プラットフォーム) に送信されています。原文を読むには以下をクリックするか、このリンクにジャンプしてください。

Web 3 業界の問題について話し合うために、バックグラウンドで作者にメッセージを残すことができます