原著者: Ouke Cloud Chain の特別研究員、Yi 博士。伝統的な金融機関の上級実務家、10 年以上のマクロ経済研究経験、および 10 年近くのオルタナティブ資産投資研究経験。

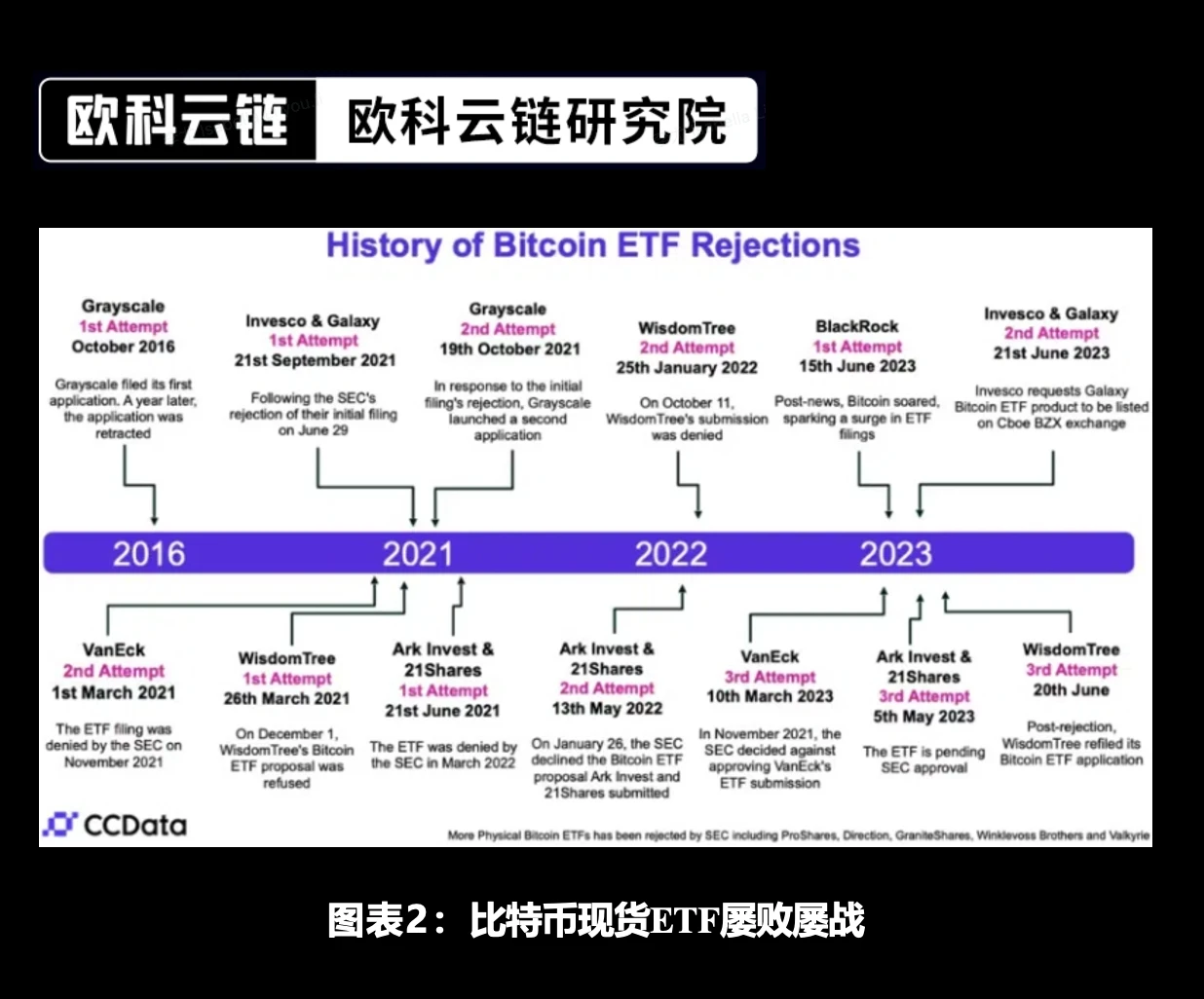

2022年に市場が深刻な弱気相場に陥って以来、さまざまなニュースが波紋を広げにくくなり、ビットコイン先物ETFの運用規模も成長が止まった。しかし、ブラックロックがビットコインスポットETFの発行を申請したというニュースは物議を醸し、すぐに市場心理を刺激し、関連トピックに関する議論は依然として高いままです。投資家はしばしば金ETFの歴史的発展に言及し、ビットコインスポットETFの承認が業界の進歩に大きな増加をもたらすことを想像しますが、その一方で、2024年の次期米国選挙ではビットコインの重要性がますます高まるでしょう。仮想通貨コミュニティからの票を獲得するため、共和党は態度を大幅に軟化させる一方、仮想通貨スポットETFの今後にも注目が集まる 著名な資産運用大手各社がひそかにイーサリアムスポットETFの申請を行っており、プレーヤーもまた、エネルギーの一部をその進歩に焦点を当てることに費やすこともできます。

1. 歴史を鏡として栄枯盛衰を見つめる - 金ETF開発の起源をたどる

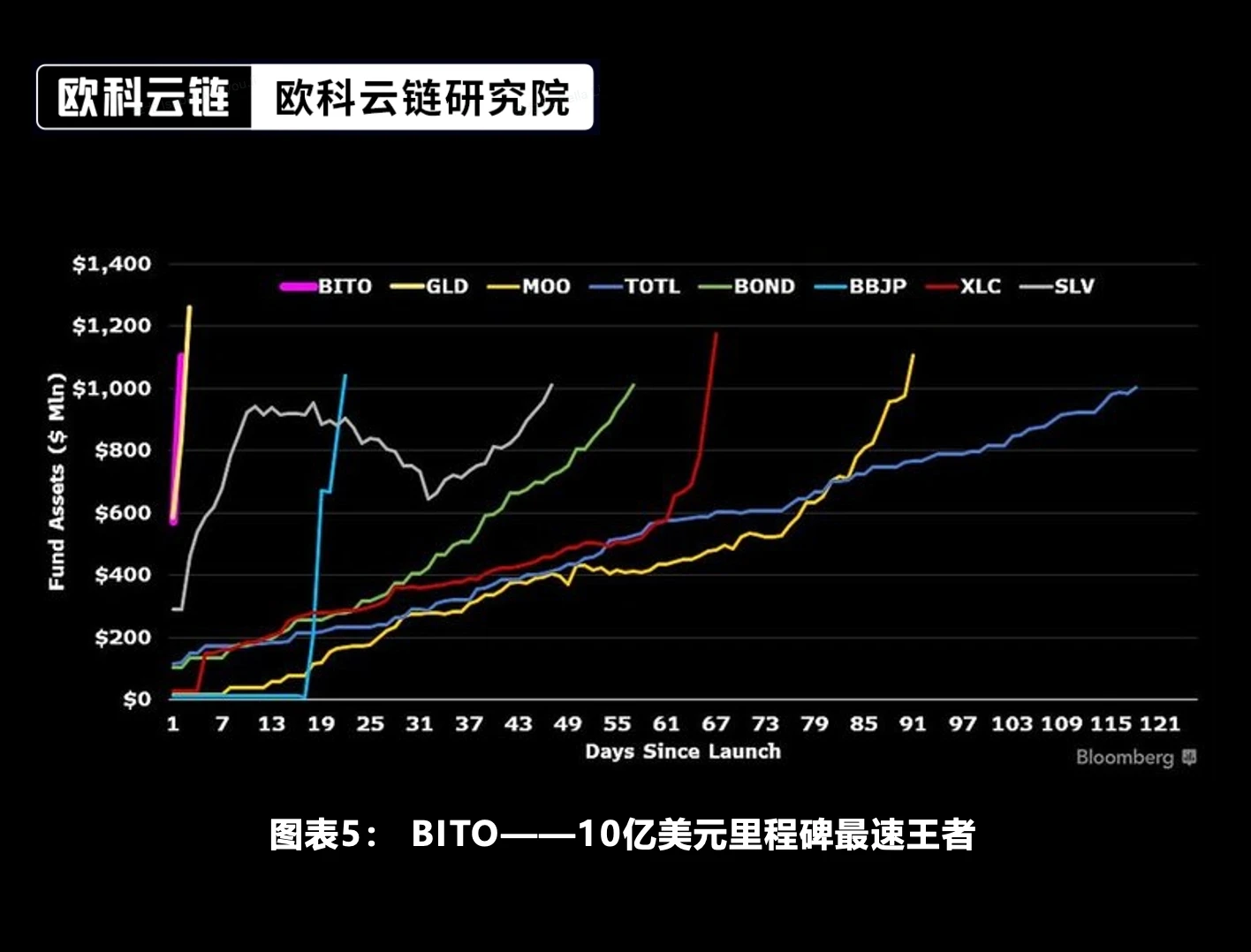

最近、市場のビットコイン現物ETFへの期待が高まる中、ビットコイン先物ETFの現状はやや厳しい状況となっている。 SECはCME契約に基づく7つのビットコイン先物ETFを承認し、大幅な有利なスタートを切った。しかし、ローリングポジションに伴うスリッページや取引手数料、先物プレミアムなどの問題により、保有コストが高く、経営規模の成長が遅いというジレンマに陥っている。現時点で、その運用資産総額はまだ 10 億ドルをわずかに超えています。

出典: USA TODAY、Ouke Cloud Chain Research Institute

比較すると、ビットコインスポットETFには上記の欠点はありません。 2023年6月15日、世界最大の資産管理会社ブラックロックはビットコインスポットETF iシェアーズの申請をSECに提出した。同社の運用資産総額は約10兆ドルで、576件のETF申請が575回承認されたという輝かしい実績により、ビットコインスポットETFの承認に対する市場の期待が再燃した。その後、Wisdom Tree、Invesco、Galaxy など、多くの TradFi 巨人が追随しました。

しかし、SECはブラックロックには適用に十分な条件がないと考え、「監視共有協定(SSA)」を締結した仮想通貨取引所を開示していなかったとして、当初の申請を却下した。

その後、ブラックロックはCoinbaseをSSAパートナーとして指定し、SECのコメントに応じて申請書を再提出した。

出典: CCData、Ouke Cloud Chain Research Institute

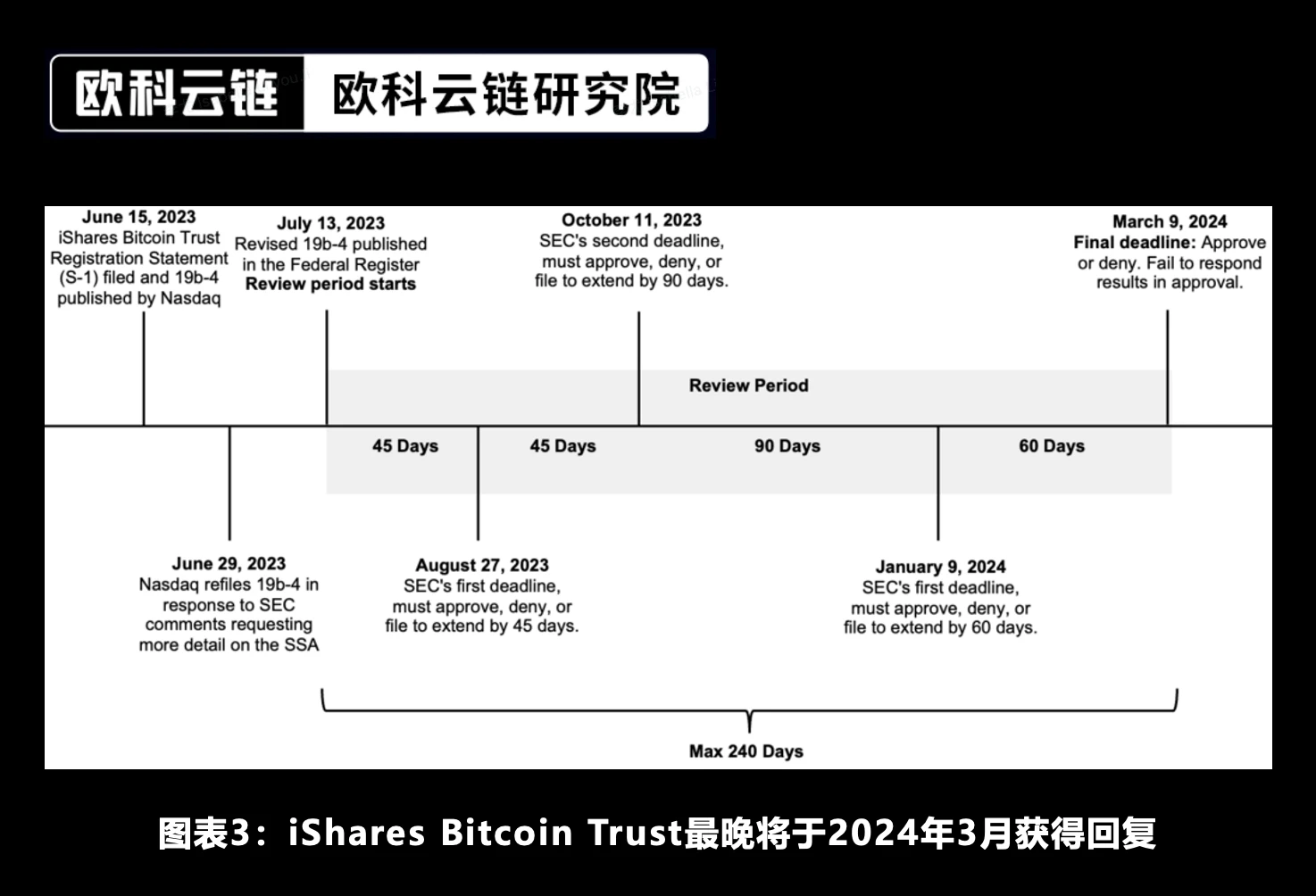

SECの回答期限によれば、iシェアーズの申請に対するSECの回答期限は2024年3月9日となっている。

出典: GSR、大受クラウドチェーン研究所

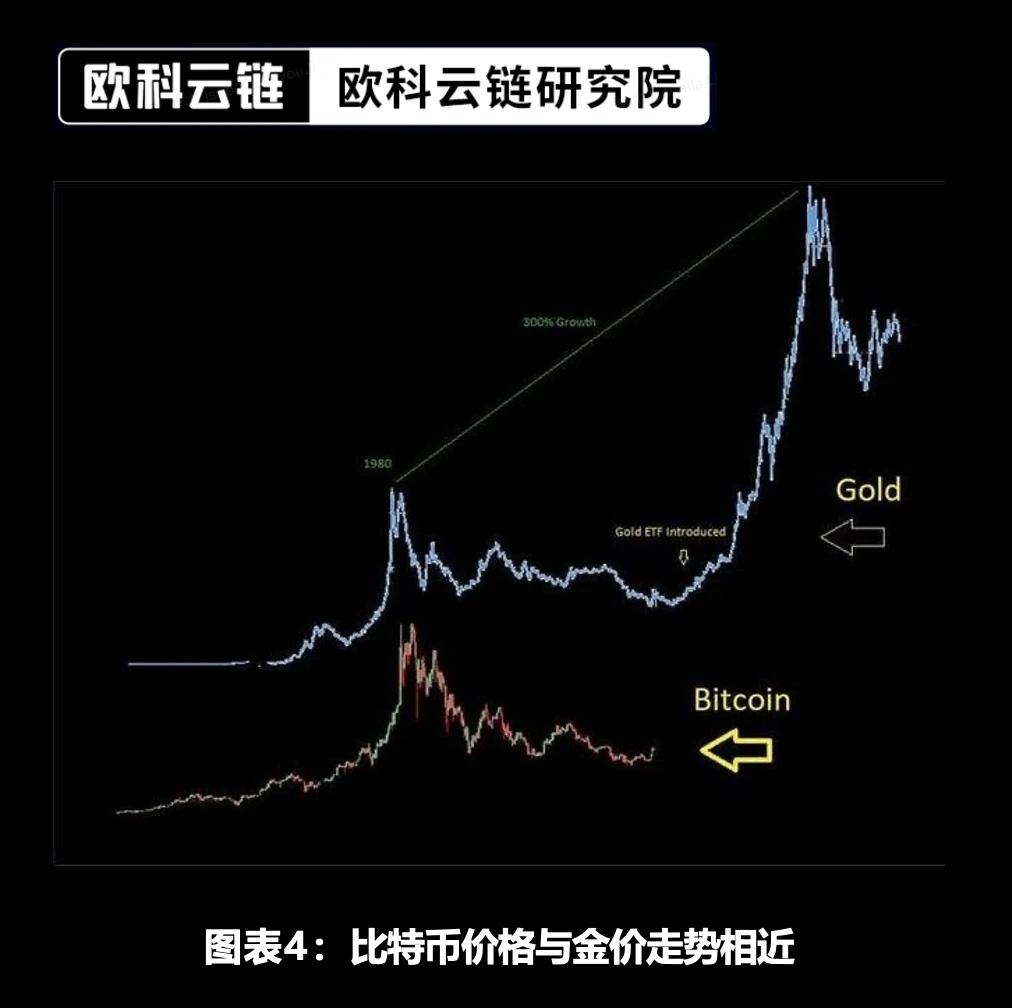

iシェアーズの結果は決定的なものではありませんが、ブラックロックのCEOはビットコインを21世紀のデジタルゴールドと呼んだため、金ETFの歴史を振り返ることは非常に有益です。

金ETFが金市場に変革的な影響を与えるのと同様に、ビットコインスポットETFは市場に質的な変化を引き起こす可能性があります。 2004 年 11 月 18 日、ステート ストリート バンクが発行した最初の金 ETF、SPDR ゴールド トラスト ETF (GLD) がニューヨーク証券取引所に上場されました。この ETF は、金市場への投資参入障壁を大幅に下げ、倉庫保管と輸送の問題を解決します。歴史は繰り返されませんが、韻を踏む可能性はあり、ビットコインスポットETFが同じ革命を引き起こす可能性があります。投資家は秘密鍵や保管場所を心配することなく、ETFを通じてビットコインを長期保有できます。

価格パフォーマンスに基づいて、金 ETF は多数の新規投資家と追加資金を引きつけ、金価格の急速な成長を促進しています。 GLD の上場から 2011 年半ばまで、金は基本的に継続的な上昇傾向にあり、8 月にピークに達し、約 450 米ドル/オンスから約 1,900 米ドル/オンスまで急騰し、300% 以上の増加となりました。年間複合成長率は約 8 %。 GLDは過去5年間で45%下落し、その後2020年末にかけて最高値に戻りました。市場へのアクセスがより便利になり、市場メカニズムがより透明になると、より多くの投資家が集まり、その結果、価格が全体的に安定して上昇することがわかります。

出典: Crypto Goose、Ouke Cloud Chain Research Institute

AUM成長率から推定すると、ビットコインスポットETFは新記録を樹立する可能性がある。最初の金ETFは3日間で運用資産総額10億ドルに達し、この記録は18年間続いた。短期間でこの数字に到達したもう1つのETFは、プロシェアーズの2021年ビットコイン先物ETF BITOで、2日間で10億ドルの流動性を集めた。ビットコインスポットETFには多くの利点があるため、BITOが樹立した記録を再び更新する可能性が高いと予想されます。

出典: ブルームバーグ、Ouke Cloud Chain Research Institute

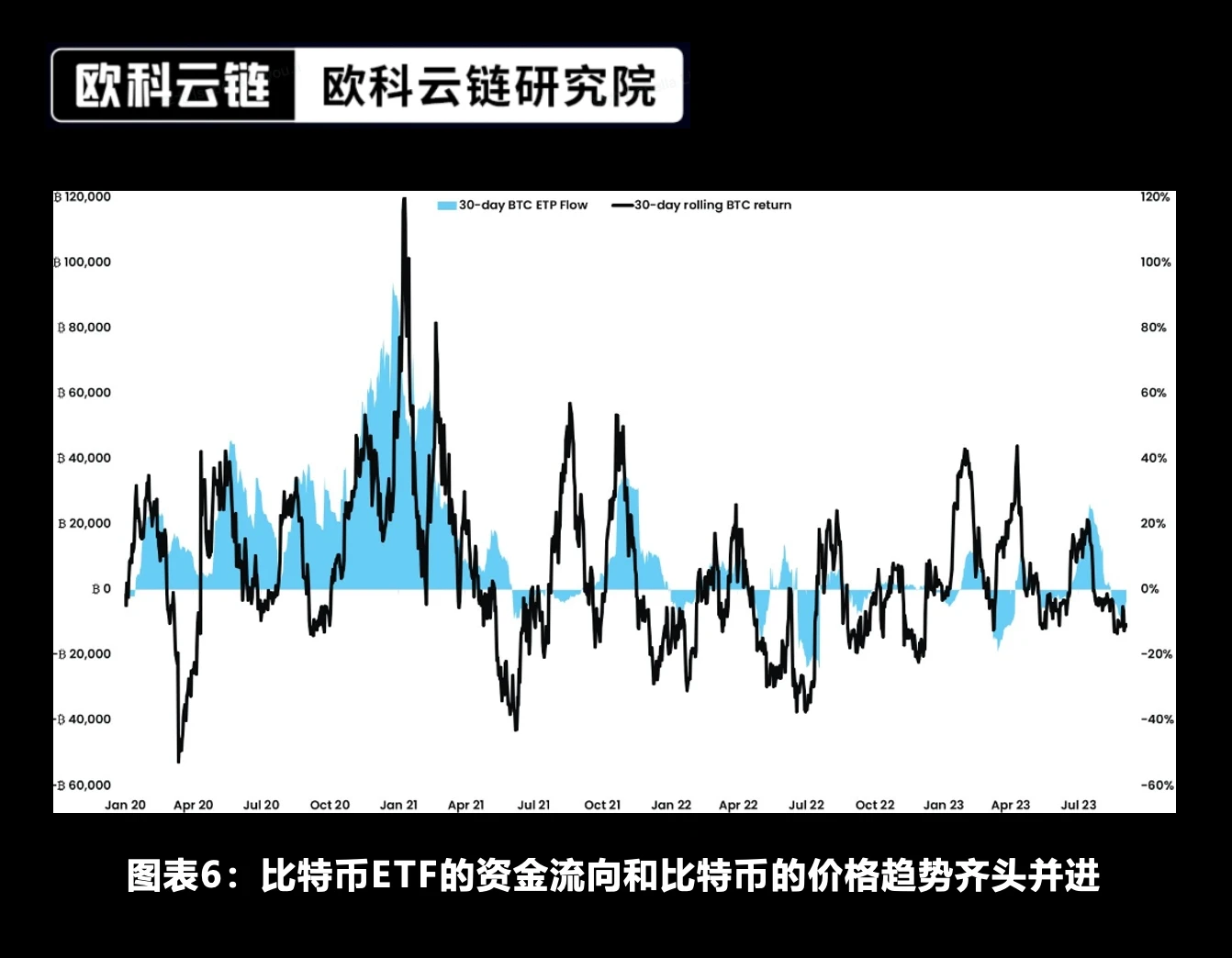

資金調達の量的な変化もビットコイン価格の上昇につながります。 ETFに流入する資金が増えると、買い手がビットコインの価格上昇に強い勢いをもたらすだろう。このような関係は、極端な流れが発生した場合に特に重要になります。巨額の資金流入は市場を大きく押し上げる一方、資金流出が続くと市場にマイナスの影響を与えることになる。

出典: K 33 Research、Grayscale、Bloomberg、Bytetree、Ouke Cloud Chain Research Institute

2. 隠れた政治変数 — 米国大統領選挙

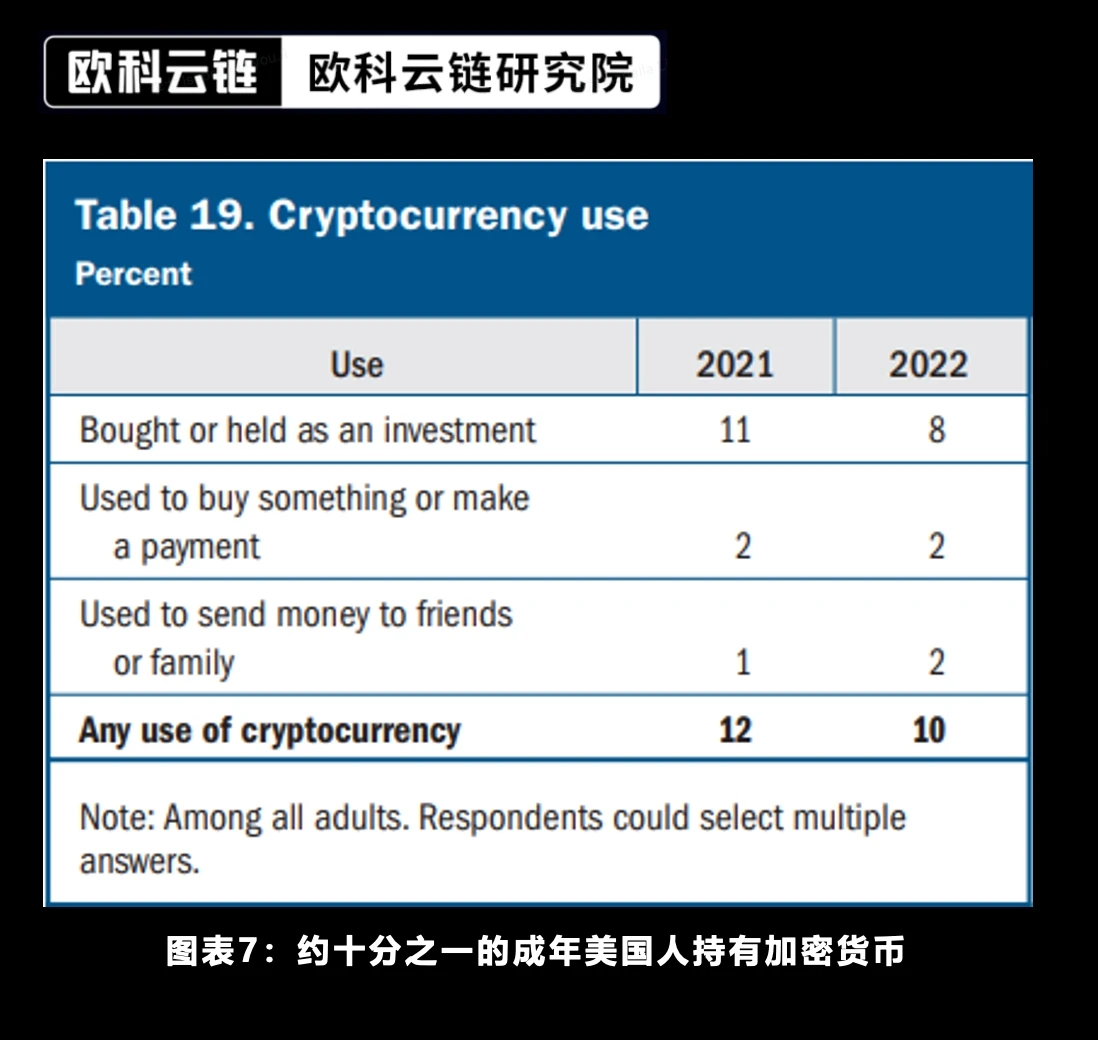

ビットコインスポットETFは極めて高い規制リスクに直面しているため、大統領選挙はSECの決定に影響を与える主要な政治的要因となるだろう。 FRBは、米国人の8~11%が仮想通貨を利用しており、選挙に影響を与えるには十分だと推定している。

出典: 連邦準備制度、オウケ クラウド チェーン研究所

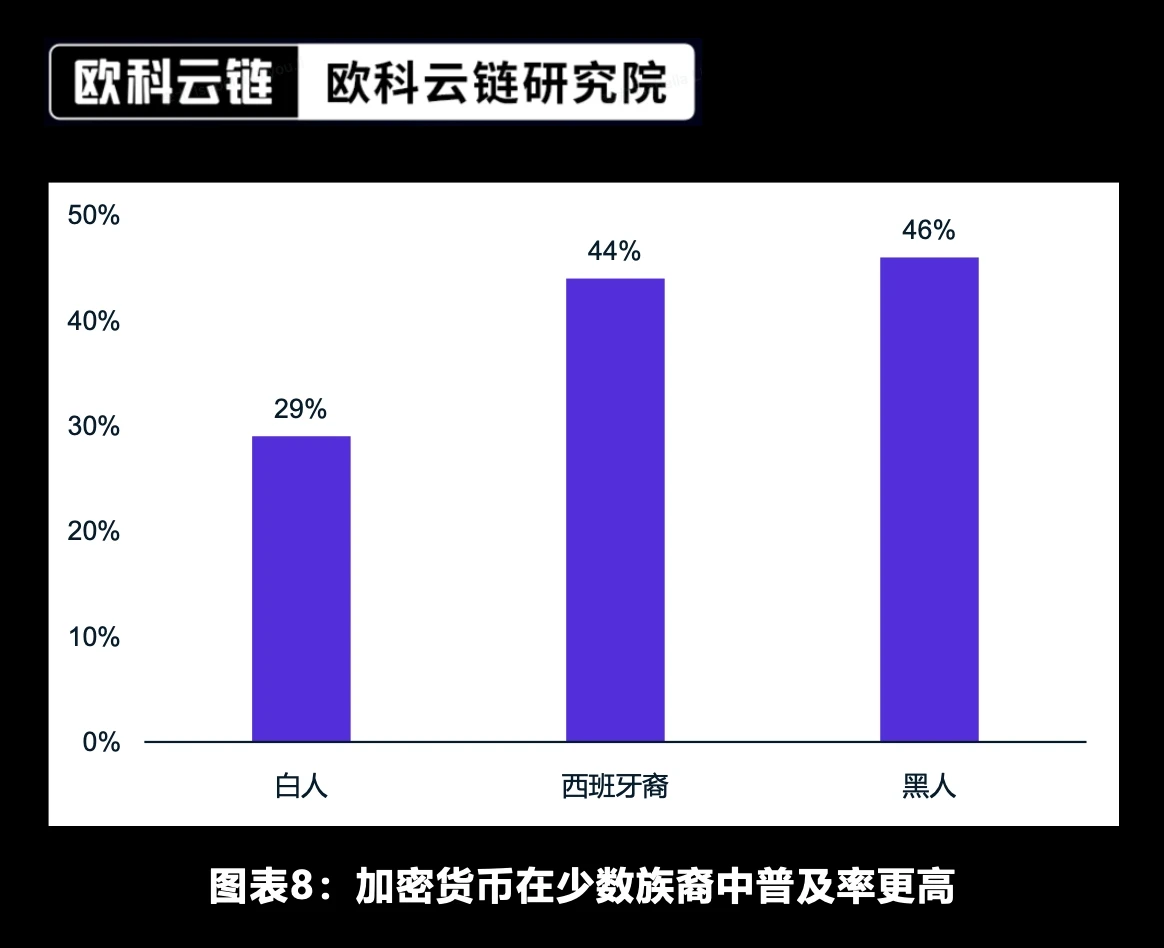

その中でも少数民族は大統領選挙の主要な有権者である。仮想通貨政策に対する候補者のスタンスがポートフォリオのパフォーマンスに直接影響を与える可能性がある場合、これはさらに重要になります。 Plaid のレポート「The Fintech Effect」によると、ヒスパニックの 44%、アフリカ系アメリカ人の 46% が、仮想通貨は TradFi よりもアクセスしやすいと考えています。

出典: Plaid、Ouke Cloud Chain Research Institute

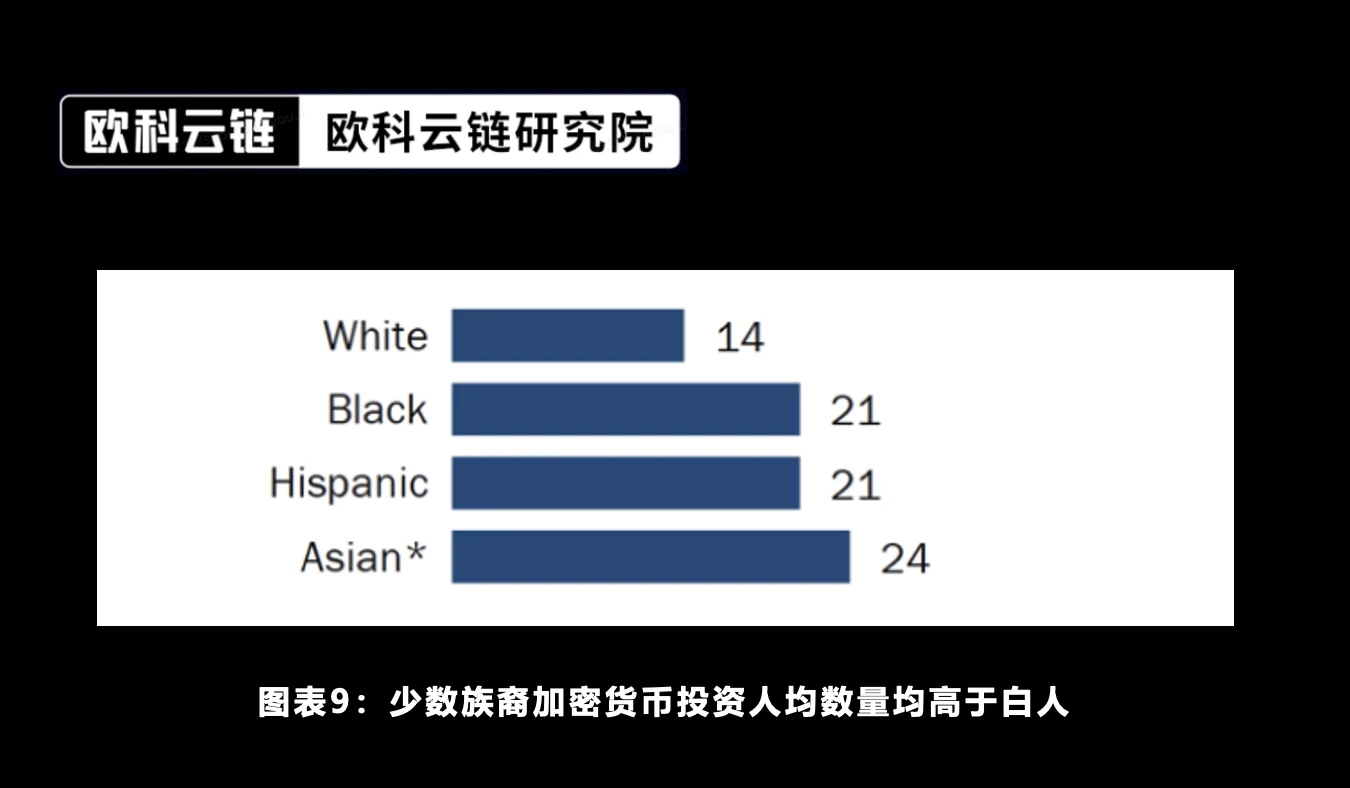

一方、ピュー・リサーチ・センターの比較データは、仮想通貨投資が、人口当たりの少数派有権者の数が白人を上回る唯一の資産クラスであることを証明している。

出典: Pew Research Center、Ouke Cloud Chain Research Institute

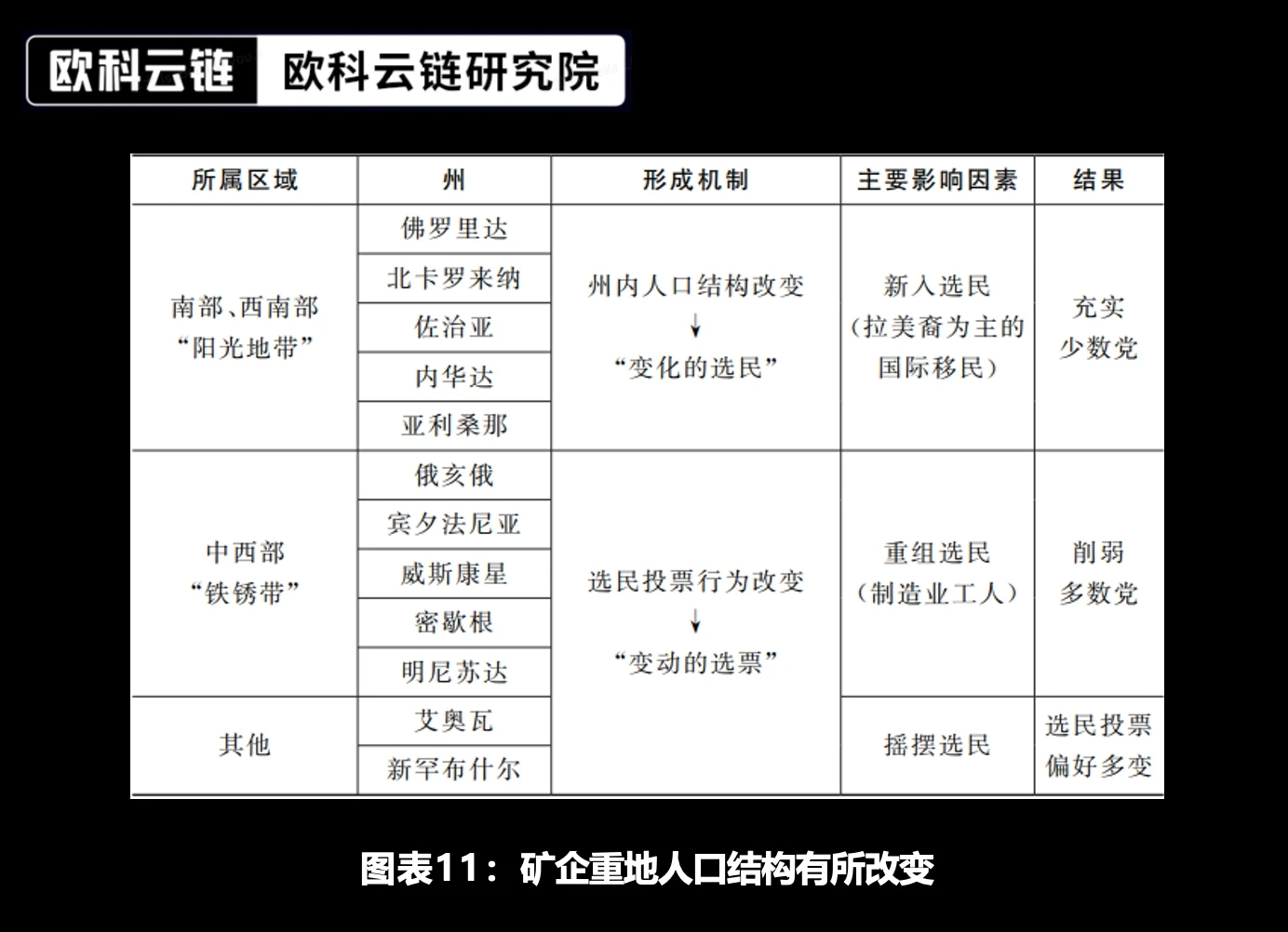

さらに、反ビットコインマイニング政策の実施は、2024 年の選挙の候補者に悪影響を与える可能性があります。激戦州では多数のビットコイン マイニング マシンが稼動しており、それらを合わせた計算能力は米国の総計算能力の約 40.2% を占め、米国選挙の重要な投票銀行となっています。ビットコイン採掘会社は地元の有権者を多数雇用し、財政収入を増やし、永続的に遅れている地域を活性化します。

出典: Cambridge Digital Assets Programme、Ouke Cloud Chain Research Institute

反ビットコインマイニング税政策は多くの激戦州の雇用と活性化を脅かすため、主要な支持層からの抵抗に遭う可能性がある。

激戦州の人口構造も変化していることは注目に値します。ジョージア州やノースカロライナ州などでは、主にヒスパニック系の国際移民が流入し続けているが、鉱山拠点と少数派の投資選好という二重の要因が選挙の動向に影響を与える可能性が高く、それがビットコインに関するSECの決定にも影響を及ぼすことになるだろう。 . スポットETFの裁定。

出典: 清華大学国際関係研究所、Ouke Cloud Chain Research Institute

2021年1月の就任以来、バイデン政権は仮想通貨に対する厳しい政策姿勢を維持し、ビットコイン鉱山に30%のデジタル資産マイニングエネルギー税を提案しているが、他の同様のデータセンターには同様の基準を導入していない。

ゲーム理論の観点から見ると、ビットコインに反対するという理由だけで候補者に投票する米国の有権者はごく少数であり、結局のところ、ビットコインはほとんどの人には影響を与えません。ただし、単にビットコインを支持しているという理由だけで候補者に投票する親ビットコイン米国国民のグループが存在する可能性があります。

仮想通貨に対する民主党の継続的な弾圧と比較すると、共和党の態度の変化は特に明らかである。かつてリップル社を告訴した元共和党SEC委員長ジェイ・クレイトン氏は、現在リップル社が過剰な規制を行っており、ビットコインスポットETFを承認すべきだと考えている。

通常、バイデン氏と現SEC委員長ゲイリー・ゲンスラー氏の場合と同様、新大統領の就任から約6カ月後に新たなSEC委員チームが結成される。その結果、現在は民主党がSEC委員チームの過半数を握っている。

SEC 内の党派間の分裂を解消するには、委員は政治的に平等でなければなりません。元SEC弁護士のジョン・リード・スターク氏は、共和党が選出されればゲーリー・ゲンスラー氏が早期に辞任する可能性が高く、現チームの最高幹部であるヘスター・ピアース氏が暫定委員長を務めてSEC内の超党派のバランスを取ることになると予想した。

「クリプトママ」としても知られるヘスター・ピアース氏が、米国が欧州の規制構造MiCAを施行モデルとして使用することを主張し、SECが暗号業界に対してとった複数の措置に反対していることは言及する価値がある。同氏が暫定SEC委員長に就任すれば、業界に対する規制執行は完全に停止しないにしても、大幅に軽減されることが予想される。

この場合、1) SEC は、CEX、ブローカーディーラー、清算機関による仮想通貨取引プラットフォームとしての登録の失敗など、登録違反ではなく詐欺事件に焦点を移す可能性がある; 2) ビットコインスポットETFにとって有利な条件 承認の可能性および暗号業界に利益をもたらすその他の重要な規制措置。

3. もうひとつ—イーサリアムスポットETF

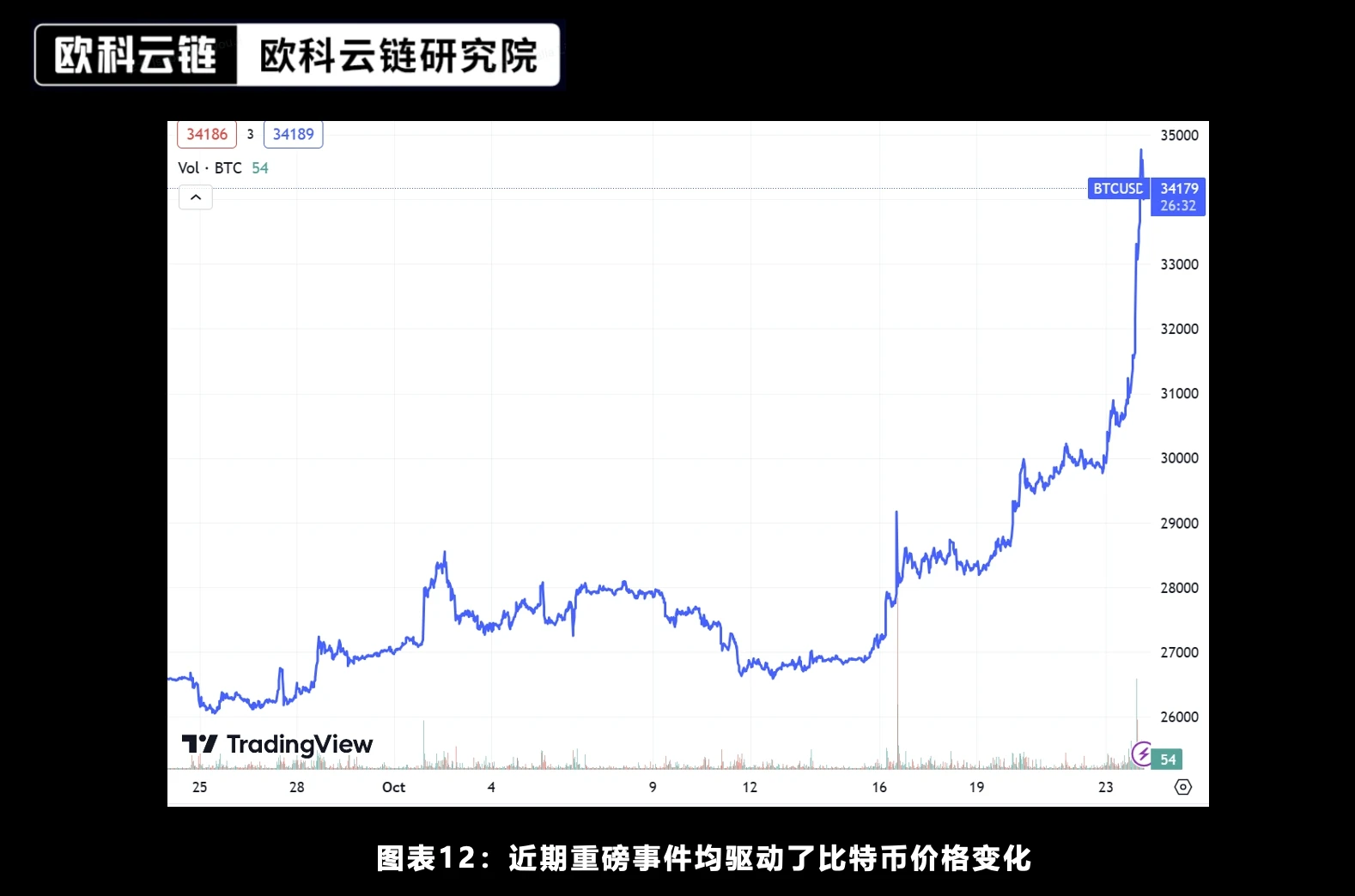

先週、ビットコインスポットETFの業績の方向性を変えるのに十分な2つの重大な出来事が市場で発生した。 2023年10月14日、SECはGBTC転換ETFを支持する裁判所の判決に対して控訴しないことを決定し、ビットコインスポットETFが召集を通過する可能性が高まった。このニュースは市場を大いに喜ばせ、ビットコイン価格は27,000ドルを超えて急騰した。その 2 日後、また大きな前向きなニュースが起こりました。業界トップのメディアであるコインテレグラフが、 10月24日、ブルームバーグETFアナリストのエリック・バルチュナス氏は、ブラックロックのビットコインスポットETFが証券コードIBTCで預金清算機構(DTCC)に上場されたとソーシャルメディアに投稿し、これはETF上場プロセスのステップであるとも述べた。 DTCCに上場される最初のビットコインスポットETF。このニュースが明らかになると、ビットコインの価格は再び3万ドルを超え、一時は3万5000ドルの水準に達した。

出典: TradingView、Ouke Cloud Chain Research Institute

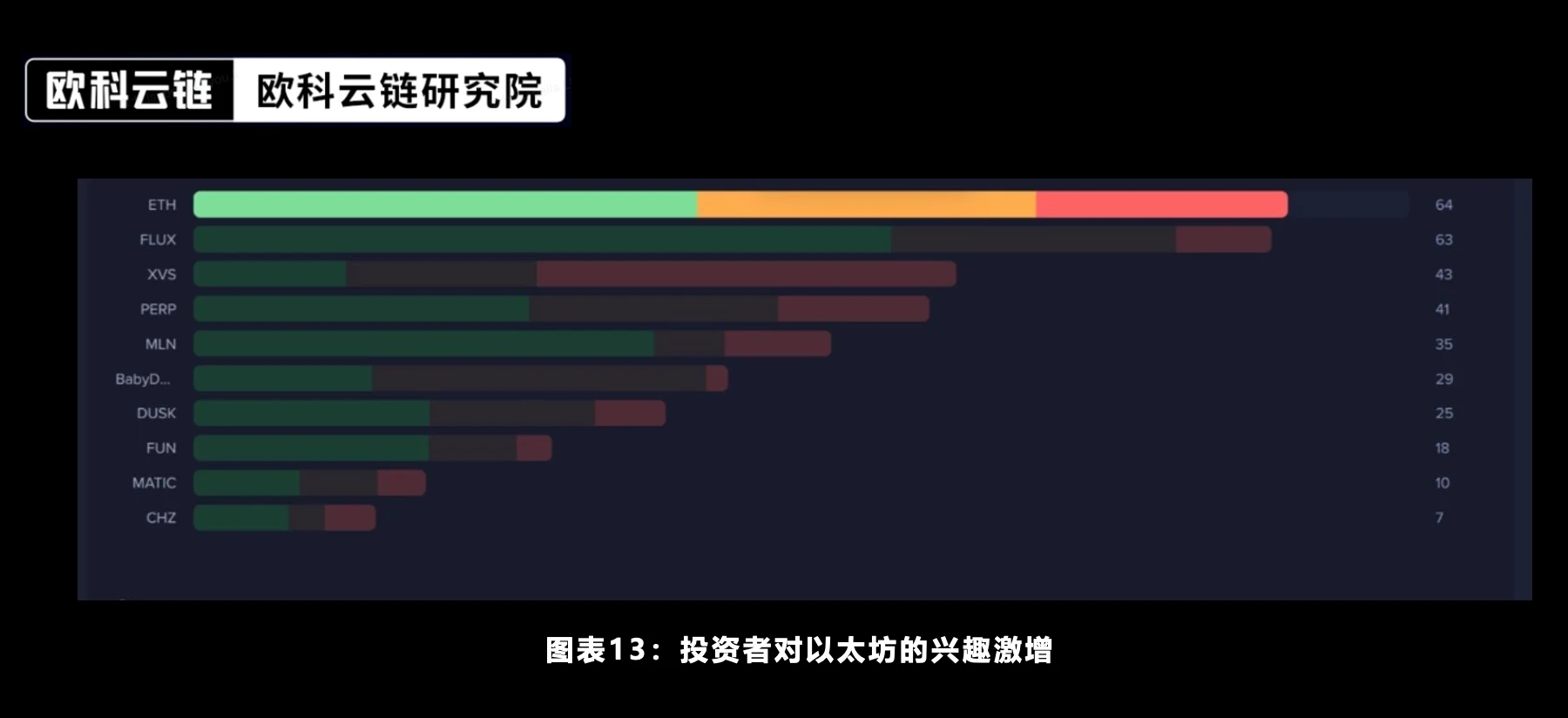

ビットコインスポットETFの進歩に加えて、従来の金融市場も業界第2位の仮想通貨であるイーサリアムに対する強い関心を維持しています。

出典: サンティメント、Ouke Cloud Chain Research Institute

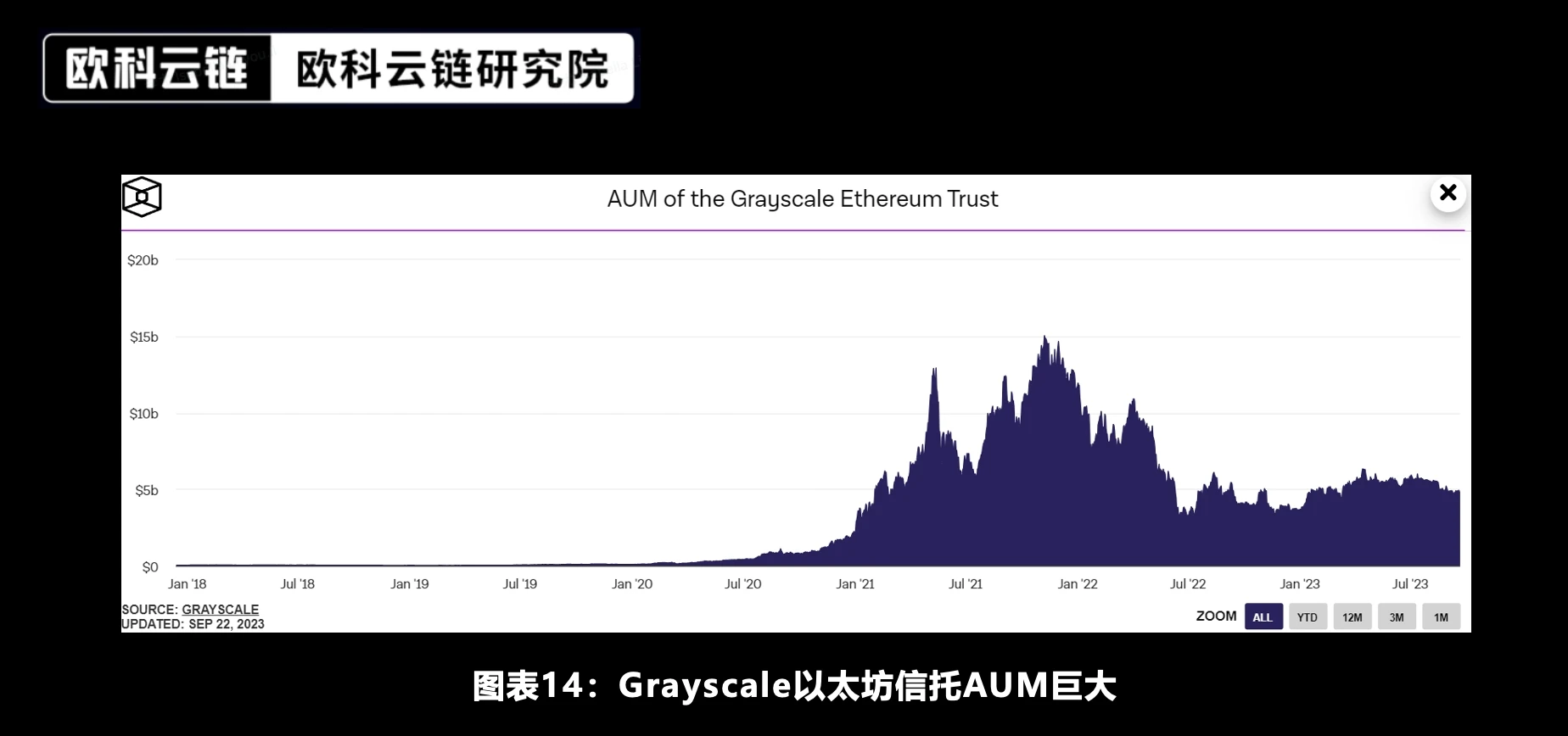

現在、投資家はビットコインスポットETFに加えて、イーサリアムスポットETFの進捗にも注目することができます。 2023年9月7日、Ark Investと21 Sharesは初のイーサリアムスポットETFを試すために提携した。同年10月2日、グレイスケールはイーサリアムトラストをスポットETFに転換することも申請した。現在、この信託は世界最大のイーサリアム投資手段であり、その管理規模は50億ドル近くに達し、イーサリアムの流通総供給量の約2.5%を占めています。

出典:THE BLOCK、大受クラウドチェーン研究所

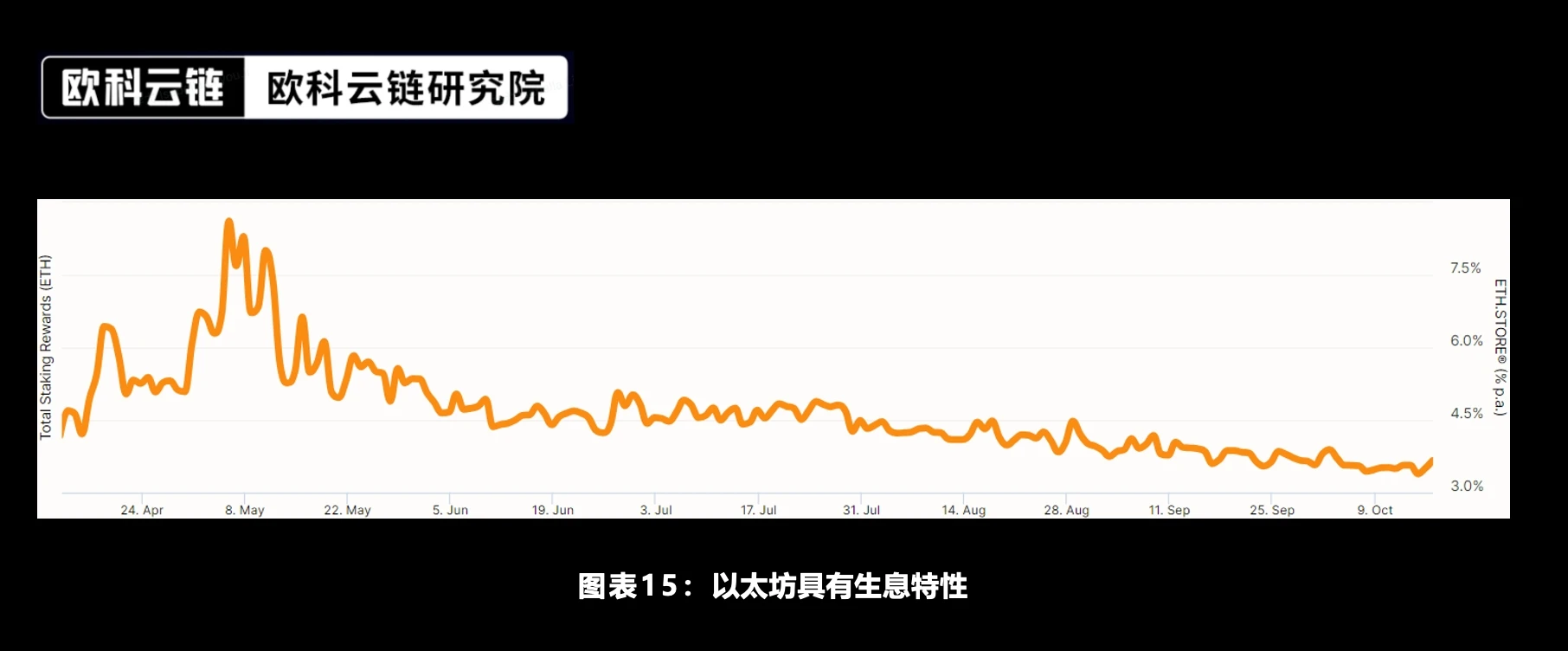

イーサリアムのステーキング報酬メカニズムを考慮すると、イーサリアムには利回りの特性があるため、有価証券として分類できます。さらに、SEC は常にイーサリアムを証券とみなしてきました。除外規則によれば、SEC がビットコイン スポット ETF を承認した場合、イーサリアム スポット ETF に対しても同じアプローチを取る必要があり、SEC がイーサリアムの本質は有価証券であり、ハウイー テストに適用できると考える場合は、イーサリアムスポットETFを拒否する理由に該当しません。要約すると、確率だけで言えば、ビットコインスポットETFよりもイーサリアムスポットETFの方が承認される可能性が高いです。

出典: Beaconcha.in、Ouke Cloud Chain Research Institute

イーサリアムの革新的なステーキングメカニズムは投資家の需要を引き起こし、流動性ステーキングに参加してETF保有からの収益を高めるよう投資家を惹きつけるでしょう。誓約者は、流動性ステーキングプロトコルを使用して資産がロックされている場合でも流動性を維持でき、これにより投資家に取引可能なデリバティブトークンが提供されます。対照的に、投資家が資金を国債に固定すると、流動性にアクセスできなくなります。一般的に、投資家は短い償還期間を好みますが、リキッドステーキングを使用すると、ロックアップせずに流動性を維持しながらステーキングに参加して収入を得ることができます。

4. 結論 - 未来

ビットコインスポットETFの実現が近づくにつれ、仮想通貨業界のコンプライアンスが0から1への飛躍をもたらす可能性がある。これは、将来的には、ビットコインやイーサリアムに代表される主流の暗号資産が、伝統的な株式、債券、商品と同様に、主流の機関や一般投資家にとってオプションの投資先となる可能性があることを意味します。デジタル通貨資産にとっては、より多くの追加資金がもたらされることが期待されますが、伝統的な金融機関にとっては、高金利環境においてより多くの投資選択肢ももたらされる可能性があり、これは間違いなくWin-Winの状況となります。

長期的な観点から見ると、仮想通貨業界と従来の金融が将来統合されるという一般的な傾向の下で、検討に値する問題は、統合の最終形態は、暗号資産を使用して従来の資産のようにドレスアップしてニーズに応えることであるかどうかです。従来の金融機関のニーズ、規制要件は?これは段階的な「合併」プロセスである可能性があり、一方では暗号資産がより準拠した方法で主流の投資家に受け入れられ、他方ではより多くの実世界資産(RWA)をチェーン上にマッピングすることによって受け入れられています。 、オンチェーン金融開発を通じて従来の商業銀行を補完し、従来の金融にさらなる活力を注入します。この未来はまだ到来していませんが、いつかその未来が到来し、未来が来ると信じています。

※本記事の見解は著者個人の見解であり、投資アドバイスではありません。