原作者: Alex Xu、Mint Ventures

導入

2020 年から 2023 年の強気弱気サイクルを経験した後、Web3 ビジネスの世界のアプリケーション層では、真に確立されたビジネス モデル カテゴリは DeFi だけであり、Dex、融資、ステーブルコインが依然として DeFi の 3 つの基礎であることがわかりました (デリバティブトラックも近年大幅に発展しており、弱気市場においても同社のビジネスは引き続き好調です。

Mint Ventures は、過去に Dex とステーブルコインに関する多数の調査レポートや分析記事を執筆しています。Dex には、Curve、Trader Joe、Syncswap、Izumi、Velodrome などの多くの ve (3, 3) プロジェクトが含まれており、ステーブルコイン プロジェクトには MakerDao 、 Frax、Terra、Liquidity、Angle、Celo、その他のプロジェクト。 Clips の今号は再び融資業界に戻り、過去 1 年間でビジネス データが急速に成長した新興勢力である Morpho に焦点を当てます。

本稿では、モルフォの既存事業と最近発表されたレンディングベースレイヤーサービス「モルフォブルー」について整理し、以下の疑問に答えていきます。

現在の融資業界の市場構造はどのようなものですか?

モルフォはどのような事業を展開し、どのような課題を解決しようとしているのでしょうか?現在、ビジネスはどのように発展していますか?

新しく立ち上げられたモルフォブルー事業の見通しはどのようなものですか? Aave と Compoud のトップの地位に影響を与えるでしょうか?他にどのような潜在的な影響があるでしょうか?

以下の記事の内容は、出版時点での著者の段階的な意見です。事実や意見には誤りや偏見がある可能性があります。これは議論のみを目的としています。また、他の投資研究仲間からの修正もお待ちしています。

分散型融資市場構造

オーガニック需要が市場の主流となり、ポンジカラーは衰退

分散型融資の資本力の割合は常に最前線にあり、現在ではTVLがDexを上回り、Defi分野で最大の資本力を持つトラックとなっています。

出典: https://defillama.com/categories

分散型レンディングはWeb3分野では「PMF」(プロダクト・デマンド・フィット)を達成した珍しい業態でもあり、2020年から2021年のDeFi夏の波ではありますが、トークンを通じた融資行動に対して高額な補助金を提供するプロジェクトも多く登場しました。しかし、この現象は弱気相場に入ってから大幅に減少しました。

以下の図に示すように、融資分野の主要プロジェクトである Aave のプロトコル収益は、2022 年 12 月にトークンのインセンティブ出金を超え始め、これまでのところトークンのインセンティブ出金をはるかに上回っています(2022 年のプロトコル収益) 9月は160万米ドル、Aaveトークンのインセンティブ引き出しは23万米ドル)。さらに、Aaveのトークンインセンティブは主に、ユーザーの預金や借入の行動を奨励するためではなく、プロトコル内で不良債権が発生し財務省の補償が不十分な場合に、トークン所有者がAaveに返済を約束するよう誘導するために使用されます。したがって、Aave の現在の預金および融資の行動は完全に「有機的」であり、流動性マイニングによってサポートされているポンジ構造ではありません。

Aave のインセンティブ受領とプロトコル収入の月次比較

出典: https://tokenterminal.com/

さらに、BNBchainの主要な融資プロトコルであるVenusも、3月23日以降、プロトコル収入がインセンティブ収入を上回る健全な運営を達成しており、現在は基本的に預金と融資活動の補助金を廃止しています。

ヴィーナスのインセンティブ徴収額と契約収入の月次比較

出典: https://tokenterminal.com/

しかし、多くの融資プロトコルの需要と供給の背後には依然として高額のトークン補助金があり、融資行為に対するプロトコルの補助金の価値は、そこから得られる収入をはるかに上回っています。

たとえば、Compound V3 は引き続き、預金と借入に対して Comp トークンの補助金を提供しています。

Compound V3 Ethereum メインネットにおける USDC の預金金利のほぼ半分は、トークン補助金によって提供されています

ソース:https://app.compound.finance/markets/weth-mainnet

Compound V3 Base メインネット上の USDC のデポジット率の 84% はトークン補助金によって提供されます

出典: https://app.compound.finance/markets/weth-basemainnet

Compound が高額のトークン補助金を通じて市場シェアを維持している場合、別のプロトコルである Radiant は純粋なポンジ構造になります。

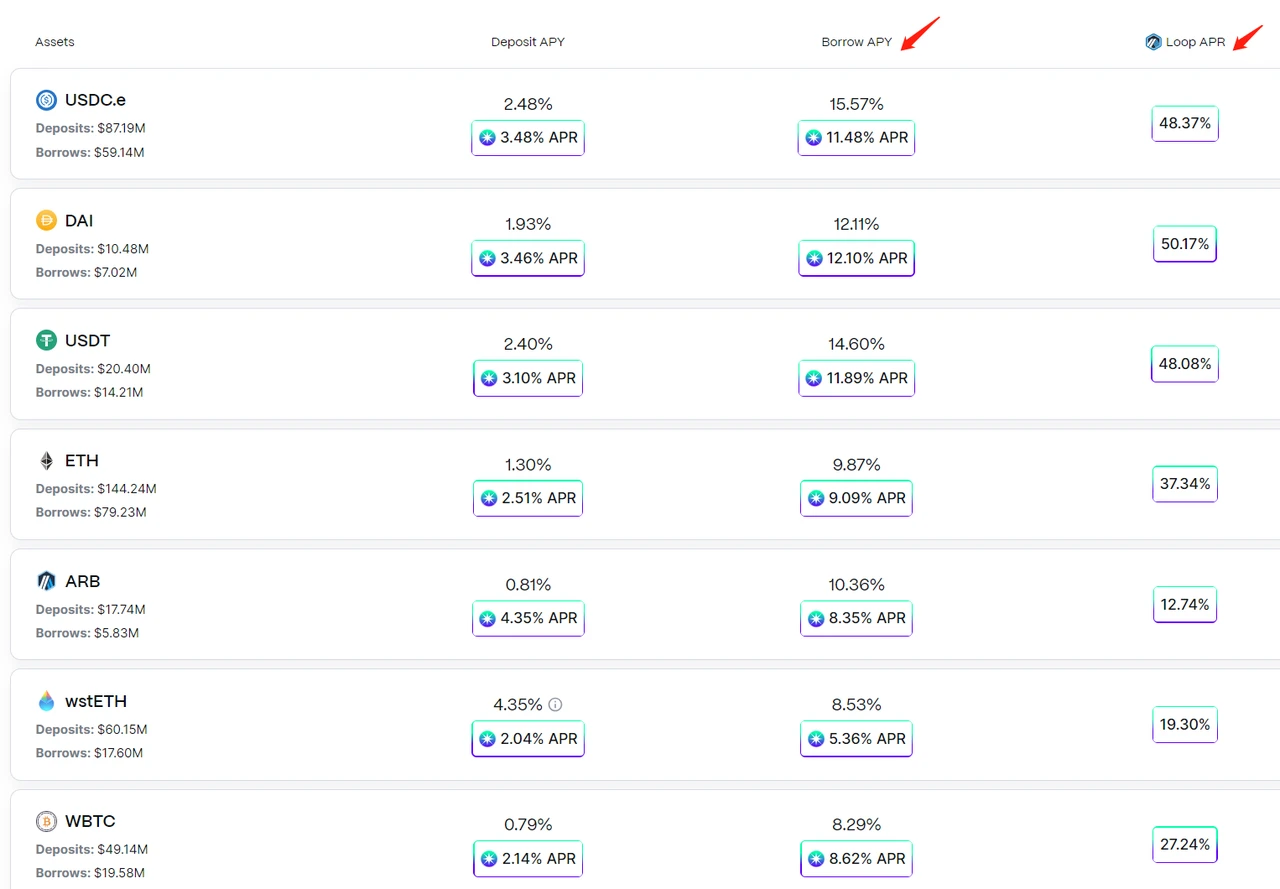

Radiant の融資市場ページでは、2 つの異常な現象が見られます。

出典: https://app.radiant.capital/

第一に、その資産貸付金利は市場金利よりも大幅に高く、主流の金融市場におけるステーブルコインの 1 日あたりの貸付金利は通常約 3 ~ 5% であるのに対し、ラディアントの貸付金利は 14 ~ 15% にもなります。その他の資産の割合は主流の短期金融市場では 8-8% であり、10 倍です。

2つ目は、商品インターフェース上で主にリボルビングローンを推進しており、ユーザーが同じ資産を預金担保として預金・貸付のサイクルを繰り返し、リボルビングローンによる「預金と借入の合計額」を最大化することを奨励していることです。プラットフォームの使用 トークン Radiant のマイニング収益。本質的に、Radiant プロジェクト当事者は、ユーザー借入手数料を請求することで、偽装してプロジェクト トークン RDNT をユーザーに販売しています。

しかし問題は、Radiantの手数料の源泉、つまりユーザーの借入行動が、実際の自然な借入ニーズからではなく、RNDTトークンを取得するという目的から来ているということであり、これは巨大な「右足を踏む左足」となる。 」経済構造。このプロセスでは、融資プラットフォームには実際の「金融消費者」が存在しません。リボルビングローンは、同じ資産の預金者と借り手がユーザー自身であり、RDNT 配当の経済的源泉もユーザー自身であるため、健全な融資モデルではありません。唯一のリスクフリーの収益源は、利益を抽出するプラットフォームプロジェクトです手数料、当事者から(利息収入の15%を請求します)。プロジェクト側は、RDNT の dLP プレッジメカニズムを通じて、RDNT トークンの下落によって引き起こされる短期的なデススパイラルプレッシャーを遅らせましたが、長期的には、Radiant が将来的に Ponzi から通常のビジネスモデルに徐々にビジネスを移行できない限り、やがてデススパイラルが到来する。

しかし一般的に、Aaveに代表される分散型融資市場の主要プロジェクトは、営業利益を維持するための高額な補助金への依存から徐々に脱却し、健全なビジネスモデルに戻りつつある。

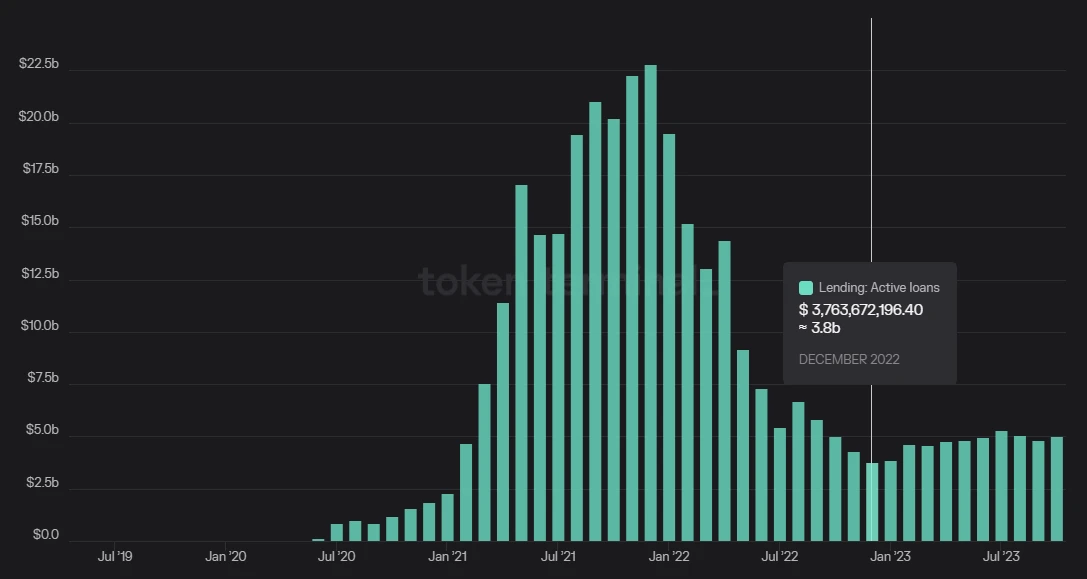

以下の図は、2019 年 5 月から 2023 年 10 月までの Web3 融資市場における有効融資額の変化を示しています。最初の数十万米ドルから、2021 年 11 月のピークの 225 億米ドルまで、そして 2022 年 11 月の最低期間までです。 38 億米ドルから現在は 50 億米ドルに達しており、ローン市場の取引量は徐々に底を打ちつつあり、弱気市場においても依然として良好なビジネス回復力を示しています。

出典: https://tokenterminal.com/terminal/markets/lending

外堀が明瞭で市場の集中度が高い。

どちらも DeFi インフラストラクチャであり、Dex 市場の熾烈な競争と比較して、融資トラックにおける主要プロジェクトの堀はより強力であり、それは具体的に以下の点に反映されています。

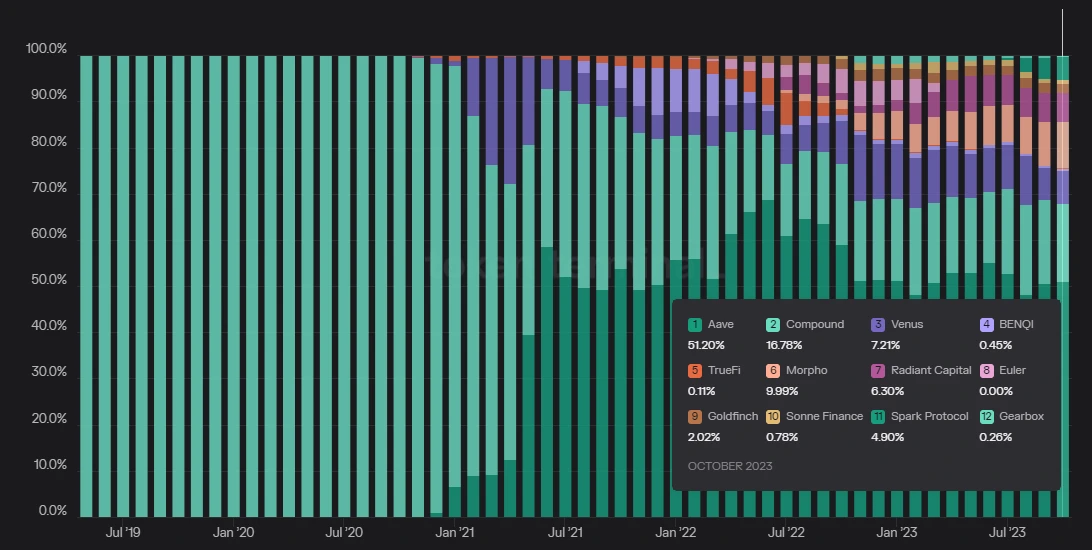

市場シェアはより安定しています。以下の図は、2019年5月から2023年10月までの各プロジェクトの有効融資額の割合の推移を示しています。 Aave が 2021 年半ばにデビューして以来、その市場シェアは 50 ~ 60% の範囲で安定しており、2 位の Compound のシェアは引き続き圧迫されていますが、これまでのところそのランキングは依然として比較的安定しています。

出典: https://tokenterminal.com/terminal/markets/lending

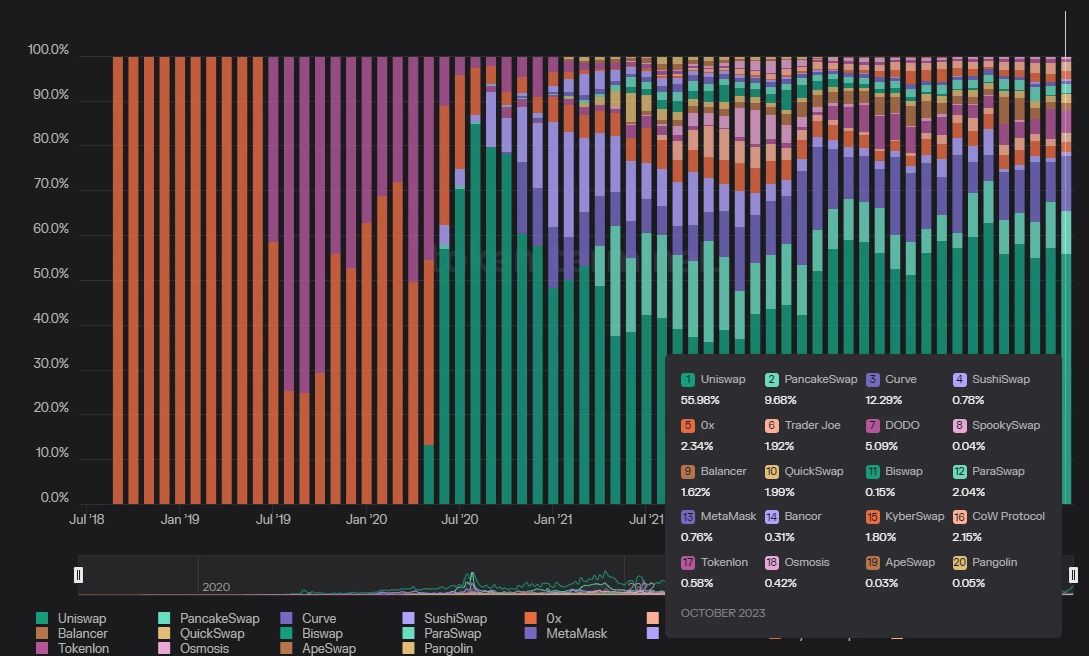

比較すると、Dex トラックの市場シェアの変化はより劇的であり、主導的なプロジェクトである Uniswap は、Sushiswap、Curve、Pancakeswap の急速な成長により、開始後すぐに取引量市場シェアの 90% 近くを占めました。市場シェアは増加し、一時は 37% まで低下しましたが、現在は約 55% に戻っています。さらに、Dex トラックのプロジェクトの総数はローン トラックのプロジェクト数よりもはるかに多くなります。

出典: https://tokenterminal.com/terminal/markets/lending

2. レンディングトラックプロジェクトは収益性が高い。前のセクションで述べたように、Aave などのプロジェクトは、融資行為を補助することなくプラスのキャッシュ フローを達成することができ、月利スプレッドで約 150 ~ 200 万米ドルの営業利益を達成しています。 Uniswap などのほとんどの Dex プロジェクトは、プロトコル レベルでの課金をまだ有効にしていません (フロントエンドの課金のみが有効になっています)。または、流動性インセンティブに使用されるトークン排出の価値がプロトコルの手数料収入よりもはるかに大きく、実際は赤字経営です。

ヘッド・レンディング契約の外堀源は、一般的に証券におけるブランド力に集約され、具体的には以下の2点に分解できます。

セキュリティ運用の長い歴史:2020年のDeFi夏以来、さまざまなチェーンで多くのAaveまたはCompoundフォークプロジェクトが設立されましたが、そのほとんどは設立直後にコインの盗難や多額の貸倒損失に悩まされました。 Aave と Compound はこれまでのところ、深刻な通貨盗難や耐え難い不良債権事件を経験しておらず、この実際のネットワーク環境での長期にわたる安全な運用履歴は、預金ユーザーにとって最も重要なセキュリティの裏付けとなっています。新しい融資プロトコルは、より魅力的なコンセプトとより高い短期APYを備えているかもしれないが、数年かけて洗礼を受けるまでは、ユーザー、特にクジラユーザーの信頼を得るのは難しいだろう。

より豊富なセキュリティ予算: 主要な融資契約は商業収入が高く、財務資金が比較的豊富であるため、セキュリティ監査と資産リスク管理に十分な予算を提供できます。これは、将来の新機能の開発や新しい資産の導入にとって非常に重要です。

全体として、融資は本質的な需要、健全なビジネスモデル、そして比較的集中した市場シェアが証明されている市場です。

モルフォの事業内容と運営状況

事業内容:金利の最適化

Morpho の現在のオンライン ビジネスは、Aave と Compound 上に構築されたピアツーピア融資プロトコル (または金利オプティマイザー) であり、その機能は、Aave などのピアツーピア プール融資プロトコルでは完全に一致しない資金を改善することです。非効率の問題。

その価値提案はシンプルかつ明確です。つまり、借り手と貸し手の両方により良い金利を提供する、つまり、より高い預金収益とより低い借入金利を提供します。

Aave や Compound のピアツーピアプールモデルの資金効率が低い理由は、その仕組みが預金資金 (プール) の合計サイズを決定し、貸付資金 (ポイント) の合計サイズよりも常に大きくなるからです。ほとんどの場合、USDT マネーマーケットには合計 10 億の預金がありますが、融資されるのは 6 億 USDT だけです。

預金者にとっては、遊休資金の 4 億には 6 億の融資で発生する利息も充てなければならないため、一人当たりに配分される利息は少なくて済みますが、借り手にとっては、資金プールの一部しか借入されていないものの、実質的には上記のとおりです。資本プール全体に対して利息を支払うことになり、各人がより多くの利息を負担することになります。これは、預金と借入資金のミスマッチによって引き起こされる問題です。

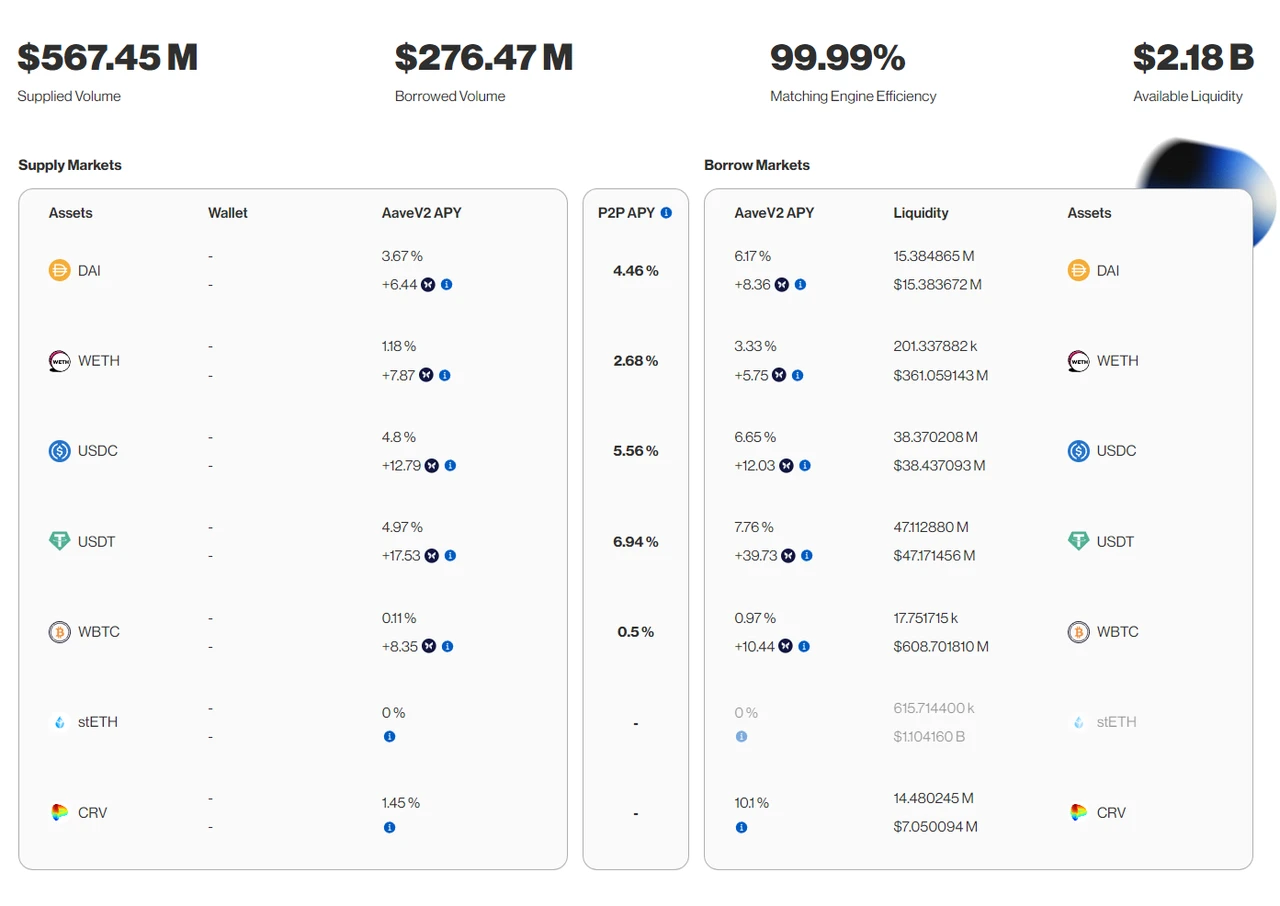

モルフォの金利最適化サービスがこの問題をどのように解決するかを、現在モルフォで最大の預金取引量を誇るAave V2の金利オプティマイザーモジュールを例に挙げてみましょう。

入金: 入金ユーザー BOB が 10,000 Dai を Morpho に入金します。Morpho はまず資金を Aave V2 のマネー マーケットに入金します。入金金利は Aave の市場金利 3.67% です。

担保の借入: 借入ユーザー ALICE は、まず担保 20 ETH を Morpho に預け入れ、10,000 Dai の融資を要求し、Morpho はその担保を Aave V2 のマネー マーケットに預け入れます。

預金とローンのマッチング: 次に、Morpho は BOB が以前に Aave に預けた 10,000 Dai を取り戻し、それを直接マッチングして ALICE に貸し出します。現時点では、BOB の預金は ALICE の借入と完全に一致していることに注意してください。BOB の預金は遊休しておらず、完全に貸し出されています。ALICE は、資本プール全体ではなく、貸し出した 10,000 Dai に対してのみ利息を支払います。したがって、このマッチング状況では、BOB は Aave ピアツープール モデルの 3.67% よりも高い預金金利 (4.46%) を取得し、ALICE は同じく 4.46% という低い借入金利を負担します。 Aave ピアツープール モデル (6.17%) では、双方の金利が最適化されます。

*注: 例の P2P 金利 4.46% が、基礎となるプロトコルの下限 (入金 APY) または上限 (借入 APY) に近いかどうかは、ガバナンスによって決定される Morpho のパラメーターによって決まります。

ミスマッチの解決: BOB が以前貸した Dai を返したいが、ALICE が返済していない場合、Morpho に他に資金貸し手が存在しない場合、Morpho は ALICE の 20 ETH を担保として Aave から 10,000 を借りることになります。 Dai の元本と利息は BOB に提供され、償還が完了します。

マッチング順序:ガスコストを考慮し、預貸資金のP2Pマッチングは「大口資金からマッチング」となり、預貸資金が大きいほど優先順位が高くなります。このようにすると、資金単位あたりのガス消費の割合が低くなります。マッチング資金に対してマッチングを行う際のガス消費量が多すぎる場合、過度の消耗を避けるためマッチングは行われません。

出典: https://aavev2.morpho.org/?network=mainnet

以上の説明から、モルフォ社の事業の本質は、AaveとCompoundを資本バッファーとして活用し、マッチングによる預金・ローン利用者への金利最適化サービスを提供することにあることが分かります。

このデザインの独創性は、モルフォが DeFi 世界の構成可能性を通じてユーザーの資金を手ぶらで引き寄せることにあります。

1.TAはモルフォにおいて最悪でもAaveやCompoundと同等の金融金利が得られ、マッチングが発生した場合にはそのメリット・コストが大幅に最適化されます。

2. Morpho の製品は主に Aave と Compound に基づいて構築されており、リスクパラメータも完全にコピーおよび実行されており、資金も Aave と Compound に割り当てられているため、2 つの古いプロトコルのブランド評価を大幅に継承しています。

この独創的なデザインと明確な価値提案により、Morpho は立ち上げからわずか 1 年余りで 10 億米ドル近くの預金を獲得することができ、データによると Aave と Compound に次いで 2 位にランクされました。

ビジネスデータとトークンのステータス

ビジネスデータ

以下のグラフは、モルフォの預金総額(青線)、借入総額(薄茶色の線)、マッチング金額(濃茶色)の業績推移を示しています。

出典: https://analytics.morpho.org/

全体として、モルフォの事業規模は拡大を続けており、預金資金照合率は33.4%、借入資金照合率は63.9%に達しており、非常に美しいデータとなっています。

トークンの状況

出典: 公式ドキュメント

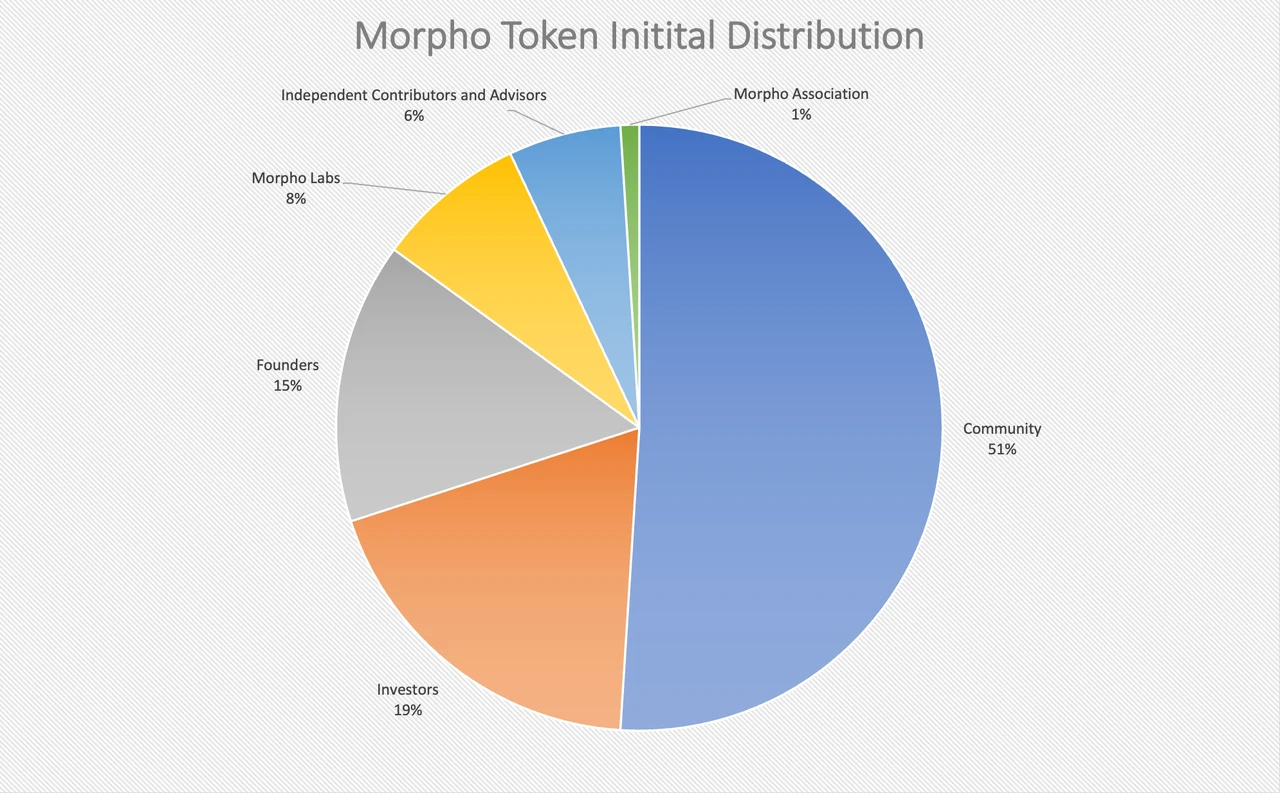

Morpho トークンの総数は 10 億で、そのうち 51% がコミュニティに属し、19% が投資家に販売され、創設者と開発会社である Morpho Labs と運営団体 Morpho Association が 24% を所有しており、残りはコンサルタントと貢献者に寄付されます。

モルフォ トークンは発行され、投票の決定やプロジェクトのインセンティブに使用されていますが、譲渡できない状態にあることは言及する価値があります。したがって、流通市場価格はなく、トークンを受け取ったユーザーや投資家は投票ガバナンスに参加できますが、トークンを販売することはできません。

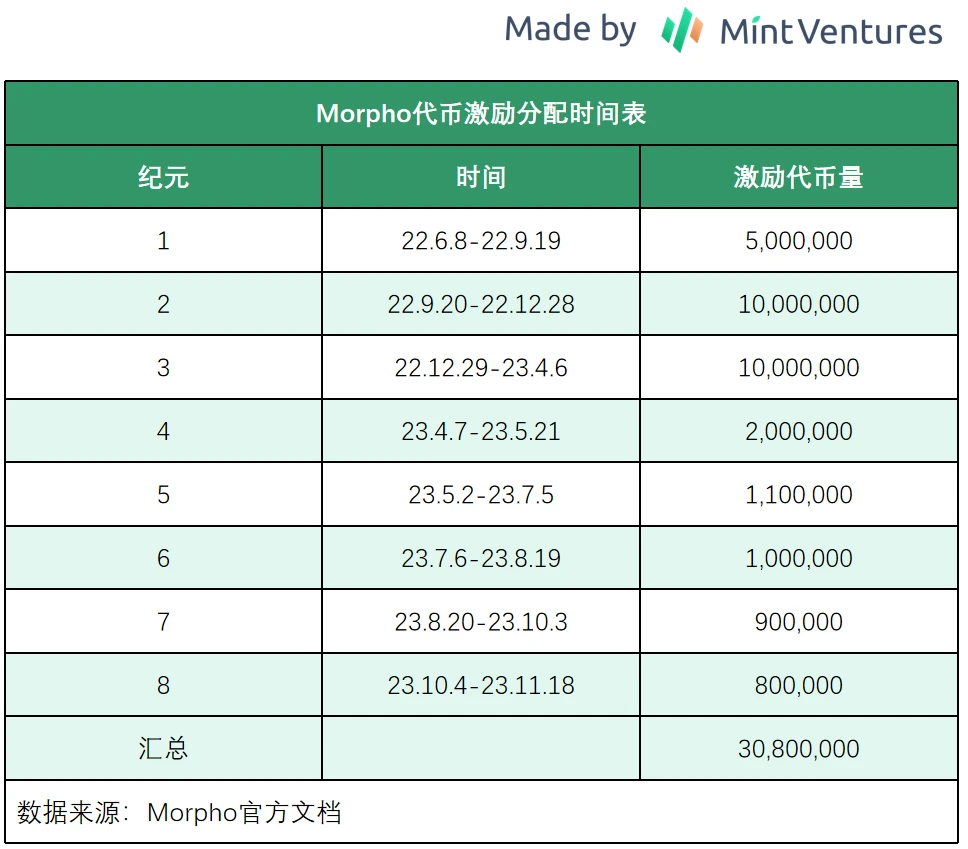

将来のトークンの出力とインセンティブをハードコーディングする Curve のようなプロジェクトとは異なり、Morpho のトークン インセンティブは四半期または月次のバッチで決定されるため、ガバナンス チームは市場の変化に応じてインセンティブの強度とインセンティブを柔軟に調整できます。戦略。

著者はこれがより現実的なアプローチであり、将来的には Web3 ビジネスにおけるトークン インセンティブ配布の主流モデルになる可能性があると考えています。

インセンティブの行動対象に関して、モルフォは預金と借入の行動を同時に刺激します。しかし、現在のインセンティブにおけるモルフォトークンの配布量はそれほど多くなく、過去 1 年ほどで配布されたモルフォトークンは 3,080 万枚に過ぎず、全体の 3.08% を占めています。下の図 ご覧のとおり、インセンティブに対する公式トークンの支出は急速に減少しており、支出の減少によってモルフォのビジネスの成長は鈍化していません。

これは、Morpho の PMF が比較的十分であり、ユーザーの需要がますます有機的になっていることを示す良い兆候です。コミュニティトークンのシェアは51%で、現在は48%近くが残っており、将来的には新しいセクションでのビジネスインセンティブのための十分な予算余地が残されています。

ただし、Morpho は現在サービスに料金を請求しません。

チームと資金調達

Morpho のコアチームはフランス出身で、ベースメンバーのほとんどはパリにいます. チームのコアメンバーは実名です. 3 人の創設者は全員通信およびコンピューター業界の出身であり、ブロックチェーン起業家精神と開発作業。

モルフォは2回の資金調達ラウンドを実施した。すなわち、2021年10月の130万ドルのシードラウンドと、A16z、Nascent、Variant主導による2022年7月の1,800万ドルのシリーズAラウンドである。

出典:公式サイト

出典:公式サイト

上記の資金調達額が公式に開示されている投資家シェアの 19% に相当する場合、対応する包括的なプロジェクト評価額は約 1 億米ドルとなります。

モルフォブルーとその潜在的な影響

モルフォブルーとは何ですか?

簡単に言えば、Morpho Blue はパーミッションレスレンディングのベースレイヤーです。 Aave や Compound と比較して、モルフォ ブルーはほとんどの融資次元を開拓できるため、誰でもモルフォ ブルーに基づいて融資市場を構築できます。ビルダーが選択できる次元には次のものがあります。

担保として何を使用するか

融資資産として何を使用するか

どのオラクルを使うべきですか?

貸付倍率(LTV)と清算比率(LLTV)とは何ですか?

金利モデル (IRM) はどのようなものですか?

これはどのような価値をもたらすのでしょうか?

公式記事ではモルフォブルーの特徴を以下のようにまとめています。

トラストレスの理由:

1. モルフォ ブルーはアップグレードできず、誰も変更できず、最小限のガバナンスの原則に従います。

2. わずか 650 行の Solidity コード、シンプルかつ安全

効率的である理由:

1. より高いLTVとよりリーズナブルな金利を選択可能

2. プラットフォームは第三者の監査およびリスク管理サービス料金を支払う必要がありません。

3. シンプルなコードに基づくシングルトン スマート コントラクト (シングルトン スマート コントラクトとは、複数のコントラクトの組み合わせではなく、1 つのコントラクトを使用して実行する契約を指します。Uniswap V4 もシングルトン コントラクトを使用します)。ガスコストを 70% 大幅に削減します。

柔軟性がある理由:

1. 市場構築とリスク管理 (オラクル、融資パラメータ) は許可が必要でなく、統一モデルを採用しなくなりました。つまり、プラットフォーム全体が DAO によって設定された一連の標準 (Aave および Compound のモデル) に従います。

2. 開発者に優しい: さまざまな最新のスマート コントラクト モデルの導入、アカウント管理は GAS インタラクションとアカウント抽象化機能を実装し、無料のフラッシュ ローンにより、誰でも 1 回の通話ですべての市場の資産に同時にアクセスできます。同じ取引です

Morpho Blue は Uni V4 と同様の製品アイデアを採用しています。つまり、大規模な金融サービスの基本レイヤーのみを作成し、基本レイヤーより上のモジュールをオープンにして、さまざまな人が参入してサービスを提供できるようにします。

Aave との違いは、Aave の資金の入出金は許可が必要ではありませんが、Aave ではどのような資産を入出金できるか、リスク管理ルールは保守的か積極的か、どのオラクルが使用されるか、金利と清算パラメータは何か、という点です。設定。これらは、Aave DAO と、600 を超えるリスク パラメーターを毎日監視および管理する Gaunlet や Chaos などの DAO の背後にあるさまざまなサービス プロバイダーによって策定および管理されます。

Morpho Blue は、オープンな融資オペレーティング システムのようなものです。誰でも、Aave のような Morpho Blue 上で最適と思われる融資ポートフォリオを構築でき、Gaunlet や Chaos などの専門的なリスク管理機関も、市場でリスクを販売するパートナーを探すことができます。対応する手数料を取得するための管理サービス。

著者の意見では、Morpho Blue の核となる価値提案はトラストレス、効率的、柔軟であることではなく、融資市場のあらゆる側面の参加者がここで協力して、あらゆる側面で顧客により豊かなサービスを提供できる無料の融資市場を提供することです。 . 市場の選択。

モルフォブルーはアーヴェにとって脅威なのでしょうか?

多分。

Morpho は、これまでの多くの Aave チャレンジャーとは少し異なり、過去 1 年ほどでいくつかの利点を蓄積してきました。

運用中のファンドは10億で、これはすでにAaveの運用中の70億ファンドと同規模であり、これらのファンドは現在モルフォの金利オプティマイザー機能に置かれているが、新しい機能にインポートする方法は数多くある。

Morpho は過去 1 年間で最も急速に成長している融資プロトコルであり、そのトークンは公式には流通していないため、想像の余地が多く、その主要な新機能のリリースはユーザーの参加を容易に引き付けることができます。

Morpho のトークン予算は十分かつ柔軟であり、初期段階で補助金を通じてユーザーを引き付ける能力を備えています。

モルフォは安定した運用実績と資金量により、証券ブランドとして一定の蓄積を有しております。

もちろん、これは、Aave が将来の競争で確実に不利になるという意味ではなく、ほとんどのユーザーは多くの融資ソリューションからサービスを選択する能力や意欲を持っていない可能性があるためです。それでも最終的には一番人気です。

第二に、Morpho レート オプティマイザーは Aave と Compound の安全な信用を主に継承しているため、長期にわたってより多くの資金を安心して使用できるようになります。しかし、Morpho Blue は別個のコードを備えた新しい製品であり、クジラはそれに取り組む前にしばらくためらう必要があります。結局のところ、オイラーのような前世代の主要なパーミッションレス融資市場の盗難は依然として私たちの目の前で起こっています。

さらに、Aave は、資金マッチングの効率を向上させ、P2P 融資市場からモルフォを締め出すというユーザーのニーズを満たすために、既存のソリューション上にモルフォの金利オプティマイザーと同様の一連の機能を構築する能力を十分に備えています。現時点ではこの可能性は低いように思われますが、Aave は今年 7 月に、自社で行うのではなく、Morpho に似た P2P 融資商品である NillaConnect にも Grants を発行したためです。

結局のところ、Morpho Blue が採用している融資ビジネス モデルは Aave の既存のソリューションと根本的に異なるものではなく、Aave は Morpho Blue の優れた融資モデルを観察し模倣する能力もあります。

しかし、いずれにせよ、モルフォブルーがオンラインになった後は、よりオープンな融資の実験場が提供され、融資のあらゆる側面での参加と組み合わせの可能性が提供されることになるが、これらの新たに接続された融資グループは、Aaveに対抗するのに十分なソリューションを備えて現れるのだろうか?

見てみましょう。