MVC 10 月市場観察: 食糧は準備ができており、BTC のチップ構造は強気市場の準備状態に入っています

暗号市場セカンダリーファンド Metrics Ventures 10 月市場観察の紹介:

1/ ビットコイン市場には強気相場を開始する条件が揃っています。ビットコイン市場は、長期通貨保有者の割合が高く、チップ構造が健全であるなど、強気市場を開始するための前提条件をすでに備えています。

2/ しかし、いわゆる強気相場は一夜にして起こるものではないと我々は依然として判断していることに留意すべきであり、今回の市場ラウンドは主にレバレッジファンドによって動かされているが、実際の強気相場には依然として新たな資金の参入が必要である。レバレッジの浄化が完了し、通貨の保有コストが移動平均線まで下がっても、ポジションを追加するには非常に良い時期となります。

3/ マクロ環境は仮想通貨市場にとって有利です。米ドル指数、失業率、米国債金利の動向は、マクロ環境が仮想通貨市場にとってより有利になることを示しています。現時点で新たな軌道となる可能性のある市場ターゲットを探し、市場に流入する追加資金の経路と速度を観察することが、私たちの次の調査の焦点となります。

本記事は、10月の暗号資産市場の全体状況と市場動向についてMVCがレビューおよびコメントしたものです。

誤ったニュースによって引き起こされた実際の上昇により、ビットコインは強気派と強気派の境界線を突破することができました。

事態は10月17日におかしくなり始めた。ETF採用に関するフェイクニュースが反論され、投稿が削除された後、ビットコインの価格は実際には安定し、下落しなかった。

常識によれば、噂が反駁された後、誤ったニュースによって引き起こされた上昇は、ホールドアップ売りとストップロスを追いかけるという二重の売り圧力の影響を受け、すべての上昇分を飲み込むか、さらには新安値を付けるはずだ。しかし、その後の3日間でビットコイン価格は予想外に下落し、市場は一日を通じて安定を保っており、市場の一部のファンドがETFのニュースを無視してしっかりと市場に参入し始めたことを意味する。

ビットコインの長期トレンドとしては、通常、週次MA 120(120週移動平均)をブルベアの分割線と呼びます。ビットコインが前回の弱気市場サイクルからの下落を完了した後、初めて週間MA 120を上回った場合、それは弱気市場サイクルの終わりと見なすことができます。同様の時点は、2015 年 12 月、2019 年 4 月、2020 年 4 月にも見られ、ビットコイン価格が WMA 120 を突破すると、かなりの傾向が見られ、新たな強気相場サイクルの始まりとみなすこともできます。 。

強気相場と弱気相場の境界線の背後にある論理は、依然としてビットコインチップ分配の論理です。10月の月例レポートでは、新たな強気相場サイクルの開始に必要な条件、つまり長期にわたる投資コストを繰り返し強調しました。 - 強気市場になるように、市場の長期保有者と短期保有者を均等にする必要があります。開始後は、過去のホールドアップ注文からの売り圧力はなくなり、利益を得る注文からの売り圧力のみになります。利益を生み出す注文は新たな資金によって吸収される可能性があります。

チップに関する WMA 120 の意味は、長期通貨保有者の総合コストとほぼみなすことができます。 WMA 120の現在の価格は約32,000ドルですが、この記事を書いている時点の市場価格は約33,700ドルであり、現在のビットコインのチップ構造は強気相場を開始するための前提条件を備えていると考えており、これも意味があります。この月次レポートのタイトル「蔡」はすでに完成しており、提供されるのを待っているところです。」

Glassnode のデータから、通貨を 155 日以上保持している長期通貨保有者の割合は現在 76% 以上と高く、長期チップ ロックアップは安定していることがわかります。通貨保有期間が 155 日未満の短期通貨保有者の主なコスト範囲は、ファーストラインが 29,000 ~ 30,000 米ドルで、経常利益率は 86% を超えています。

このデータは動的に変化していますが、ビットコイン市場のチップ構造は現在のチップ パターンを示しています: 長期投資家はポジションの割合が高く、ポジションをしっかりと保持する意欲があります。主なコスト範囲は 32,000 ドルのラインです。 WMA 120. 現在は基本的に変動利益となっている(Microstrategyの加重コストも変動利益となっており、これは容易ではない) 短期投資家の変動チップの割合は小さく、メインコストは3万ドル以下である. また、現在は基本的に変動利益にあります. 現在のチップ構造は、手をカットして変更するというこの長い弱気市場サイクルが終了したことを意味します. 市場のチップはポジションのカットとオープンを通過しました. 高さその後の市場の成り行きは、市場に参入する新たな資金の意欲とスピードに大きく依存します。2025年から2026年の新しい暗号サイクルは、今月が開始点と考えることができます。

ETH のチップ構造は BTC ほど健全ではありません。ETH の短期および中期投資家にとってのコストは約 1,770 米ドルです。現在の市場価格は 1,788 米ドルで、ちょうど変動利益です。コスト- ETHの長期投資家にとっての集中エリアは約2,200米ドルです。現在、長期ETH通貨保有者は依然として罠ゾーンにあり、依然として大きな売り圧力制限が存在します。これが最近のETH/BTC交換の根本的な理由です。金利は依然として底打ちの途上にある。

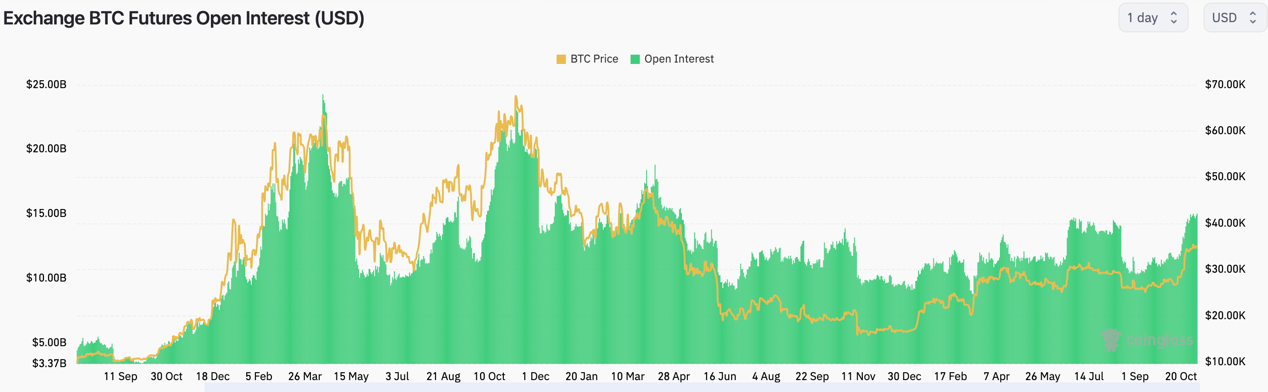

今回の市場は速すぎると感じている人が多いが、実際、この市場は依然として非常に急速なレバレッジ資本市場であり、売られ過ぎの反発が見られる市場である。 Coinglass のネットワーク全体の BTC 契約ポジション データから、フェイク ニュースが急増した 10 月 16 日であっても、ネットワーク全体のオープン BTC 契約の数は依然として約 11.67 億という非常に低いレベルに留まっていたことがわかります。ショートとロングのポジションは比較的高く、レートはわずかにマイナスで、比較的落ち込んだポジションは主にショート注文です。

しかし、BTCの価格が30,000米ドルで安定するとレバレッジファンドが爆発的に増加し、わずか2日でネットワーク全体のBTCのオープンポジションと残高は今年の最高値を超え、14.97Bのレベルに達しました。調達レートも上昇し、今年最高値に達しており、ロングへの熱意は極めて高い。

さらに興味深いのは、この記事の執筆時点で、Binance のオープン BTC 契約数は約 37 億で、8 月の最高値である 454 億にはまだ戻っていないことです。ただし、主力である CME、OI は、このラウンドのレバレッジファンドではポジションが増加しており、8月の最高値23億3,000万から最近の35,800万まで上昇している。BitMexのOIは8月の最高値2億6,100万から3億に上昇している。Bitmexの調達レートとプレミアムは同時にBTCに達している2021年10月には60,000ドルでドルは第一線レベルにあり、このラウンドに対する米国の投資家の熱意は明らかです...

実際、市場センチメントだけを見ても、10 月には興味深いセンチメントの変化がいくつかありました。 10 月の最初の 2 週間に、「仮想通貨は死んだ」「半減後の強気相場はない」という多くの議論が市場に突然現れたことを私たちは今でも覚えています。これはすべて、2019年末のディープベアに非常に似ており、これは私たちが底値を買い始める決意をするきっかけとなったセンチメント指標でもあります。

ETHとアルトコインの場合、ETHのパフォーマンスは依然としてBTCに遅れをとっています。アルトコインの場合、今回の単純な売られ過ぎの反発が特に強いです。この機会を利用するいくつかのプロジェクトを除いて、市場には特別なテーマやストーリーはありません。トークン経済学の変革や手数料モデルの変更などの良いニュースのリリースに加えて、最も回復したのは依然として売られすぎた品種であり、初期段階で大幅な下落を経験し、一般的に新安値に比べて売られすぎている。ファンドの場合、これらの売られ過ぎのリバウンド品種はより大きな増加を見せているように見えますが、実際の流動性は依然として非常に弱く、取引額は低いです。

弱気相場の終わりに初めてWMA 120を突破した相場は、2015年12月に初めて突破した後、一方的な上昇トレンドに入るまで5ヶ月変動を続けました。 2019年4月に最初の突破を果たした後、一方的な相場が始まる前の2019年12月と4月20日にはさらに2倍を下回った。

チップ流通の観点から見ると、BTC の WMA 120 の突破は、弱気市場の転換が完了したことを示していますが、実際の強気市場が始まるまでにはまだ一定の時間枠があり、この期間の意味は、 WMA 120 をコストセンターとして使用してチップを市場に投入し、引き続き手を変え、コストを認識し、新しい資金がプロセスに入るのを待ちます。

新しい資金がいつ流入するかについては、何が流入するかは依然として業界レベルまたはトラックレベルでの市場革新が必要であり、取引から答えを得るのは困難であるためです。半減期のタイミングは、より意味のあるアンカーとなる可能性があり、半減期の前に市場が後退するか、WMA 120 を下回る機会がまだある場合は、ポジションを追加する潜在的な機会となります。

10 月初旬に私たちが遭遇した最も一般的な質問が「まだ上昇する可能性はありますか?」であったとすれば、最近遭遇した最も一般的な質問は「まだ下落する可能性はありますか?」でした。私たちは、市場にはまだ下落する可能性が確実にあると考えています。現在のサイクルポジションは、2019年1月から8月のエコーバブルよりも2020年1月から2月に近いと思います。

この結論の理由は、2019 年 1 月から 8 月までの期間が、実際には 2023 年 1 月から 8 月までのサイクルのポジションと比較的一致しているためです。どちらも、弱気市場の最低点でレバレッジ解消と清算が完了した後のエコーバブルです。 . 、本質的に大規模なショートカバー。 2019年1月から8月にかけて反発の余地が非常に大きかったのは、多くの機関投資家が弱気相場の考え方に陥り、BTC 6000~7000レベルで集中的にショートポジションを保有し、それが相場上昇の原動力となったためである。投資家が年初の反発で得た資金のほとんどは、6月以降の空売りで失われた。

2019年8月に感情的カタルシスを経験した後、市場は4か月の調整局面に入ったが、この段階は2023年6月から10月までの期間と性質的に似ており、どちらもショートカバー完了後のコールバック段階であり、市場の特徴である。 exit期間. クリア後は自然に手を変えてチップを貯めていく過程。 2023 年初めの反発が小さかったというだけで、反動はそれほど深刻ではないようだ。

2020 年 1 月に近い市場シナリオが予定より前倒しで展開されていると当社が考える理由は、第一に、現在ショートカバーとチップ交換のプロセスを経ているためです。第二に、市場の最後のショートポジションは現在 33 歳、000 米ドル未満のポジションのキャピチュレーションと清算、空売りの意欲と勢いは比較的小さい。来年の半減期が差し迫っており、ラッシュファンドが動き始めている。現在、機関投資家は一般的にポジションを低くしており、まだ空売りの意欲と勢いは残っているポジションを追加する余地があるため、市場は2020年の1月の特徴により一致します。

市場は2020年1月から2月に位置付けられているため、多くの人は無意識のうちに「3〜12」レベルの悲劇が次に起こるのではないかと疑問に思うでしょう。まず、チップ構成を見ると、BTCは32,000~41,000米ドルという新たな取引レンジに入っており、加速していない現在のポテンシャルによれば、まだ40,000米ドルのラインに達する可能性があり、ETHも同様です。 2,200ドルのファーストラインの上昇勢いであるWMA 120に向けて加速する可能性。

しかし、現在の市場状況は依然として既存のファンドとレバレッジをかけたポジションによって動かされているため、いわゆる強気相場は一夜にして起こることはないと我々は判断しています。現在、オープンポジションの数が多く、パニックが発生しています。インデックスは貪欲ゾーンにあり、Bitmex の資金調達率と契約プレミアムは、どちらも 2021 年の強気市場の範囲内にあります。市場の定期的な過熱は間違いなくレバレッジの一掃をもたらすでしょう。市場のこのラウンドが加速すると、依然として上昇する可能性が非常に高くなります。大規模なレバレッジ解消、下降傾向。レバレッジのクリーンアップが完了すると、OIと手数料データの低下が観察され、BTC価格が長期コスト移動平均近くに戻っても、ポジションを追加するのに非常に良い時期です。

この下落がいつ来るかについては、簡単に予測することはできませんが、2019 年 6 月から 8 月にかけて、金利と契約プレミアムは 2 か月連続で上昇しました。センチメントは強気相場よりもさらに過熱しました。トップとショートが続いて巨額の損失を被った。たとえ市場が加速の頂点に達したとしても、それは私たちに考え、決定を下すのに十分な時間枠を与えてくれます。

11月以降、BTCのチップ構成は強気相場の準備状態に入ったと考えており、来年の半減期まではポジションの頻繁な変動、チップの蓄積、安定した長期保有コストのプロセスが続くと予想されます。 ETHはまだWMA 120の突破を待たなければならない一方で、下落するかどうか、急落するか否か、レバレッジがいつなくなるかなど、これらは核心的な矛盾ではなく、いかに賢く買うかが核心的な矛盾である。現時点では、新たな軌道となる可能性のある市場ターゲットを探し、追加の資金の参入を観察しており、市場の経路と速度は次の調査の焦点となります。

仮想通貨市場の内生的な市場構造に加えて、予想を上回る失業率や米国の最高水準に近づく傾向など、マクロレベル、特に資金調達レベルで最近良いニュースも見られました。債券金利、米ドル指数の高水準など、すべての点がマクロ緩和環境が暗号市場にとってより有利であることを示しています。多くの投資家は、株式市場の下落が仮想通貨市場のリスク選好に影響を与えるのではないかと懸念し、10月の底値を買う勇気がなかった。しかし、暗号市場と株式市場は大きく乖離しており、次の瞬間、暗号市場の構築者たちがどのようなイノベーションを見せてくれるのか、そしてそのどれが新たな市場への入り口となるのか、楽しみです。これにより、新たな暗号化強気市場サイクルが始まります。

料理は準備ができており、提供されるのを待っています。

要約すると、ビットコインが強気派と弱気派の境界線を突破した今回のラウンドは、弱気相場の終焉を示している。長期通貨保有者と短期通貨保有者の両方が利益を上げている。市場センチメントは悲観的なものから軽薄なものに変わっている。市場は主にレバレッジファンドによって動かされていますが、本当の強気相場はまだこれからです。市場に参入するために追加の資金を追加します。重要なのは、主要な資産を辛抱強く蓄積し、追加の資金が新しいラウンドのクラリオンコールを鳴らすのを待つことです。強気市場。

私たちについて

MVC としても知られる Metrics Ventures は、経験豊富な暗号通貨の専門家のチームが率いる、データとリサーチ主導の流通市場流動性ファンドです。このチームは、プライマリー市場のインキュベーションとセカンダリー市場の取引に関する専門知識を有しており、オンチェーン/オフチェーンの詳細なデータ分析を通じて業界の発展に積極的な役割を果たしています。 MVC は、仮想通貨コミュニティの上級インフルエンサーと協力して、メディアおよび KOL リソース、エコロジカル コラボレーション リソース、プロジェクト戦略、経済モデル コンサルティング機能など、プロジェクトを長期的に可能にする機能を提供します。

暗号資産の市場と投資に関する洞察やアイデアを共有し、議論するために、DM への皆さんを歓迎します。

ops@metrics.ventures までご連絡ください。

研究内容はTwitterとNotionで同時公開していきますので、ぜひフォローしてください。

Twitter: https://twitter.com/MetricsVentures

Notion: https://www.notion.so/metricsventures/Metrics-Ventures-475803b4407946b1ae6e0eeaa8708fa2?pvs=4