Arthur Hayes:真正的加密牛市将在5月开启

原題:ヒートウェーブ

原作者: アーサー・ヘイズ、BitMEX 創設者

オリジナル編集: Lynn、Mars Finance

(以下の意見は著者の個人的な意見であり、投資判断の基礎となるものではなく、また、投資取引を行うための推奨や示唆とみなされるべきものではありません。)

ブーム!

ブーム!

ブーム!

北海道各地のスキー場の積雪状況を夜に監視するよう思い出させる携帯電話の音です。 1 月と 2 月はこの音に大きな喜びを感じましたが、3 月には FOMO しかもたらしませんでした。

私はここ数シーズンのスキーシーズンを過ごすために、3月初旬に北海道を出発しました。私の最近の経験によると、母なる自然は 3 月 1 日頃から熱くなり始めます。私は最も乾燥した最も深いゲレンデだけを好む初心者スキーヤーです。しかし今シーズン、ガイアは大きな変化を遂げた。 2月には残忍な暖かい波が襲い、雪を追い払いました。寒さは月末まで戻りません。しかし、寒さは3月に戻り、毎晩10〜30センチメートルの新鮮なパウパウが投棄されています。これが私の携帯電話が爆発した理由です。

3月中、私は東南アジアの高温多湿な国々に座り、愚かにもアプリをチェックし、ゲレンデを離れるという決断を台無しにしました。 4月の雪解けがついに現実に起こり、それとともに私のFOMOは終わりを迎えました。

読者の皆さんもご存知のとおり、私のスキー経験は、私のマクロ通貨や仮想通貨の取引本の比喩です。私は以前、バンク・オブ・アメリカのターム・ファイナンシング・プログラム(BTFP)が3月12日に終了すると世界市場が急落するだろうと書いた。 BTFPはキャンセルされましたが、仮想通貨分野での悪質な暴落は発生しませんでした。ビットコインは決定的に70,000ドルを突破し、最高値約74,000ドルに達しました。ソラナは、さまざまな子犬や子猫のミームコインをポンプし続けています。タイミングが悪かったですが、スキーシーズンと同じように、3月の予想外に好条件が4月にも繰り返されることはありません。

私は冬が大好きですが、夏もまた楽しいものです。北半球に夏の到来がスポーツの喜びをもたらし、私はテニス、サーフィン、カイトサーフィンをする時間を再調整しました。夏には、連邦準備制度と財務省の政策により、法定通貨の流動性が新たに流入するでしょう。

4月にリスク資産市場がどのように、そしてなぜ極度の弱さを経験するのかについて、私のマインドマップを簡単に説明します。仮想通貨を空売りする勇気のある人にとって、マクロ設定は有利です。私は市場を完全に空売りするつもりはありませんが、利益を得ていくつかのシットコインとミームコインの取引ポジションをクローズしました。今から5月1日までは貿易禁止区域に入ります。 5月にはドライパウダーを配備し、強気相場が本格的に始まる準備を整えて戻ってくることを願っています。

詐欺

銀行ターム・ファンディング・プログラム(BTFP)は数週間前に終了したが、米国の大きすぎて潰せない銀行(TBTF)銀行はその後、大きな圧力に直面していない。これは、フガジ・ファイナンスの高僧たちが、金融システムを救済するために密かに紙幣を印刷するために使用するさまざまなトリックを持っているためです。私は舞台裏を覗いて、年末までの仮想通貨と株の全体的な上昇を支える米ドル法定通貨の供給をどのように拡大しているのかを説明します。最終結果は常に紙幣の印刷ですが、その過程で流動性の伸びが鈍化する時期が必ずあり、それがリスク市場にとってマイナスの触媒となります。この一連の手法を注意深く研究し、いつウサギが帽子から引き抜かれるかを予測することで、自由市場の運営が許可される時期がいつ来るかを予測することができます。

割引期間

連邦準備制度および他のほとんどの中央銀行は、ディスカウントウィンドウと呼ばれるツールを運用しています。資金が必要な銀行やその他の対象金融機関は、現金と引き換えに適格証券をFRBに差し入れることができる。一般に、割引窓口では現在、米国債 (UST) と住宅ローン担保証券 (MBS) のみを受け付けています。

ピアースとピアースのブーマー人形の束が銀行を経営していたために銀行が破綻したとしましょう。同銀行のUST保有株は購入当時100ドル相当だったが、現在は80ドル相当となっている。銀行は預金流出に対応するために現金が必要だ。破産したクソ銀行は破産を宣言する代わりに割引窓口を利用することもできるだろう。現在の規則では、銀行は質入れされた証券の市場価格を受け取るため、銀行は 80 ドルの UST を 80 ドルの米ドル紙幣と交換します。

銀行破綻のリスクを高めることなくBTFPを廃止し、それに伴う負の汚名を払拭するために、連邦準備制度と米国財務省は現在、経営破綻した銀行に対し割引窓口を利用するよう奨励している。ただし、現在の担保条件では、最近期限が切れた BTFP ほど割引期間は魅力的ではありません。その理由を理解するために、上の例に戻ってみましょう。

UST の価値が 100 ドルから 80 ドルに下落したことを思い出してください。これは、銀行が 20 ドルの含み損を抱えたことを意味します。最初は、100 ドルのデポジットによって 100 ドルの UST が提供されます。しかし、UST の価値は現在 80 ドルであるため、預金者全員が逃亡した場合、銀行は 20 ドル不足することになります。 BTFP ルールに基づき、銀行は水中 UST の額面を受け取ります。これは、FRBに引き渡される際に80ドル相当のUSTが現金100ドルと交換されることを意味する。これにより銀行の支払能力が回復しました。ただし、割引期間では 80 ドル相当の UST に対して 80 ドルしか提供されません。 20ドルの損失が残り、銀行は債務超過のままだ。

FRBがBTFPと割引窓口の間で資産の扱いのバランスをとるために担保ルールを一方的に変更できることを考慮すると、FRBは破綻した銀行システムに割引窓口の使用にゴーサインを与えることでステルス銀行救済に取り組み続けている。したがって、FRBは本質的にBTFP問題を解決することになる;破綻した米国銀行システムのUSTとMBSのバランスシート全体(私は4兆ドルと見積もる)は、必要に応じて割引窓口から印刷された資金でローンを裏付けるために使用されることになる。これが、3月12日のBTFP終了後、市場が非TBTF銀行を破産に追い込まなかった理由だと私は考えています。

銀行資本要件

銀行は名目GDPを下回る利回りで債券を発行する政府への資金提供を求められることが多い。しかし、なぜ民間の営利団体が実質利回りがマイナスのものを購入するのでしょうか?これは、銀行規制当局が銀行が頭金をほとんどまたはまったく支払わずに国債を購入することを許可しているためです。国債ポートフォリオに十分な資本バッファーを持たない銀行が、インフレが始まり、利回りが上昇するにつれて債券価格が下落することで必然的に破綻する場合、FRBは銀行が上記の方法で割引枠を利用することを許可する。その結果、銀行は資金を必要とする企業や個人に融資を行うよりも、国債を購入して保有することを選択します。

あなたまたは私が借りたお金で何かを購入するとき、私たちは潜在的な損失をカバーするために担保または株式を差し入れなければなりません。これが賢明なリスク管理です。しかし、ヴァンパイア・イカ・ゾンビバンクの場合はルールが異なります。 2008 年の世界金融危機 (GFC) 後、世界銀行の規制当局は、より堅牢で回復力のある世界銀行システムを構築するために、世界の銀行に対し、より多くの資本を保持するよう強制しようとしました。これらの変更を成文化した規則体系はバーゼル III と呼ばれます。

バーゼルIIIの問題は、国債にはリスクがないとみなされていないことだ。銀行は、大規模なソブリン債ポートフォリオに少額の資本を投入する必要があります。こうした資本要件は、ストレスがかかる状況では問題となることがわかります。 2020年3月の新型コロナウイルス感染症による市場暴落の際、連邦準備制度は銀行が担保なしでUSTを保有できるとの布告を出した。これにより、銀行が介入し、少なくとも会計に関する限り、リスクのない方法で数兆ドル相当のUSTを保管できるようになります。

危機が沈静化すると、UST の追加レバレッジ比率 (SLR) の免除が復活しました。予想通り、インフレによってUST価格が下落すると、銀行は資本バッファーの不足により破産しました。 FRBはBTFPと今回の割引枠を通じて救助に来ているが、これでは前回の危機で生じた損失を補うことしかできない。銀行はどのようにして戦略を強化し、現在の魅力的ではない高価格でより多くの債券を吸収できるでしょうか?

米国の銀行システムは2023年11月、バーゼルIIIにより国債ポートフォリオにより多くの資本を保有することが義務付けられたため、バーダー・イエレン氏はこれ以上の国債を詰め込むことはできないと高らかに宣言した。実質利回りがマイナスとなっている現在、米国政府には他に自然な国債の買い手がいないため、何かが与えられる必要がある。銀行が自らの不安定な状況を丁寧に表現する方法は次のとおりです。

一部の伝統的な買い手による米国債への需要が軟化した可能性がある。銀行証券のポートフォリオ資産は昨年から減少しており、銀行が保有する米国債は1年前より1540億ドル減少している。

またしてもパウエル政権下のFRBが窮地を救った。最近の米上院銀行公聴会でパウエル氏は突然、銀行にはより高い自己資本規制を課さないと発表した。多くの政治家が、2023年の地方銀行危機の再発を避けるために銀行の資本保有を増やすよう求めていることを思い出してほしい。銀行がこうした高額な自己資本要件を撤廃するよう熱心に働きかけたのは明らかだ。彼らには正しい議論がある――もしあなた、バッドガール・イエレンが私たちにくだらない国債を買って欲しいなら、私たちは無限のレバレッジでしか利益を上げることができない。世界中の銀行はあらゆる種類の政府を管理しており、米国も例外ではありません。

おまけに、先ほど話した一眼レフカメラからUSTを免除することを主張する国際スワップディーラー協会(ISDA)からの最近の書簡です。基本的に、銀行が頭金を支払う必要がない場合、将来的に米国政府の財政赤字を賄うために数兆ドルのUSTを保有することしかできません。米財務省が国債発行を強化する中、ISDAの提案は受け入れられると私は予想している。

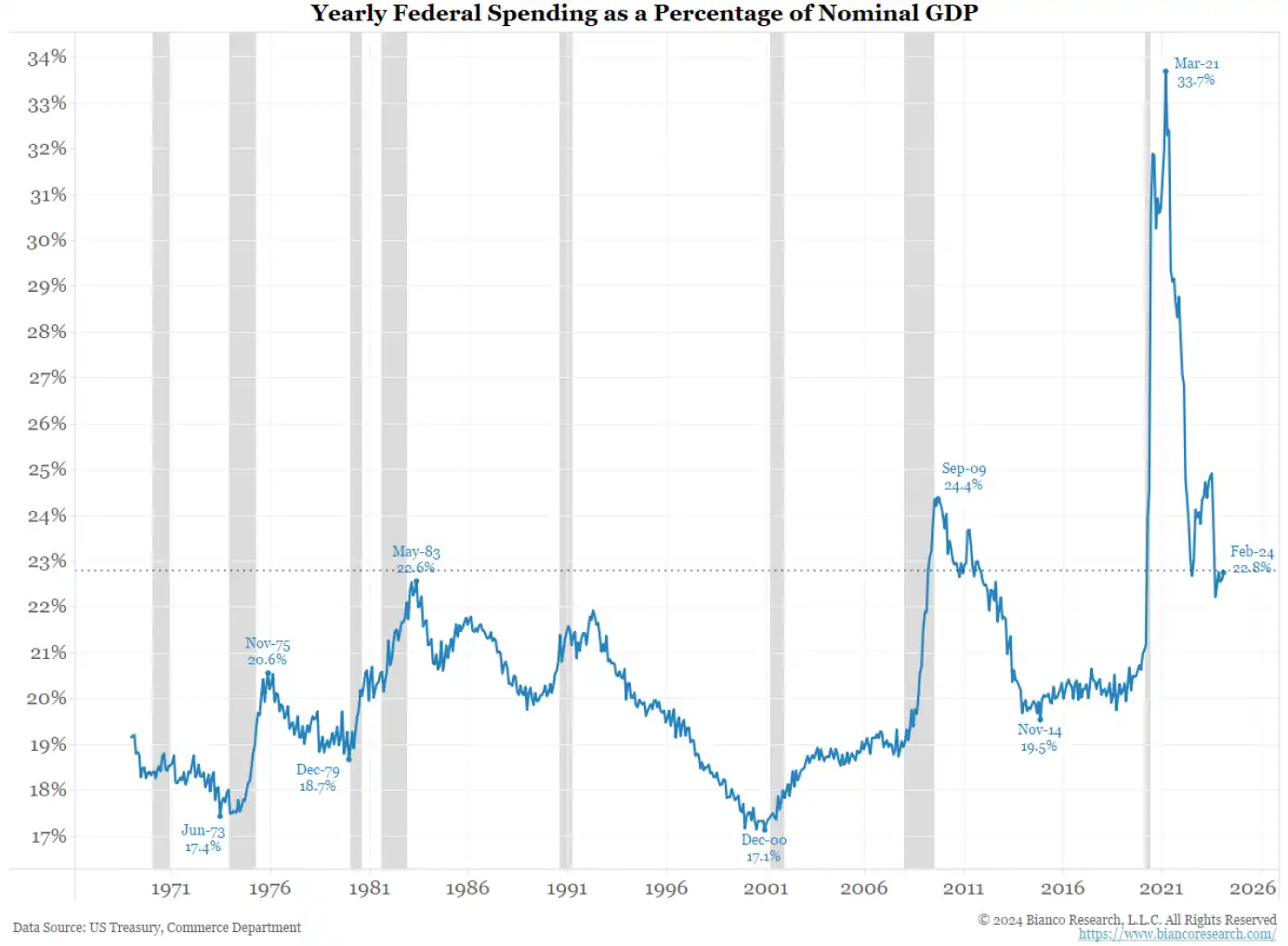

ビアンコ・リサーチが作成したこの優れたグラフは、記録的な赤字によって証明されるように、米国政府の無駄の範囲を明確に示しています。過去 2 年間の財政赤字支出の増加は、2008 年の世界金融危機と団塊の世代主導のコロナウイルスによるロックダウンによって引き起こされました。米国経済は成長しているが、政府は不況のような支出をしている。

総じて、資本要件の緩和と、将来的に UST が SLR から免除される可能性は、秘密裏に紙幣を印刷する方法です。 FRBは紙幣を印刷せず、代わりに銀行システムが何もないところから信用貨幣を生み出し、債券を購入し、それが貸借対照表に表示されます。いつものように、私たちの目標は、国債利回りが名目GDP成長率を超えないようにすることです。実質金利がマイナスである限り、ストークス、仮想通貨、金などの価格は法定通貨ベースで上昇し続けます。

バッドガール・イエレン

私の記事「Bad Gurlバッド・ガール・イエレン率いる米国財務省が、FRBのリバースレポ・プログラムに閉じ込められた数兆ドルを使い果たすために短期財務省短期証券(Tビル)の発行をどのように増やしているかについての詳細な考察(推奨小売り)価格)。予想通り、メーカー希望小売価格の下落は、株式、債券、仮想通貨の上昇と一致しました。しかしMSRPが4,000億ドルまで下がった今、市場は資産価格を押し上げるための次の法定流動性源が何になるのか疑問に思っている。心配しないでください、イエレン氏は話し終えずに「戦利品はもうすぐ落ちる」と叫びました。

RRP残高(白色) vs. ビットコイン(黄色)

私が議論する法定通貨の流れは、米国の納税、連邦準備制度の量的引き締め(QT)プログラム、および財務省一般会計(TGA)に焦点を当てています。問題のスケジュールは、4月15日(2023課税年度の納税期限)から5月1日までです。

流動性に対するプラスまたはマイナスの影響についての簡単なガイドを提供することで、これら 3 つの意味を理解できるようにしたいと思います。

税金を支払うとシステムから流動性が失われます。これは、納税者が税金を支払うために、有価証券を売却するなどして金融システムから現金を取り出さなければならないためです。アナリストらは、多額の受取利息と堅調な株式市場のパフォーマンスにより、2023課税年度の納税額が増加すると予想している。

QT はシステムから流動性を削除します。 2022年3月の時点で、FRBは約950億ドル相当のUSTとMBSが収益を再投資することなく満期になることを許可している。これによりFRBのバランスシートが縮小し、周知のように米ドルの流動性が減少します。しかし、我々が懸念しているのはFRBのバランスシートの絶対水準ではなく、その減少率である。ネッド・デービス・リサーチのジョー・カリッシュ氏などのアナリストは、FRBが5月1日の会合でQTのペースを月額300億ドル引き下げると予想している。 FRBのバランスシートの低下が鈍化するにつれ、QTのペースが鈍化すれば米ドルの流動性にとってプラスとなるだろう。

TGA 残高が増加するとシステムから流動性が失われますが、TGA 残高が減少するとシステムに流動性が追加されます。納税が財務省に受領されると、TGA 残高が増加します。 4 月 15 日の税務処理により、TGA 残高は現在の約 7,500 億ドルを大幅に上回ると予想しています。これはマイナスのドル流動性です。今年は選挙の年であることを忘れないでください。イエレン氏の仕事は、彼女の上司である米国大統領を説得することだ。ジョー・ボーデン再選。それは、彼女が株式市場を刺激し、有権者に裕福さを感じさせるためにできる限りのことをしなければならないことを意味し、この素晴らしい結果はバイデン氏の経済学の遅々とした「天才」のおかげだと考えている。最終的にRRP残高がゼロになると、イエレン氏はTGAを支出し、おそらく追加で1兆ドルの流動性をシステムに放出し、市場を押し上げるだろう。

リスク資産の不安定期間は4月15日から5月1日まで。現時点では、税金によってシステムから流動性が失われ、QTは現在のより高い金利で継続され、イエレン大統領はまだTGAの削減に着手していない。 5月1日以降、QTのテンポは鈍化し、イエレン氏は資産価格を押し上げるために小切手の換金に忙しかった。もしあなたが恥知らずなショートポジションを取る適切な時期を探しているトレーダーなら、4月がその時です。 5月1日以降は通常のプログラムに戻ります...FRBと米国財務省の金融詐欺行為によって開始された資産インフレです。

ビットコインの半減期

ビットコインブロックの報酬は4月20日に半額になる予定だ。これは仮想通貨市場にとって強気の触媒と見なされています。中期的には価格が上昇するという意見には同意しますが、その前後の価格動向はマイナスになる可能性が高いです。半減期が仮想通貨の価格にとって良いことであるという議論は十分に確立されています。市場参加者の大多数が特定の結果に同意しても、その反対のことが起こることがよくあります。これが、ビットコインと暗号通貨の価格全体が半減期の頃に急落すると私が信じている理由です。

米ドルの流動性が通常よりも逼迫しているときに半減期が行われることを考えると、これは暗号資産の猛烈な下落に拍車をかけることになるだろう。半減期のタイミングが、5月以前に取引を断念するという私の決断にさらに拍車をかけた。

現在までに、MEW、SOL、NMT のポジションで全額利益を上げています。収益はEthenaのUSDeに預けられ、ステーキングされて莫大な利回りが得られます。 Ethena を導入する前は、USDT または USDC を保有していましたが何も得られませんでしたが、Tether と Circle は国庫利回りを全額得ていました。

市場は私の弱気バイアスを克服して上昇を続けることができるでしょうか?はい。私は常に暗号通貨に情熱を持ってきたので、間違いは歓迎します。

トークン 2049 ドバイでツーステップするときに、最も投機的なジャンクコインのポジションを本当に管理したいですか?絶対にありません。

したがって、ポジションを解消するために売却しました。

悲しむ必要はありません。

上で議論した米ドルの流動性シナリオが実現すれば、私はもっと自信を持ってあらゆる種類のクソを真似することになるだろう。数パーセントの利益を逃しても、ポートフォリオとライフスタイルでの損失を絶対に回避できるのであれば、それは許容できる結果です。そんなこんなで、お別れです。忘れずにダンス シューズを履いてください。暗号通貨の強気相場を祝うためにドバイでお会いしましょう。