Cycle Capital: ETH ETF の可決により、FIT21 法案は成立に一歩近づいていますが、デリバティブ市場ではどのようなことが期待されていますか?

著者: グリフィン・アーダーン、LD Capital Yilan ブロフィン・オプション・デスク&リサーチ部門責任者、

序文

2024 年 5 月 23 日、米国下院は 21 世紀の金融イノベーションおよびテクノロジー法 (FIT 21) を 279 対 136 の投票で可決しました。この法案は主に下院共和党議員によって推進され、金融機関を規制するシステムを確立します。米国の暗号化市場とその設立 消費者保護措置を確立し、商品先物取引委員会(CFTC)をデジタル資産の主要規制当局および非有価証券スポット市場の規制当局として指定します。下院民主党が強く出た。この仮想通貨市場構造法案の可決は、議会における業界の最も重要な立法上の成果を示しています。

下院が法案可決を可決した後、上院に移り、そこで大統領の行動によって法案が成立するかどうかが決定される。

この法案は、不確実な規制環境の影響を受ける非ビットコイン暗号通貨にとって特に重要です。これにより、多くの仮想通貨が現在直面している法的不確実性と規制リスクが軽減されることが期待されています。この目を引く法案が最終的に成立するかどうか、そしてETH ETFができるだけ早く承認されるかどうかも、オルタナティブシーズンが始まるかどうかの重要な決定要因となる。この記事では、CMEのポジションデータ、オプション市場の期間構造、重要なMMヘッジポイントの観点から、デリバティブ市場におけるETHの市場センチメントと方向性を調査し、まとめています。

要点

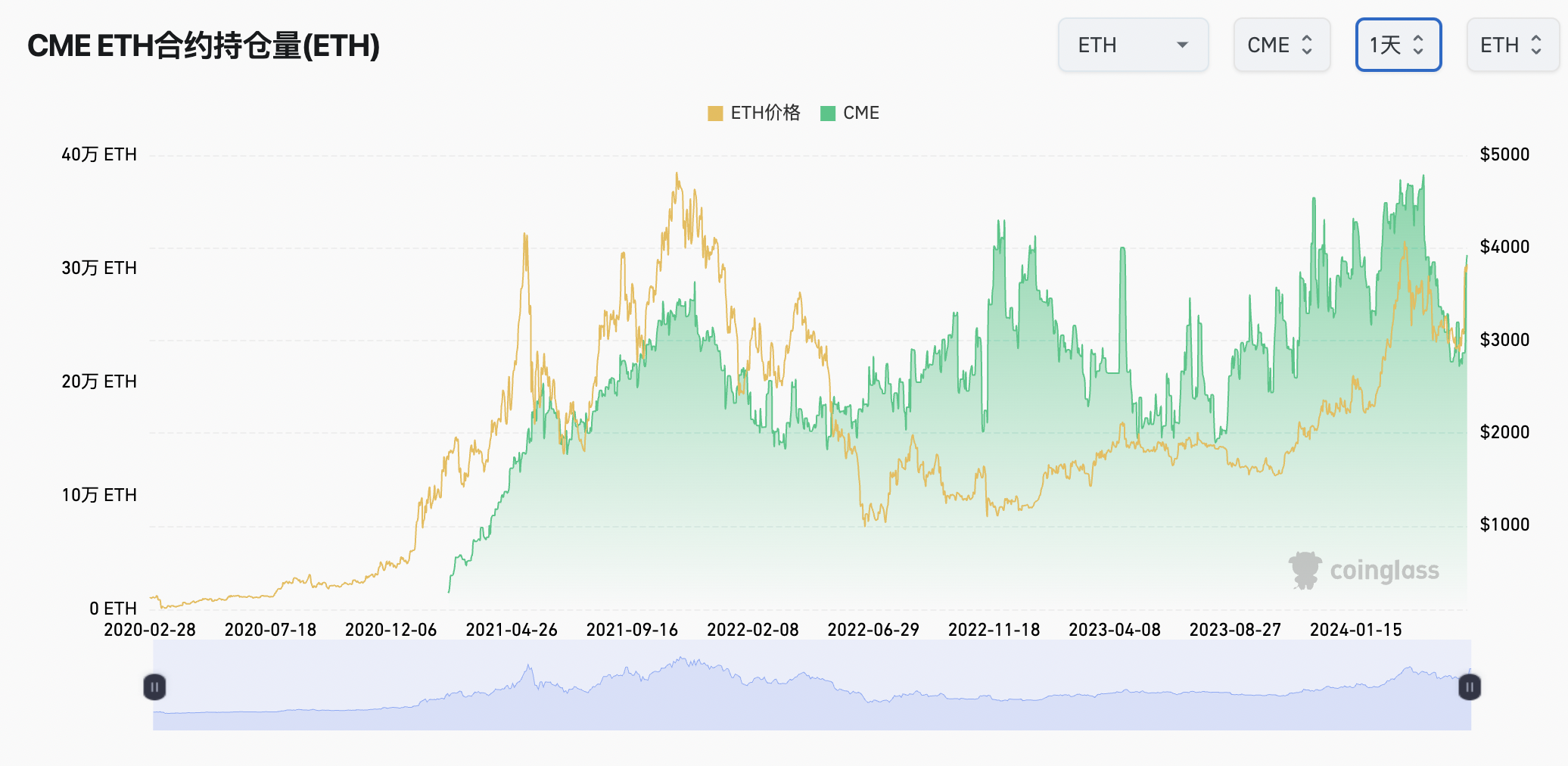

・CMEの保有高の観点から見ると、BTC ETFが承認される前のCMEの保有高の増加と比較すると、2023年10月の71,600から承認後(2024年1月12日)の最高値138,200まで増加し、ほぼ2倍となり、その後BTCが恩恵を受けました。そして20日間の調整が行われ、13,000BTCの利益ストップが125,200BTCに達しました。2月4日以降、再び大きな上昇が始まり、現在のCMEポジションである3月22ポイントの最高値である176,100枚に達しました。

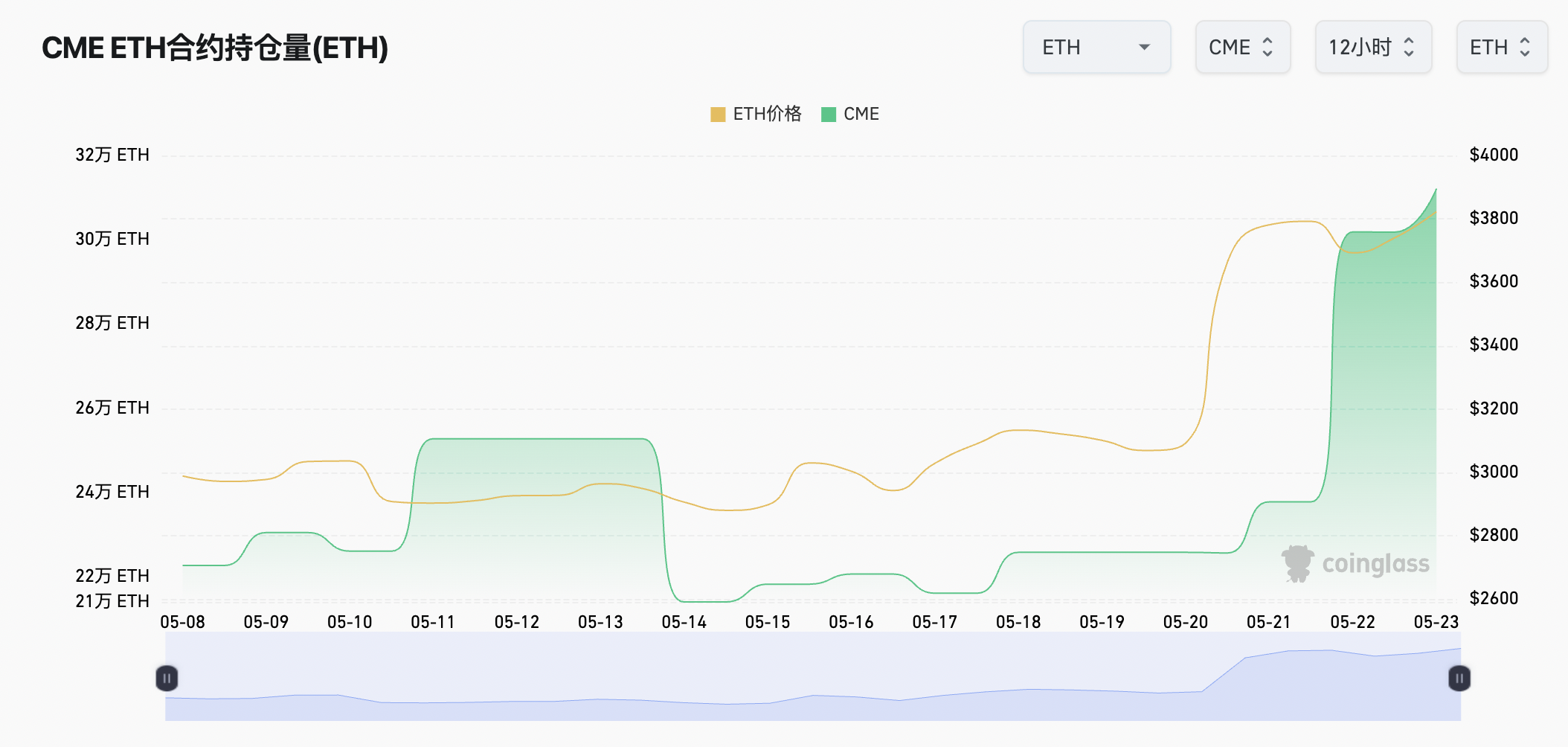

· CME の保有額から判断すると、5 月 20 日の 225,900 から 5 月 23 日には 312,100 に増加しました。ポジションの大幅な増加は短期間に発生しました。これは、ETH ETF に対する以前の機関投資家による賭けが活発ではなかったことも示しています。事前にたくさんの長い賭けをします。現在、ETH CME 保有額は依然として増加傾向にあります。

・ETHには4,000ドル付近でのオプションマーケットメーカーのヘッジによってもたらされた売り圧力がある一方、3,750ドル付近で大量の終末オプションのヘッジ買い圧力がかかっており、主要なヘッジサポートは現在3,500付近まで下がっている。ヘッジの観点から見ると、ETH のボラティリティの範囲は 3500 ~ 4000 付近に存在しますが、外部からの需要または供給がさらに増加すると、このヘッジ範囲を突破することになります。

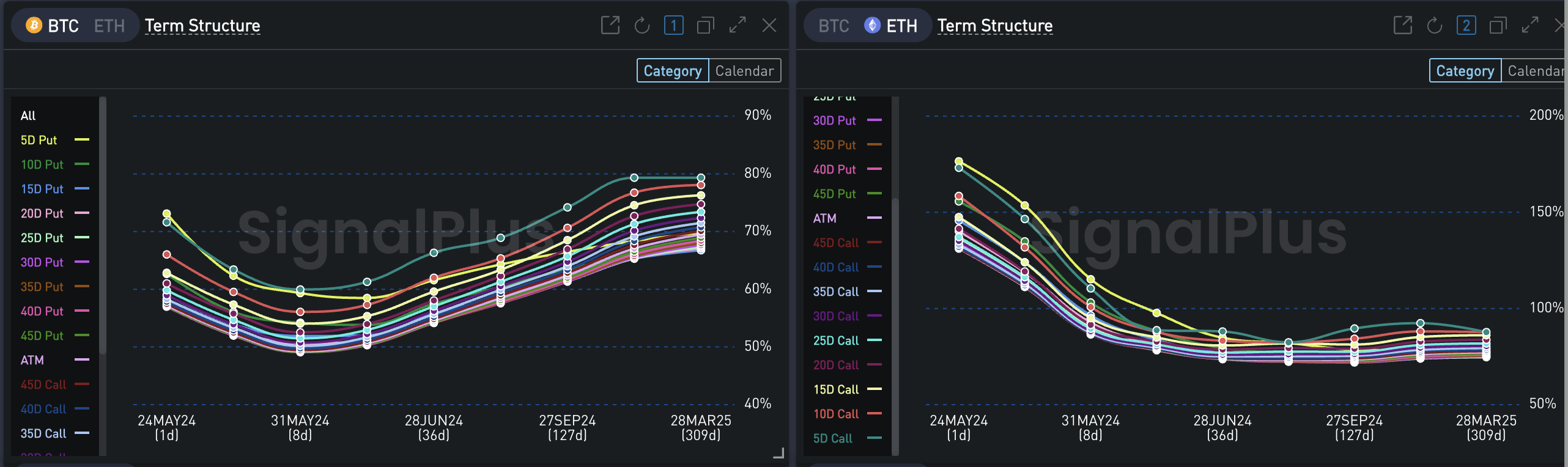

· オプション市場の期間構造とETH/BTCのフォワードレートは、依然として満期が長くなるとBTCに対する強気の感情がより強いことを示しています。

データソース: コイングラス

オプション市場をみると、まず期間構造としては、BTC が全体的に上昇構造を示しており、有効期限の延長に伴いインプライド・ボラティリティが増大しており、市場ではファーエンド・ボラティリティの上昇が期待されている。逆にETHの場合、市場は最近の市場変動に非常に満足しており、長期的にはIVは徐々に低下しています。これは、BTC が依然として市場の長期的な取引対象であることを意味しますが、ETH の最近のボラティリティは刺激的です。

データソース: シグナルプラス

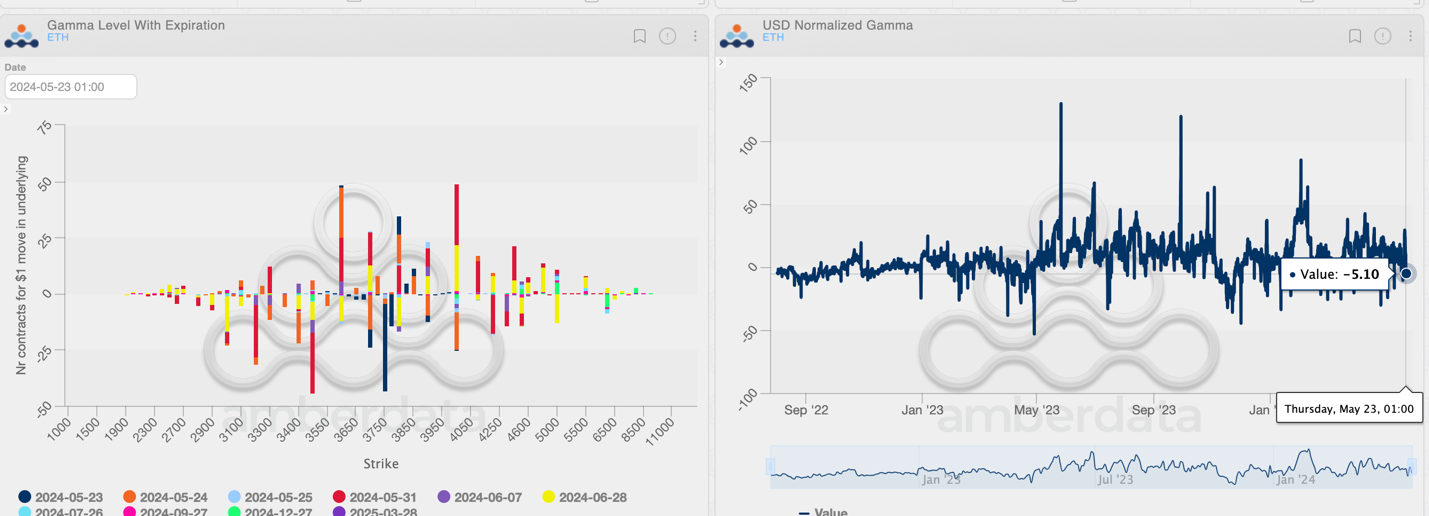

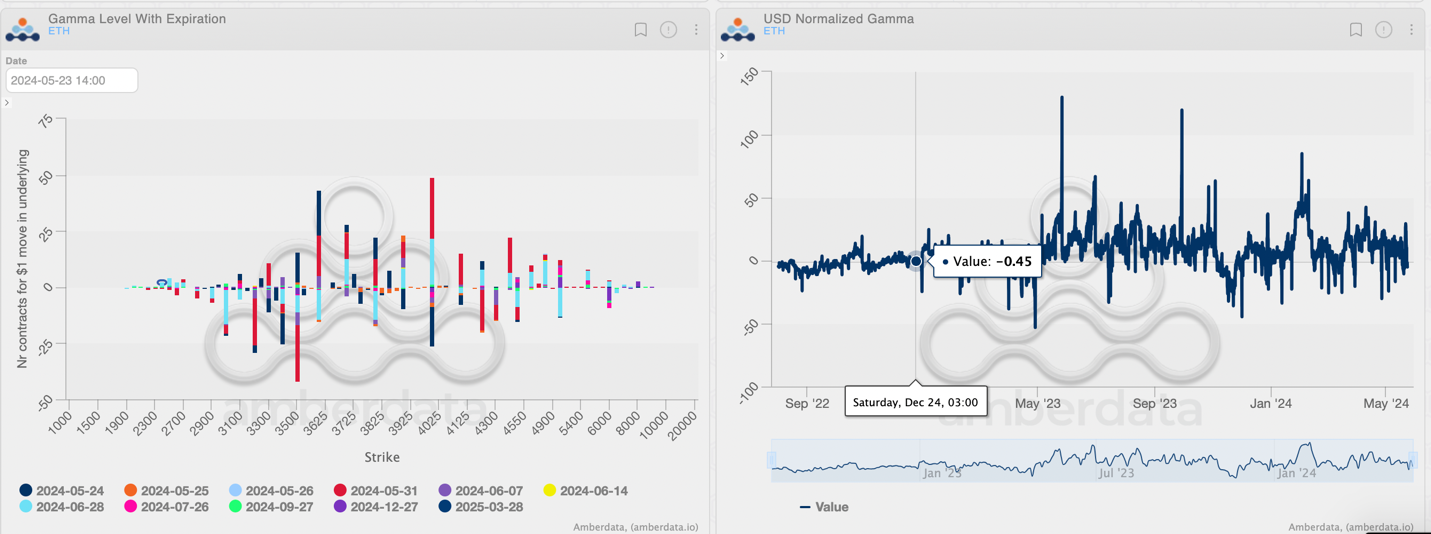

さまざまな期間のオプションのガンマレベルのデータから判断すると、ETHには少なくとも5,000 ETHのヘッジ売り圧力が4,000ドル付近にあり、その一方で大量の終末オプションのヘッジ買い圧力が3,750ドル付近に触れられており、主要なヘッジサポートは現在約3,750ドルに下がっています。 3,500。したがって、ヘッジの観点から見ると、ETH の変動範囲は 3500 ~ 4000 付近に存在しますが、外部からの需要または供給がさらに増加すると、このヘッジ範囲を突破することになります。

2024.5.23 1:00 EST

2024.5.23 14:00 東部時間

ガンマは、デルタ(原資産の価格の変化に対するオプション価格の感応度)の変化率の尺度です。

売り手にとって、原資産の価格が上昇するにつれて、売られたコール オプションのデルタは -1 に近づきます (たとえば、デルタが最初に -0.3 だった場合、それは -0.6 になる可能性があります)。負のガンマは、原資産の価格が上昇するにつれて、デルタの変化がよりゆっくりになることを意味します。これにより、売り手は市況が上昇しているときにより多くの買いでヘッジする必要があるため、リスクが高まります。

しかし、市場全体が買い手である場合、つまり、プラスのガンマを持つポジションがより多くある場合、ヘッジは主に高値で売り、安値で買うことに基づいています。つまり、ETH が 4000 の位置にある場合、より多くの需要が生じます。ヘッジ用の売りスポット。