出典: 10X Research

編集:Odaily Planet Daily Wenser

編集者注: 「アルトコイン弱気市場、トレーダーは困難な時期に直面」の後、有名な投資調査機関10X Research が再びビットコイン市場に関する最新の見解を表明しました。ビットコインETF、マイナー、上場鉱山会社、初期のビットコイン保有者の最近の売却と合わせて、 10Xリサーチは市場の次の段階の価格予測を出しており、それが予想されるポイントに到達できるかどうかが、その後の市場の方向性を決定する可能性がある。 。 Odaily Planet Daily は、読者の参考のためにこの記事を編集します。

4 年サイクルと供給循環モデルは価格予測の重要なツールです

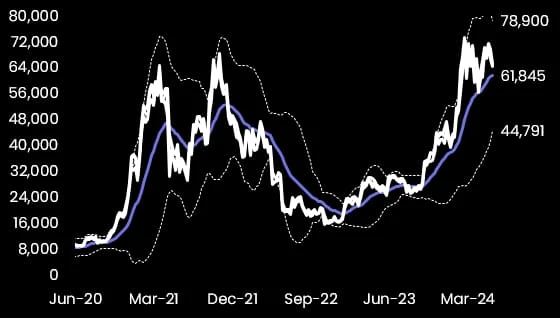

4 年ごとの予測放物線サイクル パターンは、ビットコイン価格推定の基礎として非常に重要であり、仮想通貨推定の 95% の基礎でもあります。ただし、このモデルは誇張されすぎていることが多く、ビットコインの価値が無限に上昇することを示唆しています。もう 1 つの重要なツールは、供給の減少を強調することでビットコインの無限の価値を予測する「供給フロー モデル」です。

今年も例年通り、ほとんどの専門家は依然としてビットコイン価格が新高値に達すると予測しており、予測範囲は10万ドルから15万ドル、あるいはそれ以上となっている。

これら 2 つの要因、技術革新と人間の心理 (特に貪欲と恐怖の相互作用) は、暗号通貨の循環市場の重要な触媒です。それにもかかわらず、市場は本質的にモメンタムゲームであり、ほとんどの参加者は積極的に価格を押し上げ、一貫して強気のスタンスを維持しています。この自己実現的な予言は、機会が生じたときに上昇の勢いを断固として捉える必要性を強調しています。同時に、この現象は、将来さらに多くのサイクルが存在する可能性があることも示しています。

ビットコインの利用価値とキャッシュフローベースでの評価は議論の中で取り上げられるべきである。他の資産とは異なり、ビットコインは生産コスト曲線に基づいて評価されると金に似ています。時間が経つにつれて、ビットコインを購入する心理はさらに複雑になります。なぜなら、高価格(7万ドルなど)で購入された1ビットコインは、100ドルで10億コインを購入できる仮想通貨ほど魅力的に見えないからです。ミームコインはこの心理を利用しており、上場企業も株式分割を通じて同様のことを行っています。

ビットコイン (紫) 対 マネー フロー インジケーター (白) のグラフ

3大グループがビットコインを販売、ヘッジファンドの裁定取引機会が消滅した可能性

現在の市場構造は完全に強気というわけではありませんが、私たちは3週間前、史上最高値の後に放物線状の上昇が続くという考えに基づいて、ビットコインが7万ドル付近のブレイクアウトを試みるだろうと推測しました。ブレイクスルーが失敗した場合、リスク管理が重要になります。当時、私たちはインフレ統計の低下がビットコイン価格上昇のきっかけになると予想しており、実際その通りでしたが、ビットコインは大幅な下落に見舞われました。

まず、以前のインフレ変化によってもたらされたビットコインETFの積極的な購入とは対照的に、ビットコインETFは過去8営業日間で10億ドルの資産を売却した。

第二に、ビットコインマイナーによる店頭販売は3月以来最大の1日の取引量に成長し、1日の販売量は3,200ビットコインを超えた。上場マイナーは市場の 3% を保有していますが、5 月には純 8,000 ビットコインを販売しました (6 月の数字はまだ入手できませんが、マイナーはそれを大幅に上回りました)。マイナーのビットコイン準備金は、6月5日の1,290億ドルから現在は1,180億ドルまで減少した。

最後に、別の売り手のグループは初期のビットコイン保有者で、12億ドルを売却しました。

3人とも7万ドルを超えるビットコインの売却に満足しているようだ。

私たちは、ビットコインETFの平均エントリー価格を60,000ドルから61,000ドルと推定しており、価格がこのレベルに戻ると清算の波が起こる可能性が高いと考えられます。そして5月2日にビットコインが5万6500ドルまで下落した際、ブラックロックは「政府系ファンドや年金基金が市場に参入しようとしている」との声明を発表した。これによりビットコインのさらなる下落はある程度防がれたが、現在ブラックロックは、同社のビットコインETF IBITの購入量の80%が機関投資家ではなく個人投資家によるものであると述べている(出典についてはこのレポートを参照)。

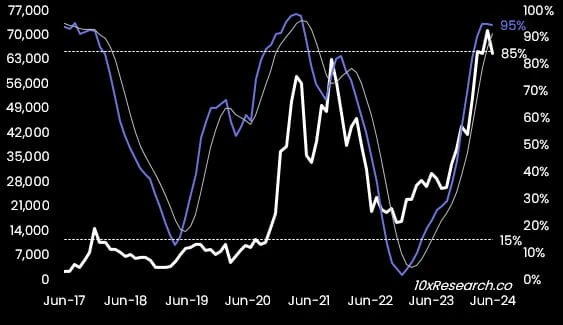

現在、61,000ドルの価格レベルは21週間移動平均と一致していますが、以前のサイクルでは、この指標は買い(ビットコイン価格が21週間移動平均を上回っている)または売りのリスク管理指標の両方にとって良好でした。当社は、145億ドルのビットコインETFの30%が裁定取引を求めるヘッジファンドによって資金提供されていると推定しており、8営業日のETF清算は、先物有効期限(6月28日)が近づくにつれてこれらのファンドが投資を行っていない可能性があることを示唆している。 (ロングETF対ショートCME先物)裁定取引の機会が消滅したため。

ビットコイン (白) とその 21 週間移動平均 (紫)

裁定取引の機会が存在するのは、高金利政策により取引所が先物を割高に販売できるようになり、ほとんどの仮想通貨トレーダーは(買い手側に)強気になる傾向があり、これが資金調達コストの上昇につながっているためです。 2024年のビットコインの年平均資金調達率は16%となり、過去数日間のわずか8~9%から上昇した。したがって、この一桁の資金調達率では裁定ゲームを維持できず、ビットコインETFからの流出が続く可能性がある。これは、 3月8日(ビットコインが4万ドルに達して以来初めての慎重な声明)や4月5日などの記事で説明した裁定取引シグナル効果の裏返しです。

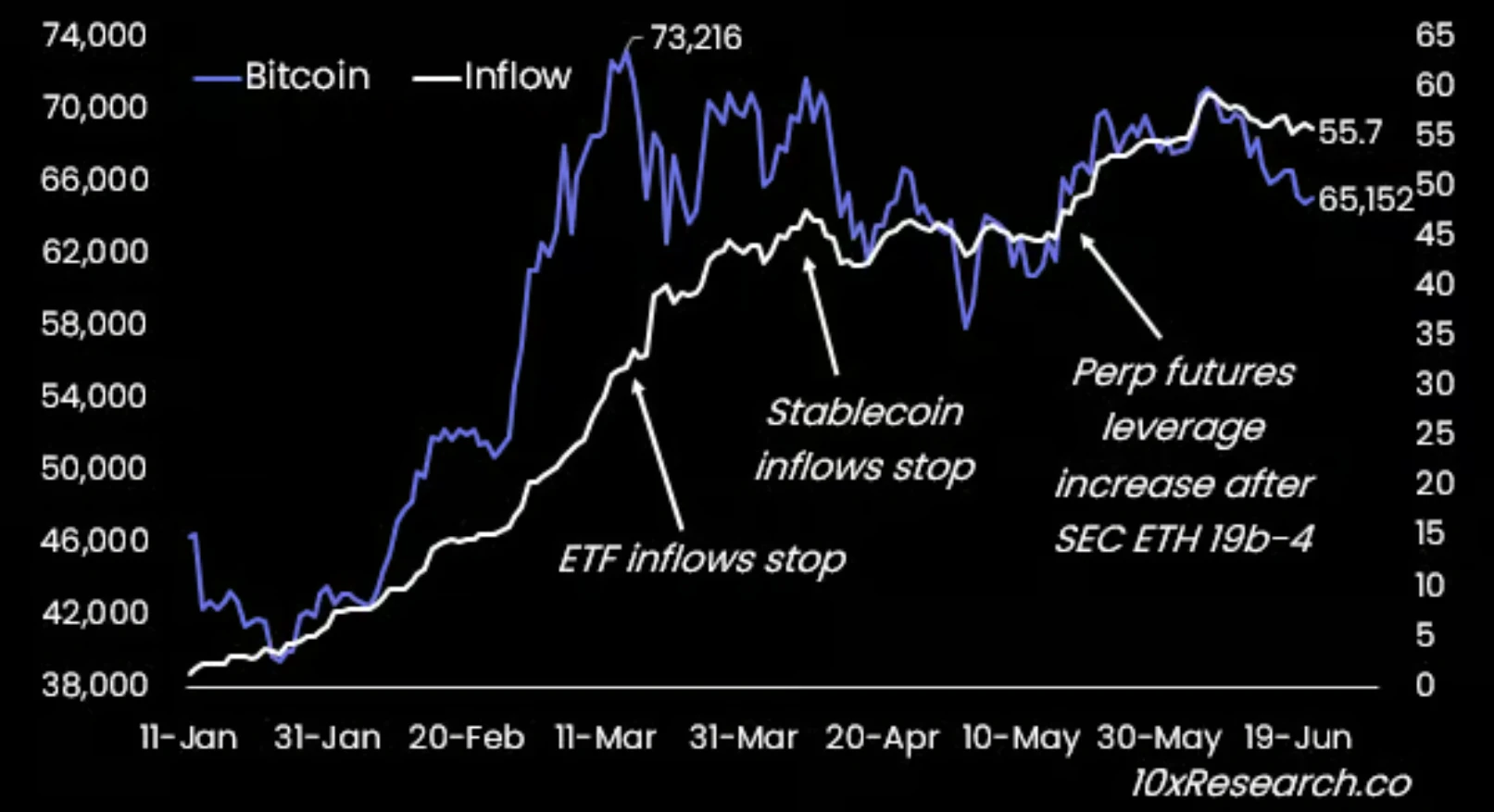

当社の市場構造分析は流動性の要素を明らかにするため、根底にある強気(放物線)の物語に対抗する慎重な見解を提供することがあります。実際、CPIデータが急速に上昇していた3月12日以降、ビットコインETFの流入が大幅に減速し、アルトコインの取引量が大幅に減少し、それに伴う調達金利が低下したにもかかわらず、ビットコイン価格は過去3か月間下落した。依然として 15% の広い範囲で変動します。

ビットコインの半減期が完了した4月21日以来、ステーブルコインの鋳造は大幅に減速している。これらの要因(ビットコインETFの流入とステーブルコインの鋳造停止、アルトコインと資金調達金利の低下)により、ビットコイン価格が52,000~55,000ドルに下落するのではないかとの懸念が生じていますが、これは市場の実際のパフォーマンスにわずかに及ばない数字です。約3%(ビットコイン価格) 56,500ドルまで下落しました)。

5月15日、より低いCPIデータの発表を受けて、ビットコインETFへの流入額はその後20日間で38億ドルに達した。成長が維持される場合、CPI数値の低下が市場の回復を促進すると予想しており、今年後半のCPI数値は3.0%を下回ると予想しています。 2019年7月、連邦準備制度はインフレの低下と経済成長の低迷を理由に利下げを行い、その際ビットコインは30%も下落したため、利下げの理由は重要です。

しかし、今回は裁定取引(資金調達金利)の魅力が薄れたため、ビットコインETFの購入は伸びなかった。 5月20日に米国証券取引委員会(SEC)がイーサリアムETF承認の可能性を示唆すると、先物ポジションが増加し市場構造は大幅に改善した。約3週間で、市場はイーサリアム先物ポジションを44億ドル(50%増)、ビットコイン先物ポジションを30億ドル購入した。 5月15日のCPIデータと組み合わせることで、市場構造が効果的に改善され、初期の保有者、マイナー、ETFがビットコインのポジションを積極的に売却することを選択し、ビットコイン価格が7万ドルまで上昇するのに貢献した。

重要なポイント: 61000 と 65000 を保持できますか?

取引は常に「リスクリワードゲーム」であり、ビットコイン価格が6月に史上最高値に達しなかった場合、過剰なETH先物ポジションは関連リスクに直面することになると、私たちは6月3日に指摘した。証券取引委員会(SEC)が5月23日に19 b-4申請を承認して以来、レバレッジ先物トレーダーが唯一ではないにしても主要な買い手となっている(S-1申請はまだ保留中)。彼らのフローはビットコインをレンジの上限に向けて押し戻し、CPI数値の低下と相まって、リスク/リワード比率はビットコインのブレイクアウトに向けて傾いています。

インフレ統計の低下、米国選挙、米国株の反発は、暗号通貨以外の市場の促進要因となり、今年後半のビットコイン価格の上昇を支えている。しかし、より多くのステーブルコインの鋳造、ビットコインETFの流入、先物レバレッジやその他の流動性(市場構造)指標の増加がなければ、ビットコインの強気派は上昇の機会を逃す可能性がある。

価格がブレイクアウトに失敗するたび、またはビットコインが前のサイクルの史上最高値(境界線として68,300ドル)を下回るたびに、オープンポジションのリスク管理レベルを再定義する必要があります。

61,000ドルの21週間移動平均は、以前のサイクルでのより大きな下落からある程度保護されています。

もう 1 つの重要なレベルは 65,000 ドルで、これは過去 3 か月の統合期間の中間点であり、より大きなサイクルの天井の形成を示す可能性があります。

私たちは根拠のない主張を盲目的に信じるのではなく、データに反映されている情報を信頼します。市場参加者(初期保有者、ビットコインETF購入者、マイナー、ステーブルコイン発行者などを含む)の数が大幅に増加していないという事実から判断すると、現在の市場状況は憂慮すべきものである。

したがって、各個人が自分自身のリスク許容度を決定する必要があります。リスク管理とデータ分析を組み合わせることで、トレーダーは「ポーカー テーブルに留まる」ことができます。 15 年前、ある老トレーダーが私たちに語ったように、「市場は毎日開いています」。これは、常に次の機会、次のサイクルがあることを意味します。

ビットコイン (白) と月間確率論 (紫) の比較