6月の米消費者物価指数は非農業統計と乖離し、その結果市場は利下げ回数について合意に達することができず、「成り行きを見守る」しかなかった。 Nvidia の市場価値はかつて世界のトップとなり、AI 時代の誇りとなりました。しかし、米国の株式市場の二分化は深刻で、株価収益率は高く、バブルが発生しています。今月、仮想通貨市場は理由もなく下落したが、これは古いOGやマイナーの売却が下落の直接の原因である可能性があり、その後の新たな投資機会も提供している。

6月に米国で開催された直近のFOMC会合は、フェデラルファンド金利を5.25%から5.50%の範囲に維持するという市場予想と一致する決定で閉幕した。しかし、今回のFOMC会合の全体的な態度は、これまでのタカ派的なスタイルから一転してハト派的なものとなった。パウエル議長は会合の文言で、インフレ率は現時点で2%の目標から「緩やかな進展」にあるとの考えを示した。実際、5月の最新のCPIデータによると、5月の米国CPIは前年比3.3%上昇し、コアCPIである食品とエネルギーコストを除いた予想値の3.4%からわずかに減少した。 5月の前年同月比は3.4%増と予想の3.5%増を下回り、前回の3.6%増も下回り、3年ぶりの低水準となった。

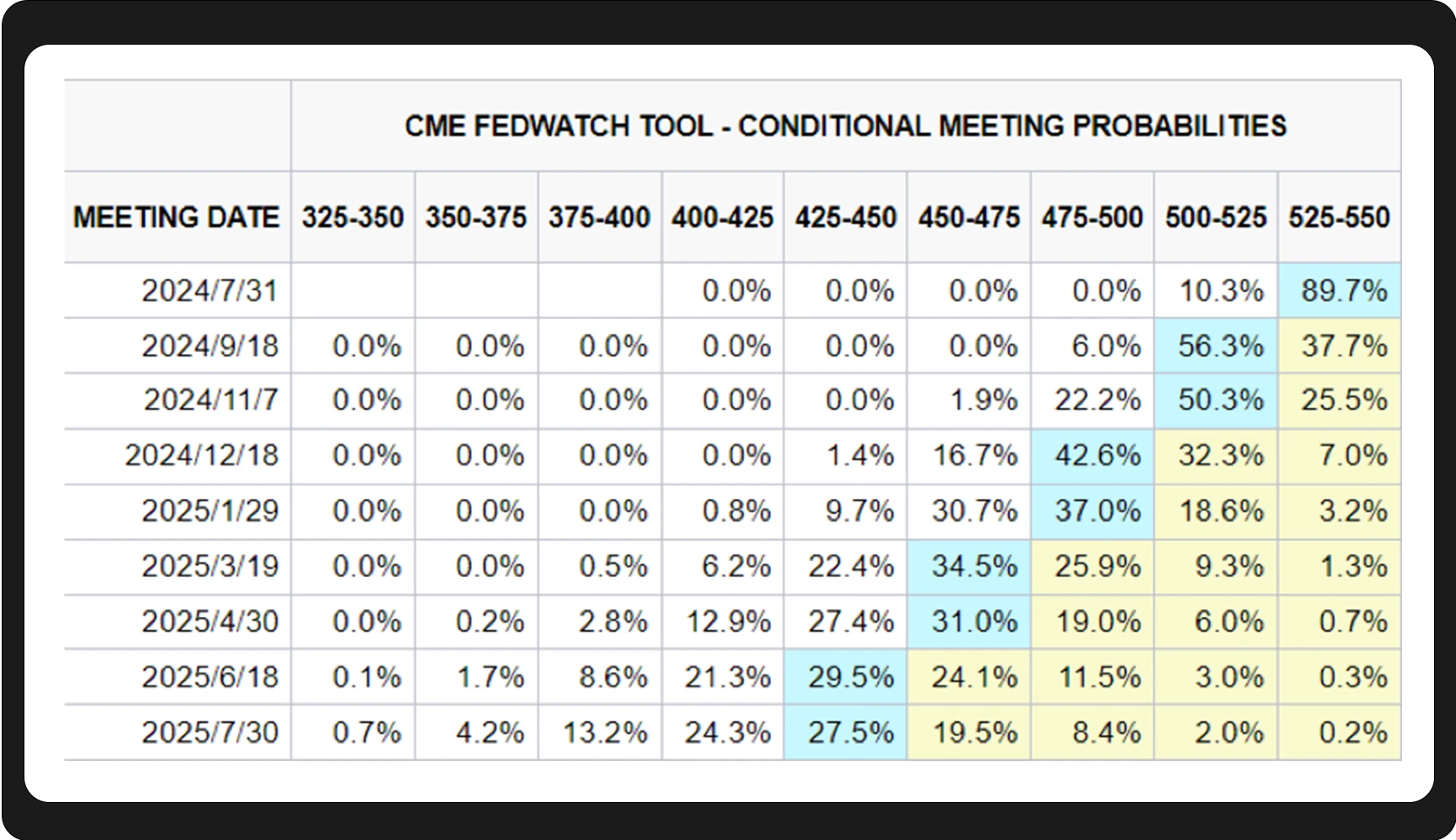

しかし、良好なインフレ統計にもかかわらず、非農業部門雇用者数の実績が利下げに影を落としている。 5月の米国の非農業部門雇用者数は27万2,000人(予想18万5,000人、前回予想17万5,000人)で、ウォール街のアナリスト予想を上回った。インフレと雇用に関するこの乖離により、現在の市場は利下げのタイミングや頻度についてコンセンサスを形成できていない。 FedWatchツールによると、9月に最初の利下げが行われる確率は現時点で56.3%に過ぎない。

ドット プロットは、11 人のメンバーが今年の金利は 5% 以上にとどまると考えており、これは最大でも 1 回の利下げに相当し、8 人のメンバーは金利を 4.75% ~ 5% に引き下げることができると考えていることがわかります。 2回の利下げ。したがって、利下げの回数や規模についてはまだ明確な結論は出ておらず、「様子を見ていく」しかない。

取引の観点から見ると、市場はFRBの利下げに賭け始めているようだ。ここ数カ月、米国債利回りは低下傾向にある。

金価格も横ばいの高水準で推移しており、ファンドのリスク選好度が徐々に高まり、ファンドにとって安全資産の魅力が徐々に低下していることを示しているようだ。

現在、米国のインフレは正しい方向に向かっているようだ。最新の米国のマークイット製造業PMIは51.7(予想51.0、前回51.3)で、アトランタ連銀のGDPNowモデルによると、2024年第2四半期のGDP成長率は3.0%と予想されている。したがって、投資家は米国経済について過度に心配する必要はなく、インフレが低下し、連邦準備制度が利下げするのを待つだけでよいとウェルスビーは考えている。

6月18日、エヌビディア(NVDA)の株価は3.51%上昇し、時価総額は3兆3,353億米ドルとなり、マイクロソフトとアップルを抜き、時価総額で世界最大の企業となった。現時点では、6 月 5 日に Nvidia が時価総額で Apple を上回り、時価総額 3 兆ドルクラブのメンバーになってから 2 週間も経っていません。この破壊的な AI 革命の物語の中で、NVIDIA が配当をすべて食い尽くし、市場がリアルマネーで投票した時代のお気に入りになったことに疑いの余地はありません。

しかし、エヌビディアが一時的に世界トップに上り詰めた後、黄仁勲氏は保有株を減らして現金化を始め、株価も下落した。現在、マイクロソフト、アップルに次いで世界第3位にランクされています。

FRBは利下げに消極的だが、米国株は繰り返し過去最高値を更新することができており、AIの物語がもたらした強い勢いが米国株をマクロサイクルを打破し、独立市場から脱却させている。ナスダックとSP 500は今月も引き続き最高値を更新する一方、ダウは横ばいで推移している。

年初から「米国株バブル」の話がますます大きくなっているが、米国株は最高値を更新している。 WealthBeeがPER指標に基づいて分析すると、SP 500のPERは過去1年間で上昇しており、21世紀以降のPERの80%パーセンタイルに近づいていますが、インターネットバブルが崩壊した2002年頃のPERよりもまだ低い水準が多い。したがって、バブルは存在するが、それほど深刻ではないと言えます。

しかし今月、SP 500指数のリターンと幅の指標の差は30年ぶりの極端な水準に達しており、指数が過去最高値を更新しているにもかかわらず、上昇銘柄数は減少し続けていることを意味している。これは、すべての市場資金が大型大型株に集中しており、小型株はほとんど「誰も気にしていない」ことを示しています。この現象は米国株式市場全体の流動性にとって好ましくなく、グループ化された株式の下落が市場全体の急落を引き起こす可能性があります。したがって、米国株のリスクは現在存在しており、明白です。 WealthBee は、利下げ期待の変化と合わせて、NVIDIA が引き続き市場予想を上回れるかどうかを確認するには、NVIDIA の 2025 会計年度第 2 四半期財務報告書が発表されるまで待つ必要があるかもしれないと考えており、その頃には米国株のスタイルが到来する可能性があると考えています。いくつかの変更点があります。

米国株に加え、アジア太平洋市場も今月も好調で、ムンバイSENSEXは80,000ポイントに近づき、台湾加重指数は過去最高値を記録した。円は160円を下回ったものの、日経平均は225円で横ばい推移するなど堅調を維持した。

米国株は最高値を更新したが、仮想通貨市場は明確な理由もなく下落した。今月、明らかなマクロ的なマイナス要因はないものの、仮想通貨市場は下落を続けており、ビットコインは5万8500ドルを下回り、イーサリアムは約3240ドルまで下落した。

実際、6月中のマクロ経済見通しは悪くなく、FRBの演説もハト派的なものとなった。しかし、金融市場の変動は説明できないことがよくあります。 HOD L1 5 キャピタル監視データによると、米国のスポット ビットコイン ETF は 6 月に引き続き 9,281 BTC の純流入を示しましたが、市場動向は大手機関の行動に逆行していました。

現在、市場下落の直接の原因は、古いOGと鉱山労働者による売却です(鉱山労働者とクジラを例にとると、彼らは41億米ドルを売却しました)。なぜこの時期に売りが集中したのかというと、「理由もなく集まった」可能性が高い。

別の観点から見ると、ビットコイン市場に多数の金融商品が登場したことで、市場のボラティリティも大幅に高まりました。 2017 年にビットコイン契約取引が登場して以来、ますます複雑な金融デリバティブが作成されてきました。契約取引がなく、誰もが市場で自由にスポット取引できる場合、新しいビットコインを生産するマイナーによる供給の増加を除いて、市場全体は中立になります。契約の出現により、市場での裸の空売りが行われ、その結果、大量の「ペーパーBTC」が出現し、それによって市場の供給が増加し、ビットコイン価格の変動性が悪化しました。スポット、契約、オプションなどの金融商品が絡み合い、ビットコイン市場全体の変動はますます混沌としています。 ビットコインのシンプルで美しい「古典的な時代」は永遠に終わりました。

明らかなリスクがないため、クジラの売りは他の投資家に安値で買う機会を与えるため、下落はポジションを追加する良い機会となる可能性が高い。

さらに、金融商品の多様化が進むことは、暗号化市場が徐々に世間の注目を集める重要な道となります。ちょうど今月、暗号化市場は 2 つの重要な情報を受け取りました。まず、イーサリアムスポットETFは想像よりも早く登場し、早ければ7月上旬にも承認される可能性がある。ブルームバーグETFアナリストのエリック・バルチュナス氏は、イーサリアムスポットETFは早ければ7月2日にも承認されると予想している。

さらに、6月27日、ヴァンエックのデジタル資産調査責任者のマシュー・シーゲル氏は、ソラナETFをSECに申請し、2025年に発売される可能性があると述べた。

ビットコインからイーサリアム、そしてイーサリアムからソラナに至るまで、暗号資産は予想を上回る速度で従来の市場に受け入れられており、それまでに生み出される資金の増加は計り知れないものになる可能性があります。

6月の米消費者物価指数(CPI)統計はインフレが予想以上に冷え込んだことを示したものの、非農業部門雇用統計の好調な推移が連邦準備理事会(FRB)による利下げに対する市場の期待を複雑にした。さらに、CPIと非農業統計の乖離や欧州で始まった金利引き下げが、世界の金融政策の乖離をさらに悪化させている。株式市場では、エヌビディアの時価総額と米国株の規模の急激な変動は、AI技術に対する市場の見通しの乖離を反映しており、市場集中の増大も露呈している。

今月の仮想通貨市場におけるビットコイン価格の6万ドル以下への急落と、米国株の動向からの乖離は、マイナーや長期保有者の売り行動に関係している可能性がある。市場のボラティリティの増大は、ビットコインに関連した複雑な金融デリバティブの出現が一因である可能性があります。それにもかかわらず、スポットETFの立ち上げは市場の安定化手段とみなされており、投資家にヘッジツールを提供します。特に、7月上旬に発売される予定のイーサリアムスポットETFは、市場に新たな活力と安定をもたらすだろう。マクロ経済や伝統的な金融市場の不確実性にもかかわらず、暗号資産市場はその独立性と回復力を示しており、投資家に新たな成長の機会を提供することで、多様化した投資ポートフォリオにおいてますます重要な役割を果たすことが期待されています。