2024 年上半期、仮想通貨市場は多くの大きな出来事を経験しました。例えば、BTC スポット ETF が承認され、ETH ETF も承認されようとしており、現在は SOL ETF に期待が寄せられています。同時に、世界経済は利下げサイクルに入り始めました。米国がいつ利下げするかは明らかではないが、インフレは十分に抑制されており、これは間違いなく仮想通貨市場にとって大きなプラスとなっている。さらに、規制政策の変化は依然として暗号市場に影響を与える重要な要因の1つであり、各国政府の仮想通貨に対するスタンスは異なり、規制制度の調整方向も市場動向を決定する重要な変数となる。終了したばかりの最後の四半期では、BTC は 16% 下落しましたが、画期的な技術革新の欠如と相まって、機関投資家の資金流出が続いており、仮想通貨市場全体に一定の困難をもたらしています。 BTCは現在5.6ドルから7万ドルの範囲で変動し続けており、投資家は概して様子見モードにある。このような一般的な環境の中で、今がバーゲンを買うのに最適な時期なのでしょうか?仮想通貨市場は今年下半期に新たな強気相場を迎えるだろうか?これらの問題は、私たちが徹底的に議論する価値があります。

1. 今月の重要な暗号化イベントのタイムライン

7 月に入っても、暗号化市場は上記の重要なプロジェクト時間ノードに加えて、依然として以下の点に細心の注意を払う必要があります。

6月のMT.Goxのビットコイン返済計画は市場暴落を引き起こしており、7月も引き続きこの動向に注目する必要がある。

イーサリアムスポットETFの承認プロセスと後半のS-1文書の承認に注目してください。

WLD、SOL、ALT、XAI、ARB、その他のトークンの大規模なロック解除。

FTX 債権者は投票で支払いを現金で行うか暗号通貨で行うかを決定します。

メインストリームのパブリックチェーンに関しては、Cardano がチャンメインネットのハードフォークを先導します。HNT は新しいサブネットワークの提案を持ち、Arbitrum の ARB はステーキング機能を開始します。

最後に、Jupiter の JUP は総供給量が 30% 削減され、Gala Games の G トークンは 1:60 に再形成され、Orion ORN は Lumia ブランドのアップグレードを開始します。

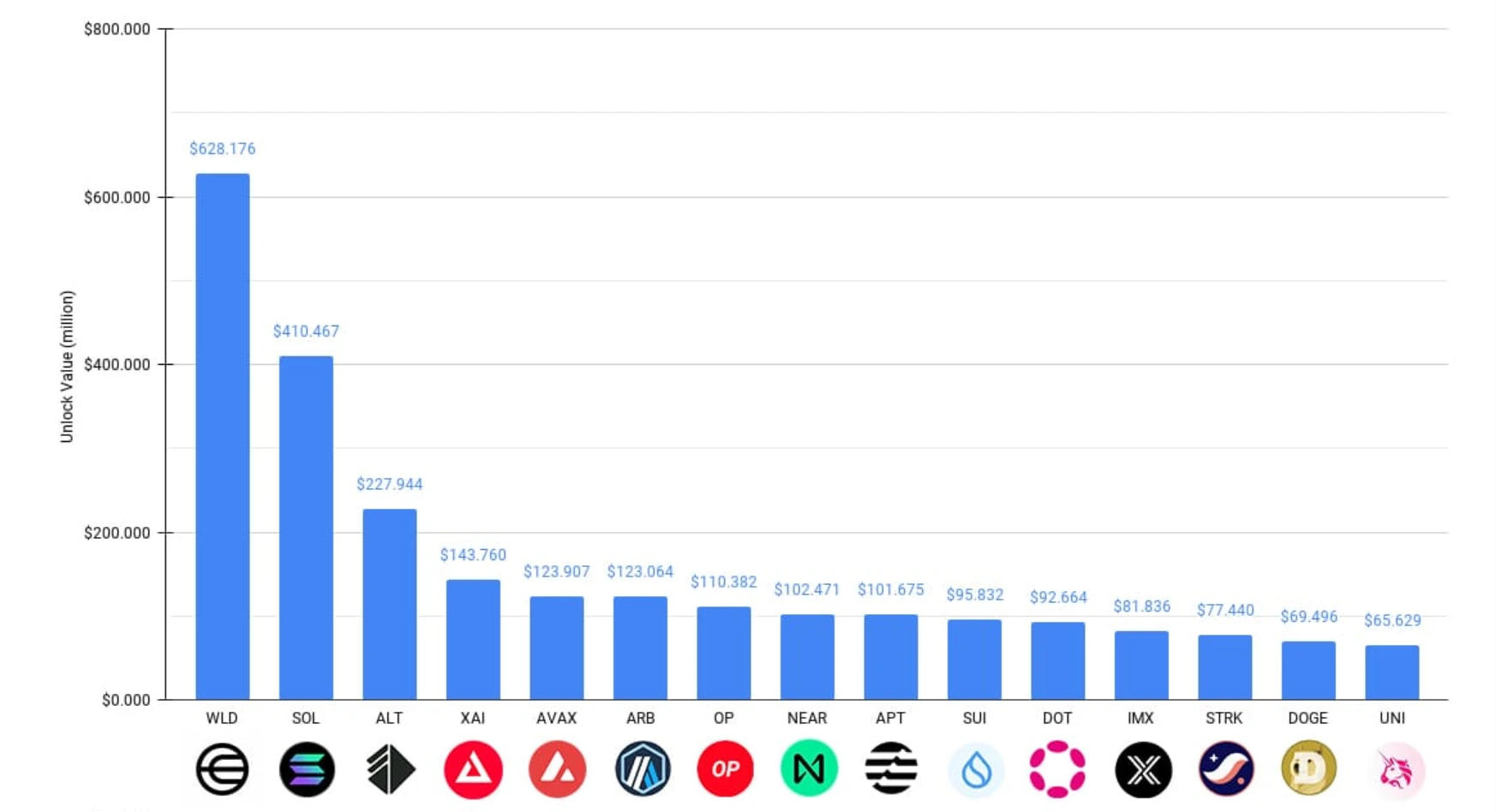

次の図は、@Token_Unlocks の統計によると、7 月のロック解除量の上位 15 プロジェクトを示しています。

$WLD は今月のロック解除価格が最も高く、6 億ドルを超え、ロック解除サイズは現在の流通供給量の 53.36% を占めています。

$SOL はロック解除額が 4 億ドルを超えて 2 位にランクされています。 4 億ドルというと大きすぎるように思えますが、$SOL の時価総額が高いため、ロック解除された金額は現在の流通供給量の 0.5% にすぎません。

$ALT は今月大幅なロック解除が行われており、現在流通している供給量の 45% 近くがロック解除されています。

$XAIは今月もロック解除が多く、現在の流通供給量の71.59%を占めている。

イーサリアムの第 2 層 $ARB、$OP、$STRK は、7 月に 1 億 2,000 万ドル、1 億 1,000 万ドル、7,000 万ドルのロックが解除される予定です。

2. マクロデータ分析

7月に入っても、マクロ経済の焦点は依然として利下げ時期にある。 FRBのパウエル議長はかねてより、利下げのタイミングはインフレと失業率(4+2指標)という2つの重要な要素に基づいて判断されると述べてきた。現在の国際情勢の大きな変化と、中国と米国の産業調整が世界経済に深刻な影響を与えている状況を考えると、これらの変化は短期的には成果を発揮できないだろう。

先週金曜日に発表された5月の米国のコアPCE年率は2.6%と3年ぶりの低水準に低下し、9月の利下げへの確信を与えた。しかし、7月と8月の経済指標がどうなるかが引き続き市場の焦点となっている。 5月のコアPCEの下落は主に住宅価格、自動車、原油の3大要因の価格下落によるものであったが、7月に入ってからはこれら3大要因の価格が回復している。 6 月のデータは楽観的ではないため、市場は賢いお金に賭けていませんでした。

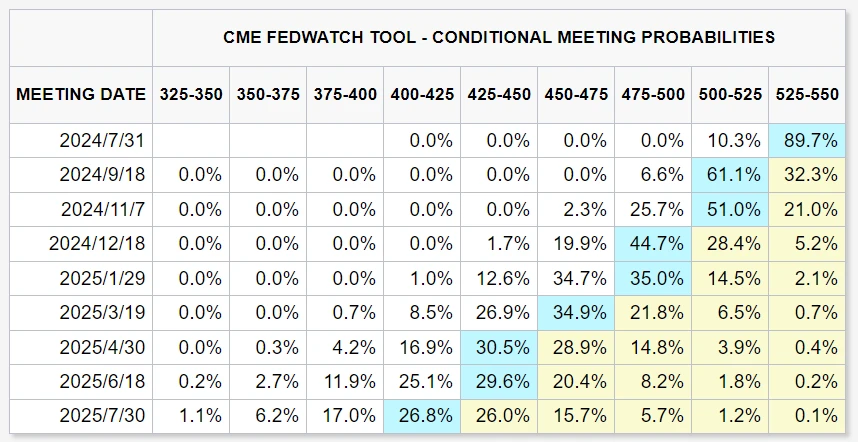

注目に値するのは、5月のコアPCEデータの発表後、シカゴ・マーカンタイル取引所(CME)のFRBウォッチツールが、連邦準備理事会が9月に25ベーシスポイント利下げするという市場の期待が61%に上昇し、さらに別のことが示されたことである。 12月利下げの可能性 セックスは44.7%。利下げへの期待が高まる一方で、市場は特に6月の統計発表を前に慎重な姿勢が続いており、この警戒感はビットコインなどのリスク資産に対する市場の態度に反映されている。ビットコインは下値リスクに直面しているが、大きな悪いニュースがない限り、下値余地も限られている。

また、国際経済環境の変化も無視できません。中国と米国の間の産業調整は世界経済に大きな影響を与えており、このプロセスの結果が完全に明らかになるまでには長い時間がかかる可能性がある。この調整は世界のサプライチェーン、貿易関係、投資の流れに重要な影響を及ぼしており、市場はこれに注意を払う必要がある。

今後数カ月間の経済指標は市場の期待やFRBの政策決定に重要な影響を与えるだろう。投資家は、より情報に基づいた投資決定を行うために、今後のデータに細心の注意を払い、国際経済環境や市場センチメントの変化を考慮する必要があります。

アルトコインは3月以来3か月以上調整しており、ビットコインは明確なMトップパターンから抜け出しました。私たちが大いに期待していた6月27日の選挙討論会、6月28日のPCEデータ、そして7月2日のイーサスポットETFの発売は、市場に期待したほどの恩恵をもたらしませんでした。 PCE指標は米国の株式とリスク市場にとって有益ではあるが、これらのデータの市場の消化と解釈は米国選挙の影響を受け、より躊躇するようになっている。短期的な上昇と下落の急速な変化は、将来の方向性についての市場の意見の不一致と不確実性を浮き彫りにしました。

3. マクロ市場の重要な要素

暗号通貨市場は多くの重要な要因の影響を受けています。過去のサイクルにおける米国株と仮想通貨の相関関係は自明のことであり、世界経済が利下げサイクルに入ると、リスク資産の全体的なパフォーマンスも重要になります。同時に、過去 30 年間で最高水準付近を維持している米ドル高も仮想通貨市場に一定の圧力をかけることになり、米ドル建て仮想通貨の価格が相対的に高くなるでしょう。また、投資家の信頼もある程度低下します。リスク選好:高金利に直面すると、投資家は利息を得るために銀行に資金を預けることを選択する可能性が高くなり、市場の流動性に影響を及ぼします。

さらに、最も注目されているイーサリアムスポットETFの承認と上場は、イーサリアムと暗号エコシステム全体に新たな勢いを注入するでしょう。今年後半には米国選挙もあり、政治的要因も市場センチメントに非常に重要な影響を与えるだろう。さまざまな要因が絡み合い、2024 年下半期の暗号化市場の方向性を共同で決定することになります。

米東部時間火曜日午前、米連邦準備制度理事会のパウエル議長は、欧州中央銀行主催の中央銀行フォーラムで、連邦準備理事会はインフレ抑制においてかなりの進歩を遂げてきたが、自信を持って利下げを開始する前にさらなる進展が見られることを期待していると述べた。料金。このフォーラムには、欧州中央銀行のクリスティーヌ・ラガルド総裁やブラジル中央銀行総裁も参加した。

パウエル議長は過去1年間のインフレ抑制の成果に満足感を表明し、「インフレを目標水準に戻すことにかなりの進展があった。最新のインフレ統計は、インフレ抑制軌道に戻りつつあることを示している」と強調した。政策調整が早すぎるとインフレ抑制の成果が損なわれる可能性があり、政策調整が遅すぎると景気の回復と拡大が妨げられる可能性がある。パウエル議長は、FRBはインフレ抑制と労働市場の悪化回避との間で微妙なバランスを見つける必要があると指摘した。

パウエル議長は労働市場について言及し、米国の失業率は依然として4%の低水準にあり、労働市場は徐々に冷え込んでいると述べた。パウエル議長は、今後1年間のインフレ率が2─3%台の半ばから下位になると予想しているが、特に賃金に関連するサービス部門のインフレ上昇に懸念を表明した。

9月利下げへの期待が高まる中、パウエル議長は具体的な時期について言及を避けた。 9月利下げの可能性についての質問に対し、パウエル議長は「現時点では具体的な日程は設定しない」と述べ、FRBが利下げ問題に引き続き慎重で、今後の政策も引き続き慎重であることを示した。データ駆動型。

パウエル氏はまた、財政政策は政治家の責任であり、将来的には債務の持続可能性に焦点を当てるべきだと述べた。パウエル議長の演説に後押しされて、ナスダックは上昇に転じ、SP500は序盤の損失を消し、米国債利回りは損失を拡大し、ドル指数は取引最低値に下落した。スワップ市場のトレーダーらは引き続き、米連邦準備理事会(FRB)が今年2回近く利下げすると予想している。

選挙が米国市場に与える潜在的な影響

米国の政治的および経済的変動を引き起こす可能性のある次の主な要因は、やはり選挙です。有権者がトランプ氏とバイデン氏の当選に対する期待を調整する中、市場もまた、さまざまな候補者の選出によってもたらされるさまざまな影響や期待を賭けている。市場が「トランプ相場」の嵐を巻き起こし、当選後は大規模な緩和政策を実施し、株式市場に大量の資金を注入すると予想されれば、リスク市場に資金が流入するだろう。事前に、急激な上昇を引き起こします。

市場参加者は、各候補者の政策の大きな違いだけでなく、経済への潜在的な影響もあり、選挙によってもたらされる不確実性を懸念している。大規模な財政出動と減税を支持するトランプ大統領の政策は株価にとってプラスとみなされる可能性がある。代わりに、バイデン氏はインフラ投資と社会福祉により重点を置いており、これらの政策も経済成長を促進する可能性が高いが、市場は同氏の税制政策の可能性に慎重になっている。

トランプ勝利の期待が高まると、市場はそれを事前に反映し、株式やその他のリスク資産に資金が急速に流入し、市場価格を押し上げる可能性がある。しかし、この傾向は、政策実施や長期的な経済への影響に関する不確実性など、潜在的なリスクももたらします。市場は今後も選挙の展開に細心の注意を払い、各候補者の勝利の可能性や政策が経済に与える影響を評価していくだろう。

全体として、米国選挙は政治的なゲームであるだけでなく、世界市場に影響を与える重大なイベントでもあります。投資家は、市場で起こり得る激しい変動や変化に対処するために、警戒を怠らず、タイムリーに戦略を調整する必要があります。

4. 注力すべき分野

ETHエコロジー

ターゲットに焦点を当てる: ETH、ENS、LDO、SSV、ETHFI

ETFストアは、イーサリアムスポットETFが7月15日の週に発売される可能性があると予測している。 ETHスポットETFがSECによって承認され発売されれば、間違いなく市場センチメントは大幅に回復するでしょう。イーサリアムETFの承認は、ビットコインETFと同様に、より多くの機関投資家がより便利に市場に参入し、通貨価格を押し上げることができることを意味する。それまでに、イーサリアムのエコシステム全体もこれに追随し、イーサリアムの実子であるENS、主要なステーキング プロジェクトである LDO 、および主要な再ステーキング プロジェクトである ETHFI に焦点を当てることができます。今年の下半期には、並列 EVM によってもたらされる技術革新にも期待できます。Fuel、Monad、Berachain の新しい開発、およびゲーム チェーンでの Sei のアプリケーションに引き続き注目してください。

ソルエコロジー

ターゲットに焦点を当てる: SOL、JUP、HNT

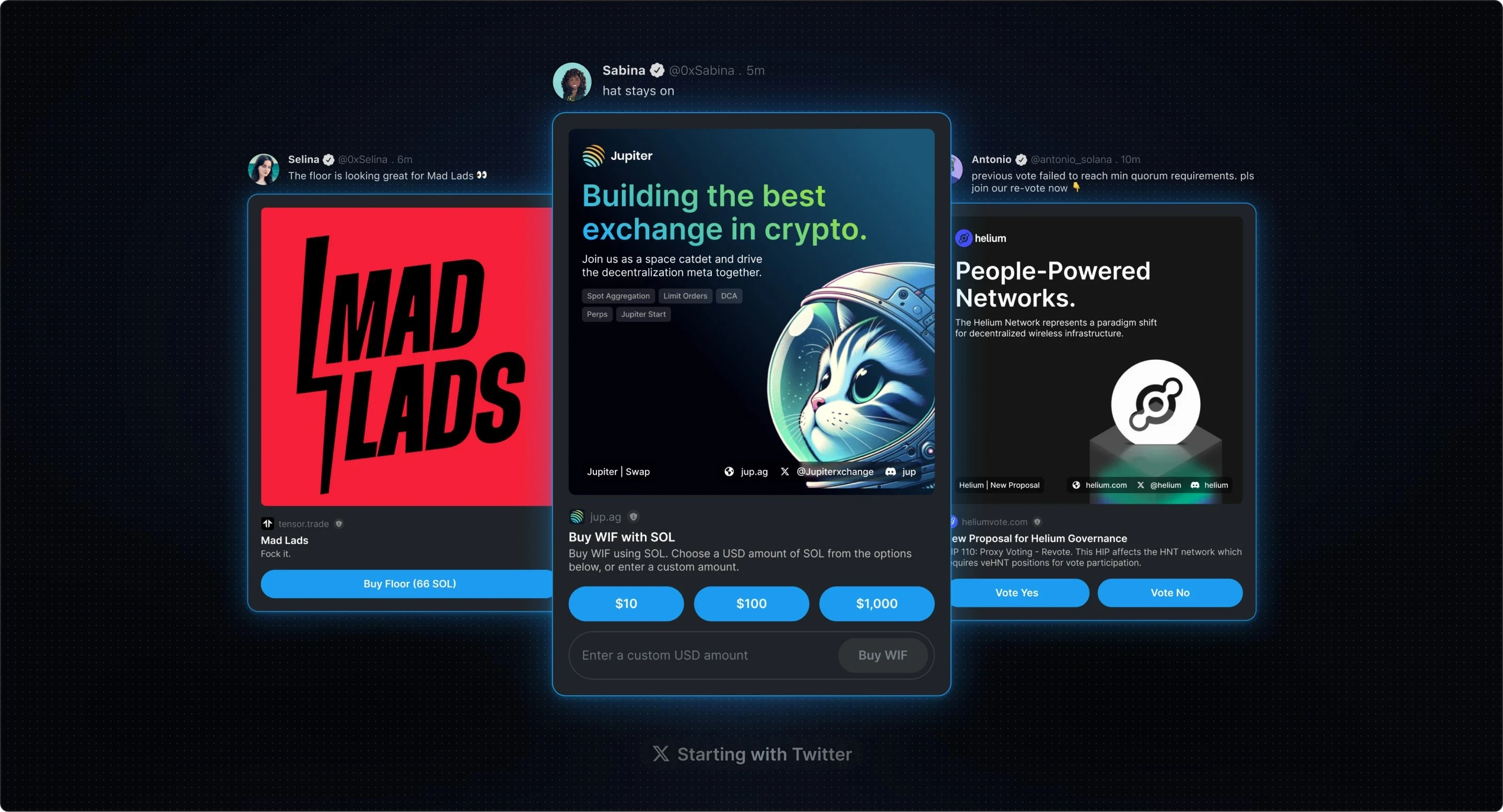

資産運用大手バンエックは6月28日、ソラナETF(バンエック・ソラナトラスト)の申請書類をSECに提出した。その後、21 シェアーズもソラナ ETF の S-1 申請を提出し、市場の大きな注目を集めました。 Solana は最近、Solana でのさまざまなインタラクティブな操作を Twitter のボタン (Mint、Swap など) に変換する強力な Blinks もリリースしました。ソーシャル メディア アカウントをリンクすると、ワンクリックでチェーン上の人気資産をフォローして取引できるため、さまざまなアプリケーション シナリオの想像力が広がります。初期のミームトークンの高速情報要件はブリンクによって満たされ、ミーム市場がさらに開かれる可能性があります。現在、Phantom と Backpack の 2 つのウォレット、DEX Jupiter、NFT プラットフォーム Tensor および一連のプロトコルが Blinks をサポートしています。

今月Heliumは新たなサブネットワーク提案も発表する予定であり、HNTの動向に注目が集まる。さらに、Solana のエコロジカルな再誓約 LST 流動性集約プロトコルである Sanctum もエアドロップされる予定であり、トークン $CLOUD のトークンエコノミーがエアドロップに使用される予定です。現在の TVL は 8 億米ドルを超えており、Solana エコシステム内で 5 番目に大きな TVL プロジェクトとなっており、注目に値します。

AI分野

ターゲットに焦点を当てる: RNDR、AKT

Capital は、AI テクノロジーの開発を促進し、AI コンセプトの暗号化分野を推進するために大規模な資金を投資し続けています。人工知能に対する市場の継続的な嗜好は、Render や Akash などの分散型 GPU 市場に引き続き恩恵をもたらすと予想されます。 7月にはAGIX、FET、OCEANのスリーコイン合併の新たな動きにも注目だ。

ミームセクション

ターゲットに焦点を当てる: PEPE、BONK、WIF、TRUMP

MEMEメーカーのPump.funは、1日当たりの売上高でイーサリアムを上回ったが、広範な市場の失敗とアルトコインの崩壊の中で、投資家はMEMEに慰めを求めている。 PEPE など、世間の注目を集め、コミュニティの強い合意を得ているプロジェクトを投資対象として選択することで、資産の急激な取り崩しを避けることができます。 MEME は感情によって動かされる製品であり、どんなエキサイティングなニュースも上向きの触媒になります。 WIF と BONK コミュニティは、Solana のエコロジカル MEME への投資対象を選択する場合、常に MEME をサポートする後ろ盾となるでしょう。多くの人にとっては最初の選択肢となるでしょう。トランプ大統領には、今年下半期もまだ終わっていない米国選挙でも多くの変動の機会がある。一般に、MEME プロジェクトへの参加はリスクとランダム性が高すぎるため、投資には注意が必要です。

GameFi および SocialFi セクター

ターゲットに焦点を当てる: TON、RON

TON は今回の調整局面で非常に優れたパフォーマンスを示しており、当月中の収益率は依然としてプラスであり、非常に印象的なパフォーマンスです。 7 月には、Telegram ミニプログラム ゲームの Hamster と Catizen もコインを発行するため、その傾向とパフォーマンスに注目することができます。さらに、ゲームのパブリックチェーンRoninは今月、ハードフォークの後、検証者はブロックを生成することで報酬を受け取ることができ、REP-0014ではイーサリアムのアップグレード可能性も導入されています。 EIP-1559 、Gas 料金を Ronin の財務省に送金すると、財務省の資金が RON の買い戻しに使用されるかどうかを確認するためにフォローアップできます。

5。結論

BTCは再び58,000を下回り、市場は非常に悲観的となった。現在の BTC の計算能力は、2022 年 12 月以来の最低レベルに低下しています。マイナーの準備金、外貨準備、マイナーのポジション指数 (MPI) などの複数の指標も、市場が底を打った可能性があることを示しており、マイナーの意欲は裁定取引を避けるために、マイナーはこの段階では BTC を売却する可能性が低くなります。これらはすべて、市場のセンチメントと期待が改善していることをある程度意味しており、ビットコインはその後の反発の基礎を築くための新たな上昇の勢いを模索しているが、この勢いは米国の公的利下げ、または金利の上昇によってもたらされる可能性がある。新たな画期的なテクノロジーが市場に登場したことも、選挙の混乱が落ち着き、仮想通貨支持者のトランプ氏がより市場に優しい政策を導入した可能性もある。その時点で、長い間傍観していた投資家が戻ってきて、再び資本の流入が促進されます。

一般的に、仮想通貨市場は 2024 年下半期も引き続き強い反発の勢いを持っています。政策、ファンダメンタルズ、イノベーション、市場センチメントにおける複数の変化にリアルタイムで注意を払う必要があります。この記事は投資アドバイスとしては機能しません。リスク管理は私たちがいつも言っている最も重要なことでもあります。「ポジションを失って気分が悪くなったら、それは簡単です。取引に参加する機会はいつでもあるのですから、すぐに撤退するのです。」もう一度(ポール・チューダー・ジョーンズ)」。市況が悪いときは、懐古せずに市場から退出して様子見し、次の機会を辛抱強く待ち、感情による過剰取引は避けるのが得策です。