原作者:サイクルキャピタル、デュオデュオ

メントグー破産事件

MtGox は 2010 年 7 月に設立された日本の取引所で、一時は取引量が 80% 以上を占めた通貨業界で最も早い最大の取引所です。 2013年にメントーグーから85万ビットコインが盗まれ、取引所は破産したが、その後約20万枚のトークンが回収された。 2014年初め、投資家と裁判所が任命した管財人は、20万枚のコインをめぐって長期にわたる賠償訴訟を起こした。各種手数料の支払いに約60,000BTCが使用されており、残り約140,000BTCが残っています。

借金取引

事件後、結果を待つ長い期間の間に、機関はメントーグーの債権を取得してきたが、同時に個人間の債権者の権利取引も一般的となっている。たとえば、2019年にフォートレス・インベストメント・グループは、メントーグーが破産したときのビットコインの価格の2倍である900ドルの価格でビットコインを取得するために、債権者に広範な調査メールを送信した。債権取引の価格は市場の状況に応じて変動します。元の債権者が返済できないと懸念した場合、債権を売却することで元本の一部を回収できます。

報酬プラン

2021年、メントドゥは債権者が交換の残りの価値を取り戻すことができる補償計画を可決した。

補償計画によれば、盗難された資産はもはや取り戻すことができないため、メントウゴウ取引所は債権者に対して当初の請求額の約23.6%しか補償できないという。債権者が早期の 1 回限りの補償を受け入れることを選択した場合、割引が適用され、補償率はわずか 21% になります。そうでない場合、債権者は長時間待たなければならず、最終的な補償額は多かれ少なかれ低くなる可能性があります。 。現時点では、事前に一括補償を受けている債権者の割合は把握できていない。

補償資産の構成は 2 つの部分に分かれており、1 つは 2017 年の高値時に日本政府が販売した BTC から得られる現金であり、もう 1 つは BTC です。現金は5%~10%、BTCは95%~90%、特定の比率を選択できます。報酬の90%以上がBTCで支払われていることがわかります。

請求期間(BTC が市場に参入する時期でもあります)に関しては、2 ~ 3 か月かかる可能性があります。合計5つの取引所がメントーグーのBTCを返済用に受け取り、債権者の口座に分配する予定だ。各取引所のスケジュールは異なります。 Krakenは90日、Bitstampは60日、BitGoは20日、SBI VC TradeとBitbankはすべて14日以内に支払いを完了します。この時間は最大時間であり、それより早くなる場合があります。

なお、早期一時金補償の期限は2024年10月31日となります。裁判所の承認がない限り、この時間は変更されません。

現在の進行

2024年5月、メントグーのコールドウォレットのBTCが2018年以来初めて変動し、市場パニックを引き起こした。 2024年7月5日、47,000トークンがMentougouアカウントアドレスから移動され、そのうち1,545BTCがbitbankに送金され、補償が始まりました。この日はドイツ政府のビットコイン売りも重なり、1日の最大下落率は8%を超えた。

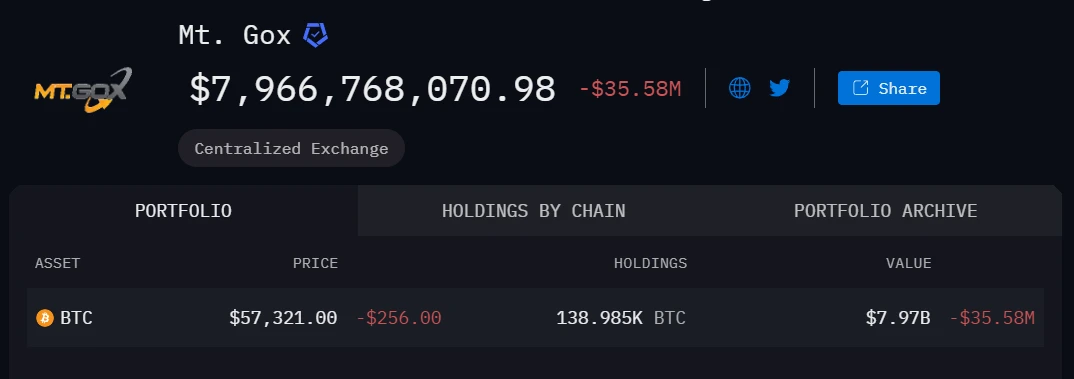

7月12日現在、メントーグーの口座アドレスにはまだ138,000BTCが存在しており、実際にはメントーグーの売り圧力は市場に入っていないと考えられる。 7月5日の下落は、メントグー市場で予想される売り圧力の低下が現実化した一環だった。

図: メントーグー口座残高

写真: Mentougou 口座の最近の送金記録

販売圧力分析

メントグーの債権者はビットコインの一部を売却するだろうが、おそらくすべてを売却することはないだろう。

コスト計算に基づく利益の観点から見ると、Mentougou が破産したときの BTC 価格は 485 ドルでした。元の債権者であれば、現在の価格に基づいて BTC は 120 倍に増加しており、Mentougou が支払った BTC の額は元の保有額の約 20% であるため、利益は約 24 倍になります。債券取得の場合でも、10 倍以上のリターンが得られます。さらに、債券取得機関は長期的には BTC を保有する可能性があり、すべてを売却することはありません。

保有者の観点から見ると、長い訴訟過程において、広範な債権者権利取引市場は紙の債権者に撤退する十分な機会を与えました。債券を購入したいと考えている人のほとんどは、BTC の長期保有者であるはずです。

早期一括返済に受け入れられる BTC の割合が 75% であると仮定すると、返済される総 BTC 数は 105,750、割引率は 11%、実際に返済に使用される BTC は 94,117 で、30 であると仮定します。売上の %、50%、70% の割合と、1 ~ 3 か月の販売期間により、さまざまな状況下での BTC 販売量を計算できます。次の表に示すように:

この供給は市場にどの程度の影響を与えますか?さらに分析するには、ドイツ政府による最近の BTC 供給とこの期間の BTC ETF の需要を参照してください。

ドイツ政府によるBTCダンピングの市場への影響の比較

ドイツ政府は6月19日以来、集中取引所を通じて5万BTCを販売している。 7月12日の時点でアドレスには6,394BTCが残っており、これは23日間で約43,700BTCが売却されたことを意味し、55,000ドルに換算すると約24億ドル相当となる。

その期間中、毎日のピンの最大下落は約 19% (66400 から 53500) で、毎日の実質バーの下落は約 14% (64800 から 55900) でした。 1日の最大の下落は7月5日に発生した。その日、メントーグーは47,000のトークンを転送した(そのうち取引所に入ったのは1,500のみ)。複合的な圧力の下で、BTCは7月5日に53.5,000に達し、1日あたりの下落は8.5であった。 %、これは今回の下落の最低点でした。 7月6日以降、BTCは反発し、最高値約59,500に達した。

ドイツ政府のトークン移転の状況と組み合わせると、市場で予想されるトークン販売の減少が実際のトークン販売に先行していることが明確にわかります。ドイツ政府が少額からBTCの送金を継続し始めたとき、市場は下落し続けました。 6月19日から7月7日までの合計18日間で、ドイツ政府は約10,000BTCを販売し、1日の平均販売量は556トークンでした。 7月5日、ドイツ政府+メントグーの二重圧力が投入されてから、実際のドイツ政府の売り圧力は増大したが、市場のそれを引き受ける能力も強化された。 7月8日、ドイツ政府は13,000BTC近くを売却したが、市場は過去安値を更新せず、日次終値は上昇した。 7月8日から7月12日までに、ドイツ政府は約33,700トークンを流出させ、BTCは54,000から60,000の間で統合されている。

図表:ドイツ政府保有BTC流出図(7月11日現在)

BTC ETF需要分析

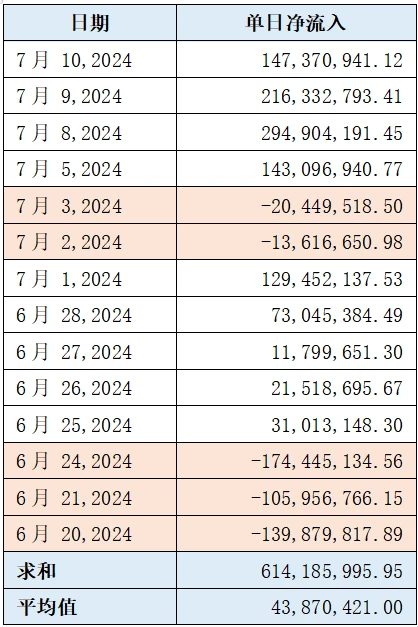

BTC ETF は現在の市場では比較的安定して購入できます。このドイツ政府のトークンセール期間は、6月19日から7月10日までの15営業日でした。 15日間の期間中、ETFは6日間の売り越しで4億7,000万ドルの売り越しがあり、期間中の買い越しは9日間で10億7,000万ドルで、1日の平均は6億ドルでした。 4,300万ドル。大規模な買いは7月5日以降に発生し、買い注文総額は8億ドルを超えた。

上記によると、ドイツ政府はこの期間中に合計 40,000 枚のトークンを市場に販売し、これは約 24 億米ドルに相当します。したがって、BTC ETF の需要は十分な容量を提供できず、市場価格は下落しました。

表:BTC ETFの1日の純流入額(6月20日から7月10日まで)

結論は

メントーグー氏の補償金が1カ月以内に完売した場合、市場が直面する売り圧力はドイツ政府の売りと非常に似ており、売りの量と時期も同様である。現在のETFの需要によると、十分な容量を提供できず、BTCの価格はさらに下落する可能性があります。

メントーグー氏の補償がもっと長く(2~3か月)続いた場合、毎日市場に流入するBTCの数はそれほど多くはなく、一時的な下落を引き起こすことはありません。ただし、引き続き売り圧力が予想されるため、売りを消化するまでにショックの時期が訪れる可能性がある。これは、短期的にはメインウェーブが到来しにくいことも意味している。

現在、実際に取引所に移管されているのはメントーグートークン1,545枚のみで、残りのトークンはまだメントーグーの口座に残っており、実際の売り圧力はまだ市場に入っていないと考えられる。 Mentougou が保有する BTC が複数の取引所アドレスに大規模に分散すると、大きなパニック下落が発生し、プランジピンが形成される可能性があります。特定の個人が売却した場合、分散や追跡・観察の難しさから、必ずしも大幅な価格下落を引き起こすとは限りません。