Foresight Ventures: Intent Asset、Web3 アセットの大規模アプリケーションへの入り口

原作者: Mike@Foresight Ventures

遊休資産革命

2013 年にアリババの余額宝が誕生し、資産管理に新たな時代が到来しました。これまでは、一般ユーザーが遊休資金を安全かつ効率的に管理する方法を見つけることは困難でした。現在の銀行の預金金利は低く、金融商品は複雑でわかりにくい。岳宝の誕生はすべてを変えました。

岳宝の誕生

当時はインターネット金融が登場したばかりの時代で、ユーザーが決済アカウントに空き資金を抱えていることが多く、これらの資金を投資できれば、ユーザーにメリットがもたらされるだけでなく、ユーザー エクスペリエンスも向上するだろうと Alipay チームは認識しました。そこで彼らはTianhong Fundと提携して「Yue Bao」という製品を発売した。

余額宝の操作は簡単で、ユーザーは Alipay アプリで数回クリックするだけで口座残高を余額宝に送金でき、毎日の決済特典を享受できるようになります。この透明で便利な財務管理方法はすぐにユーザーの支持を獲得しました。やがて余額宝の利用者は1000万人を超え、運用する資金の規模も急速に拡大した。

Web3 の可能性

ブロックチェーン技術とWeb3の発展により、資産管理の新時代が到来します。 Web3分野でも余額宝と同様の製品が登場している。

Web3 バージョンの Yu'e Bao は、ブロックチェーン技術によってもたらされる多くの利点と、現在のチェーン上の多数の遊休資産によってもたらされる巨大な市場機会を最大限に活用できるため、大きな可能性を秘めています。

1. チェーン上の数千億ドルの遊休資産

ブロックチェーンエコシステムには十分に活用されていない資産が多数あり、その総額は数千億ドルに上ります。多くのユーザーは仮想通貨をウォレットに保管し、市場価格が上昇するのを待っていますが、資産が放置されている間は収入が得られません。 Web3 版余額宝は、従来の金融におけるマネーマーケットファンドと同様の機能を提供することで、これらの遊休資産を有効活用し、ユーザーに安定した収入を提供することができます。このモデルは、ユーザー資産の利用率を高めるだけでなく、ブロックチェーンエコシステム全体の流動性と活動を促進することもできます。

2. 分散化と透明性

Yu'ebao の Web3 バージョンはブロックチェーン技術に基づいており、分散化と透明性の利点があります。従来の金融機関とは異なり、ユーザーは仲介業者に頼らず、スマートコントラクトを通じて直接投資業務を行うことができます。この分散モデルにより中間リンクが削減され、運用コストが削減され、投資効率が向上します。さらに、すべての取引と資金の流れはブロックチェーンに記録され、ユーザーはいつでもそれらを表示して確認できるため、ユーザーの信頼が高まります。

3. 高い機動性と利便性

従来の財務管理製品と比較して、Web3 バージョンの余額宝は一般的に流動性が高くなります。ユーザーは、ロックアップ期間や早期償還のペナルティを気にすることなく、いつでも資金を入金または引き出すことができます。この高い流動性により、Yu'ebao の Web3 バージョンはより柔軟になり、ユーザーの多様なニーズを満たすことができます。さらに、ユーザーフレンドリーなインターフェースとシンプルな操作プロセスを通じて、Web3 バージョンの余額宝はユーザーに便利な投資体験を提供します。

4. 収入源の多様化

Yu'ebao の Web3 バージョンは、ブロックチェーン上のさまざまな分散型金融 (DeFi) プロトコルを利用して、ユーザーに多様な収入源を提供できます。たとえば、融資プロトコル、流動性マイニング、ステーキングなどに参加することで収入を得ることができます。従来のマネーマーケットファンドとは異なり、これらの収入源には利息だけでなく、プラットフォームトークン報酬やその他の形式も含まれており、ユーザーの投資収益がより豊富かつ多様になります。

5. より広いユーザー範囲

ブロックチェーン技術により、余額宝の Web3 バージョンは地理的および国家的制限を受けることなく世界中のユーザーをカバーできるようになります。インターネットにアクセスできるユーザーであれば誰でも投資に参加できるため、幅広い市場の可能性がもたらされます。特に従来の金融サービスが発展していない一部の地域では、Web3 バージョンの余額宝はユーザーに新しい財務管理アプローチを提供し、金融サービスのギャップを埋めることができます。

Web3 分野では、LST (流動性担保トークン) と LRT (流動性再担保トークン) の出現と発展が、この市場の大きな可能性と機会を証明しています。ほとんどの製品は安定した収益を生み出すことができますが、その応用シナリオは依然として比較的限られています。余額宝は友人からの送金だけでなく、淘宝網での買い物も可能で、ユーザーエクスペリエンスは銀行口座とほぼ同じです。しかし、現在市場にある Web3 製品は、USDT や ETH のような広く普及するレベルにはまだ達していません。

従来の TVL モデルは行き詰まりに達する

今年上半期の暗号通貨市場の強気相場では、「Total Value Locked」(TVL)が主要プロジェクトの宣伝と推進のための中核指標となった。 TVL は、プロジェクトのユーザー参加と市場の信頼を反映して、DeFi プロジェクトにロックされている資産の総額を測定するためによく使用されます。 TVL は実際の「リアルマネー」を表し、アドレス数やソーシャルメディアの注目度などの他のデータ指標よりも不正行為のコストがはるかに高いため、これは過去の暗号化市場サイクルにおいて比較的効果的な指標です。したがって、TVL が高いプロジェクトは、マーケティングと投資家の誘致において明らかな利点があります。

これに関連して、多くのプロジェクトは、プラットフォーム上に資産を保存するための高利回りとエアドロップ インセンティブを提供することでユーザーを引きつけ、TVL データを急速に増加させています。この戦略は、プロジェクトの強みと魅力を示すために設計されていますが、このアプローチでは、このサイクルでいくつかの問題が明らかになりました。

TVL骨化

市場が進化するにつれて、投資家は今サイクルの TVL の物語に重大な問題があることに気づきました。多くのプロジェクトでは、トークンを発行して取引所に上場した後、TVL が急速に低下する傾向があります。これらの TVL は広範囲の暗号通貨ユーザーによって提供されるのではなく、少数の大規模投資家または事前に交渉されたパートナーによって、短期間で TVL を迅速に増加させて現金を獲得する「採掘、調達、販売」の方法を通じて提供されます。外。この「厳格な TVL」は、プロジェクト エコシステムの実際の活力を表すのではなく、人間の操作によって達成される短期的なデータの急増を表します。

この現象は、TVL が一度償還されるとすぐに失われるという懸念から、一部の高 TVL プロジェクトがエアドロップ発行やユーザー資産のロック解除を繰り返し遅らせるなど、広範な業界問題を引き起こしています。その結果、オンチェーンエコシステムの活力の尺度としての TVL の信頼性と妥当性も疑問視されています。

TVL硬直はなぜ起こるのでしょうか?

TVL が厳格である理由は、一般の暗号通貨ユーザーにとって、これらのプロジェクトに参加する絶対的なメリットは限られており、市場変動に遭遇すると、ユーザーが資産を引き出したり変換したりするためのコストが高額になるか、待つ必要があるためです。その結果、長期にわたって市場機会を逃す可能性があります。つまり、一般ユーザーにとってこれらのプロジェクトに参加する機会費用が高すぎるため、参加意欲が低く、結果としてTVLは大口投資家に独占され、彼らが現金化するためのツールとなっているのです。

徹底した議論: TVL プロジェクトはユーザーの資産使用ニーズを満たすのが難しい

プロジェクト チームはこの問題を認識しており、最適化を試みていますが、これらの対策の効果は限定的であることが多く、ユーザーのニーズに真に応えることは困難です。現在の TVL プロジェクトでは主に 2 つの資産引き出し方法が提供されています。1 つはユーザーがプロジェクト当事者に積極的に資産の償還を申請する方法、もう 1 つは分散型取引所 (DEX) でデリバティブ資産 (xxETH など) を交換する方法です。

ただし、どちらの方法であっても、ユーザーに良好な流動性エクスペリエンスを提供したい場合は、誰かが高額のメンテナンスコストを支払う必要があります。たとえば、償還スキームでは、プロジェクト当事者が継続的な維持コストを負担する必要があり、通常、流動性プールスキームでは流動性を提供するLP(流動性プロバイダー)が資産を償還するまでに長時間待たなければなりません。コストも負担する必要があり、その結果、プールの深さが不十分になったり、スリッページが大きくなったり、市場が変動したときにデリバティブ資産とネイティブ資産との間に大きな価格差が生じたりすることさえあります。

したがって、資産流動性に対するソリューションで特定の関係者に高額の維持コストを負担させる必要がある場合、これらのコストは最終的にユーザーに転嫁され、ユーザー エクスペリエンスが低下します。この構造的な問題を解決するには、根本からの改革が必要です。綿密な調査の結果、最近リリースされた dappOS の Intent Assets がこの課題に効果的に対処できることがわかりました。

dappOS Intent Assets: 収入資産をチェーン上でいつでも利用できるようにする

dappOS は、Binance Labs や Polychain などのトップ機関から投資を受けているインテンション実行ネットワークであり、その最新の評価額は 3 億米ドルに達しており、インテンショントラックの主要プロジェクトと言えます。 dappOS によって開始されたインテンション アセットにより、ユーザーはネイティブ アセットの形でインテンション アセットを取引所に参照する場合でも、新しいアセットを購入する場合でも、自分のアセットがいつでもチェーン上で利用できるようにしながら、より高い資産収益率を享受できます。 MEME コインはユーザーが直接使用できます。ユーザーは、長時間待ったり、高いスリッページに耐えたりすることなく、目的の資産を直接取引および転送できます。

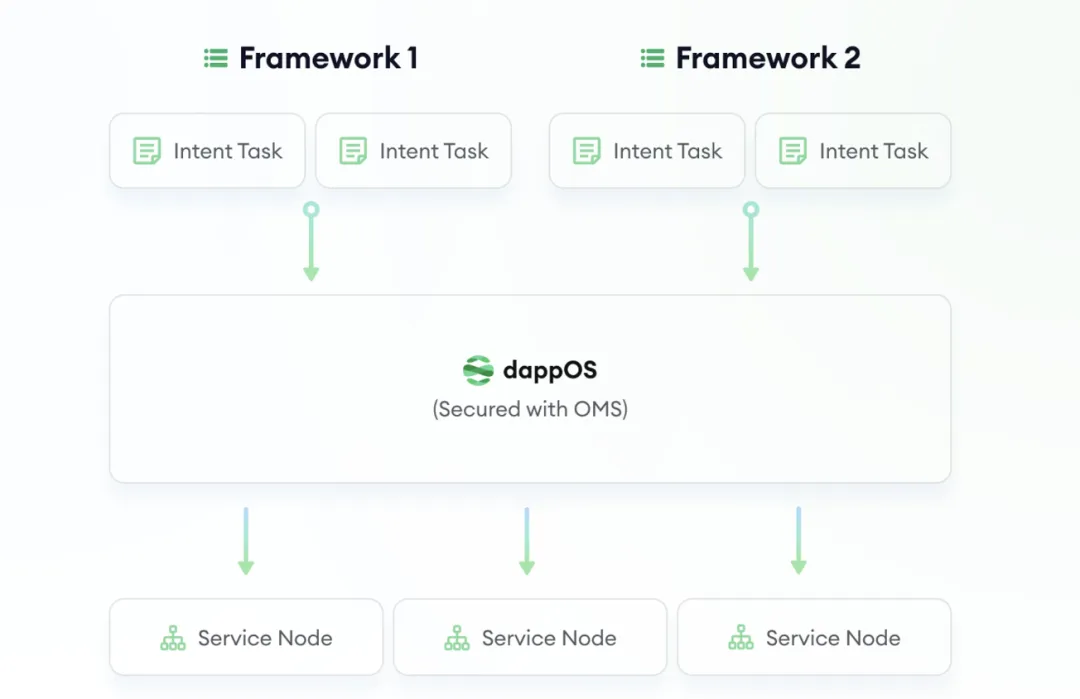

インテント アセットがこれを実行できる理由は、その背後にある dappOS インテント実行ネットワークのおかげです。ネットワークには多数の分散型サービス プロバイダーが存在します。ユーザーが「コンバージョン インテント アセット」をリクエストすると、ネットワークはこれらのサービス プロバイダーに見積もりを依頼し、タスクを完了するのに最適なサービス プロバイダーを見つけます。各サービス事業者が自社の状況に応じて見積りを作成し、ユーザーのニーズに最小限のコストで応えることができます。ネットワークは、サービス プロバイダーが使用する特定の方法には関係なく、指定された時間内にタスクを完了できるかどうかだけを考慮します。

このように、 dappOS インテント実行ネットワークにより、単一のサービス プロバイダーが高額なメンテナンス コストを負担する必要がなくなり、流動性維持コストと実際の需要との間の動的なバランスが実現されます。ネットワークにより、サービスプロバイダーは集中型取引所のツールを活用するなど、オンチェーンまたはオフチェーンのソリューションを採用できるため、流動性維持コストがさらに削減され、ユーザーエクスペリエンスが最適化されます。

インテントアセットとは何ですか?

Intent Asset は、dappOS によってサポートされる新しいタイプのアセットで、さまざまなシナリオに自動的に適応し、アイドル状態のときに関心を生み出すことができます。余額宝の原理と同様に、Pendle、Babylon、Benqi、Berachain、BounceBit、Ether.Fi、GMX、KiloEx、Manta、Puffer、Pendle、QuickSwap、Taiko、Zircuit などの利息生成とアプリケーション シナリオを集約することにより、 .、その後、インテント ネットワークを介してノードがバックエンドで実行されるため、インテント アセットに幅広いアプリケーション シナリオを持たせると同時に、関心を生み出すことができます。

ステーブルコインを例にとると、dappOS は、intentUSD と呼ばれる柔軟な資産を提供します。この資産は通貨として使用できるだけでなく、使用されていないときに利子を生み出すこともできます。この革新的なアプローチにより、ステーブルコインはユーザーの要求に基づいてさまざまな形式間で自動的に変換できます。たとえば、USDT が必要な場合は、intentUSD を USDT として使用でき、USDC トランザクションを実行する場合は、intentUSD を USDC に変換できます。

dappOS は、ユーザーがインテント実行ネットワークを通じて収益性の高い資産のステーキング、ステーキング解除、変換を処理できるように支援し、さまざまなシナリオでの直接的な使いやすさを保証します。このように、インテントアセットは、使用機能の点では基本的にUSDTやETHなどのネイティブアセットと同じですが、アイドル状態でも収益を生み出し続けます。

主な利点は次のとおりです。

即時引き換え: 待機期間やロックイン期間はありません。

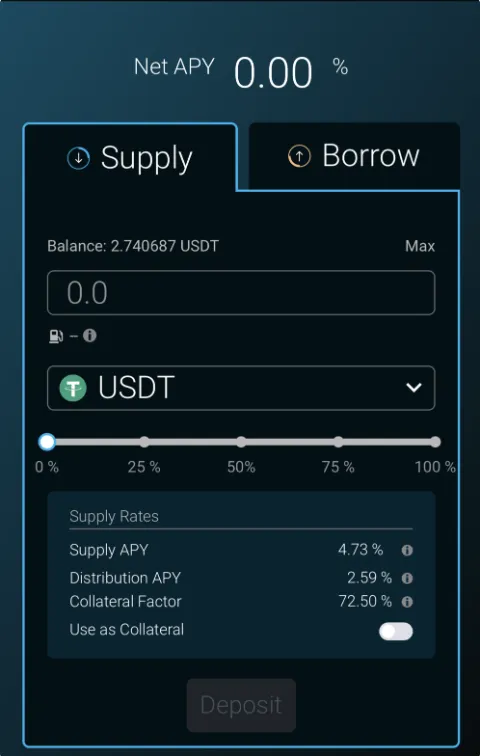

高利回り:例えばUSDT/USDCの年利回りは12%、ETHの年利回りは7%で、トークンの発行を待たずにリアルタイムで収益が分配されます。

使いやすさ: dApps とやり取りするとき、または取引所に資金を引き出すとき、USDT/ETH 残高が直接ロードされ、使用体験はネイティブ USDT/ETH と同じです。

このように、インテントアセットは機能的にネイティブアセットと同等であるだけでなく、アイドル状態でも収益を生み出し続けることができるため、ユーザーアセットの利用効率と収益レベルが大幅に向上します。

インタラクションの例:

次の図は、DappOS でインテント アセットを生成した後の intUSD の通常の利子獲得インターフェイスを示しています。

Benqi に切り替えたところ、Benqi は intUSD を USDT として自動的に認識し、正常に使用できることがわかりました。

syncswap インターフェイスに入ると、intUSD も USDT/USDC として認識されます。さまざまな dapp では、この dapp がサポートする USD アセットとして intUSD を使用できます。

インテント アセットには幅広いアプリケーション シナリオがあり、さまざまな顧客グループやシナリオにおいて独自の利点があります。

DeFiプレイヤー:アレックス

Alex は、さまざまな分散型金融プロトコルやツールに精通した経験豊富な DeFi プレーヤーです。ある日、彼は dappOS の Intent アセットを発見し、既存のアセットを活用する絶好の機会だと考えました。

Alex はアイドル状態の ETH をいくらか持っているため、それをインテントUSD に変換し、収益を生み出すために使用することにしました。彼はdappOSの流動性プールにIntentUSDをステーキングし、ステーキング報酬を獲得し始めました。その後、彼は高い収益をもたらす新しい流動性マイニング プロジェクトを発見したため、追加の報酬を得るために意図USD の一部をプロジェクトの流動性プールに移しました。

その後すぐに、アレックスは新興の DeFi プロジェクトに参加するためにステーブルコインが必要になりました。彼はETHの一部をインテントUSDに変換し、それをこのDefiプロジェクトで直接使用しました。このようにして、彼は資産の柔軟性を維持しながら、さまざまな DeFi プラットフォーム間で収益を最大化します。または、アレックスは、永久契約を取引するために、Arbitrum の GMX のマージンを補充したいと考えています。彼は、追加の変換手順を必要とせずに、IntentUSD を直接 USDC として使用できることを発見しました。

新しいプレイヤー: リサ

リサは Web3 や暗号通貨についてはあまり知りませんでしたが、デジタル資産や DeFi についての話をたくさん聞いて、試してみることにしました。彼女は USDT を購入しましたが、その資産をより有効に活用する方法がわかりません。

友人の勧めを通じて、Lisa は dappOS の Intent アセットについて知りました。彼女は、USDT をインテントUSD に変換することにしました。最初は、彼女は単に財布の中にIntentUSDを保管し、それによって生成される利息収入を毎日チェックしていました。従来の銀行預金と比較して収入が大幅に高く、他の資産と交換したり、複雑なクロスチェーンや質権操作を実行したりする必要がないため、彼女はこのシンプルで便利な財務管理方法に満足しています。

ある日、リサは食料品を買うために利息を使いたいと考えていましたが、オンチェーンの操作に慣れていなかったので、IntentUSD を取引所に直接引き出し、取引所のデビット カードを使用して使おうとしました。彼女はチェーン上の操作について十分な知識がなかったため、何度も壁にぶつかりましたが、実際に IntentUSD を取引所にスムーズに出金して魔法のように USDT/USDC に変換できることを発見しました。また、ガス料金を決済できることも発見しました。インテントUSDによる。

機関投資家

数十億ドルの資産を管理する伝統的な大規模な投資機関を想像してみてください。彼らはブロックチェーンやDeFi分野に強い関心を持っており、安定的かつ効率的な投資方法を模索しています。

彼らは dappOS のインテント資産に注目し、資金管理を最適化する良い機会だと考えました。同機関は、流動性に影響を与えることなく安定した利回りを得るために、資金の一部をインテントUSDに割り当てることを決定した。彼らは、dappOS のインテント実行ネットワークを活用して、さまざまなチェーン間でインテントUSD を変換および多様化し、リスクを軽減しました。

機関はまた、インテント資産を使用して、さまざまな高利回りの DeFi プロジェクトに参加します。たとえば、追加の報酬を獲得するために、流動性マイニングにインテントUSDの一部を使用します。同時に、市場変動の場合には、いつでも意図資産を引き出すことができ、必要なときに緊急処理のために法定通貨に迅速に交換できることを保証し、参入と撤退の即時性と柔軟性を確保します。安定した収益成長を実現します。インテント ネットワークの性質によりセキュリティも保証され、資産ポートフォリオの効率的な管理と最適化が可能になります。

経験豊富な DeFi プレイヤーでも、Web3 の初心者でも、大規模な機関投資家でも、dappOS の Intent アセットはさまざまなニーズを満たすソリューションを提供します。これらのストーリーを通じて、さまざまなシナリオにおけるインテント資産の幅広い用途と大きな可能性がわかり、ユーザーが効率的な資産管理を達成し、ブロックチェーンの世界で収益を最大化するのに役立ちます。

インテントアセットの原則

インテント アセットは、ユーザーの通常のアセットまたはインテント アセットを入力として受け取り、複雑な決済タスクをネットワークのサービス プロバイダーにアウトソーシングして、ユーザーが望む結果を達成する dappOS 実行ネットワークの独自の機能を活用します。ユーザーは、基本的な操作プロセスについて心配する必要はなく、収入の獲得、dApp とのやり取りの完了、集中取引所への資金の出金など、トランザクションの最終結果だけに集中する必要があります。

dappOS の OMS (Intent Management System) メカニズムにより、ユーザーのセキュリティに影響を与えることなくコストと効率を最適化するための高い自由度がノードに与えられます。 OMS メカニズムにより、ノードは各インテント タスクに所定の値を割り当てることで、実際の状況に応じてリソースを柔軟に調整し、最適なパフォーマンスと費用対効果を実現できます。これにより、ユーザーの意図したタスクを最速かつ最低のコストで実行できるため、ユーザー資産の高度なセキュリティを維持しながら、ユーザーエクスペリエンスのスムーズさと効率性を確保できます。

dappOS のインテント実行ネットワークは、さまざまなタイプのインテント タスクを処理するだけでなく、これらのタスクがさまざまなブロックチェーンや分散型アプリケーション間でシームレスに互換性があることを保証します。ユーザーは、異なるアセット間の互換性の問題を気にすることなく、マルチチェーン環境でインテント アセットを自由に使用できます。たとえば、ユーザーは必要に応じて取引所でインテントUSDをUSDTとして引き出したり、ArbitrumのGMXでUSDCとして使用したりできます。この柔軟性と互換性により、Intent アセットを幅広いアプリケーション シナリオで柔軟に使用できるようになり、比類のない利便性が提供されます。

ユーザーはインテント資産(intentUSD、intentETH、intentBTCなど)を保有することで、USDT、ETH、BTCに基づく収入を得ることができます。これらの収益は主に、原資産(wstETH、sUSDe、sDAI、stBBTCなど)の安定した値上がりと、分散型金融(DeFi)プロトコルでの収益創出活動への参加によってもたらされます。原資産は着実に価値が増加するように設計されており、収入の安定と成長を確保し、ユーザーが資産の流動性を維持しながら収入を最大化できるようにします。

将来の可能性のある課題

dappOS Intent 資産は、オンチェーン流動性とグローバル アクセスの点で大きな可能性を示していますが、その成功には、ユーザーの受け入れ、技術的な複雑さ、市場競争、規制遵守、流動性管理、ユーザー エクスペリエンスなどの複数の課題があります。これらの側面を継続的に最適化および改善することによってのみ、ブロックチェーン金融エコシステムにおけるその広範な適用と長期的な発展を真に実現することができます。

1. 規制圧力

ファンドの規模が拡大するにつれて、規制当局はインテント・アセットのリスク管理に対してより高い要件を課すようになります。新しいタイプのオンチェーンファンドとして、Intent Assets は多くの個人投資家を魅了しています。これは、その資本の流動性とリスク管理をより厳格にする必要があることを意味します。システミックリスクを防ぐために、規制当局は、単一ユーザーの投資額の制限、流動性要件の強化など、より制限的な措置を導入する場合があります。これらの措置は、Intent Asset の収益率やユーザーエクスペリエンスに影響を与える可能性があります。

2. 市場競争の激化

インテントアセットが徐々に注目を集めるようになると、市場を掌握するために、さまざまなエコロジーが独自のインテントアセットを立ち上げ、より高いAPYと戦略を提供し、さらにはエアドロップの期待を集める可能性があります。 。ただし、インテント ネットワークにおける DappOS の先行者利益とチームの先見性により、この障壁は高くなります。

3. 収量の低下

市場の変化やファンド規模の拡大に伴い、インテント資産の収益率は多少変動する可能性があります。インテント・アセットの利回りは初期の高利回りと比較すると依然として競争力があるものの、低下傾向はユーザーの投資意欲に影響を与え、資本流出につながる可能性がある。 DappOS は、より多くのプロトコルを集約したり、オフチェーンで新たな収益機会を模索したりすることで、収益性において主導的な地位を維持できます。 DappOS の利点は、新しい機会が生まれるたびに、飢えた MEV 検索者が率先して市場のギャップを埋め、新たな収益を吸収し、それをユーザーのウォレットにフィードバックすることです。

4. 流動性管理

Intent Asset は流動性の高いファンド資産として、ユーザーの出金ニーズにいつでも対応する必要があります。そのためには、一定の収益率を維持しながら、十分な流動性の高い資産を確保することが求められます。このバランスは複雑な課題であり、特に市場が不安定な場合には、十分な流動性を確保する方法がインテント・アセットの焦点となります。

5. ユーザーの多様なニーズ

ユーザー数の増加に伴い、ユーザーの財務管理ニーズは多様化しています。ユーザーが異なれば、リスク、リターン、流動性などの観点から好みも異なるため、Intent Asset はより多様な金融商品やサービスを提供する必要があります。ただし、製品の選択肢が多すぎると、運用の複雑さとリスクが増大する可能性があります。ユーザーのニーズを満たすこととリスクを制御することの間のバランスをどのように見つけるかは、Intent Asset が解決する必要がある難しい問題です。

6. 技術的およびセキュリティ上のリスク

ソルバー ネットワークに依存する金融商品として、Intent Asset は技術的およびセキュリティ上のリスクに直面しています。後を絶たないハッキング事件、Defi プロトコルの Rug プルとそれによって生成される MEV により、ユーザーの資金のセキュリティをどのように確保するかが、Intent Asset が対処しなければならない重要な課題となっています。さらに、テクノロジーの急速な発展により、DappOS は競争力を維持するためにソルバー システムを継続的にアップグレードする必要もあります。

7. ユーザーの受け入れと教育

インテント資産プロパティは収益を生み出す柔軟な方法を提供しますが、Web3 や DappOS の長期的な開発において、ユーザー、特に暗号資産やブロックチェーン テクノロジーに慣れていないユーザーがこの新しいタイプの資産を理解して受け入れるには時間がかかります。ユーザーがインテント アセットの使用方法とその利点を理解できるように、広範なユーザー教育とプロモーション活動を実施します。