DeFi の画期的な瞬間: ether.fi、Aave、Sky、Lido による金融変革

原作者:カイロスリサーチ

オリジナル編集:ルフィ、フォーサイトニュース

まとめ

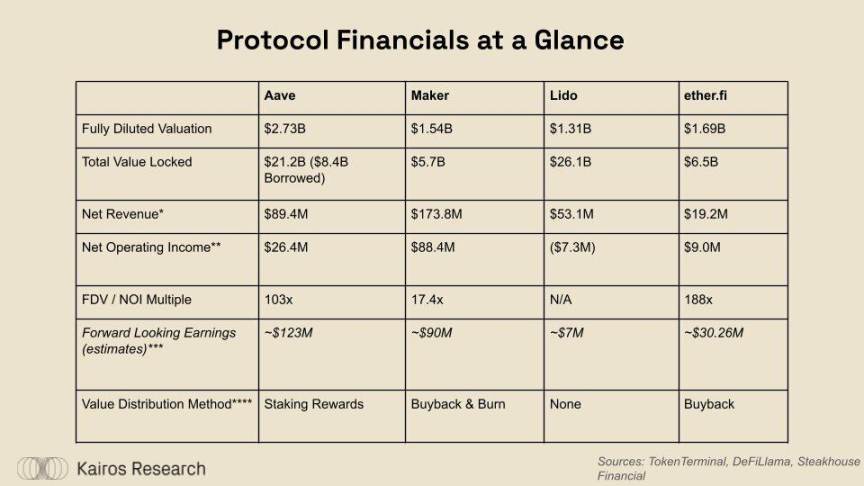

このレポートは、各プロトコルの簡単な技術概要と、収益、支払い、トークンの経済学の詳細な調査を含め、財務の観点から最も影響力のある DeFi プロトコルのいくつかを調査することを目的としています。定期的に監査された財務諸表が入手できないことを考慮して、オンチェーン データ、オープンソース レポート、ガバナンス フォーラム、プロジェクト チームとの会話を利用して、Aave、Maker (Sky)、Lido、ether.fi を推定しました。以下の表は、調査を通じて私たちが到達した重要な結論の一部を示しており、読者が各プロトコルの現在の状況を包括的に理解できるようにしています。 PER はプロジェクトが過大評価されているか過小評価されているかを判断する一般的な方法ですが、希薄化、新製品ライン、将来の収益の可能性などの重要な要素によって、より全体像を知ることができます。

注: 1. DAI 貯蓄金利は収入コストに含まれますが、Aave のセキュリティ モジュールには含まれません。 2. Ether.fi トークンのインセンティブはエアドロップの形式であるため含まれません。新商品(成長率、金利、ETH価格の上昇、GHOやキャッシュなどのマージン見積もりの大まかな結果は、投資アドバイスとはみなされません。 4. Aaveは現在、AAVEの買い戻しやトークンの経済性の向上を目指しています。分布

分析の結果、長年にわたる流動性誘導と外堀構築を経て、一部のプロトコルが持続可能な収益性の段階に移行しつつあるという結論に至りました。たとえば、Aave は転換点に達し、数か月間黒字化を達成し、GHO を通じて利益率の高い新しいローン商品を急速に開発しています。 ether.fi はまだ初期段階にありますが、累計ロック価値は 60 億ドルを超え、規模の点で DeFi プロトコルのトップ 5 にランクされることを保証しています。流動性の再仮説のリーダーは、リドのいくつかの欠点からも学び、数十億ドルの預金を最大限に活用するために、より高い金利を備えた他の多くの補助商品を立ち上げた。

問題の記述と定義

2020年のDeFiの台頭以来、オンチェーンデータと分析手法ツールは着実に改善されており、Dune、Nansen、DefiLlama、Tokenterminal、Steakhouse Financialなどの企業が、暗号プロトコルのステータスに関するリアルタイムのダッシュボードの作成において重要な役割を果たしています。 。 Kairos Research では、業界内での信頼性を高める重要な方法は、プロトコルと DAO 全体での標準化を推進し、財務パフォーマンス、健全性、持続可能性を実証することであると考えています。暗号通貨では、収益性がしばしば見落とされますが、価値の創造は、プロトコル内のすべての関係者 (ユーザー、開発者、ガバナンス、コミュニティ) を持続的に調整する唯一の方法です。

各プロトコルのおおよそのコストを標準化するために、研究全体で使用するいくつかの用語を次に示します。

総収入/支出: プロトコルによって生成された、プロトコルのユーザーおよびプロトコル自体に属するすべての収入が含まれます。

コミッション率: プロトコルによってユーザーに請求される料金の割合。

純収益: プロトコル ユーザーに料金を支払い、収益コストを差し引いた残りのプロトコル収益。

運営費: 給与、請負業者、法務および会計、監査、ガス代、補助金およびトークンインセンティブなどを含むさまざまなプロトコル費用。

純営業利益: プロトコルとトークン所有者が負担するすべてのコストを差し引いた純金額 (プロトコルの運営に関連するトークン インセンティブを含む)。

調整後の収益: 将来の収益をより正確に予測するために、一時的な費用が収益に戻され、現在収益によって表されていない既知の将来の費用が差し引かれます。

プロトコルの概要

このレポートで強調表示されている各プロトコルによって提供されるコア製品の詳細な分析を提供します。これらの製品は、さまざまな仮想通貨ニッチにわたる最も成熟したプロトコルに及びます。

アーベ

Aave は、「ユーザーがプロバイダー、借り手、または清算人として参加できる分散型の非保管流動性プロトコルです。」プロバイダーは暗号資産を預けて融資収益を獲得し、自ら融資能力を獲得することで、預けたポジションを活用したりヘッジしたりすることができます。借り手は、レバレッジやヘッジを求めている過剰担保のユーザーであるか、アトミックフラッシュローンを利用しているかのどちらかです。借り手は、借りる特定の資産に対して固定金利または変動金利を支払わなければなりません。 Aave のプロトコル手数料は、オープン (未実現)、クローズ、または清算されたポジションに対して支払われる利息の総額で、貸し手/ベンダー (90%) と Aave DAO 財務省 (10%) で分割されます。さらに、ポジションが指定されたローン対価値比率制限を超えると、Aave は「清算人」がポジションを清算することを許可します。各資産には独自の清算ペナルティがあり、清算人 (90%) と Aave DAO 財務省 (10%) で分割されます。 Aave が提供する新製品 GHO は、過剰担保の暗号通貨に裏付けされたステーブルコインです。 GHOの導入により、Aaveはローンを提供する際にサードパーティのステーブルコインプロバイダーに依存する必要がなくなり、金利の柔軟性が向上します。さらに、GHO は仲介業者を排除し、Aave が未払いの GHO ローンの借入利息を全額受け取ることを許可します。

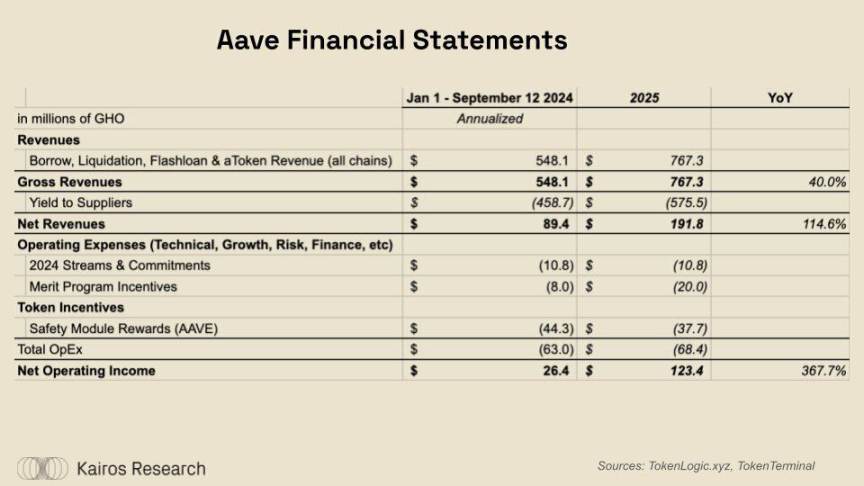

Aave は、Tokenlogic ダッシュボードを通じて DAO のすべての収入、支出、その他のデータを透過的に表示します。 8 月 1 日から 9 月 12 日までの「財政収入」データを取得し、数値を年換算したところ、純収入は 8,940 万ドルとなりました。総収益額を算出するために、Tokenterminal の損益計算書データに基づいて利益率を推定しました。 2025 年の予測は主に、暗号資産価格の上昇傾向が借入能力の増加につながるという仮定に基づいています。さらに、サードパーティのステーブルコインが GHO に置き換えられる可能性と、プロトコルのセキュリティ モジュールの改善により、このモデルでは Aave の純利益率が増加します。これについては、以下でさらに説明します。

仮想通貨の主要な融資市場は、2024 年に初めて利益をもたらす年に向けて順調に進んでいます。 Aave の収益の可能性を示すいくつかの兆候が見られます。サプライヤーのインセンティブが枯渇し、積極的な融資は引き続き増加傾向にあり、積極的な借入は 60 億ドルを超えています。ユーザーがLST/LRTを入金し、ETHを貸し出し、ETHをリキッドステーキングトークンと交換し、同じプロセスを再度繰り返すため、Aaveは明らかにリキッドステーキングおよび再ステーキング市場の多大な受益者です。このループにより、Aave ユーザーは多大な価格リスクを負うことなく、純金利マージン (LST/LRT 預金に関連する APY - Aave 借入金利) を得ることができます。 2024 年 9 月 12 日の時点で、ETH は Aave の最大の融資残高であり、すべてのチェーンで 27 億ドルを超えるアクティブな融資が行われています。私たちは、プルーフ・オブ・ステーク + 再ステーキングの概念によって推進されるこの傾向がオンチェーン・レンディング市場の状況を変え、持続可能な方法で Aave などのプロトコルの利用を大幅に増加させたと信じています。再ステーキング主導の循環融資が普及する前は、これらの融資市場はレバレッジを活用したユーザーによって支配されており、彼らはステーブルコインのみを借りる傾向がありました。

GHO の立ち上げにより、Aave にとって利益率の高い新しい融資商品が誕生します。プロバイダーに借入手数料が支払われない合成ステーブルコインです。また、DAO が市場よりわずかに低い金利を提供できるようになり、借入需要が高まります。財務的な観点から見ると、GHO は間違いなく、Aave の将来的に注目すべき最も重要な部分の 1 つです。製品には次のような特徴があります。

高額な初期費用 (テクノロジー、リスク、流動性)

監査、開発作業、流動性インセンティブのコストは、今後数年間で徐々に減少するでしょう。

比較的大きな上昇余地

GHOの供給残高は1億4,100万ドルで、Aaveの融資残高の2.35%、DAIの供給量の2.7%に過ぎません。

現在、Aave で貸し出されている非 GHO ステーブルコイン (USDC、USDT、DAI) は 30 億ドル近くです

Aaveよりも利益率が高い融資市場

ステーブルコインを発行する際に考慮すべきコストは他にもありますが、サードパーティのステーブルコインプロバイダーに支払うよりも安くなるはずです。

MakerDAO の純利益率は 57% ですが、Aave の利益率は 16.31% です。

AaveプロトコルのネイティブトークンであるAAVEの完全希薄化評価額(FDV)は27億ドルで、年間収益(推定2,640万ドル)の約103倍に相当しますが、この価値は今後数か月以内に変わると考えています。上で説明したように、良好な市況は借入能力を増加させ、レバレッジに対する新たな需要を刺激し、清算金を伴う可能性があります。最後に、たとえ GHO の市場シェアの拡大が単に Aave の伝統的な融資市場を共食いした結果であるとしても、それはマージンに直接的なプラスの影響を与えるはずです。

メーカーダオ

MakerDAO (Sky に改名) は、さまざまな暗号通貨や現実世界の資産を抵当に入れることでステーブルコイン (DAI) の発行をサポートする分散型組織です。これにより、ユーザーは自分の資産を活用し、暗号経済が一元化された安定した価値のストレージにアクセスできるようになります。 。メーカーのプロトコル手数料は「安定手数料」であり、借り手が支払う利息と、収益を生み出す資産に割り当てられた契約によって生じた収入で構成されます。これらのプロトコル料金は、MakerDAO と、DAI を DAI 貯蓄率 (DSR) 契約に入金する預金者との間で分配されます。 Aave と同様に、MakerDAO も清算手数料を請求します。ユーザーのポジションが必要な担保価値を下回った場合、資産はオークションプロセスを通じて清算されます。

MakerDAOは、2021年の投機的なボラティリティの中での清算に助けられ、過去数年間繁栄してきました。しかし、世界的な金利上昇に伴い、MakerDAOは、米国国債などの新たな担保資産の導入により、より持続可能でリスクの低いビジネスラインも構築し、資産効率を高め、標準のDAI貸出金利を上回る収益を生み出すことができるようになった。 DAO の支払いを検討する際、次のことを明確に理解しています。

DAIは暗号エコシステム(CEX、DeFi)全体に深く組み込まれているため、Makerは流動性インセンティブに数百万ドルを投資する必要がなくなります。

DAOは持続可能性を優先するという点で素晴らしい仕事をしている

2024 年を通じて、Maker は約 8,840 万ドルの純契約収益を生み出すと予想されます。 MKRの価値は16億ドルで、これは純収益のわずか18倍です。 2023年、DAOはプロトコルのトークンエコノミクスを修正し、収益の一部をMKR保有者に還元することを決議した。 DAI が借入金利 (安定化手数料) をプロトコルに蓄積し続けるにつれて、Maker はシステム余剰を蓄積し、これを約 5,000 万ドルに維持することを目指しています。 Maker はスマート破壊エンジンを導入し、余剰資金を使って市場で MKR を買い戻します。 Maker Burn によると、MKR 供給の 11% が買い戻され、書き込み、プロトコル独自の流動性、または保管庫の構築に使用されています。

リド

Lido は、イーサリアム上で最大の流動性ステーキング サービス プロバイダーです。ユーザーがLidoを通じてETHをステーキングすると、「リキッドステーキングトークン」を受け取るため、誓約をキャンセルするための待ち時間と、ステーキングしたETHをDeFiで使用できない機会コストを回避できます。 Lido のプロトコル手数料は、検証ネットワークによって支払われる ETH 収益であり、ステーカー (90%)、ノードオペレーター (5%)、および Lido DAO 財務省 (5%) に分配されます。

Lido は、DeFi プロトコルの興味深いケーススタディです。 2024年9月10日の時点で、彼らはプロトコルを通じて967万ETHをステーキングしており、ETH供給全体の約8%、ステーキング市場シェアの19%以上を占め、ロックされた総額は220億ドルとなっています。しかし、リド社は依然として収益性が低い。 Lido が短期的にキャッシュ フローを生み出すことができるようにするには、どのような変更を加えることができますか?

過去 2 年間だけでも、Lido はコスト削減において大きな進歩を遂げました。流動性インセンティブは stETH のブートストラップにおいて非常に重要であり、エコシステム全体で最高の流動性を備えているため、上級ユーザーは自然と LST に惹かれるでしょう。 stETHには印象的な外堀があるため、Lido DAOは流動性インセンティブをさらに削減できると私たちは信じています。たとえコスト削減を行ったとしても、700万ドルの利益はLDOの10億ドルを超えるFDVを正当化するには十分ではないかもしれない。

リドは今後数年間で、評価額を達成するために収益の拡大かコストの削減を目指す必要があるだろう。 ETH ネットワーク全体のプレッジ率が 28.3% から上昇し続けるか、Lido がイーサリアム エコシステム外への拡大に取り組む中で、Lido には成長の可能性がいくつかあると考えられます。私たちは、十分に長い期間をかけて前者が達成される可能性が非常に高いと信じています。これに対し、Solana の出資比率は 65.5%、Sui は 79.5%、Avalanche は 49.2%、Cosmos Hub は 61% です。 ETHのステーキング量を2倍にし、市場シェアを維持することで、Lidoはさらに5,000万ドルの純収益を生み出すことができるでしょう。この仮定は単純すぎるため、ステーキング比率が増加するにつれてETH発行報酬が圧縮されることが考慮されていません。 Lido が現在の市場シェアを拡大する可能性もありますが、イーサリアムの社会的コンセンサスは、成長スパートのピークを示す 2023 年の Lido の優位性に重大な疑問を投げかけると見ています。

イーサ.fi

Lido と同様に、ether.fi は、ユーザーの入金に対して流動的なレシート トークンを発行する、分散型の非保管型ステーキングおよび再ステーキング プラットフォームです。 ether.fi のプロトコル料金には、Eigenlayer エコシステムを通じて経済的安全性を提供するために使用される ETH ステーキング収益とアクティブ検証サービス収益が含まれます。 ETHステーキング報酬はステーカー(90%)、ノードオペレーター(5%)、ether.fi DAO(5%)に分配され、その後Eigenlayer/再ステーキング報酬はステーカー(80%)、ノードオペレーター(10%)に分配されます。 ) およびether.fi DAO (10%)。 ether.fi には、預金者の利益を最大化するように設計された再ステーキングおよび DeFi 戦略のライブラリである「Liquid」など、多額の収益を生み出すことができるその他の付随製品が多数あります。 Liquid はすべてのデポジットに対して 1 ~ 2% の管理手数料を請求します。これは ether.fi プロトコルに組み込まれます。さらに、ether.fi は最近、ユーザーが再担保された ETH を使用して実際の支払いを行えるようにする現金デビット/クレジット カード製品を開始しました。

2024 年 9 月の時点で、ether.fi は流動性の再仮説化における誰もが認める市場リーダーであり、再仮説化および利回り商品の TVL は 65 億ドルです。上記の財務諸表の次の仮定を使用して、各製品の潜在的なプロトコル収益をモデル化しようとしました。

ether.fi の現在のステーキング量が年内は変わらないと仮定すると、2024 年に約束された平均 TVL は約 40 億ドルになるでしょう

ETHステーキングの平均利回りは今年約3.75%低下する見込み

EIGEN の上場前 FDV は約 55 億米ドルで、再ステーキング報酬の発行計画は 2024 年に 1.66%、2025 年に 2.34% です。つまり、EIGEN からの ether.fi の直接収入は、2024 年に約 3,860 万米ドル、 2025年 約5,440万米ドル

EigenDA、Omni、その他の AVS 報酬プログラムを調査した結果、Eigenlayer の再ステーカーには総額約 3,500 万~4,500 万ドルの報酬が支払われ、年間利回りは 0.4% になると推定されます。

現金は立ち上げられたばかりで、この分野全体で透明性のある前例が不足しているため、モデル化するのが最も難しい収益源です。私たちはether.fiチームと協力して、大手クレジットカードプロバイダーの予約需要と収益原価に基づいて2025年の最善の見積もりを作成し、来年はこれを注意深く監視していきます。

ETHFI トークンのインセンティブがプロトコルのコストであることは理解していますが、次の理由により、これらの手数料を財務諸表の最後に残すことにしました: これらの手数料はエアドロップと流動性ブートストラッピングのために多額の先行投資が行われており、これらの手数料は必要ありませんEIGEN + AVS の報酬は ETHFI インセンティブのコストを十分に相殺できると考えています。しばらくの間出金が可能になっていることと、ether.fi で大幅な純流出が見られたことを考慮すると、このプロトコルは長期的に持続可能な TVL 目標の達成に近づいていると考えられます。

トークン価値の蓄積とスコアリング システム

これらのプロトコルの収益性を単に評価するだけでなく、各プロトコルの収益が最終的にどこに流れるのかを調査することも価値があります。規制の不確実性は、数多くの収益分配メカニズムの創設の原動力となってきました。トークン保有者をプロトコル開発に関与させ、ガバナンスへの参加を奨励するために、トークンステーカーへの配当、買い戻し、トークンバーニング、財務省内での蓄積、その他多くの独自の方法が採用されてきました。トークン所有者の権利が株主の権利と等しくない業界では、市場参加者はプロトコル内でトークンが果たす役割を徹底的に理解する必要があります。私たちは弁護士ではなく、いかなる配分方法の合法性についてもいかなる立場も取らず、単に市場が各方法にどのように反応するかを調査しているだけです。

ステーブルコイン/ETHの配当:

長所: 目に見えるメリット、より質の高い利益

デメリット: 課税対象イベント、ガソリン消費量など。

トークンの買い戻し:

利点: 免税、継続的な購買力、資金の増加

短所: スリッページやフロントランニングが発生しやすい、保有者へのリターンの保証がない、資金がネイティブトークンに集中している

買い戻しと破壊:

長所: 上記と同様、トークンあたりの収益が増加

短所: 上記と同じ + 資本の増加がない

国庫貯蓄:

利点: プロトコルの運用領域が拡大し、資金の多様化が達成され、それでも DAO 参加者によって管理される

短所: トークン所有者に直接の利益はない

トークンノミクスは科学ではなく芸術であることは明らかであり、収益を再投資するよりもトークン所有者に分配することで誰がより多くの利益を得られるのかを知るのは困難です。話を簡単にするために、プロトコルが成長を最大化した仮想の世界では、収益を再分配するトークンを持つことで、保有者の IRR が増加し、何らかの形で支払いを受け取るたびにリスクが排除されます。以下では、ETHFI と AAVE の設計と潜在的な価値の蓄積について検討します。どちらも現在トークンエコノミクスの改善が行われています。

未来を見据えて

アーベ

現在、GHO 供給量は 1 億 4,200 万、GHO の加重平均借入金利は 4.62%、加重平均 stkGHO インセンティブ支払いは 4.52%、そのうち GHO 供給総額の 77.38% がセキュリティ モジュールに担保されています。したがって、Aave は 1 億 1,000 万ドル相当の GHO で 10 ベーシス ポイント、無担保の 3,200 万ドルで 4.62% を獲得します。世界的な金利動向とstkAAVE割引を考慮すると、GHO借入金利が4.62%を下回る余地は確かにあるため、GHOの影響予測もそれぞれ4%と3.5%に引き上げました。 Aave には今後数年間で GHO を成長させる多くの機会があるはずであり、以下のグラフは GHO 融資残高 10 億ドルへの道のりがプロトコルの収益にどのような影響を与えるかを予測しています。

Aaveには成長の可能性がある一方で、マーク・ゼラー氏は、プロトコルの支払いとネイティブトークンAAVEを改善するために、Aaveのガバナンスフォーラム内で温度チェックを行うことも提案しました。この改善は、Aave が急速に収益性の高いプロトコルになりつつあるものの、現在は不完全なセキュリティ モジュールに法外な金額を支払っているという前提に基づいて行われます。 7月25日の時点で、Aaveは主にstkAAVEとstkGHOで構成されるセキュリティモジュールに4億2,400万ドルを保有しており、どちらもスリッページやデカップリングリスクによって引き起こされる不良債権をカバーできない不完全な資産である。さらに、トークン発行を通じて、このプロトコルは AAVE の二次流動性を奨励しており、不良債権をカバーするために stkAAVE を使用する必要がある場合にスリッページを最小限に抑えることができます。

もし DAO が awETH や aUSDC のような aToken をセキュリティ モジュールとして使用する一方、stkGHO を GHO 債務の返済のみに分離することに投票した場合、この概念は完全に変わる可能性があります。 stkGHO は不良債権を補うために売却する必要はなく、没収されて焼却されるだけです。前述の aToken は非常に流動性が高く、プロトコルの負債の大部分を占めています。担保が不十分な場合、これらの質入れされた aToken は没収され、不良債権を補填するために焼却される可能性があります。この提案の目標は、セキュリティ モジュールと流動性インセンティブへの支出を削減することです。 Zeller 氏は、以下の画像で新しいスキームにおける stkAAVE の役割をさらに説明しています。

この提案が可決されれば、AAVEトークンの需要がより安定するため、AAVEトークンに好影響を与えると同時に、不良債権を補填するためにstkAAVEが没収されるリスクを冒さずに保有者が報酬を受け取ることができるようになるはずだ。ステーキング契約の税金への影響は不明ですが、継続的な購買力とステーカーへのトークンの再分配を通じて、AAVE の長期保有者に大きな利益をもたらします。

イーサ.fi

ether.fi が持続可能なビジネス モデルを迅速に構築することに成功したことを考えると、複数の収益化イニシアチブを確立することは魅力的です。たとえば、プロトコルの開発チームとDAOは非常に迅速に動き、同社が流動性の供給と資本準備のために、Restake & Liquid製品によって生成された収益の25%〜50%をETHFIに買い戻すことを提案しました。ただし、AVS のインセンティブの欠如、多額の初期費用、および製品スイートの多くが真新しいという事実を考慮すると、2024 年の収益数値を使用して公正な評価を計算することは無駄で複雑になる可能性があります。

ETHFIトークンのFDVは13億4,000万ドルで、今年はわずかに利益が出る見込み(流動性インセンティブを除く)で、LidoのLDOと非常に似ています。もちろん、ether.fi は時の試練に耐える必要があり、このプロトコルは Lido よりも早く収益化する可能性があり、より広範な製品の継続的な成功を考慮すると上限はより高くなります。以下は、AVS の報酬がプロトコルの収益にどのように寄与するかについての保守的な分析です。 AVS 報酬利回りは、再ステーカーが AVS ペイアウトのみから受け取る報酬です。

Lido で見られるように、流動性ステーキング/再ステーキングは比較的利益率の低い競争の激しい業界です。 ether.fi はこの限界を十分に認識しており、市場シェアを占めながら、より幅広い収益補助製品の作成を模索しています。これらの他の製品が、より広範な再仮説と収益生成理論に適合すると当社が考える理由は次のとおりです。

リキッド:LRTのパワーユーザーはDeFiレゴに精通しており、利益を最大化したいと考えており、その結果、DeFi戦略を自動化できる製品に彼らを惹きつけると私たちは確信しています。 AVS の報酬が本当に「オンライン化」すると、数十のリスク/報酬戦略と新しい形のネイティブ収入が仮想通貨経済に現れるでしょう。

現金: LST と同様に、LRT は通常の ETH よりも優れた担保形式であり、十分な流動性があります。ユーザーは、Liquid Rehypothecation を収益性の高い当座預金口座として使用することも、事実上ゼロコストで日常の出費のために資産を借りることもできます。