強気市場でDeFiを通じて安定して高いリターンを得るにはどうすればよいでしょうか?

原文: On Chain Times

総集編|デイリープラネット デイリーゴーレム ( @web3_golem )

多くの投資家は最近、100倍のリターンをもたらす次のAIミームコインを探したり、警告なしに再び市場を引っ張る古いアルトコインを推測することに忙しいが、強気市場においてDeFiがもたらす高い通貨水準に注目する人もいる。収益機会。強気市場によって生み出された需要により、オンチェーンの利回りが急上昇し、これによりいくつかの興味深い DeFi 戦略も増幅されました。

この記事では、さまざまな融資市場で sUSDe をリサイクルする戦略、実際の収益を見積もるための計算機の使用方法、トークン JLP の仕組みなどについて詳しく説明します。

Kamino Finance(デイリープラネットデイリーノート:オリジナルスポンサーです)

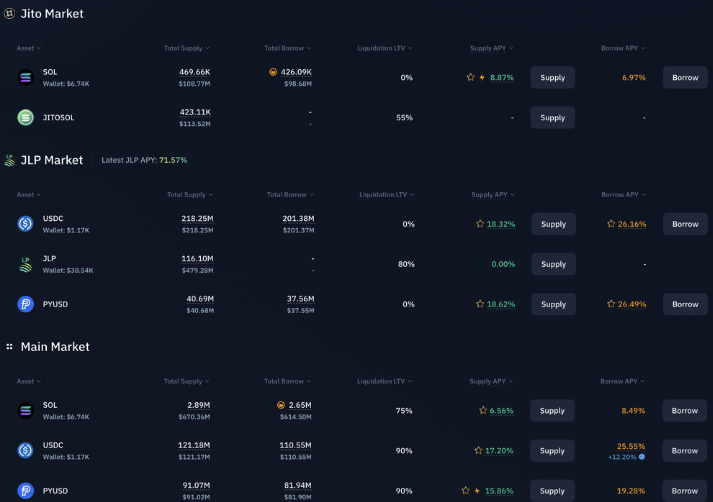

元記事のスポンサーはカミノファイナンスです。 TVL や手数料などの Kamino の指標は引き続き上昇傾向にあり、このプロトコルは現在、SOL、SOL LST、ステーブルコインなどの資産の中で最高の利回りを提供しています。これらのメリットは、次のような融資市場に資産を預けることで簡単に得られます。

USDC の年率リターンは 18.3% です。

PYUSD (Ethena Market) の年率リターンは 27% です。

USDS の年率リターンは 15% です。

SOL の年率リターンは 9% です。

Kamino のより洗練された利回り戦略には、SOL LST のレバレッジ (SOL ステーキング利回りへのレバレッジエクスポージャーを効果的に得る) を可能にする Multiply 製品と JLP が含まれます。現在、JLP の年率リターンと USDC 借入の年率リターンを組み合わせると、JLP のレバレッジポジションの年率リターンは 100% を超えています。

Kamino Multiply ボールトがどのように機能するか、また清算リスクを軽減するためにどのように設計されているかを知りたい場合は、完全なガイドを読むことができます: Kamino Multiply で Solana の収益を最大化する。

Ethena の USDe サイクル取引戦略

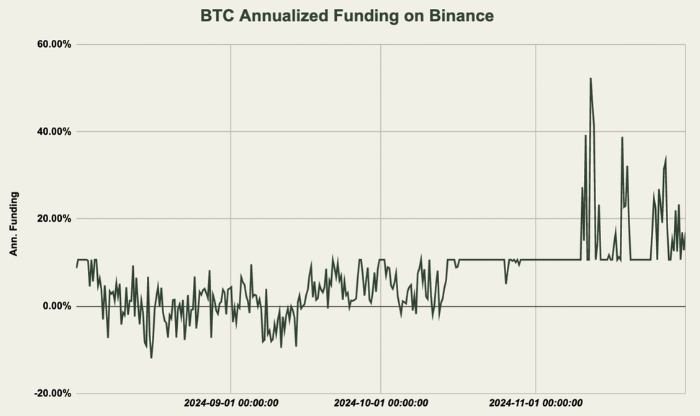

BTC や ETH などの資産の取引所での資金調達レートは、11 月初旬の選挙以来大幅に上昇しました。

Ethena の収益と sUSDe の保有によって得られる年率利回り (APY) は、プロトコルが先物契約の空売りによって原資産へのスポットエクスポージャーをヘッジするため、これらの資金調達率と正の相関関係があります。その結果、sUSDe の APY は過去数週間で大幅に上昇し、現在は約 21% です。この利点を活用する方法は次のとおりです。

アーベ

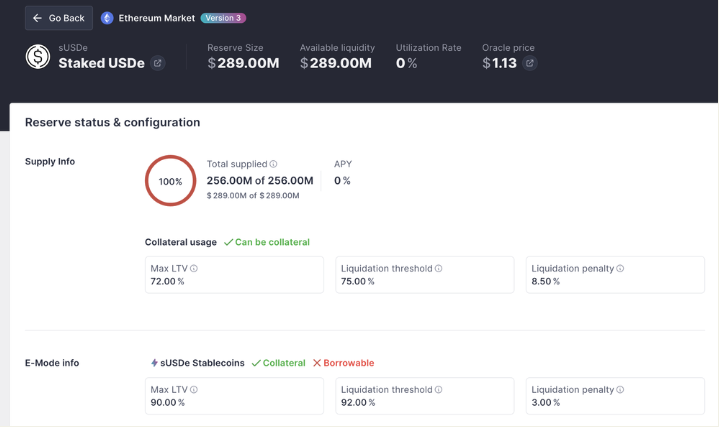

sUSDe で高い収益を得る方法はいくつかありますが、新しい戦略の 1 つは、Aave を介して sUSDe を統合することです。具体的な手順は次のとおりです。

Aave の担保として sUSDe を使用します。

担保はUSDCなどのステーブルコインを借ります。

USDC を sUSDe に変換します。

手順 1 を繰り返します...

このようにして、sUSDe の収益に対するレバレッジを効果的に得ることができ、実際のリターンは sUSDe の収益から USDC 借入金利を引いたものに適用されたレバレッジを乗じたものとなります。

Aave sUSDe マーケット

(注:現在入金限度額に達していますが、数日以内に増額されることが予想されますので、入金をご希望の場合は再開の公式発表をよくご確認ください。)

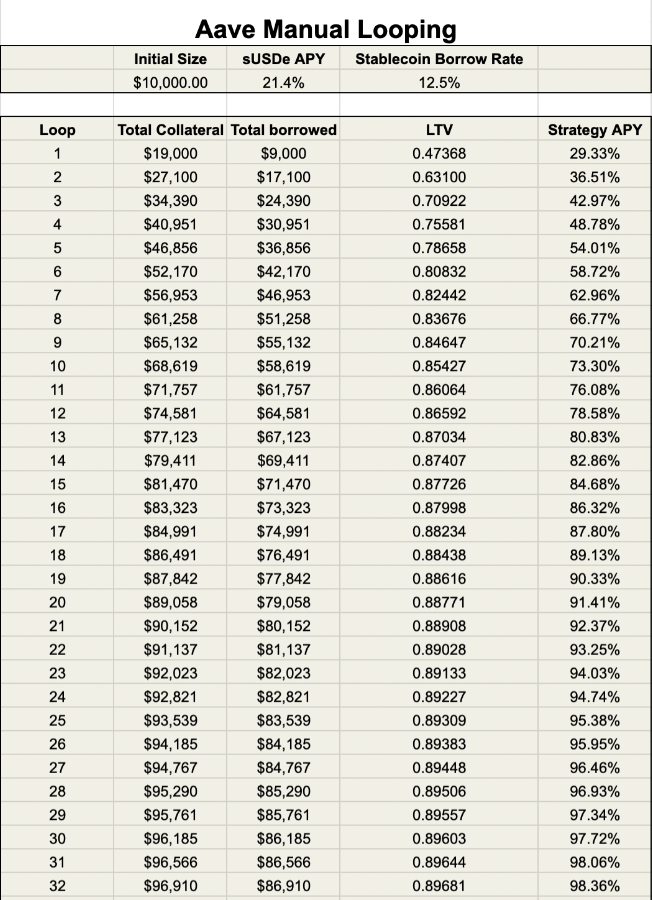

Aave で E モードを適用した場合の最大ローン対価値比率 (LTV) は 90% であるため、預金者は最大 10 倍のレバレッジを利用できます。以下の表は、sUSDe APY 21%、USDC 借入金利 12.5% に基づいた各サイクルでのこの戦略のリターンを示しています。この例では、 10,000 ドル相当の sUSDe を担保として使用し、 9,000 ドルのUSDC を借りて sUSDe に変換し、再度担保として差し入れます。現在、担保残高の合計は 19,000 ドルで、USDC からの 8,100 ドルの借入により、借入総額は 17,100 ドルとなります。このプロセスは、最大 100 回、または戦略 LTV が 90% (0.9) に達するまで繰り返すことができます。表からわかるように、反復回数が増えるほど、戦略の APY も高くなります。

Aave sUSDe リボルビング ローン

これを手動で行うにはある程度の労力が必要であり、複数回ループするとガスの量が増えるため、これはポリシーの実行規模が大きい場合にのみ意味があることに注意してください。

自動化でき、ガスの消費量が少ない方法には、流体を使用できます。

流体

Fluid は、スマート デットとスマートな担保を導入する DEX 統合で最近大きな注目を集めています。 Fluid では、ユーザーはレバレッジ操作とレバレッジ解除操作を自動化し、プロセスをより速く、より安価に行うことができます。

Fluid の sUSDe<>USDC または USDT マーケットの最大 LTV も 90% で、最大 10 倍のレバレッジが可能です。しかし、Aave の 3% の清算ペナルティと比較すると、Fluid の清算ペナルティはわずか 2% であり、清算リスクは大幅に低くなります。 Fluid はスマートコントラクト価格設定を sUSDe のオラクルとして使用しているため、流動性不足により sUSDe が短期的に切り離された場合でも、価格が下落してもマルチプライヤーのポジションが清算されることはありません。ポジションが清算されるのは、ユーザーが注意を払わずに借入金利が長期間にわたって高止まりした場合、または sUSDe 契約が攻撃された場合のみです。

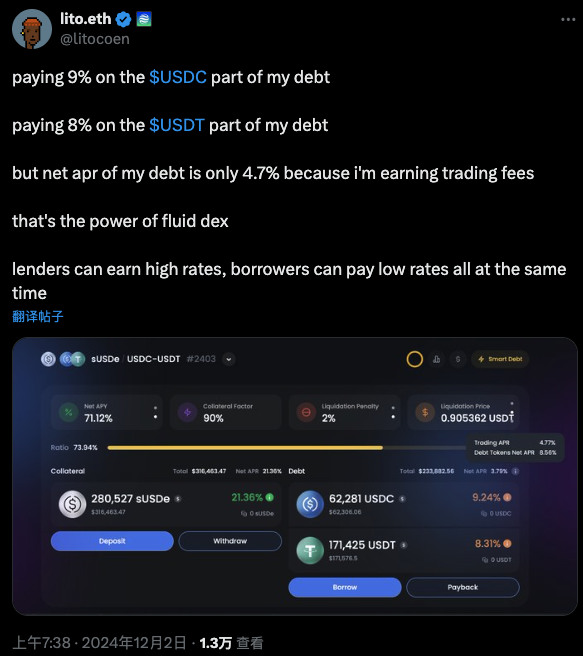

Fluid DEX とスマート デットの導入により、ユーザーはUSDC/USDT 流動性プール ポジションを担保として使用して sUSDe に対して借入を行うことができ、それによって取引手数料を得ることができます。負債はUSDTとUSDCの混合となり、これらの資産から得られる先物取引手数料により借入コストが削減されます。以下に示す例では、ユーザーが支払う実際の年利 (APY) は、借入コスト 8% ~ 9% ではなく、8.56% -4.77% = 3.79% です。

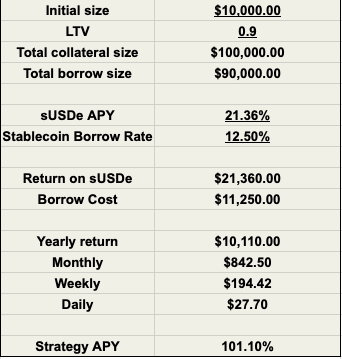

これにより、USDT および USDC の借入金利が sUSDe の APY よりも低い限り、年率利回り (APY) が高くなります。上記のツイートに示されている現在のレートに基づくと、この戦略の APY はレバレッジを 90% にすると 101.1% になります。

Fluid sUSDe リボルビング ローン (ここをクリックしてリアルタイム計算フォームにアクセスします)

sUSDe<>USDC/USDT プールは現在最大容量ですが、すぐに増加することが予想されることに注意してください。同時に、ユーザーは標準のsUSDe<>USDTまたはsUSDe<>USDCプールにアクセスでき、自動レバレッジ機能とレバレッジ解消機能も提供します。

全体として、これらの戦略を使用する場合は、借入金利が大きく変動する可能性があり、戦略の利益が得られなくなる可能性があるため、借入金利に注意することをお勧めします。 DeFiの世界ではリスクのないものはなく、スマートコントラクトのリスクは、特に脆弱性攻撃が発生した場合に資金の損失につながる可能性があることに注意することも重要です。

補足 - 実際の sUSDe 年率利回り (APY) の計算方法

Ethena は、前週に獲得した料金に基づいて sUSDe 契約に報酬を分配します。したがって、Ethena ユーザー インターフェイスに表示される APY は、実際のライブ APY とは異なることがよくあります。数パーセントの変化がサイクルトレードが利益を生むか損失を生むかに影響を与える可能性があるため、この違いは重要です。

実際の APY を計算するには、sUSDe コントラクトに送信された報酬情報を表示します。報酬は 8 時間ごとに送信されます。リアルタイムの sUSDe APY を求めるには、過去 3 つのトランザクション (過去 24 時間の報酬) を合計し、USDe 供給総額 ( こちらで確認できます) で割ってから、365 日を掛けます。

sUSDe の収益は、請求可能な収益によってではなく、sUSDe の価格上昇によって得られることに注意してください。

日本語LP

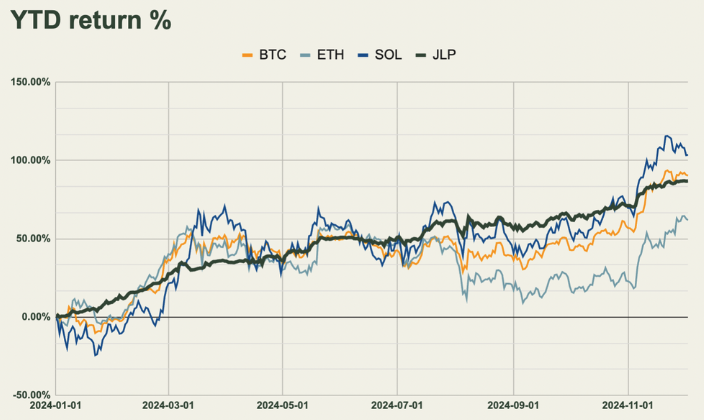

JLP についてはこれまで何度も議論されてきました。私たちは今年初めにその基礎となる設計を深く調査し、ボラティリティ調整後の観点から、JLP はほとんどの主要な暗号資産を上回るパフォーマンスを示していると結論付けました。

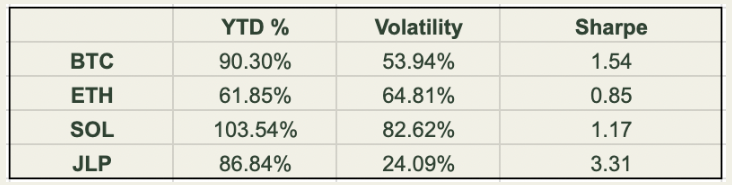

年初来ベースでは、JLPは87%上昇、BTCは90%上昇、ETHは65%上昇、SOLは104%上昇しました。 (12月4日時点のデータ)

ボラティリティを調整した観点から、ボラティリティと「オンチェーンリスクフリーレート」(この場合は年率7%に設定)を考慮したシャープレシオを計算します。グラフが示すように、ボラティリティを考慮すると、JLP は BTC およびその他の主要資産を 2 倍以上上回りました。

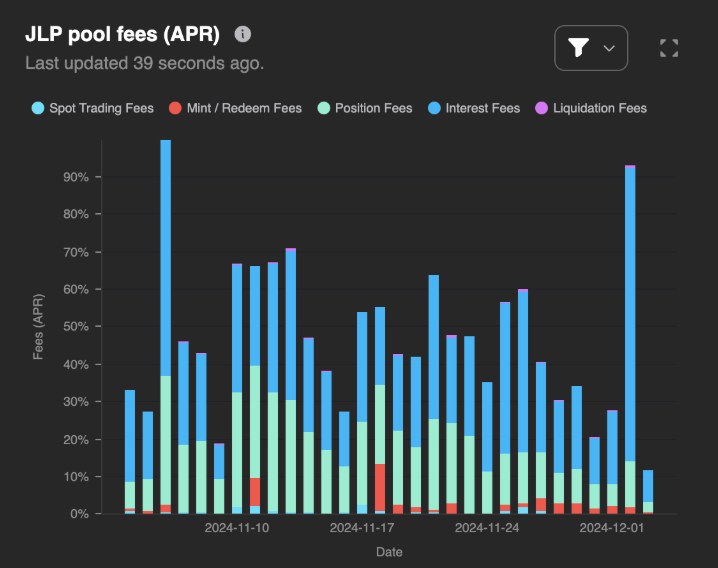

JLP が他の資産をアウトパフォームし続ける理由は、以下のグラフに示すように、主に Jupiter の永久トレーダーが支払う多額の手数料によるものです。 JLP の詳細については、 Gauntletダッシュボードをご覧ください。

結論は

この記事では、収益性の高い 2 つの流動性マイニング戦略を紹介します。ただし、ペンドルの高債券、YT トークン、ベーシス トレーディングなど、他にも利用可能な高利回り戦略がまだあります。これらの戦略には、さまざまな程度のリスクと潜在的な報酬が含まれますが、これについては今後詳しく説明します。