原著者 |アーサー・ヘイズ(BitMEX 共同創設者)

Odaily Planet Daily( @OdailyChina )がまとめました

翻訳者: Ethan ( @jingchun333 )

編集者注:昨夜、市場は急激に悪化しました。詳細は「 『皇帝チュアンの呼びかけ』の影響はたった1日しか続かず、暗号通貨市場は一晩で急落」をご覧ください。アーサー・ヘイズの最新記事「KISS of Death」は、トランプ陣営が債務の貨幣化を通じて「アメリカ第一主義」戦略を推進するために取る可能性のある道を深く分析し、連邦準備制度理事会と財務省の間で起こり得る政策の駆け引きを詳細に議論している。彼は、トランプ大統領が「創造的破壊」を通じて積極的に経済不況を引き起こし、連邦準備制度理事会に金融政策の緩和を強いることで市場に新たな流動性を提供し、それが暗号通貨市場に新たな機会をもたらす可能性があると考えている。

アーサー氏は、ビットコインが今後の金融危機の中で傑出したパフォーマンスを発揮し、世界的な流動性変動の中で「安全資産」となり、新たな上昇サイクルの先駆けとなる可能性があると予測している。特に価格面では、アーサー氏は、 BTC は近い将来に 70,000 ドル程度まで下落する可能性があるが、その後すぐに反発して急激に上昇する可能性が高いと考えています。したがって、投資家は「レバレッジなしの固定投資+急落時に倍増」という戦略を採用し、米国財務省口座(TGA)の残高の変化と中国人民銀行の外貨操作という2つの主要なデータ指標に細心の注意を払うことが推奨される。

以下はアーサーの原文であり、Odaily Planet Daily によって翻訳されたものです。アーサーの文章スタイルは自由すぎるため、記事には本文と関係のない自由な表現が多くなります。読者の理解を助けるため、Odailyは編集時に原文から一定の削除を行います。

KISS原則:シンプルさがベスト

トランプ政権からの膨大な量の政策情報に直面したとき、多くの読者は基本原則、つまりKISS(Keep It Simple, Stupid)ミニマリスト原則を見落としがちです。トランプ氏のメディア戦略の本質は、毎日ドラマチックな出来事を作り出すことだ。そのため、朝目を開けると、思わずこう叫んでしまう。「なんてことだ!トランプ氏/マスク氏/ロバート・ケネディ・ジュニア氏は昨夜、どんなビッグニュースを出したんだ?」彼の行動に興奮しても嫌悪しても、この「帝国リアリティショー」のような物語の手法は、実に感情に訴えるものである。

この継続的な感情の変動は、暗号通貨投資家にとって特に危険です。良いニュースに基づいて急いでポジションを取ったものの、その後の報告に動揺して売却を決断することもあるでしょう。市場は激しい変動の中で繰り返し利益を上げており、あなたの資産はこの感情的な操作の中で静かに蒸発しています。

常に覚えておいてください:シンプルさが最善の方法です。

トランプって誰?本質的に、彼は不動産資本ゲームに精通したパフォーマンス力のあるビジネスマンです。この分野では、最も低い資金調達コストで莫大なレバレッジを活用し、誇張したマーケティングを通じて鉄筋やコンクリートを時代のランドマークとしてパッケージ化することが中核的な能力です。彼が国民の感情をどうかき立てるかよりも、彼が政治的野心を達成するために金融工学をどのように利用するかの方が私は心配だ。

トランプ氏は借金を金銭化することで「アメリカ第一主義」戦略を追求しようとしていると思う。そうでなければ、彼は市場が体系的な信用バブルを解消するのを許すべきだった。そうなれば、1930年代よりもはるかにひどい不況が引き起こされていただろう。歴史には2つの参照体系がある。「紙幣の印刷が遅い」と批判されたフーバーと、「市場を救った先駆者」として神格化されたルーズベルトだ。歴史に名を残すことに熱心なトランプ氏が、財政緊縮によって帝国の基盤を破壊するという選択をすることは決してないだろう。

フーバー政権時代の財務長官アンドリュー・メロンは、かつて経済危機に対して「ショック療法」を処方したことがある。

「労働市場を浄化し、株式市場を暴落させ、農業を破産させ、住宅市場を崩壊させれば、腐敗したシステムが一掃されるだろう。生活費と過剰消費が合理的な水準に戻れば、人々は勤勉さという美徳を取り戻すだろう。価値体系が再構築されれば、真の起業家が廃墟から立ち上がるだろう。」

現財務大臣スコット・ベセント氏からそのような口調が出てくることは決してないだろう。

私の判断が正しければ、トランプ氏は債務拡大を通じて国家戦略を推進するだろうが、これは暗号通貨などのリスク資産にとって何を意味するのだろうか?この質問に答えるには、お金/信用の供給(紙幣発行の規模)と価格(金利水準)という 2 つの主要な変数の方向を予測する必要があります。それは本質的に、米国財務省(スコット・ベサント)と連邦準備制度理事会(ジェローム・パウエル)の間でどのような政策調整が形成されるかにかかっています。

パワーゲーム: ドルゲートを操作しているのは誰か?

ベサントとパウエルはどこに忠誠を誓っているのでしょうか?彼らは同じ政治陣営に属しているのでしょうか?

トランプ2.0時代の財務長官候補として、ベサント氏の公の発言や意思決定の論理は「皇帝の考え方」と深く一致している。対照的に、トランプ1.0時代に昇進した連邦準備制度理事会議長のパウエル氏は、ずっと以前からオバマ・クリントンの政治的遺産を守る陣営に転向している。 2024年9月に50ベーシスポイントの強制利下げを決定したことは、政治的な公約とも言える。当時、米国の経済成長率は予想を上回り、インフレも続いていたため、緩和の必要はなかったのだ。しかし、傀儡のハリス大統領の支持率を保つために、パウエル氏は中央銀行の信用枠を超過して政治献金を行うことを選択した。最終的には選挙情勢を覆すことはできなかったが、トランプ氏の勝利後、この「インフレ対策専門家」は突如、現職に留まり金利を引き上げ続けると発表した。

債務再編:ぬるま湯でカエルを茹でるデフォルトの技術

債務規模が臨界点を超えると、経済は二重のジレンマに陥る。利子支出が財政余地を食いつぶし、市場リスクプレミアムの高騰が資金調達経路を遮断するのだ。この時点では、唯一の選択肢は、債務の満期を延長し(「債務の長期化」)、金利を下げることによってソフトデフォルトを実施することです。これらの操作は両方とも、割引率を調整することで債務の現在価値を本質的に削減します。私の徹底的な分析「魔法のボトル」では、この財政錬金術を詳細に分析しました。その核心は、時間を空間と交換することでバランスシートを再形成し、新たな融資サイクルの条件を作り出すことです。理論上は、財務省と連邦準備制度理事会は協力してこの金融操作を完了するはずだったが、現実には両者のトップは異なる陣営に属しており、政策調整は贅沢になってしまった。

信用操作:FRBの魔法の道具箱

米ドルの供給元であるパウエル議長は、リバース・レポ・ファシリティ(RRP)、準備金利(IORB)、フェデラル・ファンド金利の上限と下限という4つの主要な政策手段を持っている。これらの複雑なメカニズムの本質は、連邦準備制度に無制限の紙幣発行権と金利設定権を与えることです。もしこの2つの主要機関が本当に協力することができれば、米ドルの流動性の潮流や中国、日本、欧州連合の政策対応を容易に予測できるだろう。しかし現実には、トランプ大統領は不可能と思われる三角関係を解決する必要がある。つまり、インフレ対策における中央銀行の信頼性を維持しながら、パウエル議長に金融政策を緩和させ、金利を引き下げて経済を刺激しなければならないのだ。

不況:FRBのキルスイッチ

ここには鉄則がある。米国経済が不況に陥る(または不況に直面する)と、連邦準備制度理事会は必ず紙幣の印刷を開始するか、金利引き下げボタンを押すだろう。現時点でトランプ大統領が直面している戦略的選択は、連邦準備制度理事会に方向転換を強いるために積極的に経済収縮を起こすかどうかだ。こうした「創造的破壊」は痛みを伴うが、政策の行き詰まりを打破する究極の武器となるかもしれない。

歴史はFRBの景気後退対応メカニズムを証明している

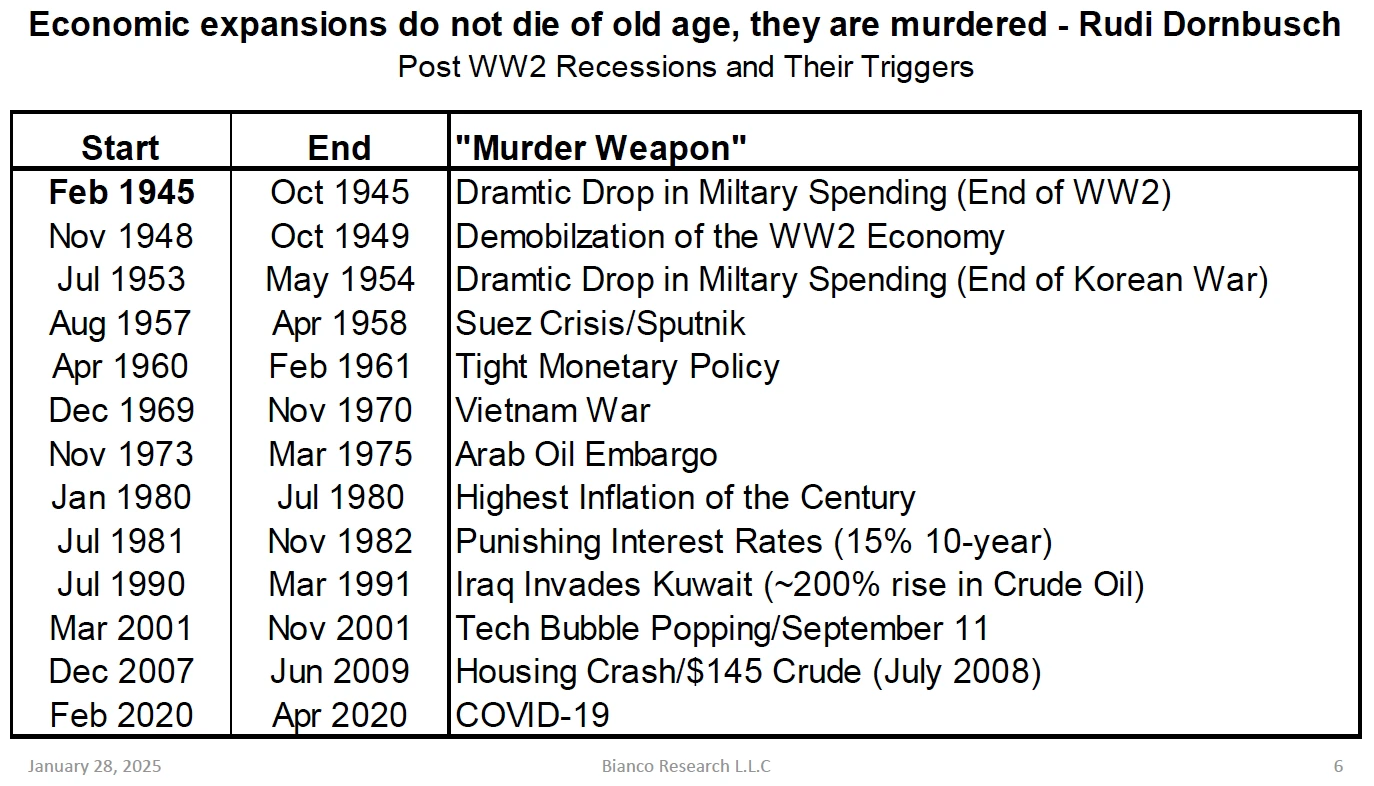

以下は、第二次世界大戦後の現代の米国不況の直接的な原因の一覧です。景気後退は、四半期ごとの GDP 成長率がマイナスになることと定義されます。著者は特に 1980 年代から現在までの期間に焦点を当てています。

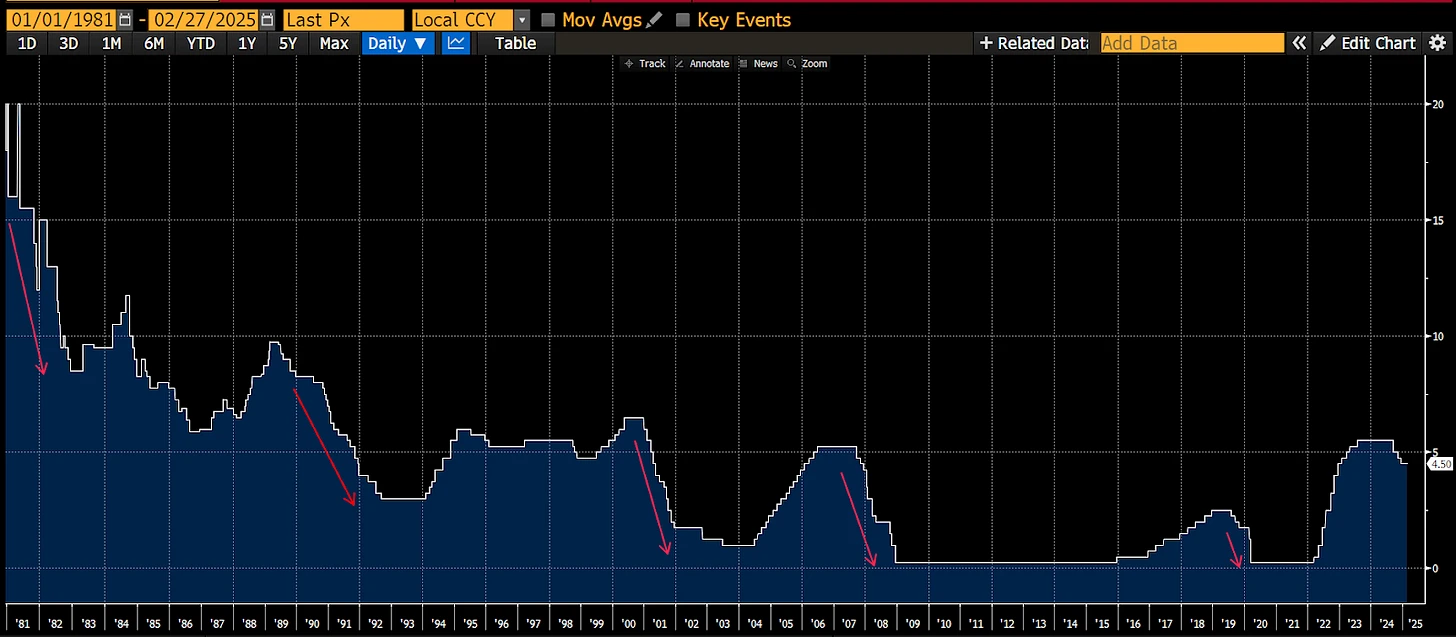

こちらはフェデラルファンド金利の下限のチャートです。それぞれの赤い矢印は利下げサイクルの開始を表しており、これらのサイクルは景気後退と一致しています。景気後退時には少なくともFRBが金利を引き下げることは明らかだ。

ビアンコ・リサーチの過去のデータ(グラフ参照)を振り返ると、第二次世界大戦後のFRBの景気後退対応モデルがはっきりと分かります。四半期GDPが前四半期比でマイナスに転じるたびに(つまりテクニカルな景気後退)、フェデラルファンド金利の下限は必然的に下がり始めます(図の赤い矢印で示されています)。この政策の惰性は、1980 年以降の 5 つの経済循環において特に顕著であり、破ることのできない「不況緩和」の条件反射を形成した。

債務経済の弱点

現代の米国経済は、本質的には三層構造の借金の火薬庫の上に成り立っています。

1.企業側:SP 500企業は債券による資金調達を通じて事業と拡大を維持しており、その債務証書は銀行システムの中核資産を構成しています。収益の伸びが鈍化すると、債務不履行のリスクが金融システムの基盤を直接揺るがすことになる。

2.家計側:アメリカの家計の負債比率は76%と高く、消費行動は住宅ローンや自動車ローンなどのレバレッジツールに大きく依存しています。所得の変動は債務不履行の連鎖を引き起こし、銀行のバランスシートに打撃を与えるだろう。

3.金融面:商業銀行は、預金負債とリスク資産(社債/MBSなど)の満期の不一致を通じて金利スプレッドを獲得しています。資産の価値が下落すると、流動性危機が引き起こされます。

中央銀行の囚人のジレンマ

この構造的な脆弱性に直面して、連邦準備制度理事会は事実上政策の自主性を失った。経済が景気後退の兆候を示した場合(または市場が景気後退を予想した場合)、政府は以下の救済手段の少なくとも 1 つを直ちに発動する必要があります。

● 金利引き下げ(債務の借り換えコストの低減)

● 量的引き締めをやめる(流動性の引き出しをやめる)

●量的緩和の再開(リスク資産の直接購入)

● 銀行規制指標の緩和(例:国債保有に対するSLR制限の停止)

トランプの危機ゲーム

現時点では、トランプ陣営はこのメカニズムの弱点をよく認識している。その政策ツールボックスには、爆発を引き起こす 2 つの方法が含まれています。

1.製造業の大不況:貿易戦争や規制強化などの政策を通じて経済バブルを積極的に崩壊させる

2.期待管理操作:大統領の影響力を利用して不況説を強化する

どちらの道を選ぶにせよ、最終的にはパウエル議長に金融政策の扉を開けざるを得なくなるだろう。こうした「創造的破壊」は市場に短期的な影響を及ぼすが、債務再編のための戦略的な余地を獲得できる可能性がある。これは、元連邦準備制度理事会議長ベン・バーナンキが「より強力な防火システムを再構築するためには、時には家を燃やす必要がある」と述べた通りだ。

DOGE の衝撃波: トランプ大統領の不況誘発テクニック

政府支出:米国経済にとって諸刃の剣

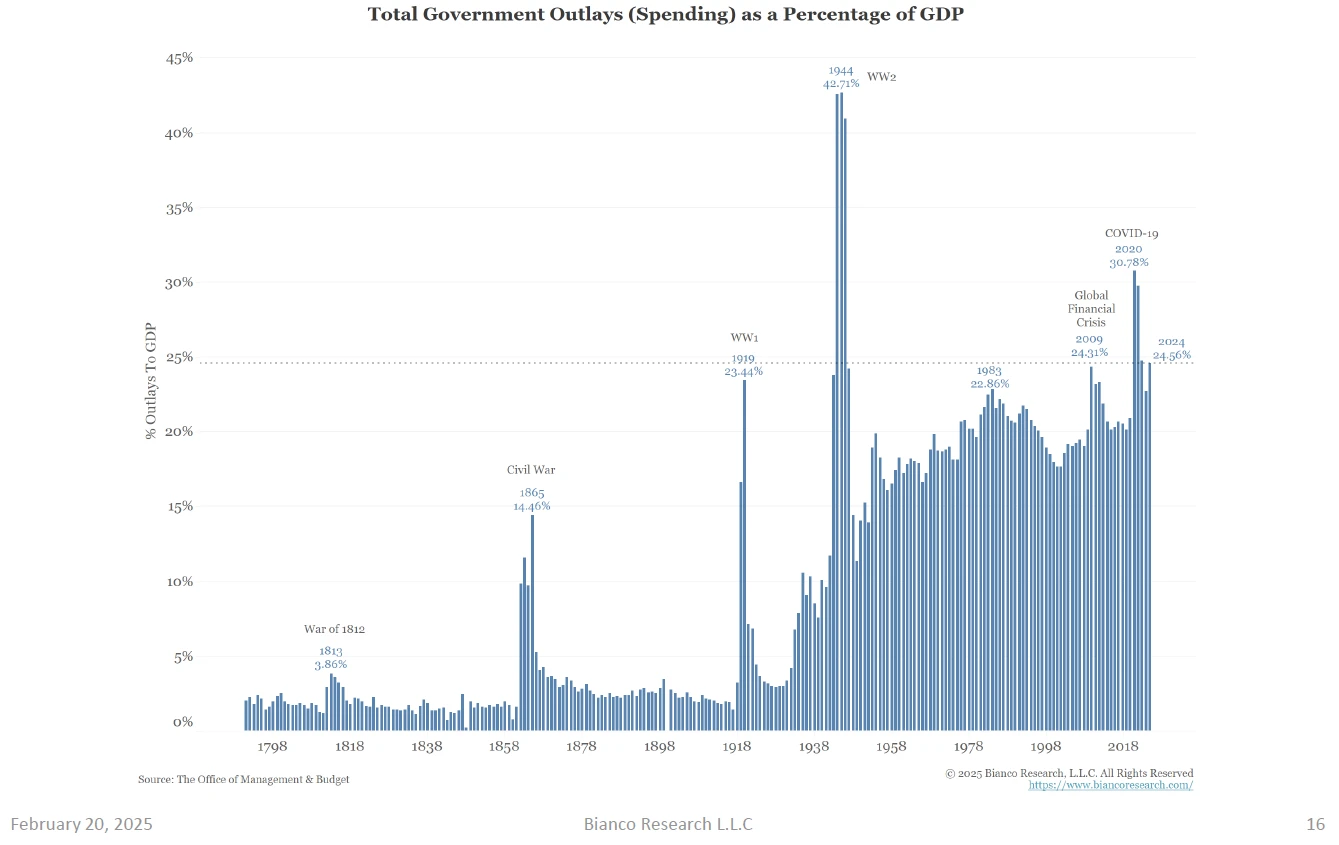

米国の経済成長の原動力は民間部門から政府支出へと移行しつつある。この支出が必要なインフラであろうと「ゾンビプロジェクト」であろうと、GDPデータの急増を生み出している。ワシントン D.C. は、世帯収入の中央値が 122,246 ドル (米国の上位 4%) であり、この財政政策の好例です。ここの「政策利子階級」は、複雑な財政移転メカニズムを通じて、アメリカ的特徴を持つ「回転ドア経済」を構築した。

DOGE Blade: 精密財政手術

マスク氏が率いる政府効率化省(DOGE)は、前例のない財政清算を実施している。

●不正支出スナイピング:社会保障局(SSA)の毎年1兆ドル近い「ゴースト支払い」が主な攻撃対象となり、AI監査システムを使用して死亡した受給者の口座を追跡している。

●官僚組織の縮小: 2025 年までに 40 万人の連邦職員が削減される予定です。最初のレイオフだけでも、ワシントン DC の住宅価格は 11% 下落しました (Parcl Labs データ)

●予防的管理抑止:グレー所得者による違法行為の事前阻止を可能にする「デジタルレッドウォール」監視システムを確立する

この「創造的破壊」はすでに経済への波及効果を示している。

● ワシントン D.C. で失業申請が急増 (Fox Business)

● 裁量的消費者市場は縮小した(アナリスト予想より23%低い)

● 経済学者は第3四半期にテクニカルな景気後退に陥る可能性があると警告(エコノミック・タイムズ)

連銀の救済の瞬間

満期を迎える2兆800億ドルの社債と10兆ドルの国債の借り換え圧力に直面し、パウエル氏は「トリプル流動性エンジン」を始動せざるを得なかった。

1.金利の武器庫: 25ベーシスポイントの利下げごとに1000億ドルの量的緩和。金利をゼロに下げれば、1.7兆ドルの流動性が解放される。

2. QTブレーキメカニズム:量的引き締めの早期終了により5,400億ドルの株式資金が解放される可能性がある

3.規制緩和:QE+SLR免除の組み合わせを再開し、銀行が無制限のレバレッジで国債を購入できるようにする

流動性津波シミュレーション

控えめな推計では、2025年に2兆7,400億~3兆2,400億米ドルの流動性が注入されることが示唆されており、これはCOVID-19刺激策の規模の70~80%に相当する。歴史的なルールによれば:

● 4兆ドルの景気刺激策により、2020年にビットコインは24倍に上昇

● 現在の3.2兆ドルの注入は、10倍の増加を引き起こす可能性がある(ビットコインの100万ドルのマークに相当)

重要な仮説検定

1. 債務の貨幣化が「アメリカ第一主義」の核となる✔️

2. DOGE 政策により、制御された不況がうまく作り出された ✔️ (ワシントン DC が実験場となった)

3. 連邦準備制度理事会は危機対応手続きを開始せざるを得なかった✔️(歴史的ルール+政治的圧力)

戦略備蓄:政治的声明と市場の現実

月曜日の早朝、トランプ大統領がTruth Socialで発表した「暗号通貨戦略準備計画」が市場の変動を引き起こした。これは既存の政策の再PRに過ぎなかったが(彼の選挙マニフェストにはすでに同様の声明があった)、ビットコインはそれでも12%急上昇し、イーサリアムやいくつかのミームコインは30%以上の「急上昇」さえ見られた。これは、市場の深い心理を明らかにしています。つまり、従来の法定通貨システムが混乱しているとき、国家レベルの暗号通貨承認シグナルは指数関数的に増幅されるということです。

しかし、政策実施の基準を意識する必要があります。

1.財政的制約: 相当な準備金を積み上げるには、米国は債務上限の引き上げや金準備金の再評価を通じて資金を調達する必要がある(現在、帳簿価格と市場価格は数兆ドルの差がある)

2.法的障害: デジタル資産を公式の準備資産カテゴリーに含めるには議会の承認が必要

3.実施の遅れ:立法から立場の構築まで少なくとも18~24か月かかります

このレバレッジファンド主導の上昇はすぐに消えるかもしれないが、長期的には、この動きは暗号通貨が大国間のゲームのチェス盤に正式に参入したことを示すものである。

ビットコイン:世界的流動性の預言者

現在の暗号通貨市場は、最も敏感な流動性モニターとなっています。

● ビットコインはトランプ大統領就任前の1月に11万ドルのピークに達した

● その後、78,000ドル(-30%)まで下落し、流動性収縮を事前に警告した。

● 同じ時期に、米国株は過去最高値を記録し、危険な乖離を形成した。

この乖離は、スマートマネーが暗号通貨市場で法定通貨システムのテールリスクをヘッジしていることを示唆しています。

危機シミュレーションと戦術計画

シナリオ1: ソフトランディング

● 連邦準備制度理事会は即座に3兆ドルの流動性を放出した

● ビットコインは以前の高値サポートである70,000ドルまで後退し、その後上昇トレンドが始まった。

● 将来の目標(早期回復):100万ドル以上

シナリオ2: ハードランディング

● SP 500が30%急落、完全な流動性危機を引き起こす

● ビットコイン価格は短期的に6万~7万ドルまで下落

● 中央銀行は壮大な救済策を開始したが、その後激しく方針を転換した。

いずれの道を選ぶにせよ、 「レバレッジなしの固定投資+暴落倍増」戦略を採用することが推奨される。 2 つの主要なシグナルに注目してください。

1. 米国財務省口座(TGA)残高の変動(リアルタイム流動性指標)

2. 中国中央銀行の外貨操作(人民元の競争的切り下げを防ぐため)

地政学的ゲームの底流

我々は中国の逆の動きに警戒する必要がある。連邦準備制度理事会が紙幣の印刷を開始すれば、中国は同時に為替レートの安定を維持するために水を放出する可能性があり、それが世界的な流動性の共鳴を生み出すことになる。その時までに、ビットコインはインフレ対策ツールになるだけでなく、法定通貨信用の崩壊に対する究極のヘッジにもなるだろう。

究極のルール

政策の雑音を排除し、核となる論理を把握します。

1. 国家債務の貨幣化は不可逆的である。

2. 暗号通貨は唯一の非政府資産であり、流動性が非常に高い。

3. 大幅な値下がりはいつでも参入のチャンスです。