l 无常损失的定义

无常损失,英文为Impermanent Loss,即资产因币价变化,资产在流动性池内及池外的两种状况的资产差额。无常损失针对的是向DEX的流动性池中注入资产的提供者,称为流动性提供者(Liquidity Provider简称LP),LP在将资产注入流动性池(Liquidity Pool也简称LP),和不将资产注入流动性池,上述两种不同方向下的资产机会成本。

l 无常损失举例

为了更好的说明无常损失是什么,首先我们假设有如下三个前提:

第一,假设有如下流动性池。这里仍延续上一期知识小课堂中的AMM例子,流动性池中现有1000FC及250USDT。

如下图FC和USDT流动性池。根据经典流动性池的特点,FC数量和USDT数量的乘积为一个常数,公式即为X*Y=K(常数)。初始情况下,FC和USDT在池子中的价格为1:1,若FC现价为0.25美元,USDT为稳定币1美元,假设池子中的FC数量为为1000个,则USDT的数量为(0.25*1000)/1=250个。根据X*Y=K,可得常数K为1000*250=250000。

第二,假设流动性池中有我提供的100FC及25USDT,我就有流动性池中10%的资产;

第三,FC不断上涨,直至某一时刻,流动性池中FC数量减少至500个,USDT数量增加至500个。

问题一:根据假设,我目前的资产状况如何?

答:因为我所占流动性池的比例为10%,所以目前我在流动性池中的资产为50FC及50USDT;

问题二:如果未参与提供流动性,那么我的资产状况如何?

答:若未提供流动性,则我的资产为100FC及25USDT

问题三:此刻我本次的无常损失是多少?

答:本次的无常损失为25美元,资产损失为20%(未考虑手续费等收入)。计算过程如下:

1、 未提供流动性情况下:

我的资产为100FC及25USDT,即100*FC现价+25*USDT价格=100*1+25*1=125

2、 提供流动性情况下:

我的资产为50FC及50USDT,即50*FC现价+50*USDT价格=50*1+50*1=100

3、 未提供流动性情况下的资产价格与提供流动性情况下的资产价格差:

125-100=25。损失比率为25/125=20%。

问题四:为什么会出现无常损失?

答:因为FC价格不断上涨,而原始流动性池中FC相对就会比较便宜,所以就会有人不断在流动性池中充入USDT,换出FC套利,池子中的FC就会减少,USDT就会变多。对于我作为流动性提供者来说,相当于我手中的FC在不断被以比较低的价格卖出,而收入的是相对FC不断贬值的USDT,这也就产生了无常损失。无常损失是从英文Impermanent Loss翻译来的,其实英文直译就是临时损失,也就是说,当我初始存入FC和USDT时,因为币价的变动FC和USDT的价值比变了,这时也就产生了Impermanent Loss。但当一段时间以后,FC和USDT的价格比又回到了我初始存入时的比例时,这种损失就会消失。所以称为临时损失。

问题五:无常损失的函数曲线什么样的?

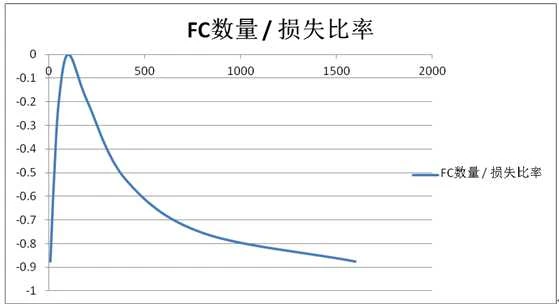

首先,通过计算,我们可以列出几个流动性池的FC和USDT数量的时间点,并依据问题三中提到的无常损失计算方法,得出相应的损失比例。如下图表:

根据此表,可以得出如下横轴为FC数量,纵轴为损失比率的折线图。

上图中折线交横轴的点也就是上表中初始流动性池中的USDT为25,FC为100时状态,此时损失比例为0。这也就意味着,如果不考虑其他收入的情况下,流动性提供者LP随着时间的推移,资产不会增长,而最多持平。

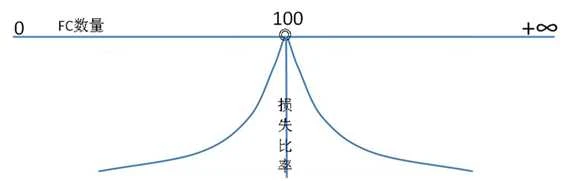

问题六:问题五中的折线图为什么抛物线不是对称的呢?

答:根据问题五中图表可得知,对于FC的变动,其实损失比率也是均匀变动的。之所以问题五中折线图不是对称图的原因是横轴取值范围为0-2000,若把问题五折线图横轴取值范围扩大至0至无穷大,同时将FC数量为100为中轴线画图,得出的图形大致如下:

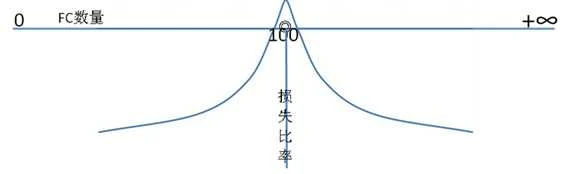

问题七:盈利区间在哪呢?

答:以上问题所画的图中,均未考虑流动性提供者的收入,这里主要就是手续费收入,手续费收入又和DEX中交易对的交易频率还有交易量有关。如果我们将手续费考虑在内的话,图形大概如下:

如上图,只有在坐标轴横轴的上方,且在抛物线内的区间,才是流动性提供者LP能够盈利的区间。

问题八:无常损失这么厉害,那为什么还有人要做流动性提供者呢?

答:大致有如下情况三种主要情况:

1、 如问题七,有盈利区间可以盈利;

2、 有些币价比较稳定的交易对,在足够长的时间内,是很大可能会回到原始比例的,这时候取出就没有无常损失;

3、 参与流动性挖矿,挖矿年华收益较高时,盈利的可能性比较大。

今天的FLUX课堂——无常损失(Impermanent Loss),能够让大家了解流动性提供者的危与机,有助于大家走近DeFi(去中心化金融),了解DEX(去中心化交易所)。