本文来自 IMF Blog,原文作者:Catalina Margulis Arthur Rossi

Odaily 星球日报译者 | 念银思唐

各国正朝着创建数字货币的方向快速发展。换句话说,我们获悉的各种调查显示,越来越多的央行在实现官方数字货币方面取得了实质性进展。

各国正朝着创建数字货币的方向快速发展。换句话说,我们获悉的各种调查显示,越来越多的央行在实现官方数字货币方面取得了实质性进展。

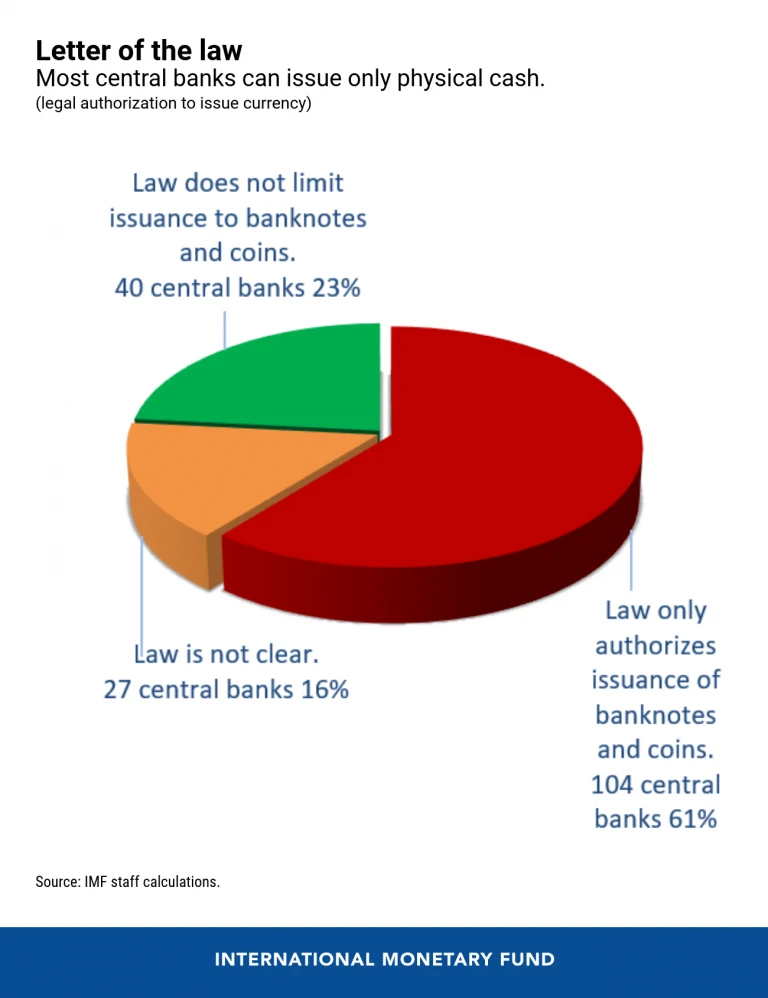

但是,事实上,世界上近 80%的中央银行要么根据现行法律不允许发行数字货币,要么相关法律框架不明确。

为了帮助各国做出这一评估,我们在一份新的 IMF staff 报告中审查了 174 个 IMF 成员国的央行法律,结果发现只有大约 40 个(约占 23%)成员国在法律上获准发行数字货币。

不仅仅是法律上的技术问题

任何货币发行对央行来说都是一种债务形式,因此它必须有一个坚实的基础,以避免这些机构面临法律、金融和声誉风险。归根结底,这是为了确保一项重大且可能引起争议的创新符合央行的授权。否则,这项举措将面临潜在的政治和法律挑战。

现在,读者可能会问自己:如果发行货币是任何一家央行最基本的职能,那么为什么数字货币形式如此不同呢?答案需要详细分析每个央行的职能和权力,以及数字工具不同设计的含义。

构建数字货币用例

为了在法律上具有货币的资格,一种支付手段必须被国家法律视为货币,并以其官方货币单位计价。货币通常享有法定货币地位(legal tender status),这意味着债务人(debtors)可以通过将其转让给债权人(creditors)来偿还债务。

因此,法定货币地位通常只给予大多数人容易接收和使用的支付手段。这就是为什么纸币和硬币是最常见的货币形式。

要使用数字货币,首先必须有数字基础设施,诸如笔记本电脑、智能手机。但政府不能强迫其公民拥有这些,因此授予央行数字工具法定货币地位可能是一个挑战。如果没有法定货币(legal tender)的名义,实现完全货币地位(full currency status)同样具有挑战性。尽管如此,发达经济体广泛使用的许多支付手段既不是 legal tender,也不是 currency,如商业账面货币(commercial book money)。

未知水域?

数字货币可以采取不同的形式。我们的分析侧重于各央行正在考虑的主要概念的法律含义。例如,什么地方应是“基于账户(account-based)”,什么地方应是“基于代币(token-based)”。第一种是将当前在中央银行账簿中的账户余额数字化;第二种是设计一种新的数字代币,与商业银行在中央银行持有的现有账户不相连接。

从法律的角度来看,这一差异存在于数百年的传统和未知水域(uncharted waters)之间。第一种模式与中央银行本身一样古老,由阿姆斯特丹汇兑银行(Exchange Bank of Amsterdam)在 17 世纪早期开发,被认为是现代中央银行的前身。在大多数国家,它在公法和私法中的法律地位都得到了很好的发展和理解。相比之下,数字代币的历史很短,法律地位也不明确。一些中央银行被允许发行任何类型的货币(可能包括数字形式),而大多数(61%)仅限于纸币和硬币。

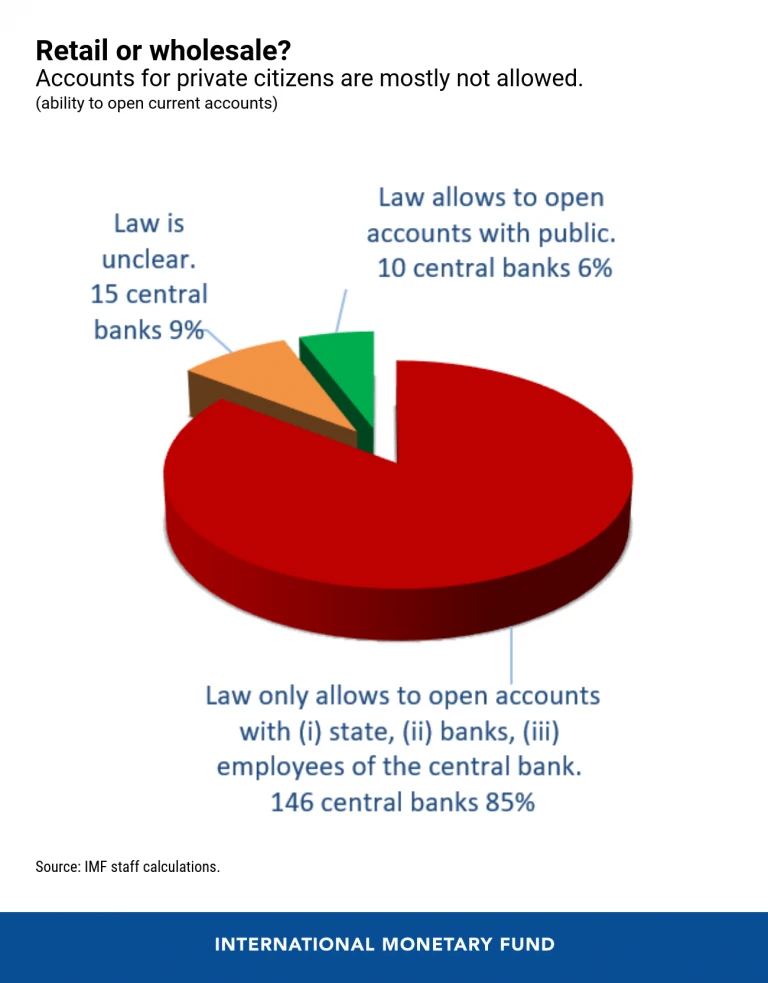

另一个重要的设计特点是,数字货币是只供金融机构“批发”使用,还是供公众“零售”使用。商业银行在其中央银行持有账户,因此是其传统的“客户”。但央行支持公民个人账户,就像在零售银行业一样,将是对中央银行组织方式的结构性转变,需要进行重大的法律变革。在我们的样本中,目前只有 10 家央行被允许这样做。

具有挑战性的举措

这些特征和其他设计特征的重叠可能会产生非常复杂的法律挑战,并很可能影响每个金融管理局的决策。

中央银行数字货币的创建还将引起许多其他领域的法律问题,包括税收、财产、合同和破产法;支付系统;隐私和数据保护;最根本的是反洗钱和恐怖主义融资。如果它们要成为“货币演变的下一个里程碑”,中央银行数字货币就需要强有力的法律基础,以确保与金融体系的顺利融合、可信度以及各国公民和经济主体的广泛接受。