大多数自动做市商(AMM)面临三个主要挑战:高费用、高滑点和无常损失。Curve Finance的AMM管理方法是通过建立将类似资产(如稳定币)配对的流动资金池,将这些问题最小化。Curve还激励用户提供流动性,并包括其他(自动做市商)AMM中不可用的机制。

AMM概述

要了解Curve带来的去中心化金融创新,首先需要了解一些自动做市商(AMM)的基础知识,我们快速回顾一下:

AMM包含三个主要分支:

而且,尽管在技术上不是协议的一部分,但AMM严重依赖加密货币交易者在流动性池中买卖代币,这有助于使这些池中的代币价格与更广泛的加密货币市场保持一致。

许多AMM面临诸如永久损失、高额费用和高滑点之类的问题。让我们花点时间来详细说明这些问题,然后我们可以讨论Curve如何优化AMM。

无常损失

最基本的AMM模型维护一个常数乘积公式,以管理包含两个具有相同货币价值的不同资产的集合。例如,假设AMM的流动资金池持有ETH和BTC这两种资产,它们的历史价格波动幅度很大。首次创建流动性池时,池总值的50%在BTC中,而50%在ETH中,但是随着交易者与池进行交互,BTC和ETH之间的价值平衡发生变化。资产池不断尝试通过改变资产价格,使其自身重新平衡至BTC和ETH的相等货币价值。

当其他交易所的ETH或BTC的价格发生重大变化,但在流动性池中没有变化时,套利者会利用价格差异。例如,如果在其他市场中BTC的价格已大幅下降,但在流动性池中尚未下降,套利者可以进入并开始以高于市场的价格向池中出售BTC。这种套利过程通过解决流动资金池和其他交易所之间的主要价格差异,对AMM发挥了至关重要的作用。

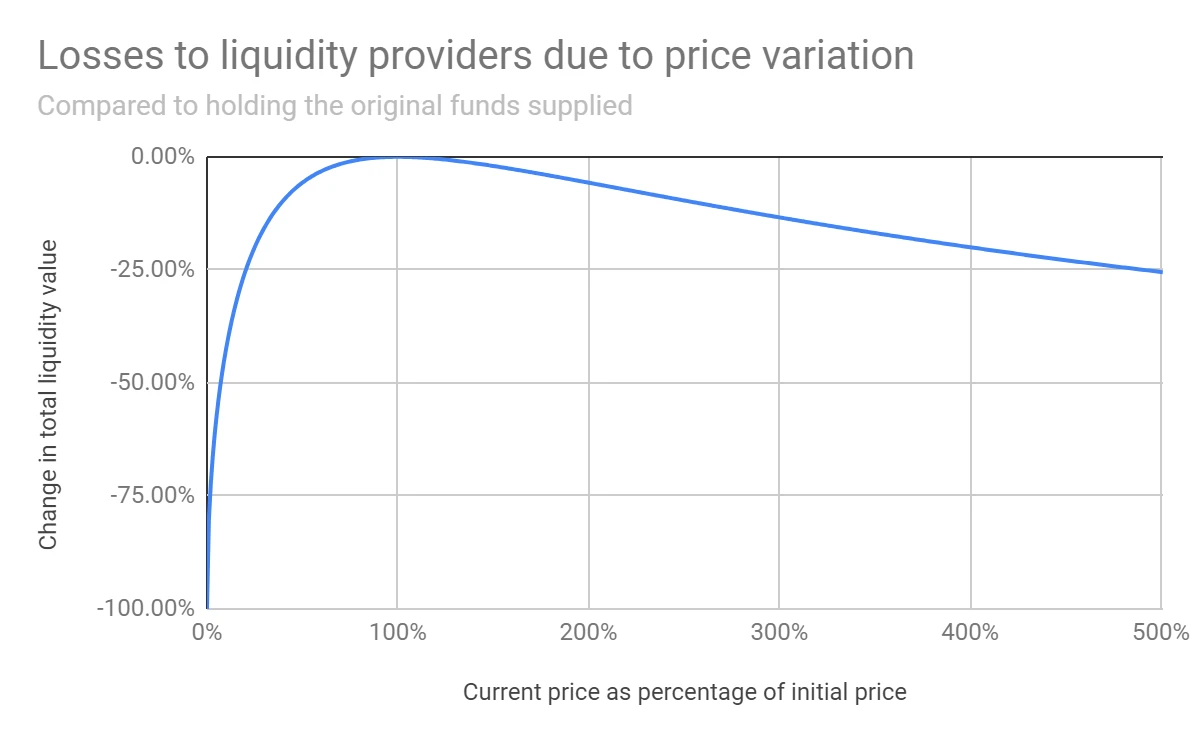

当套利者从价格差异中受益时,流动性提供者就会失败。如果池中的价格与池启动时的价格相差太远,那么通过完全不使用池,流动性提供者本来会更有利可图。价格差异导致流动性提供者状况恶化的这种情况称为“永久损失”。如果流动性提供者维持相同的平衡投资组合,但将其代币保持在流动性池之外,那么它们将更有利可图。之所以将这种“损失”视为“无常”,是因为流动性池中的代币余额的价值最终可能恢复甚至上升。

让我们来看一个高级场景,假设你是一个提供5 ETH和1 BTC到具有等值ETH和BTC的流动性池的流动性提供商:

在你进入流动资金池时,1 BTC = 5 ETH,但是此后不久,在你的AMM之外的其他交易所,BTC的价格下降,因此1 BTC = 4 ETH。

套利者看到了一个机会,可以从你刚刚进入的池中从BTC的高价中获利。因此,为简单起见,他们将在外部交易所购买1个BTC兑换4 ETH,然后以5 ETH的价格向你的流动资金池出售1个BTC,赚取1 ETH的利润,然后重复。

当他们将BTC出售到你的流动性池中时,你的流动性池中BTC的价格将开始下降,因为BTC代币的数量增加并且常数公式不断调整这些代币的价格以保持所有BTC的价值相等所有ETH的价值。套利者将继续向你的池中出售BTC,直到你池中的BTC与BTC的市场价值匹配,当然这是4 ETH。因此,尽管套利者都对其贸易进行1个ETH,你只是失去了价值1个ETH的价值。

你池中代币的价值现在价值:

1 BTC(4 ETH)+ 4 ETH = 8 ETH

如果你将1 BTC和5 ETH保留在池外,则你的代币值得:

1 BTC(4 ETH)+ 5 ETH = 9 ETH

如果作为流动性提供者没有任何费用也没有任何回报,那么在AMM之外持有平衡的投资组合永远是更好的选择。但是,费用和项目代币奖励可以使成为流动性提供商有利可图,并可以弥补永久损失。但是,价格与你作为流动性提供者进入的原始价格之间的差异越大,则理论上的损失就越大。永久损失并非总是会发生。实际上,如果价格反弹然后回到他们开始的地方,流动性提供者也可以通过收费获得大量利润。克服无常损失成为时间问题:何时进入和何时离开游泳池。

费用

为了补偿AMM流动性提供者的潜在价值损失,这些集合向流动性提供者支付费用。这些费用由与流动资金池进行交易的每个用户支付。当你将资产放入AMM流动资金池中时,会收到相应比例的费用。借助Curve Finance,流动性提供商不仅可以赚取费用,还可以从其他协议中获得收益,我们将在稍后进行介绍。

滑点

流动性池交易还会造成滑点,其中交易期间的实际价格从其最初的预期水平滑落。你期望的价格和获得的价格可以不同,这种变化称为滑点。价格波动会加剧滑点,因为交易员同时在不同方向影响价格。较大的交易也会加剧滑点。

Curve如何优化AMM

通过设计,专注于像类似价格的资产AMM stablecoins或标记化的比特币,曲线最小化无常的损失,费用和滑移。像Uniswap这样的AMM具有由完全不同的资产(如ETH和BTC)组成的流动性池,而Curve流动性池仅由DAI,USDC和USDT等稳定币组成,或者仅由包装的比特币代币(如wBTC和renBTC)组成。

通过将设计重点放在相似资产的池上,Curve用户可以看到几个优点。

首先,极大减少了永久损失的风险。由于池中的资产基本上都趋向于相同的价格,因此池中任何代币的价格都不太可能滑落到太远。

设计中最重要的想法是将大部分流动性集中在最需要的固定资产的理想价格(1.0)周围。这样,可以更有效地利用流动性,即使储备有限,也可以促进更高的交换量。

由于稳定币资产的波动要小得多,因此最佳费用一定不能与加密对加密货币对一样高。在Uniswap上,每笔交易的费用为0.3%,而在Curve上,仅为0.04%,相差近10倍。的确,例如,如果价格在+/- 0.1%内波动,则0.3%的手续费将不会吸引任何理性的交易者。在单个池中使用价格相似的资产的另一个好处是,即使交易量很大,价格波动率仍然较低。我们知道,高波动率会产生较大的滑点,因此Curve上的低波动率会导致最小的滑点。

但是,这些优点确实需要权衡取舍。通过专注于类似资产的池,Curve失去了诸如Uniswap之类的AMM所带来的动态性和灵活性,该机制使任何人都可以使用地球上任何一对代币创建流动性池。

激励机制

如果Curve的费用如此之低,那么如何激励用户成为流动性提供者?答案是可组合性-DeFi生态系统的超能力。

曲线池通过结合其他协议的激励措施来吸引流动性。放入曲线池的资产不仅闲置。他们投入工作,对其他各种DeFi协议产生了兴趣。Curve中的DAI,USDC和USDT会自动借给其他平台(如Compound,Aave和Synthetix)上的付息借款人。Curve不仅仅依靠收费来诱使用户提供流动性,而是利用其他协议的利率和奖励。较低的滑点和费用吸引了交易商,而高收益率和最小的永久损失吸引了流动性提供者。

与去中心化金融生态系统互动的最佳方式是什么?答案(至少目前)是,不仅只有一种最佳方法。理想的公式可能是在可组合的DeFi堆栈中一起工作的不同协议的组合。Curve擅长通过集中的资产池来最大程度地减少费用,滑点和永久损失,而其他AMM则可以最大程度地提高各种代币的流动性。用户可以根据需要决定使用哪种协议。

Uniswap:AMM先行军

另一个在AMM上较早布局的DEX是Uniswap,Uniswap是交易体量最大的去中心化交易所(DEX),也是去中心化金融(DeFi)的先行军。Uniswap协议使用AMM和流动性池来促进对等交易。流动性提供商将代币添加到Uniswap池中,并获得与其池份额成比例的费用。2020年9月,Uniswap推出了治理代币UNI,并向每个平台用户空投了400个UNI,一时掀起DEX发币空投撒钱的浪潮。

Uniswap是一种在以太坊区块链上运行的去中心化交换协议。该平台使点对点(P2P)交易无需订单或中介即可执行。Uniswap平台通过使用自动化智能合约的流动资金池模型实现了这一目标,该合约使准交易者能够访问竞争的用户资助的代币储备。任何人都可以交易token,向池贡献token并赚取费用,或在Uniswap上列出token。几乎所有ERC-20代币都可以使用Uniswap进行交易,并且没有挂牌费。

在常规市场中,订单簿会编译任何资产的公开买卖订单。

如果买方愿意支付的价格与卖方愿意接受的价格之间存在较大差距,则缺乏交易活动会导致流动性下降,这意味着如果持有该资产就很难出售。Uniswap池超过22,000个,通过创建一个深厚的交易资产库来确保流动性,从而最大程度地减少了买卖双方市场订单之间的错位。Uniswap的自动做市商技术通过算法分析流动资金池,为特定交易提供最合适的价格。

使Uniswap协议起作用的关键创新是自动做市商(AMM)技术。AMM是管理Uniswap池的智能合约,该池提供代币以实现交易。进行交易时,AMM算法根据这些流动性池中代币之间的供需确定价格。

当用户使用Uniswap流动资金池进行交易时,将收取0.3%的交易费。向Uniswap流动资金池缴款的任何人都将根据他们在整个资金池中所占的比例按比例减少这些费用。例如,如果在特定市场上收取的费用等于$ 100,而用户提供了池中流动资金的50%,则将获得$50。需要注意的是,Uniswap本身没有支付任何交易费用;相反,利润仅在Uniswap的用户社区之间分配。

常数积公式

每个市场对ERC-20代币或流动性池(例如ETH / DAI)都由AMM来管理,该AMM通过维持x * y = k的“常数乘积”公式来接受另一种代币。。在这个公式中,x和y都是变量,每个代表市场对中一个代币的总价值,例如x将是ETH的总价值,y是建议的ETH / DAI流动性池中DAI的总价值。Uniswap将这两个数字相乘以确定k或池流动性。Uniswap的核心要求是,即使x或y的值发生变化,池的流动性也要保持恒定。

结果是,每笔交易都会影响x和y的价格,但流动性保持不变。例如,如果交易者购买1个ETH来换取330个DAI,则流动性池中ETH的比率会降低,而DAI比率却会增加,因为池中的ETH较少,而DAI代币则增加330个。结果,以太坊的价格将增加,而DAI的价格将下降。该公式可确保维持公平的市场价值。

Reference: