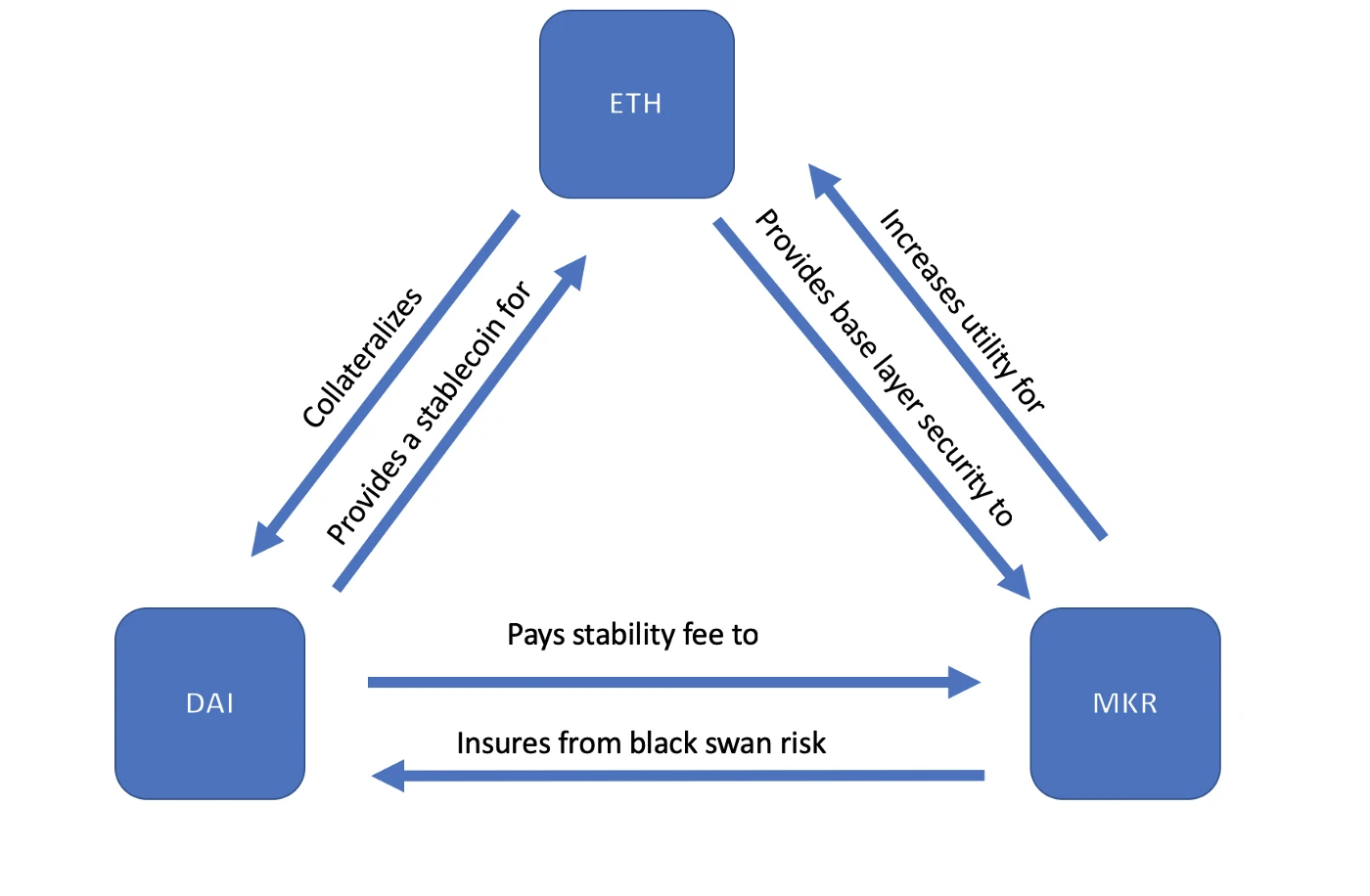

以太坊系统有一个很出色的设计是,它可以很好地把加密中的很多主要概念,像数字黄金、价值存储、支付、货币溢价等联系在一起。在这个系统中,ETH、DAI和MKR分别都扮演什么“角色”?ETH我们就不用多说了,DAI作为DeFi生态中发挥很大的稳定币、MKR作为DeFi借贷龙头的平台代币,这三者背后代表的去中心化金融技术有怎样的技术与金融逻辑与联系?如果DAI代表了金钱,那么ETH是什么?MKR如何配合?我们如何理解这个三个代币系统?本文将独立地探索这三种资产,讨论它们之间的关系。

ETH:数字黄金

简而言之,了解ETH的价值主张是一项必须要做的努力。和比特币一样,以太坊正在竞争成为价值/数字黄金的存储,虽然许多人都认为ETH仅仅只是用于支付gas费。我来讲讲我是怎么想的。Ether是一种数字商品,可以表现出理想货币的许多特点,因此可以用来赚钱,这一点已经在DEX(ETH是主要基础代币),Maker(CDP创建者认为ETH有价值,因此允许他们将其用作抵押品)和Augur(其中,ETH是唯一可以用来下注的代币)中看到了一些依据。

随着ETH未来的货币化进程,它必然会经历高波动性。价格的上升和下降受投资者信心的影响,这是不可避免的。

可能很多人会听问,BTC才是数字黄金,ETH怎么会是呢?如果你们不相信ETH可以赚钱,在理解本文的过程中可以将ETH替换为BTC。

DAI:支付方式

加密货币社区中很多人认识到了一点,我们需要耐审查的支付方式。

尽管ETH作为一种交换媒介(在极少数情况下是一个帐户单位)已经取得了微不足道的成功,但它现在的波动性太大,无法用作普遍的支付方式,所以,像DAI这样的稳定币就非常适合发挥这个作用。虽然DAI既不是数字黄金,也不像ETH那样具有耐审查性,但它已经为自己树立了一个利基市场并继续增长(目前流通量约为7500万美元)。

DAI的独创性在于它完全跳过了ETH必须经历的货币化过程,并且链接美元的“货币”属性。DAI至少具备传统美元所具备的几项条件:价值存储、交换媒介和会计单位。当然,这里强调的主要是DAI的基本稳定性。

MKR:保险

与DAI不同,法定支持的稳定币(例如USDC)具有非常简单且中心化的稳定性模型。发行人在其银行帐户中持有美元,并根据要求以1美元的价格赎回稳定币。如果USDC跌至$0.10,那没有问题,只需要将USDC交到CENTER(USDC背后的上级组织),他们会以1美元的价格赎回。这个过程称为追索权或可兑换性,并由CENTER(及其关联银行)保证。

另一种看待这种情况的方式是,USDC是用美元抵押的。而且由于美元不是(也不能是)区块链代币,因此该过程必须进行中心化。但是,只要抵押品没有失败(为什么呢?它被整齐地藏在银行里),USDC真的没有理由跌至0.10美元。如果这样做的话,套利者会买入便宜的USDC并以1美元赎回。应当明确的一点是,只要存在抵押品,USDC就不会跟踪美元。

但是如果它突然不存在怎么办?例如,如果Coinbase(CENTRE的创始成员)将美元借贷给其它合法失败后的投资,该怎么办?如果Coinbase破产怎么办?如果Coinbase背后的银行破产了怎么办?如果一个人根本无法使用自己的USDC怎么办?

我想在此强调两个风险。首先是如果Coinbase有足够的抵押品,但USDC仍在下跌。这是非理性的市场风险,我们不能轻视这种风险的存在。如果USDC持续以折扣价交易,则出现问题,Coinbase将(或者说,应该)关闭USDC,并用USD退还每个人的代币。尽管这种脱节的价格极不可能发生,但它仍可能是由于流动性限制或内部人士对某些即将采取的监管措施甚至是一些即将被利用的漏洞所知。另一方面,价格持续上涨的USDC虽然是不太可能发生的风险,但也需要注意。

第二个风险是交易对手/抵押风险,这是美元实际上不再存在的一点。没有足够的准备金,投资者不太可能继续对追索机制充满信心(因此,USDC无法维持其锚定的汇率制)。为了缓解投资者的担忧,Coinbase进行了定期审核,以提供完全的透明度和证明偿付能力。

一般来说,USDC通过集中操作来缓解这些问题。另一方面,DAI必须处理这两个风险(非理性市场风险和交易对手/抵押品),而又不能牺牲其去中心化。非理性的市场风险通过激励措施来应对,如果DAI跌至$0.10,CDP所有者将购买便宜的DAI,并以美分偿还其未偿还的贷款。如果DAI升至1美元以上,CDP创作者将发行更多DAI,并将价格推低。从理论上讲,这在套利消失为止之前都有发生的可能性。但是,如果持续下去呢?如果有人要利用漏洞或进行索罗斯攻击?在这些情况下,如果DAI持续以折扣价交易,并且至关重要的是,抵押品全部存在,则将触发全球结算/紧急关闭。然后可以赎回1个DAI,以获得价值1美元的抵押品。“市场操纵者”将损失不小的数目的钱,然后可以重新初始化MakerDAO系统(如果社区愿意的话)。

这种抵押物的风险是处理比较棘手,这是我们最后得到的MKR代币。MKR是发行在以太坊区块链上的治理代币。如果抵押品价值突然下降,MKR代币将被铸造并出售以筹集资金以弥补短缺,MKR持币者的集合既可以被视为州长,也可以被视为保险人。为了提供“巨灾”保险,他们会收取保险费(以“稳定费”的形式)。这些“州长”希望优化风险参数,以便在保持DAI完整性和稳定性的同时获取最大化的收益。

关于MKR的去中心化程度目前还存在一定的争议,有些人认为MKR持币者是中心化的,另一些人则认为激励结构是个例外。

DAI使用精心设计的激励机制以及保险支持,尝试去以去中心化的形式应对不合理的市场和交易对手风险,这个努力是否能成功需要时间的考验,不过到目前为止还是获得了很多好评:尽管基础抵押品的价格下跌了94%,DAI仍然保持与美元挂钩。

ETH、DAI、MKR背后的逻辑

总结一下,这三项资产互相配合的卓有成效,ETH可以长期存储价值;DAI是一种短期的交换媒介和记帐单位;MKR作为基于以太坊的代币,提供保持DAI稳定所需的治理和保险。

DAI的未来:商品和信贷

上面这个模型在短期内是可行的,但我们也要去推测一下未来的情况。具体而言,如果ETH定位是“金钱”,这种情况下DAI会发生什么?

首先,需要注意的是,可以存在许多不同版本的DAI,其中每个变体都可以锚定稳定或不稳定的任何资产。碰巧的是,由于美元是当前最稳定、最普遍的全球货币,所以选择了美元作为锚定资产。在这个框架下,当前DAI确实应该被认为是usdDAI。但是,创建euroDAI、¥DAI、s&pDAI、btcDAI、ethDAI都是可以的,而且操作起来也很简单,只要有价格锚定,就可以创建DAI的迭代版本。

美元并非万无一失,即使最强的法定货币也往往会不时崩溃。如果美元未能保持其作为全球储备货币的主导地位,usdDAI不太可能继续繁荣。它仍然值1美元,仅仅按实际购买条件一美元可能就不值钱了。回想一下,加密的目的不是仅仅把美元上链,而美元是不考虑稳健,因为它是很容易任意贬值的。数字黄金的诞生是对法定货币通货膨胀特性的一个回应,因此,尽管如今DAI可以很好地发挥作用,还需要考虑很多其它的因素,例如财富保存、价值存储等。

那么接下来问题就变成了“DAI(任何变体)在以加密货币而不是法定货币为基础的世界中是否有意义?”如果ETH要稳定并用作一个帐户单位,那DAI会有什么用途?如果基于usd的DAI过时了,那基于其它锚定币的变体会如何呢?

我们这里得出的结论是,DAI仍然有很多需要场景,尤其是锚定ETH的DAI(即ethDAI),类似usdDAI锚定USD的方式。那么问题来了,如果我们已经有了ETH,为什么会需要ethDAI?如果说usdDAI是对usd进行上链,那ETH已经具有加密货币固有的上链属性了呀。

要回答这个问题,需要引入MakerDAO。MakerDAO的关键价值主张不是将链下资产移植到代币中(从而创建稳定币),而是作为一种无许可的信贷工具运作,用户可以利用其抵押物来创造杠杆作用(当然,在推出多抵押品之后,会有更多选择)。我们在ETH和ethDAI中拥有两种根本不同但有用的货币形式:商品和信贷。

商品货币的原型是黄金,但是随着时间的流逝,我们看到了许多不同的变体:银、油、珍珠、比特币、以太币。这些商品无法根据其内在价值或效用(例如,黄金用于珠宝或电线)获得货币溢价,而是因为它们体现了假设的理想货币的理想特征(稀缺性,可替代性,耐用性等 )。

另一方面,信用是价值的时间维度形式,通过借用现有资产的贷款,实质上就是将其未来的预期价值提取为一种今天可以使用的形式。通常,要使商品货币和信贷货币彼此可互换很难(因此这两种形式是不同的)。信用是当场根据需求创造的一种价值形式。假设商品货币具有固定的供应量(或足够稀缺),那么明显地铸造商品中以货币计价的其他信用货币就非常困难。如果我想向自己的房屋贷款,银行很难凭空想出一些黄金或以太坊。(尽管使用美元等法定货币要容易得多,中央银行创造的信贷可以立即与其余的货币供应量互换)。因此,密切跟踪价格的ETH的合成版本ethDAI似乎是一个很好的解决方案,ethDAI是ETH的商品货币的信用货币。

关于ETH和DAI的愿景从目前的发展来看有些超纲了,但是我相信,这是生态系统的自然发展之路。ETH是数字黄金(最终成为用于存储价值,交换媒介和会计单位的数字声音货币)。ethDAI是一种数字信用,是利用个人投资组合中现有资产(不包括ETH),MKR是一种治理/保险混合体,可维护ethDAI的稳定性和完整性。

* 有一点需要注意:用户不会抵押ETH借ethDAI,就像他们不会抵押美元借DAI一样。

因为发行新ETH的唯一途径是通过区块奖励。但是,仅作为一种思想实验,就可以设想在协议级别实施MakerDAO,从而允许锁定抵押品发布真实的ETH。但是,治理系统必须非常强大才能对整个以太坊生态系统施加这种风险。

本文翻译自:Scalar Capital,原文作者:Cyrus Younessi