แนวคิดของการแลกเปลี่ยน Cryptocurrency ที่สอดคล้องกับ Alaya Public Chain - Series 1/2

V0.1 Mar 8, 2021 J.QU@LatticeX Foundation

ชื่อเรื่องรอง

1. เป้าหมาย

เครือข่ายสาธารณะเป็นโลกที่เปิดกว้างและกระจายอำนาจ และในขณะเดียวกันก็เป็นโลกที่ "ไม่ต่อเนื่อง" โดยมีการสร้างบล็อคเป็นมิติเวลาและสตอเรจแบบกระจายเป็นมิเรอร์จริง จากโอเพ่นซอร์สและลักษณะการแบ่งปัน การทำซ้ำของนวัตกรรมเป็นไปอย่างรวดเร็ว โดยเฉพาะอย่างยิ่งในด้านการเงิน DeFi กำลังดำเนินไปอย่างเต็มที่ ในขณะเดียวกัน การฉ้อฉลและการทำธุรกรรมที่ผิดพลาดก็แพร่หลาย เผยให้เห็นปัญหาร้ายแรง เช่น ขาดการควบคุมดูแลและขาดการคุ้มครองนักลงทุน

การแยกความสามารถพื้นฐานและบริการอย่างมีประสิทธิภาพ และการทำโปรโตคอลของอินเทอร์เฟซจะช่วยส่งเสริมความเจริญรุ่งเรืองของระบบนิเวศ และท้ายที่สุดจะให้บริการทางการเงินที่เป็นไปตามข้อกำหนดในรูปแบบต่างๆ มากมาย ทำลายขีดจำกัดของบริการทางการเงินที่มีอยู่

ชื่อเรื่องรอง

2. ความเป็นมา: ปัญหาการแลกเปลี่ยนในปัจจุบันและแนวโน้มด้านกฎระเบียบ

2.1 แนวโน้มการกำกับดูแล

ในเดือนมกราคม 2021 สำนักงานควบคุมสกุลเงินของสหรัฐอเมริกา (OCC) ระบุในจดหมายตีความฉบับที่ 1174 ว่าธนาคารที่จดทะเบียนในรัฐบาลกลางและสมาคมออมทรัพย์ของรัฐบาลกลางสามารถทำหน้าที่เป็นโหนดในเครือข่ายการตรวจสอบโหนดอิสระ (INVN) เพื่อตรวจสอบ จัดเก็บ และ บันทึก Stablecoins ธุรกรรมการชำระเงิน OCC ไม่ได้ระบุว่า INVN หมายถึงเครือข่ายสาธารณะหรือเครือข่ายพันธมิตร แต่ถ้อยคำนั้นมีแนวโน้มที่จะเชื่อมโยงกับเครือข่ายสาธารณะ

2.2 ปัญหาที่พบในการแลกเปลี่ยนในปัจจุบัน

การแลกเปลี่ยนแบบดั้งเดิมรักษาระบบขนาดใหญ่และซับซ้อนด้วยต้นทุนการดำเนินงานที่สูง

– ค่าใช้จ่ายในการตรวจสอบธุรกรรมประกอบด้วยการพัฒนาระบบ ค่าใช้จ่ายในการดำเนินการและบำรุงรักษา และค่าใช้จ่ายในการหมุนเวียนสินทรัพย์ล่าช้า

• การแลกเปลี่ยนที่ไม่สอดคล้องกันนั้นมีการกระจายมากเกินไปและมีทั้งดีและไม่ดี และมีความเสี่ยงที่เป็นระบบมากขึ้น ตัวอย่างเช่น ช่องโหว่ด้านความปลอดภัยนำไปสู่การขโมยทรัพย์สิน การจัดการที่ไม่ดีนำไปสู่การขโมยตัวเอง มีหุ่นยนต์จำนวนมากที่กำกับตนเองและแสดงราคาตลาดที่ผิดพลาดด้วยตนเอง ความล่าช้าโดยเจตนาในการถอนและเติมเงิน การเก็งกำไรที่ผิดกฎหมาย และการสร้างตลาดที่เป็นอันตราย และพฤติกรรมอื่นๆ

3. การออกแบบพื้นฐานของการแลกเปลี่ยน crypto ที่สอดคล้อง

ข้อความ

3.1 การอภิปรายเกี่ยวกับแนวคิดการออกแบบ - การออกแบบที่เรียบง่าย การออกแบบตามโปรโตคอล

ผ่าน KYC และกลไกการควบคุมการเข้าถึง ธุรกรรมคือระบบการชำระเงินได้รับการปรับปรุง ลดความซับซ้อนและลดความเสี่ยงของคู่สัญญา ความเสี่ยงด้านปฏิบัติการ และความเสี่ยงด้านสภาพคล่อง ลดหรือยกเลิกการจำนำส่วนเกิน ฯลฯ เพื่อลดต้นทุนการทำธุรกรรม

คำอธิบายภาพ

รูปที่ 3.1 แผนผังของบริการหลัก 3 บริการ

3.2 ฝ่ายบริการลูกค้า: KYC Authorization Interface Protocol -- Alaya Qualified Client Protocol

ด้วยมุมมองของธรรมชาติแบบเปิดของเครือข่ายสาธารณะและความหลากหลายของกฎหมายและระเบียบข้อบังคับของระบอบการปกครองที่แตกต่างกัน เราจึงแยกกระบวนการ KYC การตรวจสอบตัวตน และการอนุญาตเฉพาะออกจากกันที่นี่ มันแบ่งออกเป็น KYC แบบกึ่งรวมศูนย์, กระบวนการเข้าสู่ระบบข้อมูลประจำตัวบนเครือข่าย, และขั้นตอนการสมัครและการอนุญาต การจัดทำ Platon Licensing Framework Agreement ใหม่ (รายละเอียดจะเผยแพร่แยกต่างหาก)

3.2.1 การจัดประเภทลูกค้า

ระบบนิเวศของ Alaya ประกอบด้วยลูกค้าสามประเภทโดยประมาณ

ผู้มีอำนาจเริ่มต้นอย่างเป็นทางการ: จัดเตรียม KYC สำหรับลูกค้ารายอื่นและจัดการการอนุญาตต่างๆ นั่นคือ การจัดการสิทธิ์ การออก (เช่า) การรีไซเคิล (การทำลาย) เป็นต้น

ผู้ให้บริการธุรกิจ: หลังจากได้รับการรับรองและอนุญาตจากหน่วยงานเมล็ดพันธุ์อย่างเป็นทางการแล้ว ผู้ให้บริการดังกล่าวจะให้บริการทางการเงินสำหรับการปฏิบัติตามข้อกำหนดด้านสิ่งแวดล้อม ผู้ถือสิทธิ์ระดับบริการ

ผู้รับบริการ: หลังจากได้รับการรับรองและอนุญาตจากหน่วยงานเมล็ดพันธุ์อย่างเป็นทางการแล้ว ผู้รับบริการจะยอมรับบริการทางการเงินเชิงนิเวศน์ตามข้อกำหนด ผู้ถืออำนาจของลูกค้า

3.2.2 อำนาจเมล็ดพันธุ์อย่างเป็นทางการ

การตั้งค่าของหน่วยงานเมล็ดพันธุ์เป็นพื้นฐานของนิเวศวิทยาการปฏิบัติตามข้อกำหนด หน่วยงานกำกับดูแลทางการเงินของบางประเทศอนุญาตให้ทำธุรกรรมที่สอดคล้องกับข้อกำหนดของ Alaya เป็นตัวอย่าง สมมติว่าหน่วยงานของสำนักกำกับดูแลทางการเงินคือ X ก่อนอื่น Alaya จะดำเนินการรับรอง KYC แบบออฟไลน์สำหรับหน่วยงานดังกล่าว และให้อำนาจแก่หน่วยงานเริ่มต้น

หน่วยงาน X อนุญาตเพิ่มเติมแก่ธนาคาร Y ฯลฯ รวมถึงหน่วยงาน KYC ด้วยวิธีนี้ Bank Y สามารถใช้ KYC แบบออฟไลน์สำหรับนักลงทุนที่มีคุณสมบัติเหมาะสมรายอื่น และอนุญาตนักลงทุนที่มีคุณสมบัติตามขั้นตอนที่มีอยู่ซึ่งได้รับอนุมัติจากหน่วยงานกำกับดูแลทางการเงิน

3.2.3 ผู้ให้บริการทางธุรกิจDBS Digital Exchange,

ผู้ให้บริการธุรกิจที่ได้รับการรับรองจากหน่วยงานเมล็ดพืชอย่างเป็นทางการ KYC และได้รับอนุญาตบริการที่เกี่ยวข้อง ยังคงยึดตัวอย่างสำนักกำกับดูแลทางการเงินของประเทศที่อนุญาตให้ทำธุรกรรมที่เป็นไปตามข้อกำหนดของ Alaya และธนาคาร Y สามารถให้บริการภายในขอบเขตการอนุญาตได้ ตัวอย่างเช่น DBS ได้รับการอนุมัติจาก Monetary Authority of Singapore (MAS) เพื่อให้บริการแพลตฟอร์มการซื้อขายสินทรัพย์ดิจิทัลสำหรับผู้ใช้ที่เป็นสมาชิกสองประเภท

– Institutional Investor

– Accredited Investor

หมวดหมู่ผู้ใช้

– STO (Security Token Offerings)

– DCE (Digital Currency Exchange)

– DCS (Digital Custody Services)

ประเภทบริการ

3.2.4 ผู้รับบริการ

ลูกค้าที่ได้รับการยืนยันโดยหน่วยงานตรวจสอบ KYC สามารถรับ ACT ของโดเมนส่วนได้เสียที่เกี่ยวข้องและทำธุรกรรมที่เกี่ยวข้อง

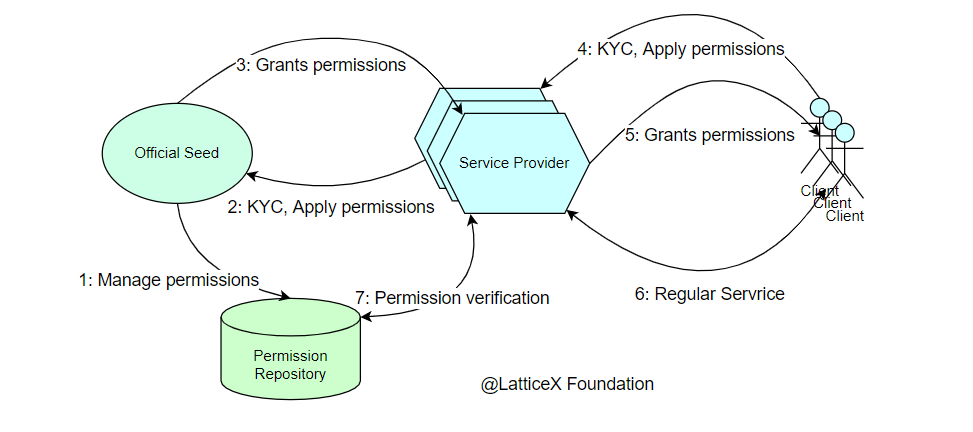

3.2.5 ขั้นตอนแนวคิดของข้อตกลงใบอนุญาต

คำอธิบายภาพ

รูปที่ 3.2.5 แผนภาพแนวคิดของข้อตกลงอนุญาต

หมายเหตุ: ในการใช้งานจริง หลายเมล็ดสามารถสร้างระบบการอนุญาตที่แตกต่างกันได้ในเวลาเดียวกัน

3.3 บริการด้านสินทรัพย์: On/Off Shelf Protocol สำหรับคู่สกุลเงินที่ซื้อขายได้ - Alaya Standard Asset Protocol & Protocol Governance

3.3.1 รายการผลิตภัณฑ์ทางการเงินที่ซื้อขายได้ - รายการผลิตภัณฑ์ที่ซื้อขายได้ของ Alaya

กำหนดโดยหน่วยงานบริการที่ได้รับอนุญาต หรือกำหนดโดยหน่วยงานเมล็ดพันธุ์อย่างเป็นทางการ และให้บริการเป็นบริการของ ORACLE ตัวอย่างเช่น ในช่วงเริ่มต้นของบริการ จะมีเฉพาะคู่สกุลเงินสปอตที่สอดคล้องกับกระแสหลักเท่านั้น BTC, ETH และอื่น ๆ ในขณะที่ผลิตภัณฑ์อนุพันธ์เช่น Future/Options ถูกระงับ

คำแนะนำสำหรับการตัดสินรายการผลิตภัณฑ์ทางการเงินที่ซื้อขายได้:

สินทรัพย์ที่เป็นไปตามข้อกำหนดที่สามารถถือไว้เหนือระดับที่กำหนด

สถาบันมีความต้องการการลงทุนและสินทรัพย์บางอย่างที่มีสภาพคล่องในระดับหนึ่ง

3.3.2 โปรโตคอลเปิด/ปิดชั้นวางและการกำกับดูแลโปรโตคอลของคู่สกุลเงินที่ซื้อขายได้ - โปรโตคอลสินทรัพย์มาตรฐาน Alaya & การกำกับดูแลโปรโตคอล

การรับรองการจำนองทรัพย์สินออฟไลน์ การออกทรัพย์สินออนไลน์

การออกแบบดั้งเดิม กระบวนการจำนองสินทรัพย์แบบออฟไลน์ ใบรับรองการตรวจสอบการจำนำทรัพย์สินเบื้องต้นที่มีคุณสมบัติและเป็นไปตามข้อกำหนดแบบออฟไลน์ การประชาสัมพันธ์อย่างสม่ำเสมอ การประกันอุบัติเหตุ และกระบวนการอื่นๆ ที่เกี่ยวข้อง

รีลีส ARC20 กระบวนการออฟไลน์คล้ายกับรีลีสเนทีฟ

ปัญหาการล็อคข้ามสายโซ่คือการใช้ธุรกิจความไว้วางใจในสินทรัพย์ของลูกค้าเป็นหลัก ก่อนที่จะนำสินทรัพย์ข้ามสายมาใช้ จำเป็นต้องกรอกคุณสมบัติธุรกิจการดูแลสินทรัพย์ของลูกค้า การจัดการธุรกิจ ฯลฯ

การไถ่ถอนสินทรัพย์ที่ออกทั้งหมดและการไถ่ถอนบางส่วน

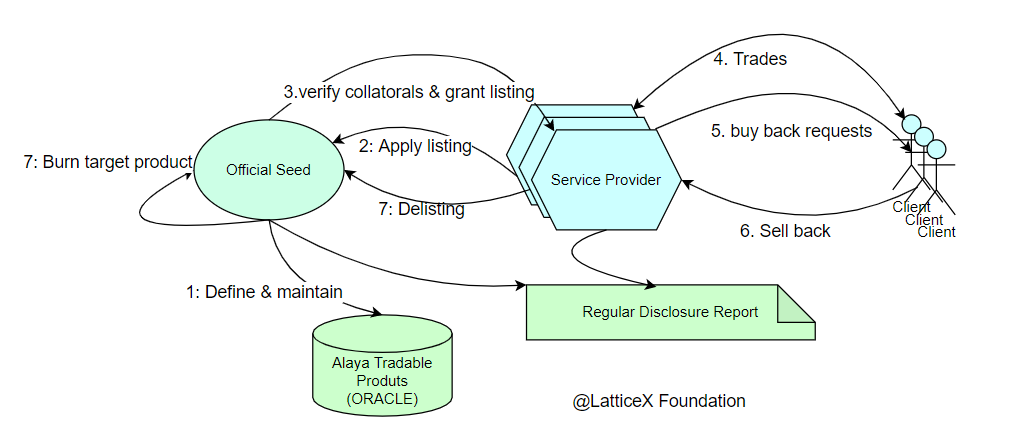

3.3.3 กระบวนการแนวคิดการบริการสินทรัพย์

คำอธิบายภาพ

รูปที่ 3.3.3 ขั้นตอนการให้บริการสินทรัพย์

3.4 ข้อตกลงรูปแบบการจับคู่