NFT(非同质代币)虽然早在 2018年初就已经存在了,但当时仅仅是加密货币爱好者收集加密猫,边缘社区中的边缘用例,使用场景非常有限。现在过去三年,NFT领域已经初见规模,有了艺术家、设计师、游戏开发者、音乐家和作家。

像比特币和分布式金融(DeFi)领域的NFT是金融、社会和政治运动。它们支持数字内容的所有权和来源,人们可以通过近乎即时的价值传输从世界各地的创作者那里购买。这一运动尤其受到来自行业或世界部分地区的个人的推动,因为这些行业或地区很难直接将他们的工作货币化。本文由烤仔联盟支持。

也就是说,我们离主流采用和实现这项技术的全部潜力还很远,虽然采用的第一阶段涉及链下和本地链上媒体资产的代币化,但第二阶段将涉及使用DeFi协议将这些资产金融化,以改善其价值主张并实现新的用例。

本文会着重讨论为什么DeFi协议有利于NFT,概述几个使用NFT的金融用例,并探讨NFT资产的未来可能会是什么样子。

DeFi 助推NFT

通过DeFi协议“金融化”NFT解决了NFT当今面临的许多问题,特别是:

辅助功能

由于NFT的定义是独一无二的,因此买家通常需要具备特定资产的专业知识才能做出明智的买卖决策。此外,独特资产的稀缺可能会迅速将价格推高至零售买家可承受的范围之外。这两个因素增加了新买家进入市场的门槛,并阻碍了NFT本身的价值增长;由于NFT的部分价值来自其底层社区,因此限制对买家长尾的访问使得NFT更难以渗透到互联网上。DeFi 协议可以减少参与NFT市场的资本和知识要求,并为新一波零售用户打开闸门。

流动性

拥有一个特定NFT的买卖双方流动的市场会导致更好的价格发现,因为它提高了NFT在二级市场上的交易速度(即交易越多,对NFT的公平市场价值的认识就越好)。这使卖家可以更轻松地通过他们的工作获利,并且使没有经验的买家更容易进入新市场,因为如果他们愿意的话,他们可以更轻松撤出。

公用性

所有权和出处是NFT的重要属性,它们由无许可的加密网络唯一启用,但价值主张尚未完全引起零售购买者的共鸣。更大的效用,例如获得现金流、内容和体验,所有这些都被DeFi协议丰富,将使主流受众拥有NFT更具吸引力。

DeFi 和NFT的协同作用

DeFi 和NFT可以很好地协同工作,有多种用例:

抵押品

自 80年代以来,银行一直以传统艺术为抵押提供贷款,这是一项大生意;德勤(Deloitte)估计,2019年艺术品担保贷款的全球价值为 21–240亿美元。

人们可以通过为数字艺术、收藏品、虚拟土地和其他内容提供无追索权贷款来为NFT做同样的事情。Rocket 在2020年初对此进行了试验,NFTfi * 今天正在以太坊上建立一个双向市场。然而,现在还为时尚早,NFTfi迄今为止拥有约 250万美元的贷款。

在借贷协议中接受NFT作为抵押品可以增加NFT对所有者的效用,同时增加协议的经济活动;这是一个双赢的局面。

一个重要的相关组成部分是定价,这对NFT来说是一个更广泛的问题,但如果资产要在金融环境中使用,则尤为重要。在没有二级市场交易的情况下,尤其是在清算事件期间,可能需要进行评估来估计NFT的价值。这是传统艺术和收藏品市场中广泛使用的做法,无论是通过有执照的估价师还是通过典当行等非正式场所。结果是通过激励参与者网络进行众包评估,为NFT做更类似于后者的事情。

众筹

ICO是以太坊上的第一个杀手级应用,因为该平台非常适合全球资本形成和分配;这个用例也适用于NFT。来自世界各地的用户可以在生命周期的不同阶段投资创意作品,这可能导致数字艺术的复兴,并为各种内容创作者提供新的商业模式。

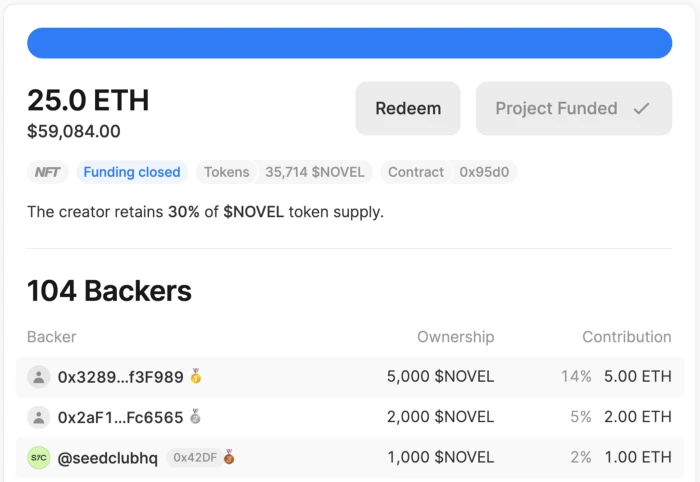

例如,一位名叫Emily Segal的作家能够为她的下一部小说众筹约50,000美元(25 ETH),以$NOVEL代币的形式赠送70%的作品,这代表NFT的部分所有权。如果NFT在二级市场上以更高的价格出售,104个$NOVEL代币持有者有权按比例分享利润,以及其他好处,例如书中提到的致谢。

资料来源:镜报

拥有书面内容也可以为出版商提供一种新的商业模式。例如,《纽约时报》专栏的NFT最近以560,000美元的价格售出 ,可能比该公司为该文章的广告收入高得多。

合作制

在传统的商业世界中,合作社是一家由其成员所有的公司,成员通常需要做出财务贡献才能加入。去中心化自治组织 (DAO) 是对此的加密原生类比,并已成为管理DeFi协议的标准方式。DAO对于NFT将更加重要,因为围绕它们形成的资产和社区将增加一个数量级。

我们已经看到了这些“收藏家合作社”的吸引力,因为它们允许团体投资对任何个人来说成本过高的NFT。 DAOSaka 在 2019年末 对此进行了 试验,而 FlamingoDAO 今天正在这样做,既从个人集中资金,又共同决定买卖哪些NFT。收藏家合作社可以自发形成并有机发展。例如, PleasrDAO 最初汇集资金购买 特定的NFT,后来以 550万美元 从爱德华·斯诺登 ( Edward Snowden) 手中购买了NFT, 从而扩大了范围。在这两种情况下,DAO 的出价都高于单个富有的买家以 赢得拍卖 。

经济归属

公开的出处记录支持以前不可能或难以执行的用例,例如在二级市场上出售的艺术品和其他资产的版税。

Rarible *, SuperRare 和 Zora 均以不同程度的功能和互操作性来实现版税。 Mirror 在应用程序级别通过一个名为“ 拆分 ”的功能实现了这一点,该功能允许作者在作品出售时将部分经济价值分配给其他人。

版税可能适用于数字艺术和音乐以外的内容。例如,TikTok 上的 “叛徒”舞蹈 让 Charli DAmelio 一夜成名。虽然目前拥有超过 1.12 亿粉丝的 Charli 和 TikTok 都在经济上受益,但创造舞蹈的人,一个 名叫 Jalaiah 的 14 岁女孩 ,她的工作没有得到任何认可。NFT可以通过提供标记这些内容的功能并在将其货币化时为创建者提供经济归属的方式来解决此问题。未来,运动员、舞者、摄影师和其他创作者将通过NFT直接铸造他们的内容,以获得他们正在制作的作品的信用和补偿。

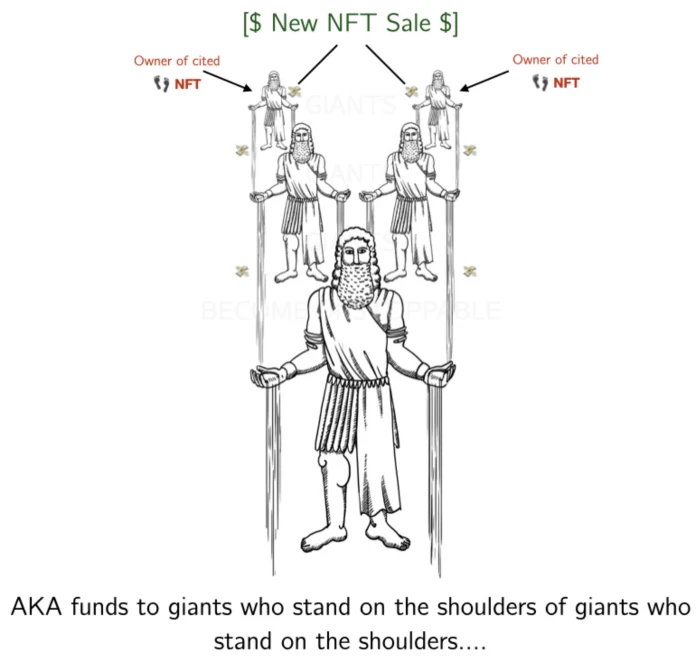

经济归属也可以以编程方式分配给多个特定的NFT所有者。 普朗克 最近通过将科学研究 结果发布 为NFT来试验这一概念,并将实施一项名为“ SplitStream ”的功能,该功能允许NFT将未来销售的一部分定向到其他NFT。

资料来源: 马特斯蒂芬森

在学术界,这旨在通过创建引用的社交图和向NFT所有者永久支付的级联流来激励和资助学术研究。

交换

将一个NFT交换为另一个的能力很重要,因为它通过开放潜在交易对的范围来提高流动性和价格发现,但由于NFT的非流动性设计性质,这很难实现。

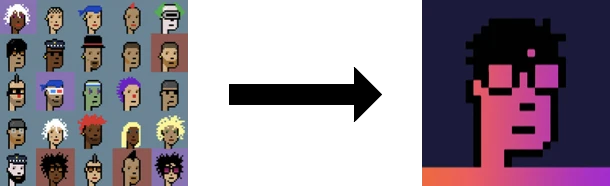

0x 协议在 2019年首次通过 ZEIP-28 解决了这个问题,该协议通过让买方能够使用另一个NFT作为费用代币来支付已上市NFT的费用,从而使NFT-to-NFT能够在其基于订单簿的协议上进行交易,但是这仍然需要买方指定他们想要购买的NFT。0x 后来实施了 基于财产的订单 ,这使买方能够创建要约以购买具有特定财产集的任何资产。实际上,这种基于某些属性的汇集流动性(但对于给定“类型”的NFT来说仍然是分散的流动性)。

其他解决方案试图通过利用中间可替代的 ERC20代币来促进交易。NFT20通过铸造代表不同类型NFT的 ERC20代币并根据其类型汇集这些代币来实现这一概念。然后,这些NFT类型可以使用通用数字通过CFMM路由跨多个池进行交易。

例如,如果有一个MASK20/ ETH池和一个MCAT20/ ETH池,则用户可以在Uniswap上立即将MASK换成MCAT。该解决方案特别适用于拥有少量有价值资产和一长串低价值资产且底价易于理解的收藏品。

此外,由于以太坊交易的原子性和DeFi协议的可组合性,开发人员可以在单个交易中将多个中间代币和流动性池“ 链接在一起 ”,以实现跨各种NFT的交易。

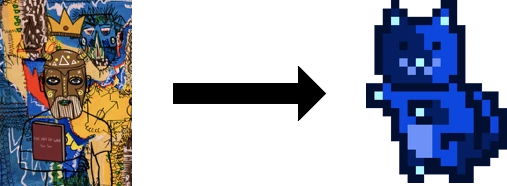

部分所有

部分所有权是使资产获取民主化的有效方法,并且历史上一直被用于高价值资产,例如度假物业。 Otis通过购买资产,将其存储在金库中并发行代表这些资产所有权的股份来处理传统艺术品和收藏品。

NIFTEX * 也在为NFT执行此操作。它允许特定NFT的所有者将该NFT存入智能合约并发行代表该资产的“分片”(ERC-20)。可以通过获取所有“碎片”或通过买断条款来赎回基础NFT。

还可以将一组资产的所有权细分。Metakovan 这样做与B.20令牌 ,其中包含28个资产,包括Beeple的cryptoart和Cryptovoxels,Decentraland数字土地,并Somnium空间。

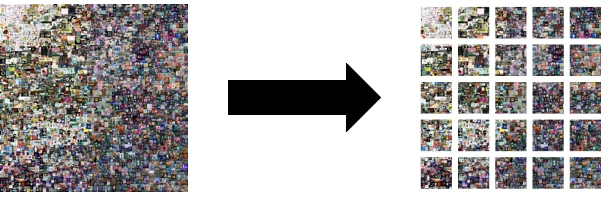

指数基金

在过去十年中,基于指数的传统金融市场投资大受欢迎,因为它提供了一种透明且低成本的方式来实现跨各种市场的多元化投资。

同样,专注于NFT的指数基金可以让投资者接触特定类别的NFT,而无需他们评估特定的NFT。

NFTX 通过为各种收藏品创建指数基金来做到这一点,例如 Cryptopunks,其中每个基金由基础NFT以 1:1 的比例支持;例如,一个 PUNK-ZOMBIE ERC20可以随时从池中赎回一个僵尸 CryptoPunk。

专注于NFT的指数基金还可以通过吸引更大用户群的额外需求和交易活动来改善基础NFT的流动性和价格发现。

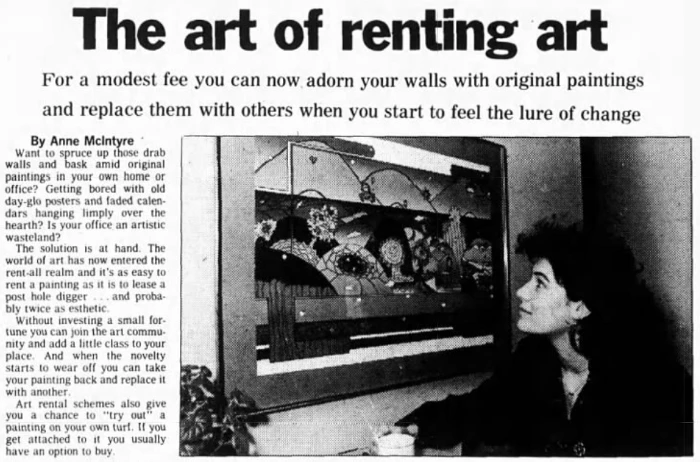

租赁

有时人们想租而不是买,艺术界几十年来一直接受这一事实——例如,现代艺术博物馆 自 1957年以来 一直在借出其艺术品。艺术家和收藏家可以获得额外的收入来源,而租房者则能够以较低的价格享受艺术品。

资料来源: 渥太华杂志。1980年 3 月 15 日

该模型也可以应用于艺术和数字土地等NFT。 ReNFT今天正试图通过NFT租赁的点对点市场来做到这一点。与加密中的大多数DeFi协议一样——这是目前一种超额抵押的解决方案;借款人可以通过存入等于NFT市场价值的抵押品以及额外的租赁费来租用NFT。也就是说, EIP-2615 提案 正在协议级别进行改进,该 提案 本身支持 ERC-2615 代币本身的租赁功能,不再需要保证金。

Yield Guild Games 通过将 Axies 借给新玩家以换取他们在玩游戏时获得的一定比例的 SLP 代币 ,在游戏环境中使用略有不同的模型来实现这一点。实际上,玩家正在租用 Axie 以换取未来收入的一部分。

合成材料

合成资产是一种模拟其他工具的金融工具。尽管当今大多数NFT并不是传统意义上的真正金融工具,但该概念仍可用于增强这些NFT的流动性和市场准入。

在多个区块链上铸造NFT的问题之一是购买资产变得更加困难。此外,可能有一群买家只想推测NFT的价格而不是实际拥有它。对于这些用户,有机会提供特定NFT的合成价格敞口。例如,可以使用价格预言机向以太坊用户提供 Flow 上 NBA Topshot 资产的价格敞口。

也就是说,一些NFT,例如 Uniswap V3 LP 股票,确实是金融工具。从这个角度来看,我们可以将多个 LP 股票组合起来,复制各类衍生品的收益结构。

NFT的未来

随着时间的推移,我们将看到更多独特、复杂和相互关联的加密媒体,它们将利用多种DeFi协议来实现传统世界中不可能实现的价值主张和用例。这里的设计模式可以是但不限于:

Bundling²:Index Coop * 可以通过创建NFTX 的 AXIE、MASK 和 PUNK 指数基金(因为它们已经是 ERC-20)的等权重指数,为零售用户提供一种轻松接触各种NFT的方法。

Fractionalizing+Bundling:将 Axie、Catalog 记录、Cryptopunk 和 Sandbox * 土地分别拆分为 100个 ERC-20代币,并将每种资产的 25 个代币存入 Charged Particles 以铸造一个NFT,该NFT代表一揽子多元化资产。

组合:可以将多个NFT组合在一起,或者在现有NFT上添加额外的效用和价值。AlchemyNFT通过提供使用数字签名“签署”现有NFT的能力,通过 AutographNFT实现后者。Punkbodies 通过允许用户将他们的 Wrapped CryptoPunk(一个 ERC-721)与一个 PunkBody(也是一个 ERC-721)结合起来创建一个他们可以下载或铸造的 Punkster。该实现锁定原始 ERC-721 以铸造 PunksterNFT,用户可以燃烧组合的NFT以解锁原始。这些组成的NFT继承了其原始版本的出处和效用,同时提供了额外的功能或效用。

资料来源:无银行

未来几年将围绕这些概念进行一系列实验,看到开发人员、创作者和社区如何共同努力将它们变为现实将是令人兴奋的。