在各大生态 DeFi 总锁仓资金(TVL)已突破千亿美元的今天,TVL 超过 15 亿美元的项目已不再罕见,但如果这个数字出现在了一个曾经归零的项目之上,多少还是会让人觉得诧异。

这张图的截屏时间为北京时间 7 月 14 日 12:00,图中的项目名为 Iron.Finance。你或许听说过,这款基于 Polygon 的部分抵押型算法稳定币项目上个月曾因“挤兑”而暴跌归零,但仅仅过了短短一个月时间,Iron.Finance 就已“死灰复燃”,TVL 再次涨至 15 亿美元上方,这一数字甚至超过了 Uniswap V3(绝大部分的流动性仍集中在 V2 版本)、Balancer、Mirror 等诸多知名项目。

一口毒奶,奶死自己

在解释 Iron.Finance 如何“复燃”前,我们先简单回顾下该项目之前是如何“死掉”的。

Iron.Finance 由 FRAX 分叉而来,最早起步于 BSC,但一直也就不温不火,直到五月扩展至 Polygon 之后,Iron.Finance 才迎来了爆发级增长:TVL 在短短一个月左右就突破了 24 亿美元,协议旧治理代币 TITAN(注:TITAN 是 Polygon 端产品的治理代币,BSC 端产品的治理代币名为 STEEL )的价格也在数周之内翻了数十倍,最高涨至 64.19 美元。

然而,一切向好的势头都在 6 月 16 日划上了句号。当日早些时候,可能是觉得自家币价天天上涨不够刺激,Iron.Finance 官方脑洞大开,发布了一篇题为「TITAN 和 STEEL 已成为熊市避险资产」的毒奶,强调在市场整体下行的情况下,TITAN 和 STEEL 仍保持着优异的涨幅。

这口毒奶的威力可了不得。文章发布后仅仅过了几个小时,TITAN 便开始一路暴跌,直线归零,声势之迅猛在币圈历史上也实属罕见。推特用户将这一现象取名为「古巴导弹危机」,并特意 P 图留念。

这口毒奶的威力可了不得。文章发布后仅仅过了几个小时,TITAN 便开始一路暴跌,直线归零,声势之迅猛在币圈历史上也实属罕见。推特用户将这一现象取名为「古巴导弹危机」,并特意 P 图留念。

根据 Iron.Finance 第二天发布的「验尸报告」(不是我瞎编,此为官方用词),TITAN 之所以突然归零,是因为该项目遭遇了 DeFi 历史上第一次大规模的银行挤兑(bank run)。我们来复盘一下那天究竟发生了些什么:

根据 Iron.Finance 第二天发布的「验尸报告」(不是我瞎编,此为官方用词),TITAN 之所以突然归零,是因为该项目遭遇了 DeFi 历史上第一次大规模的银行挤兑(bank run)。我们来复盘一下那天究竟发生了些什么:

首先需要解释一点,Iron.Finance 采用了稳定币 IRON + 治理代币 TITAN 的双币机制,IRON 可通过 USDC + TITAN 铸造,也可逆向赎回。

UTC 时间 10:00 左右,当 TITAN 价格触及 64 美元的历史高位时,获利巨鲸开始从 IRON/USDC 池内撤出流动性,同时将 TITAN 抛售换取 IRON,再将 IRON 抛售换取 USDC(直接池内兑换,未走赎回路径),这一行为即造成了 TITAN 价格的暴跌,也造成了 IRON 价格的脱锚。不过,在 TITAN 跌至 30 美元左右时,巨鲸暂停了抛售行为,TITAN 价格开始慢慢回升,IRON 价格也逐渐恢复了锚定。

Iron.Finance 官方在这个时候认为,这次的事情与此前 IRON 曾出现的脱锚事件并没有什么不同,系统也已完成了自我修正,所以并未采取干预措施。

UTC 时间 15:00 左右,巨鲸再次行动,这一次散户们也反应了过来。随着价格开始暴跌,恐慌情绪开始弥漫,越来越多的用户开始逆向赎回 IRON(获得 USDC 和 TITAN) 并抛售 TITAN。由于 TITAN 价格在持续走低,因此每一次赎回操作都会生成更多的 TITAN,同时由于预言机 10 分钟的报价间隔,TITAN 的现货价格相较于赎回价格也会进一步下降,这进一步放大了用户的抛售动机,并造成了一种恶性循环。在这种情况下,越来越多的 TITAN 开始通过赎回机制被铸造而出,最为致命的是,由于设计失误,通过赎回机制铸造的 TITAN 可以打破代币原定的 10 亿供应上限(报告发出时 TITAN 供应量已高达 278050 亿),最终导致 TITAN 的价格被砸至归零。

Iron.Finance 最终将本次事件定性为一次非理性的群体恐慌性事件,造成这一事件的原因为 IRON 的部分抵押属性,这类似于现代银行的部分准备金机制,当市场极度恐慌时,储户短期内暴增的取款需求可能会使银行因挤兑而崩溃,只不过这一可能性在机制尚不完善的 DeFi 世界内被无限放大了。

一个月后又是一条好汉

在「验尸报告」的最后,Iron.Finance 坦言旧的系统已经没什么好修复的了,更好的办法是吸取教训,在未来推出全新的替代产品。

事情过去了近两周,Iron.Finance 官方陆续披露了具体的项目重建计划。一方面,Iron.Finance 将发行全新的治理代币 ICE,总发行量固定为 10 亿枚,70% 用于流动性挖矿奖励,29% 用作挤兑事件中受损用户的补偿,1% 保留在资金库;另一方面,Iron.Finance 将重新设计 IRON 的稳定币机制,并将继续此前的一些开发规划。

根据 V2 版本的开发规划,在完成 IRON 的重新设计之前,Iron.Finance 计划于 7 月 5 日推出 IronSwap,7 月 19 日推出 IronLend 测试版,以为后续系统的运行做好准备。就实际开发进度来看,Iron.Finance 也并没有食言,IronSwap 现已正式上线并开矿,这也是该项目能够“死灰复燃”的基础所在。

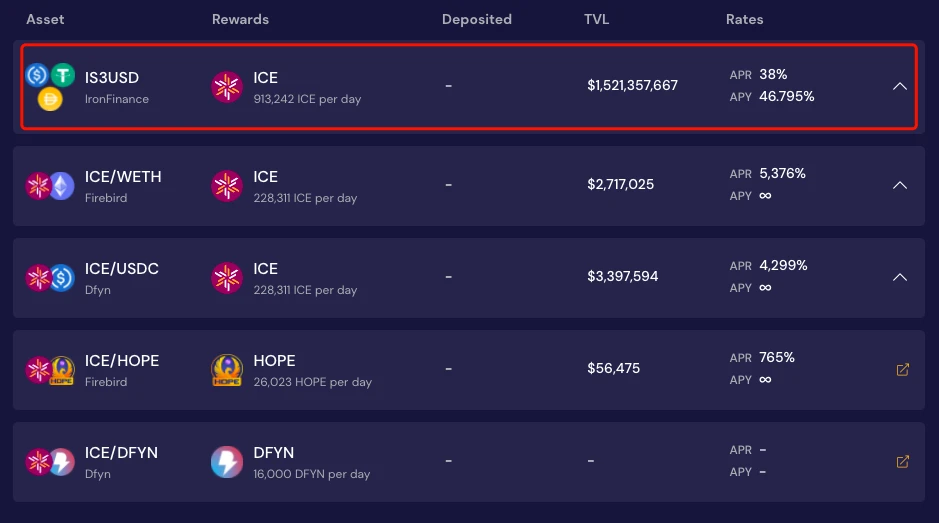

至于为什么 Iron.Finance 能够吸引到如此多的流动资金,答案其实很简单—— 它们给的挖矿收益实在是太高了。根据 ICE 的代币经济模型,占总供应量 10% 的 ICE 代币将作为挖矿激励分发给 IronSwap 稳定币池的流动性提供者。

重赏之下,必有勇夫。如上图所示,目前 IronSwap 中的 IS3USD 稳定币池(类似于 Curve 的三币池,用户可存入 USDT、USDC、DAI)的“白嫖”(无币价波动风险)收益率高达 46.759%,在 DeFi 稳定币年化日渐下行的大环境下,如果高的收益率已相当少见。更可怕的是,挖矿产出的 ICE 距离前日高点已下跌了逾 90%,再考虑到池内资产总量的增长,可以预想该池此前的“白嫖”收益率曾一度高达百分之数百甚至上千。

此外,虽然 Iron.Finance 曾遭遇过彻底的失败,但就现实情况而言,当前参与 IronSwap 风险状况相对来说可能并没有那么高。一方面,Iron.Finance 的归零并非团队主观作恶使然,团队的信誉虽然已大幅滑坡,但也不至于完全归零;另一方面,虽然 Iron.Finance 的失败确实源于设计失误,但焦点在于目前并不成熟的算法稳定币产品,现在 V2 版本只上线了逻辑更加简单的 DEX 产品 IronSwap,风险相对可控;最后,稳定币池纯属“白嫖”,无需承担币价波动风险,Polygon 手续费也足够低,即便是散户也不用担忧操作成本问题。

对于一些风险偏好更高的流动资金来说,当前对 Iron.Finance 的挖矿收益预期或许能否覆盖掉对劣迹的担忧,进而铤而走险,杀入池内。

活了,但也没有完全活

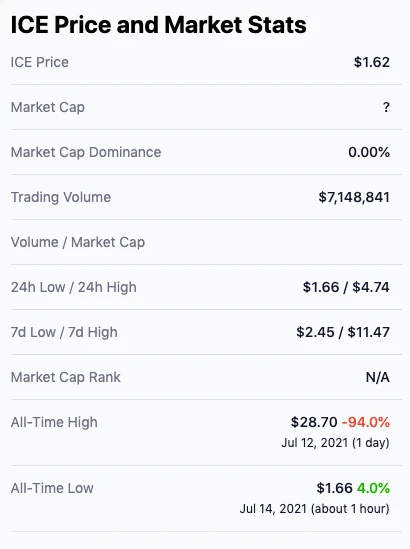

不过,几乎可以断定的是,Iron.Finance 当前如此高的收益率状况很难持续。一个比较明显的征兆就是 ICE 币价的持续走低,过大的激励力度势必会带来更大的抛压,这是流动性挖矿的定律;此外,当前 IronSwap 15 亿美元的锁仓量的绝大部分均来自于稳定币“白嫖”池,需要持有并质押 ICE 的池子数据惨淡,流动资金不会有忠诚度,怎么来的以后大概率也会怎么去。

Iron.Finance 目前给人的感觉就是「活了,但也没完全活」。说它活了很好理解,15 亿美元的真金白银摆在这里。说它没完全活,是因为这些资金的留存率存疑,且该项目的核心产品稳定币 IRON 的再设计方案还没有披露,因此前路仍然未定。

文章的最后,还是要提醒一下想冲进去“白嫖”的用户们,Iron.Finance 的新版本(暂时只上线了 IronSwap)目前仍没有发布任何第三方安全机构的审计信息,即便 DEX 的逻辑足够简单,也存在着一定的风险因素,入场之前,请务必谨慎。