作者 | 秦晓峰

编辑 | 郝方舟

出品 | Odaily星球日报

昨天,CryptoPunks 又火了。

支付巨头 Visa 官宣,投资 15 万美元购买 CryptoPunk 7610。消息发布后,市场交易热情高涨,四小时内 CryptoPunks 共计成交了 217 笔交易,总成交额 16175.75 ETH(约 5338 万美元),直接带动 CryptoPunks 地板价上升至 68.88 ETH(约合 23 万美元)。

在市场的一片狂欢情绪中,另一则与 Cryptopunks 有关的消息,也引起了我们的注意:Cryptopunk 173 昨晚以 99.9 ETH(约合 33.3 万美元)的价格成交。虽然成交价并不高,但 Cryptopunk 173 的成交形式却颇为特殊。

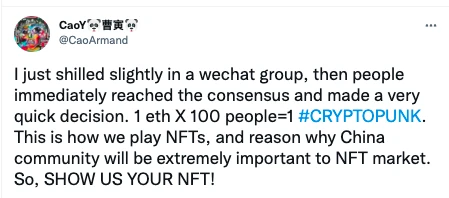

数字文艺复兴基金会董事总经理曹寅在 Twitter 上表示,Cryptopunk 173 是由其发起并通过社区众筹的形式完成的,共计 100 个社区成员,每人出资 1 个 ETH。“这就是我们玩 NFT 的方式,也是中国社区对 NFT 市场极其重要的原因。”

图片来自曹寅 Twitter

由于该社区成员约定不对外发声,目前尚不清楚 Cryptopunk 173 具体归属权将如何划分,未来又将如何处置。不过,通过众筹的方式购买高价 NFT 对于国内社区而言却是一次有益的尝试(或者说是“艺术实践”)。

相比中心化的众筹形式,也有海外项目选择通过智能合约对 NFT 进行碎片化处理,以此解决 NFT 流动性难题。下面,我们将结合具体项目,剖析 NFT 碎片化协议市场现状以及可能面对的新问题。

一、NFT市场火热,众筹、分拆等配套玩法登场

今年以来,NFT 这把火越烧越旺。

从整个市场来看,今年一季度 NFT 销售额突破 20 亿美元,相比 2020 年第四季度增长至少 20 倍;即便二季度整个加密市场行情遇冷,NFT 交易依然热度不减,销售额达到 25 亿美元;7、8月份随着市场回暖,Opensea 等平台交易量更是不断创下新高。与此同时,Cryptopunks、Bored Apes、Pudgy Penguins 等 NFT 化身(头像)项目的购买需求增长至新水平,其中 Cryptopunks 的地板价已达到了 68 ETH。

然而,蓬勃发展的 NFT 市场却也面临很多问题。一方面,NFT 头像缺乏系统化的定价方法,其真实价值难以量化,受众群体小,价格认可度低;另一方面,与传统艺术品一样,NFT 同样面临流动性难题,且因为每一次的成交价都是瞬时成交价,难以作为抵押品与 DeFi 联动;此外,即便是 Cryptopunks 这类「出圈」且认可度高的单品,由于资金投入重,抬高了投资门槛,普通用户同样无法从其升值中获得收益。

长此以往,NFT 市场势必变成小众玩家博弈的游乐场。动辄成百上千 ETH 的热门 NFT ,普通玩家即便有心也无力参与。这样的背景下,NFT 碎片化解决方案应运而生。

简单来说,NFT 碎片化可以将一个完整的 NFT“拆分”成若干 ERC20 标准的碎片化代币。这些代币可在二级市场上进行交易和流转,从而间接提升整体 NFT 流动性;并且,每一次交易形成的碎片化代币价格,也会反馈到整体 NFT 上,提供价格发现功能。

总结一下,NFT 碎片化不仅增加了 NFT 本身的流动性,同时也帮助投资者降低了 NFT 投资参与门槛,有助于扩大 NFT 市场。

众筹购买 NFT 与 NFT 碎片化在本质上相同,都是共享 NFT 所有权。只不过众筹往往是先出资,再购买,而 NFT 碎片化更多是先购买再打散。

将两者相对比,通过中心化方式进行众筹参与可能存在一些问题:比如谁来托管 NFT,NFT 展示权归谁解释?如何实现碎片化 NFT 的退出以及二次转售?如果能将这些问题处理好,众筹也算是更符合用户习惯的玩法。

二、NFT碎片化市场剖析

与中心化的众筹不同,NFT 碎片化协议都是通过智能合约托管 NFT。但在具体实现方式上,不同的项目细则不同。CoinGecko 分析师 Lucius Fang 将这些项目主要分成两类:一、捆绑法/集合法;二、基金化。

(1)捆绑法/集合法

捆绑法指的是创建接受不同 NFT 的基金,然后将该基金代币化,用户可以购买基金代币来变相“持有”原始 NFT 集合,代表项目是 NIFTEX 和 Unicly。

Niftex 诞生于 2020 年 5 月,是最早一批 NFT 碎片化协议。它允许用户铸造被称为“shard(分片)”的碎片化 NFT,并在市场中(主要是 Uniswap)流通。如果原始 NFT(例如 Decentraland 上的土地)具有收益(租金),碎片持有人同样可以根据占比分得收益。在 Niftex v2 版本中, Niftex 决定搭建自己的交易所并新增版税分配等功能。

Odaily星球日报查询发现,目前 Niftex 中有超过 20 个 NFT 碎片种类。不过,从交易数据来看,Niftex 最高日活只有 47 人,日均交易量在 10000 美元左右,还处于很早期的阶段。

Unicly 同样支持不同种类的 NFT 分拆,从而获得非同质化共享代币「uToken」,例如 UPUNK、UAXIE 等。这些 uTokens 可以在 Unicly 自己的 DEX(Unicswap)进行交易;并且,Unicly 也发行了治理代币 UNIC,通过流动性挖矿来为 uTokens 增加流动性。从这点来说,Unicly 的设计要比 Niftex 更完善些。

反馈到数据面,Unicly 目前锁仓价值 5400 万美元,在一众 NFT 碎片化协议中遥遥领先。

(2)基金化

基金化,旨通过创建具有相似价格的 NFT 基金来创建一个“底线价格”,代表项目是 NFTX 和 NFT20。

与前述项目不同,NFTX 不支持单个 NFT 项目的拆分,而是将具有相似价格的 NFT 聚集。举例来说,用户存入 3 个 CryptoPunks,可以获得 3 个 PUNK-BASIC 代币,这些代币在 DEX 上进行交易,从而获得市场公允价;如果基金代币 PUNK-BASIC 价值 10 个ETH 美元,则意味着每个 CryptoPunks 的底线价格为 10 ETH。需要说明的是,如果用户想要兑换回 NFT,兑换过程将是随机的,你不一定能够获得原来的 NFT。

数据显示,NFTX 目前日均交易量 140 万美元,日交易用户最高 140 人,该协议锁仓价值 3200 万美元。

NFT20 则在 NFTX 的基本上进行了改进:一方面发行治理代币 MUSE,用户铸造的 NFT20 代币将抽出 5% 作为手续费给到 MUSE 持有人;另外一方面,NFT20 允许赎回指定的 NFT。这种模式明显更受用户青睐。数据显示,NFT20 日均交易量 309 万美元,单日最高交易用户 303 人,超过 NFTX。

总结一下,捆绑法/集合法的优势在于可以对单个不同种类的 NFT 进行碎片化,同时不受 NFT 原始价格影响,用户可以接触高热度、高价格的 NFT(例如 Cryptopunks);但其缺点也很明显,每个 NFT 必须单独估值,同时如果项目热度不高,流动性也会受到影响。指数化的方式虽然可以为同一系列的 NFT 创建地板价,但同一个基金不能接受不同系列的 NFT,同样不利于流动性释放。

除了上述几个项目,Paragon、DAOFi、Fractional 也在 NFT 碎片化协议领域表现不错,值得关注。

三、关于NFT碎片化存在的疑问

对于 NFT 碎片化,我的同事 Azuma 有一个想法:如果某个 NFT 被拆分成 100 份,只需要持有其中一份待价而沽,其他人就无法收集齐全(买断)。传统艺术领域,这种方法或许可行,但在去中心化市场,这个问题已经有了解决方法。

以 Niftex 为例,它增加了一个买断条款。即使购买者没有集齐所有的碎片,也可以购买相关的 NFTs——触发买断的最低条件为持有至少 10% 的碎片。假设一个 NFT 有 100 个碎片代币,单价 1 ETH/碎片,玩家只要持有 10 个碎片和 90 个 ETH 就可以强制买断;如果要取消买断,玩家需要以 10 ETH 的价格买下这 10 个碎片,这一系统设计是为了防止无效交易。这种买断机制的设计,也防止了 NFT 市场由于碎片化导致价格失衡。

另外一个值得讨论的问题是:NFT 碎片化协议究竟要不要发行治理代币?从前文几个项目运营数据来看,发行治理代币的项目要比没发行的更受欢迎。其中的内在逻辑在于,通过治理代币可以激励做市商,从而为碎片化的 NFT 衍生代币提供更好的流动性。

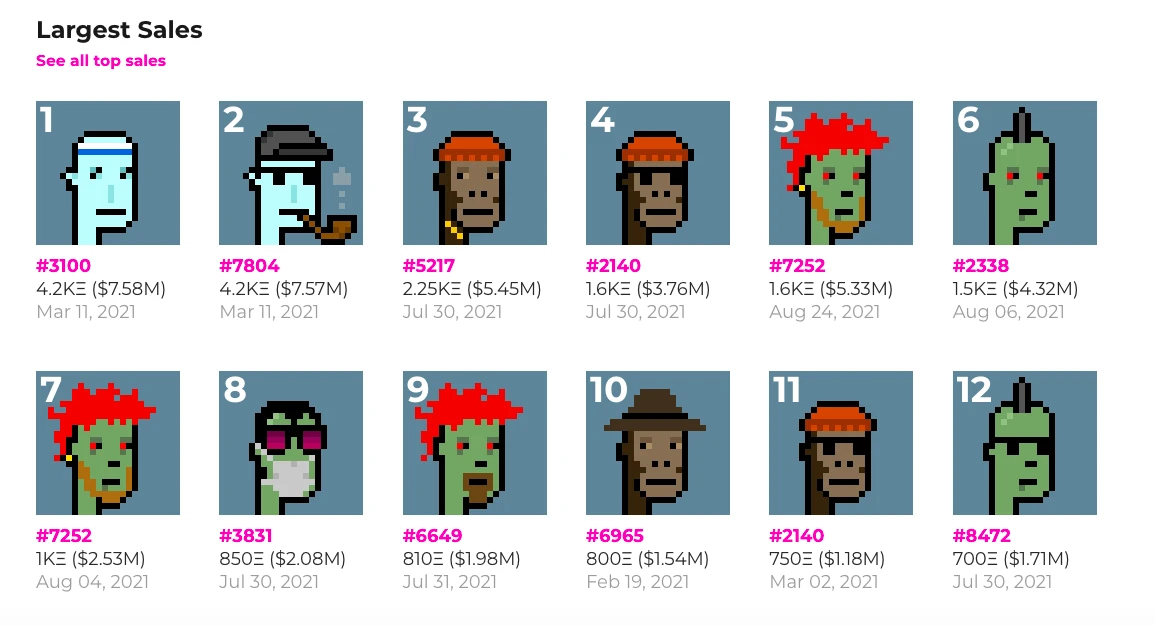

当然,NFT 碎片化市场依然处于非常早期的阶段。前文几个项目总锁仓量以及交易量,甚至不及一个新兴的 DEX 协议。但是,随着 NFT 市场的持续发展,碎片化协议将迎来发展机遇。未来,也许我们每个人都可以拥有一份 CryptoPunks 3100(成交价排名第一)的碎片。

参考文章: