图片来源:网络

作者:比推独家 Chen Zou

近几年,传统的银行业务越来越不受人待见,美国一些银行储蓄账户的年利率甚至可以低到可笑的 0.1 %(考虑到目前美国的通胀接近 5 %,存储蓄账户=撒币);而同期,在 Anchor Protocol 中存款的年利率为 20 %(注:Anchor Protocol 基于稳定资产协议 Terra Money 创建,是一种新型的储蓄协议,旨在通过协调来自多个不同 PoS 共识的区块链的区块奖励来平衡利率,最终实现稳定收益率的存储利率 )我想任何人都知道接下来应该选哪一个。

Defi 的收益率似乎很多时候都高的有些不切实际,这让人不得不感到好奇,这些收益率是如何产生的?它们真的是可持续的吗,还是仅仅是庞氏骗局?

相对于传统金融等其他市场,加密货币的收益率很高,这也是许多怀疑论者抨击的地方,高得异常的收益率 = 庞氏骗局,这在逻辑上好像并没有什么不对 。但我们还是要自己去研究,去了解,做好尽职调查比什么都重要。

DeFi 的高收益并不是只有 Degen 才能赚到

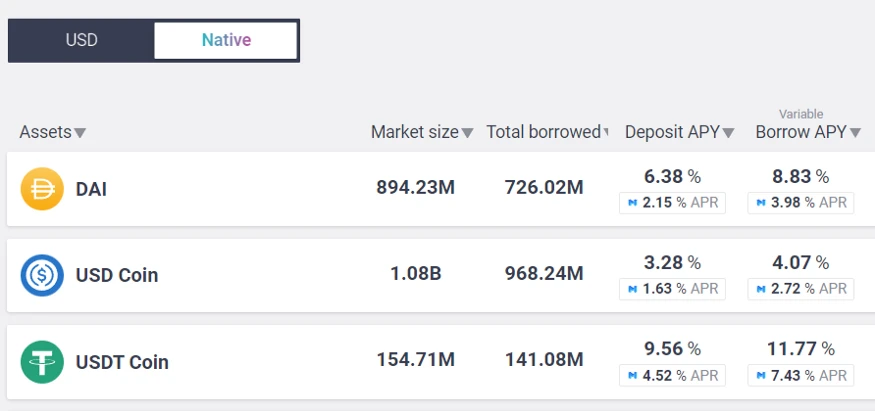

DeFi可能因其极高的收益率而闻名,即便是使用相对安全的资产,如USDC、USDT、DAI和BUSD。也能获得相当不错的收益:

Aave 和 Compound 等平台上的稳定币借贷:6-8 %的年收益率

质押:4-20 % 的年收益率

流动性挖矿 :50-200 % 的年收益率

Degen 冲土矿的收益率:200-30M% 的年收益率

很明显,风险和收益在加密市场也是正相关。例如,将你的稳定币借给相对安全的协议(Aave 和 Compound),它们可以给你每年至少 4 %的收益。下图为 Aave 的年收益率:

借贷的收益率来自于借款人从协议中借入资金并支付较高的利息。协议使借贷之间的利差,类似于今天银行的做法。如果对借贷的需求上升,借贷的收益率也会上升。

而不同稳定币之间的收益率也会不同。例如,USDT的收益率往往较高,因为目前种种监管、黑幕问题缠身的 USDT 让许多投资者开始避而远之,所以一分风险换来一分收益,天经地义。

参与这种投资所承担的风险是:

协议成为黑客攻击的目标

抵押品不足

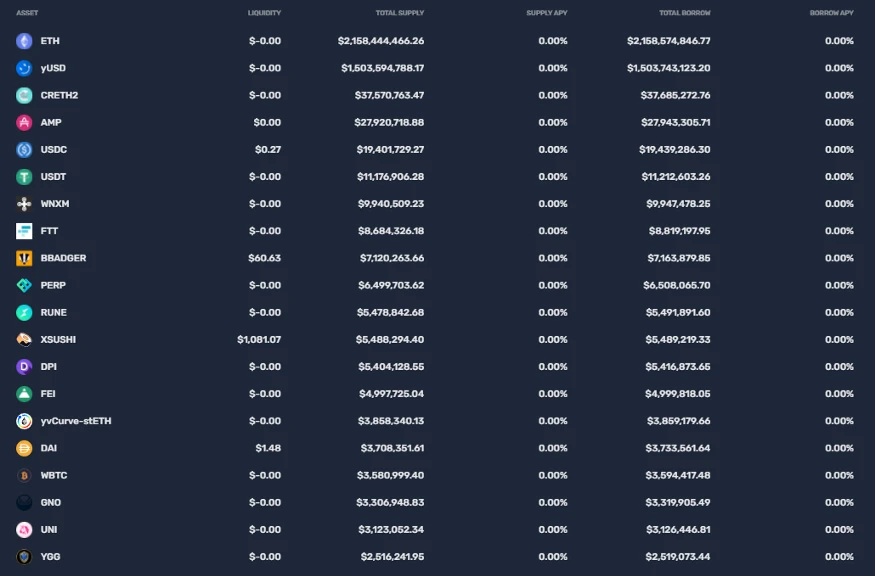

这都有可能导致投资者失去本金。被接二连三攻击的Cream Finance就是个相当好的例子。比推此前就该项目曾做过多次报道,【DeFi 协议 Cream Finance 再遭闪电贷攻击,损失金额超过 1.3 亿美元】、【Cream Finance遭到闪电贷攻击系AMP代币合约存在可重入漏洞】、【Cream 网站 DNS 被攻击,团队提醒用户不要将私钥等信息提交至网站】。

Cream Finance的流动性池最终被彻底掏空,而该产品的用户,成为了牺牲品。

流动性挖矿

成为放贷者并不是赚取 Defi 红利的唯一方式,你也可以选择通过在流动性池中提供流动性来赚取收益,即流动性挖矿。这意味着你可以作为做市商收取交易费,有时也可以通过治理代币的形式收取交易费作为奖励。

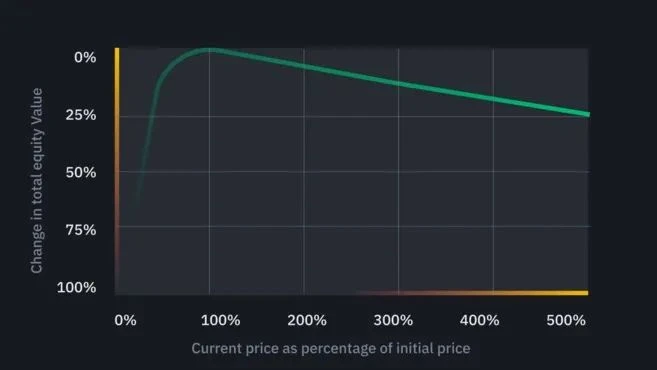

但提供流动性也不是0风险的事情。首先,作为流动性提供者,你必须持有至少两个币种,这就意味着你至少会有两个加密货币风险敞口。其次,你可能会面临无常损失(impermanent loss),在这种情况下,持有代币反而是一种更好的选择。

加密金融咨询公司 Topaz Blue 近期发布了一份市场分析报告,其中提到,Uniswap V3上 49.5 %的流动性提供者都曾因无常损失而产生负收益(但即便如此,Uniswap 所提供的交易费用在绝大多数情况下仍能弥补无偿损失,这就是为什么依旧有大量投资者愿意投资并提供流动性)其实无偿损失更像是一种机会成本,你并不是真正的损失了,只是你选择的方式没有另一种可能性(单纯持币)赚的更多而已。

无偿损失图解

借贷协议可以提供相对较高的收益率,这通常是由对杠杆的需求驱动的。这种潜在的杠杆需求一部分来自于善用消息面的交易者,往往当他们收获一些内幕消息时,他们更偏好孤注一掷的投资行为方式。

假设某交易员提前知道了项目将会有巨大的利好消息,该交易员可能会以8%的年利率(每天约合 0.02 %)从市场上借入大量的USDC,并用它来积累大量的代币。只要买来的代币每天的价格波动大于0.02%,交易员就能从该借贷中获利。然而倚靠内幕消息来进行巨额订单操作在 Defi 领域并不是一个明智的选择,这种大额订单会被记录到区块链上,并最终被各种各样的探测工具所监控(例如,Whale Alert),从而变成一个“众所周知的秘密”。

杠杆需求激增的另一个主要诱因就是进行市场中性策略(市场中性策略是指同时构建多头和空头头寸以对冲市场风险,在市场不论上涨或者下跌的环境下均能获得稳定收益的一种投资策略,市场中性策略主要依据统计套利的量化分析)例如,交易员可以做多现货,做空永续/期货,并从交易所收取资金溢价。无论价格走势如何,是涨是跌,交易员在一个头寸上的损失都会被另一个头寸的收益所抵消。

假设对该交易头寸进行5倍的杠杆操作,在一个delta中性(指某个交易策略不受标的资产小幅价格波动所影响)的头寸上以4 %的年收益率计算,交易者最终能够获得20%的收益,这与单纯的使用单方向的风险敞口而言,要安全得多,但同时收益依旧相当可观。

除了交易员,参与流动性挖矿的投资者也需要杠杆

例如,以10 %的年利率借入稳定币,再拿借来的钱冲一个年收益 30 %的池子,这就创造了一个完美的套利机会,在赚取 20 % 套利空间的同时,还能获取原有抵押代币的风险敞口收益(用来换取稳定币的抵押品)。只要有这种套利机会,市场上就会一直存在高利率贷款的需求,这就是供需关系创造高收益的原理。

由于目前许多新协议都会提供30%-50% 甚至更高的年利率来吸引流动性提供者,这通常会再次拉高币价(高收益率吸引更多人挖矿,更多人就需要买该协议的原生代币参与挖矿,从而拉升币价),创造更高的收益率。

风险溢价

风险溢价本质上存在于所有风险资产中,它被定义为承担风险的溢价,高于无风险利率。

在 DeFi 中,风险溢价可以存在于多个方面,从市场风险到对手方风险以及非流动性风险和波动性风险。投资者承担的风险越多,风险溢价就越高,同样其风险补偿收益就越高。任何加密市场上的交易本质上都是有风险的,市场要求有风险溢价来补偿它所承担的风险。

市场风险是投资加密货币整个过程的风险,这其中就包括加密货币本身的市场波动性、黑客攻击、私钥管理成本/风险、杠杆等。与股票等传统金融工具相比,加密货币通常风险更大,因此投资者对他们承担的风险要求有更高的回报。而DeFi 又可以被看做是加密市场的衍生品,其中蕴藏的风险更大,各种智能合约每分每秒都会面临 bug 、黑客、项目方所带来的风险,高收益自然也不足为奇。

对手方风险也会增加收益。例如,你会期望因对手方破产或带着你的资金消失的风险而得到补偿。如果你在 dYdX 上交易期货, dYdX 就是你的对手方。如果 dYdX 被黑了,你的资金也一样。因此,在 dYdX 上交易期货有一个风险溢价。

所以 DeFi 也遵从最基本的金融规则,即承担的风险越大,收益率就越高。

协议收入

收益的另一个来源是来自协议收入。例如,像 Aave 这样的借贷协议使用来自贷款人和借款人之间的协议收入,并将其分配给 stkAave 持有人。

许多 DEX 如 PancakeSwap 使用协议收入来回购和销毁他们的治理代币,对代币产生某种通缩效应,从而提高币价。再通过将价值分配给代币持有人,创造了一种特有的收益模式,即协议可以将治理代币作为收益进行分配,因为投资治理代币的人对协议的发展产生了贡献,他就能分享协议未来的现金流,类似持有某个公司的股票,但股票不能让持有人参与到公司治理中。

这使存款人和代币持有者之间的激励保持一致,因为他们现在被激励存入流动性,累积治理代币并将其投入到收益中,或者将其出售给其他想要获取该收益途径的人。

高收益率是否可持续?(几年甚至几十年)

在牛市中,对杠杆的需求往往高的骇人,因为大多数投资者都想投入更多资金赚取更高的回报。而新项目也如雨后春笋般涌现,这造就了大量的高收益矿池的出现,在带来新资本的同时,再次提高了市场对杠杆资本的需求。

理论上,协议收入也会大幅增加,因为牛市会产生更多的交易,而更多的交易,就意味着更多的交易费用。从头让协议能维持高收益率吸引用户,这是一个良性循环。

但在熊市中,局面就完全不同了。在熊市里,大量代币价格暴跌,接盘侠越来越少,资金收紧导致收益率全面下降,对杠杆的需求也随之骤降。这进一步导致交易量和协议收入下降,形成一个恶性循环。

自去年年初以来,DeFi 一直都处于牛市阶段。这意味着市场对杠杆的需求仍然很高。而只要这一领域的创新继续进行,资产类别就会继续增长,收益率就会保持高位。但即便再蛮荒的领域,创新和发展也终究会遇到瓶颈,所以DeFi的高收益率很可能只是一个暂时现象。

从长期来看,收益率下降则是必然趋势。刻舟求剑地去比较,就像美元在法定货币领域所创造的历史一样,1980年代储蓄美元的收益率是 20 %,但随着美联储大量印钞,现在收益率已经降到了0%,这是一个自然的经济循环,所以遵循经济原则的 Defi 市场也终究逃不过这个循环。

市场周期会影响对杠杆的需求,但想知道收益能否持续最最重要的参考因素,仍然是协议收入是否是可持续的,即协议本身所创造的价值,解决的问题,产生的影响这些将长期存在的东西。打铁还需自身硬,这个道理在哪里都适用。

本文来自比推Bitpush.News,星球日报经授权转载。