12 月 2 日,Avalanche 生态稳定币兑换项目 Platypus 宣布完成 330 万美元融资,本轮融资由三箭资本和 DeFiance Capital 领投,0xVenturesDAO、Avalanche、 Avalaunch、Avatar、AVenturesDAO、Benqi、CMS、Colony、GBV、 Hailstone、Keychain、Mechanism、Muhabbit、TPS、Vahalla Capital 和 YieldYak 等参投。

Platypus 直译过来是“鸭嘴兽”,该项目以此为名,或是希望能够提供如该动物嘴部造型那般平滑的稳定币兑换服务,通过进一步降低稳定币之间兑换的交易滑点来提升资金利用效率。11 月 29 日,Platypus 已于Avalanche 上线了其 Alpha 产品,允许用户在 USDT、USDC、DAI 和 MIM 等四种稳定币之间实现低滑点兑换,或是通过提供流动性来赚取经济收益。

在 Platypus 看来,现存的经典 AMM DEX 以及基于其变种算法构建的稳定币兑换协议普遍存在几个通病:

1. 流动性碎片化:现存项目的流动性池往往是封闭的,不同的池之间流动性互不共享,这将不可避免地提高兑换滑点。

2. 建池方式效率低下:现存项目在建池时需要保持池内资产的均衡状态,即池内代币需要具有相同数量的流动性,这将导致池内共识最低的代币最终成为整个池子的增长瓶颈。这一设计也使得现存项目很难扩展至更多其他的新兴资产。

3. 单一币种进出池子的“惩罚”过重:对于小额用户影响有限,但对于大额流动性提供者来说,因建立或解开配对时需要执行「单币-多币」or「多币-单币」的兑换,所以损耗会相当大。

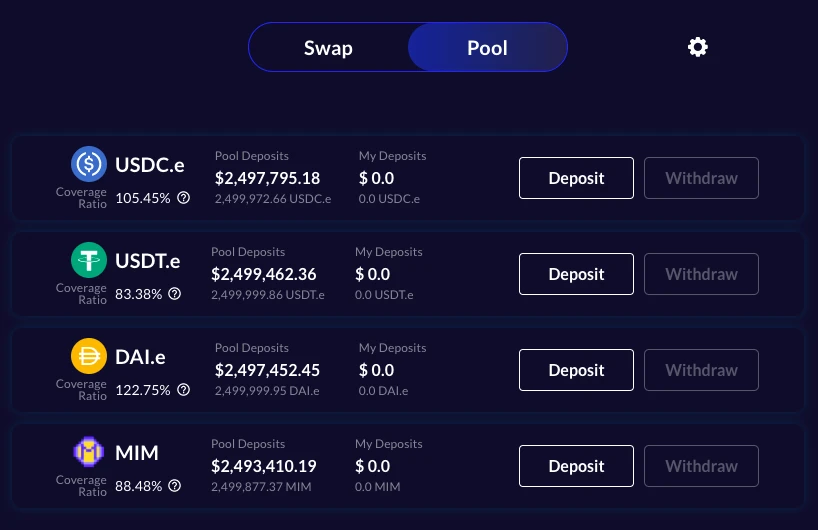

为了解决这些问题,Platypus 设计了一个全新的构架,官方将其称为开放式流动性池(Open Liquidity Pool)。具体来说,Platypus 不再采用以往项目常用的 1:1 配对做市方式,而是允许流动性提供者自由选择单币做市。同时,Platypus 在评估协议的均衡状态时引入了「覆盖率」(注:coverage ratio,关于这一概念具体的定义及运作方式,在 Platypus 的官方文档和过去 Medium 文章上尚未查到详细解释。)这一全新概念,取代了以流动性比例为标准的常规做法根据官方介绍。根据官方介绍,开放式流动性池可以做到:

1. 代币之间的流动性完全共享:在同等流动性状况下实现更低的交易滑点。

2. 单一币种轻松出入:新的做市机制下,单一币种进、出池子不会再有承担过高的损耗。

3. 更灵活的建池方式:因无需保持流动性规模的均衡,添加新资产时也会更为灵活,可完全按需调整。

空口无凭,为了测试 Platypus 的实际效果,我们对比了 Avalanche 上最头部的稳定币兑换项目 Curve 与 Platypus Alpha 之间的交易表现,如下图所示:

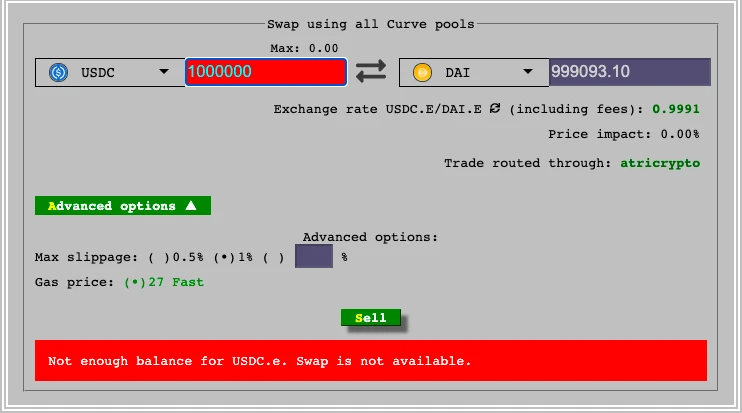

Curve 交易表现

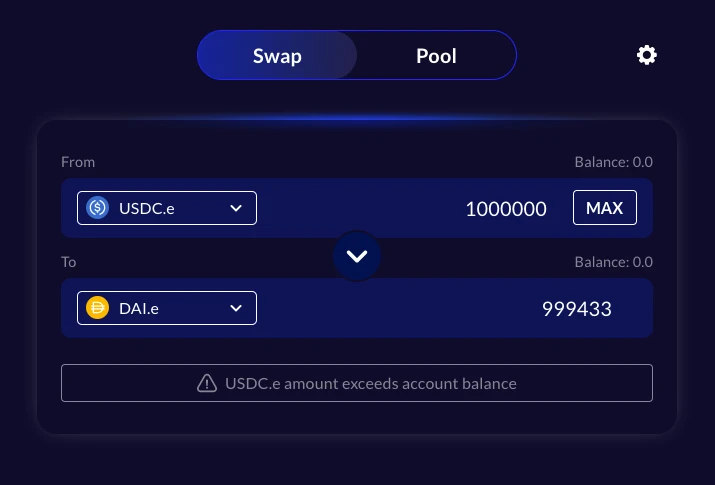

Platypus Alpha 交易表现

如上图所示,在执行百万美元级别的稳定币交易时,Curve 与 Platypus Alpha 都可实现低于 0.1% 的交易滑点,其中在执行 USDC - DAI 的兑换时,Platypus Alpha 甚至会更优一筹。

虽然说稳定币间的兑换报价在很大程度上会受各自池内资产比例的影响,单以一种交易情况为例并不能完全证明协议的兑换实力(在其他更多兑换路径上 Curve 当前的表现更优)。但值得注意的是,当前 Platypus Alpha 的整体流动性规模仅有 1000 万美元,与之相对比,Avalanche 版 Curve 当前的整体流动性规模已达到 12 亿美元(并不完全是稳定币)。从这个角度来看,Platypus 所表现出的潜力相当值得期待。