原文作者:FinTech Collective合伙人Sean Lippel

原文编译:DeFi之道

对于去中心化金融(DeFi)。我们今天发展到什么样子了,今后又要如何发展。

在我从ETHDenver大会回来的长途飞行旅程中,我综合了一些想法,所以是时候发个帖子来描述一下。

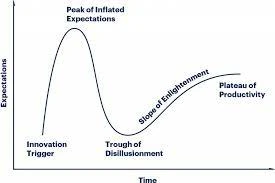

幻灭的低谷

我们现在距离#DeFi 夏天点燃 2020 年至 2021 年的牛市已近两年。今天,蓝筹股 DeFi(许多人称之为 DeFi 1.0)正处于幻灭的低谷。

DeFi已经成为一种“失宠”的叙事——加密市场及其不断扩大的叙事,再加上它追逐热钱的尾巴,已经转向下一件大事。社交代币、元宇宙、GameFi、DAOs、pfp NFTS、音乐 NFTS 等都已经占领了新的热门头条......

之前被 DeFi 占据的份额。而且这些相互竞争的叙述方式已不那么书呆子气,更具文化意义。另外,追逐新的叙事已经让一些散户和交易者赚了一大笔钱!

DeFi 甚至受到其最早支持者的质疑——一位著名的加密货币投资者最近质疑我对 DeFi 基金的坚定关注。

FinTech Collective认为“DeFi 将被千刀万剐”。在加密推特上,关于可怕的 DPI(DeFi Pulse指数)/ETH(以太坊)比率显然没有尽头的笑话比比皆是。

当 ETH 本身在 EIP-1559 之后成为如此具有生产性的资产时,为什么DPI会触底呢?

另一方面,DeFi TVL 不受影响。DeFi总价值锁定 (TVL) 在名义和绝对基础上继续实现不受约束的增长。 锁定在以太坊 DeFi 中的总名义价值为 1150亿美元。 包括所有其他智能合约区块链,DeFi 的 TVL 接近 2000亿美元。

DeFi 不为所动。非常滋润地向前发展。 走自己的路。 专注于本身。努力实现蓬勃发展。 作为一种银行等价物,按总资产计算,DeFi 目前以 1956 亿美元在美国最大的银行之一中排名第 19 位。

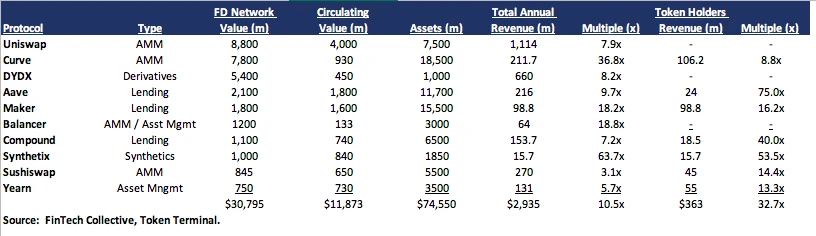

DeFi 网络价值和协议收入 - 目前排名前 10 位的 DeFi 协议的 FD 网络总价值为 310亿美元。 据我估计,他们在链上产生了29亿美元的年化收入,其中 3.65 亿美元左右作为抵押红利(sushi)流入代币持有者或间接燃烧(MakerDAO)。 是的,大部分收入确实流向了流动性提供者。 但是 10.5 倍的 FD 价值 / 收入倍数和 32.7 倍的流通价值 / 代币持有者收益倍数并不昂贵,而且对于同比增长 20 倍的东西来说,它被严重低估了。

我们还这么早期——全球银行/金融服务的总股票市值约为 20万亿美元。 金融科技,实际上只是前端的创新,已经占据了 800 亿美元的市值(4% 的渗透率)。 前 10 大 DeFi 协议,代表了真正的范式转变和对整个金融系统进行全面的中间和后端重写,今天的网络估值仅为 310亿美元(渗透率/市场占有率 1.5%)。

我认为根据这些指标假设我们在 DeFi 中有 100 倍以上的增长并不疯狂……

标准加密风格的回撤——大多数 DeFi 代币现在从其“膨胀预期的峰值”高点下降了 80-85%。

MACCUS(Maker、Aave、Curve、Compound、Uniswap、Synthetix)都在经历标准的回撤,你可以预期暴涨。

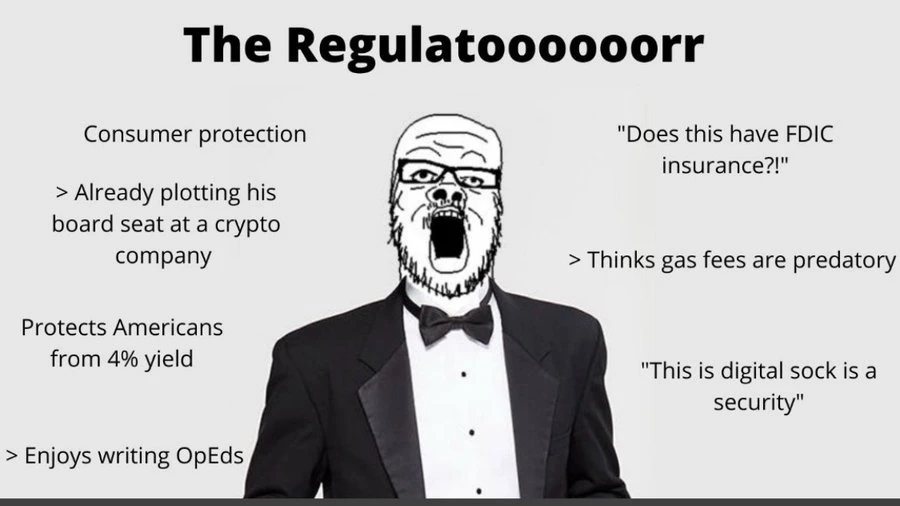

监管风险在美国是真实存在的——毫无疑问,顶级 DeFi 协议已经忙于应对来自 SEC 和全球监管机构的问题。 最近$TIME 的惨败在没有帮助。 国会工作人员的小型诉讼也不会针对@PoolTogether_

但是,长期来看,监管风险被夸大了——最终,消费者的选择权和主权将获胜。 看看从拼车到酒店的其他技术驱动的市场颠覆。 另外,我们不要忘记 DeFi 不仅仅与 Jerome 和美国有关!

对于所有长期基本面投资者 ——直到 2020 年,机构资本包含 < 5% 的加密货币。今天,我们处于 15 - 20% 的最佳情况。这导致小周期和动力驱动的零售投资加剧。 DeFi 网络极其复杂和细致入微——...

他们有新奇且难以评估的特质。我几乎每天都会发现关于@MakerDAO 的一些新东西。机构投资者需要时间来完成他们的工作。更糟糕的是,大多数基金的结构仍然无法...购买代币。他们可以以 9 亿美元的估值追逐 Circle 股权,但不能以 1.8 亿美元的估值投资@MakerDAO,MakerDAO为 MKR 持有者带来 1 亿美元以上的年化收入。 感谢红杉资本和老虎基金为能够做到这一点而付出的辛勤工作。期待更多关注...

由于许多原因,DeFi 协议无法在一开始就开启协议费用。我们仍然可以从TradFi金融产品中赚取 5 - 25%收益,我敢说,对于知名品牌,DeFi 协议将能够大规模开启 5 - 50bps 的协议费用。在最坏的情况下,DeFi 代币持有者拥有控制数百亿美元 DeFi 国债的期权价值。那些一文不值的 DeFi 治理代币毕竟可能没那么一文不值。

这些缺失的部分将吹开这些大门 - 超额抵押贷款、自动化做市商、稳定币和合成资产(DeFi 1.0 的核心原语)让我们冲出了起点。DeFi 2.0带来的协议控制的收入和先进的代币经济学(庞氏经济学?) 让我们在赛道上绕了一圈,然后我们完全被自己绊倒了。我们不需要更多的嵌入式杠杆。我们真正需要的是可扩展性、真实世界的资产连接以及 DeFi 的身份层。

二层扩展将释放新的 DeFi 原语 - 我们现在有 6+个二层扩展解决方案完全投入生产和运营。我们现在可以开始想象高吞吐量、可组合和可扩展的 DeFi 架构的可能性。低成本,通过@Superfluid_HQ实现的流支付和机器对机器支付。 Dydx上的去中心化永续合约和期权在速度和性能上与 FTX 相媲美。通过您的 ETH 钱包登录网站并通过@UnlockProtocol 解锁围墙内容,按文章付费。

具有现实世界影响的 DeFi - 现实世界的资产是可以在链上表示的任何实物。 房地产、发票甚至 Spotify 支付代表了数万亿美元的 DeFi 未开发资产,这也为中小企业带来了更快、更便宜的资本。

将现实世界的资产引入 DeFi 还将降低支持这些新系统的资产的整体相关风险,从而降低总体系统风险。 另外,我们最终将被束缚在现实世界的经济活动中,而不仅仅是自我参照。 身份和合规层——无论你同意或不同意 KYC 和 AML,毫无疑问,DeFi 需要某种身份层来让机构规模的资本参与进来。 这不一定很恶心! 我们拥有今天的技术和能力使 DeFi 中的身份和合规性以去中心化和零知识证明为基础。 至少,我们需要核实参与者不在制裁名单上。 这将解锁另外 100万亿美元以上的合格 DeFi 参与......

这不仅仅是一个以太坊 DeFi 的爱情故事——是的,我相信来自国家攻击和最大去中心化的抗审查。 我也不喜欢可以打开和关闭的区块链。 但即使是 L2 季节,对金融应用计算的需求也将超过了以太坊本身所能提供的。 竞争性第 1 层,例如Solana,Terra,Algorand,Cosmos 将发挥重要作用,尤其是在应用程序特定用例中。 一些原语需要比 ETH 2.0 + 二层所能提供的更便宜和更快。

嵌入式 DeFi论点

DeFi 不会消失,事实上,它更有可能被“嵌入”到你未来使用的所有加密货币中。你想租的那块虚拟宇宙土地。您需要短期 USDC 贷款对冲你的价值50 万美元 BAYC。 您想要交易换取一个新的视频游戏捆绑 NFT的Axie NFT。这一切都将通过 DeFi 原语发生。随着时间的推移,NFT、GameFi 和 DeFi 将合二为一。它们将是彼此最大的用例。

这一切听起来都很棒,那么什么时候是市场底部? - 很难说。我认为我们离有意义的底部很近。也许我们还有 20-30% 的下行空间要走,但这与 DeFi 即将到来的不对称风险回报相比就相形见绌了……

在未来十年。在进入 DeFi 牛市的下一阶段之前,我们可能会整合一段时间。但是期望 DeFi 代币最终会像很多加密推特一样归零——好吧,这简直是愚蠢的。

我希望你喜欢这个长贴。我拼凑一些实质性的东西来完成我的《DeFi 是一个连续体》作品,目前已经写了3年了。

现在回到做我最擅长的事情并获得更多参与。