「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去7天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资

文章着重关注代币的四个关键性问题:当前的供应情况、未来的供应情况、什么时候达到未来的供应状态、如何达到未来的供应状态;引入了市值和完全稀释价值 (FDV)、流通供应量和最大供应量、代币释放时间表等概念,并介绍如何查询获取各类代币的以上信息。

“大多数协议会将一大部分的代币作为LP奖励分配出去。表面上看,这种方式是非常社区性的,任何人都可以买入代币,创造流通性,参与质押来赚取更多代币,但是,这种方式也可能帮助创始团队或者内部人士大幅提升他们的代币份额。”

“熊市中,再也没有源源不断的资金流进来了,这就变成了玩家与玩家的竞争,也就是零和博弈。”在熊市,较差的项目和团队被淘汰,但好处是可以以更便宜的价格积累好的加密货币,同时,不需要每天无数遍检查投资组合,有更多的时间可以建立技能组合。

熊市中,生存下来为第一要务。作为投资者,最好先为意向标的按风险分级:持有蓝筹币种,放下高风险币种,给稳定币留近一半的仓位(可以挖流动性,但谨记分散原则);与其试图抓住每次“抄底机会”,不如按发币成本平均法定投。

文章还聊了些如何增加场外赚钱能力或创造第二收入来源,升级DeFi技能,培养对熊市的预判力等。

DeFi

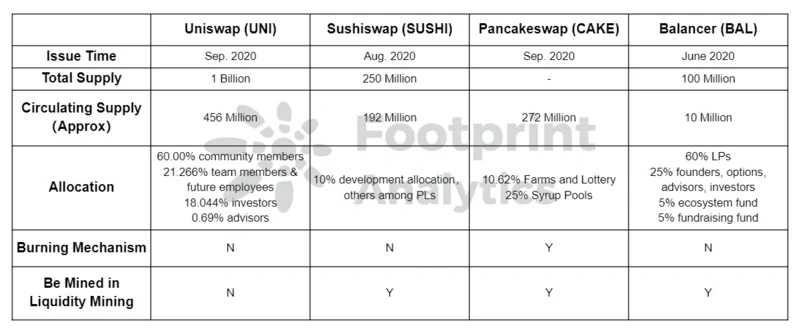

Footprint的新一期研报,这次聚焦在代币经济方面,将TVL排名前5的DEX(Curve、Uniswap、Sushiswap、Pancakeswap和Balancer)横向对比。币价上,截止到2月25日,BAL币价最高,约12美元。其次UNI约9美元,DEX总体的币价并不算高。市值上,UNI以42亿美元排名第一。从日交易量来看,UNI、SUSHI、CAKE日交易量都在前列。最终的结论是,只有一个真的有价值的协议,才能通过流动性挖矿激励政策为平台增加更多的TVL,通过社区让平台更去中心化。附UNI、SUSHI、CAKE、BAL代币经济对比表↓

文章认为,“所有的DeFi项目其实就是GameFi,既然是游戏那它就自然会面临客损,而且它们都有自己的半衰期。”两者的相似之处包括:活动的同构性(即两者都是关于奖励最大化的)、玩家之间竞争的性质、重叠的社区、相同的分析技能组。

“进化博弈论的发明和提出是出于解释达尔文进化论中利他行为的需要——这就是为什么Olympus试图将(3,3)策略meme化的原因,如果所有矿工都是理性的那这就是最优策略。唉,但人类是不理性的。”Olympus分叉项目的死亡不是因为协议是可以被攻克的(即矿工已经根据协议的数学结构找出了最优策略),而是因为矿工已经根据他们实际挖矿的方式找出了最优策略。

文章最后对“协议如何才能使自己尽可能地做到不可被攻克”给出建议:1. 让它变得不可解;2. 继续在上面搭建协议;3. 让协议自我进化。

蛮喜欢律动的这篇DeFi行业稿。“在AC看来,「Deposit And Forget」是DeFi产品的精神与灵魂。”

金融收益优化的反面便是流动性挖矿带来的APY恶性竞争,DeFi 2.0之后,veToken模式只是为了缓解原生Token的抛售压力,仍然不能捕获协议本身的价值。而Terra在创造市场和广泛受众真正需要的产品,因此获得了成功(至少暂时是)。

NFT、GameFi与元宇宙

避免“接触效应”,分清短期投机还是长持,在炒作程度最高时/前卖出“投机类NFT”,通过团队、社区、艺术性/实用性、伙伴关系、持有者基础判断蓝筹NFT,不长持NFT衍生品,善用工具,关注创造者而非大V,判断NFT宏观周期。

透过eBay看OpenSea:垂直化NFT市场的兴起如何拆分Opensea?

随着NFT市场生态系统的升温,客户群和用例的日益多样化,要让一个市场保持如此大的市场份额是一项挑战。Web2领域也曾是如此,新一代的专业玩家会开始取代原有龙头(比如eBay)的主导地位。

相比于文章的eBay例子,可能国内读者更熟悉京东、拼多多、抖音电商的发家史,这都为Opensea挑战者们提供了经验。“万物皆有裂痕,那是光进来的地方。”NFT平台必须掌握许多与顶级Web2市场相同的指标,包括提供有竞争力的交易率、强大的商品管理、真实性、品牌/社区的声誉,以及买卖双方的供需平衡。

Web 3.0

这不是我前阵子的“心头好”AR嘛。文章先是论证了永久储存的刚需,以及AR为何能满足这一需求,后又提及AR在存储成本方面的优势,再展开介绍AR生态,简述了部分生态项目,最后预测了该赛道的典型应用场景,分别是:NFT元数据存储、公链历史数据备份、Web3技术栈及代码的存储、去中心化社交平台数据。

以太坊与扩容

从不可能三角讲起,阐述了BNBChain、Cosmos、Polkadot和Avalanche等代表处于三角形的哪个位置。

“以太坊希望同时使用第1层和第2层解决方案来解决可扩展性的三难困境,分片是以太坊的第1层解决方案,而Rollup是以太坊的第2层解决方案。”

作者按历史演进回顾了状态通道、侧链、Plasma的原理和问题,最终证明Rollup会是以太坊扩容的终极解决方案。优势之一是“交易数据与状态根一起发布到链上”。不过Rollups也有局限性,比如可扩展性天花板、破碎的流动性、可组合性的牺牲和集权。

稳定币

美联储《稳定币:发展潜力与银行体系影响》的翻译。“在各种场景中,两级银行系统既可以支持稳定币的发行,又可以维持传统的信用创造形式。相比之下,狭义银行稳定币框架可以带来最大的稳定性,但可能会带来信贷脱媒的潜在成本。最后,如果认为与美元挂钩的稳定币有足够的抵押品,那么在市场困境期间,与其他加密资产相比,与美元挂钩的稳定币可以作为避风港。”

DAO

本文举了大量(反面)例子,表达了“DAO最有前景但也最令人担忧的地方都是其决策的方式”的观点。对于一些DAO,在对战略或商业决策进行投票时,成员投票率低的问题一直无法解决,而这实际上将控制权留给了出资帮助DAO启动的大投资者手中。

当前的DAO正在艰难地证明其在金融投机之外有实际用途。软件Bug和黑客攻击造成的巨额财务损失、威胁到某些实体能否继续存在的内部分裂以及对社区资金挪用的指控,都是DAO现实存在的问题。

设置和运行这些DAO的现实往往很复杂。DAO出现的很多问题通常源于DAO和加密货币的匿名性。“基于数字世界的风险投资机构与现实世界是相连的。我们需要遵守法律和法规。”

一周热点恶补

过去的一周内,拜登签署关于加密货币的行政命令,将研发潜在的美国CBDC选项置于最紧迫位置;瑞士、新加坡、日本、欧盟等地区纷纷将对俄罗斯的金融制裁延伸至加密领域,Coinbase承诺遵守制裁法,屏蔽超过2.5万个俄罗斯有关地址,俄罗斯央行禁止普通俄罗斯人和金融机构使用加密货币,NYDIG称乌克兰公民在冲突中转向比特币来进行日常采购,乌克兰已收到近1亿美元的加密货币捐赠;老虎环球基金将向早期技术基金注资10亿美元,贝恩资本推出5.6亿美元的加密基金,将在数年内投资约30家公司,高盛通过Galaxy Digital向客户提供ETH基金,币安为“做大加密行业”计划大举并购进军传统市场;比特币第三大鲸鱼以约2900万美元成本逢低买入750枚BTC,以太坊总锁仓量在所有网络中的占比首次低于55%,Terra上TVL突破历史新高点;Andre Cronje与Anton Nell退出加密领域,将于4月3日终止25个应用程序和服务(附AC“生平”、相关资产是否受影响),The Verge调查称孙宇晨涉嫌内幕交易等罪名,FBI、国税局已展开调查,孙宇晨回应称其造谣,已聘请美国顶级律师事务所追究其法律责任;OpenSea正在设计可自动验证NFT系列的系统,Azuki碎片化项目Bobu完成铸造发行,NBA巨星勒布朗·詹姆斯申请NFT相关商标;zkSync支持以任何ERC20代币支付Gas费……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~