原文标题:《2022 Quarter II Market Outlook》

原文作者:Ansem

原文翻译:@0xforeverever

哟! 对互联网有用的人是什么样子的?我差点决定不写这篇文章,虽然没有每天不停地发推特,但我很快就觉得无聊了,所以在我休息期间,我开始在这里留下我的想法。我也很确定我们在这里已经见底了,说实话,如果我们在大多数主要市场上出现反弹,进入eom,描绘出这些季度蜡烛的长下限,我不会感到惊讶。如果我在去巴塞罗那参加AVAX会议之前能完成大部分内容,并且是半连贯的,我可能会把它贴出来,以便在我离开电脑的时候能看到。不然的话,我想我只是把这篇文章写给未来的自己,供以后阅读。所以,你好Q2。首先,让我先澄清一下,我不是一个财务顾问,这些都不是投资或财务建议,我也没有参加过任何123 xyz系列的测试,这只是我每天花太多时间在网络上与使用Wassie和Anime 头像(的用户)一起深入研究加密货币这个奇妙的微观世界时,脑子里所想的东西的文字形式。

如果你在大多数宏观问题上想我一样是个左倾者,那么你的2022年Bingo Card上很可能没有俄罗斯入侵乌克兰。我在11月卖掉我的一些珍贵的互联网硬币时,这是因为我在蜡烛图中看到了风险的发生,这并不是因为我对其根本原因有任何想法,而是因为美联储可能不会像他们的印钞机那样幸运。将宏观分析纳入我对加密货币市场的评估,对我来说绝对是一个弱点,我计划在未来弥补这一缺陷。因此,也许下一次我们发生全球冲突时,我将在曲线的中间位置,而不是在左边。不管怎么说,除了少数异常值之外,第一季度对大多数加密货币市场来说都很艰难,但奇怪的是,这种下降趋势最糟糕的情况并没有孤立于加密货币市场,因为我们也看到许多科技股和成长股也因全球地缘政治风险和宏观条件恶化而受到巨大打击,而商品和战争股却表现良好(S/o the homie Schiff)。这些技术图表中有很多看起来与我们在2020年第一次DeFi夏季期间看到的地毯式下跌相同,而这些都是雇用大量人员的数十亿美元的公司。为进入2022年短线波动的人祈祷。

考虑到这是比特币历史上第一次将其价值支柱充分展现给全世界,比特币的相对优势在这里尤其重要。许多因俄罗斯入侵而逃离祖国的乌克兰人在搬迁后无法使用他们的传统金融系统,但正如大多数原生加密货币人所知,他们取出比特币是微不足道的一件事。我们已经看到加拿大限制公民的银行账户,因为他们参加了政府认为不可接受的抗议活动,我们还看到俄罗斯卢布在几天内对美元贬值了50%。从来没有一个时期像比特币这样的非主权货币是如此重要,图表反映了这一现实。此外,我们已经看到了加密货币市场中的一些力量,看到一些中型股上涨了3-4倍,而市场的其他部分却在下跌,这加强了我原来的论点,即我们将继续看到一些行业处于熊市,而我们在牛市。

展望2022年,我们将看到,在加密货币的宏观牛市周期中,某些行业是否会继续经历熊市周期,或者我们是否会像以前的周期一样,出现另一个全市场范围的-90%的跌幅。对于交易者来说,困难在于确定市场上当前的错误定价是什么,以及如何利用这些错误定价,并在人群发现之前找到哪些新的趋势正在发展。

——布鲁克林的某个人在纽约之夜的预赛之前说的

鉴于加密货币的相对优势,如果投资者对宏观条件的情绪改善,我预计加密货币将引领复苏。在本季度的整个过程中,我们一直在33k-45k之间徘徊,自从俄罗斯入侵乌克兰的那一天以来,我们一直没有创造新的低点,这也是许多像黄金这样的繁荣商品投入当地高点的日子。在我眼里,比特币的30k-60k区间是多年的再积累,接下来的趋势将与它在2020年底上升到之前的2017年高点最为相似,问题是这种积累会持续多久。许多山寨币从第四季度的高点下跌了80%以上,一些山寨币已经完全回调到2020年底的牛市涨幅,但有些山寨币的恢复速度比其他山寨币快得多。在这里看涨是不受欢迎的,就像在11月看跌是不受欢迎的一样。我相信我们已经看到了今年上半年恐惧和不确定性的高峰,预计这些积累范围将在第二季度向上突破,由BTC和几个表现出色的山寨币引领。

第一季度回顾

宏观

从我作为宏观经济专家的短暂工作中,我确定了四件主要的事情,如果它们发生了,并且没有被目前的价格所消化,那将对市场不利:

1、俄乌局势升级至北约成员国周边国家

2、美联储加息的速度快于市场预期

3、普京认为使用核武器是个好主意

4、中国带着他们个人的帝国主义追求积极地进入这个舞台

在我看来,这些事情大多不太可能,我们更有可能继续处理现有的俄罗斯-乌克兰局势+目前美联储QT的时间安排。但同样,我不是这些事情的专家,我一直在阅读比我更专业的人的材料。正因为如此,我在这里主要依靠图表,因为我可以通过观察蜡烛图来识别哪些人在冒险,而不是通过猜测普京和习近平的日常想法。特别是这两篇文章让我对当前的形势和宏观背景有了一个很好的总体概述,以及它可能以几种不同的方式发挥出来。

比特币

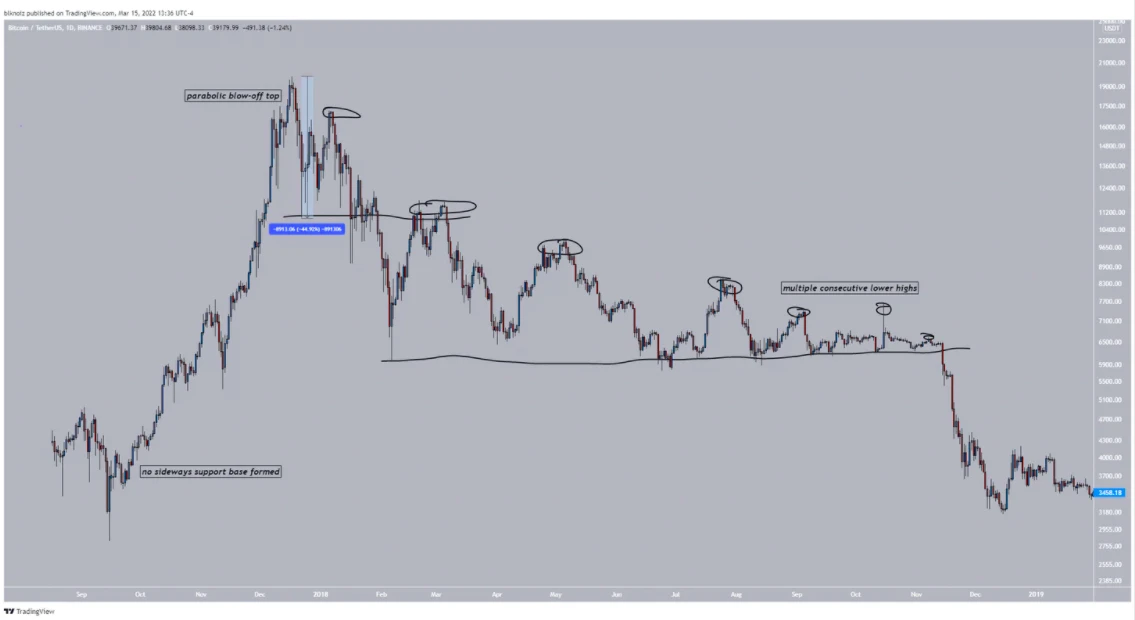

比特币正处于其第一次中年危机的中心。在其生命周期的大部分时间里,这个号称安全的数字黄金避风港,在其一生中的大部分时间都是作为风险资产与高增长资产一起交易的。如今在高通胀和全球冲突时期成为焦点。那么,它将如何表现呢?很多人说我蠢,因为我说鉴于历史时期BTC的抛物线式上涨和大幅下跌,BTC在不久的未来将不再作为高风险资产进行交易。在我看来,这在过去的两年里已经发生了变化。在历次BTC周期中,我们看到抛物线式的井喷顶部,然后是较低的高点+低点,直到时间线接近下一个减半,然后我们重新开始周期。相比之下,这个周期我们让比特币在2021年2月的高点附近交易了好几个月,然后在5月抛售,随后在夏天重新积累,并在2021年第四季度重新测试年初的那些高点。我们在这个区域建立了一个400多天的交易区间,不像2018年的价格行动是连续降低的高点。

如果比特币无法在当前宏观背景下表现良好,那么它在其作为资产的预期用途方面就失败了,这就是为什么我认为当前的区间被打破是极不可能的。我相信主要有两类人在购买/交易BTC,一类是与其他风险较高的资产进行交易的人,另一类是为像我们目前所处的情况而长期积累的人。后一类人每天都在增长,而前一类人的规模将继续缩小,对于那些希望承担更多风险的人来说,在加密货币领域有许多更好的机会,随着更多的资金进入这个领域,我认为新的资金将相应地分散他们的策略。我不得不强调下,我认为同时看涨黄金和看跌比特币是荒谬的。BTC将会很快追上黄金的优异表现(指涨幅),这点上我很有信心。如果你在今年整体上看跌加密货币,并打算将大部分进行斩仓,我认为仍然有很多山寨被高估,在反弹时可能是做空的好机会,对冲持有的BTC。

以太坊

我在上一篇文章中已经详细介绍了我对以太坊的大部分看法,所以在这里就不多做阐述了,因为没有什么变化。我仍然相信,当市场风险提高时,很容易就能找到其他表现优于ETH的代币,而当市场风险降低时,我认为BTC在这里有比以太坊更强表现。对于合并,我认为发挥最大的是Lido,流动性质押解决方案,因为它在很大程度上有利于那些想参与ETH质押但仍想获得他们的资金用于DeFi其他部分的用户。他们最近进行了一轮由a16z领投的融资,他们说他们已经使用该服务为他们的ETH做了抵押。Lido的定位很好,可以通过他们的服务支持机构投资者和散户投资者,也可以支持其他L1,因为他们是多链。

我的朋友@tolks1189完成了一件很棒的事情,他对ZK领域上的一些更新做了一个很好的回顾。

整体加密货币市场

虽然价格没有反映出来,但在过去几个月里,涌入加密货币空间的资金和关注度一点都没有减缓。我们已经看到许多新基金如雨后春笋般涌现,加密货币原生基金募集,传统公司和加密货币原生公司之间的合作,NFT合作伙伴关系,等等。没有比Darren Lau的The Daily Ape更好的加密货币日常信息来源了,我仍然不知道他是如何跟上每天发生的一切。发生了一些值得注意的事情:

Consensus 融资4.5亿美元,估值达到70亿美元;

Stripe增加了对加密业务的支持;

Immutable以25亿美元估值融资2亿美元;

巴塞罗那足球俱乐部计划发布自己的加密货币和NFTs

Spartan Group宣布成立2亿美元元宇宙基金

Bain Capital Ventures推出5.6亿美元加密基金

Alchemy以10亿美元的估值筹集了2亿美金;

FTX融资4亿美元;

红杉资本推出6亿美元加密基金

老实说,这里有太多的新闻要附上,很明显,现在有一大批人在关注加密货币市场。

其他方面

Strange Clans的第一个NFT市场在JUNO上推出了。

Aurory白皮书+游戏设计发布

Yuga Labs (BAYC)购买了Punks Meebits的版权,允许用户控制知识产权。

2022年第二季度

我的主要关注点仍然是Cosmos生态系统和BTC的复苏,我已经从OSMO和JUNO等表现出色的项目获得了利润,并将其投入到LUNA和RUNE中,我减仓了了许多表现不佳的代币,但直到年今年底前,我可能会继续留在这个生态系统项目内(指Cosmos)。对我来说,多链世界的最终游戏看起来就像应用程序特定的区块链。它们彼此共存,彼此之间的通信也很容易。我们还没有触及IBC可能实现的表面,我很高兴看到Interchain账户和IBC的智能合约,期待它们一但实施启动后的工作表现。随着加密货币市场的成熟,我们将看到越来越少的无用代币被附加到不需要它们的应用程序上,而更多的代币的需求是与整个协议的增长紧密相连。本季度所有表现最好的协议都是具有强大代币经济学的协议,这并非巧合。我已经将我的大部分基础设施业务整合到POKT和Genesys Go中,这两个在过去几个月中都有大幅下跌,但如果市场转好,我希望它们能做得很好。对于GameFi,我仍然看好DFK,在市场下跌趋势中,开发速度一点都没有放缓,我们还没有看到游戏中的经济是如何运作的,一旦游戏中的公会、土地、pvp和它的第一个跨链扩展到Avalanche子网。等待Strange Clans第二次发布NFTs和Aurory的测试版的发布,Treeverse应该在今年晚些时候推出。如果我对这里的反弹的看法是正确的,我将寻求在本季度末减仓降低规避风险,不要指望像btc和eth这样的主流货币会直接回到历史高点,因此在进一步盘整之前,会在相对高点进行减仓。

Cosmos:Osmo, Juno, LUNAtics和THORchads

如果你已经在cosmos生态系统中进行了大量的配置,那么你还没有经历过市场其他币种的大部分下跌趋势。Osmo和Juno作为除Atom之外的两个主要的cosmos山寨币,大多处于上升趋势,而其他山寨币则从历史高点下跌了80-90%。

Osmo作为cosmos中的主要dex,从IBC的整体增长中获益匪浅,尤其是我们正处于cosmos DeFi的早期。与运行在L1上的许多其他应用程序不同,Osmo既是自己的链,也是自己的应用程序,所以他不像其他AMM那样受限制。有两个主要的创新将它与其他dex区分开来,这可能是因为它被设计成专门针对此场景的应用链。

自定义的自动做市和自主性的流动性池

跨链功能/IBC资产

Osmosis的愿景

Osmo最近推出的超流质押也很新颖,它允许用户绑定抵押他们在LP池中的资产。Osmosis的开发团队和社区非常强大,他们与他们的cosmos hub中IBC跨链功能的核心愿景相一致。

Juno已经将自己定位为首屈一指的L1。它大部分被空投给Atom质押者,其核心理念是成为一个面向社区的协议,专注于跨链智能合约。与其他大多数L1相比,Juno的估值要小得多,如果他们能够成功地成为Luna以外的第一个推出新型DApps的地方,他们就有很大的动力和上升空间。我真的不喜欢最近的第16号提案的治理建议,它建议从一个账户中删除资金,因为他们显然是在多个地址收到了质押空投。我认为以这种方式限制个人用户是一个不好的先例,希望它不要通过,或者至少在某种程度上重新提案。

从第一季度的报告来看,Terra Luna是加密货币领域唯一可以直接押注稳定币增长和L1智能合约生态系统增长的地方。出于这个原因,LUNA是所有最大的L1中我最喜欢的,进入2022年,我打赌他们的生态系统增长,稳定币增长,还有IBC的总体增长将推动他们超越其他竞争对手。

Anchor是第一季度唯一在其平台上大幅增加其TVL的应用之一,它的TVL为157亿美元,仅落后于AAVE30亿美元,随着sAvax等新资产的增加和Anchor v2的发布,这种上升趋势应该继续下去。Luna基金会决定购买比特币来增加他们的储备,以支持他们稳定币$UST,这将使Terra USD对市场的抛售更有弹性,也会增加对生态系统的信心。Luna在这个成长阶段的很大一部分是建立对他们稳定币的信心,无论是散户还是机构投资者。他们已经获得了Jump、Alameda和3AC等知名公司的大力支持,而且$UST在市场波动最大的时候也能够保持汇率。随着他们国库的增长和$UST的增长,脱钩的风险也变得更小。还有一些系统正在实施,以评估系统内的风险。如Kujira和Risk Harbor,今年不会对Do Kwon和Co进行投注。由于UST的增长与LUNA的供应减少直接相关,这种增长继续对其价格产生重大影响。

除了Terra USD的增长之外,Terra的DeFi也开始回升。Astroport,Terra的主要dex,每天的交易量一直超过2亿美元,其流动性可与Osmosis媲美。目前,大部分交易量来自Luna-UST和bLuna-Luna对,但随着更多DApps的推出和普及,Astro应该看到更多的活动。最近在Terra生态系统中还有一些其他的创新协议推出,这些协议与现有的DeFi协议没有太大的竞争力,所以看看他们能够抢占多大的市场份额将是一件有趣的事情。

Thorchain(RUNE)是我在2021年最喜欢的资产包之一,与Solana并排。在去年夏天的几次黑客攻击后,它在过去的一年里已经不那么受欢迎了,但开发者们在继续稳定地工作。Rune的核心重点是作一个跨链的dex,允许在不同的链之间进行原生交换。Thorchain的设计要绑定节点提供比其他资产多3倍的Rune抵押品,以增加流动性,所以随着Thorchain内TVL的增长,对Rune的需求也在增长。对我来说,Rune社区最有趣的来自比特币持有者,因为他们通常对ETH或DeFi不怎么感兴趣。如果能够进入这个目标市场,这对Thorchain和它的未来是非常有利的。目前有大量的BTC没有获得任何收益,对于那些非常喜欢被动购买和持有低风险收益的人来说,应该是最具吸引力的价值工具之一。在过去,Rune有黑客的问题,所以重建投资者的信心将是非常重要的。

最近,它推出的Thor Synths和即将到来的Luna Integration已经成为对话的重要的催化剂,因为Luna一直表现出色,再加上BTC持有人和Luna持有人之间的联系将连接最去中心化的货币和最去中心化的稳定币。简而言之,Thor Synth允许用户存入Rune,并收到他们想要的资产的合成资产,该资产已经作为Rune配对的LP存在于Thorchain上。由于这些资产存在于Thorchain区块链上,Thor Synth的持有者可以从较低的费用和较快的确认中获益,而LP持有者,由于synth持有者放弃了他们在LP中的份额以获得对一种资产的定向访问而从收入的增加中获益。这些是Rune的ThorFi产品的第一部分,未来将包括借款/贷款和储蓄账户。Rune的代币经济学与Luna的代币经济学相媲美,这两个协议的定位都很好,可以继续从DeFi的其他部分吸引流动性。

GameFi收益 vs DeFi收益以及元宇宙的投机性溢价

加密货币的收益率从何而来,这些平台的用户又是谁?挖矿一直是DeFi新用户最受欢迎的活动之一,它有许多不同的形式,几乎所有的形式都导致了被新用户挖出的相关代币的价格走势不佳。我一直在思考的一个问题是,哪些设计会阻止这种趋势,或者说,所有使用代币排放来激励用户的DeFi应用都会出现这种情况。最近,随着GameFi的推出,我认为我们已经看到了一种新颖的方法来确定这些代币的估值,因为这些游戏为协议引入了一群新的用户。为了比较GameFi和DeFi,我们可以先看看常规DeFi应用中的收益率来自哪里,如dexes或借/贷平台。对于大多数借贷平台来说,收益率主要来自三个方面:

1、代币排放

2、投机者

3、使用该协议的借款人

大量的DeFi应用本质上是通货膨胀的,因为它们以自己的原生代币向用户支付奖励,所以一部分奖励来自这些排放。此外,总有一些投机者购买/出售这些代币,但很少使用这些平台。这并不直接影响你的APR,但它确实影响你的投资回报率。如果你是一个平台的早期用户,在它流行之前,你会从更多的投机者押注项目未来的成功而受益。最后,想要使用杠杆的借款人将向愿意借出其资产的人支付可变利率。对于在dex上挖矿,你可以用向LP提供流动性的相关费用报酬来代替借款人。

如果一个游戏内的经济设计得足够好,除了协议的基本用户外,还有人在玩游戏,那么它就为系统增加了另一层需求,而这层需求之前并不存在。对于Axie,有一群完全独立的用户在玩游戏,他们之前与加密货币没有任何关系,但系统的设计并不一定是每个用户对协议的代币的需求都是正面的。大多数从公会或游戏中的其他大玩家那里租借Axies的Axie玩家会立即抛出他们玩耍时获得的奖励,这就是为什么SLP图表大部分都只是在下跌。

1、代币排放

2、投机者

3、借款人[借贷协议]或LP费用[dexes]

4、玩家

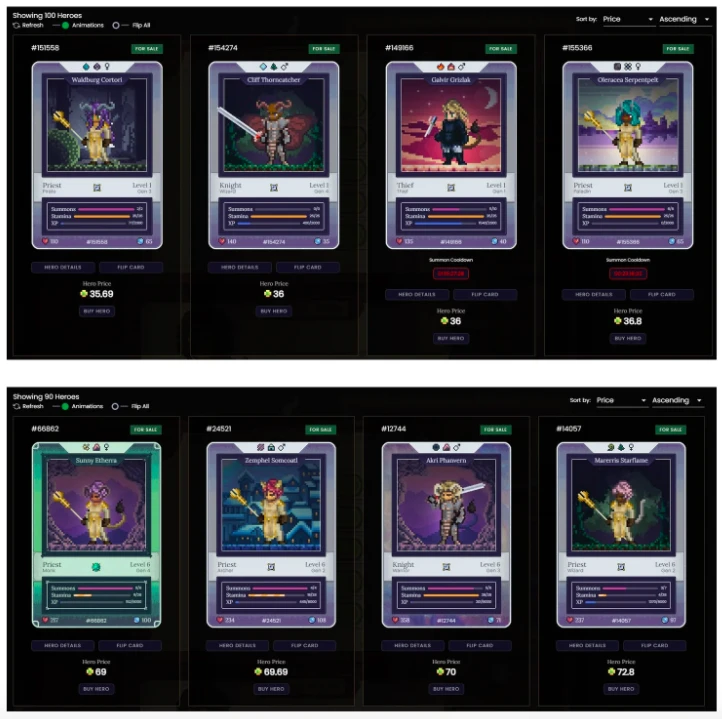

积极投入到游戏竞争中的玩家将被激励在游戏中购买和使用代币,这是严格意义上的DeFi产品永远不会存在的现实。我们还没有看到一个足够有趣的游戏在系统内有长期持续的玩家,但如果一个游戏能够创造一个像这样的生态系统,它让用户有能力通过积极玩游戏来增加他们的收益。DFK是我见过的最接近的例子,这也是我长期看好DFK的原因之一。DFK生态系统中的一个例子是酒馆中的英雄和高等级英雄的不同价格。目前普通英雄的地板价是35Jewel,而拥有10/10召唤物的英雄的地板价是95Jewel,1级英雄的地板价是35Jewel,而6级英雄的地板价是69Jewel。在41,000名英雄中,总共只有90名6级英雄在市场上上市,而相比之下,1级英雄却有好几页。

在过去的几个月里,除了投入时间通过做游戏中的任务来提高你的英雄等级之外,大约有100%的回报,这还是在高级任务或Pvp等高等级英雄的任何优势出来之前。这种溢价存在的唯一原因是游戏中的玩家比其他玩家更看重这些NFT。没有其他pfp项目有这种功能,你能够通过在协议的生态系统中花费时间来使你的资产更有价值。影响其他没有赋能的NFT项目价格的是投机者,被纳入精心设计的游戏内经济的NFT也会因为有更多的赋能而受益,你越是积极地玩游戏,你就越受益。我在过去几个月里说过,我认为DFK的最佳回报将来自于提升你的英雄等级和找到最好的召唤策略,因为以后如果人们想在游戏中购买最好的英雄,除了支付市场溢价外,将没有办法追回失去的时间。随着游戏中更强大的英雄的更多激励措施的推出,将使用户在流动性池中的farming更有利可图,或增加他们从做任务中获得稀有物品回报的可能性,这些价格的差异应该继续扩大。玩DFK的一个好处是,游戏的复杂性在很大程度上被隐藏起来,那些不积极研究生态系统和和不研究机制的人是不会知道的。例如,大多数人都不知道在你的LP上使用一套更高级别的园丁可以获得多少额外的收益,或者拥有一套矿工对获得早期奖励有多大的帮助,因为你没有办法知道这些数字,除非你在玩这个游戏并花时间自己计算。我不打算在这里做EV计算,但如果你想看看0代的价值,检查一下酒馆里有多少个拥有10/10召唤物的英雄也是5级以上或更高的。

Zipper在每周的更新中对DFK英雄市场做了很好的分析,所以你可以更准确地看到英雄的分布,以及随着越来越多的人召唤低级英雄,通货膨胀是如何进行的。

DeFi和GameFi协议中都存在的一件事是投机性溢价,它将永远领先于产品开发。由于加密货币的动力驱动,以及在牛市期间有多少外部资本进入这一领域,市场估值往往超过了团队实现其里程碑的速度。困难在于确定你所持有的山寨币目前存在多少溢价,以及一旦纯投机者离开,这些项目的公允价值是多少。在过去的几个月里,我们已经看到散户完全离开了大部分的山寨市场,部分证据是以太坊最近的极低的gas费用,以及衍生品中缺乏溢价。

加密货币不同级别的下跌

我一直在说板块轮动玩法,因为我认为目前的环境与前几年的山寨币有很大的不同。你不再能祈祷你的山寨币在bittrex和binance上线,但这些币之间的基本面存在着实际差异。趋势变化极其频繁,而且市值非常的高。有人可能会指出我们在去年2021年第二季度出现的可笑的dogcoin季来反驳这一点,但我认为这也不是准确的。加密货币的基本面分析也应该包括考虑购买和出售这些代币的参与人口统计数据,此外,meme价值和社区热情是一个非常强大走势指标(向上和向下)。

因此,让我们看看一些不同的山寨币和它们在过去一个季度到过去一年的不同程度的反弹。在我写这篇文章的时候,我真的相信这些都是应该向上反弹的,但重要的是要确定哪些是最有弹性的,哪些可能是恢复最快的。

超级下跌:Compound

自历史最高点已过307天

从历史高点下跌89.9%。

COMP和许多其他 DeFi蓝筹股 在2021年第一季度首次上涨后也有类似的价格行动,更准确地说,它们中的大多数在2020年8月左右达到ETH的顶点,所以几乎是一个两年的熊市。

鉴于BTC和ETH已经波动了几个月,没有创造新的低点,从这里开始再跌90%的呼声似乎没有理由,但这些不会是我在这里买入的第一个代币。

有趣的是,ETH在2017年的历史高点之后,花了330天的时间才找到底部,然后横盘整理,再次开始新的趋势。

一般下跌:DFK

从历史最高点已过62天

从历史高点下跌85%,从年度开盘价下跌71%。

Jewel和其他许多元宇宙代币也被市场击垮了,尽管它没有像许多早期的DeFi代币那么糟糕,因为这些代币并没有长期处于下降趋势中,而且在第四季度的表现优于市场。

目前还没有看到元宇宙项目有任何复苏的迹象,DFK在eom推出Crystalvale后有了催化剂(利好消息),但如果我们再次对它进行风险投资,我们需要看到市场如何反应。

略微下跌: BTC

自历史最高点已过126天

从历史高点下跌52.4%。

比特币像许多其他资产一样下跌,但仍然比90%的山寨币要好,甚至比一些科技公司(的股票)要好。

如果我们能在本季度获得(市场)复苏的话,似乎BTC有可能引领这个(市场)复苏的方向。

下跌但在恢复(上涨):Thorchain

自历史最高点已过301天

最低点时,距离历史高点还差85%,但从底部上涨了约150%,今年是绿盘时间(指今年盘面一直在上涨的币),但只针对极小部分的币。

从 2021 年夏天开始到现在,还有另外一些山寨币测试了他们的底部,有一些反弹的比较厉害,RUNE有一些基本的催化剂(利好消息)帮助它,似乎现在时机很好(指买入时机)。

接近ATH:Terra Luna

自历史最高点已过5天

最低点时,从历史高点下跌了58%,当前从高点下跌了14%。

LUNA 在最近市场趋势趋于整体价格横盘的走势中引领了复苏(指上涨),并且在排名前 10 的代币中表现出了绝对的强大实力,其市值已经超越 Solana。

如果我们能看到市场趋势持续,预计LUNA这种表现(指上涨)将继续下去,因为去年夏天 LUNA 在 Axie 之后也引领了复苏。

没有下跌:Juno

自历史最高点已过10天

距离历史最高点当前下跌22%。

为数不多的在今年大部分时间里一直呈上升趋势的山寨币之一,最高时价格是今年底部的4倍。

如果你是一个被动的投资者,并且在第四季度冒了风险(指上车买入),我想BTC会带给你两个明确的结果:收回46000美元左右的年度开盘价,或者向28000美元左右的2021年夏季低点投降。我个人倾向于前者会优先发生,但是我觉得如果你不积极关注市场,这些都是同样可能出现的价格点位。如果你正在积极交易,那么你应该在它们成为普遍共识之前寻找可能的强有力的叙述,因为很明显,即使在大多数市场下降趋势中,仍然会有一些表现出色的代币。

结论

Q1 反思

当意识到自己缺乏优势时要更加谨慎[即缺乏宏观知识]。

更加集中的投注,在没有强烈偏见的情况下减少分散投资。

更加勤奋地使用对冲,当市场整体看跌时,对冲交易更加重要。

应用程序链似乎是当前的元信息,比常规的治理代币有更强的代币经济学。

最喜欢的交易对

long Luna / short Eth

long Rune / short Fantom

long BTC / short Doge

long Avax / short ONE

对本季度的一些大胆预测:

BTC再次到达60K

ETH/BTC汇率度低于0.055

Anchor的TVL超越AAVE

Astroport日均交易量超过Pancake Swap

ETH gas保持在较低水平,因为人们更多在ALT L1上,以及开始使用rollups

10多个AVAX子网启动,吸引新用户

Solana成为链上perps和期权的主要中心

其他值得研究的有趣的东西:

Axelar

LayerZero

FuelLabs

Agoric

Celestiums

Starknet L3s

Danksharding

Katana

Drift Protocol

Argent mobile / Phantom mobile / Keplr mobile

Risk Harbor

Ragnarok

Catalog on Ren Protocol

KyberSwap on Arbi

Pokt v2