原文作者:taetaehoho.eth

原文标题:《Valuing NFTs as Collateral - Overview, Landscape, Pros/Cons》

原文编译:麟奇,链捕手

我的同事之前详细介绍了一些 NFT 金融领域的新兴协议,并概述了使用其中一些协议为NFT产生流动性的方法。

现在,我将专注于NFT金融化的其中一个领域,并且我认为这是目前最明显的用例——通过 NFT 抵押贷款为你的NFT创造流动性——并阐述协议在这个领域中如何评估NFT抵押品,以及每种方法的优缺点。

起因

我有一个有价值的 NFT。我不想卖掉它,但我想依靠其价值获取流动性。我能做的是让别人给我写一笔以 NFT 价值为抵押的贷款。在我得到ETH后,我就可以去玩defi,并且仍保留了我的Mooncat。

此过程中的一个重要步骤是评估抵押品价值。贷款机构只会提供流动性,前提是他们能够充分保障自己的资本,并为自己承担的风险——比如你的违约——获取公平的补偿。

因此,贷方可以

确定借款人是值得信赖的,但这在无需许可的匿名环境中很难做到

或者保证抵押品的价值足以在用户违约的情况下保住借出资本

因此对于连接 NFT 流动性买卖双方的平台来说,建立健全的估值方法是最重要的。

NFT 抵押贷款生态

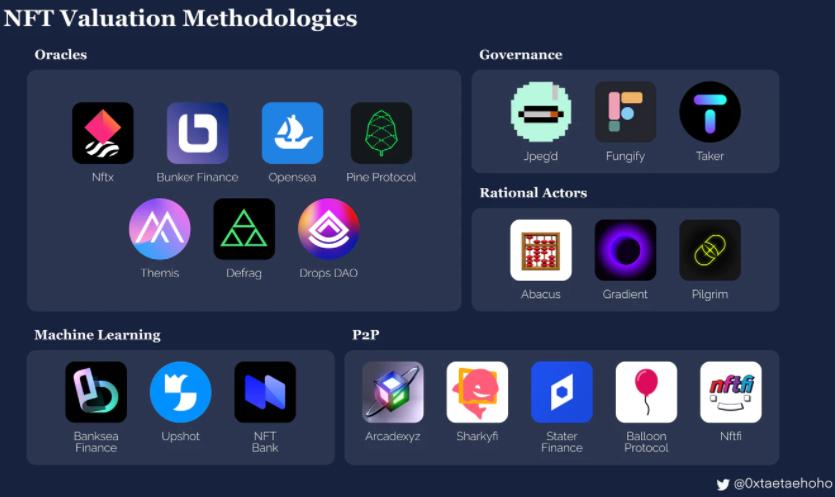

目前,在该领域运行的协议使用5个主要向量来确定估值。

1.P2P

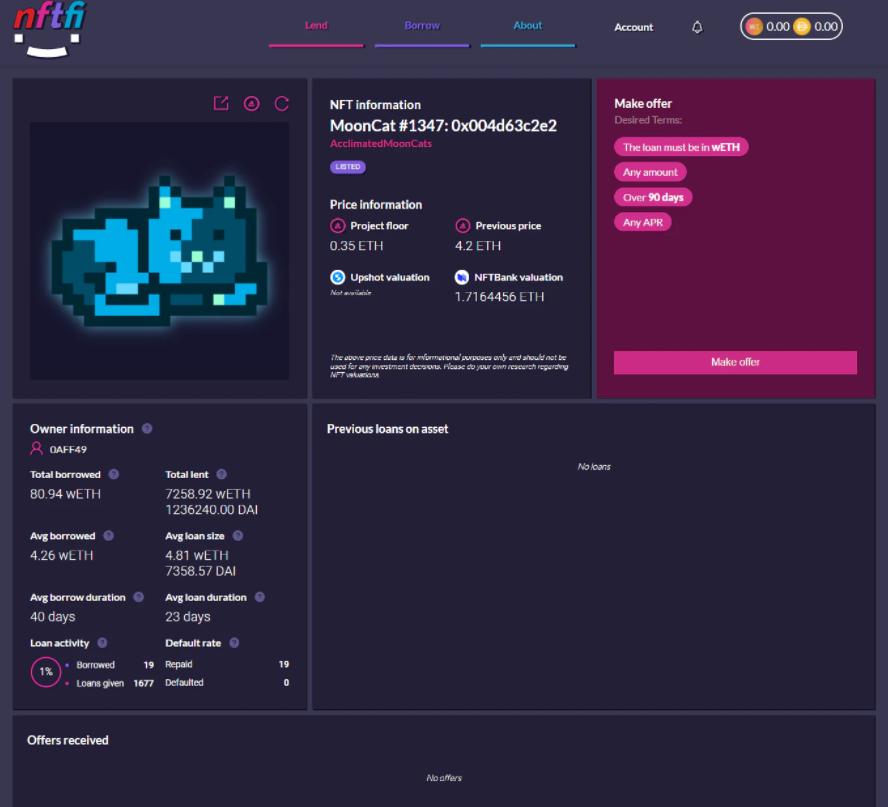

由 NFTfi 开创的p2p模型将估值的责任放到了借款人和贷方身上。该平台充当了市场的角色,其参与者可以在这里会面、谈判条款并执行贷款。快速概览:

Alice需要Mooncat的流动性,并将其作为抵押品,进行贷款。

Bob需要在eth上赚取收益,提交了一份链下贷款报价,详细说明了本金、期限和 APR。

如果Alice得到她认可的报价,她会将贷款金额转移到链上。同时她的NFT被锁定,ETH被转移到了她的EOA(外部拥有账户)中。

在所有的估值机制中,p2p市场给予了参与者最大的自由度。借款人和贷款人可以动态协商多个变量,以最好地匹配他们的个人风险偏好和环境因素。例如,想要执行为期 15 天的 Defi 策略的借款人可能希望获得 15 天期限的贷款,以最大限度地降低再融资风险。在简化过用户体验的协议中,因为没有为用户提供足够多的自由度(固定APR,期限长度),所以交易者无法执行这样的策略。

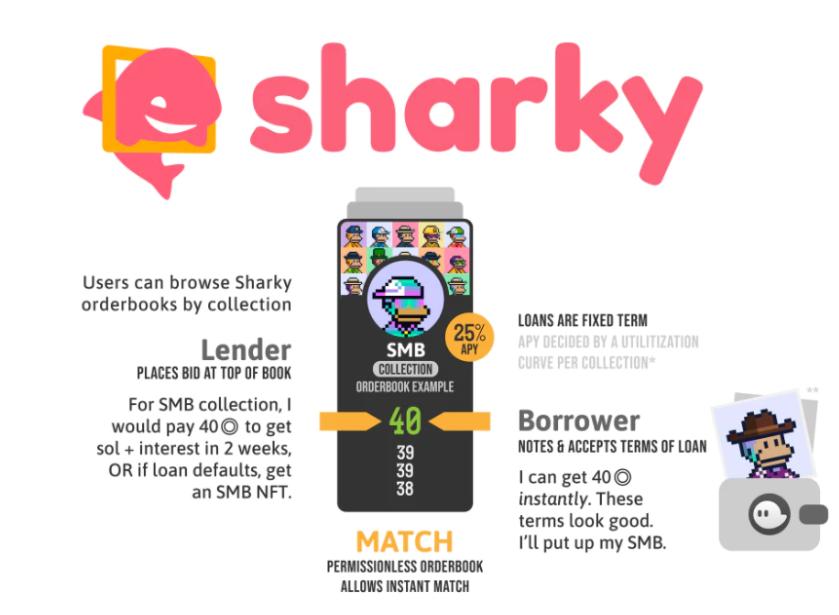

基于这个模型去改变和创建的协议,在它们为市场参与者提供的选择机会上存在很大差异。

例如在 Sharkyfi 上,贷款期限都是定期的,APR 是根据利用率曲线决定的。贷方只能决定贷款规模。在借款人方面,他们能够自动地在贷款订单簿的顶部看到最大的贷款规模,其APR和期限都是统一的。

Arcade要求借款人指定贷款条款,然后由贷款人填写。

P2P的优点

高度可定制化。这使得特殊交易的谈判成为可能(即借方和出借方相互了解,因此签订更有利的条款,借方和出借方有条款偏好,并愿意以非市场条款进行清算……等等)。

P2P的缺点

确定最佳参数可能很困难,而且需要大量资源

借款人无法立即获得流动性

没有动态估值调整,清算基于LTV

2、治理/评估

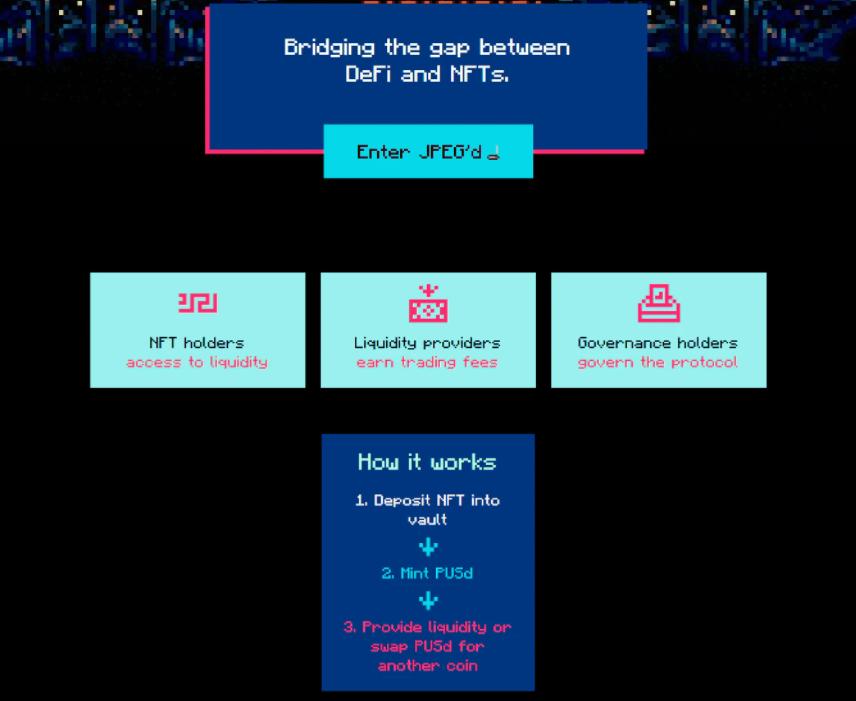

在JPEG’d上,用户可以铸造由 NFT 存款抵押的稳定币(类似于 Maker 铸造 DAI 的方式)。在上线时,该协议将Alien Punks的价值定为4000ETH,将Ape Punks的价值定为2000ETH。根据该协议的Medium:“项目治理能够在之后更改这些数值”。

Taker 协议类似地通过治理来确定 NFT 的价值,但不是协议的管理者所决定,而是通过专家评估人员之间的共识来确定估值。

CuratorDAO由“每个 NFT 类别中的知名个人和项目”组成。

CuratorDAO提供了一个评估值,所有借款人都可以依照这个估值获得贷款(通过LTV缓冲)。

CuratorDAO用自己的资金担保贷款,并承担贷款和违约风险,因此其平台通过自我激励来提供准确的估值。(这种设计和p2p/理性参与者之间有显著的重迭)。

治理/评估的优势

借款人获得即时流动性

估值是由人们的共识决定的,并经过漫长的投票过程进行验证,因此不容易受到操纵价格的攻击。

治理/评估的缺点

治理方式可能会使调整进度缓慢

难以动态调整估值

攻击者可能会通过链上购买选票进行治理攻击

3.预言机和使用预言机的P2Pool

Oracles能够基于外部价格反馈实现NFT的实时动态定价。使用oracle数据喂价的协议在一下方面会产生很大的不同

数据来源

他们如何聚合源数据

在我们所研究的协议中,有两个最被广泛使用的来源。

NFTXFloor Price

Opensea API—这些信息通过Chainlink预言机上链。

然后汇总此数据喂价,通常以 TWAP 的形式进行。然后将来自不同来源的数据组合成加权平均的最终价格。

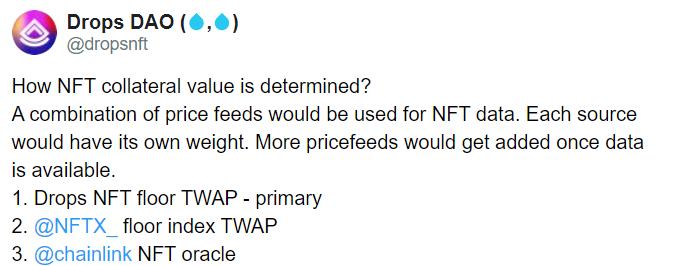

例如,Drops DAO 使用三个数据源,即 Drops NFT Floor TWAP、NFTX Floor Price TWAP 和Chainlink NFT 预言机,然后将数据聚合成一个集合的加权平均底价。然后,借款人以该动态调整估值的LTV %贷款。

Pine Protocol使用从 Opensea API 获得的 min(7 天平均交易价格,收集底价)。一般来说,TWAP 是我们在 NFT 抵押贷款协议中见到的最常见的数据聚合方法。

预言机的优势

动态估值

借款人获得即时流动性

预言机的缺点

可以被操纵——市场越缺乏流动性,就越容易被操纵。恶意行为者可以持续以低价挂单NFT,并自行购买NFT,从而导致对该特定集合的清算。这仅在所讨论的NFT流动性极差且套利机器人很少的情况下才有效。因此,确保上架要求(通过治理或自动)非常重要。

4.Rational Agents(理性代理人)

激励利润最大化代理人来确保NFT的正确估值。最常见的做法是,在估值提供商之间建立起“共担风险”机制,即代理商会在用户违约或估值错误中产生损失,相反情况下获利。我们将探索两种不同的方法,但同时也有许多不同的选择。

Abacus Spot

Abacus 使用一种“optimistic proof of stake”的估值方法。(白皮书)

Alice是一个利润最大化的交易者。她看到一个稀有punk的开放池,并决定将 ETH 锁定在池中(我们稍后会解释原因)。她锁定 ETH 的时间越长,她获得的协议代币释放量ABC就越多。

因为她速度快,所以她得到了第一张“票”——池中的第一个0-1ETH是她的。

Bob 和他的朋友们也将 ETH 锁在池中。

NFT持有者Charlie看到池中有20个ETH,被Alice和Bob锁定,但 Charlie 认为他的 NFT 价值低于此值。

Charlie立即“关闭”了这个池(只有Charlie可以这样做,因为他拥有NFT),池中的所有ETH转移给了Charlie,并将NFT进行48的小时拍卖。

如果NFT卖出超过20 ETH,利润将转移给Alice和Bob以及朋友们。那些较晚锁定的人将获得比例更高的利润。这是因为…

如果NFT的售价低于20 ETH,那么利润将以先进先出(FIFO)的方式被瓜分。锁定在 0-1 ETH 票的 Alice 将获得 1ETH 返还,但锁定在 19-20 ETH 的 Bob 什么也得不到。

因此,在第 6 步中,Bob因承担更大的风险而获得了更大的回报。

还有一些发生在到期日前后的复杂的事情,但总的来说,交易者的动机是锁定足够的ETH,使销售的潜在利润+代币排放量=资本的机会成本(锁定的ETH)。

一旦Abacus确定了估值,其他协议就可以按照这个估值提供贷款。Gradient就是这样一个例子。

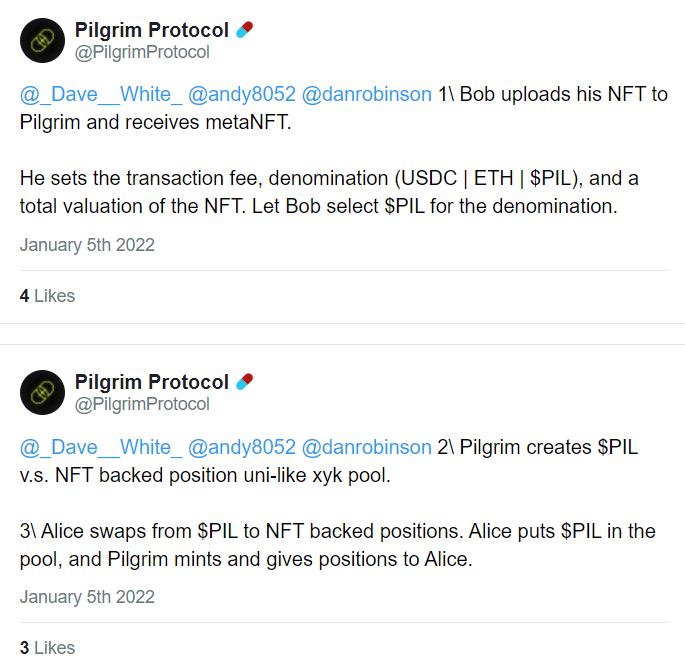

Pilgrim

因此,该协议使用利润最大化的理性行为者来确定NFT的估值,在这种情况下,就是池内的总流动性。

Rational Agent的优点

建立前瞻性估值。对于 P2P 和治理主导的估值也是如此,但预言机的估值方式是与前瞻性相反的。

Rational Agent的缺点

协议必须将交易者吸引此到平台

目前,这些协议对单个NFT建立了估值,但这很难规模化

5.机器学习

估值协议使用ML,将过去的交易和特征作为输入来预测估值。NFTBank和Banksea Finance就是最好的例子。

要更好地了解 NFTbank 的算法,请查看How to value items in NFT projects? — Part 1。截至2021年11月,他们的模型对Axie的准确度已经达到了平均绝对百分比误差的个位数。

NFTBank 模型截至 2021 年 11 月的表现。

NFTBank 已宣布与 Chainlink 建立合作伙伴关系,将他们的预测价格带到链上,因此需要实时 NFT 估值的协议可以使用他们的数据喂价。

Banksea Finance在最初的资助提议中表示,希望将“NFT创建者信息、属性、历史交易、媒体报道、社区地位、受欢迎程度,以及评估NFT价值趋势和NFT舆论趋势的其他信息”纳入其中,以确定价格。

机器学习的优点

实时动态数据,更新集合中发生的每个交易

机器学习的缺点

同一性状组内的NFT作为离群销售的误差幅度较大

可能无法预测系统性市场走势(即游戏 NFT 中的Meta变化,普通 NFT 的市场状况变化)。经验丰富的交易员/评估师可能会抓住这一点。

很难对 游戏规则改变者 做出反应。

目前是非前瞻性的。

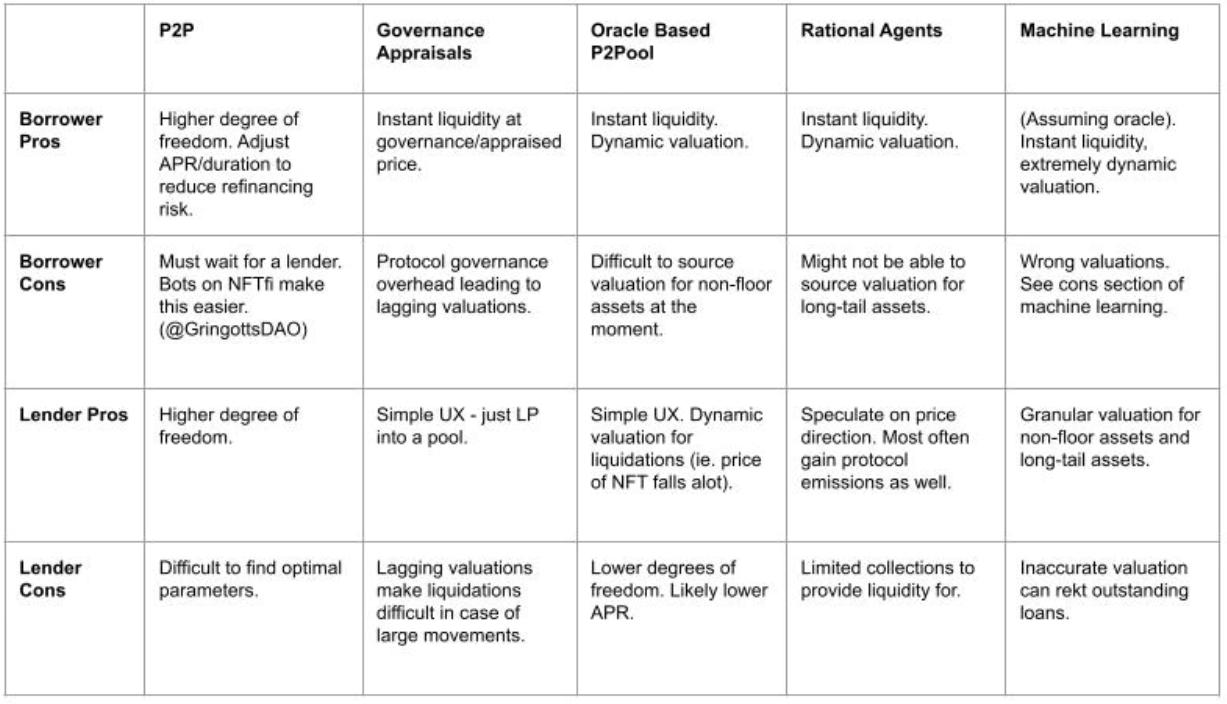

估值方法综合利弊图

属于NFT的金融季即将到来。很为NFT寻找流动性就会像defi CDPs一样无缝且被广泛使用。