跨链一词源自这样一个事实:跨链交易中,初始资产和目标资产部署在两个隔离的区块链上,而执行则发生在跨越两个及以上的独立区块链网络后。

随着以太坊网络的拥堵和高昂手续费,资金溢出效应愈发明显。跨链桥的出现打破了区块链孤岛,正在拓宽 DeFi 生态发展。聪明资金有机会在各大公链间来回穿梭,寻找更高收益的“富矿”。但机会面临着成本,多链生态的扩张,超过 100 条跨链桥带来了丰富的路径选择,却也为用户增加了抉择繁琐度。如果你对主流跨链桥的性能、分类和未来发展趋势感兴趣,可以查看 Dr.DODO 的《跨链漫谈:深度解析16个跨链方案权衡》。

跨链基建是筑建多链多层蓝图中的最底层建设之一。这其中,**跨链聚合器承载的是跨链宇宙版图不可或缺的跨链聚合交易功能。**它有着清晰明确的目标,就是降低交易难度,用算法围绕着哪条可以提供更低的交易成本,哪条的速度会更快,哪条安全性更高等选项为用户进行最优跨链交易路径筛选。

那除此之外,跨链聚合器产品的差异化优势是什么?他们是如何完成资产跨链需求?为什么需要跨链聚合器?带着这些问题,让我们从现有的 5 个跨链聚合器着手,扫描跨链聚合器现景,解读跨链聚合器们如何以资产跨链聚合交易为基础,拓宽发展纬度,打通资产和数据,奔向一个多维、多链、多层生态宇宙。

Li.Finance

标签:跨链功能+聚合交易;

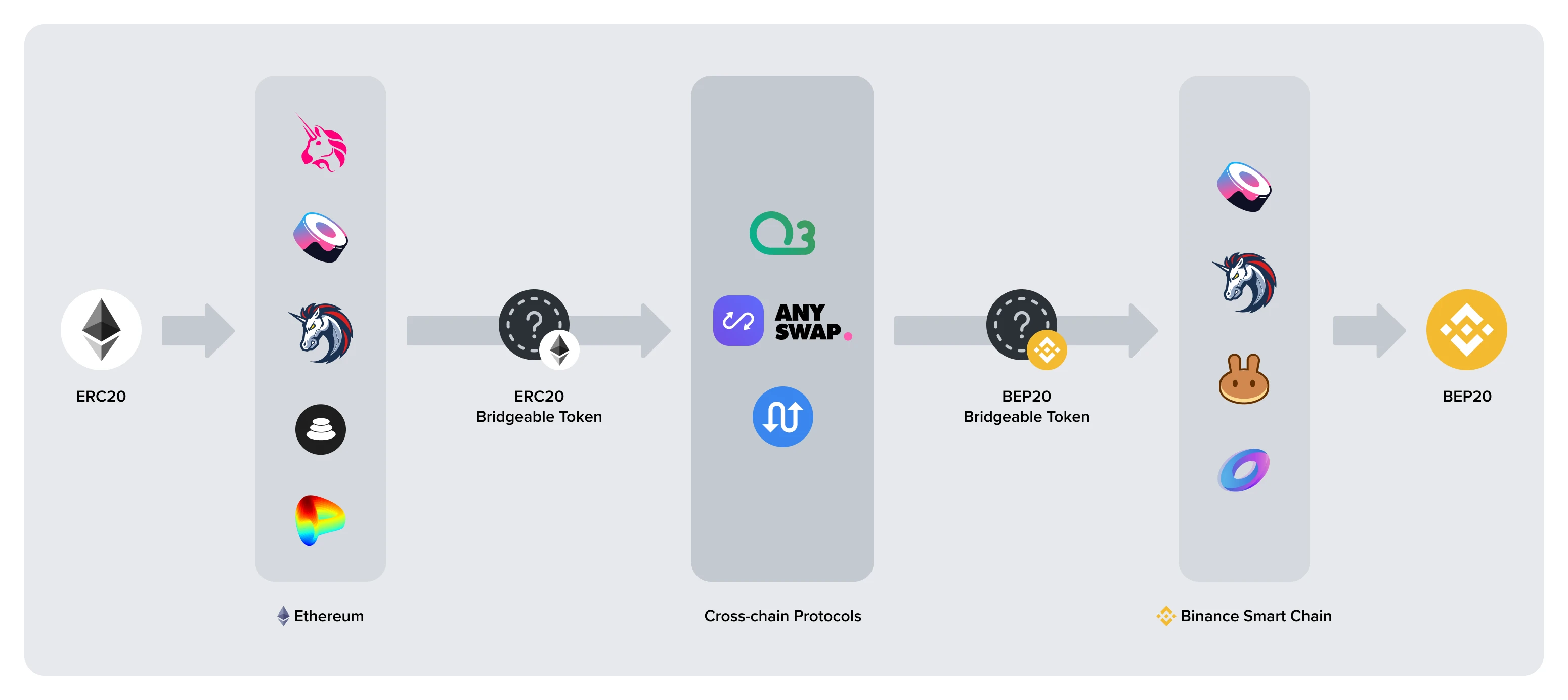

一句话就能解释 Li.Finance (Li.Fi)的特点:它是兼具跨链桥功能的 1 inch 和 Paraswap。跨链桥与 DEX 聚合器的组合下,Li.Fi 实现了跨链互换和跨链聚合交易(Cross-Chain Yield Farming Strategies)双功能。它承接的是跨链桥的链上资产跨链功能。简单来说,你可以从任意(支持的)链上的任意 token 交换到另一个链的另一任意 token。

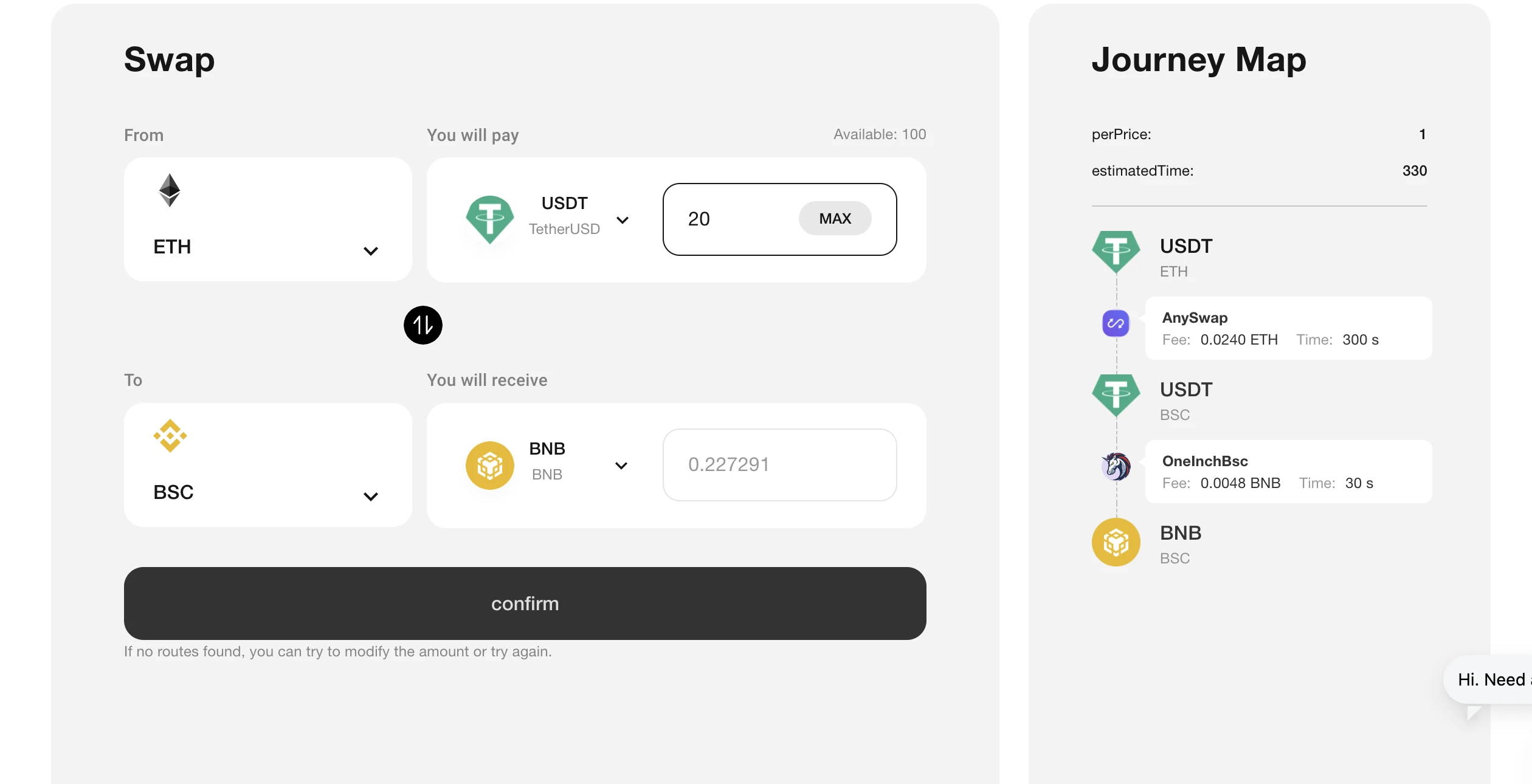

而这一交易过程的成本其实相当高。假设用户想从以太坊的 ETH 兑换 BNB链上的 BNB。这整个交易过程中,用户需要先将 ETH 兑换 USDC,通过跨链桥将资产转移到 BNB 链上,再将 USDC 兑换成 BNB。用户需支付的跨链产生的跨链桥手续费、gas 费等就是一笔不小的花销。

以 Li.Fi 提供的交易路径为例,让我们来看看这其中的隐性成本。当用户在确认这笔交易时,面临的抉择有:要选哪条跨链桥作为跨链路径;要在哪个 DEX 上选择哪步进行交易;这些成本考量指标后,是否还存在更高效、更便捷、更便宜的交易方式呢?最后,对于跨链桥、DEX的智能合约安全性是另一考虑因素。

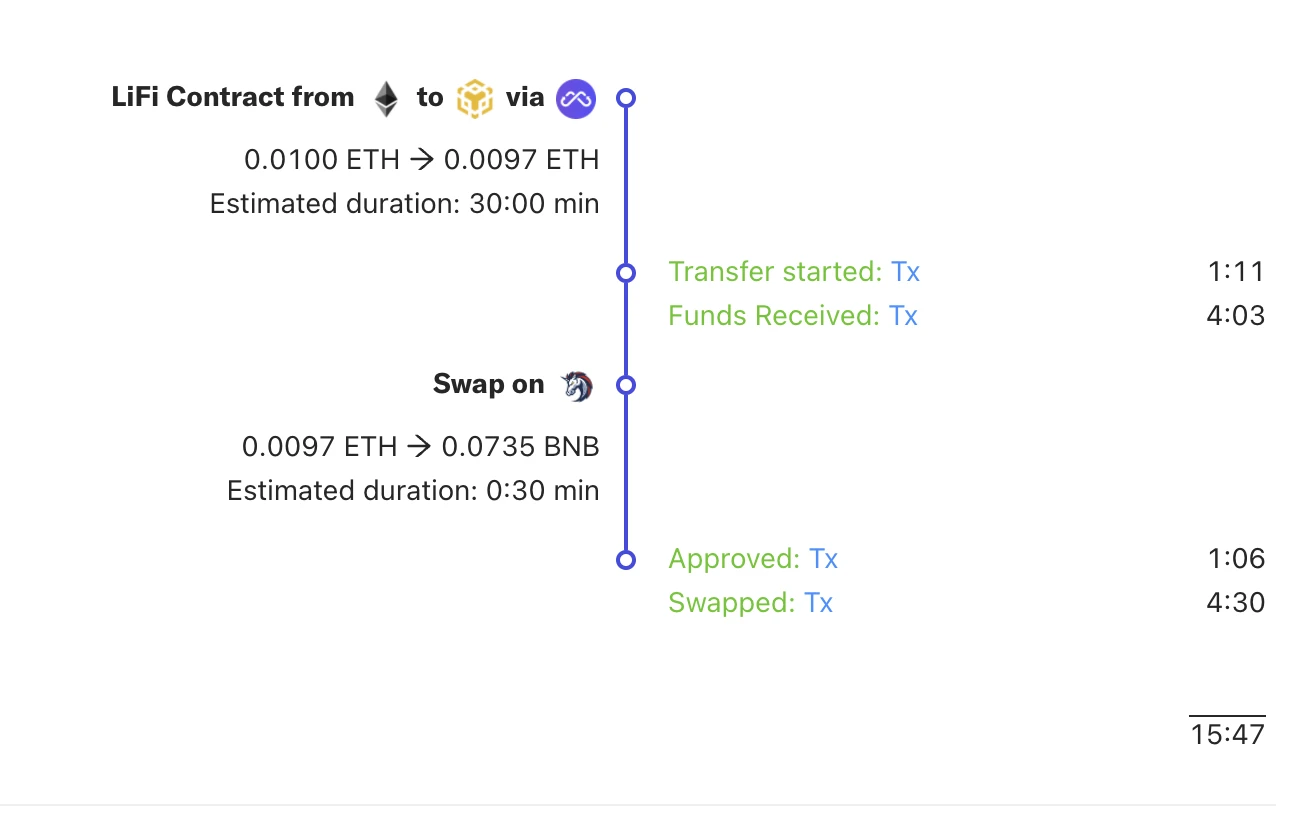

Li.Fi 交易过程

Li.Fi 整合了跨链桥资金资源、联动了 DEX 和 DEX 聚合器,目的就是为了击碎抉择难点。在收到用户交易请求后,Li.Fi 会自动评估请求可能性,并根据多个指标对路径的安全性、速度等方面进行打分,给出一条最优路径。

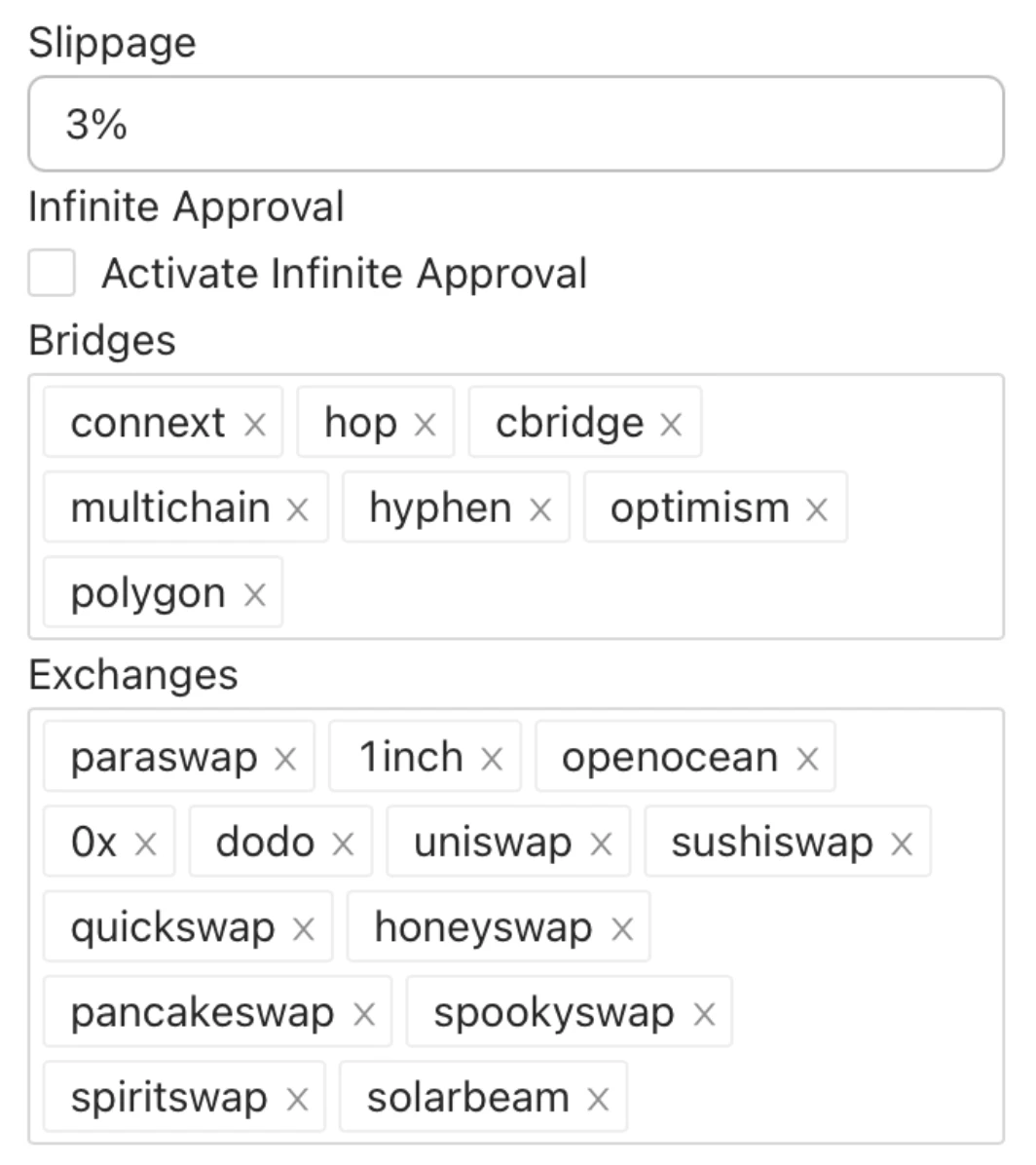

反映到用户层面,整个过程便是:输入交易,等待几秒,获得一条资金转移和兑换方式后,查看交易过程,数次签名确认跨链及资金互换后,完成交易。在滑点费设置、跨链桥和 DEX 方案选择上,Li.Fi 也给予了用户极高的自由度。降低了用户的“选择”成本后,Li.Fi 提供了更高效的资金利用率。

Li.Fi 下单时的自定义选项

和跨链桥相比,Li.Fi 凸显了跨链聚合器的以下几点优势:

跨链交易路径更为多样化:跨链桥目前仅支持稳定币和较单一的公链原生资产,用户的资产跨链交易需求因而常常不能满足。资产跨链交易的过程中,DEX 和 DEX 聚合器的角色并不能抹去。Li.Fi 集成跨链桥、 DEX 和 DEX 聚合器三方,并在源链与目标链都提供 DEX 用于代币 swap,跨链币种交换范围更广,所需代币的交易路径成功可能性就越大。

打破了流动性僵局,进一步提升了资本效率: 目前,DEX 在部署的每条公链上都有多个相同的、成对流动性池副本,若将流动性池副本数量乘以每条链上不同的 AMM 数量,就会发现这一个非常低效和碎片化的系统。跨链聚合器通过整合其他平台的交易数据,在同一个生态系统下,打造了更具深度的流动性池,这解决了现有的低效、碎片化的系统。

优化交易安全性后,交易路径更为有效:在与跨链桥、DEX 等合作方集成时,Li.Fi 内部首先会做技术性评估和审查,这就相当于降低了一定的如智能合约安全性“系统性风险”;其次,Li.Fi 底层运用 Connext 技术,并利用算法对各路径的安全性、gas 费、速度等影响因子进行打分,以提供一条更为流畅的交易最优路线。

聚合器的功能不止于桥接。跨链聚合器的本质功能便是跨链+聚合交易,从资产互换的层面打通诸如流动性挖矿、借贷易等具金融属性的交易功能,允许用户将不同生态系统的流动性聚集。这是多链世界的基础组件。跨链聚合在提升资本效率外,也是链上流动性管理的另一个解决方案。Li.Fi 目前资产流动性都依赖于外部渠道;换言之,目前集成的公链、DEX、DEX 聚合器是它提供跨链路径交易优势的核心要素。从某种意义上来说,我们认为 Li.Fi 划开了跨链聚合器世界的一道口。毕竟和其他四个聚合器相比,它精准聚焦了跨链聚合交易赛道。

在安全性和去中性化的抉择中,Li.Fi 明显更倾向后者。Li.Fi 的算法评估标准对如何算出最优路径的评估标准从未披露,用户知晓的是一条“中心化评估”后的最佳路径。其次,Li.Fi 的智能合约是开源的,但 API 接口却不是。Li.Fi 后端接口有着两个“杀手级”终止开关。一个是处于 API 层的,路径计算将直接忽略遭受攻击或处于“危险”级别的跨链桥;第二则处于智能合约层,当协议方遇到黑客攻击时,Li.Fi 或项目方可关闭集成接口。

偏向中心化的跨链聚合措施旨在以更高的智能合约安全性来抵御黑客攻击,但使用跨链聚合器协议实则也意味着增加的交易对手风险。2022 年 3月20日,因 Li.Fi 合约的 Swap 功能漏洞,黑客从 29 个钱包中盗取了约 60 万美元的代币。然而转头就会发现,Li.Fi 并不是唯一一个被盗的跨链聚合器。

XY Finance

标签:X swap + Y pool,联动元宇宙

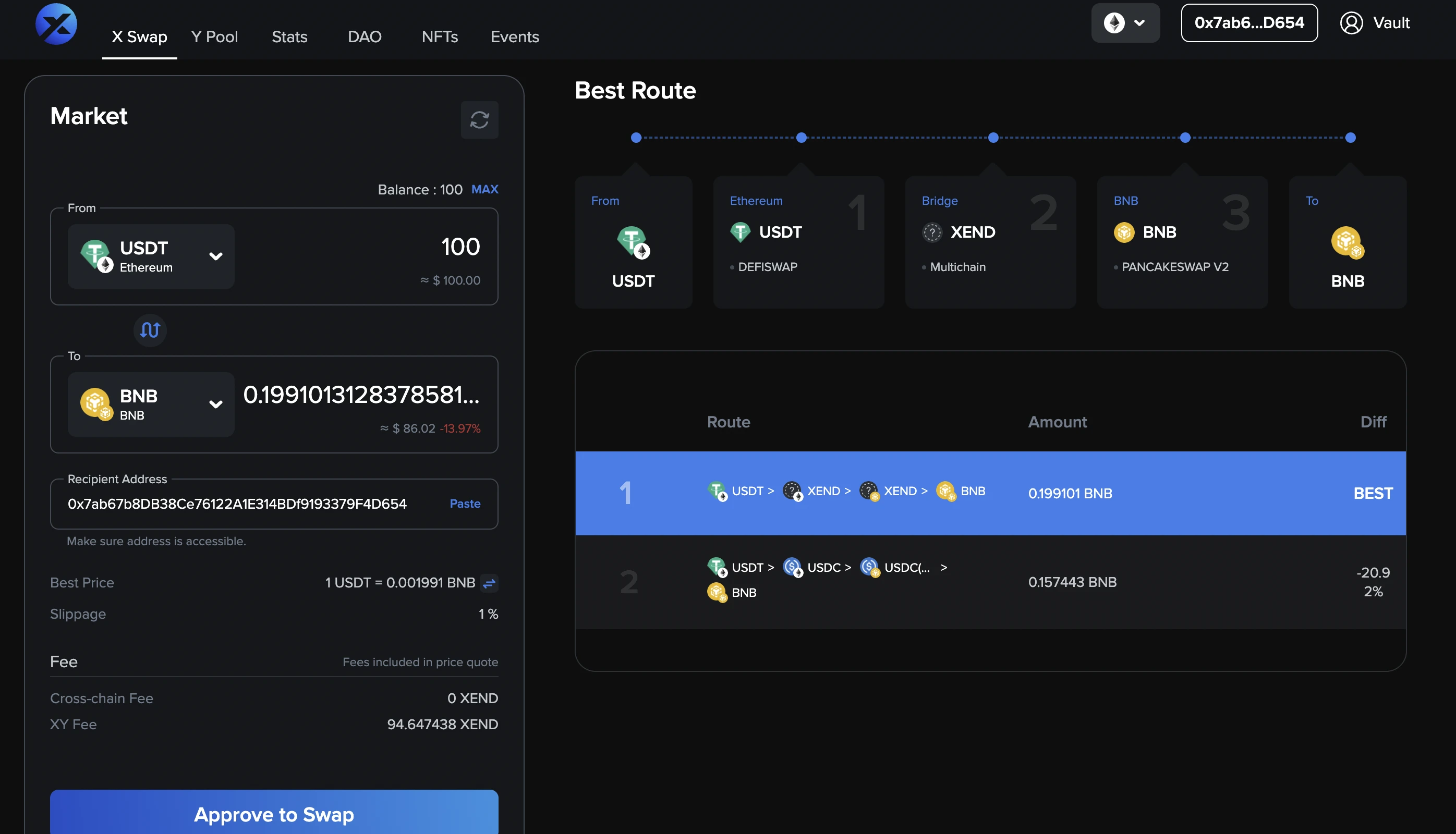

XY Finance 的项目特色是 X Swap 与 Y pool 的双功能。XY Finance 中的 X Swap 承担了与 Li.Fi 类似的职责,即跨链交换及聚合交易功能。当用户发出交易请求时,XY Finance 将创建一个从源链到目标链的单一交易,寻找最优有效路径,交易的安全性依赖于去中心化共识机制。

XY Finance 跨链交易路径

XY Finance 的 Y pool 是对资产流动性的一次升级,也在流动性层面和 Li.Fi 形成差异。Y Pool 是一个单币流动性管理池,即一个池子完成对同一种资产在多条链上的流动性管理。目前,Y pool 支持的代币为 USDT 和 USDC。举例来说,USDT Y Pool 池子可以接收 ERC-20 USDT、BEP-20 USDT、Polygon USDT 等各条链上的 USDT 资产,用户可以将 ERC20 USDT、BEP20 USDT、Polygon USDT 存入 USDT Y Pool,获得池代币 xyUSDT。这些不同的 USDT 将用于为 X Swap 提供流动性。xyUSDT 持有者可以赚取 X Swap 产生的 Swap 费,并通过质押 xyUSDT 获得 XY 代币作为奖励。

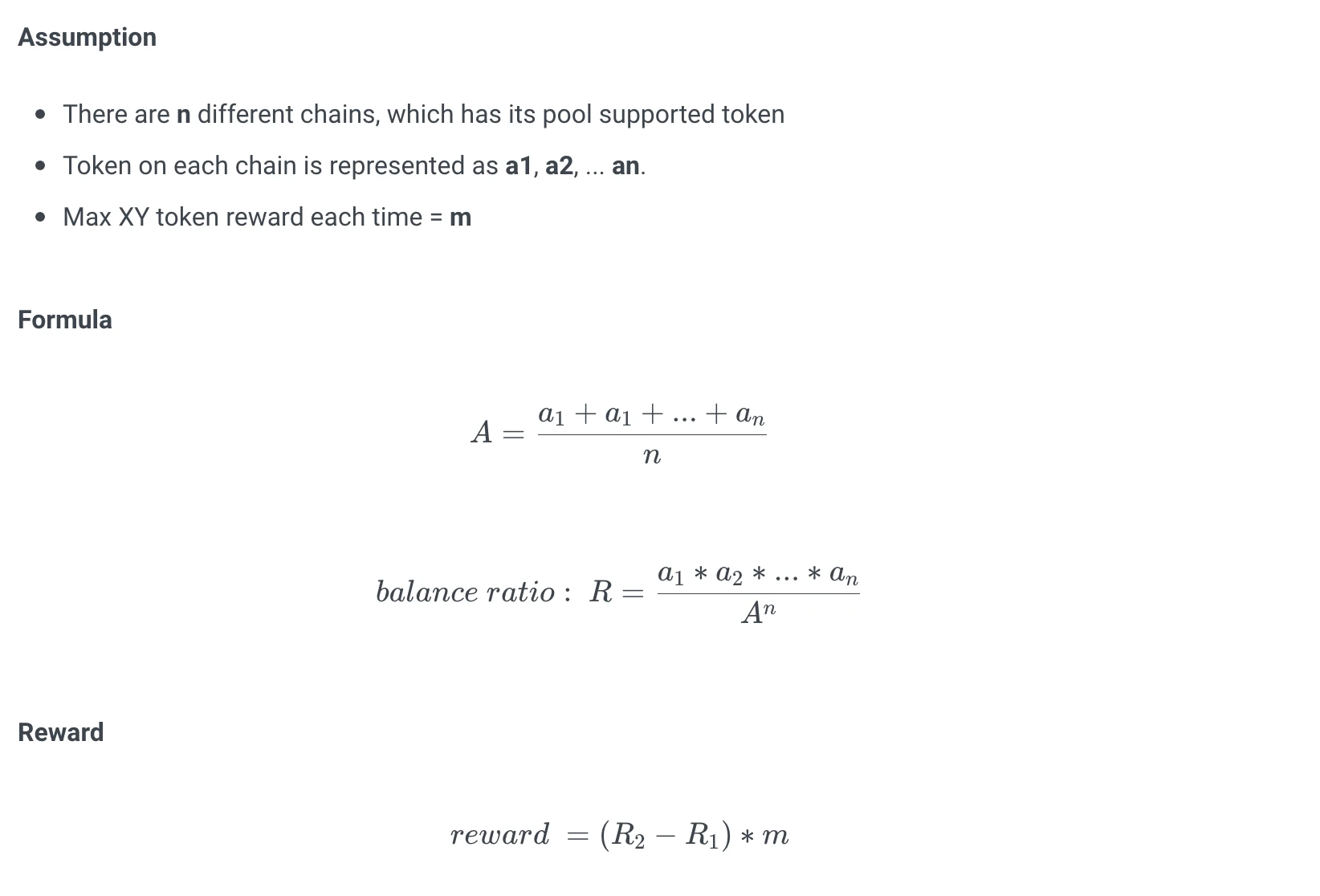

交易需求有极大可能使得大部分流动性转移到另一条链,进而造成池中每条链资产比例的不平衡。XY Finance 因此引入了再平衡激励机制。用户可调用 Rebalance 函数,重新平衡 Y Pool 中的每条链上的流动性,帮助重新平衡池中流动性的用户也可获得 XY 代币奖励。

XY Finance 再平衡激励公式

假设当 USDT Y Pool 池中资产比例不均衡,以太坊 USDT 为 0.1M,BSC 上的 USDT 为 10M,Polygon 上的 USDT 为 50M 时:

1)Alice 选择调用 Rebalance 函数,从 Polygon 上调用 20M USDT 至以太坊池中,则每条链中的余额将变为:以太坊:20.1M,BSC:10M,Polygon:30M;

2)根据公式可得出,余额比率(Balance ratio) 为 R2 = 0.75 = 75%;

3)假设此次最大 XY 代币奖励金额(m)为 1000;Alice 最终将获得的奖励是 (0.75 - 0.0062) * 1000= 748.3 个 XY 代币。

4)USDT Y Pool 将根据算法公式重新平衡不同链上 USDT 在池中的占比。

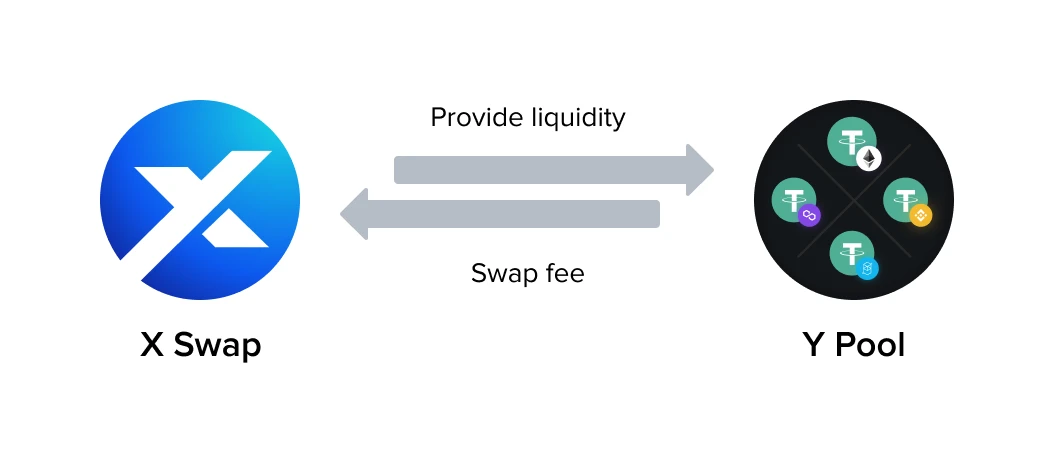

X Swap 和 Y pool 的机制本质上是对不同链上流动性的管理,并激励用户成为链上资产流动性提供和平衡者。Y Pool 打造了自有流动性池满足 X Swap 的交易需求,X Swap 的交易手续费则补贴了 Y Pool 的流动性提供者。

X Swap 和 Y pool 的互补机制

尽管 XY Finance 不能自定义滑点费且对用户收费,但同样,XY Finance 的用户在了解跨链兑换路径后,可以根据个人需求、偏好等选择自己认为最合适的路径进行交易。

XY Finance 的交易界面

XY Finance 的另一核心是 XY 代币(XY Token)。XY 是 XY Finance 的原生代币,veXY 则是典型的 ve-Model 代币。通过质押,XY 代币持有者可以参与各种治理提案,锁定 XY 后将提高流动性挖矿收益,时间越长收益越高。

总体来看,X swap 和 Y pool 为 XY Finance 建立了一个完整的跨链交换机制,加上治理代币 XY ,激励用户提供流动性的同时,亦将用户与协议长期利益绑定。而 Play-to-Earn 的游戏 GalaXY Kats,NFT 聚合平台 NFT Satellite 这两项业务下, XY Finance 展现了联动元宇宙,扩张金融业务的蓬勃野心。

O3 Swap

标签:四层架构、一站式交易

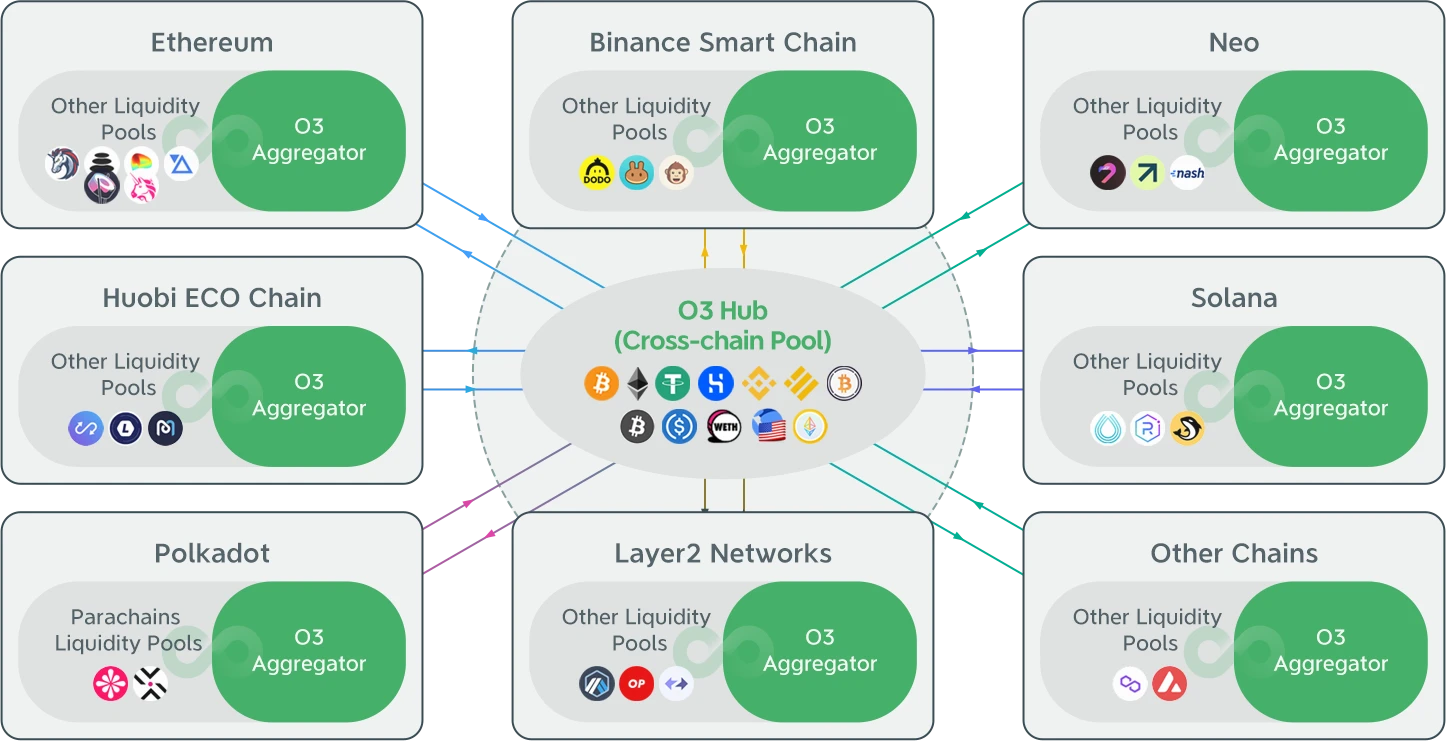

与 XY Finance 类似的跨链交易聚合器是 O3 Swap。O3 Swap 由 O3 Labs 在 2017 年打造,是基于 PolyNetowork 的跨链聚合协议。O3 Swap 核心功能模块是 O3 Aggregator 和 O3 Hub,两者组叠完成了跨链聚合交易服务。O3 Aggregator 承担了交易聚合器的角色,负责集成不同链上的 DEX;O3 Hub 是跨链交易流动性枢纽,支持用户提供链上资产流动性。

O3 Hub 架构

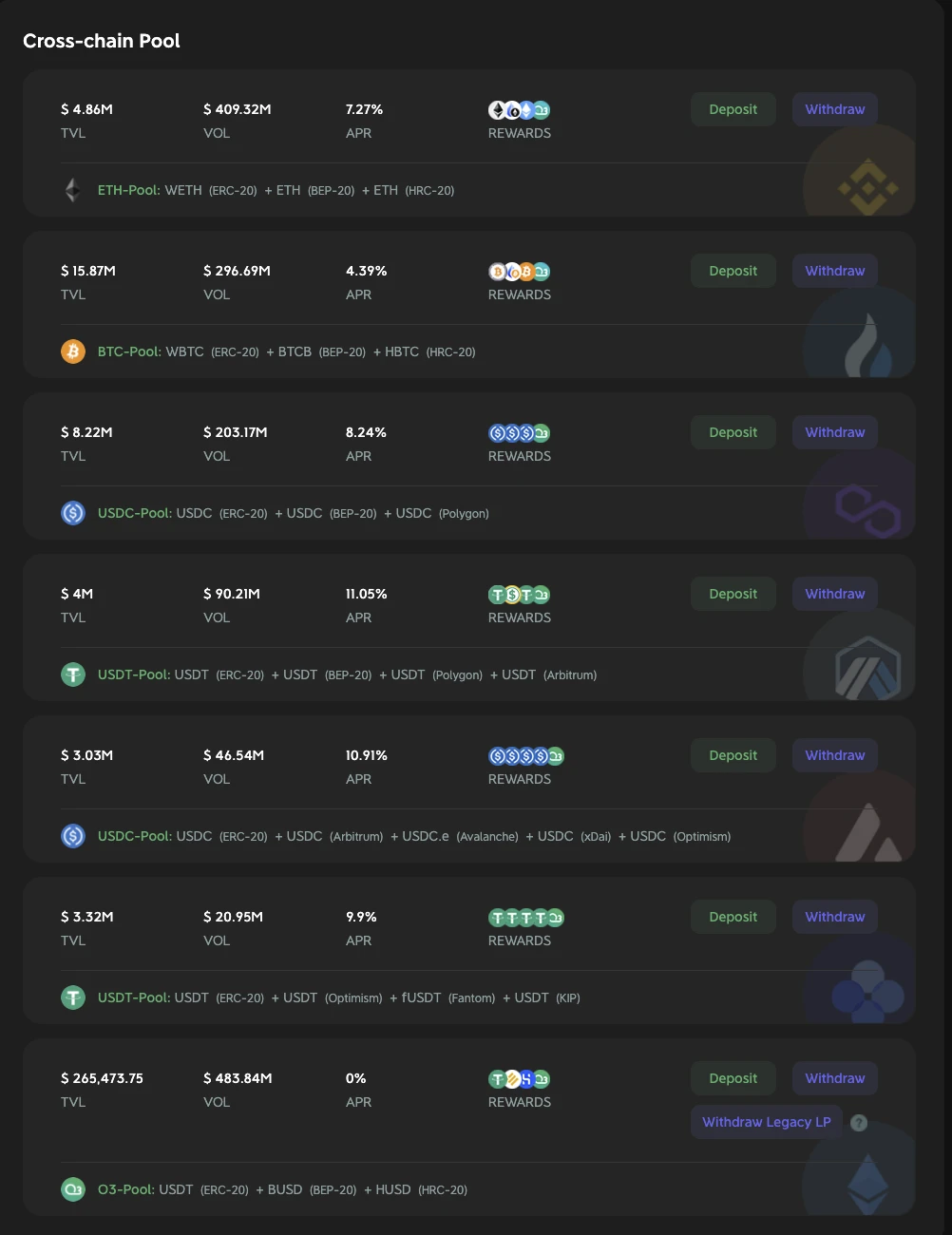

和 XY Finance 的 Y pool 类似,流动性提供者可在 O3 Hub 中存入单个或多个在不同链的同一资产,通过质押 LP 代币来获得 O3 代币作为奖励,而目前 O3 Hub 的选择明显更广。

O3 Hub Cross-chain Pool

不难看出,O3 Swap 有了跨链聚合器的基本功能,即流动性聚合和跨链交换;加上 O3 Swap Token 的发行,去中心化治理和社区驱动发展线路明确。仅靠这两点,并不能 XY Finance 展开极具差异化的竞争。那 O3 Swap 的独特之处在哪里呢?

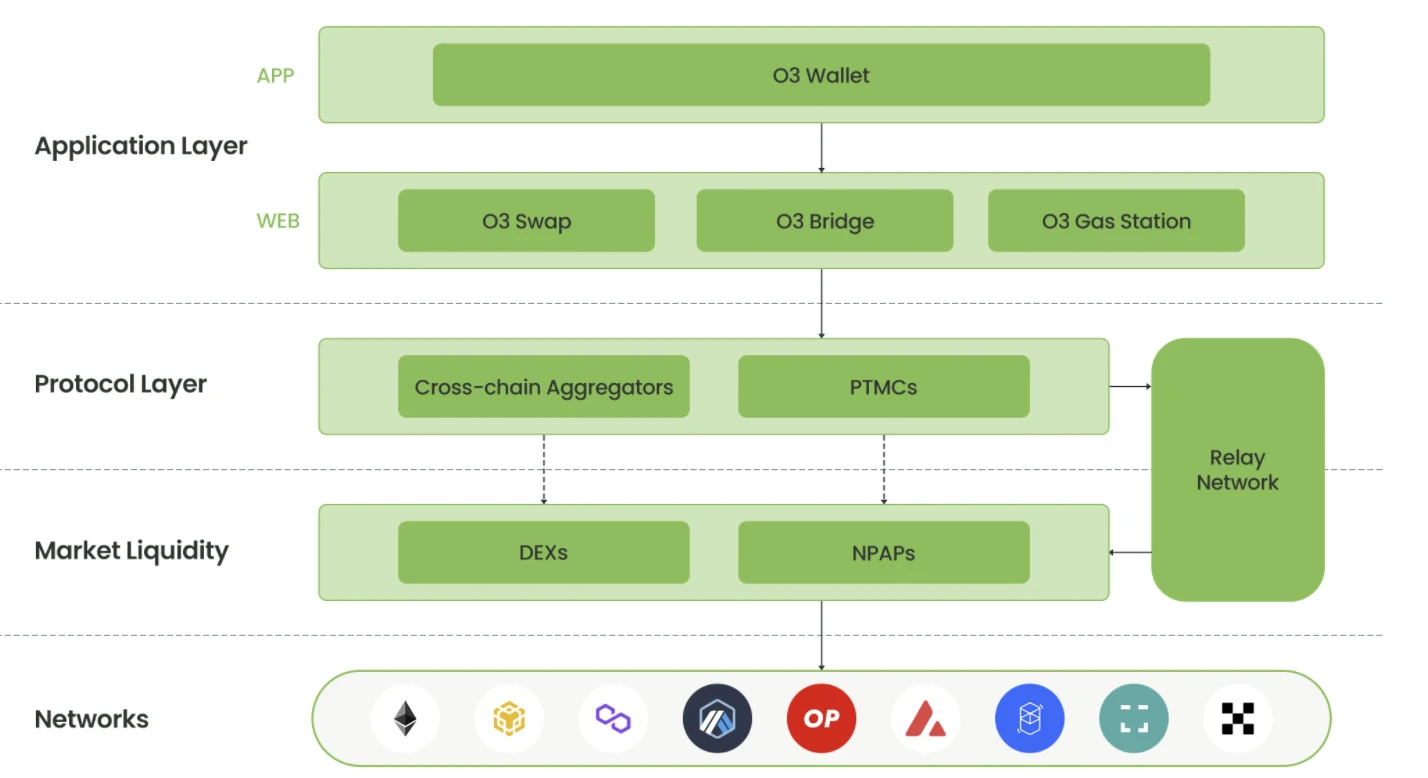

首先是它的四层架构设计。新公布的 O3 Swap V2 (O3 Interchange)版本展示了想打造一站式跨链交易的 O3 Labs。

O3 Swap V2 版本设计

V2 设计在架构更为复杂。 O3 Swap 负责聚合源链和目标链上的 DEX 及 DEX 聚合器,为跨链交换带来了更多样化的代币选择。 O3 Bridge 则由两部分组成:基于协议层的 PTMCs(挂钩代币管理合约)和流动性层的 NPAPs 池(nativeToken peggedToken AMM Pools),这是一个跨链资产交易通道。1 click 交易过程外,用户也可以在 O3 Gas Station 中购买用于交易 gas fee。横向丰富扩张的产品线,丰富了应用的可玩性后,为用户带来了一站式交易体验。

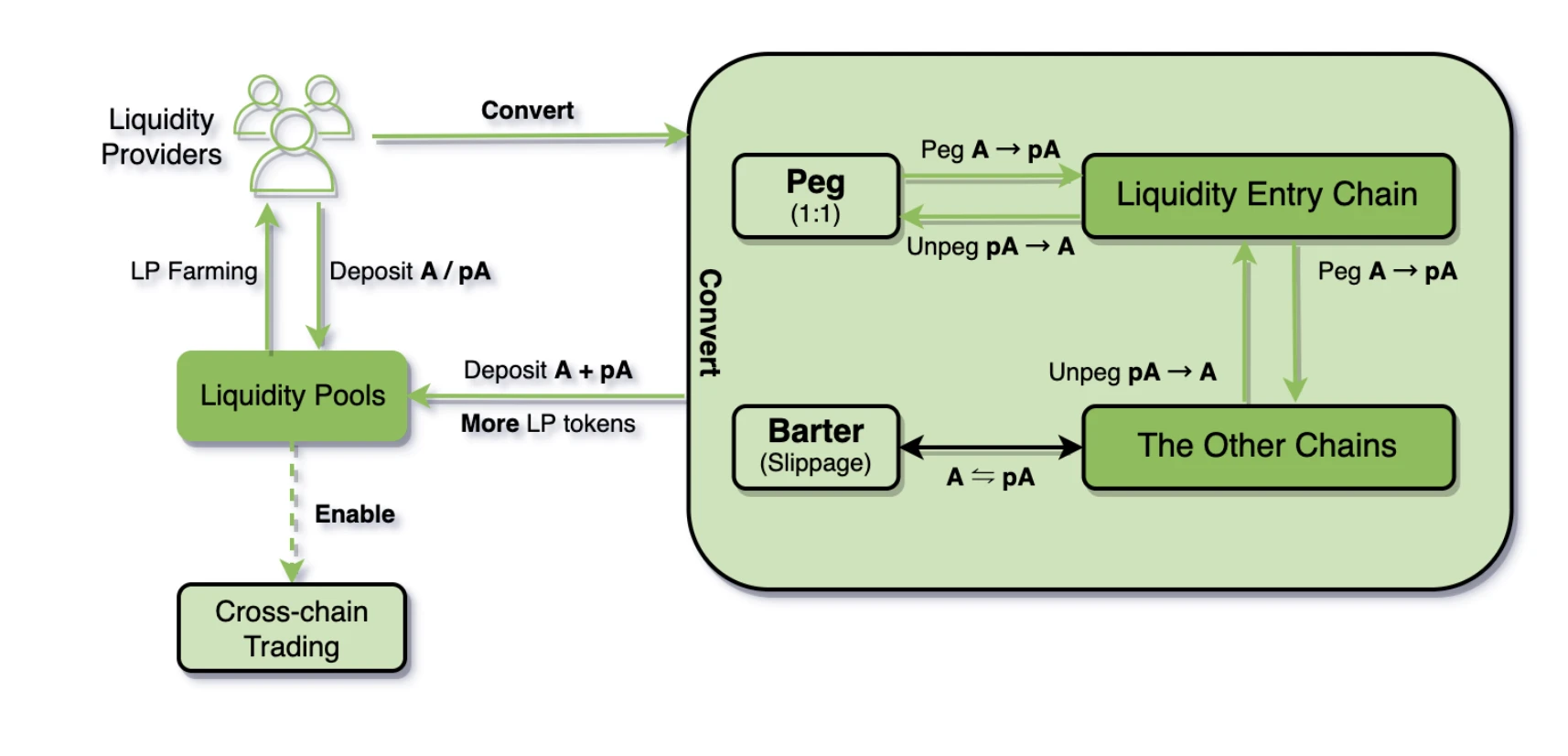

其次,V2 版本的流动性层又有了进一步突破。流动性层由两部分组成,一个是由 O3 Aggregator 集成的 DEX,这一点和 Li.Fi 类似。如 SushiSwap、PancakeSwap 等 DEX 将担起同链交换功能的职责。另一个则是 O3 独特的 NPAPs 池,这是一个由 Token 和基于燃烧-铸造机制的锚定代币(pToken)组成的 AMM 池。Token 从 Liquidity Entry Chain (流动性入口链)进入,用户可以在流动性入口链或其他链上铸造等量 pToken。每条链上的每个 pToken 都对应了一个独立的,运行在 PolyNetwork 上的 PTMC。

值得注意的是,流动性提供者随后有两种交易模式。第一种是 Peg,即用户在流动性入口链或其他链上 Peg Token 来获得 pToken;相反,用户也可以将 pToken 解绑回流动性入口以兑换回 Token。而另一种交易模式则是 Barter,即以物易物,用户直接在同一链的 AMM 池中进行 Token 和 pToken 之间的交换。

O3 V2 版本流动性解决方案

AMM 池中,Token:pToken 的初始比率为 1:1。但随着用户进行 Barter 交易来套利,池内平衡会被打破。但用户的套利行为,成为了调节 O3 流动性池平衡的一种手段。

1)假设 Token A 的流动性入口链为以太坊主网,此刻池中的 Token A 数量大于 pA 数量;

2)随后,用户发现,BNB 链池中的 Token A 数量(m个)低于 pA(n个) 时;

3)用户选择将 m 个 Token A 换成 n 个 pA,然后将 n 个 pA 与以太坊主网解除挂钩(unpeg)来获得 n 个 Token A;

4)以太坊和 BNB 池将再次平衡,用户获得的套利利润则为(n-m)*Token A。

很明显,V2 版本的机制设计更为复杂,在流动性层也做了极大的改良和优化,更为灵活多样的业务分类进一步放大了 O3 Swap 独有的一站聚合交易优势。

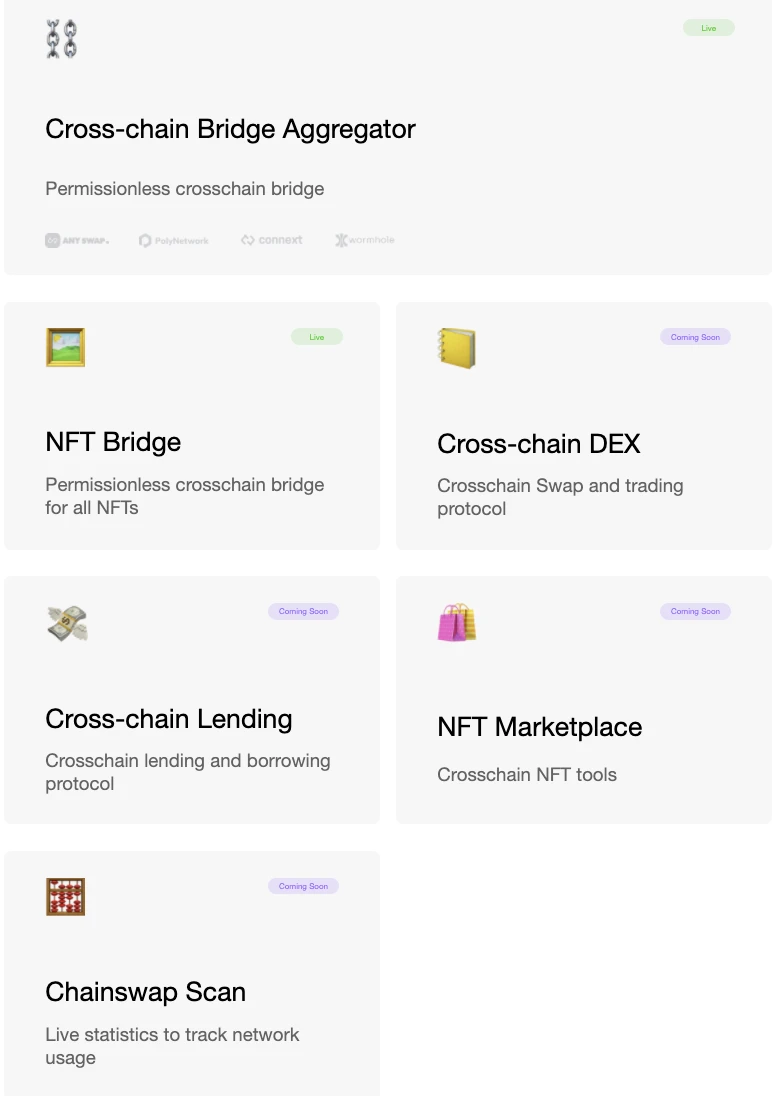

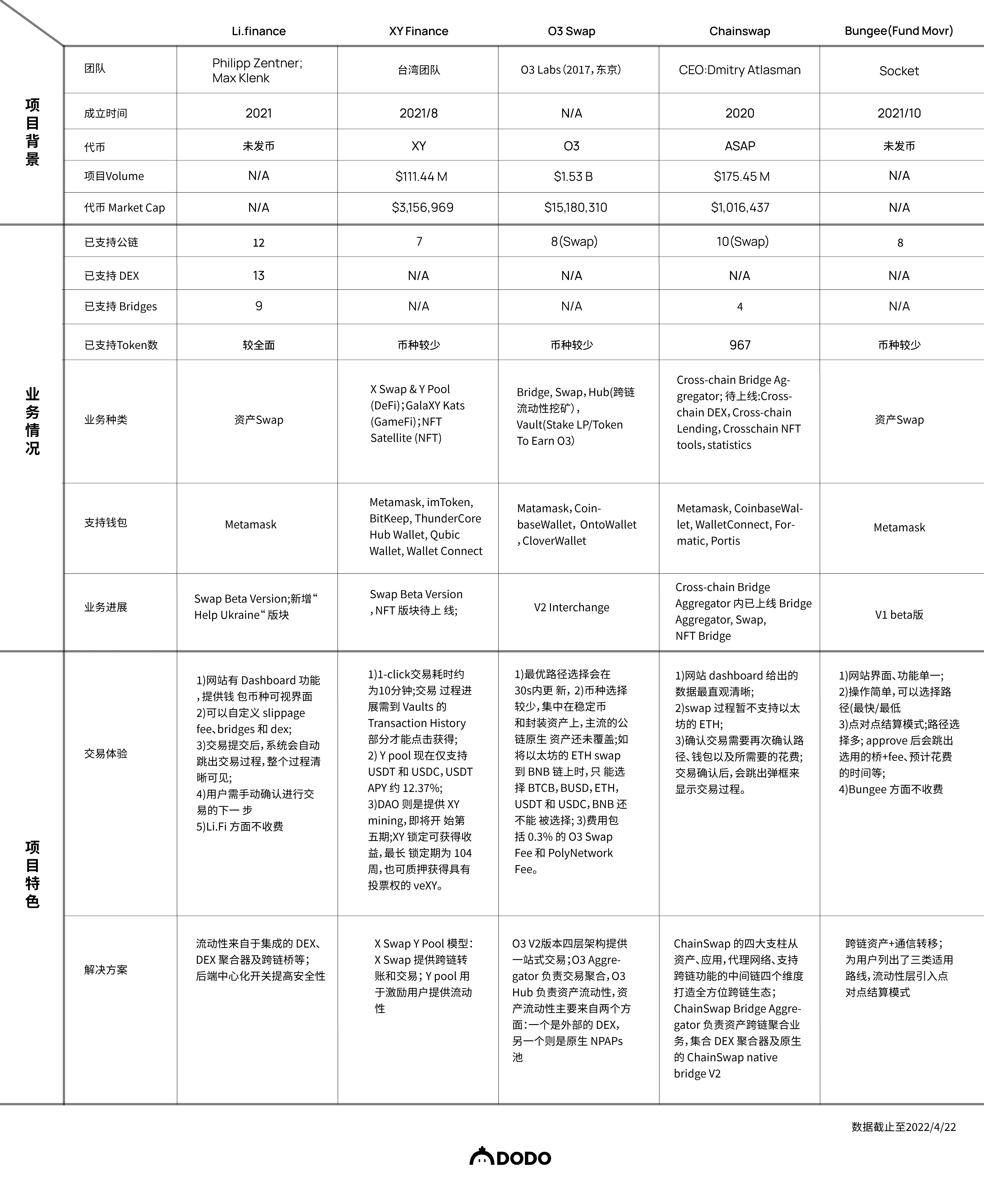

ChainSwap

标签:资产、数据、应用跨链系统

至此可以清楚地发现,跨链聚合业务是 XY Finance 和 O3 Swap 立足多链宇宙的支撑点。ChainSwap 也是一样。但在多链多资产跨链聚合之外,ChianSwap 要打造一个庞大的跨链生态枢纽 - ChainSwap Hub。

从资产到应用,从代理网络到支持跨链功能的中间链,ChainSwap 的四大支柱支撑起来了一个全方位跨链生态系统。

资产跨链聚合业务由 ChainSwap Bridge Aggregator 负责。和其他跨链聚合器一样,API 接口整合了各类跨链解决方案(目前支持 AnySwap、PolyNetwork、Wormhole 和 cBridge)的数据及后端工作,和 Rango(多链 DEX 聚合器)等的集成也透露了 ChainSwap 正在赋能各类应用,打造智能中心。

当然,从 UI 设计上来看,ChainSwap 更接近于 DEX 产品 Uniswap。

ChainSwap UI 界面

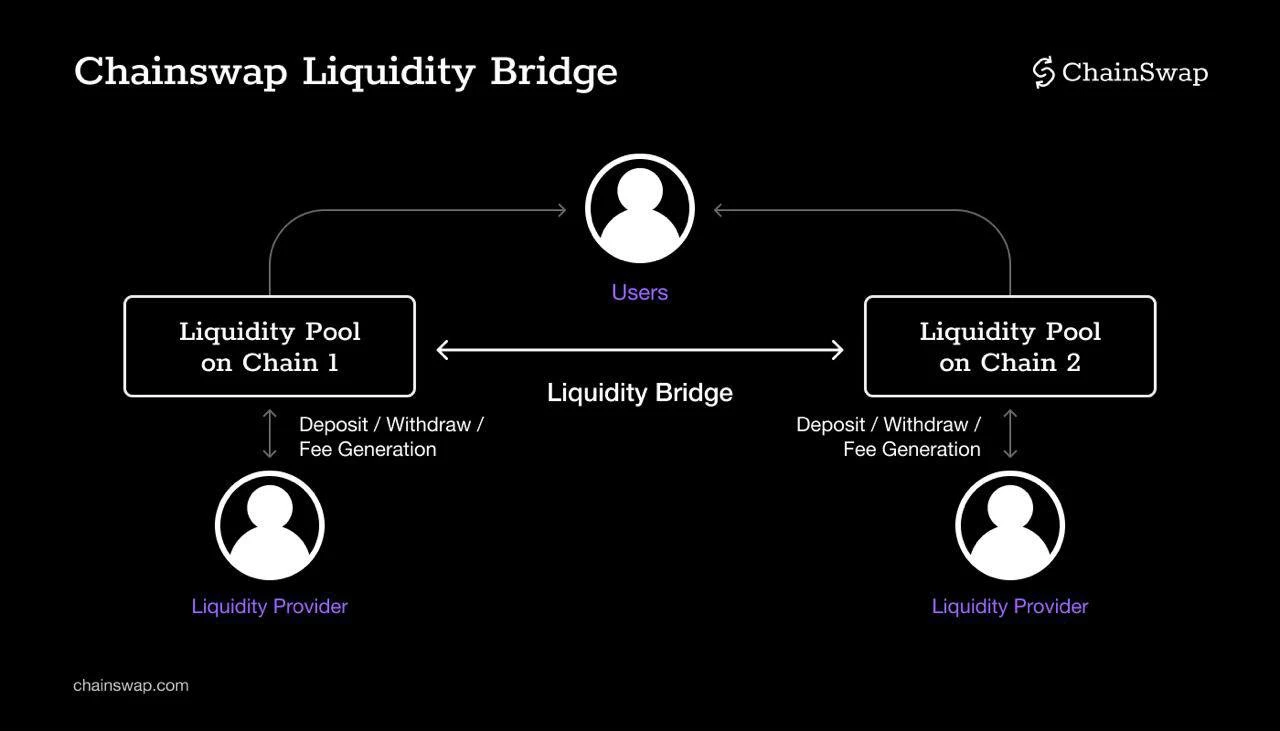

ChainSwap Bridge Aggregator 的另一个功能则是汇集 ChainSwap 的原生项目,如 ChainSwap native bridge V2,它预先设置的去中心化上币模式可以优化管理流程,并提高上币效率。当然,据 ChainSwap 的文档,它们计划打造的 Liquidity Bridge,是一个采用“燃烧-铸造”机制,为主流资产提供跨链服务,支持流动性提供者提供单一代币进行质押的跨链桥。

就目前而言,我们认为,ChainSwap 和 XY Finance、O3 Swap 的区别在于,它选择从跨链桥这一原生项目入手,来解决跨链资产端流动性不足的一大障碍。毕竟,回到它的终极目标 -ChainSwap Hub 上来看,ChainSwap 聚合众多公链及链上 dApp 如跨链聚合器、跨链 DEX、NFT 跨链(等应用从资产、数据层面打通借贷、衍生品交易等,最终呈现的将是一个跨链集成各种应用程序和工具的智能平台,一个为用户提供了可以一键访问、完成多链交易的平行枢纽。

ChainSwap 业务版图

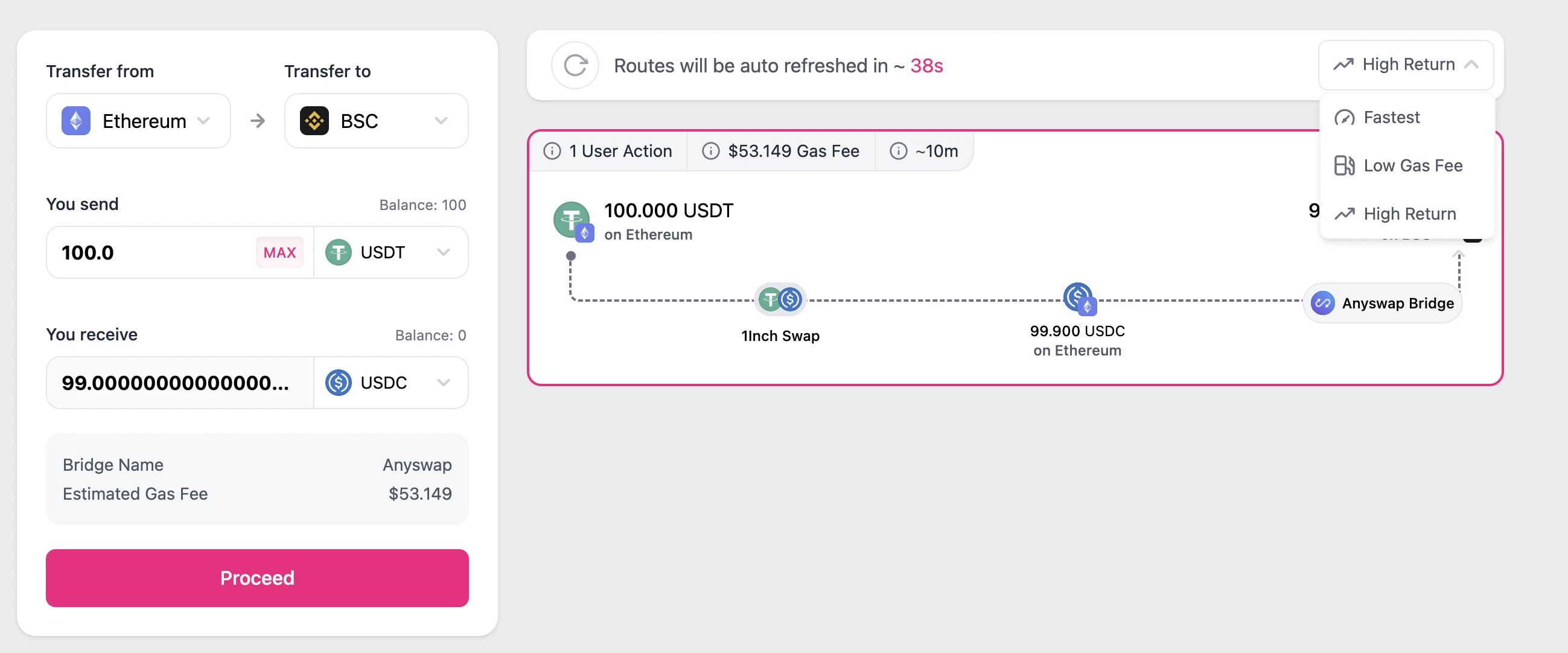

Bungee

标签:点对点结算,跨链通信协议

FundMovr 在今年 2 月完成了品牌重塑,改名为 Bungee。业务路线十分简单,无非就是将跨链聚合器的优势发挥,聚合跨链桥、DEX 和 DEX 聚合器,找到可用路线,根据目标链的最大输出、交易和转账的最低 Gas 费用、最快的桥接时间等因素,满足用户资产跨链的要求。

在用户体验方面,Bungee 的一个优势便是,为用户列出了三类适用路线。和其他跨链聚合器相比,路径选择下的选择权“真正”回到了用户手中。你可以自己的个人取向选择速度最快的、最低 gas fee、回报率最高三条路径中的任意一条。和 Li.Fi 一样,Bungee 目前也不收取费用。

Bungee 交易界面

在实现资产跨链交易时,Bungee 在 Li.Fi 的基础上增加了点对点结算模式。举例来说,假设 Alice 想要将 100 DAI 从 Optimism 转移到 Arbitrum,Bob 想要将 50 DAI 从 Arbitrum 转移到 Optimism。Bungee 将以类似订单簿的形式进行 DAI 的结算,仅需将 Alice 交易中剩余的 50 DAI 从 Optimism 转移到 Arbitrum 即可。这样的方式可以将流动性池效益最大化,是一个极具成本效益的选择。但也是对流动性深度的一次挑战,若链上交易量不足时,这样的模式并不能发挥其优势。

Socket 流动性层分布

作为一个因为仍处测试阶段的新项目来说,Bungee 的路径选择较少,流动性的深度并不足够。撇开这一点,回到它背后的团队 Socket 来看看 Bungee 深层的业务逻辑。

Socket 从技术角度切入了多链生态。它创建了元层(metalayer)来实现多链共享流动性和 dApp 的状态统一。协议们可以集成 API 接口来完成跨链资产和信息的无缝双向传输。目前,像 Zapper、Zerion、Ambire Wallet 等底层都由 Socket API 支持。开发人员也可将 Socket 作为技术架构基础层,进行自定义优化后,构建一个具有互操作性的 dapp。

在我们看来,Bungee 作为 Socket 团队的原生项目,事实上是团队展示技术核心的一次对外输出,一个品牌示例,是开启跨链通信协议的一个起点。

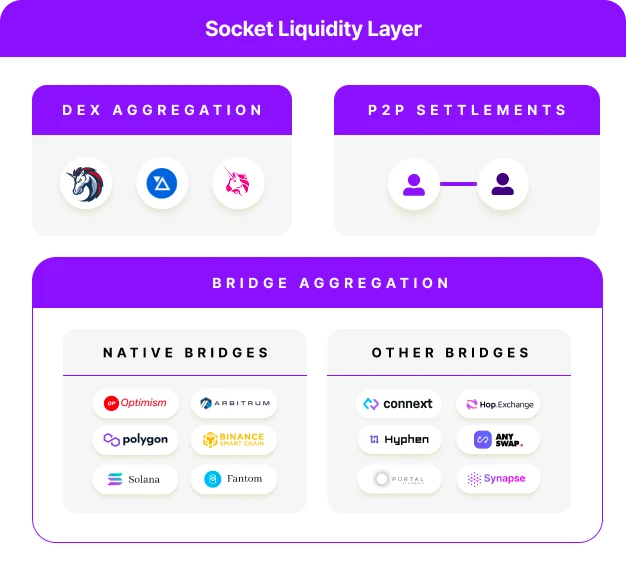

到这里,我们已经完成了对这五个跨链聚合器的业务实现方式和核心要素的阐述。接下来,让我们从目前支持的公链/DEX/DEX 聚合器、交易功能差异、用户体验等要素出发,对这五个跨链聚合器的项目进展进行一下简单概览。

数据截至 2022/4/22

产品对比表格也可点击以下 Google Docs 链接查看:https://docs.google.com/spreadsheets/d/1X9PIr4QRP9ATixgrOzVQPvRjCUtGl5R5-TLtlvnTmwg/edit#gid=1377539171

回到刚开始的另一个问题:为什么需要跨链聚合器?我们总结的几个要点如下:

1)高效的流动性使得跨链聚合器的交易成本更低廉

跨链桥功能单一,仅能负责稳定币和原生代币之间的来回“运输”,匮乏的可组合性将远不能满足用户实际需求。当跨链桥使用封装资产作为中间代币来解决流动性问题时,提升的交易复杂性反映到用户身上便是不必要的开销和糟糕的用户体验。更重要的是,当用户在比较各个跨链桥、DEX 的优劣性时,正在付出重复低效的工作成本。

2)跨链聚合器的用户体验更为优异

跨链聚合器聚合了跨链桥,连接了 DEX 和 DEX 聚合器,缩短了查询所需代币交换路径的时间,用户可以选用任何方式进行整个资产交换过程。对用户来说,跨链聚合器在使用感、便捷性、资金效率等这些标准上都有了较大的提升。可将所有跨链桥、DEX 和 DEX 聚合器聚合在一起,并找到所有可用的路线,然后根据目的地链上的最大输出、交易和转账的最低 Gas 费用、最低桥接时间等因素,帮助用户以最优途径在不同的区块链之间移动资金。

3)跨链聚合器降低了开发、决策和管理成本

跨链桥发展仍不成熟,不成熟意味着安全性风险、流动性不足、以及大量维护成本。跨链聚合器作为第三方,维护了所有合作的跨链桥桥接功能,并以编程方式处理用户决策。对技术开发者来说,跨链聚合器是一款“备用”解决方案。

4)跨链聚合器业务并非只局限在资产跨链范畴

跨链聚合器指向的并不仅仅只有资产跨链所需的流动性聚合和聚合跨链桥接器协议,XY Finance、 O3 Swap 或联动元宇宙,或打造一站式交易平台时,ChainSwap、Bungee 也将触角伸至数据、应用等跨链通信。而 XY Finance 和 O3 Swap 的发币,除了作为流动性提供者的奖励外,也说明了去中心化治理、社区驱动模式正在发展。

5)资产、信息双向传输,跨链聚合器是多链宇宙的重要组件

以 Web 2 为例,跨链聚合器是桥接器版的海淘买手网站,是多链生态系统中的一个小组件。它打破了资产、信息双向无缝传输壁垒,创造了更具弹性的用户体验。若将跨链聚合器仅局限于资产跨链部分的定性过于狭隘,它更像一把功能钥匙。无论是从技术层面,还是聚焦跨链聚合交易,抑或是以此为基点进行业务扩张,尝试打开的是多链交易宇宙的大门。要知道,DeFi 世界能量巨大,资产效率是用户最直观直白核心的需求,资产跨链是最肥美的一块肉。

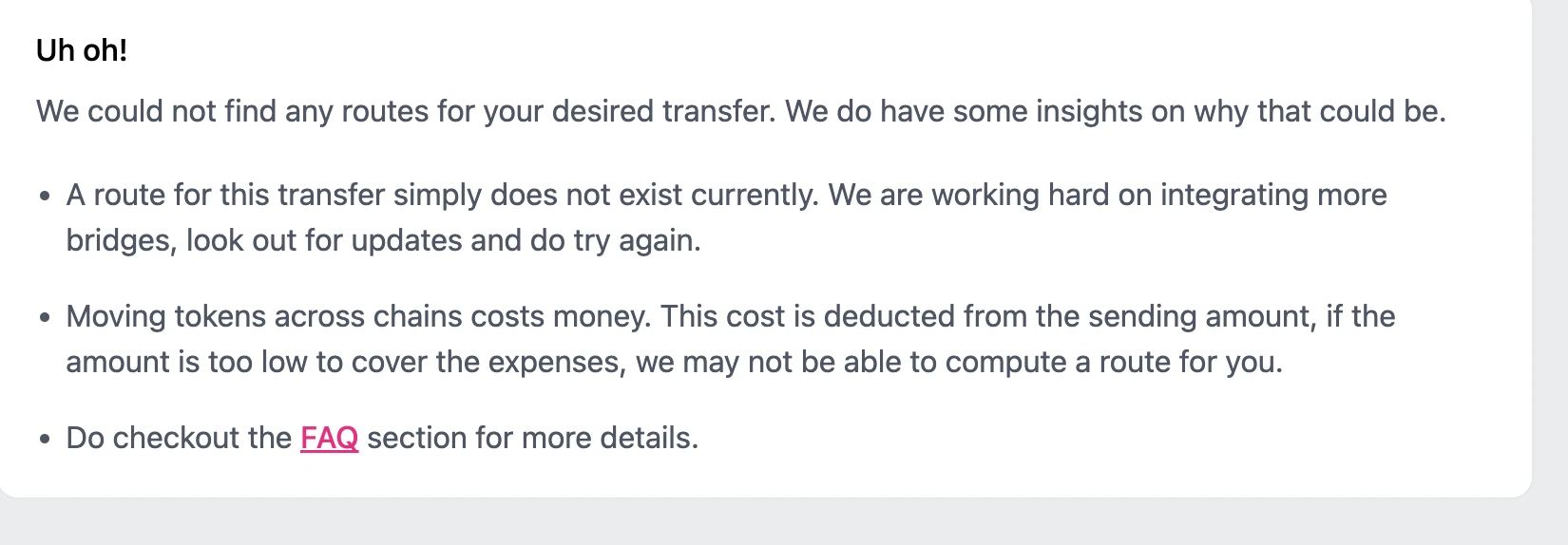

正如前言,跨链聚合器在实现用户资产转换需求这一优势上十分明显。便捷交易热门资产,不繁琐的交易步骤,明显下降的交易成本和高效的资金效率就能锁定非技术向的用户画像。处于早期的跨链聚合器痛点当然也十分明显。功能的不完善、流动性不足意味着不佳的用户体验。用户使用跨链聚合器的一大原因是为了提高交易效率。但当抱着快速成功的心态提交一笔交易请求,却时常会发现找不到合适的交易路径,失落感亦将成倍放大。

*这是当在 Bungee 进行以太坊的 USDT swap 成 BNB 的 BNB 时出现的提示,但无法确认交易路径的提示并非只在 Bungee 会出现。

跨链桥赛道正重塑,拓宽着可能性。热门项目 Layerzero 的横空出世从底层架构就打破了现在跨链桥的僵局,跨链桥比较工具如 BridgeEye 的出现正在完善跨链基础设施,基于 THORChain( Ryan Watkins 称其为一种可替代交易所和托管人的去中心化跨链流动性协议)的跨链 DEX THORSwap,结合 Wormhole 桥接技术和 AMM 机制的 SwimProtocol 等新项目也为跨链流动性打破区块链孤岛的提供了崭新的发展思路。

如何管理链上流动性是跨链聚合器未来发展里绕不开的一个话题。聚焦眼下,有选择外部协议作为流动性来源的 Li.Finance,也有选择打造原生流动性池的 XY Finance 和 O3 Swap。ChainSwap 和 Bungee,前者选择打磨原生跨链桥来提高代币供给,另一个则选择点对点结算来提高资本效率。另一方面,除 Li.Finance外的4 个跨链聚合器以跨链聚合交易为切入点,不断探索跨链流动性的可组合之路。追根溯源,跨链聚合交易是 DeFi 世界资本效率、链上流动性管理未来发展的一个方向,却不是唯一。它的发展和 DeFi 发展相辅相成。在我们看来,当更多公链生态涌现,当多链成为可能,跨链聚合交易极有可能成为 DeFi 生态的常规业务,而 DeFi 对链上流动性的探索,如跨链流动性挖矿类激励政策、「主动做市商」交易机制、LaaS(Liquidity as a Service)等 DeFi 革新趋势或能启发跨链聚合未来发展方向。

与此同时,合约漏洞导致的黑客事件正在频繁发生着。除前文提到的 Li.Fi 外,ChainSwap 和 O3 Swap 也都面临了程度不一的类似冲击。2021 年 7 月 10 日,ChainSwap 被黑客窃取了 800万美元;2021 年 8 月 1 日,因底层协议 Poly Network 被黑客攻破,6.1 亿美金被洗劫一空,锁定在 O3 Swap 的做市资金也遭受重大损失。当展望未来发展道路时,我们发现如何有效防范安全漏洞攻击是跨链聚合器亟待解决的问题之一。

Reference:

https://docs.li.finance/official-documentation

https://docs.xy.finance/

https://docs.o3swap.com/o3-swap-litepaper

https://docs.chainswap.com/

https://medium.com/bungee-exchange

https://docs.socket.tech/socket-overview/what-is-socket

https://min.news/en/tech/4eebf1f343c816c1b7f3579dc1e799c7.html

https://chain-swap.medium.com/chainswap-progress-updates-e9fe960797c0

https://chain-swap.medium.com/chainswap-development-progress-report-token-listing-decentralised-and-off-bridge-token-swap-b7fae4630d4e

免责声明

本研究报告内的信息均来自公开披露资料,且本文中的观点仅作为研究目的,并不代表任何投资意见。报告中出具的观点和预测仅为出具日的分析和判断,不具备永久有效性。

版权声明

未经 DODO 研究院授权,任何人不得擅自使用(包括但不限于复制、传播、展示、镜像、上载、下载、转载、摘编等)或许可他人使用上述知识产权的。已经授权使用作品的,应在授权范围内使用,并注明作者来源。否则,将依法追究其法律责任。

关于我们

「DODO 研究院」由一群「DODO 研究员」提供靠谱、深度的研究。以鲜明观点和数据洞察,解码加密世界,发现未来价值。「DODO 」是一个由主动做市商(PMM)算法驱动的去中心化交易平台,旨在为流动性消费者提供最好的交易体验,为流动性创造者提供最好的生产工具。

更多信息

Official Website: https://dodoex.io/

FAQ:https://dodoex.github.io/docs/docs/

GitHub: https://github.com/DODOEX

Telegram: t.me/dodoex_official

Twitter: https://twitter.com/BreederDodo

Reddit: https://www.reddit.com/r/DodoEx/

Discord:https://discord.gg/tyKReUK