本文来自 Nansen,由 Odaily 星球日报译者 Katie 辜编译。

随着 DeFi、NFT 和 GameFi 等垂直领域越来越多用例的出现,加密项目变得更复杂了。个人投资者如何选择潜力项目并最终形成投资决策?Nansen 上有不少适合“摸底”项目的关键性指标,本文即汇总了这些高价值信息的查询方法和调查项目的推荐顺序。

如何善用“聪明的钱”(Smart Money)指标?

“聪明的钱”算是 Nansen 上最常用的一个指标,总的来说,是指非常活跃和收益好的钱包。其中又包括 Smart LP、Smarter LP、Flash Boy(高频交易员)、Whale(巨鲸)、Fund(基金)、Smart NFT Trader、Smart NFT holder、Smart NFT Early Adopter、Smart NFT Minter 标签。

被“聪明的钱”持有是某个项目/协议可能的积极指标之一。Nansen 允许用户设置高度定制的智能提醒,这样当这些钱包进行新的交易和投资时,他们就会得到实时通知。

来源:Nansen2021年的行业报告

下面举几个可能转化为优秀 Alpha 的“聪明的钱”活动的例子。

例子 1:加密投资公司 Defiance 在官方发布融资公告前收到了代币 MUSE ,当融资官宣时,MUSE 的价格翻了一番。

来源:Nansen2021年的行业报告

例子 2:加密货币对冲基金 BlockTower 的资本在去中心化永续合约交易平台 MCDEX (MCB)上激增,在达到最高价格时部分卖出,如果你密切关注,这是一个快速获利的好机会。

来源:Nansen2021年的行业报告

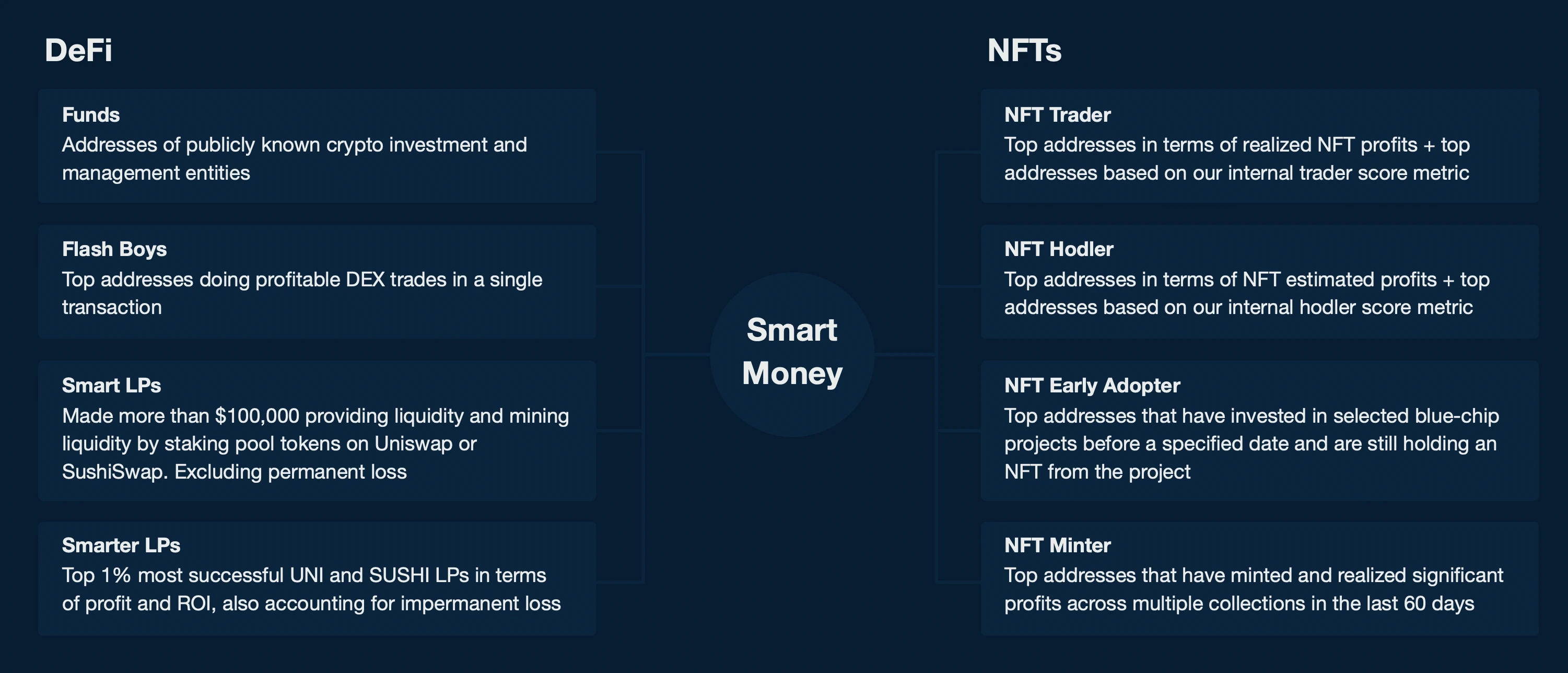

例子 3:一些关于资金流动和“聪明的钱”流入的智能警报(smart alert)。

“智能警报”可以是个强大的工具,用于跟踪基金和基于各种链上的可定制过滤器的“聪明的钱”的流入情况。

Nansens Alpha Discord通知

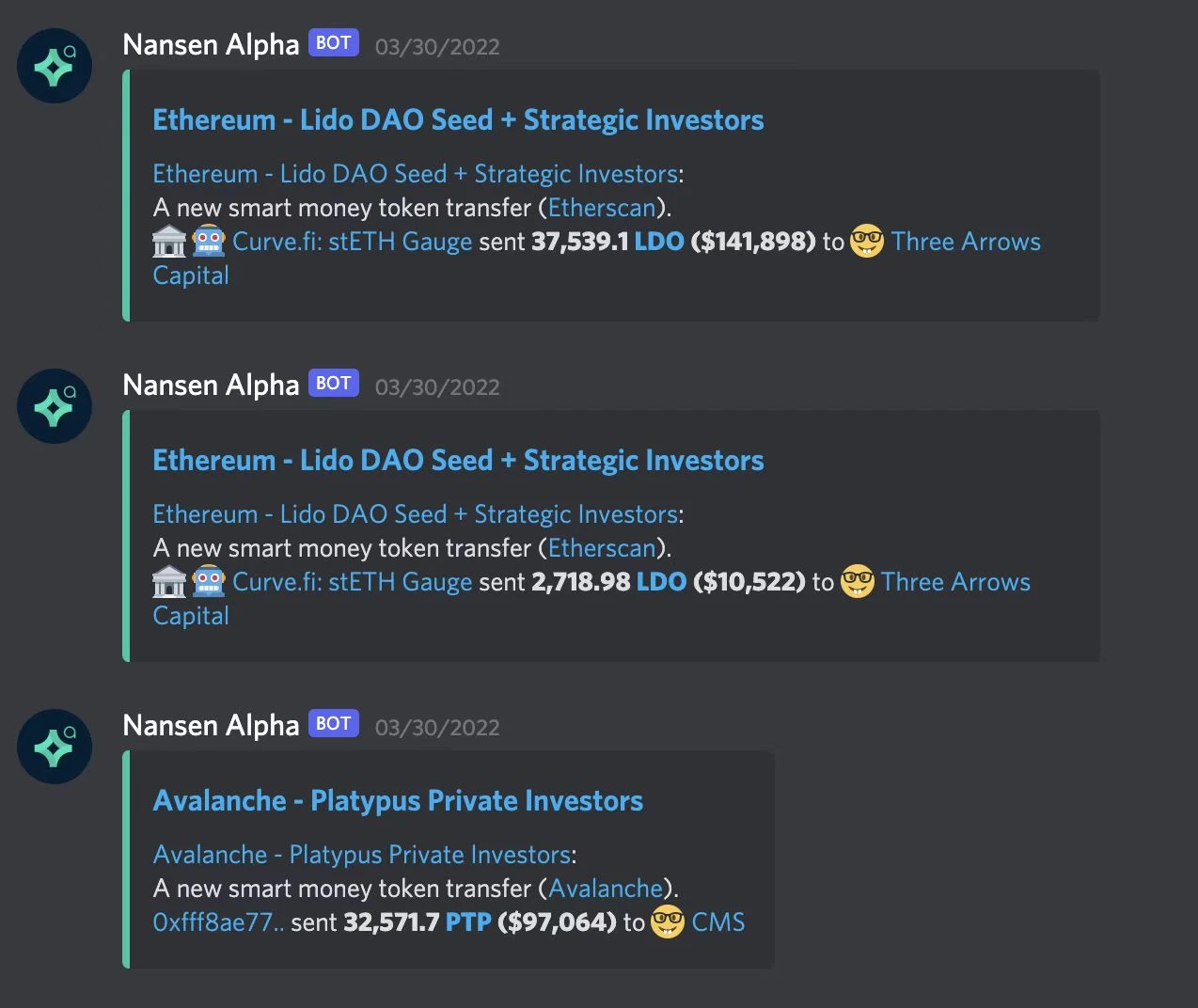

“聪明的钱”的稳定币持有比例约等于市场情绪

来源:Nansen.ai

Nansen 的数据仪表盘显示了“聪明的钱”的稳定币作为其链上加密货币总持有量的比例。这通常被用作对当前市场的”情绪检查“。一般来说,稳定币持有比例较高可能表明避险情绪更强。

比例变化也经常伴随其它因素。例如,在回调中,稳定币持有量下降,这可能表明看涨情绪,因为“聪明的钱”正在低价买进,预期随后会有上升趋势。

在“聪明的钱”持仓变化中找机会

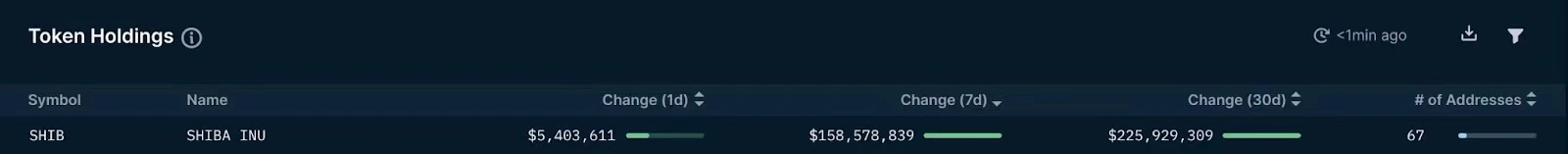

这个数据仪表盘显示了“聪明的钱”持有某币种 30、7 和 1 天的持仓变化,以及涉及的地址数量。这通常用于识别可投资的机会,但也用于对项目和整个市场进行情绪检查。

来源:https://pro.nansen.ai/smart-money/holdings

如上图,在 30 天、7 天和 1 天内,USDC 被大量积累。这显示了市场处于情绪紧张阶段。

来源:https://pro.nansen.ai/smart-money/holdings

这张图中,在过去 30 天、7 天和 1 天, “聪明的钱”在 67 个地址中积累的最多代币是 SHIB。与此同时,SHIB 从 0.000009 美元飙升至历史最高水平约 0.000088 美元。

HODL 适合你吗?

HODL 是一种被动的投资方式,而不是积极的交易方式。对于那些没有时间跟踪高度波动市场,但又希望参与其中的人来说,这是理想的选择。

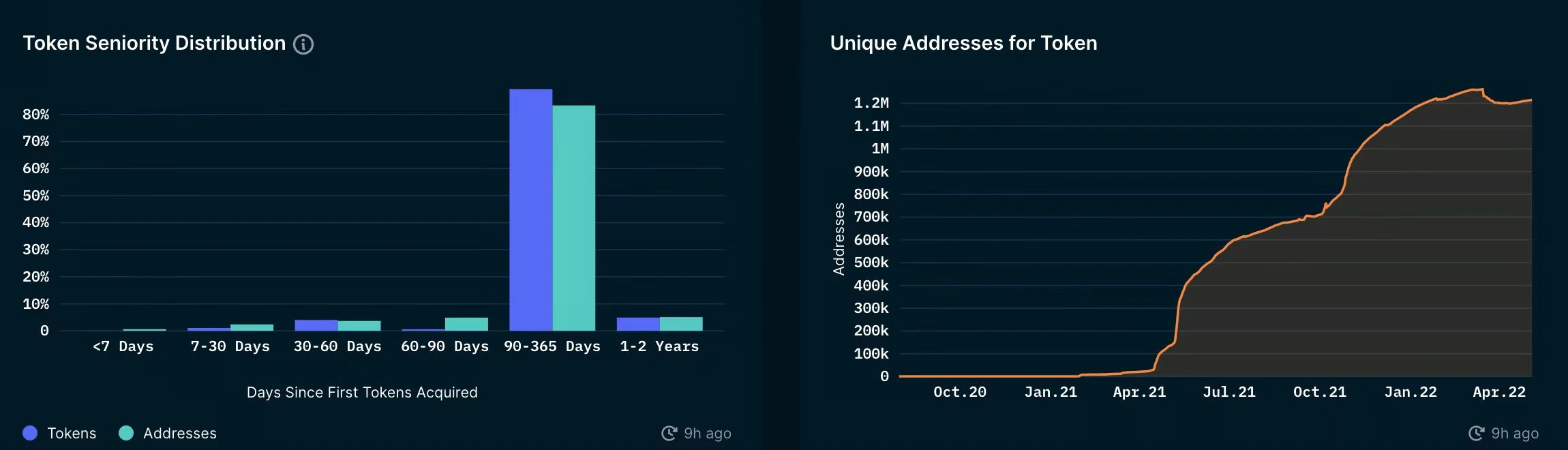

人们可以查看的一个指标是 Nansen 上的代币资历分布数据仪表盘。代币级别分布数据盘显示代币的数量和地址的数量(按在不同时间段持有代币的百分比计算)。

一般来说,长期持有的代币数量越高,表明人们对代币价值的积极看法和信念,因为人们看到了它的长期潜力。如果持有该代币较长时间的地址比例也很高,则表明更多的人认同该代币的长期潜力。当然,有许多因素可以解释为什么人们更有可能长时间持币,这可能与特定的期权计划(vesting schedules)、持有奖励、其它效用等有关。

类似地,可以在 Nansen 上找到代币的唯一地址数量仪表盘。更多的地址持有代币,通常是一个好迹象,表明更广泛的市场对项目的长期可行性有信心。此外,这也表明持仓集中度低,可以通过 Nansen 平台的最高余额进一步确认,如下图所示。

市值(MCAP)是项目最基础的指标

市值基本上是根据资产当前的市场价格对其总价值的估计。在我们看来,市值是评估项目最简单和有用的指标之一。

市值 = 当前价格 × 流通供应量

一般,10 亿和 100 亿美元市值是中型和大型项目的两道评定门槛。

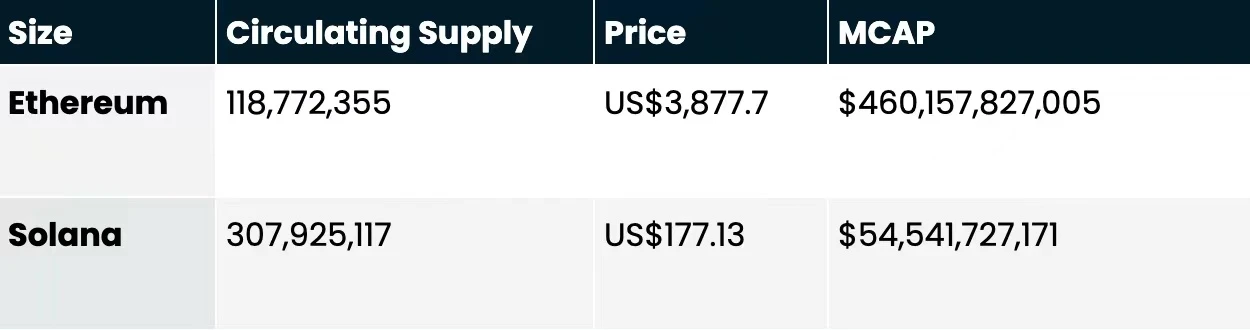

对许多投资者来说,对项目的内在价值进行深入分析可能是一项艰难的考验。因此,投资者可以使用的一种简单方法是,将项目的市值(MCAP)与其竞争对手进行比较,以获得项目增长潜力的粗略估计。

举个例子,Solana 是 L1 网络,常被称为“以太坊杀手”。由于它们的相似性,比较 Solana 和以太坊的市值是合适的。

来源: CoinMarketCap 截至 2021 年12 月17 日数据

如果我们假设 Solana 最终将达到以太坊的市值,那么我们可以计算 Solana 的未来价值。

SOL 预估天花板 = $1,494.38

潜在上行空间 = 743.66%

此外,完全稀释价估值(FDV) 可以测算项目未来的市值。

完全稀释价估值(FDV)= 当前价格 x 总供给量

但 FDV 可能不是最可靠的衡量标准,因为它假设代币的额外供应不会影响其在市场上的价格,也没有考虑到项目的未来发展及其所处的空间。

评估 DeFi 项目都看什么指标?

在评估不同的 DeFi 项目时,我会想到许多比较估值的指标,包括总锁仓值(TVL)、交易量、借贷量。关键是要了解促使其协议成功的关键驱动因素。

对于 DeFi 聚合器(质押/挖矿),一个重要的指标是项目的 TVL。然而,使用 TVL 的后续 3/6 个月平均值更为准确或保守,因为在 DeFi 中,流动性非常宝贵,因为用户追求更高或更好的 APR、APY 。

对于 DEX 来说,重要的指标是交易量。因为交易量往往与收入直接相关。为了更准确,我们可以使用它们过去 3/6 个月的交易量、收入或费用数据。

对于像 AAVE 或 COMP 这样的借贷协议,除了 TVL 之外,借贷量也是进行比较时要考虑的一个关键指标。

代币价值增值机制

在成千上万种代币中,只有一小部分代币具有某种形式的效用。

价值积累型代币的目的是以某种方式(赚取收益、参与协议的治理等形式)奖励代币持有者,使代币持有人的利益与网络的利益一致。

1. 空投

空投指区块链项目向特定社区发送自己的原生代币,以鼓励新用户与新协议进行交互。空投类似于新游戏向新用户提供免费积分,希望以此提高玩家数量。

例如,在过去的一年中,ATOM 代币持有者收到了来自 Osmosis 和 Juno 网络等的多次空投,以鼓励现有 Cosmos 生态系统用户与 Osmosis 和 Juno 网络项目进行互动。

质押 1000 个 ATOM= 空投 1988 个 OSMO

按 2022 年 2 月 26 日价格计算,押注价值 27860 美元的 ATOM 相当于 18448 美元的奖励。不考虑最初投入 OSMO 的高收益,这些空投对每个人来说都是非常有吸引力。

2. 流动性挖矿/质押机会

其概念类似于传统的股息支付股票或付息债券,即代币持有人锁定货币以换取收益。这种收益率可以通过各种方式由基础协议产生,或者更常见的是通过协议和流动性提供者之间的费用共享机制产生。提供更具吸引力的流动性挖矿/质押机会(例如更多的流动性挖矿平台/更高的 APY(年收益)/杠杆式挖矿机会)的代币自然比不提供的代币更有价值。

然而,许多协议的通胀代币机制有其份额是否公平的问题。通常,新协议提供高收益率,以改善流动性。然而,这个系统创造了更高的奖励,激励持有者抛售他们的代币。因此,评估协议时,要留意其是否有通缩机制/强大的实用功能。

另一方面,吸血鬼攻击(vampire attack)的话题也在不断出现,新的协议通过提供额外奖励,激励另一个平台上的现有流动性提供者在新平台上投资 LP 代币。

3. 治理

对协议的未来拥有发言权被认为是具有价值的。这一概念与普通股东的表决权相似。除了这种影响之外,许多治理代币为代币持有者提供了各种好处,如:

(1)协议和代币持有者之间的费用共享机制。治理代币持有者可以投票将协议产生的总费用的 X%分配给代币持有者。

(2)未来的代币分发。代币持有者可以通过质押/流动性挖矿获得额外的代币。

(3)投票权。治理代币的核心概念。本质上是转换协议的“所有权”。

(4)追溯性代币空投(Retroactive Token Airdrop)。用代币奖励早期的协议采用者。

检查治理代币分发也很重要。总体而言,广泛分布的代币具有更好的治理参与结构,因为投票不受拥有大量代币的“巨鲸”钱包的影响。Nansen 的代币上帝模式(Token God Mode)使投资者可以简单地评估代币分布情况。

4. 代币回购/燃烧机制

最常见的价值增值机制之一是使用协议中费用产生的收入回购协议的原生代币。

协议购买的代币可以永久销毁,这减少了代币的总供应,或重新分发给参与者。然后,通过对代币施加购买压力并确保对良好行为者的永久激励,将代币分发给质押者的行为将对代币持有者形成额外的激励。

来源:Crypto Buyers Club

从上面的图表中,我们注意到在每一个 BNB 燃烧过程中,价格都有一个强劲的反弹。然而,同样重要的是要注意,价格反弹也不能保证发生在这里看到的每一个燃烧过程。实际上,燃烧并不创造任何真正的价值,只会导致代币的稀缺性。

5. 代币供应释放率

许多新代币都有巨大的释放空间,这造成了强大的通胀压力。由于这种设计,价格走势不太可能持续强劲,因为维持代币价格的唯一方法是为其创造持续的额外需求。

代币供应释放率下降会导致代币需求逐渐超过市场供应的情况。这将加大代币的购买压力,从本质上说,有助于它由于稀缺性而升值。

这一理念最近被应用于 Axie Infinity 玩家的 SLP 代币奖励。

为了提高游戏奖励的长期可持续性,并支持 SLP 价格,开发者决定将游戏功能(如“每日任务”)的 SLP 排放量从之前的 1.3 亿 SLP 降至零。这大大减少了每日 SLP 代币供应量的 56%。由于这一变化,SLP 的价格飙升了 100% 以上。

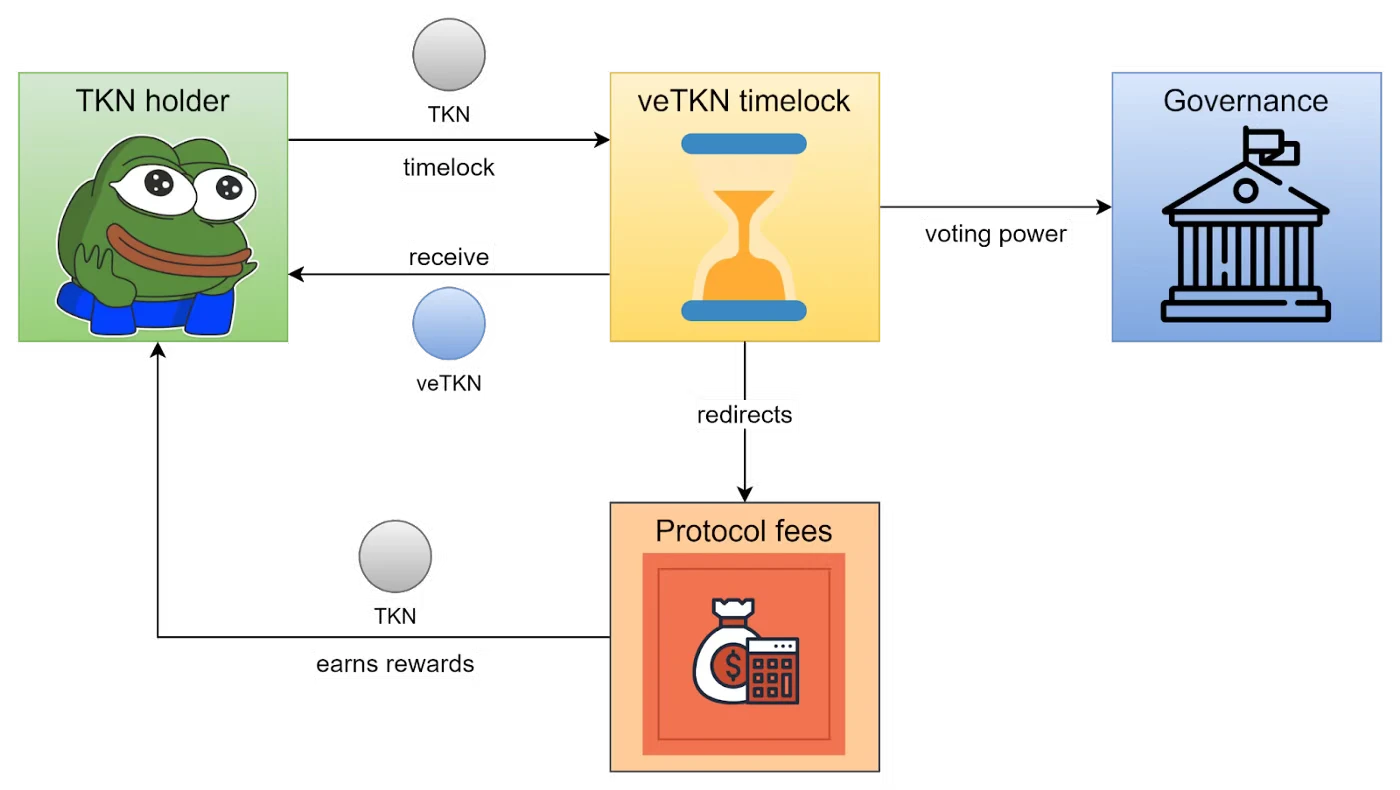

6. VeToken 经济模型

Curve 的投票托管(Ve)模型取得了巨大成功,该模型巧妙地鼓励代币持有者在预设的时间内锁定他们的代币。越来越多的协议采用了类似的机制,如 Terra 的 Anchor 协议。

来源:Juan Pellicer

Ve 机制允许代币持有者在代币释放的“场所”进行投票,并通过锁定代币获得更高的质押收益率。这种时间锁定策略鼓励潜在项目持有人的长期承诺,并减少流通供应,从而减少代币的潜在抛售压力。

这种 Ve 模型已经很流行,所以在 DeFi 领域出现了流动性之争,比如 Curve War。

总结

加密市场有大量的透明数据,为链上的每个人提供信息。Nansen 通过在钱包上添加标签,让用户有机会与市场上一些最聪明的投资者步调一致,从而增强数据价值。

在大家做出投资决策之前,应在进行“摸底”时查看项目的各项指标,如市值、完全稀释估值、外汇储备和代币经济细节等。