5 月 8 日开始,「UST 脱钩」的传闻开始在市场上大幅发酵,情况之严峻从中心化CEX的 UST 稳定币兑换对即可见一斑:

Binance 上 UST 兑 USDT 的报价一度接近 0.98,而借代市场上的 UST 更是被一扫而空,伴随着恐慌情绪的蔓延,UST 与 LUNA 似乎确实迎来了前所未有的全新考验。

而 Terra Analytics 数据显示,5 月 8 日 LUNA 流通供应量单日增加 957201 枚,总量达 9135.7 万枚,创 4 月 8 日以来 LUNA 流通供应量单日新增记录。

01

Luna 与 UST 的双挂钩机制

Terra 生态的核心设计思路,即围绕如何扩展稳定币 UST 的使用场景及支付需求, 且 UST 的运作采用了双Token设计:

Luna,治理、质押和验证的Token;UST,原生美元挂钩的稳定币。

简单理解就是每当一个 UST 被铸造出来,就必须烧掉价值一美元的 LUNA,且 LUNA 通过套利机制帮助维持 UST 与美元的挂钩:

每当 UST exhange高于挂钩时,用户可以向系统发送价值 1 美元的 LUNA,并收到 1 个 UST;反之当 USTexhange低于挂钩时,用户可以向系统发送 1 美元的 UST,以获得 1 美元的 LUNA。

在这两种情况下,用户被激励进行套利,从而帮助维持 UST 与美元的挂钩,这种双Token套利的稳定币设计与典型的超额抵押要求,在加密市场遭遇剧烈波动时,极易发生的惨烈大规模清算事件。

此前 2021 年的「5·19」大跌中 UST 就因为螺旋清算而出现了价格「脱锚」的状况,甚至一度脱锚达 10% 以上,差点进入信心溃败和恶性循环之中。

无论是 2020 年的「3.12」中的 ETH 踩踏清算还是 2021 年「5.19」中的 ETH 「排队枪毙」,都验证了这个极端情况下最坏可能的巨大破坏性。

这也是算法稳定币几乎无法回避的考验,因此极端行情下,价格相对于整体市场的稳定,对于 UST 这样的算稳来言是不可避免的重要成长考验,也是项目走向成熟、具备足够反脆弱的标志。

数据面上的风险:而目前至少从数据层面上看,UST 已经到了最危急的时刻,甚至远超曾经的 2021 年「5.19」脱锚危机。

02

UST 市值与 LUNA 市值的倒挂风险

最主要的原因便是 UST 市值与 LUNA 市值的倒挂风险:此前 LUNA 市值一直远高于 UST 市值,这就导致当 LUNA 下跌时一般会预留足够的清算空间,不至于出现资不抵债的极端情况,从而杜绝信心溃坝后的死亡踩踏出现。

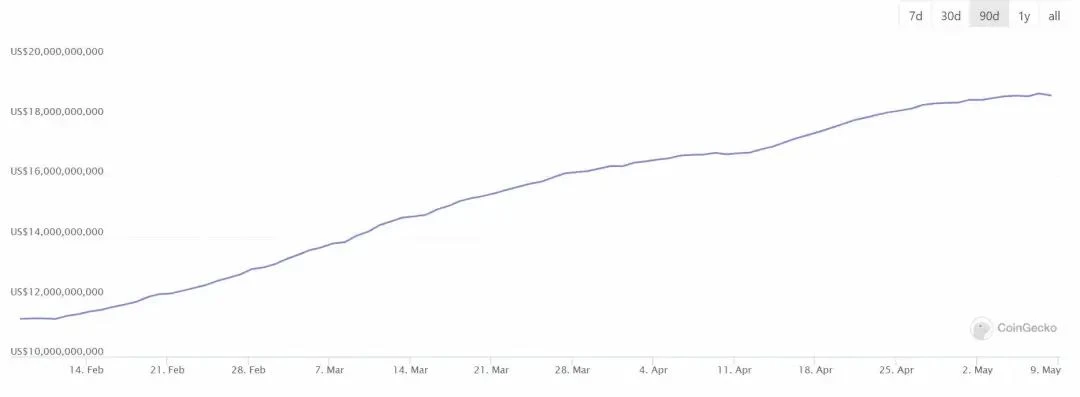

但近半年来 UST 的流通量快速飙涨,截至 5 月 9 日已超过 187 亿美元,近 30 日增长逾 11%。

这就处于一种微妙的尴尬境地——Luna 目前市值为 224 亿美元,UST 流通市值为 186 亿美元,如果 LUNA 的二级市场价格继续跌,UST 流通市值可能就会超过 Luna。

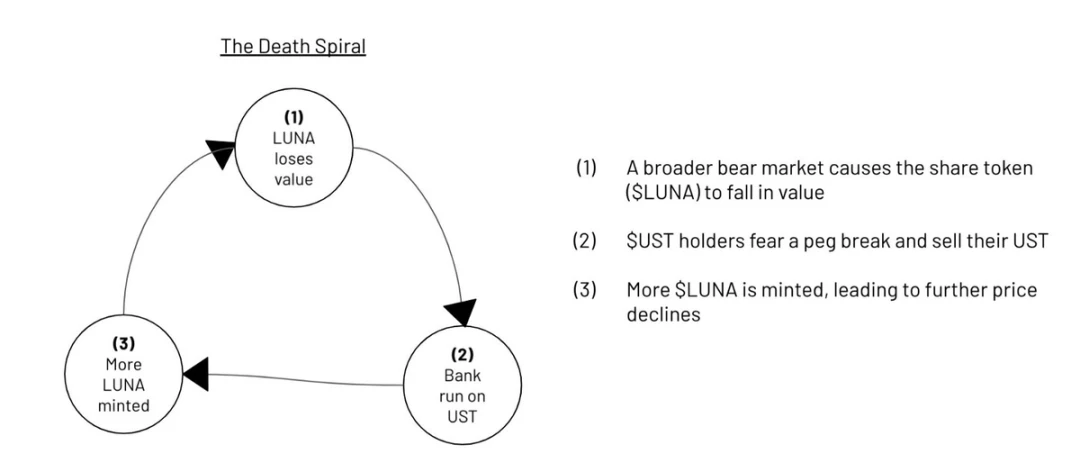

按对应价格计算,也即如果 Luna 跌破 55 美元,UST 流通市值就超过了 Luna,很大概率将会带来市场极度恐慌的情绪,催生「死亡螺旋」。

UST 出逃情绪加剧「踩踏」。

信心比黄金更关键,尤其是对 UST 这样依靠生态做大的算法稳定币而言。

但 Anchor 中的 UST 在近两日净流出约 23 亿美元,其中 5 月 7 日流出 13 亿 UST,创下单日新高。

对比于在 5 月 5 日的峰值 127 亿美元,当前 Anchor 中的 UST 储蓄已下跌近 20%,引发了投资者对 UST 脱锚的普遍恐慌,赎回潮又有进一步增大发生踩踏的风险。

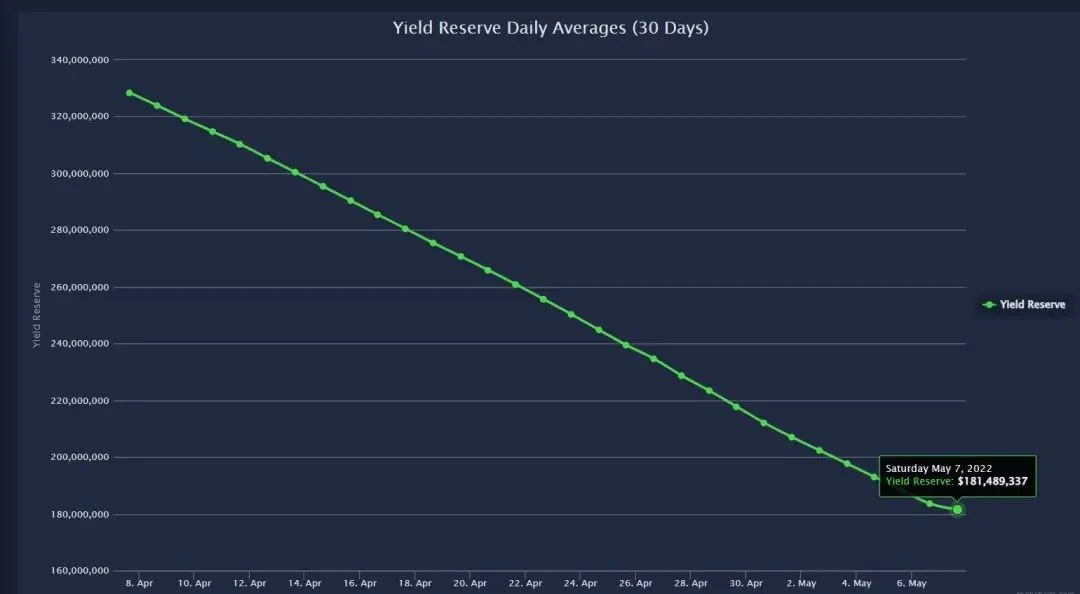

Anchor 储备金不足。

Anchor Protocol 目前每日总支出约 705 万美元,总收入约 215 万美元,净支出约 490 万美元,同时 Anchor 资金储备还有 1.8 亿美元,预计还可覆盖 35 天的支出需求。

03

UST 的韧性有哪些

UST 和 Terra 生态的发展信心基本上是由基于 Anchor 的 Luna-ust 锚定机制支持的。

在最好的情况下,它可以维持 10-20 亿的规模,但当下的问题是,UST 目前流通体量已经高达 190 亿.

Curve 池子的支撑

所以 LUNA 也将目光投向了 Curve,以图掌控加密世界的「铸币权」,最直接的就是它的 4pool 方案——由 UST、FRAX、USDC、USDT 组成的新 Curve 流动性池。

这样借助 Curve 这个铸币权市场,为极端情况提供了挂钩保障:

veCrv保证了流动性的稳定性,在大额资产兑换真实发生时,不会发生流动性出逃的情形;veCrv可以作为脱锚后重新挂钩的治理工具,利用几百万美元就可以让数十亿资产重新挂钩,这在uni中都是根本上无法实现的。

不过这个建设才刚刚开始,就遇到此番冲击,UST 在 Curve 上只有 5 亿美元左右的流动性,但在 Anchor 上则有上百亿美元存款。

Anchor 模型的调整

Anchor 上的 UST 存款,是一把 Terra 生态生死的双刃剑。

3 月 24 日,Anchor Protocol 关于提议「根据收益率储备的波动将收益率调整为半动态利率」的提案获得通过。

从 5 月的本周开始,其利率就从 19.5% 降低至 18%。此后 Anchor Earn 利率每月也会根据收益储备升值或贬值动态调整最高 1.5%,最低 APY 为 15%,最高 APY 为 20%。

与此同时,4 月底,Terraform Labs 协议研究员发布提案建议 Anchor Protocol 引入 veANC 模型,而 5 月 7 日最新消息,Anchor 收益和治理平台 Helm Protocol 即将推出,用户可将 ANC 存入 Helm,从而获得 veANC 的衍生Token HELM。

此外 Anchor 也已经陆续将 AVAX、ATOM、SOL 添加为借代抵押品,按照 Terra 生态普遍磨洋工的进度,Anchor 这样的效率已经在自我紧急灭火了。

LFG 的比特币储备

截止目前,Luna Foundation Guard 共持有价值约 35 亿美元的比特币储备,专为极端情况下使用——仅用于紧急情况下的救市,只有在 LUNA 稳定机制失效的时候,才会动用紧急储备:

意味着在 UST 被大量抛售、LUNA价格急剧下跌的极端情况下,比特币作为与 Terra 经济体相关性不强的外汇储备,为 Terra 干预汇率(保持和美元的锚定)增加了一个政策工具。

Terra 创始人 Do Kwon 最近也表示,LFG 的比特币储备兑 UST 的保障机制会在几周后部署,目前 Astroport 团队正在 Agora 上实施 Jump Trading 的设计参数。

04

小结

作为最近半年来狂飙猛进、市值很快逼近 200 亿美元的稳定币异类,UST 此次的「脱锚」考验,无论是从自身体谅还是可能外溢的影响力上,都会远远超过「5·19」。

不管最终结局如何,UST 此番注定会在稳定币圣杯的争夺战中留下浓墨重彩的一笔。