頂峰學院:詳解數字資產中的槓桿代幣

二級標題

二級標題

二級標題

什麼是槓桿代幣?

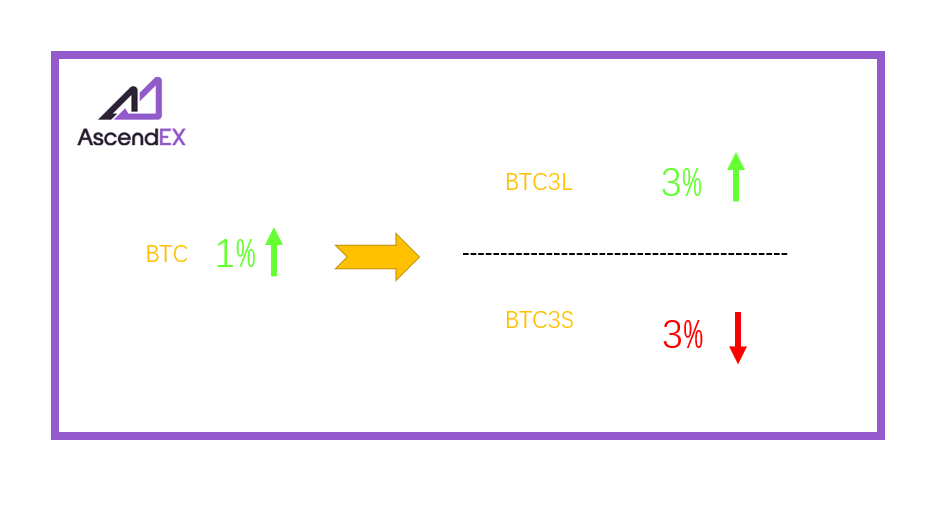

槓桿代幣(Leveraged Token)是指通過運用合約等金融衍生工具,跟踪“複製”相關標的資產的價格表現,並將其放大一定倍數(如1.5倍、2倍、3倍)的基金產品。換句話說,槓桿代幣就是追踪並放大數倍普通數字資產收益率表現。當目標資產收益變化1%時,基金淨值變化將達到目標倍數如1.5%、2%或3%。當槓桿倍數為1倍時,槓桿代幣實際上就相當於傳統數字資產。

槓桿代幣以單一品種數字貨幣為標的資產,追踪並放大其現貨價格表現。譬如,槓桿代幣品種BTC3L和BTC3S,即表示,當BTC現貨上漲1%,BTC3L將上漲3%,BTC3S將下跌3%。

3.槓桿代幣產品適用於單邊行情。在這種市場行情下,槓桿代幣自帶複利效應可幫助投資者擴大收益。

二級標題

二級標題

二級標題

槓桿代幣是如何運作的?

槓桿代幣本質上是一個基金。

不同品種的數字貨幣槓桿代幣,本質上均是由專業金融團隊管理的基金。每個品種槓桿代幣背後,都對應著一定數量的期貨合約倉位。基金管理者通過專業操作動態調整期貨倉位,使得基金淨值在一定時期內(每日),恰好能夠保持固定的槓桿倍數,實現放大收益的效果。

那麼,這種效果或是目標又是如何實現的呢?這裡就不得不提到維繫槓桿代幣系統運作的核心機制-再平衡機制了。

再平衡機制

所謂的再平衡,就是指調整投資組合中各式資產的比例。對應到槓桿代幣,再平衡即指基金管理方調整各品種槓桿代幣背後對應的數字貨幣永續合約倉位。

所謂的再平衡,就是指調整投資組合中各式資產的比例。對應到槓桿代幣,再平衡即指基金管理方調整各品種槓桿代幣背後對應的數字貨幣永續合約倉位。

目前加密市場中,主流平台槓桿代幣產品再平衡機制一般包含每日固定再平衡和臨時再平衡。每日固定再平衡,顧名思義,是指每日固定時間進行再平衡操作;臨時再平衡則主要是遭遇突發風險時採取的再平衡措施。

二級標題

二級標題

二級標題

2.常見的槓桿代幣產品命名規則為:標的資產+槓桿倍數+多空方向。以BTC3L為例,BTC即表示標的資產,或稱標的幣種;3表示3倍槓桿;L即Long,表示做多。

圖片描述

圖片描述

圖片描述

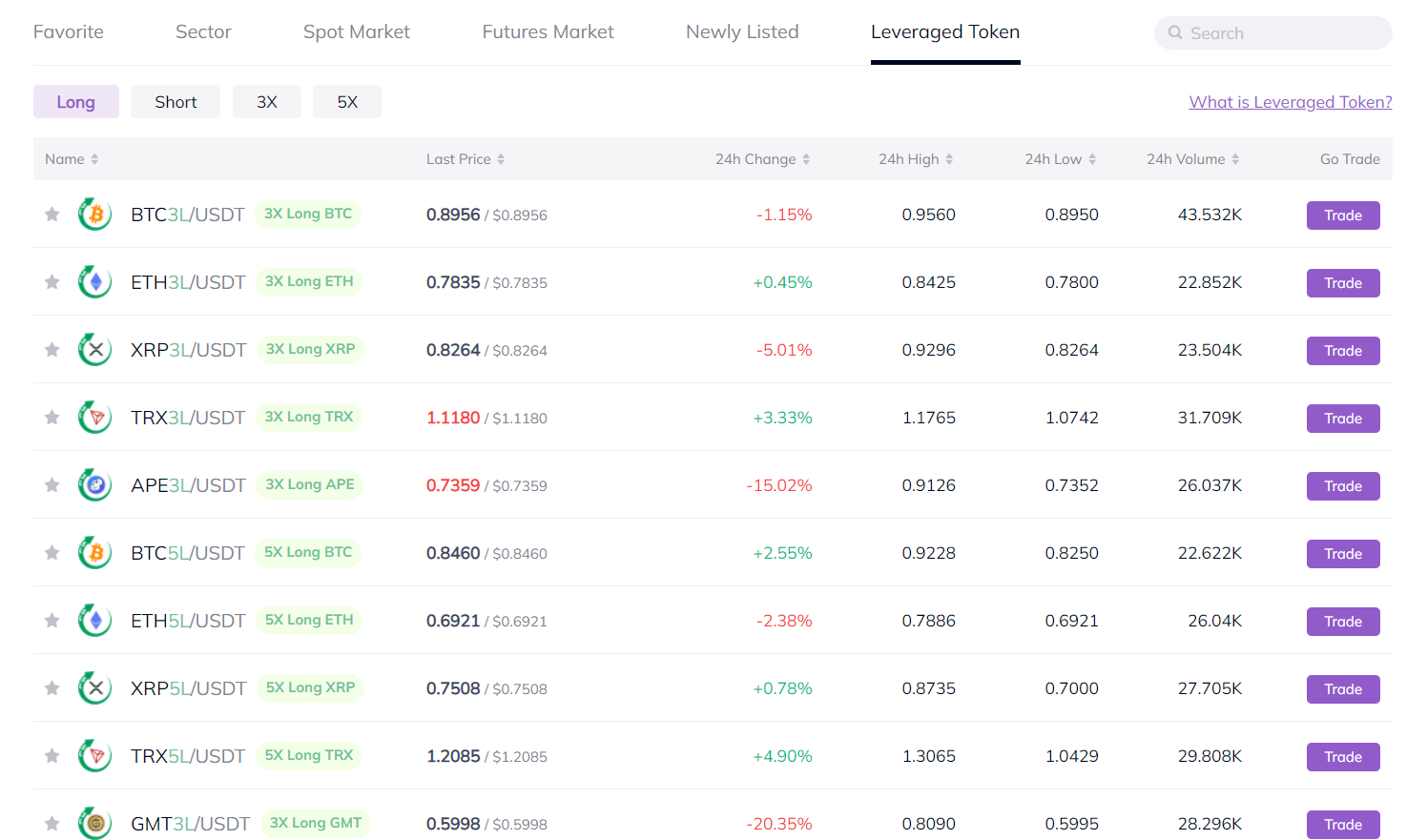

為便於理解,這裡將以BTC槓桿代幣品種作為示例講解槓桿代幣交易過程。譬如,以BTC為標的資產,投資者可選擇交易正向槓桿代幣產品BTC3L和BTC5L,或者反向槓桿代幣產品BTC3S、BTC5S。其中,若您選擇買入BTC3S或BTC5S,即代表您正在做空。若BTC後市行情如預期般下跌,則對應BTC3S、BTC5S淨值表現為上漲;反之,若BTC後市行情與預期相反是上漲的,則對應BTC3S、BTC5S淨值表現為下跌。

二級標題

二級標題

二級標題

交易槓桿代幣還有什麼值得注意的細節?

(一)交易槓桿代幣,買賣的是基金份額,不是數字貨幣現貨。

雖然槓桿代幣交易機制類似於現貨交易,但槓桿代幣本質上仍屬於基金。投資者買賣槓桿代幣時,所交易的槓桿代幣品種並非數字貨幣現貨,而是對應品種槓桿代幣的基金份額。同理,買賣槓桿代幣產品時的交易價格,也並非數字貨幣現貨價格,而是對應品種槓桿代幣的基金淨值。

譬如,以頂峰槓桿代幣產品BTC3L為例,為便於理解,假設您以1 USDT價格購買了300個BTC3L,即當前您持有300 USDT的BTC3L。那麼在該示例中,您當前持有的這300 USDT的BTC3L並非價值300 USDT的BTC現貨,而是而是BTC3L槓桿代幣的基金份額;1 USDT也並非BTC現貨價格,而是BTC3L槓桿代幣的基金淨值。

(二)正確理解槓桿代幣淨值拆分合併

所謂槓桿代幣淨值(基金淨值),反映的是用戶當前持有每單位份額的基金資產在二級市場上的公允價值,也是用戶買賣槓桿代幣的價格。

出於降低用戶交易准入門檻、提高槓桿代幣產品淨值價格變化靈敏度及優化交易體驗等考量,主流平台常規操作是不定時對淨值進行拆分合併操作。需要注意的是,淨值拆分合併僅作用於淨值價格及槓桿代幣數量顯示,並不影響投資者持有的槓桿代幣資產總值。

正是由於這一機制,在單邊行情下,每日調倉操作會產生復利效應,而在箱體震盪行情下,則會出現標的資產價格波動後回到原點,但槓桿代幣持有者賬戶淨值卻下降的情況,即出現所謂的資金損耗。因此,槓桿代幣更適用於單邊行情,即只應該作為短期對沖工具、而非長期持有標的。

二級標題

二級標題

二級標題

槓桿代幣有什麼優勢?

1.無保證金、資金利用率高。

和一般的數字貨幣槓桿、合約交易相比,參與槓桿代幣交易時,用戶的資金利用率更高。這主要是由於參與槓桿代幣交易時,如同買賣現貨一般無需繳納保證金,無保證金佔用部分倉位,資金利用率明顯更高。

2.交易操作簡單、自帶槓桿放大收益。

槓桿代幣交易機制如同現貨交易機制,選擇目標多空槓桿代幣品種,即可進行買入賣出操作,無需其他步驟,交易操作流程簡單。

同時,雖然槓桿代幣交易機制類似現貨交易,但相比現貨,槓桿代幣自帶槓桿。且這種放大資金槓桿實現收益翻倍的效果是無需借幣、無需保證金就可以實現的,較數字貨幣槓桿、合約交易更具優勢。

3.複利效益。

槓桿代幣再平衡機制,使其在在單邊行情(單邊上漲或單邊下跌)下具備複利效益。這是由於根據該機制,每日固定再平衡之後,倉位盈利部分將自動補入總倉位中。鑑於此,在單邊行情下,用戶可通過複利效應獲得更大的收益,即所謂的槓桿代幣天然適合趨勢性行情。