原文作者:Checkmate

原文来源:Glassnode

原文编译:DeFi 之道

在 LUNA 和 UST 崩盘引发全行业抛售之后,市场进入了一个盘整期。比特币价格在 31300 美元的高点和 28713 美元的低点之间的相对狭窄区间内交易。

比特币市场现在已经连续八周走低,这已经是历史上连续最长的一串每周红色蜡烛线。本文将着眼于比特币和以太坊的短期(每月)和长期(4年)的回报情况。从中我们可以看出,目前的下跌已经对整个资产类别的市场表现造成了明显的影响。

此外,对衍生品市场的评估表明,至少在未来三到六个月,市场仍对进一步下跌感到担忧。从链上看,我们可以看到,以太坊和比特币的区块空间需求已经下降至多年来的最低点,而通过 EIP1559 销毁 ETH 的速度目前也处于历史最低点。

结合糟糕的价格表现,令人担忧的衍生品定价,以及对比特币和以太坊区块空间需求的极度低迷,我们可以推断,需求方面可能会继续遭遇逆风。

比特币和以太坊的收益在递减吗?

人们普遍认为,随着市场估值的增长,比特币的回报率通常会下降。这反映了许多因素,包括(但不限于):

更大的市场规模需要更多的资金向任一方向移动。

引入机构资本、更先进的交易策略以及用于对冲和捕捉波动性的衍生品。

压缩信息不对称,更好地理解风险、性能、关联性和周期行为。

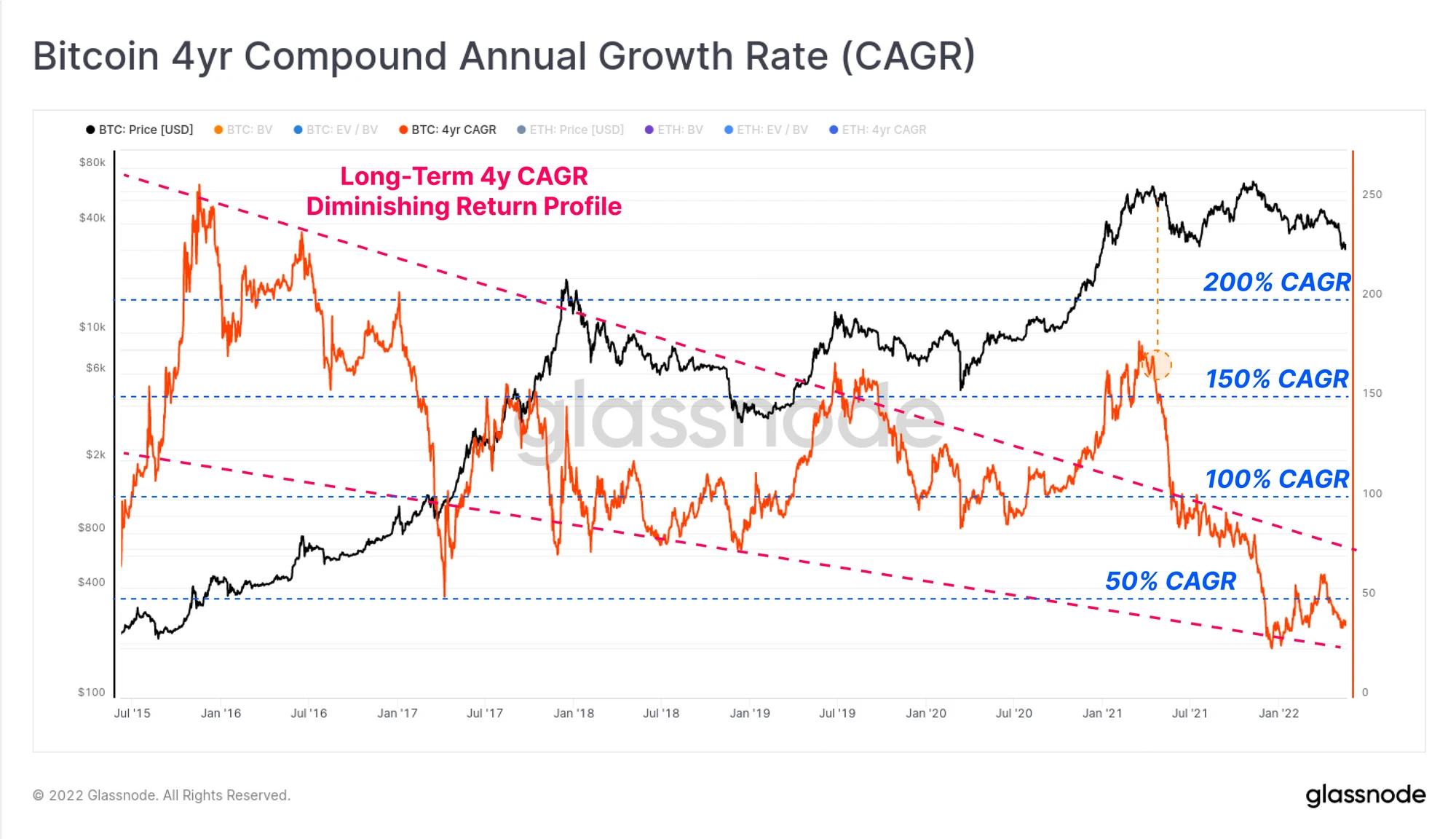

从历史上看,比特币的交易周期约为4年的牛市/熊市,通常与减半事件有关。下图描绘了比特币 4 年复合年增长率(CAGR)。

我们现在可以直观地看到回报的长期压缩,复合年增长率从 2015 年的 200% 以上,下降到今天的 50% 以下。特别是,我们可以看到 2021 年 5 月抛售后,4 年复合年增长率明显下降,我们认为这可能是当前熊市趋势的起源点。

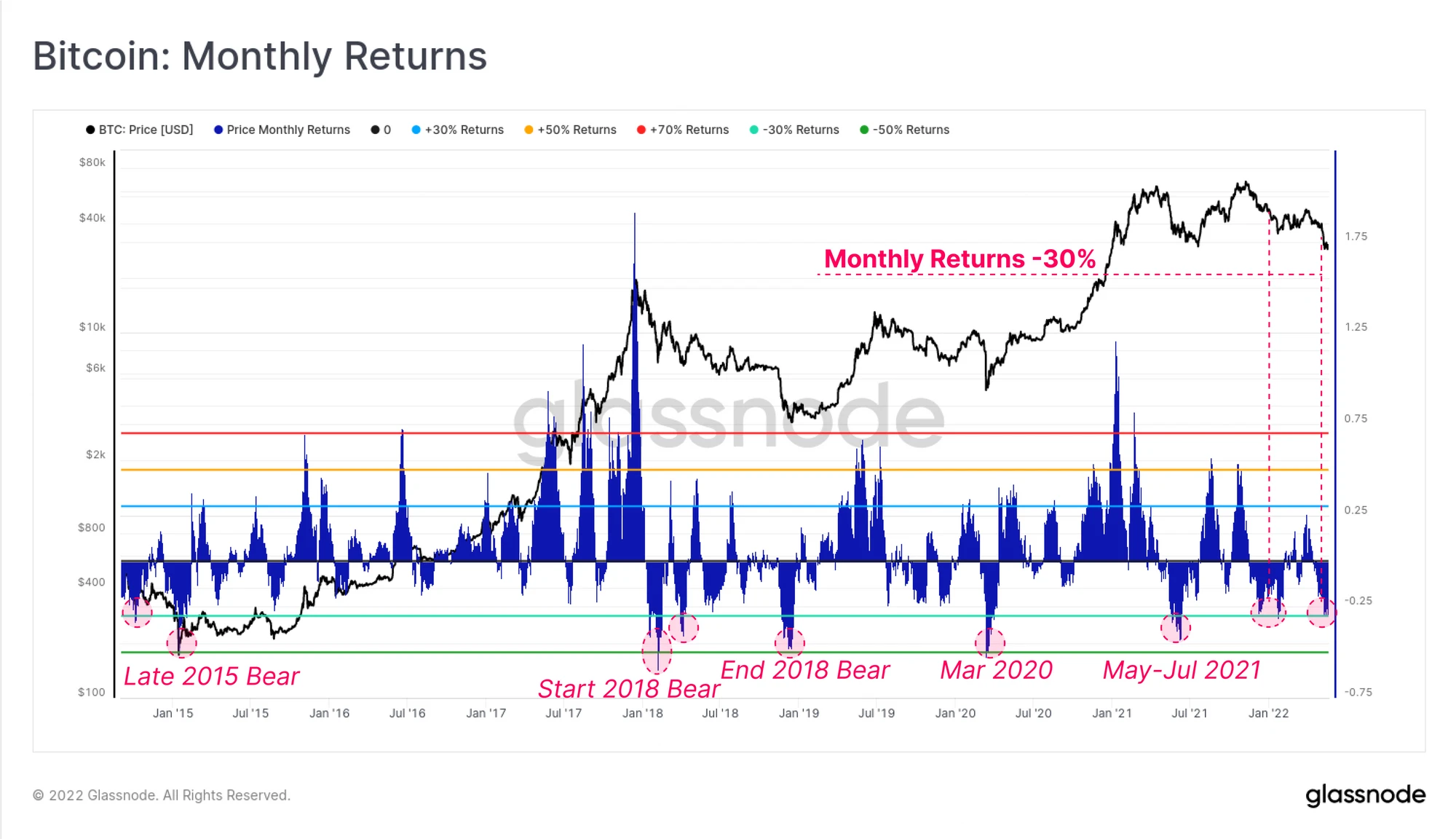

在短期内,我们还可以看到,比特币的月回报率一直不尽如人意,表现为 -30%。实际上,在过去的一个月里,比特币每日都损失了 1% 的市场价值。

这种负回报现在比 12 月 4 日去杠杆化期间的情况略差,但没有去年 5 月至 7 月那么严重。每月回报率如此低迷的时期相对来说并不多见,但几乎总是与高波动性下跌事件有关,例如熊市的开始和结束。

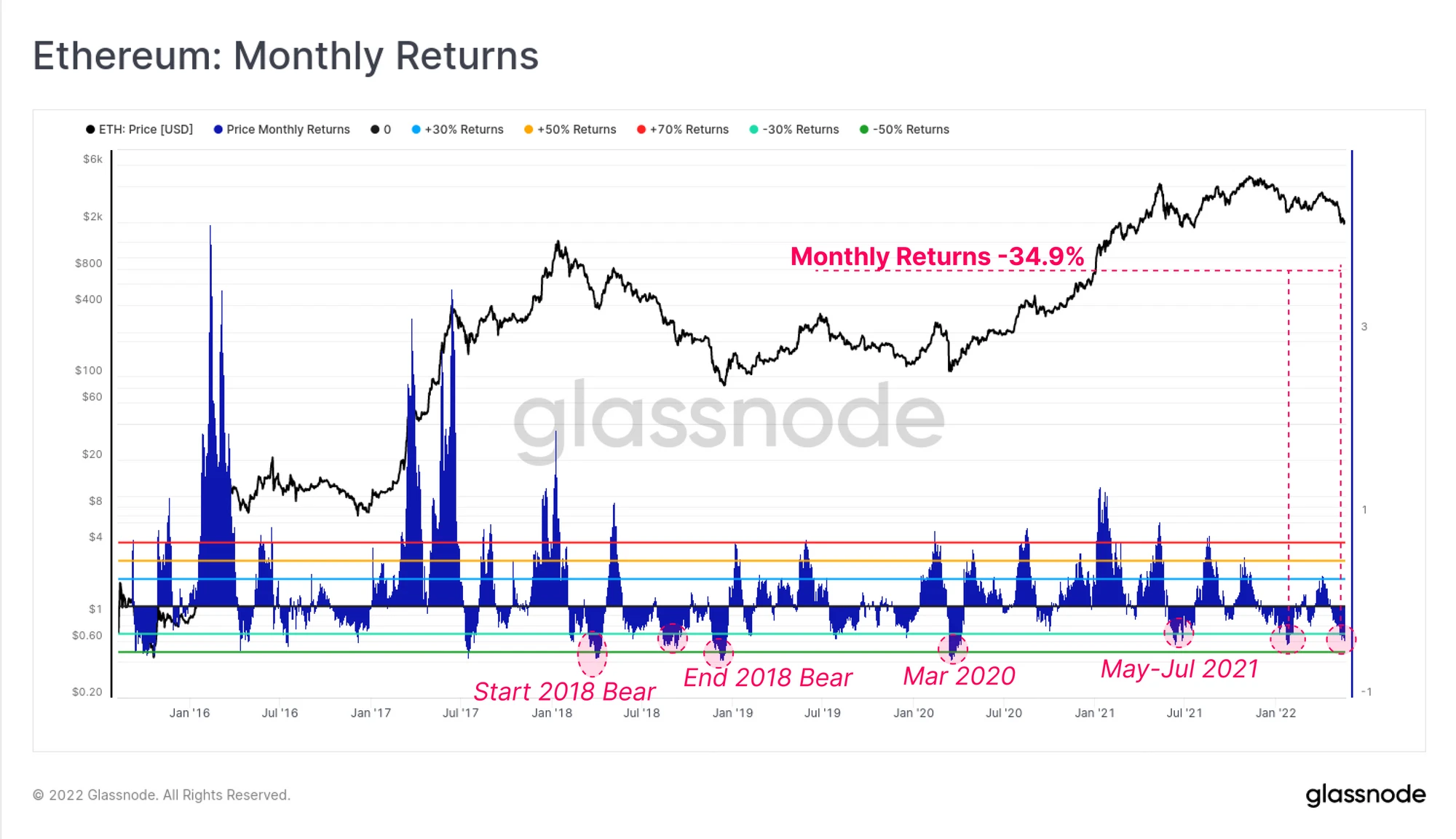

我们可以看到最近几个月以太坊的回报情况非常相似,尽管月回报率表现相对较差,为 -34.9%。这表明这两种资产之间的业绩相关性仍然很强,尽管它们的基本属性存在许多差异。

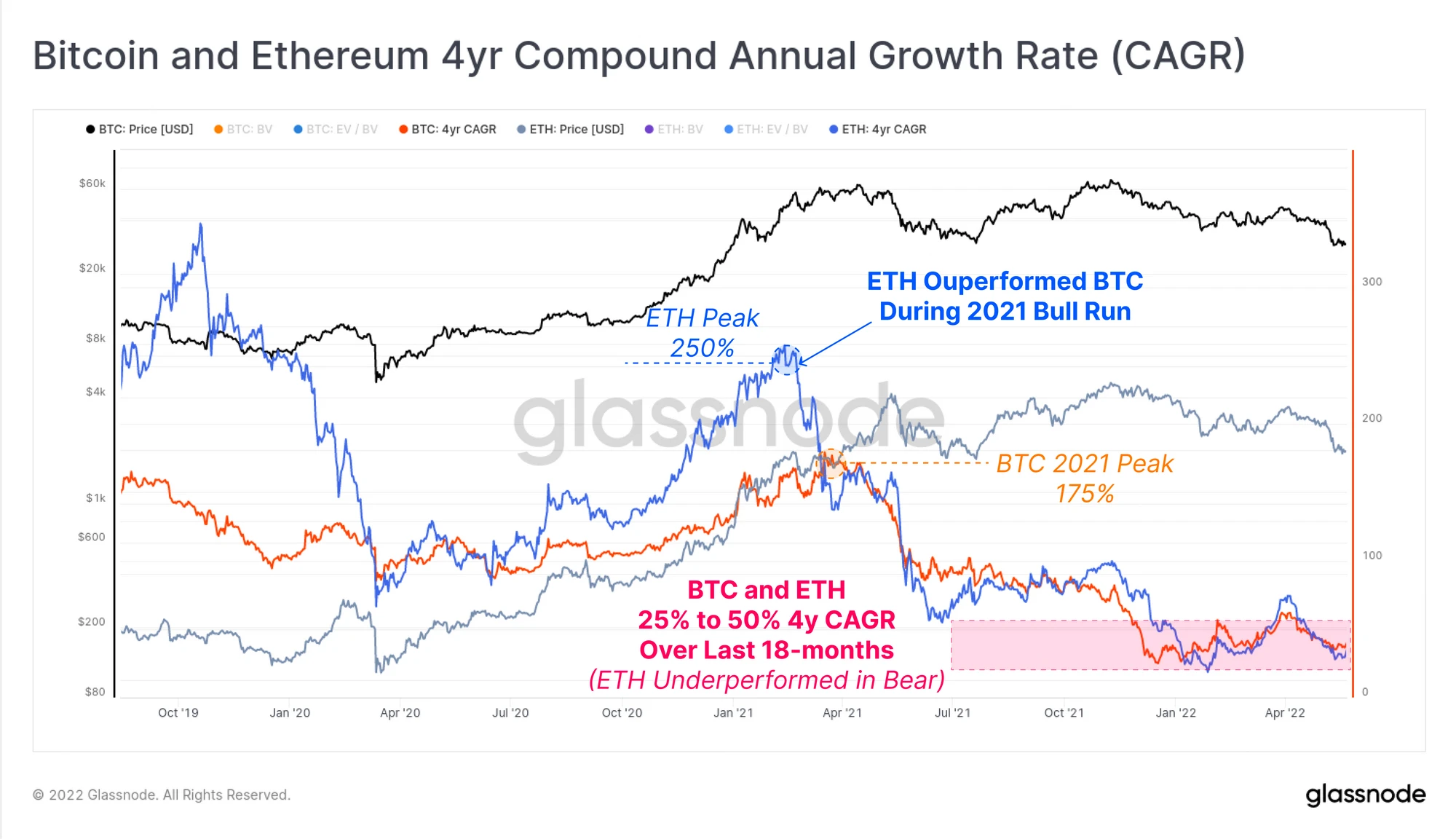

除此之外,我们可以看到比特币和以太坊 CAGR 表现之间有趣的耦合,特别是在看跌趋势期间。在 2020 年 3 月之后的不确定时期,以及自 2021 年 5 月开始熊市以来,这两种资产的 CAGR 曲线已经趋于一致。随着时间的推移,以太坊似乎也在经历收益递减的情况。

在看涨趋势中,ETH 的表现通常优于 BTC,但随着时间的推移,这些背离似乎变得越来越弱(上行差异较小)。在更多的熊市趋势中,可以看出 ETH 的 CAGR 往往落后于 BTC 的表现。

在过去的 12 个月中,这两种资产的 4 年复合增长率已经从 100%/年左右下降到 BTC 的 36%/年,ETH 的 28%/年,凸显了熊市的严重性。

虽然比特币仍然是市场估值最大的数字资产,但它存在于一个由区块链、货币、协议和代币组成的不断发展的生态系统中。多年来,以太坊一直是第二大市场领导者,通常被视为市场对其他数字资产风险曲线的胃口的风向标。

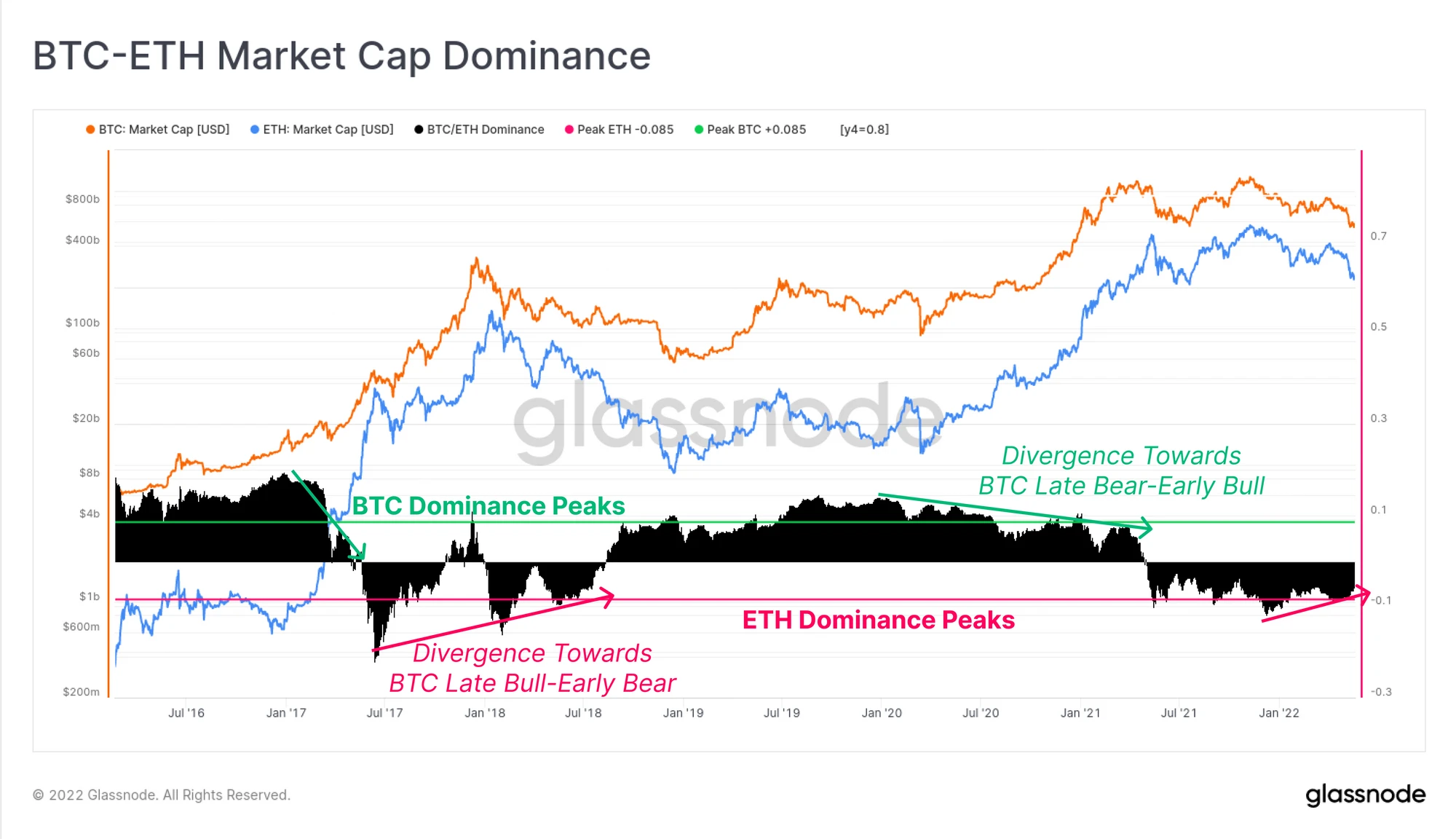

追踪这种相对表现和行业轮换的一个流行工具是“比特币主导率(Bitcoin Dominance)”。下面的主导变量只考虑了比特币和以太坊市值的相对表现。这试图将这种宏观“sector rotation”(一种投资策略,根据市场规律和预报的情势,将资产从一个行业转到另一个行业中)提炼成非常具体的大盘股相对表现指标。由此,我们可以做出一些观察:

随着投资者开始在风险曲线上进一步移动,比特币主导率背离(绿色箭头)下降是早期牛市的典型特征。

上升的比特币主导率背离(红色箭头)是早期熊市的典型特征,风险偏好下降,比特币往往表现出色。

在目前的市场中,在 11 月 ATH 之后,我们看到了有利于 BTC 主导地位的发展分歧。鉴于 LUNA 和 UST 的崩溃引起了对数字资产风险曲线的负面关注,这一趋势可能值得关注。值得注意的是,相对于 2018 年的熊市,以太坊的主导地位在更长时间内保持较高水平,这表明 ETH 的市场升值能力随着年龄和成熟度的增加而有所改善。

衍生品预计将进一步下行

至于衍生品市场,我们可以看到 BTC 和 ETH 之间存在另一种耦合关系,这体现在期货现金和套利收益率。在整个 2020-22 周期中,可以从两种资产中获得大约相等的 300 万美元的滚动收益率,并且很少出现分歧。这是另一个数据点,表明交易员正在利用市场上所有可获得的收益,只要流动性和交易量允许。

目前,这两种资产的 300 万美元滚动基准收益率都在 3.1% 左右,处于历史低位。然而,这高于美国 10 年期国债收益率 2.78%,这可能开始让资本有理由重新进入该领域。

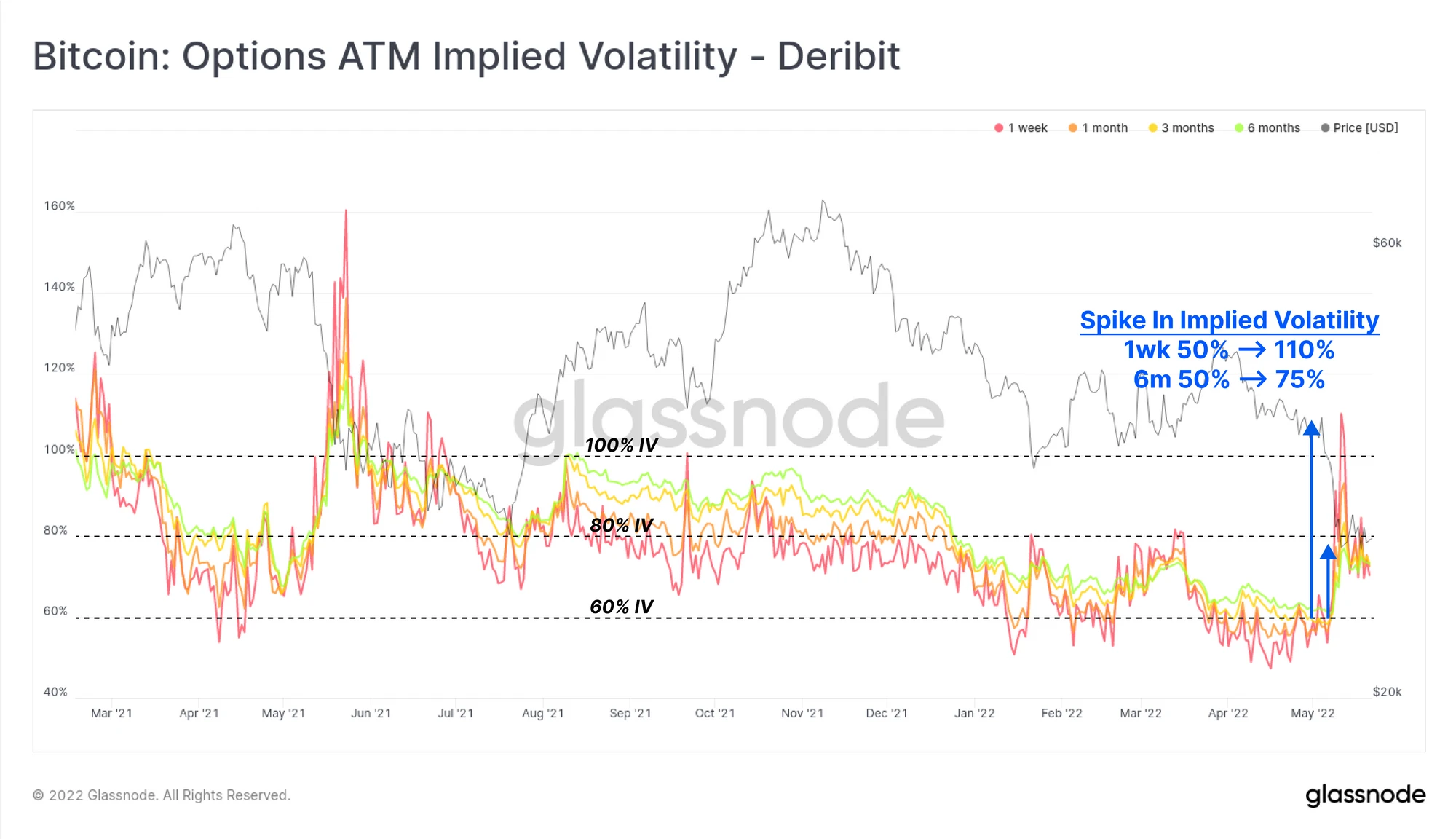

话虽如此,期权市场继续对近期的不确定性和下行风险进行定价,尤其是在未来三到六个月内。上周在市场抛售期间,隐含波动率(IV)显着增加。短期平价期权的 IV 增加了一倍多,从 50% 升至 110%,而 6 个月的期权 IV 跃升至 75%。这是对长期以来非常低的隐含波动率水平的一个突破。

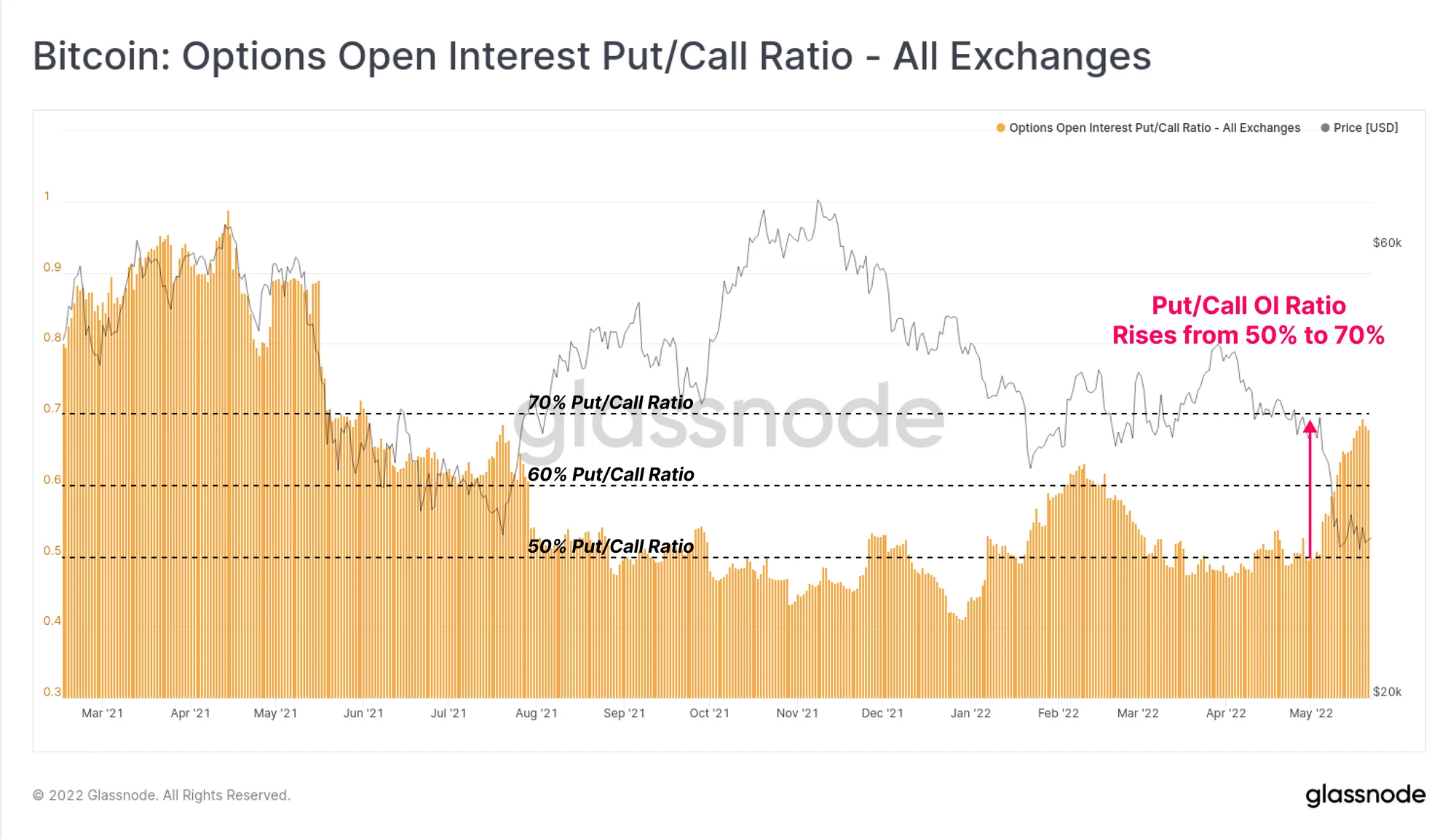

在如此沉重的熊市和糟糕的价格表现下,市场对看跌期权有明显的偏好也就不足为奇了。过去两周,未平仓合约的看跌/看涨比率从 50% 增加到 70%,因为市场寻求对冲进一步的下行风险。

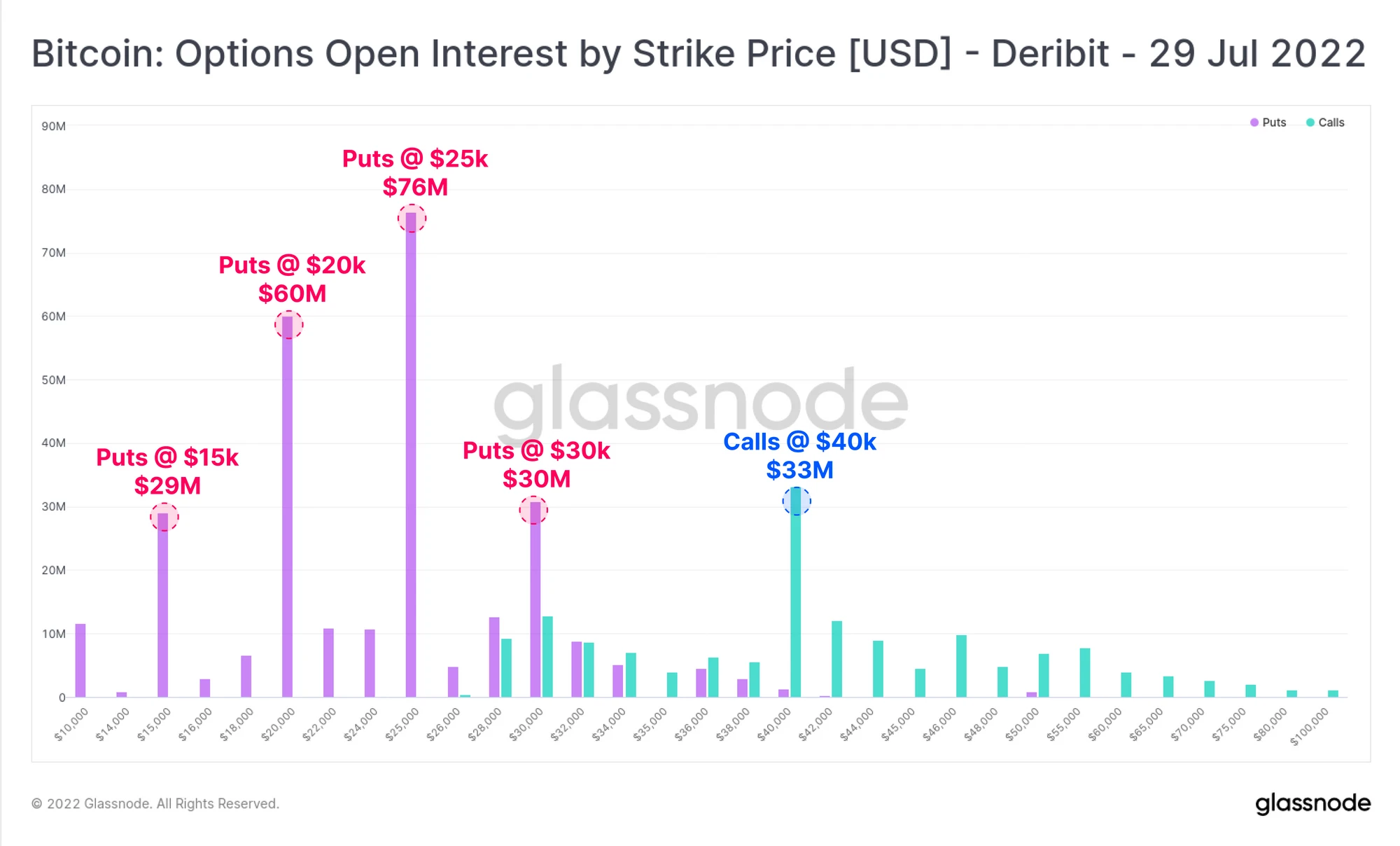

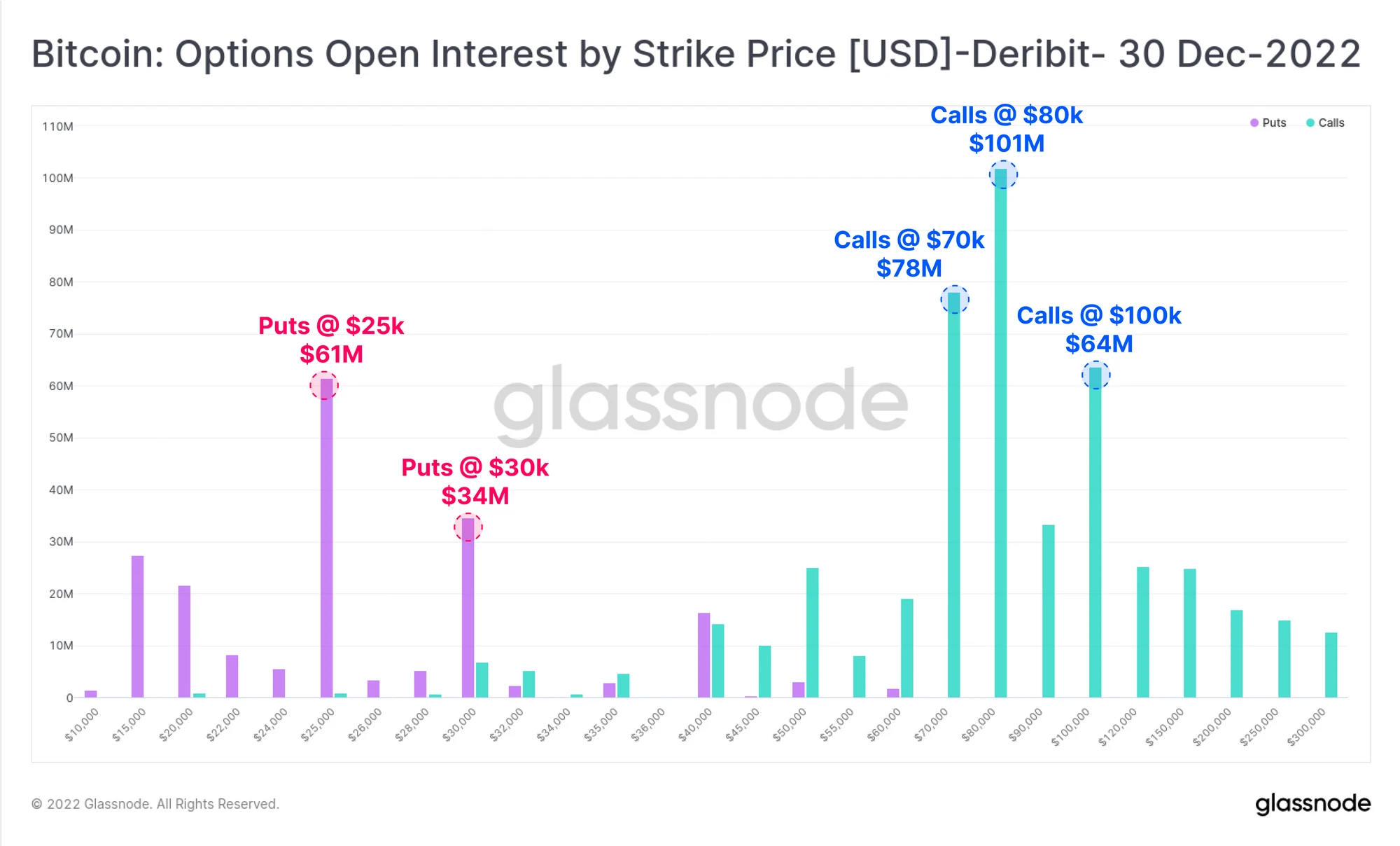

展望第二季度末,我们可以看到对看跌期权的强烈偏好,主要执行价格分别为 25,000 美元、20,000 美元和 15,000 美元。未平仓看涨期权池明显较低,未平仓合约主要集中在 4 万美元的行权价附近。

这表明,至少在年中之前,市场对对冲风险和/或对进一步下跌价格走势进行投机的偏好强烈。

然而,从长期来看,年底的期权未平仓合约明显更具建设性。对看涨期权有明显的偏好,集中在 7 万美元至 10 万美元的行权价附近。此外,占主导地位的看跌期权行权价为 25,000 美元和 30,000 美元,高于年中的价格水平。

因此,基于期权未平仓合约的价差,市场似乎对近期(尤其是 2-3 个月)相当不确定。然而,投机者似乎正在利用较低的隐含波动率,并在年底前采取更具建设性的观点。

链上废城

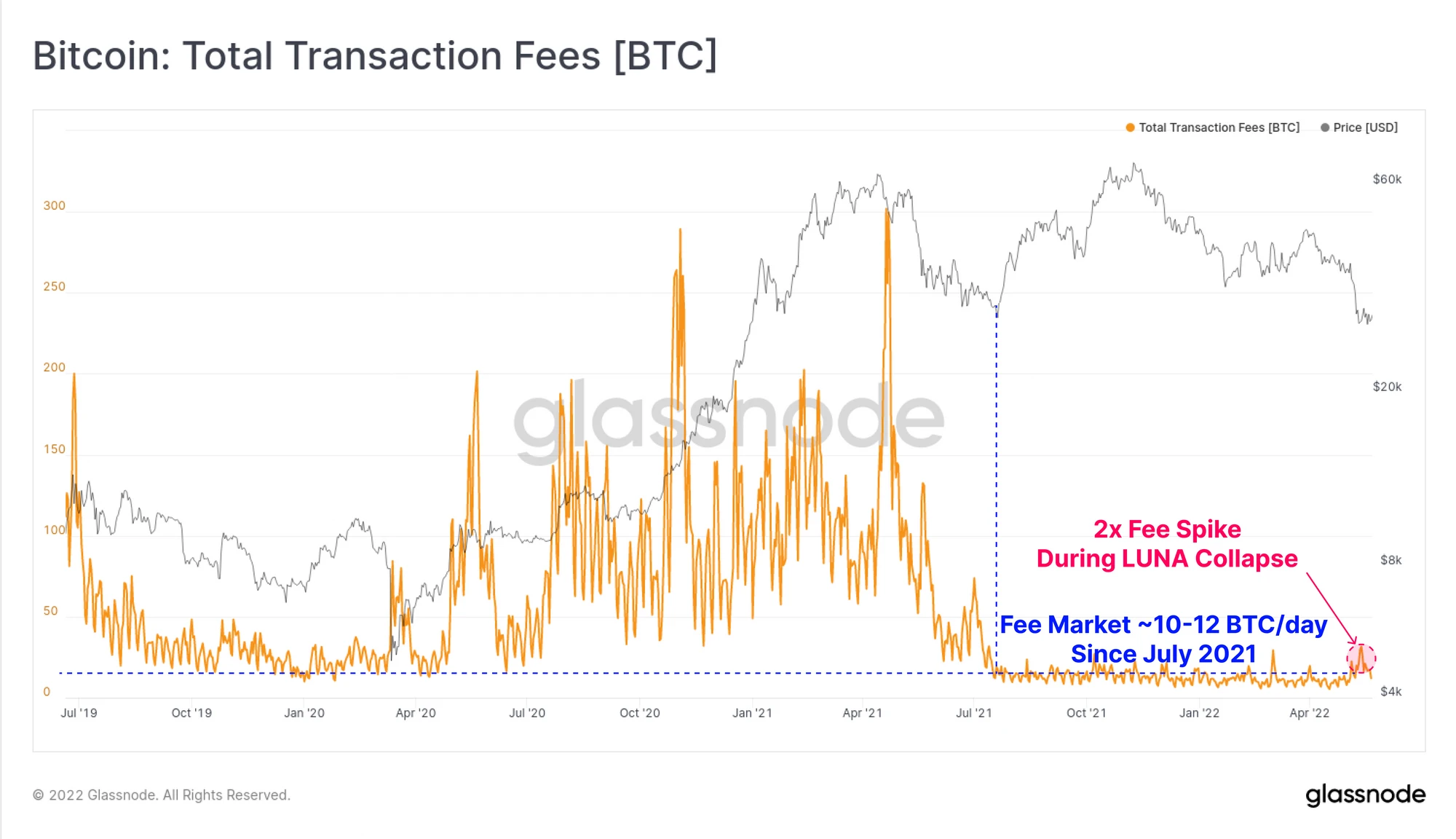

也许与衍生品市场表达的短期恐慌强烈融合,比特币和以太坊的链上活动依旧不尽人意。最终,对区块空间和网络利用率的高需求通常表现为网络拥塞和交易费用飙升。虽然比特币上周在波动期间支付的总费用确实增加了 2 倍,但自 2021 年 5 月以来,其每日费用一直在 10-12 BTC 左右徘徊。

请注意,我们在第 15 周讨论了导致比特币链上费用较低的更多细微差别,尽管对区块空间的需求不足仍然是主要驱动因素。

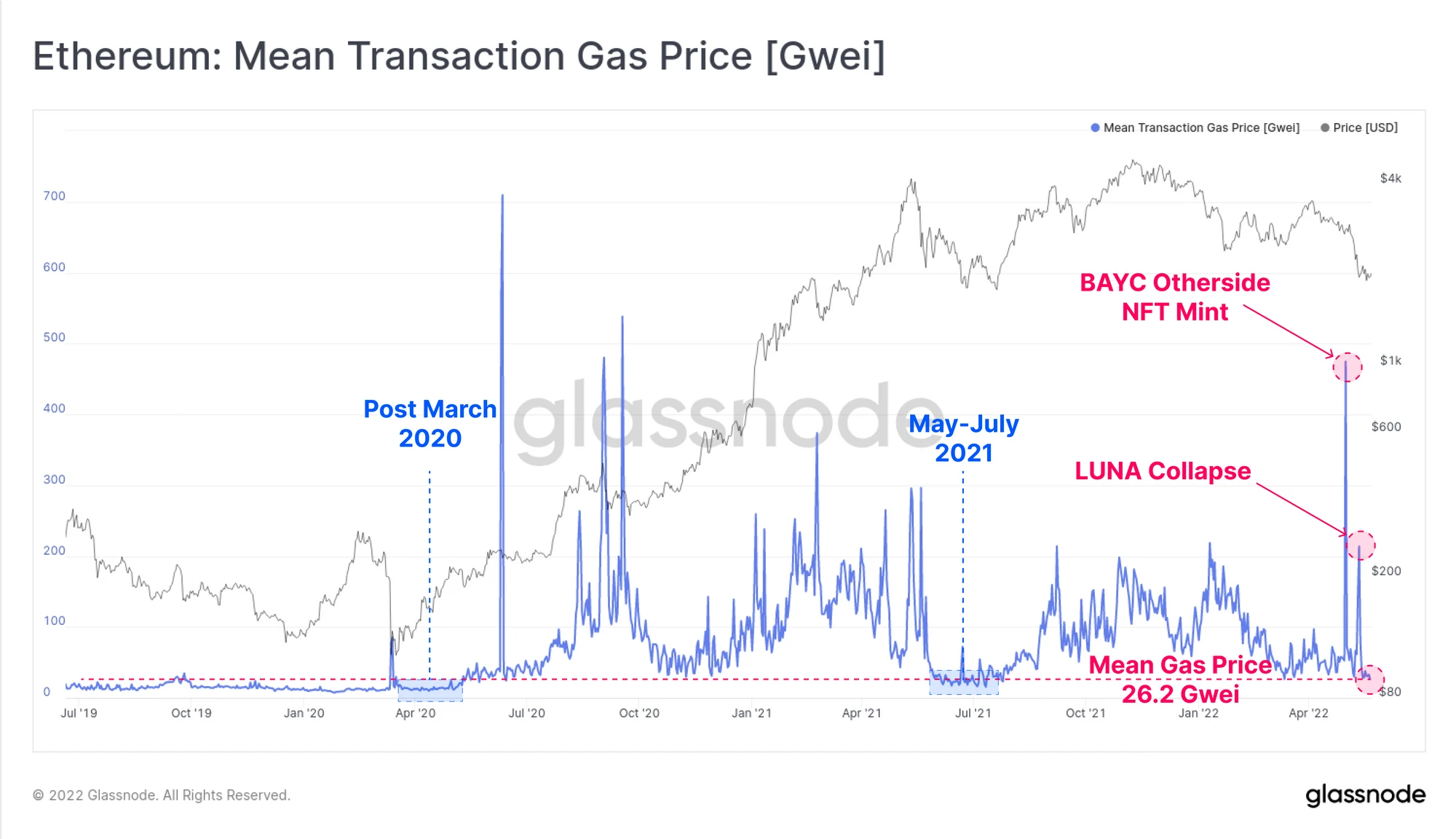

尽管拥有相当活跃的区块链生态系统,但以太坊的区块空间需求也大幅枯竭。尽管该网络拥有大量应用程序、金融协议和代币,但以太坊的平均 gas 价格仍在下降,截至撰稿时,仅为 26.2 Gwei。

除了备受瞩目的 NFT 铸造期间的几次飙升以及上周的抛售外,以太坊 gas 价格自 12 月以来一直处于结构性下跌趋势中。如此低的平均 gas 价格与 2021 年 5 月至 7 月的低点以及 2020 年 3 月后不确定性时期的水平相吻合。

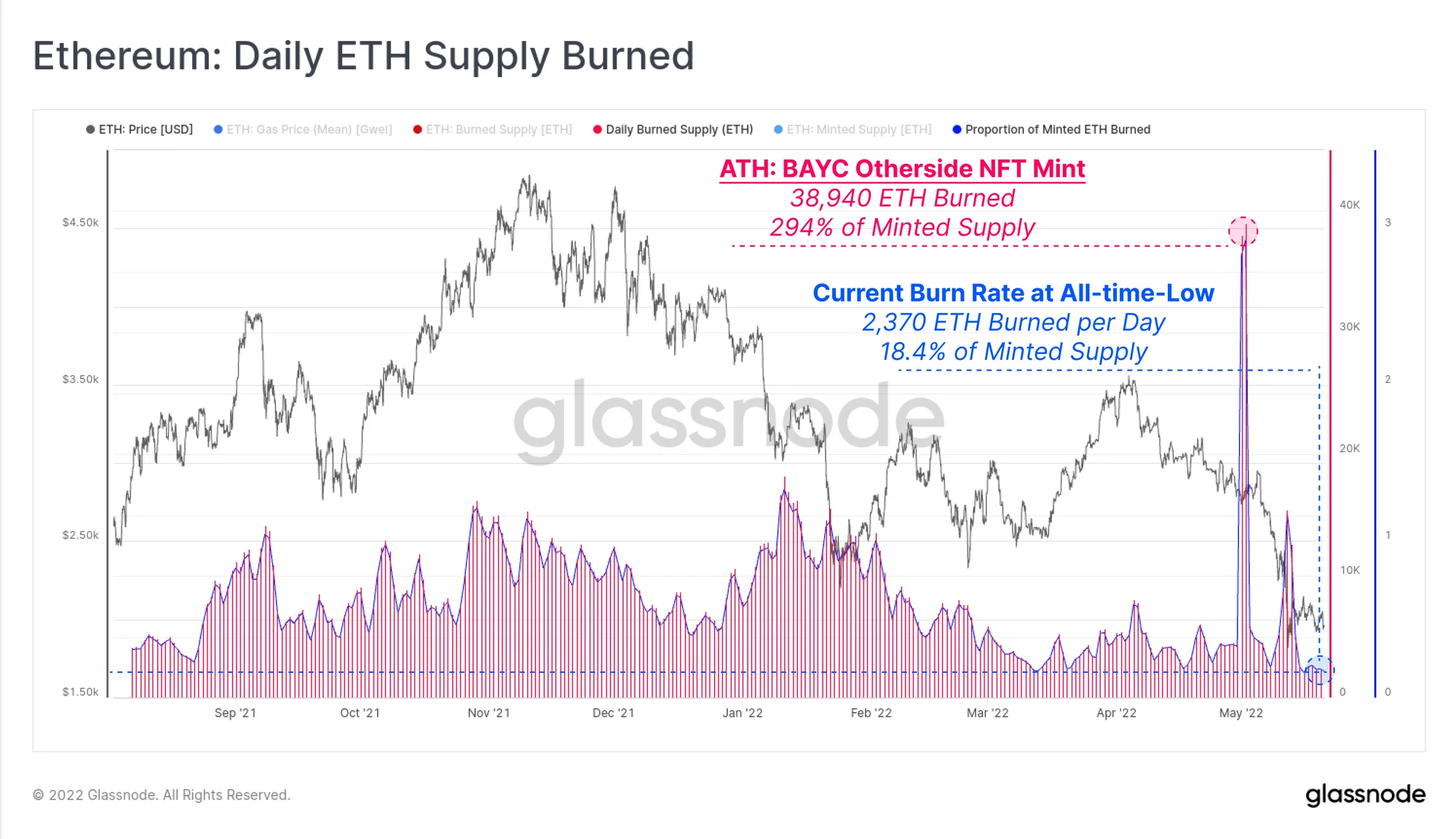

对以太坊区块空间需求降低的一个连锁反应是,通过 EIP 1559 协议实现销毁的 ETH 代币的净数量减少。在 Bored Ape Yacht Club Otherside NFT 铸币期间,创下了 38940 ETH/天的燃烧记录,现在的烧毁率已经处于历史最低点。

在 5 月 16-22 日期间,2370 个 ETH 被烧毁,与 5 月初相比减少了 50%,代表了已铸造供应量的 18.4% 的销毁率(即 81.6% 的已铸造 ETH 进入流通)。在需求减弱期间,可能会有额外的代币进入供应,这可能会对价格造成不利影响。

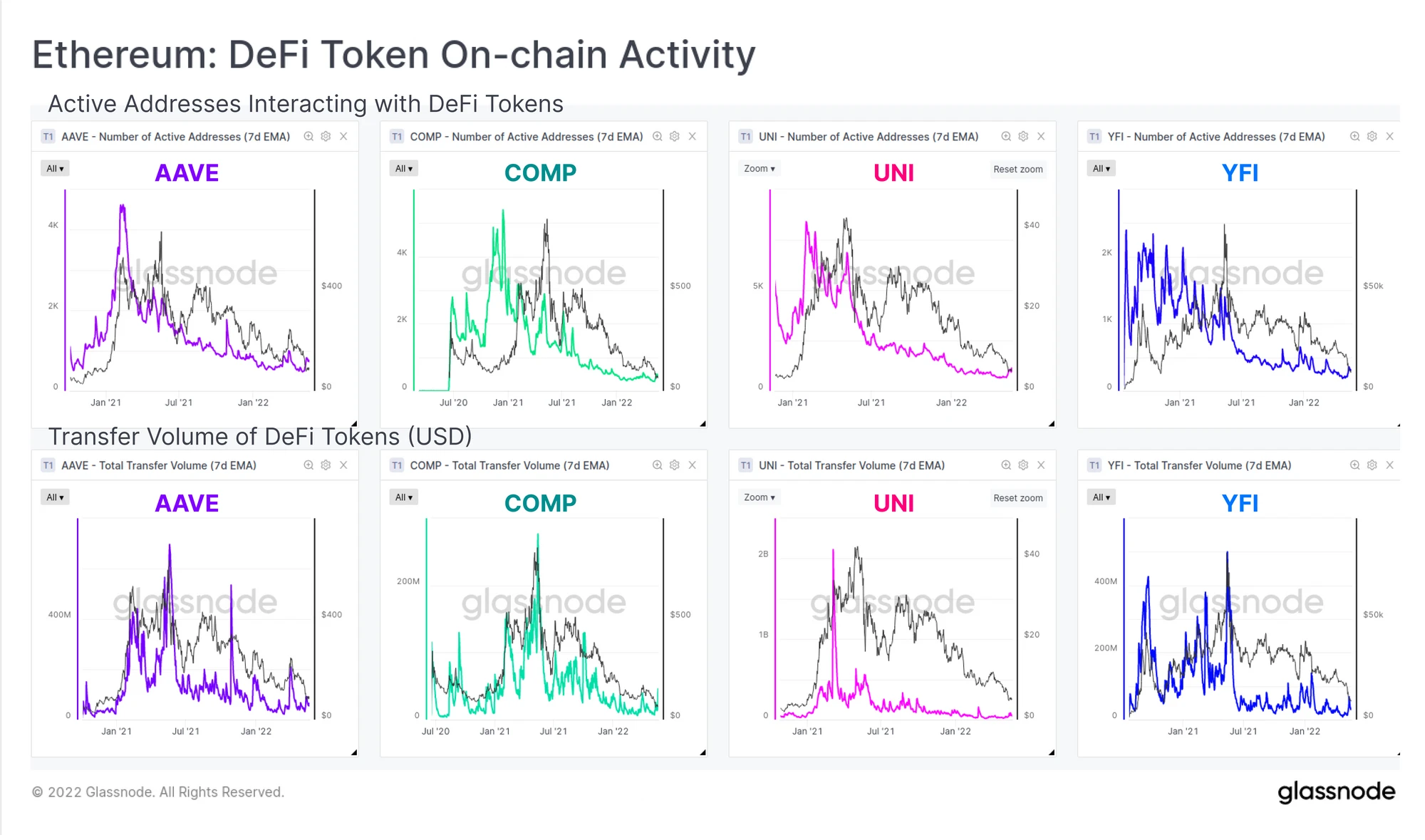

为了结束对以太坊区块空间的相对需求,我们可以审查与流行的 DeFi 代币相关的链上活动:AAVE、COMP、UNI和YFI。下面的图表显示了与这些代币交互的活跃地址的数量,以及每个代币中以美元计价的交易量。这些是相对简单的指标和比较,但与价格表现的关系非常明显。

我们看到的是链上活动与 DeFi 代币价格表现之间存在很强的相关性,而目前两者总体上仍然相当乏善可陈。上周活动略有上升,但这是趋势逆转还是昙花一现还有待观察。

总结

熊市会造成损失,而这次熊市正是这样做的。在市场接近某种形式的持续底部之前,熊市通常在变得更好之前会变得更糟。我们在上面的部分中观察到的是一个相对连贯的故事,即价格表现不佳、长期回报减少、短期衍生品市场的担忧被定价,以及链上活动低迷的一面。

这种影响在整个数字资产市场上相对普遍,比特币和以太坊的利用率和需求都比牛市时大幅下降。对于 DeFi 代币,更是如此。有信号表明,内部资本此时正向 BTC 轮换,也许此前 LUNA 和 UST 的崩盘会进一步加剧这一趋势。这种轮换是熊市的一个历史特征,因为投资者转向被认为更安全的资产。

尽管如此,过去 12 个月该行业相对于美元的价格表现仍然令人遗憾,这种熊市已经对长期回报情况造成了非同小可的影响。

然而,熊市确实有结束的方式,只是不是现在。正如俗话所说,“熊市创造了随后的牛市”。