原文作者:knower

原文编译:DeFi之道

介绍

我拥有其中一些代币的仓位,但在法律上我并不能以对我有利的方式进行交易。这些都不是财务建议,我相信这些代币中的许多都不会像我们希望的那样表现。所以请以你自己的方式进行投资。

距离我上次发帖已经过去了几个小时,但看来我的写作障碍已经消失了。我在一篇非常简短的文章中讨论了加密市场,现在是时候用更多的数据来写一些更实质性的东西来支持我的主张了。在撰写本文时,DeFi TVL 的规模约为 1060 亿美元,低于其近 2500 亿美元的峰值。排名前五的协议是 Maker、Curve、Aave、Lido 和 Uniswap——这五种协议目前在加密货币原生中被称为“蓝筹股”。怎样才能取代前五名并由竞争币来夺取 Maker 的主导地位呢?本文的目标是探索 DeFi 的现状,以确定它在未来的发展方向。

为了避免混淆,我将在这篇文章中提到一些可能不完全符合 DeFi 案例的类别,但我选择包括在内,因为我相信最终将成为大众所说的 DeFi 的代名词。而且我不打算提及插入到文章中的所有协议,亲爱的读者,这取决于你去探索 - 就当作为你准备的一份熊市家庭作业。

输家多,赢家少

随着 DeFi 的成长,我们看到庞氏游戏变得越来越复杂/隐蔽,掩盖了旨在剥夺交易者宝贵资金的多层经济炼金术。无论是 DeFi 遥远过去的食物收益耕种,还是 DeFi 相对较近的过去的 OHM 分叉,还是现在难以平息的长期持续的庞氏骗局,DeFi 都是建立在与经济结构混合的赌场式趋势的背后那会让伯尼・麦道夫(美国历史上最大的诈骗案制造者)从他的坟墓里跳出来。

在 UST 和 Anchor Protocol 崩溃后,TVL 从 Terra 中消失,让以太坊在 DeFi 上拥有大约 65% 的主导地位,而币安智能链和 Tron 并没有紧随其后。这是如何发生的,为什么尽管以太坊的 gas 费和 Solana、Avalanche 和 Polygon 等替代 L1 的竞争激烈,但资金仍继续流回以太坊?答案不是那么简单,而且事实是我没有太多答案。我最好的猜测涉及到 DeFi 是在以太坊上创建的,并且或多或少注定要在链上度过其生命周期以击败所有其他链。以太坊已经看到其像 Arbitrum、Optimism、zkSync 和 Starknet 这样的 L2 越来越受欢迎和使用,这在一定程度上说明了 DeFi TVL 最终仍然 100% 集中在互联网赌场的几乎不可避免的可能性。

DeFi TVL 目前由一些相当有信誉的协议代表(参见:提到的前五名),如果你只停留在前 25 名左右,看起来很负责任。过去,我们开始看到真正的庞氏骗局出现。如果您在过去几周内搜索过任何 defillama,您会注意到许多协议都在经历极端的 TVL 波动。一天流入 25%,下一天流出 -40%,过去 7 天流出 -65% - 凡是你能说出,在 DeFi 上都能出现。虽然那些希望长期(可能)赚取收益的人缺乏机会,但目前的情况看起来相当黯淡。如果幸运的话,许多协议的稳定收益率在 3-6% 的范围内,在连续几个月定期运行超过两位数之后。如果我们不能为我们珍贵的稳定币提供流动性,我们还能提供什么?

我相信 DeFi 将在明年向以下几个类别倾斜:

借贷

结构化产品

衍生品

跨链

“但是你可以借用 Aave 或 Compound 之类的协议,然后——”

不,这是不同的。如果我们想从大玩家那里吸引机构资本,我们必须向大玩家推销自己。

借贷

我认为我们将看到 Maple、Goldfinch 和 Clearpool 等协议的 TVL 大幅增长,因为在不幸的 Terra 事件之后,更多加密原生协议之间的信任度下降。是的,我是说 DeFi 将变得不那么去中心化。这很糟糕,但如果你有一个“玻璃半满”的视角,它可能会很好。Maple 在 TVL 强度、代币价格和相对引人注目(我已经编造的指标)方面已经超越了许多同行,而大量协议一直在争先恐后地收回他们宝贵的 TVL。Goldfinch 和 Clearpool 也是如此,但 Maple 做得更好,就这么简单。顺便说一句,您仍然可以在 Maple 上获得两位数的稳定收益。

借贷市场是巨大的,因为许多人有很多钱,但不能总是使用它——用你的抵押品借贷是一种方法。Aave 和 Compound 的增长是因为加密鲸鱼获得更多资金的内在需求,存款激励措施首先获得了这些神奇的资金。这种模式在很大程度上促成了 DeFi 的当前状态,因为 99.9% 的协议必须首先启动 LP 激励措施,才能吸引任何牵引力/注意力/存款。这并不总是一件坏事,但它确实可以防止加密货币中的许多垃圾被取出,因为农场和垃圾场游戏可以相当频繁地进行。除了让一些人赚钱,一些人赚很多钱,还有很多人根本没有钱之外,DeFi 目前并没有真正的主要用例。这可能是由于无常损失、糟糕的代币经济学、缺乏 PMF 或三者的某种组合,以及其他更多的定性因素。哦,TradFi 拥有数万亿美元,而其中只有 1% 的追随者进入 DeFi,我们都会变得富有。继续前进吧。

结构化产品

结构化产品是一个有趣的故事,主要是因为迄今为止它们在 DeFi 中的营销方式。DeFi 的全部内容就是收益率,而结构化产品从根本上就是为了提供高收益而设计的,只是很难让它们坚持下去。当然,您可以使用其中一种协议,并看到 ETH cc 或 csp 的理论收益率为 42% - 但是为什么要在如此动荡的市场中这样做,如果它下跌或限制您的价格,您有义务购买大幅上涨的上行空间?是的,我知道这些产品主要用于对冲,但加密仍处于其生命周期的早期阶段,随着时间的推移,这些将变得更加重要。不管它们的效用如何,可以看出它们确实在当前市场上占有一席之地。如果您无法从其他任何地方获得所需的收益,结构化产品可能会成为您的朋友。

也许我们不会看到大量过度退化的结构化产品策略,但看到的概率还是挺大的。如果加密进入下一个周期,结构化产品仍然存在(厌倦了每十秒输入一次结构化产品),那么将有很多机会将庞氏经济学和 theta 组合成数百万散户投资者的包装毁灭性武器。想象一下,如果 DeFi 创始人在下个月以 > 2000 万美元 < 2500 万美元的价格出售他的项目,同时出售项目代币上的 CSP,希望大型基金在同一时间救助用户资金,那么这种可能性是有可能的。

这是赌场 GCR 经常引用的 - 拥抱它。

在这个领域努力工作的一些协议是 Ribbon、Friktion 和 Timeless;当然,还有很多其他的。我认为,如果这些协议能够生存并保持优质的产品供应 + 一致的 TVL 流入,它们有一天会变得非常大。结构化产品在 Solana 上也非常重要,部分原因是我如此看好 L1 作为以太坊背后的共识 #2 选择。我看到 Solana 的唯一问题是它的网络中断、许多旧竞争币的当前糟糕的代币经济学、验证链的高硬件要求以及这种相对集中化。衍生品现在在 Solana 上也非常重要,接下来将介绍一下。

衍生品

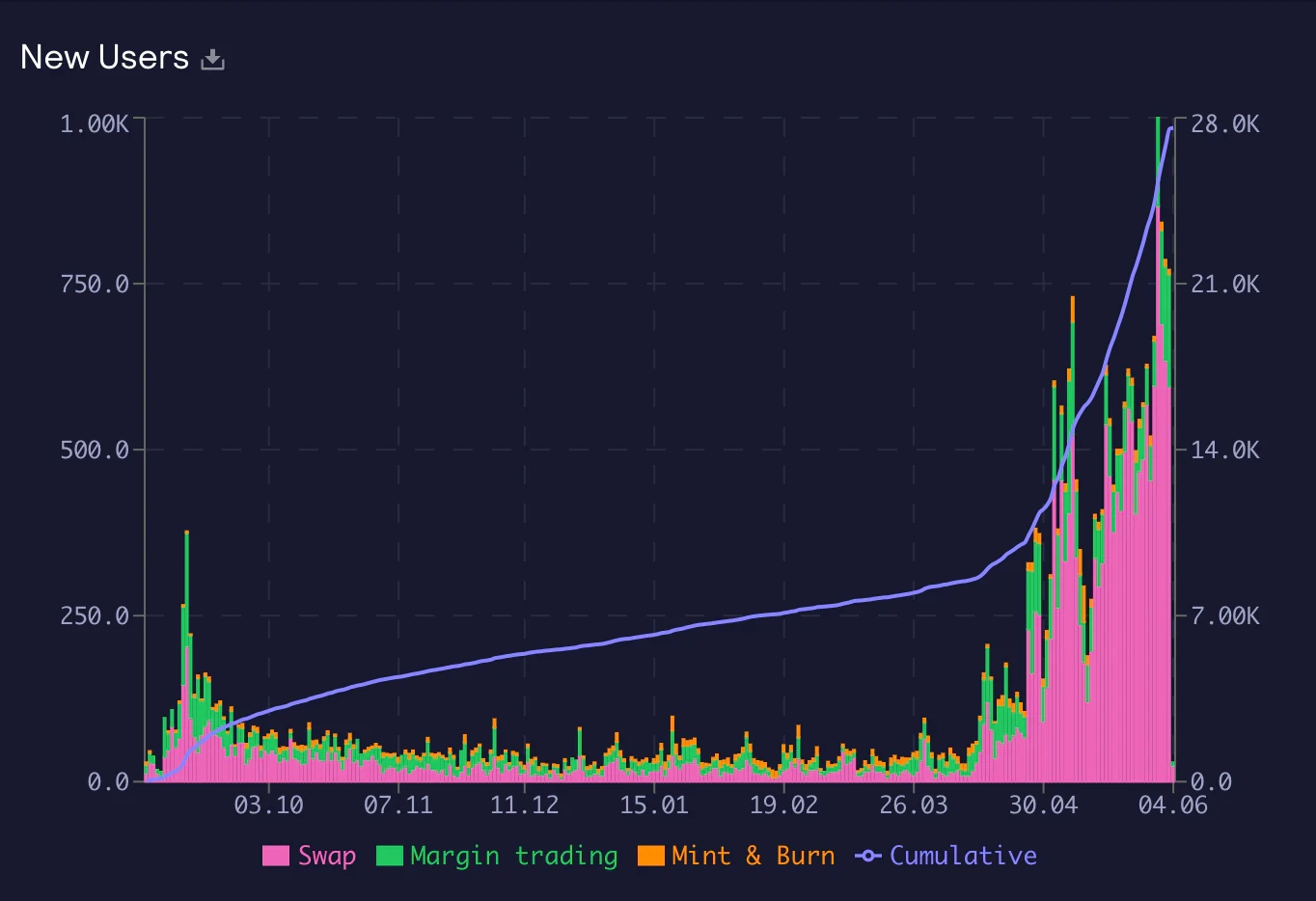

Crypto 一直在努力看到其许多链上期权协议在使用和 TVL 方面起飞,从而导致 GMX、dYdX 和 Drift 等协议的复兴。尽管市场低迷且普遍缺乏流动性,但 GMX 还是看到新用户疯狂涌入。看看这张图表,它实际上是向上的:

GMX 在这方面并不孤单,因为永续交易的交易量一直做得很好,这里就不提取所有数据了。

链上业务并没有像往常一样进行,但这些永续交易平台各自的代币一直保持良好,尽管大多数其他竞争币周围都存在混乱。像 dYdX 这样的项目具有非常糟糕的代币经济学和良好的使用情况,这意味着不购买代币可能会变得很愚蠢,因为它很可能会被更大的玩家作为“价值”游戏收购。我们有 DeFi 蓝筹股,为什么没有永久蓝筹股?像 Drift、Perpetual Protocol(它的名字)和 01 Exchange 这样的协议都非常有趣,并且引起了极大的兴趣,他们需要保持自己的交易量,让用户满意并确保他们不会破产。

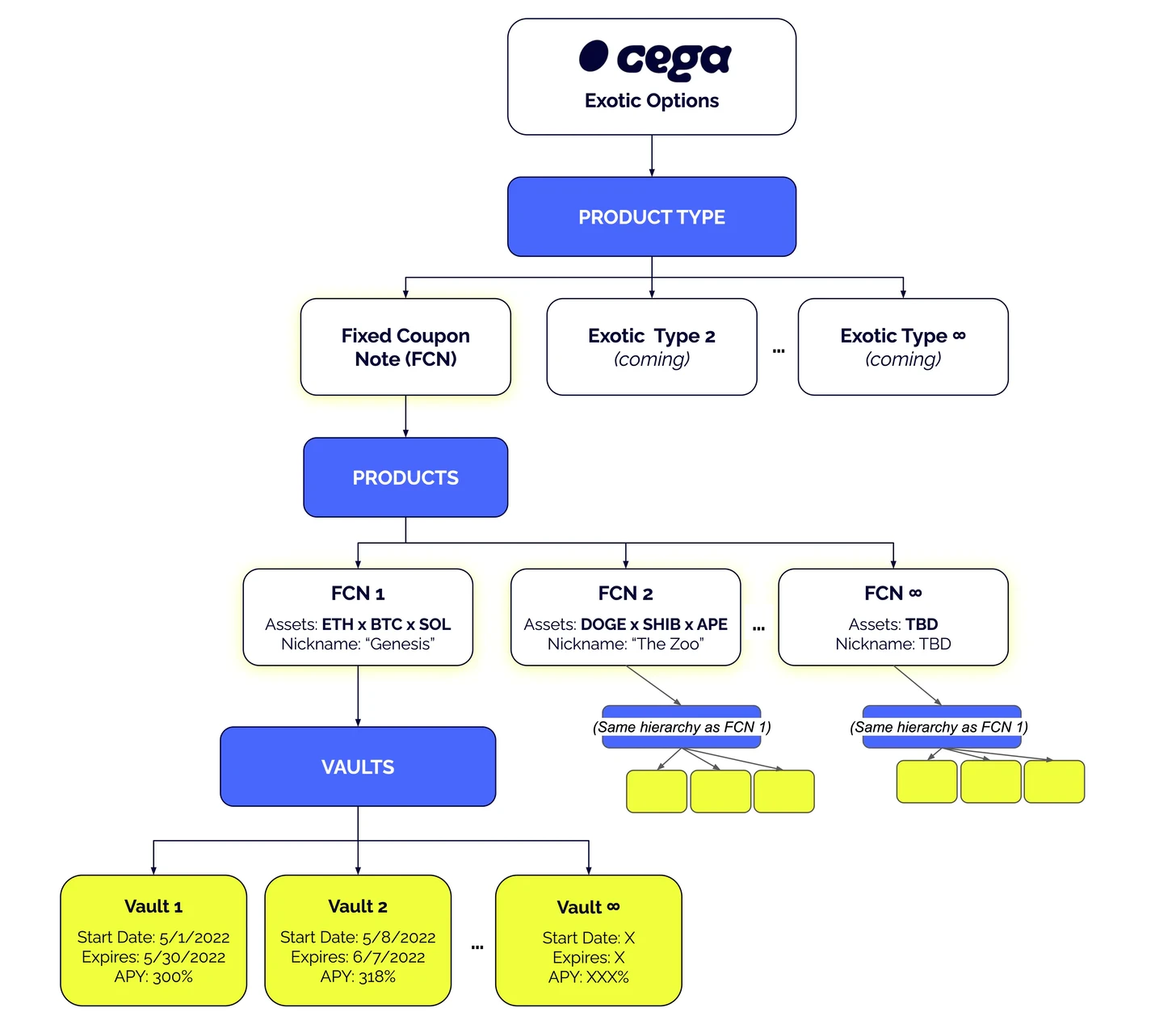

看看其他衍生协议,有一些在我们的视野之下,比如 Cega、Vega 和 Zeta(我知道这些名字很愚蠢)。许多相对较新的链上衍生平台的使用量无法与我提到的一些大品牌相提并论,但它们为愿意尝试未知领域的用户提供了一些非常酷、有价值和独特的产品。举个例子,看看这张来自 Cega Finance 文档的图片:

参考上述内容,我认为可以公平地假设我们会在加密货币领域看到更多此类产品。这更多地属于结构性产品,但它是一个衍生品平台,衍生品与结构性产品相关联——等等等等,不会彻底改变文章的结构——我希望你能明白它的要点。回到我关于选项的观点,DeFi 中没有足够的资金以令人满意的规模实现这一目标。做市商采取交易另一方的理由并不多,因为通常有更具货币吸引力的方式在不涉及去中心化期权协议的市场上赚钱。这是否意味着我们将永远看不到我们宝贵的链上宝石的选择?不,它不会像我们想要的那样立即发生。

从定性和定量的角度来看,Perps 似乎是王者。它们相当容易理解,并且杠杆是每个人都喜欢的东西,即使他们在 10 次中有 9.9 次亏损。预计 perp 交易量将继续上升并向右移动。

跨链

我决定在文章中加入一个与跨链相关的部分(非常简短,将大部分内容留到以后的文章中),因为它直接与 DeFi 的增长相吻合。在 2021 年期间,我们看到“竞争性 L1 季节”一次又一次地上演。说真的,同样的剧本运行了 10 次,几乎没有失败。以太坊在 DeFi TVL 中的主导地位被进一步削弱,因为仅向上的 L1 代币、生态系统基金和看涨的 VC 的组合导致 TVL 在从 Avalanche 到 Fantom 的所有领域迅速崛起。

虽然这些链中的许多现在已经被打回原形(参见:Fantom),但仍有大量理由看好由 Synapse、LayerZero、Wormhole、Axelar 等协议支持的多链未来,还有 Celer 和其他很多我不想一一列举的。其中许多在交换费用中赚了很多钱,持有巨额 TVL 并提供在当前状态下对加密至关重要的服务 - 没有太多不喜欢桥和使 dApp 能够在桥上本地构建的功能。更不用说许多这些跨链解决方案计划在不久的将来某个时候过渡到自己的链,从而导致潜在的“竞争性桥/跨链作为被低估的 L1 季节”(是的,当然我编造了这个),它可以以类似于竞争性 L1 的方式发送其中一些代币和这些协议的未来代币。但这是我的一个主要梦想,希望我们都能分享。

当您考虑 DeFi 的未来以及它在大规模采用方面可能最终走向何方时,链不可知论的未来很有意义。当我们在肉类世界与支付进行交互时,我们不知道哪些底层服务正在为我们的交易提供动力和处理——我们只是照常做。这可能会成为 DeFi 的情况,远在世界上所有 70 亿人口都在 DeFi 庞氏骗局上赌博 UBI 的时期之后,DeFi TVL 使今天的 TradFi 相形见绌。但我离题了。

展望未来

希望这篇文章为您提供了一些急需的见解。我认为无论我们损失了多少钱,我们都应该努力保持乐观,因为未来非常光明。如果你特别觉得加密或 DeFi 被剥夺了权利,我建议你阅读一些科幻小说,以帮助你想象未来我们可能最终在庞氏骗局上花钱的所有疯狂方式。