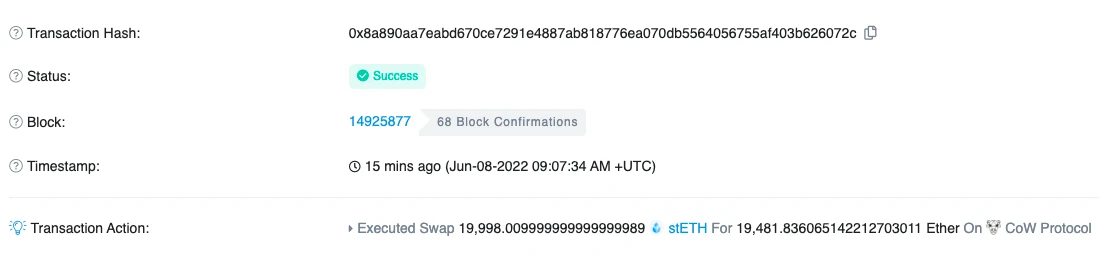

6 日 8 日下午,某巨鲸在以太坊主网上执行了这么一笔交易,0x2e 开头的地址通过 CowSwap 的 DEX 聚合路由抛售了 19998 枚 stETH,“折价”兑换了 19481 枚 ETH。

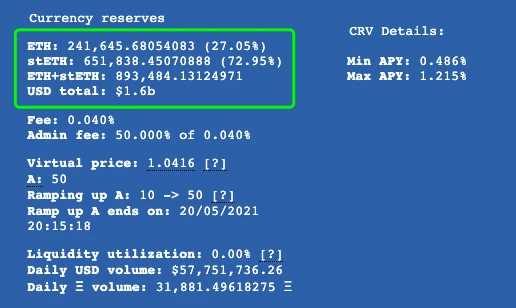

随着该笔交易的完成,Curve 上 stETH / ETH 流动性池的偏离情况进一步加剧,截至 18:00,池内共有 241645 ETH(27.05%)和 651838 stETH(72.95%),二者占比已跌破“三七”关口。

从二级市场(数据取自 CoinGecko)之上,偏离所带来的影响就是 stETH 相较于 ETH 的折价被进一步拉大,截至 18:00 二者分别报价 1768 美元和 1810 美元,折价率约为 2.3%。

在 stETH 的脱锚愈演愈烈的同时,市场之上的“抄底”声音也越来越响。Aava 开发者关系主管 Marc Zeller 今日(上述交易发生后)就在推特上发声,建议有意现在购买 ETH 的用户选择“暂时折价,但却有着更大远期价值”的 stETH,利用信息差放大收益。

那么,现在到底能不能抄底 stETH 呢?就笔者个人看来,要想弄清楚这个问题的答案,需要从多个层级的小问题依次着手推进:

首先, stETH 究竟是什么?为什么说它有着更大的远期价值?

其次,为什么“明明有着更大价值”的 stETH 会折价?又为什么近期折价会加速?

再者,出现系统性崩盘的概率有多大?继续跌下去会发生什么?

最后,到底能不能抄底?

下文,我们将逐一分析这四个问题。

问题一:stETH 是什么?(熟悉 Lido 机制的朋友可直接跳过)

stETH 是由 Lido 针对 ETH2.0 质押场景而发行的流动性质押(Liquid Staking)代币。

2020 年底,ETH2.0 信标链(阶段 0)正式上线,激活了链上质押功能。因信标链暂时并不支持质押的逆向解锁,且直接参与质押的资金(至少 32 ETH)和技术门槛对普通用户来说有些过高,由此便催生了一条新的赛道——流动性质押服务。

Lido 正是在这条赛道上杀出了重围的佼佼者,该协议的核心机制是允许 ETH 持有者将其的 ETH 存入 Lido 的智能合约,以 1:1 的比例换取生息资产 stETH。

stETH 代表着未来 ETH 2.0 激活解锁功能后用户对其已质押 ETH 本金及利息的赎回权益,与此同时,采用了 ERC-20 标准的 stETH 可以自由交易、转移,这就在一程度上解开了 ETH 因长期质押而丢失的流动性。

简单来说,stETH 的价值等于“等量 ETH”再加上“这些 ETH 在信标链上的质押收益”,这也是为什么 Marc Zeller 会说 stETH 的远期价值要更大。

问题二:为什么 stETH 会折价?为什么近期会加速折价?

从上述等式来看,stETH 明明有着更大的远期价值,为什么现在其价格却要低于 ETH 本身呢?原因很简单,因为该等式成立的时间应该是在 ETH 2.0 激活解锁功能之后,stETH 虽然代表着用户对其质押本金和利息的赎回权益,但这一赎回从技术上暂时仍无法执行。

当前,将 stETH 换回 ETH 的主要是通过 Curve 上的 stETH / ETH 流动性池进行兑换,为了扩充该池子的流动性规模,Lido 拿出了大量的 LDO 代币作为激励,最终堆出了一个以十亿美元为单位的超大池子。

不过,以二级市场为兑换渠道也意味着 stETH 和 ETH 之间的价格关系会受到市场情绪的影响。早期在市场持续上扬时情况还好,反正 ETH 一直在涨,拿 ETH 和 stETH 边配对挖矿边等解锁岂不美哉,这也是为什么前期 stETH 与 ETH 一直保持着较好锚定的主要原因所在。

然而随着市场的走熊,情况开始发生了变化。一方面,部分流动性提供者会认为解锁激活时 ETH 价格可能还不如现在,所以选择了取出流动性更好的 ETH 套现;其二,另一部分流动性提供者在大跌后也需要更多的 ETH 流动性,所以选择了取出在使用场景上(补充保证金、抄底 NFT)更丰富的 ETH。

随着大量 ETH 开始从池内被撤出,流动性池自然就出现了偏离(ETH 越来越少,stETH 越来越多),stETH 的价格也有了折价。

那么这一折价为什么会在近期出现加速趋势呢?这就不得不提近些天高频出现在新闻中的 Celsius 了。

Celsius 是当前市场上规模最大的 CeFi 理财平台之一,去年该平台曾拿出四万多枚 ETH 存入了另一家 ETH2.0 质押服务 StakeHound,但却把这些币给整丢了……这件事儿压了一年左右后终究还是没捂住,近期被市场给扒了出来。

对于 Celsius 的用户来说,出了这么个事儿肯定会想着先把自己的钱提出来,但这时人们却发现,从技术层面来看 Celsius 现在似乎可能已陷入了“资不抵债”,倒不是说该平台还有比四万多枚 ETH 更大的窟窿,而是该平台有钱却拿不出来……

问题还是出在 ETH2.0 暂不支持质押解锁上,根据推特用户 yieldchad 统计,Celsius 大概拥有 100 万枚 ETH 的资产,但只有 26.8 万枚(近 27%)是有充足流动性的,另外 44.5 万枚拿的就是 stETH,按最新 Curve 的汇率只能换出 23 万余枚ETH,最后 28.8 万枚更是直接质押进了 ETH2.0,一时半会更别想拿出来了。

受此客观情况影响,大量流动性提供者开始担心万一 Celsius 出现了集中挤兑,该平台将被迫抛售 stETH 偿还债务,这将进一步造成流动性池的偏离,与其坐以待毙,不如先跑为敬……这就造成了近期 stETH 折价的加速。

问题三:会全面崩盘吗?继续跌下去会发生什么?

在回答这个问题之前,推荐大家先读一下 0x.Gene 和 0x_Todd 两位老师对 Celsius 事件的具体分析(参阅《关于Celsius Network 100万个以太坊仓位「资不抵债」的几点看法》)。

简单概括下,虽然 Celsius 的情况确实是有些狗血,但从用户委托周期、实际资产储备、处理方式可能性等多个角度综合考虑,Celsius 因挤兑而被迫砸盘 stETH 的可能性并不大。

回到 stETH 本身,虽然我个人也认同短期内 stETH 可能还会因为市场的 FUD 情绪而继续折价,但却不认为会出现太大的幅度(不可能像 LUNA、UST 那样)。之所以这么说,原因有二。

其一,作为流动性质押代币,每一枚 stETH 都是有着足额 ETH 作为支撑的,这一点毋庸置疑。鉴于目前 ETH2.0 在测试网的开发并未出现太大的非预期障碍,且 Lido 本身的智能合约也已经受住了市场长期以来的检验,我们可以相对乐观地评估 stETH 赎回 ETH 的通道将在几个月后顺利打开。

其二,stETH 的折价已然造就了一个非常清晰的套利窗口,可以预见的是,当机构资金确定 stETH 的折价机会可覆盖资金费率损耗是,大概率会有对冲基金选择一手吃进 stETH 现货,一手在期货市场做空等量 ETH,待质押解锁后平仓套利。这一潜在的买盘将是 stETH 折价持续时最主要的托底力量。

问题四:到底能不能抄底?

下面,终于进入本文的主题了——到底能不能抄底 stETH?这一情况需要结合你自身的后市预期和投资策略来回答。

如果你继续看空后市,那就别抄底。

如果你只想玩玩就走,那我建议你三思而行,因为短期内 FUD 情绪究竟会造成多大影响尚不无法确定,即便恢复锚定了也没几个点的收益。

如果你财力充足且乐意套利,现在应该去估算的是“质押收益率 + 折价率”和“资金费率损耗”之间的大小关系。

但是,如果你长期看好以太坊的未来发展,愿意捏死 ETH 一年甚至更久,现在或不久之后买入 stETH(拿手中的 ETH 兑换)或许会是最好的选择。

——————————更新——————————

关于套利窗口的具体数值推算,推特 KOL @CryptoScott_ETH 在其推文中做了非常详细的估算,感兴趣的读者可以点击该推文补充阅读。