「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去7天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资与创业

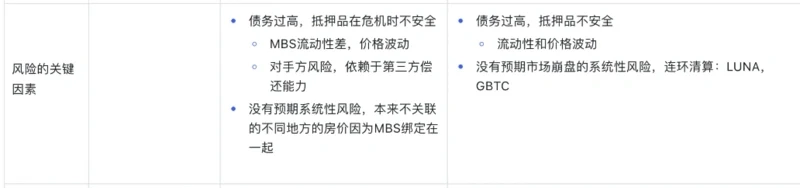

两次金融危机的触发点、扩散逻辑十分相似。但由于所处金融生态位置不同(银行房地产 VS hedge fund数字货币),因此影响级别不可同日而语,政府在救助和监管的积极性上也态度截然不同。

二者对下跌行情脆弱的原因包括:债务过高且抵押品不安全、对系统性风险的预期不足。

曾经的「牛市发动机」GBTC为何成为导致机构暴雷的「油桶」?

GBTC是牛市套利机器,通过“正溢价”创造需求。仅BlockFi和三箭资本两家机构的GBTC持仓占比一度达到了11%,他们将用户的BTC用于套利,将BTC锁入Grayscale:BlockFi把BTC转化成GBTC,牺牲流动性,获得套利机会;3AC长期以超低利率无抵押借入BTC转化成GBTC,然后又抵押给同属于DCG的借贷平台Genesis,获得流动性。

DCG正积极向美国SEC申请将GBTC转化为比特币ETF。一旦成功,ETF将更有效地跟踪比特币的价格,消除折扣和溢价,也就是说当前超过35%的负溢价会消失,从而存在套利空间。SEC批准或拒绝该申请的最后期限为7月6日,因此3AC才对大量机构表示仅需40天就可以获得超过40%的利润,本质上是豪赌SEC会批准申请。

Messari上半年基金持仓分析:DOT再度折桂,公链和DeFi最受追捧

2021年3月,Messari对57家机构的分析,持有的基金最多的5种资产为:DOT、ROSE、NEAR 、LUNA、DYDX。2021年第四季度以来,分析对象已从57支基金增长到82支,资产从603种增长到678种。到2022上半年,拥有最多基金持仓的资产依然是Polkadot (DOT),82支基金中有29支持有;第二个最广泛持有的资产是Oasis Network(ROSE);排名第三的是前五名中的新人Nervos Network(CKB);并列第四受欢迎的资产是dYdX(DYDX)和Radicle(RAD)。

与2021年Q4类似,资金明显转向智能合约平台和DEX。普通投资者在跟踪机构投资活动时,要牢记机构环境的运作方式非常不同,普通投资者在没有大量资本的情况下不可能拥有或使用某些策略。基金更有能力应对动荡,并以更低成本获利。

文章主要讨论USDC和USDT的风险。这两种稳定币的使用主要出于两个原因:市场流动性和系统性杠杆。随着加密货币价格的下跌,稳定币两种用途的有效需求都减少了。当Tether不能赎回时,音乐就停止了。但在这种情况发生之前,我们可能需要看到200亿美元的赎回,或者500亿美元。作者认为,USDC会在Tether出现赎回之前大部分被赎回,因为USDC更容易赎回,也更安全。

DeFi

详解借贷协议Maker、Aave、Compound的风控机制

三大借贷协议预言机的安全性均较好。Aave的资金利用率较高,常用资产的抵押系数均大于等于Compound,且Aave支持以stETH为抵押品,并为Aave带来了十亿美元以上的存款。在极端情况下,Maker和Aave都可以额外增发代币,并通过拍卖来偿还债务;Compound中虽未见相关表述,但遭遇极端情况时,也可以通过治理完成;Maker的紧急关闭模块也为极端情况增加了一道保险。在对借款量的限制上,Maker中每一种Vault都对应有借款上限,Compound中某些资产有上限,而Aave没有该限制。三者均可从借款利息中提取收入,在协议收入的分配上,Maker将盈余用于回购销毁MKR,Aave会将协议的部分收入分配给安全模块中的质押者,Compound中的依靠治理提取。

NFT、GameFi与元宇宙

在6月中旬的下跌中,巨鲸抄底的顺序为:Bored Ape Yacht Club > Yuga Labs其他的NFT > 其他蓝筹及新兴项目,并且抄底类型、抄底价格与资金规模有关。

抄底资金超过50万美元的超级巨鲸中,有的专注于对单一NFT抄底,有的建立了多样化组合抄底;选择用10—25万美元的资金规模抄底的巨鲸偏多,所抄底的NFT成本也有所不同。

巨鲸抄底的策略具有一些共同点,例如:分批购买、越跌越买;他们也会尝试多平台如X2Y2、LooksRare,而不仅限于OpenSea。

目前大多数人对游戏公会的看法是:一群专注于P2E游戏并且主要对游戏进行价值提取的学者。 这是由于游戏本身带来的代币机制,最终在游戏中促成了不健康的虚拟经济循环。

而游戏公会的最终目标应该是成为游戏生态的增值系统,公会也应该使玩家从集体中受益,就像传统游戏的公会一样。具体来说,公会可以在每个游戏的生态系统中构建不同的工具(知识中心、游戏媒体、Web3基础设施和工具、玩家数据管理、游戏探索社区、商业)来增强玩家体验,也可以通过帮助游戏玩家从Web2到Web3、游戏设计、游戏内测、帮助建立游戏的初始社区、增加玩家在游戏中的留存率、管理电竞团队与粉丝来增加合作游戏的价值。

Web 3.0

有点长,结论概括下:社交、游戏、内容创作、代币化商务、零知识证明、灵魂绑定代币、DAO等赛道。

Vitalik认为NFTs(包括治理权、proof of attendance protocol等)可通过不可转让的方式实现“灵魂绑定”。通过链上追踪检查当前所有者是否与原所有者是同一个地址、人类证明(proof-of-humanity)的方式可以在实践中实现不可转让,通过ZK-SNARK为灵魂绑定物品添加隐私。本质上SBT是不可转让的身份和信誉代币,像现实生活中的“成就徽章”,使用区块链技术来验证所有信息的真实性。

其未来可能的用例包括:艺术家与NFT项目、无抵押信用贷款、社交关系恢复机制、空投、DAO治理与评估、虚拟产权灵活性、负面声誉证明;依然面临的问题有:隐私保护、舞弊和贿赂。

以太坊与扩容

曾经,MEV领域最大的飞跃之一是Flashbots的创建,使矿工和MEV搜索者这两个参与者的MEV民主化。未来,PoS将重新定义MEV,并使用户从MEV中受益成为可能。文章介绍了MPSV(MEV 利润共享验证器)如何将用户作为MEV的受益者,并最终实现MEV的全面民主化——用户可能获得一部分MEV利润,因为他们“选择”了在哪里质押。

作为背景,作者详述了当今的高级MEV参与者、MEV经济市场结构、一般的权益证明系统和验证者的角色,以及一些博弈论。总结来说,我们可以看到有一个权益证明MEV的场景,每个人(包括用户)都过得更好,验证者和用户之间相互依赖。

当年的Alt L1竞赛正在Layer2上演。Layer2的主要扩容方向Rollup从一开始的ZK Rollup、Optimistic Rollup发展出了Validium、Volition等方案;Polygon收购/集成了多种方案;Loopring 、Metis发展成为专用型Layer2;Aztec专注于隐私赛道;Boba对Optimism进行了分叉 。

同时,以太坊主网上的各种DAPP部署到Layer2。不同的Layer2之间,DAPP的重复布局也成为一种常态。伴随而来的Layer2之间流动性割裂、跨链桥安全问题成为了新的重要话题。Layer2生态的丰富性、复杂性,以及面临的挑战完全不亚于以太坊主网。在未来很长的时间内,Layer2将是主旋律。

StarkWare:以太坊扩容最佳团队,80亿美元高估了吗?

zk rollups被业内公认为区块链扩容的终极解决方案,而StarkWare则是公认的目前全球最好的zk rollups团队之一。不同于L2领域普遍通过运营节点收费,StarkWare通过提供扩容技术解决方案StarkEx创立了扩容即服务(scaling as a service)的商业模式,曾服务业内头部客户dYdX 、Sorare、ImmutableX、DeversiFi等。

作者看好StarkWare最强的thesis仍然是来自于其遥遥领先的扩容技术,但认为当下StarkWare 80亿美元的估值显得太高,在这个高赔率的赛道,应在早期布局。

新生态与跨链

IOSG Ventures:dYdX出走事件下应用链与L2 Rollup之争

dYdX离开Starkware的主要原因有:Stark技术开发周期长、L2方案Node Operator网络完全去中心化尚需时日、dYdX对于未来可组性的探索、Cosmos SDK提供了友好的开发土壤。

除了交易速度和成本方面的考量,应用链的想象空间还体现在代币赋能上。应用链相比通用化公链而言,在快速更新迭代方面具有更好的灵活性。

新的多链叙事变化:优质应用对底层链呈现弱依附关系,而底层链/网络对优质应用呈现强依附关系。以往应用会思考如何做用户留存,现在轮到公链思考「应用留存」的问题。

技术

关于零知识证明(ZKP)的完整介绍,包含定义、历史、分类、风险、应用等。

ZKP本质上是让人们可以在不泄漏任何自己隐私信息的情况下,进行自我身份、权益的认证。ZKP目前的最佳实践在区块链领域。可扩展性问题一直是以太坊面临的最大困境之一,以ZKP为基础的zk Rollup技术被包括Vitalik在内的加密领袖一致看好的扩容路线。此外,ZKP以其独有的隐私性、准确性及可验证性,还将带来云计算、金融、线上投票、机器学习等多个领域的应用和创新。

DAO

目前的DAO-2-DAO(D2D)互动有三类:财务互动、嫁接重组和Metagovernance。

DAO之间的交换,可以依靠Web3工具,让一切变得简单高效,也使得DAO当中的价值流动和资本分配更加快速。D2D的互动体现出了更强的数字化特性。D2D的财务流动信息具有高度的数据可用性,这使得D2D的互动可以更加自动化,减少人的参与。另外,D2D所构筑的价值网络无论再复杂,其拓扑机构都清晰可见,这为DAO社会学的研究提供了便利。

同时,DAO当中的治理通证,面对的是一个更加开放的生态环境,表现出比公司的股票更强的金融化倾向,容易遭受治理攻击,DAOverse当中也充满了更多的寻租与投机。DAO的治理会更加复杂,它会更像政治,而非商业。

一周热点恶补

过去的一周内,高盛正筹集20亿美元,计划收购Celsius的不良资产,BlockFi目前估值已不足5亿美元,曾借给三箭资本10亿美元,正与Ledn谈判,后者拟牵头对BlockFi进行4亿美元融资,Morgan Creek Digital试图筹集2.5亿美元,以收购BlockFi的多数股权,Voyager Digital宣布向三箭资本发出违约通知,英属维尔京群岛一法院下令清算三箭资本,Blockchain.com已申请清算三箭资本所有资产,目前正配合法院调查,新加坡金管局称三箭提供虚假信息,其资管规模超过注册限制,FatMan表示Su Zhu正变卖其3500万美元房产,但不打算将出售所得资金偿还债权人,Genesis正面临“数亿美元”的潜在损失;

此外,政策与宏观市场方面,美国政府或在今年年底前通过稳定币立法,拜登政府准备推迟针对加密行业征收数十亿美元税收的计划,美SEC拒绝灰度将其GBTC转换为现货ETF的申请,灰度对美国SEC提起诉讼,美联储鲍威尔称无法保证美国经济“软着陆”,欧盟通过MiCA加密监管法规,预计最早于2024年生效,欧盟或将禁止加密货币平台对稳定币存款发放利息,萨尔瓦多再次购入80枚比特币,单价为1.9万美元;

观点与发声方面,Cathie Wood称NFT、DeFi、数字钱包将成为重要且巨大的机会,同时表示“不相信算法稳定币,DeFi生态的稳健性令人印象深刻”,Pangea创始人认为未来市场中存在巨大的做空机会;

机构、大公司与头部项目方面,MicroStrategy以1000万美元购入480枚BTC,总持有量达129699枚,FTX内部正在考虑是否收购股票和加密货币交易平台Robinhood,以太坊完成Gray Glacier硬分叉升级,推迟难度炸弹,用户无需操作,dYdX“逃离”以太坊,拥抱Cosmos引发讨论,GMX被质疑人为调高GAS费创收,Arbitrum宣布暂停Odyssey活动,Polkadot将推出新版治理系统Gov2,并将废弃Polkadot Council;

NFT和GameFi领域,OpenSea表示用户电子邮件信息因合作方疏忽而泄漏,请警惕钓鱼邮件攻击……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~