原文作者:Mario Gabriele

原文来源:readthegeneralist

原文编译:老雅痞

可行的见解:

如果你只有几分钟的时间,下面是投资者、经营者和创始人应该了解的Union Square Ventures(USV)的情况。

一致性大师。USV可能是过去20年中最稳定的风险投资公司。据报道,该公司所有年份的业绩都在业界前四名,其中有几个表现得更加非同凡响。

方法论驱动的思想家。创始人Brad Burnham和Fred Wilson是杰出的系统思考者。USV的合伙人利用这种能力形成了指导其投资实践的理论。

自律严明的部署者。鉴于其业绩,USV不乏追求者。尽管LP对它的兴趣确实很狂热,但该公司一直保持着保守的基金规模。这种做法与普遍的市场趋势不同。

建立网络。对于一个痴迷于网络的风险投资公司来说,USV创建了自己的网络,这是非常合适的。该公司为投资组合公司及其创始人提供了一个私人社区和一系列活动。

Lefty Gomez曾经说过,他 与其做好事,不如做能变得幸运的事。许多风险资本家可能会像这位古怪的洋基队投手一样做出同样的权衡。在创业投资的大满贯业务中,一次重要的投资可以弥补一系列失败的投资。参与谷歌、Facebook、Stripe或Coinbase的早期融资,可以消除一季的失误。由于从海量的创业项目中挑选出潜力巨大企业并不是一件简单的事情,所以很容易让人把选择权交给“神灵”。为什么不闭上眼睛“挥杆”呢?

有些人这样做了。事实上,这么多的人,这种 希望的策略 有一个名字:撒网并祈祷。在小范围内,撒网并祈祷可以很好地发挥作用。任何给“撒网”中的企业投入一些资金的人,可能有一段时间看起来像个大师。不要在意一连串的失败;在风险投资中,人们记住的是你的成功。

这种态势会让人难以区分从业者的身份。如果只需要一次投资就能做得这么好,你怎么知道哪个投资者是幸运的,哪个企业是好的?你如何区分满腔激情的投资者和成熟的创业者?

唯一确定的解决方案是等待。要么是投资者不断“击中”,要么是他们的运气用完了。在一个足够长的时间范围内,技巧和运气会出现分歧。

USV可能是初创企业投资中最可靠的投资者。自2003年开业以来,很少有其他基金能在这么长时间内保持如此高的业绩。USV在其所投资的行业中的表现一直处于前四名的水平。它还打破了一些有史以来表现最好年份的记录。这种成功在很大程度上源于该公司对未来进行深入思考的天赋,并且它设计提炼出了一种投资机会方法论。这相当于VC在投资前能够指导整个创业赛道,为自己的投资做好了很多必要准备。

像每个成功的投资者一样,USV一直很幸运。但更重要的是,它一直非常、非常好。今天的文章将探讨该公司的历史、演变和游戏规则。通过阅读本文你可以了解到:

Flatiron Partners。在创办USV之前,Fred Wilson与Jerry Colonna共同创办了Flatiron Partners。该公司投资了Geocities和The Industry Standard等热门的初创公司。它的大部分投资组合在互联网泡沫期间倒闭了。

一个困难的融资。尽管Wilson和Brad Burnham的背景很好,但他们花了18个月的时间来筹集USV的第一个基金。德克萨斯大学在促进机构兴趣方面发挥了关键作用。

两个年份。USV的第一支基金非常成功,回报率是投资资本的14倍。该公司2012年的业绩甚至更好。

黑马企业。USV因投资于Twitter、Zynga、Coinbase、Tumblr和Etsy而闻名。一个不为人知的投资亮点是招聘平台Indeed。

保持自律。尽管取得了成功,但USV一直保持小规模的资金体量。其早期投资回报为2.75亿美元,对于一个如此体量的投资公司来说,这是一笔不小的数目。这种自律性帮助USV实现了回报最大化。

让我们深入研究下去。

起源

USV公司是两位长期的私人市场投资者Fred Wilson和Brad Burnham的产物。他们创办基金的过程涉及到重大胜利、泡沫破灭、传奇企业家和公司倒闭。这也是纽约风险市场的成长故事。

遇见可爱的人

1996年,Fred Wilson得到了他的机会。它在Euclid Partners花了九年时间不断晋升后,这位三十五岁的金融家即将掌舵一家属于自己的公司。

这个机会是在令人惊讶的情况下出现的。在Euclid工作期间,Fred Wilson把25万美元押在一个 没前途的 前银行家身上,他有一个计划,要把信息从互联网 推 到消费者的桌面上。与其说是访问网页看最新的新闻,不如说是不请自来。头条新闻出现在你的主屏幕上,与电视台的播报没有区别。这项发明背后的企业家是Mark Pincus,他的企业被称为Freeloader。前美国在线产品经理苏尼尔-保罗(Sunil Paul)担任联合创始人。

在Wilson最初投资的几个月后,Euclid Partners增加了他们的股份,又部署了100万美元投资。软银风险投资公司也加入了这一轮投资,查尔斯-拉克斯(Charles Lax)主导了160万美元的投资。两家公司都迅速获利,尽管可能没有最初看起来那么充裕。在Freeloader成立八个月后,它以现金和股票的混合形式卖给了Individual Inc.,估值为3800万美元。这个价格最初意味着软银有超过5倍的回报,对Euclid来说甚至更多,尽管Individual Inc.的股票价格急剧下降缩短了回报。

Wilson给软银的团队留下了深刻印象。Freeloader的交易结束后,Lax 提议他加入该公司做投资合伙人。尽管当时软银采取了非常不同的策略,但具有讽刺意味的是,风险投资中最自律的投资者之一可能最终会进入一家以挥金如土著称的公司。

Wilson觉得是时候翻开新篇章了,但他不确定软银是否是正确的下一步。在他考虑这个选择时,另一个选择出现了。

几个月前,Wilson通过Freeloader的交易认识了Jerry Colonna。Colonna的雇主CMG@Ventures(@Ventures)正在考虑投资。当Wilson来到Colonna的办公室时,他惊讶地发现他的同行穿着一件破旧的美国佬T恤衫和破烂的牛仔裤。据报道,Wilson当时想:好吧,这真是一个互联网人。尽管他们在外表上有差异,但两人还是很快建立了良好的关系。

Colonna似乎从他遇到的每一个人身上激发出了一种亲和力。尽管@Ventures拒绝对Freeloader进行投资,但Pincus将Colonna视为知己和顾问。因此,当Pincus得知Wilson正在考虑一个新的职位时,他觉得有必要给Colonna打电话并分享这一消息。Pincus认为他的第一个信徒和亲密的拥护者会成为一个出色的团队。

结果是,Colonna甚至不需要再开会就被说服了。当Wilson想起当天是他女儿的幼儿园毕业典礼而取消了他们的早餐时,Colonna意识到这位即将离任的Euclid合伙人与他的价值观相同。当他们最终见面时,Wilson同意了。

Wilson没有直接拒绝软银,而是反驳道:如果软银投资于他和Colonna的最新基金,而不是雇用他,会怎么样?Flatiron Partners将专注于新兴的纽约市科技生态系统,使软银在一个潜在的重要新市场上有一个非正式的存在。

软银被说服了。该公司作为Flatiron的第一个LP加入,随后大通银行也迅速加入。Fred Wilson得到了经营一家自己公司的机会。

Flatiron合伙人

Wilson和Colonna的新努力恰好与互联网泡沫的膨胀相吻合。随着科技在公众意识中的增长,Flatiron吸引了人们的注意。《纽约》杂志在一篇备受关注的报道中称该公司的合伙人为 纽约的王子。

Flatiron的早期业绩证明了这一称呼的正确性。事实上,该公司的合伙人被证明是一对强有力的组合,Wilson的高能量和分析能力与Colonna的强大魅力相得益彰。Wilson说:他是企业家们经常联系的人,企业家们经常会说把Jerry带到会议上,投资者就会爱上我们。 这些能力推动Flatiron选择到了几个早期的互联网赢家,包括Geocities、Mercado Libre、The Industry Standard、Kozmo.com、TheStreet.com和Yoyodyne(由一位名叫Seth Godin的绿色企业家经营)。

尤其是Geocities,看起来这是一个里程碑式的胜利。1996年,Flatiron领导了这个网络目录项目的800万美元的B轮融资,并在第二年进行了C轮融资。这两笔投资中的第一笔是由年轻的布鲁克林人杰森-卡拉卡尼斯(Jason Calacanis)协助完成的,Colonna曾对他很感兴趣。Calacanis起草了公司的备忘录,帮助说服软银和大通与Flatiron一起投资。

1999年,雅虎以37亿美元的价格收购了Geocities,这是一项全股票交易。这看起来是一个很好的结果,将使Flatiron的基金得到回报,也许是很多倍。实际上,Flatiron从未在Geocities的交易中实现如此大的收益。

2000年,互联网泡沫破灭,使科技界陷入困境,并使Flatiron的投资组合陷入瘫痪。像《工业标准》(The Industry Standard)和Kozmo.com这样曾经风光无限的公司都破产了。雅虎在2000年1月曾以每股118.75美元的高价交易,到第二年9月跌至9美元,受到911事件后不稳定因素的冲击。到那时,Flatiron已经关门,摩根大通吸收了这个实体。

Wilson后来说:我们赚了一笔钱,但一眨眼就失去了。Flatiron公司的王子们发现,动荡的市场能够使任何人失去地位。

Brad和Fred

在Flatiron公司关闭之后,Colonna离开了风险投资行业,开始了他作为创始人教练的重塑之路。今天,他是科技界最受欢迎的顾问之一。他的企业Reboot已经确立了自己在领导力发展方面的权威。

当Colonna发现他的使命在风险投资之外时,Wilson的使命就必须通过坚持不懈的努力建立起来。在Flatiron公司倒闭后,他花了两年时间 舔舐伤口并内化他所学到的教训。虽然没有基金可以管理,但Wilson通过天使投资保持了对饱受打击的风险领域的关注。一个重要的机会使他与一个旧的关系重新联系起来——Brad Burnham.

几年前,Wilson在对金融信息企业Multex的投资中认识了Burnham。在Euclid Partners工作时,Wilson参加了ADP公司的Isaak Karaev的讲座。Karaev在ADP收购了他的初创公司后加入了这家薪酬项目巨头公司,担任了类似于驻场企业家的角色。在Karaev的演讲过程中,人们发现他正在从事一些新的工作。Wilson向Karaev提出资助他的下一个企业,并很快成为Multex的第一批投资者之一。ATT风险投资公司也加入了Euclid的行列,Burnham担任这家电信公司的代表。

在那时,Burnham已经在ATT工作了14年,只有一次短暂的休整。1989年,Burnham从ATT分拆出一家名为Echo Logic的创业公司。该公司产品是翻译软件,使应用程序可以在不同的计算机上使用。虽然ATT是Echo Logic的唯一投资者和主要股东,但Burnham确保他和他的团队拥有少数人的权利。给予这些保护的过程对ATT首席财务官Bob Kavner来说是如此艰巨,以至于他创建了一个独立的风险基金来管理未来的孵化和投资外部企业。在Echo Logic于1993年停止独立运营后,Burnham加入了ATT风险投资公司,晋升为普通合伙人。该公司以出色的业绩回报了母公司给予的主权:从成立到1999年,ATT风险投资公司将3.5亿美元的原始资本变成了12亿美元。(与Flatiron Partners一样,该公司在互联网泡沫中遭遇了残酷的逆转)。

Multex公司生动的董事会会议使Wilson和Burnham有机会相互了解,并交换对互联网未来的看法。这些谈话将说服Karaev和团队将Multex转变为一个主要基于网络的企业。1999年3月,Multex以7.5亿美元的估值在公开市场上市。该公司经历了互联网泡沫,最终以2.5亿美元卖给了路透社。

尽管Multex可能让Wilson和Burnham认识,但促使他们建立伙伴关系的是Tacoda。在离开ATT风险投资公司后,Burnham帮助企业家戴夫-摩根(Dave Morgan)完成了他最新的努力。几年前,当Morgan在达拉斯的一家酒店里做了一个“电梯时间”推销时,他们俩就认识了。Morgan说:在14层楼里,我引起了他足够的兴趣,在大厅里与他进行了更多的交谈。在那家初创公司Real Media与PubliGroupe合并后,Morgan寻求第二次行动。他回到了网络广告领域,并在Burnham的建议下成立了Tacoda。

Morgan的唯一问题是资金这个小问题。和Flatiron一样,许多风险投资公司在股灾期间都倒闭了。那些幸存下来的公司都在节约资金,因为他们知道LP资金短缺。Morgan说:2001年,没有一家风险公司会投资于广告技术。

由于没有机构资本,Morgan和Burnham找到了纽约市的天使投资人,包括Fred Wilson。Wilson对Morgan的建议很感兴趣,他召集了一个愿意投资自己资金的风险资本家财团。风险投资的传奇人物Howard Morgan与老朋友Jerry Colonna、Allen公司的Nancy Peretsman以及著名的天使投资人Jerry Rosenkranz一起投资。

在投资过程中,Wilson和Burnham的关系越来越密切,并在随后的几个月里保持着联系。法式烤肉店经常成为长期讨论风险投资行业的缺陷和未来的地点。到2003年初,两个人都偷偷地询问Dave Morgan对潜在合作关系的看法。

Morgan说:这有点像高中时的约会。他们每个人都想单独谈论对方。对摩根来说,这显然是一个合适的选择。我告诉他们,你们会粉碎它的。

Morgan的认可起到了作用。Wilson和Burnham决定建立一个新的伙伴关系,以他们开店的地方命名。2003年10月,Union Square Ventures公司诞生了。

Union Square Ventures

尽管Burnham和Wilson有一定的资历,但筹集新基金并不容易。他们花了18个月的时间为 Union Square Ventures公司2004年确保了1.25亿美元的资金。据一位熟悉早期情况的人士说,吸引第一笔2000万美元的资金特别困难。戴夫-摩根(Dave Morgan)在谈到那段时期时说:市场中到处都没有钱了。

赢得德克萨斯大学投资管理公司(UTIMCO)的支持被证明是一个转折点。高级投资官林德尔-埃克曼(Lindel Eakman)对该基金作出承诺,并激发了其它LP的大量兴趣。据一位消息人士称,最终,大约有二十多家机构加入了USV的第一支基金。所有人今天都会感谢他们的幸运星。

恰逢其时,USV的首批投资之一是对Dave Morgan和Tacoda的投资。几年后,该公司以2.75亿美元的价格出售给美国在线,给公司带来了巨大的意外收获。尽管他们当时并不知道,Burnham和Wilson几乎用USV的第一张支票归还了基金。

一个熟悉的面孔掌管着另一家早期投资组合公司。在2003年指导Multex公司被收购后,Isaak Karaev又创办了另一家企业Instant Information。该公司也将被收购(于2010年被EPAM吸收)。

没过多久,USV就找到了让这些早期成功的投资项目都黯然失色的标地。

业绩

在风险投资领域,没有安全的赌注,但USV做的投资决策最接近安全性。自其成立以来,也许没有其他基金能像它一样持续提供那么高的投资业绩。Wilson和Burnham不仅在各个年份保持了极好的投中率,他们还投出了一些真正的大赢家。

一致性

一位长期从事风险投资基金的机构投资者分享了他们对USV的看法。虽然他们的公司没有支持Wilson和Burnham的基金,但他们充满了钦佩之情。他们说:就我的品味而言,这是一家完美的风险投资公司。

这一评价的灵感来自于USV的可靠性,可靠性高于其他一切。这位资深投资者说:一致性是最困难的事情。USV的每一支基金回报率都远远高于行业平均水平。 据这位人士说,USV的所有基金都至少有5倍的回报。有些基金的回报率 大大超过了这个数字。据该投资者所知,没有其他基金像USV一样(也许除了红杉能取得如此可靠的特殊回报)。The Information此前报道,USV的2004年、2012年、2014年和2016年的基金回报率都稳赢行业前四名。USV总共筹集了8支早期阶段的基金和4支后期阶段投资的机会基金。(据推测,五倍的回报是留给有一定时间成熟的年份的)。

虽然USV的工作在整体上看是最令人印象深刻的,但有两个年份被证明是特别引人注目的。

2004年份

USV的第一支基金被证明是风险史上最伟大的基金之一。据报道,截至2018年,该公司2004年度的总投资资本回报率约为14倍。这种表现是由包括Zynga、Twitter、Tumblr、Indeed和Etsy在内的投资组合推动的。

据Fred Wilson说,Zynga是USV的第一个 高倍退出项目。这家社交游戏公司由马克-平卡斯(Mark Pincus)创立,他曾经把Wilson和Colonna带到一起,是一个突破性的成功。前USV分析师和现任Spero Ventures GP Andrew Parker说:我认为没有人见过一家公司的收入增长如此迅速。这确实是令人惊叹的。Zynga以70亿美元的估值上市,为USV带来了65倍的回报。

Twitter仍然是这批投资中最有名的。据Burnham说,这笔交易几乎没有竞争。部分原因是Twitter创始人的怪癖。Jack Dorsey、Ev Williams、Noah Glass和Biz Stone都不是传统意义上的强势企业家。一位消息人士指出你永远不会说Twitter是一个伟大的团队。USV的投资意愿揭示了该公司的一些深刻的做法:想法比创始人更重要。如果一个概念足够吸引人,Burnham和Wilson愿意忽略潜在的性格缺陷或“粗糙的边缘”。一些消息来源指出,Tumblr和Etsy的创始人是其他例子。一位投资者指出:纽约的风险投资公司通常不会投资这些人。

市场的沉默对USV是有利的。该基金主导了500万美元的A轮融资,在此过程中获得了大约33%的股份。Twitter后来以142亿美元的估值进行了IPO。

如果说Twitter是该基金最著名的投资,那么Indeed则是最不被重视的投资。据报道,Burnham在创办USV之前就认识创始人Rony Kahan 和 Paul Forster,并将其作为公司的首批投资之一。与Twitter一样,这个求职平台代表了一个具有网络效应的企业的明显例子--这是USV在这个时代的一个重点投资案例。Indeed在以10亿美元的价格收购之前,只筹集了500万美元的单轮资金。

Etsy是一个值得注意的案例(因为它的回报情况和缘由)。这笔投资是由阿尔伯特-温格(Albert Wenger)提供的,他是一个将成为USV故事的重要组成部分的经营者。Wenger在加入USV的投资组合公司Delicious时,已经认识了Burnham好几年了。这家社交书签初创公司与它的财务支持者在同一栋楼里工作,他们需要一位经验丰富的高管来帮助引导他们一个绿色的创始团队。一位消息人士在谈到Wenger在Delicious的工作时说:Albert是负责管理USV的成年人。

在Delicious卖给雅虎之后,Wenger作为风险合伙人加入了USV(同时他还在跟踪投资其他项目)。Wenger最终在第一个基金中找到了两笔交易——Clickable和Etsy,前者没有产生收益,后者在2015年上市(后者在2015年以35亿美元的估值上市)。

Wenger在2008年成为普通合伙人。Wenger接受过计算机科学家的培训,为Wilson和Burnham增加了一个不同的视角。他是最早发现开发者工具和生产力方面机会的合伙人。作为一名工程师,他可以拿起产品并使用它进行编程。一位消息人士说,他在这些东西上有优势。 后来对MongoDB和Twilio的投资代表了这种优势的产出。正如一位消息人士在谈到MongoDB的融资时说:如果没有Albert在那里,Wilson和Burnham永远不会完成这种交易。今天,Wenger是USV事实上的负责人,尽管Burnham和Wilson仍然活跃。

回顾2012年

8年后,USV火力全开。根据我采访的机构投资者的说法,该公司2012年的产品是其最好的。这在很大程度上要归功于它在Coinbase的股份。

USV很早就认识到区块链的颠覆性潜力。Dave Morgan回忆说,该公司早在区块链市场之外的领域就谈到了其重要性。他说:他们在2010年就告诉我们,加密货币是未来。公司在那时利用一次投资组合会议向其创始人解释加密货币,用写有数字的纸片来演示比特币的开采过程。

加密货币代表了USV对网络化业务兴趣的自然演变。该公司将这场革命视为技术应用的另一个阶段。Dave Morgan说:他们总是把加密货币看作是下一代互联网操作系统的游戏,而不是资产增值游戏。

Coinbase代表了对这种兴趣的整齐封装。USV领导了该交易所500万美元的A轮融资,并在随后的几轮融资中跟进。在传统投资中,该公司在增长或保护其在赢家中的股份方面表现出色,在退出时往往拥有15-20%的股份。即使在出售其持有的28%的Coinbase股份后,USV仍以7.3%的股份达到DPO。据报道,在第一天的交易后,USV的股份价值46亿美元。

值得注意的是,在USV的第一笔Coinbase投资时,该伙伴关系已经增加了其他几个人才,包括John Buttrick和Andy Weissman。Buttrick带来了他在Davis Polk Wardwell工作时的法律专业知识,而Weissman则增加了建立Betaworks时的重要早期阶段经验和个人魅力。一位消息人士将Weissman描述为 创业公司的耳语者,他的到来代表了一种 文化的转变。Andrew Parker说:他为这个团队增加了很多外向性。

Nick Grossman也在这一时期加入公司,在2019年成为合伙人。他在政策和加密货币方面的专业知识已经成为一个重要的优势。该公司的其他合伙人是Rebecca Kaden和Samson Mesele。Kaden于2018年从Maveron招聘,主要负责教育工作。她还撰写了USV的第三篇方法论。Samson Mesele在2021年被增补为合伙人,并担任总法律顾问。

游戏手册

你如何创造USV所管理的那种业绩?尽管任何总结都无法概括一家接近第三个十年的公司的运作,但某些特征对USV的方法似乎特别重要。

设计一个论题

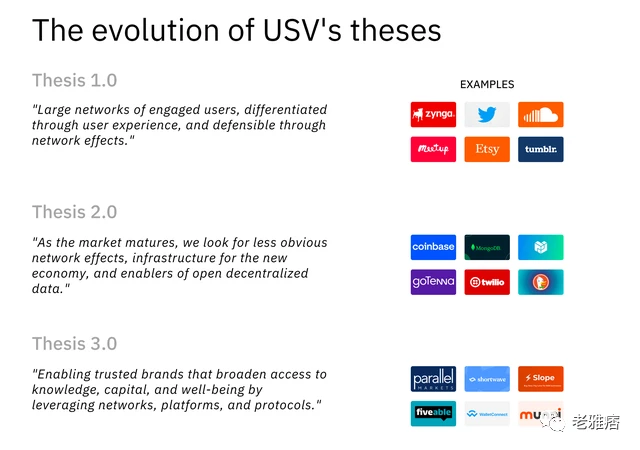

风险投资可以大致分为方法论驱动型和机会主义投资者。USV也许是一个最突出的例子,它对市场有一个明确的观点,并根据其优点进行投资。迄今为止,USV已经连续拟定了三个论题,具体如下。

方法论1.0。庞大的用户网络,通过用户体验实现差异化,并通过网络效应进行防御。

方法论2.0。随着市场的成熟,我们寻找不太明显的网络效应,新经济的基础设施,以及开放去中心化数据的推动者。

方法论3.0。通过利用网络、平台和协议,扶持可信的品牌,扩大对知识、资本和福利的获取。

USV

其中第一个项目已经取得了近乎传奇的地位。事后看来,USV在2000年代中后期对市场的解读非常精明,并促成了Twitter、Zynga、Tumblr和Etsy等投资。

方法论1.0特别反映了Burnham的想法。有几个消息来源指出,Burnham的系统级思维非常出色,其中一个人将他描述为这个框架的 建筑师。另一个人称他为 非常聪明,拥有 弄清世界走向 的天赋。

Wilson用他自己的智慧、金融智慧和用易懂的语言提炼复杂主题的诀窍来赞美Burnham的能力。据一个消息来源称,这些品质的最终体现是他们伙伴关系力量的一个重要部分。Burnham设计了一个总体定理,并由Wilson加以磨砺和阐述。虽然为了我的利益而过度简化,但这一描述抓住了USV内部的一个核心动态。

基于一个理论的行动改变了风险基金的整个配置。采用是更有针对性的,而不是散射的。评估来自于一个坚定的框架,而不是一个不断变化的标尺。建议是基于与结构相似的企业合作,而不是各种模式的混合。最重要的是,由于在很大程度上依赖于方法论本身,基金也可以像USV那样,在创始人简介上承担更大的风险。

当然,如果一个人对市场的解读是错误的,这一切都不起作用。USV的方法论显然做到了这一点,并帮助该基金确定了大趋势,如社交媒体的崛起和加密货币的出现。

分享你的想法

对于一个有业绩记录的基金来说,USV 更愿意远离聚光灯,将注意力集中在其投资组合上。一位评论员强调了该公司在 Coinbase DPO 之前的立场,作为其储备的一个例子。当其他投资者试图获得信用时,USV 保持沉默。该消息人士说:Wilson没有到处吹嘘,USV什么都没说。它只是沉默不语。因为数据不言自明。

尽管USV在自我祝贺时表现出不同寻常的克制,但这并不意味着它保持沉默。事实上,该公司有一种既定的写作文化,源于Wilson。他在创办USV的同时开始了他的博客AVC,从那时起几乎每天都有文章发表。公司的其他成员可能无法与Wilson的节奏相提并论,但也认真对待写作。

USV似乎利用这种做法来测试新的想法并磨练其思维。尤其是Wilson的博客,帮助他与企业家们建立了良好的关系。Andrew Parker在谈到Wilson时说,创始人 感觉他们在见到他之前就认识他了。

成为一个真正的合作伙伴

从创始人的角度来看,USV似乎属于风险投资的温和地带。该公司既不太亲力亲为,也没有明显的缺席。一位创始人说:他们明白自己是投资者,而不是经营者。大多数投资者不明白这一点。公司在那里提供直率的、高质量的建议,而不进行干预。它通过与创始团队保持密切联系,以确保它了解事务状况。Dune公司的CEO Fredrik Haga强调了这一优势:

USV与被投企业建立了非常紧密的关系。他们在基金规模和团队方面一直保持小规模。他们对我们作为创始人、公司、社区等的了解相当深刻。其他公司有更多的服务,但USV有很多背景......他们给到的建议往往是很一般的,除非你有很好的背景和理解,否则并不那么有用。

Haga 补充说,USV 的团队也“非常人性化,有很多同理心”。

USV在必要时确实会弄脏自己的手。Albert Wenger在帮助Twitter解决其 fail whale问题和合理调整其工程团队方面具有影响力。《纽约时报》2008年的一篇文章描述了Wilson从Etsy的路线图上划掉的潜在功能。但该基金显示出对其角色的起点和终点的理解。

USV似乎也不遗余力地在黑暗时刻帮助创始人。Dave Morgan说:他们做其他基金不做的事情。这包括资助公司以正确的方式关门,尽可能地帮助员工摆脱困境。实事求是地说,这种服务行为在风险投资的迭代游戏中得到了回报--关闭公司的创始人往往会王者归来。USV已经资助了许多企业家数次,包括Morgan本人。

USV与初创企业合作的最后一种值得注意的方式是通过其更广泛的社区。一个对网络效应如此痴迷的公司建立了自己的网络效应,这是很恰当的。被投资公司的员工可以进入一个Slack群组,该群组的目的似乎与Y Combinator的Bookface相似。这是一个交流思想和接受同伴建议的地方。USV还提供 经理人训练营、女性高管领导力计划 和 CEO峰会。

管理时机

USV是一位时机把握的大师。该公司已经显示出挑选投资和退出的正确时机的灵巧能力。时机选择不是人们通常擅长的事情,Charlie O’Donnell说,这非常罕见。ODonnell在成立自己的公司布鲁克林桥投资公司之前是USV的第一位分析师。如前所述,USV抓住了社交媒体和加密货币的时机,在这两个市场上找到了巨大的赢家。(USV还积极投资于领先的加密货币基金,包括Multicoin Capital。鉴于Multicoin的回报,这代表了另一个重大的胜利)。

同样关键的是,USV似乎已经有效地退出了许多最大的头寸项目。作为10亿美元收购的一部分,该基金在其价值下降到仅有300万美元之前,早已出售了其Tumblr股份。这个故事在Zynga身上发生了一个不太明显的版本,据说USV在该游戏业务下滑之前就出售了其股份。这似乎也为Coinbase提供了很好的时机。

USV的诀窍不仅仅是运气好。该公司有一本管理其赢家的游戏手册。正如Wilson所写的:在这些上市前的流动性交易中,我们通常会寻求清算10%到30%的头寸。通过这样做,公司锁定了收益,降低了投资风险,并保留了进一步升值空间。

保持自律

今年4月,USV宣布它已经筹集了两个新基金:一个2.75亿美元的早期投资基金和一个3.5亿美元的 机会基金。对于一个具有如此地位和成功的公司来说,这些数字并不高,但它们与USV在规模方面的极端自律是一致的。该公司从来没有募集过比这些最新化身更大的基金,因为他们认为过大的基金会影响回报。

USV在这方面的做法与行业趋势相悖。许多备受瞩目的基金都利用过去几年的时间迅速扩大资产管理规模。前面提到的那位机构投资者说:人们不会对钱说不。尤其是当他们成功的时候。USV是个例外。在我看来,他们是一个特殊的基金。同一消息人士指出,他们是极少数在基金规模上保持自律的基金经理之一

USV的成功表明,风险投资可以是一种技巧性的游戏。如果你愿意思考、工作并保持自律性,即使是早期投资中看似侥幸的赌博也可以成为一种实践,一种模式。

Benjamin Graham曾经说过:成功的投资专家都是自律的、一致的,他们对自己所做的事情和如何做有大量的思考。如果他今天还活着,这位被称为华尔街院长的人不用走多远就能找到同意他观点的人。