本文来自 Fundamental Labs,原文作者:King Tuts and 0xPhillan,由 Odaily 星球日报 Maxlion 编译。

TL;DR

纯粹的聚合器项目设计得非常轻巧。他们没有自己的 swap 和 跨链桥,从而降低了风险。此外,这些协议不受集成交换和桥接的限制,具有最大的灵活性,可以为用户搜索最佳路由路径,并且可以共享所有路径信息。但是,这些协议很难收取费用。增加费用意味着增加用户的交易成本,并可能将用户推开。

内置 swap 的跨链 DEX 在每个连接的区块链之上都有自己的交易流动性,这对它们自己来说是一条强大的商业护城河。然而,交易池的建立极其困难,流动性的分割可能导致高滑点。这种类型的 DEX 更适合现有的多链 DEX(如 SushiSwap)希望将业务扩展到跨链交易所。

内置跨链桥流动性池的跨链 DEX 可以被认为是一种很好的商业模式,因为跨链桥是产品中最重要的部分,并且 DEX 可以保持对资金流动的完全控制。凭借成熟的跨链桥和流动性池,该协议可以轻松帮助客户在多链生态系统中交换代币。然而,最大的问题是,跨链桥仍然是区块链行业最脆弱的部分之一。跨链流动性池的安全性难以保证。

基于侧链的跨链 DEX 也是一个很好的商业模式。代币可以被赋予多种功能,例如 Layer 1 区块链的 Gas 费、MEV 的提取、交易费和过桥费。问题是构建第 1 层区块链比构建应用程序要困难得多。困难不仅在于技术,还在于生态系统、社区和开发者的发展。

一、背景

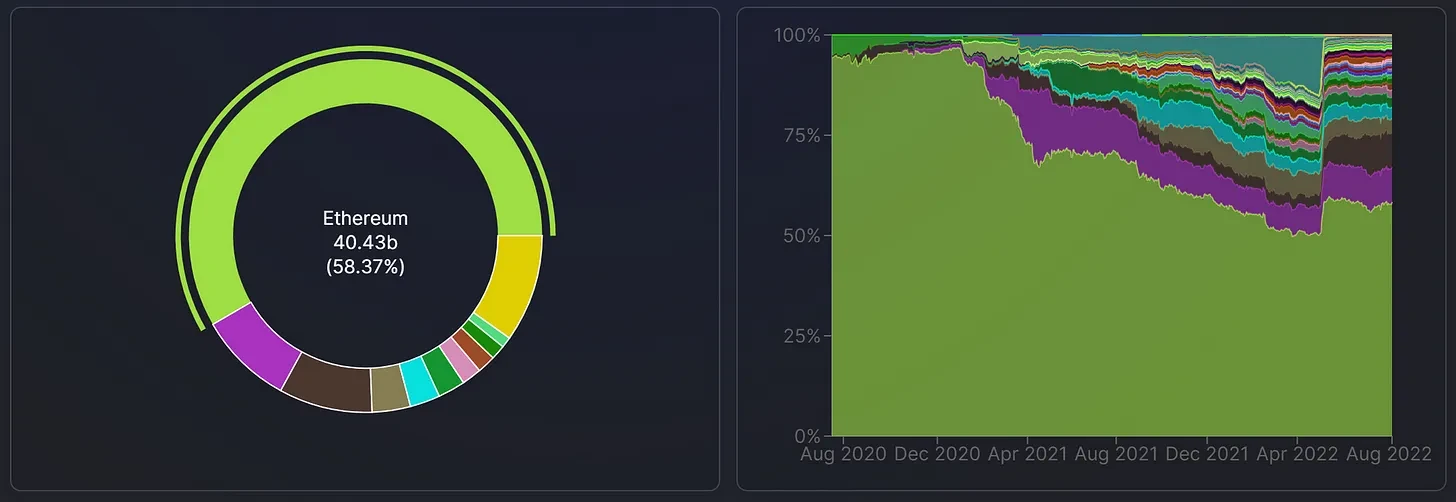

加密行业已进入跨链时代。根据 Defillama 的数据,以太坊总锁仓价值(TVL)的份额自去年年初以来一直在下降,从超过 95% 下降到仅 58.37%。

随着 Web3 中公链和汇总层的不断增加,许多应用都构建在不同的孤立生态上。尽管其中一些应用部署在多个区块链和汇总层上,但它们的流动性不可避免地碎片化,给用户带来不便。此外,用户通过中心化交易所或笨拙的跨链桥将资产转移到不同的生态系统是很麻烦的。为了解决这个问题,去中心化交易所可能不得不接受向跨链生态系统的转变。从去年开始,很多跨链交易所陆续上线。甚至 SushiSwap 和 Ren Project 也发布了自己的跨链交易所应用。

跨链交易所应用是非常复杂的产品,它将 DEX、跨链桥和路由集成到一个应用程序中。在这篇文章中,我们将仔细研究各种跨链 DEX 产品。

二、项目

一些跨链桥只支持稳定币之间的交换。例如,Stargate Finance 可以帮助用户将以太坊主网上的 USDT 转移到 Polygon 上的 USDC。这些类型的跨链桥不是本文的主题。相反,本文专注于那些能够使用户在不同的区块链和代币之间无缝移动他们的资产。根据项目方是否构建自己的 DEX、跨链桥或区块链,我们将产品分为以下 4 类:

2.1纯聚合器

纯聚合器是一种跨链 DEX,它没有自己的区块链、桥接或交换功能。与 1inch 不同的是,该产品不仅聚合了Uniswap 、PancakeSwap 或 SushiSwap 等 DEX,还聚合了 Connext 、Hop 和 ThorChain 等跨链流动性池。它通过其路由算法为用户搜索最佳路径,并通过调用路径中的协议来执行交易。

2.1.1 Li.Finance

Li.Finance 是一个跨链桥和 DEX 聚合器。提供 “bridgeDEX” SDK 和 Widget,帮助开发者基于 Li.Fi 构建自己的跨链应用。它还发布了自己的跨链 DEX:TransferTo.xyz。该产品聚合了 10 个桥接器、18 个交易所和 16 个 EVM 链或汇总。

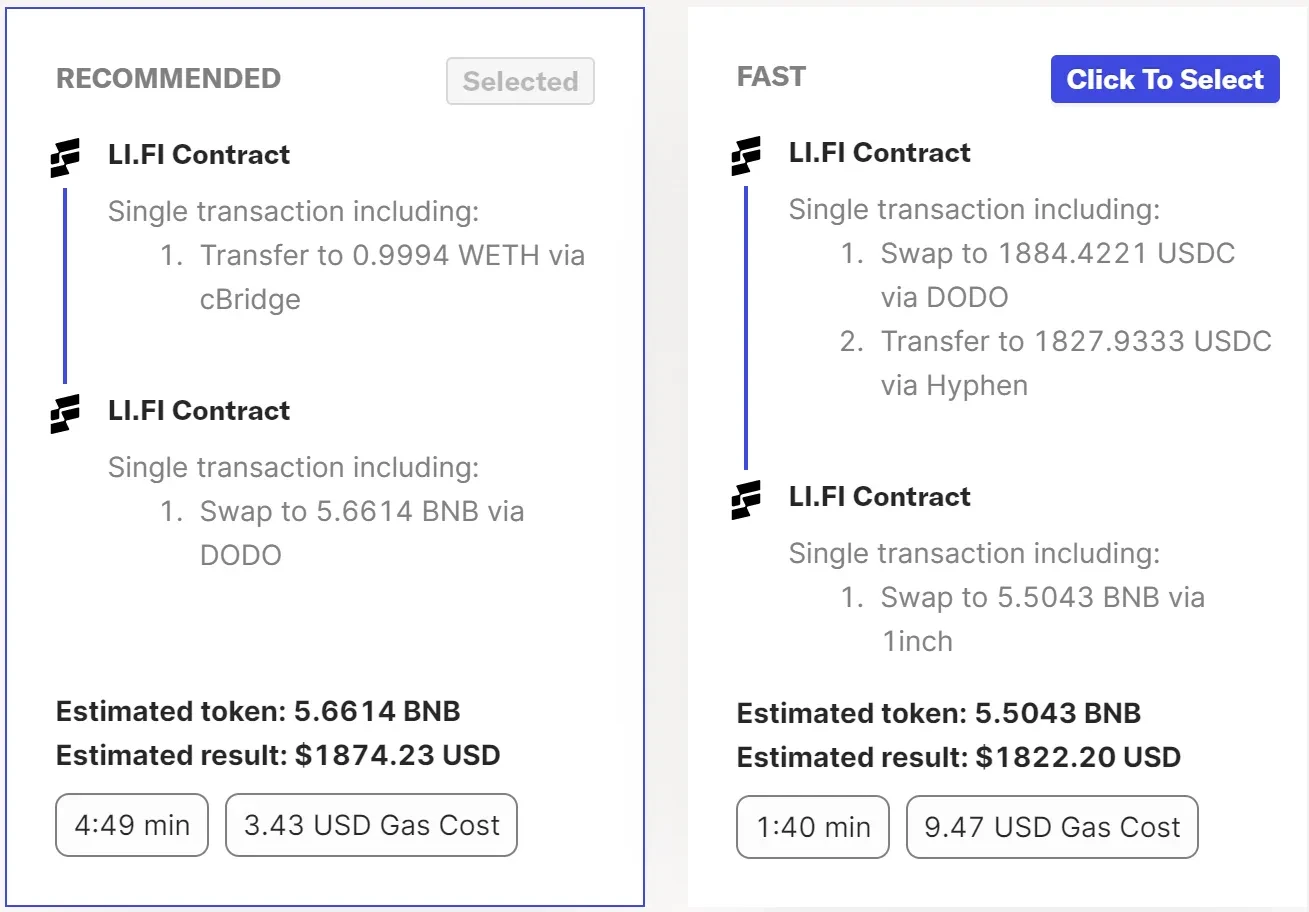

交易功能使用户能够将任何代币从任何区块链交换或汇总到另一个。所有路由路径的详细信息都会显示给用户,例如使用的跨链桥和交换路由、预期的时间和气体成本以及估计的结果。此外,该协议还提供了多种路径选项供用户选择。更高级的用户甚至可以排除他们认为有风险的协议。

仪表板清楚地显示了用户在 Li.Fi 支持的所有 EVM 区块链和汇总中的投资组合。此功能非常方便,因为有时用户可能会忘记他们在各种区块链网络中持有的资产。

Li.Fi 于去年底推出,获得 Gitcoin 资助,并获得 Coinbase、Dragonfly Capital、1k(x) 等多家机构的投资。截至撰写本文时,该工具可免费使用,并已实现 2.5 亿美元的交易量。尽管 Li.Fi 团队在 Github 上发布了代币合约,但代币尚未发行。

2.1.2 Bungee

Bungee (以前称为 FundMovr),与 Li.Fi 非常相似。Bungee 由 Socket 提供支持,这是一种用于跨链传输安全高效的数据和资产的互操作性协议。Socket 不是跨链桥,也不是跨链应用。它是一种基础设施工具,允许开发人员轻松构建可互操作的应用程序。开发人员可以使用 Socket 构建具有互操作性的应用程序,作为应用程序基础架构的核心部分。SocketLL 和 SocketDL 是 Socket 的主要产品。

SocketLL 实现了跨链的高效资产转移。它统一了跨桥和 DEX 的流动性,并根据用户偏好(如费用、速度或安全性)通过它们路由资金。SocketDL 支持跨链的数据传输。截至上个月,SocketLL 处理了超过 40 万笔交易和超过 4 亿美元的交易量。稍后将推出通过 SocketDL 进行的数据传输。

Bungee 通过插入 Socket Liquidity Meta-Layer 在链之间移动资产。它允许用户通过其路线无缝地在任何链上交换和转移资金。

与Li.Fi 一样,Bungee 为用户提供了多种选择并显示了所有详细信息。蹦极也可以免费使用。不同的是,在 Bungee 中,用户无法选择使用哪个网桥或 DEX,他们只能选择一个路由路径来执行。此外,Bungee 允许用户在与发起交换的地址不同的另一个地址上接收资产。Refuel 是一个方便的工具,也是 Bungee 的一部分。当用户设置一个没有任何代币来支付gas费用的新地址时,他们可以通过Bungee轻松地用他们在其他区块链上持有的资产购买所需的代币。

Socket 获得了 Framework Capital、Nascent 和 Lightspeed 等公司的投资。根据 DappRader 的数据,Bungee 仅处理了 565 万美元的交易量。截至撰写本文(8.16)时,Bungee 和 Socket 都没有发布代币。

2.1.3 Router Protocol

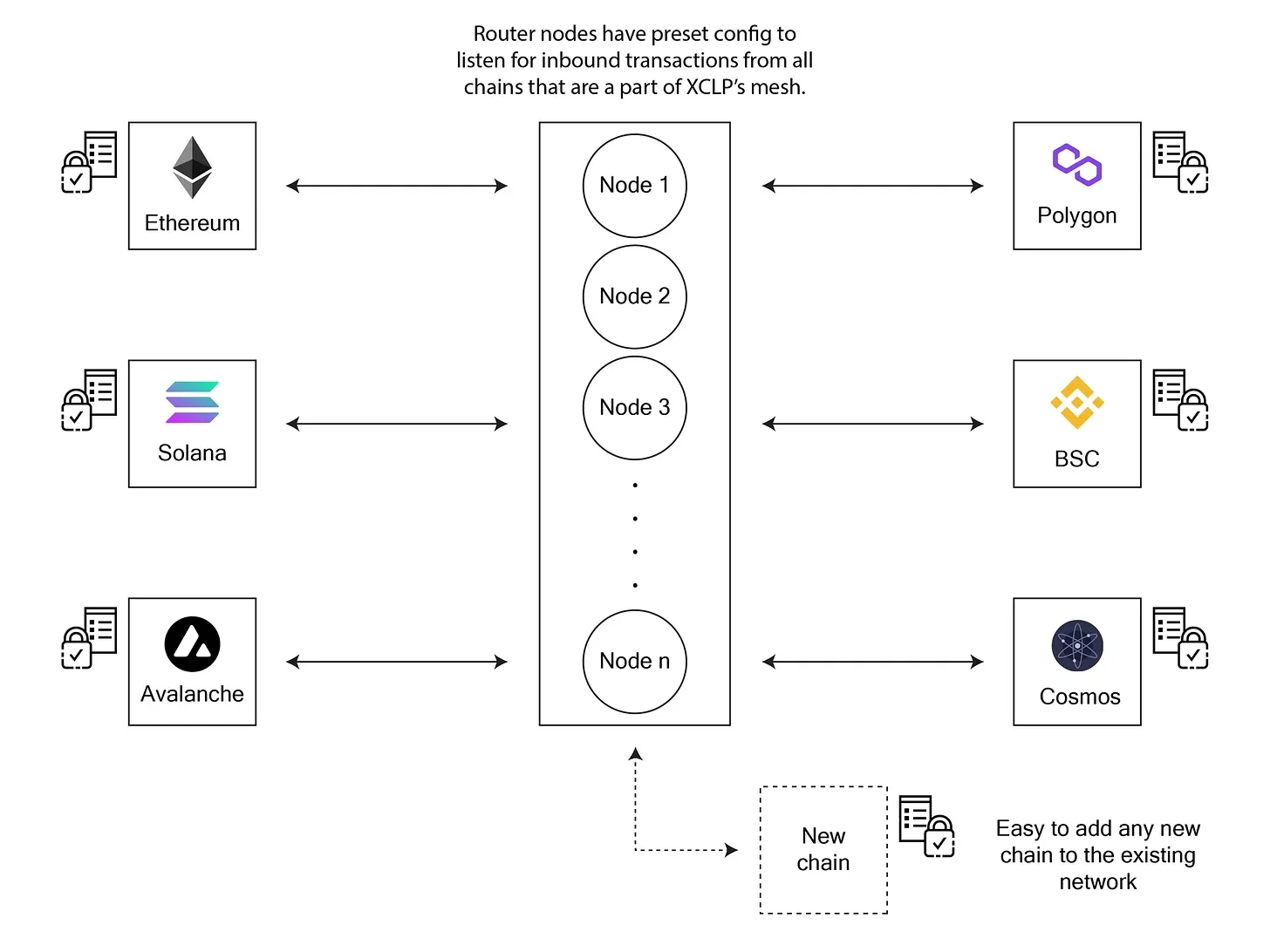

Router Protocol 是一个与 Li.Fi 和 Bungee 非常不同的跨链桥。它是一个可扩展的多向桥梁,连接当前和新兴的第 1 层和第 2 层区块链,以允许合约级数据或代币在它们之间流动。Router 的 XCLP(跨链流动性协议)提供跨链的无缝流动性迁移,加上智能订单路由,可根据可定制的参数高效执行。

Voyager 是一个由路由器协议驱动的跨链 DEX。Router Protocol 没有建立自己的跨链流动性池,这就是为什么 Voyager 只能使用 Router Protocol 传输消息而必须与其他跨链池集成才能执行交易的原因。

Voyager 的 UI 与 Li.Fi 和 Bungee 非常不同:它不显示任何有关路由路径的信息,而是更类似于 Uniswap 的交换界面。

Router Protocol 获得了 Coinbase Ventures、QCP Capital 和 Alameda Research 的投资。它连接了 9 个区块链,自推出以来累计交易量超过 3 亿美元。它发行了代币 ROUTE,市值约为 3000 万美元,FDV 为 7800 万美元。

2.2内置 swap 的跨链 DEX

与纯粹的聚合器不同,具有内部交换功能的跨链 DEX 拥有自己的交换应用程序。他们首先在多条链上建立交易所,然后与外部跨链流动性池集成以处理交易。

2.2.1 SushiXSwap

SushiSwap 是最著名的 Uniswap 分叉项目之一。如今,SushiSwap 远不止是 Uniswap 的一个分支。在 Uniswap 深入挖掘 AMM 功能的同时,SushiSwap 正在积极部署不同的区块链或汇总并扩展其业务。现在它已部署在 14 个区块链上,截至撰写本文时,这些链上的 TVL 已累积约 7.5 亿美元。尽管 SushiSwap 的 TVL 从峰值下降了 90%,但他们的 TVL 仍然是所有 DEX 的前 10 名。

基于这些区块链的流动性,SushiSwap 推出了其跨链产品SushiXSwap 。SushiXSwap 与充当跨链桥的 Stargate Finance 集成。而 Stargate Finance 仅支持稳定币的跨链交易。因此,SushiXSwap 首先将客户的资产兑换成稳定币,然后将其转移到目标链,然后再将这些资产兑换成客户的目标资产。

SushiXSwap 于 7 月 21 日推出,到 8 月 8 日交易量达到 50 万美元,看起来数据不高,但时间很短。我们可以期待它随着时间的推移会表现得更好。

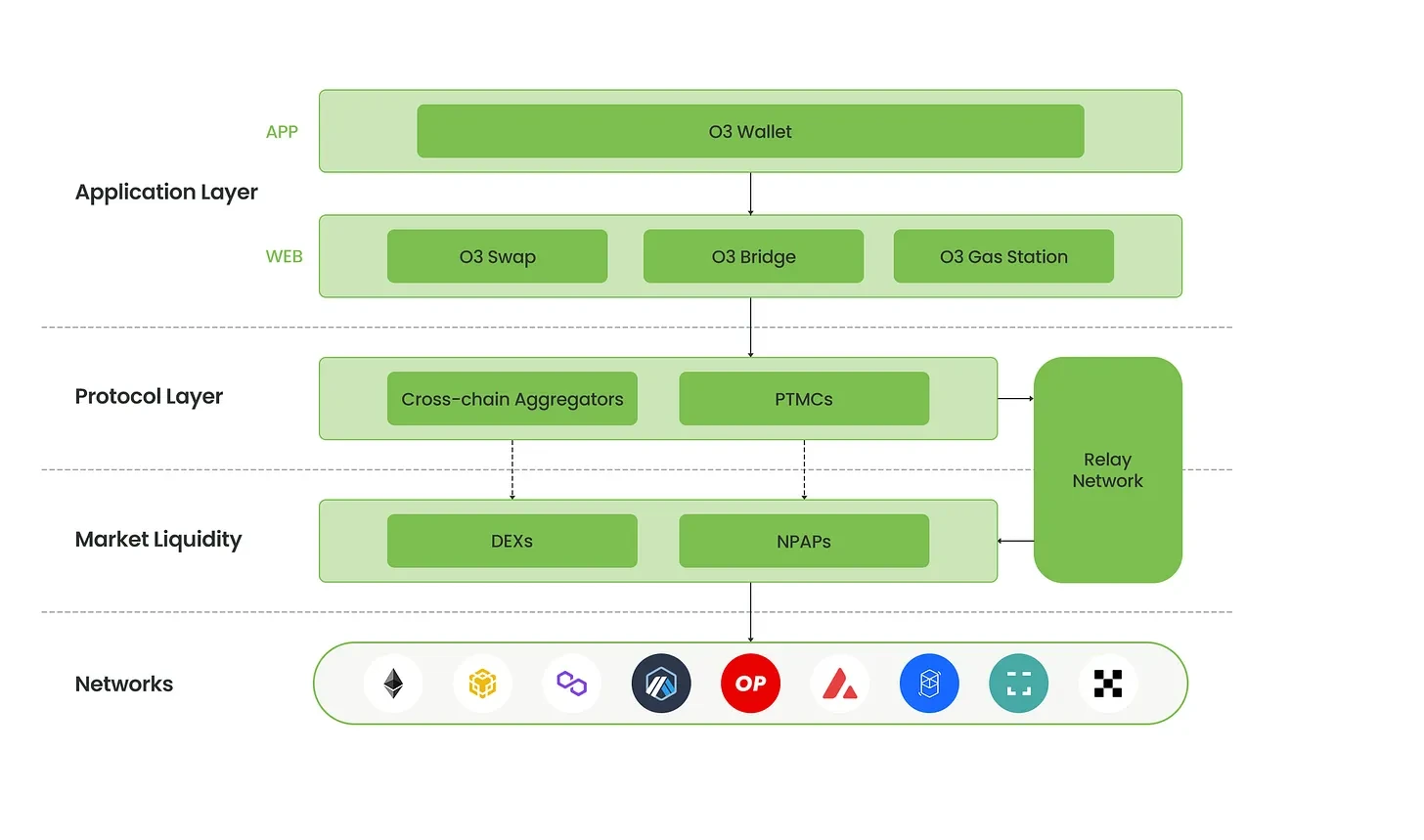

2.2.2 O3Swap

尽管 O3Swap 和 SushiXSwap 都是具有内部交换功能的 DEX,但它们实际上在底层有很大不同。一般来说,O3Swap 项目中的内部交换更像是一个跨链流动性池,而不是一个交换池。

O3Swap 与 Poly Network 集成为跨链桥。Poly Network 是领先的跨链桥接器,它将客户端的资产锁定在源链中,并将目标链上对应的封装好的 ptoken 发给客户端。O3Swap 为了保证客户能够获得原生代币而不是ptoken,在每条区块链上建立了稳定的swap(即O3 Hub),帮助用户在ptoken和原生代币之间进行交换。但是,稳定交换不一定支持用户将其代币兑换成目标资产。这意味着 O3Swap 需要与至少一个外部交换平台集成,以处理其 O3 Hub 无法覆盖的最后一段交易。

例如,当用户想要将他在 Polygon 上的 USDC 兑换成以太坊主网上的 ETH 时,该协议将首先发行与要兑换的 USDC 相等数量的 pUSDC,然后将 pUSDC 桥接到以太坊主网上,然后再兑换回来USDC,最后与 Uniswap 或 1inch 集成,将 USDC 兑换成 ETH。

据 DefiLlama 称,O3Swap 的 TVL 仅为 1000 万美元左右,不足以支撑庞大的交易量。O3Swap 构建了一个路由算法来与其他 DEX 集成以增加流动性。O3Swap V1支持源链的路由交换,V2支持源链和目标链的路由交换,为用户提供了更多的选择来降低交易成本。

O3Swap 和 Poly Network 的团队均来自 Ontology 生态。他们在加密行业拥有良好的商业经验。O3Swap 与许多区块链和汇总建立了合作伙伴关系,以促进他们的 TVL。然而,Poly Network 的重大黑客攻击严重伤害了 O3Swap。O3 Swap 的 TVL 在短短一个月内从 7 亿美元左右下降到 2 亿美元,并且还在继续下降。目前 TVL 仅为 1000 万美元。

该项目发行了 O3 代币,其市值约为 500 万美元,FDV 约为 1380 万美元。

2.3 内置跨链流动性池的跨链 DEX

如果跨链 DEX 通过外部跨链流动性池执行交易,它必须为此服务付费。一些产品决定建立自己的流动资金池来消除这种成本。此外,大型内部流动资金池可以帮助维持协议的经济护城河,以保持相对于竞争对手的竞争优势。

2.3.1 XY Finance

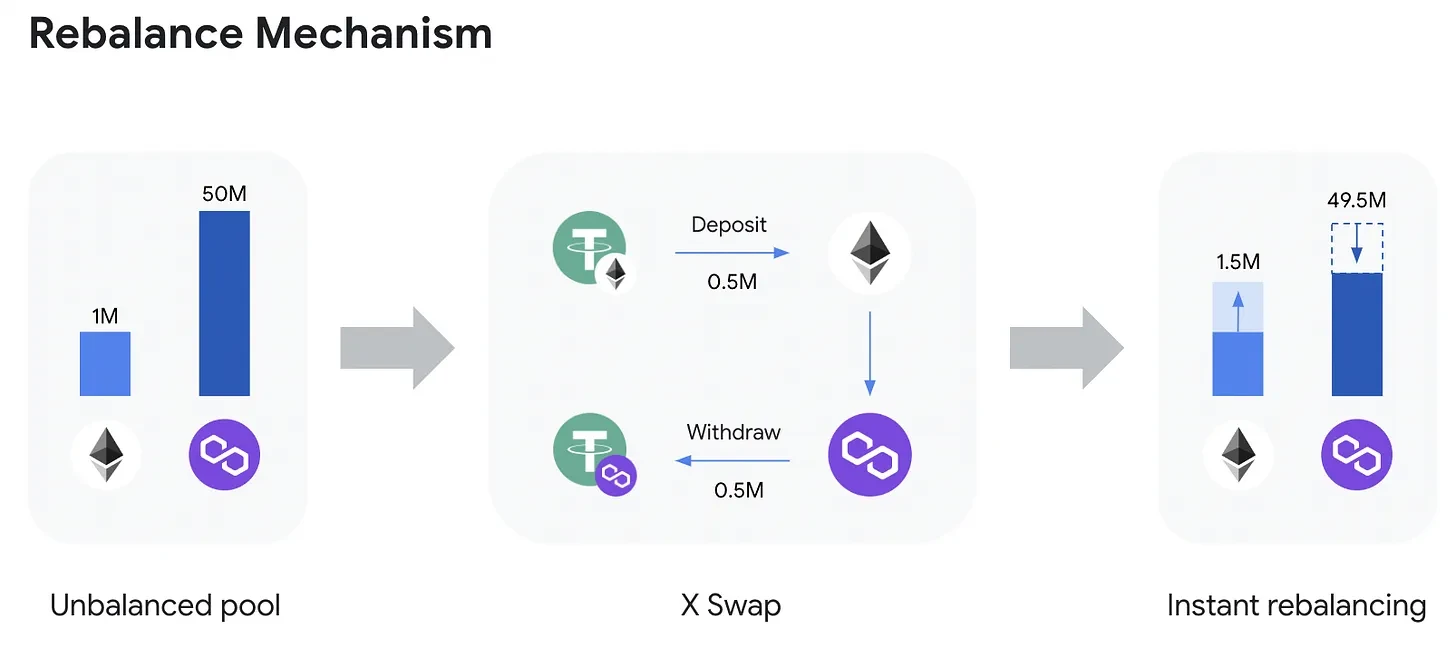

XY Finance是 DeFi 和元宇宙的一站式跨链聚合器。XY Finance由X Swap和Y Pool两部分组成,以促进跨链互换和奖励流动性。

X Swap 是一个 DEX 聚合器,而 Y Pool 通过链之间的交换费用激励所有流动性提供者。发行的 XY 治理代币用于激励在特定池中部署流动性的流动性提供者。在 Y Pool 中,有时会出现某个池支持的代币被换上并用完的情况,而这个代币不断地被换到另一个中,这导致了该链上出现称为“”不平衡池“”(unbalanced pool)的情况。以下流程图显示了由于某种加密货币短缺而出现不平衡池的场景。再平衡算法将 XY 代币奖励给通过 X Swap 恢复再平衡池的用户。

XY Finance 获得 Animoca Brands、YGG 和 Circle 的投资。代币 XY 已发行,市值为 250 万美元,FDV 为 2800 万美元。Y Pool 的 TVL 仅为 330 万美元左右,这意味着 XY Finance 必须通过外部桥池来结算大部分交易。自推出以来,XY Finance 已处理 1.52 亿美元的交易量,而 24 小时交易量约为 55.8 万美元。

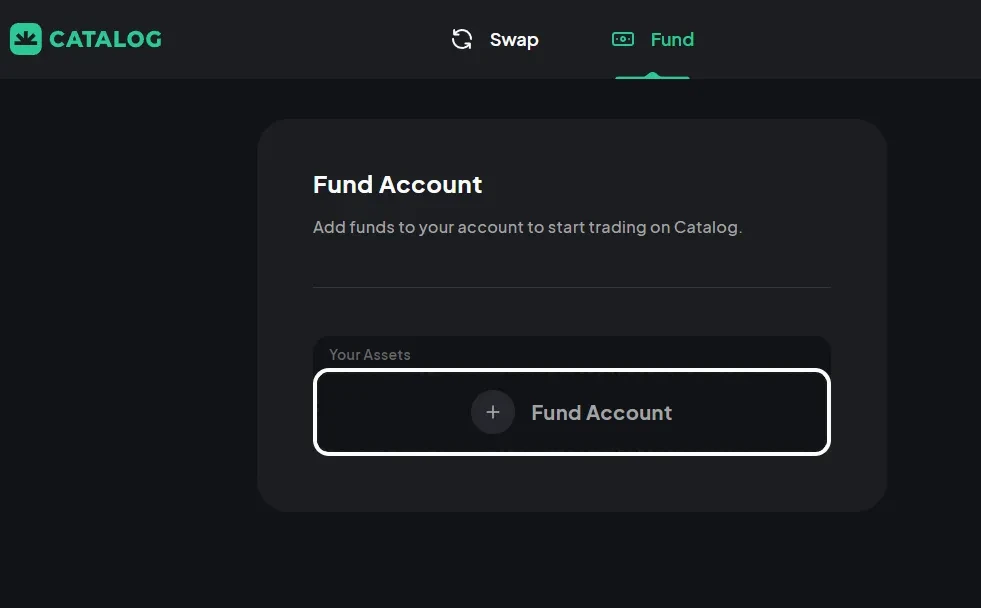

2.3.2 Catalog

Catalog是一个去中心化的网关,供用户跨多个链发现和交易加密资产。Catalog基于最安全的跨链协议之一Ren构建,它使用了有史以来第一个无限流动性机制,允许用户在 DeFi 元界中简单地交易资产。这是 Ren Labs 开发的第一个基于 Ren 协议的消费者应用程序。

Ren 是业内最成功的跨链桥之一。自推出以来,它已处理了约 120 亿美元的交易量,为 Catalog 提供了极强的流动性支持。

目录与上面提到的项目有很大不同。在目录中,用户必须在交易前将资产存入他们的账户,然后可以提取它们。这与中心化交易所的工作方式非常相似。好处是入金后可以立即进行交易,但出入金过程仍然需要时间。

该产品仍在测试中,技术细节尚未披露。我们将不得不等到产品正式推出才能获得更多信息。但是,Catalog 和 SushiXSwap 最大的区别在于 Catalog 会有自己的 token。Catalog 在 2 月份宣布筹款 750 万美元,参与方包括 Amber Group、Multicoin Capital 和 Cumberland DRW。

2.4 基于侧链的跨链 DEX

与 DEX 聚合器 1inch 类似,目前大多数跨链 DEX 都是免费使用的,这使其难以支持其代币的内在价值。由于过桥费低且风险高,即使是内部流动资金池也无法产生良好的利润。在这种情况下,一些项目会构建自己的侧链,以增强其产品的安全性和代币的价值。

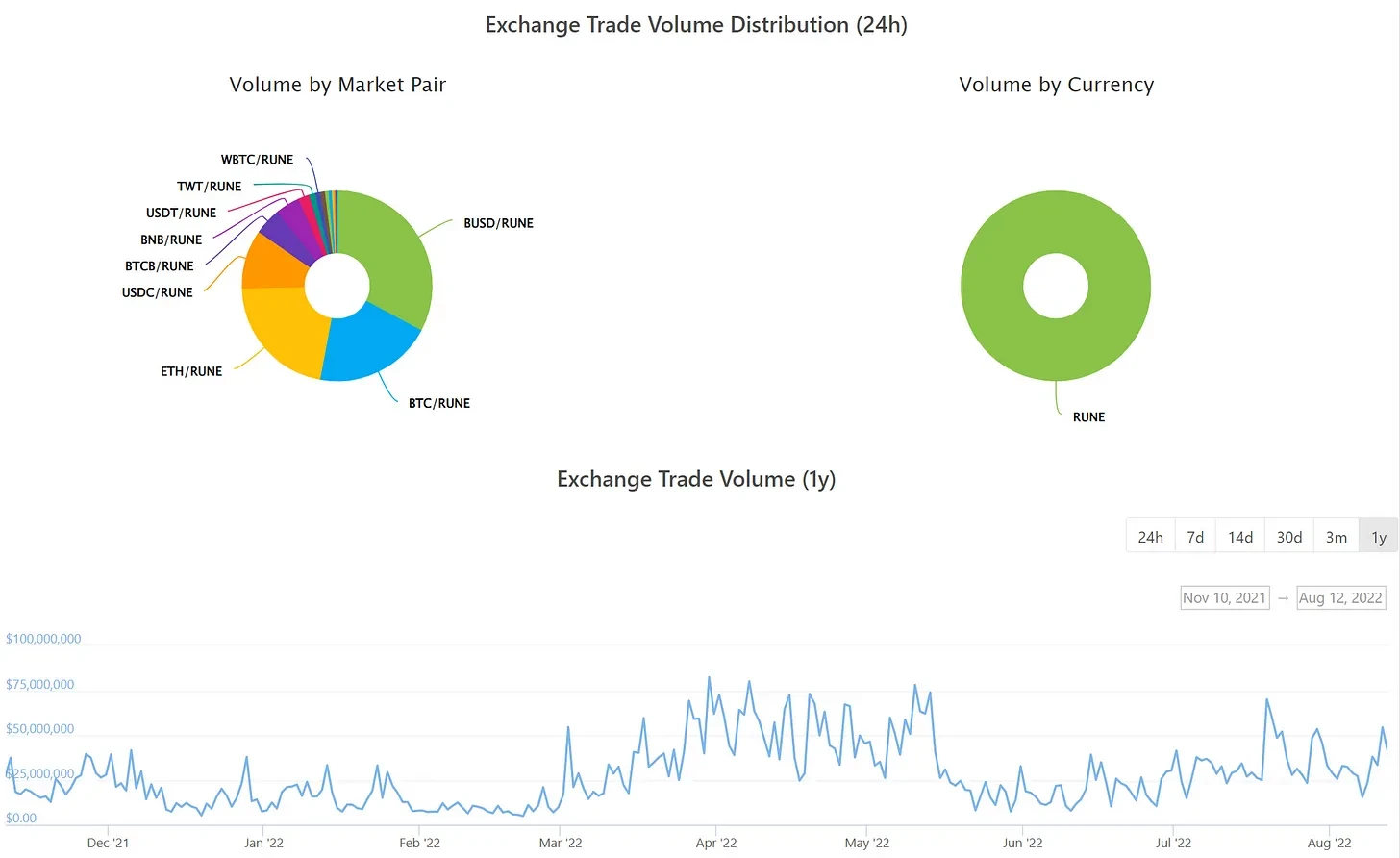

2.4.1 ThorSwap

ThorChain 是一种基于 Tendermint 和 Cosmos-SDK 的去中心化跨链流动性协议,它利用阈值签名方案 (TSS) 技术来保护资产。它不固定或包装资产,它只是确定如何移动它们以响应用户操作。ThorChain 观察进入金库的用户存款,执行业务逻辑(交换,添加/删除流动性),并处理相关的对外交易。

在 ThorChain 之上构建了许多接口。ThorSwap 是最常用的功能,不需要 KYC。

基于 Tendermint,ThorChain 不仅可以支持 EVM 链之间的交互,还可以支持非 EVM 链之间的交互。因此,为了获得最佳的用户体验,应该使用 xDEFI 等全链钱包来代替 Metamask 等 EVM 钱包。

ThorSwap 没有汇总来自外部 DEX 的流动性,而是在 ThorChain 之上建立了自己的交易所。流动性 TVL 约为 1.71 亿美元。和 Bancor 一样,在 ThorSwap 中,所有的流动性池都应该建立在 RUNE(ThorChain 的原生代币)和其他代币之间的交易对。这种机制增加了 RUNE 的需求和内在价值,但限制了流动性 TVL 的规模。

ThorChain 代币 RUNE 的市值为 8.73 亿美元,FDV 为 14.5 亿美元。自推出以来,ThorSwap 已处理超过 68 亿美元的交易量,目前日交易量约为 5100 万美元。

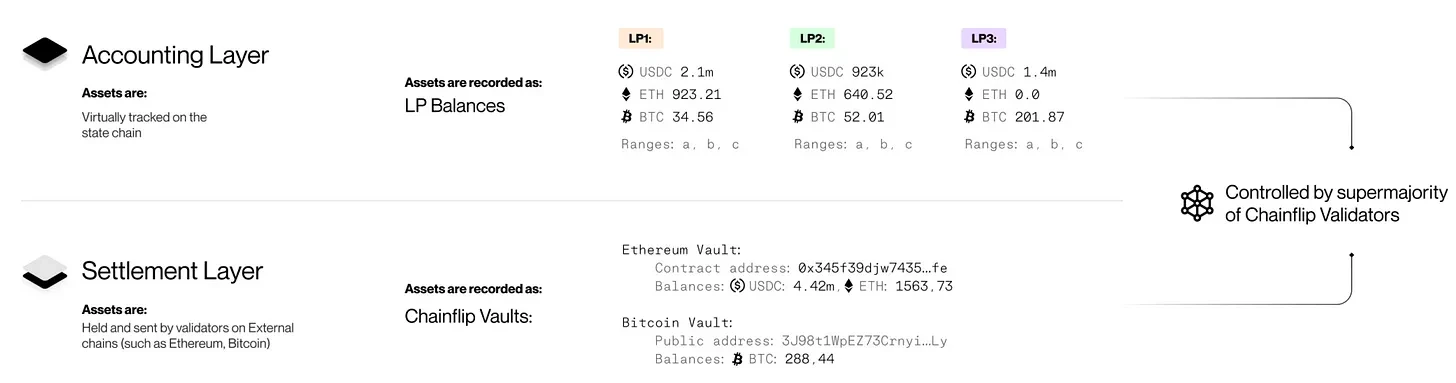

2.4.2 Chainflip

Chainflip是一种去中心化、去信任的协议,可以实现不同区块链之间的跨链交换,这与 ThorSwap 非常相似。不同之处在于,Chainflip 建立在 Polkadot 生态系统中的 Substrate 之上,而 ThorSwap 建立在 Cosmos 生态系统中的 Tendermint 之上。根据白皮书,Chainflip 正在每个主要的区块链生态系统上建立自己的流动性池,并且也在建立自己的基于 AMM 的交换。白皮书显示,Chainflip AMM 将基于 Uniswap V3 设计。

Chainflip 获得了 Coinbase Ventures、Mechanism Capital 和 ParaFi 的投资。Chainflip 的代币 FLIP 被验证者用作抵押品,为网络提供经济安全性。该协议对每次交换收取 0.10% 到 0.20% 的费用。该费用用于直接从 Chainflip AMM 购买和销毁 FLIP 代币。

与 Catalog 一样,Chainflip 的用户体验似乎类似于中心化交易所,要求用户在交易前存入资产,然后让他们取出这些资产。但是,Chainflip 尚未启动公开测试,因此我们没有足够的信息来发表更多评论。

2.4.3 Chainge Finance

Chainge Finance是一个有趣的项目,由 DJ Qian 创立,他也是Anyswap和Fusion的联合创始人。与 Anyswap 类似,Chainge Finance 建立在 Fusion 区块链之上,但使用的机制与其他拥有自己侧链的跨链 DEX 完全不同。

首先,Chainge Finance本身就是一个移动钱包。用户必须直接使用 Chainge Finance 应用程序,而不是通过 Metamask 等其他区块链钱包。

其次,当Osmosis等中心化交易所或项目收到用户的存款时,他们会锁定资产并在用户账户中放入一个包裹的代币,或者只是在用户账户中添加一个数字,而不实际让用户对其资产进行托管。然后用户可以开始使用这些数字进行交易。因此,来自 Polygon 或来自以太坊主网的 ETH 在这种系统中将显示完全相同。但是,在Chainge Finance中,代币将准确显示代币在哪个链上。而且,用户可以一键将多条链上的代币交易到一条目标链上,非常方便。

第三,Chainge Finance在Fusion区块链上没有内部交换,但它在每个连接的区块链上建立了流动资金池。当用户进行交易时,项目将从目标链上的 DEX 中获取流动性供应并完成交易。这类似于 DEX 聚合器。

2.4.4 ChainSwap

ChainSwap 于 2021 年 3 月推出,雄心勃勃。ChainSwap 与Li.Fi非常相似:它没有自己的流动资金池或桥梁。相反,它与 AnySwap、PolyNetwork 和 cBridge 等集成,为用户执行跨链交换。但是,该产品只显示了一个无法调整的单一路由路径。截至撰写本文时,支持的资产也有限。例如,ChainSwap 上没有 ETH 交易对。然而,ChainSwap 使用户能够跨链移动 NFT。

根据 Gitbook 的说法,ChainSwap 团队希望建立一个跨链桥和应用程序中心,允许项目在区块链之间无缝桥接。他们正计划在其上建立一个内部侧链和一个跨链桥流动性池。有了这个基础设施,它不仅可以支持跨链 DEX,还可以支持借贷、NFT 市场和实时统计。

ChainSwap 获得了 Alameda Research、CMS 和 NGC 的投资。它发行了代币 $ASAP,目前市值为 55.4 万美元,FDV 为 270 万美元。该协议的累计交易量为 1.85 亿美元。然而,它在 7 月份遭到黑客攻击,给用户造成了约 80 万美元的损失,严重损害了用户对该平台的信心。

三、市场格局

跨链 DEX 通常建立在现有的 DeFi 和多链生态系统之上。由于这些生态系统最近才成熟,最新的跨链 DEX 还很年轻。大多数 web3 用户仍然习惯于使用中心化交易所或跨链桥来转移他们的资产。然而,随着越来越多的用户进入 web3 以及越来越多的加密资产分布在多链生态系统中,跨链 DEX 的需求将会增加。

3.1 市场数据

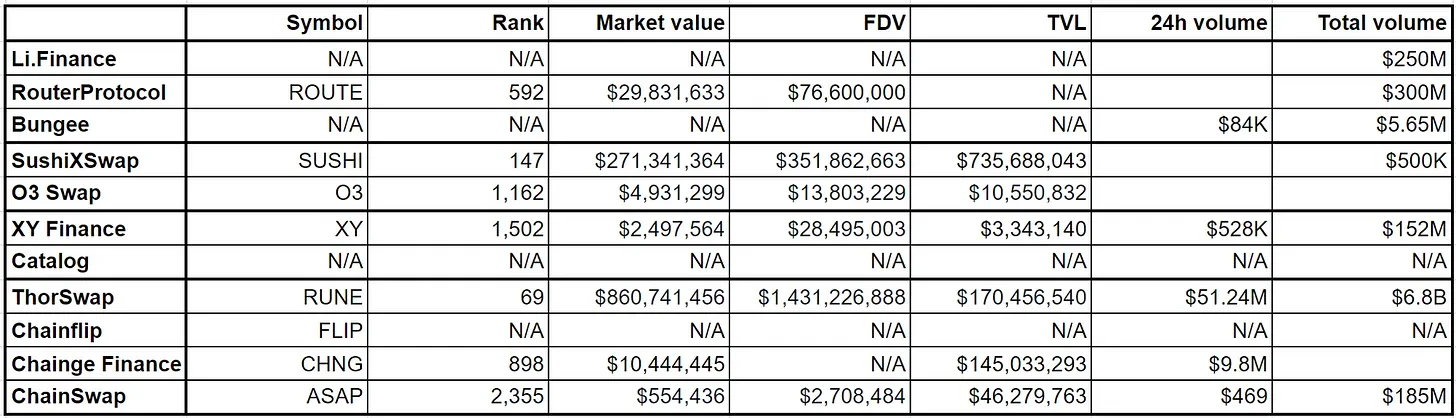

从下面的市值数据来看,RUNE 的表现非常好,市值在 8.6 亿美元左右。作为领先的 DEX 之一,SUSHI 的市值约为 2.7 亿美元。其他协议代币的市值均低于 3000 万美元。

在交易量上,ThorSwap 占据了跨链 DEX 业务的最大份额。它已经处理了超过 68 亿美元的交易量,其日交易量约为 5100 万美元。Router Protocol、Li.Finance、ChainSwap 和 XY Finance 的总交易量累计达到 150 至 3 亿美元。Bungee 的总成交量只有约 565 万美元。SushiXSwap 于 7 月 21 日上线,截至 8 月 8 日交易量仅为 50 万美元。最后,O3Swap 和 Chainge Finance 均未披露此信息。

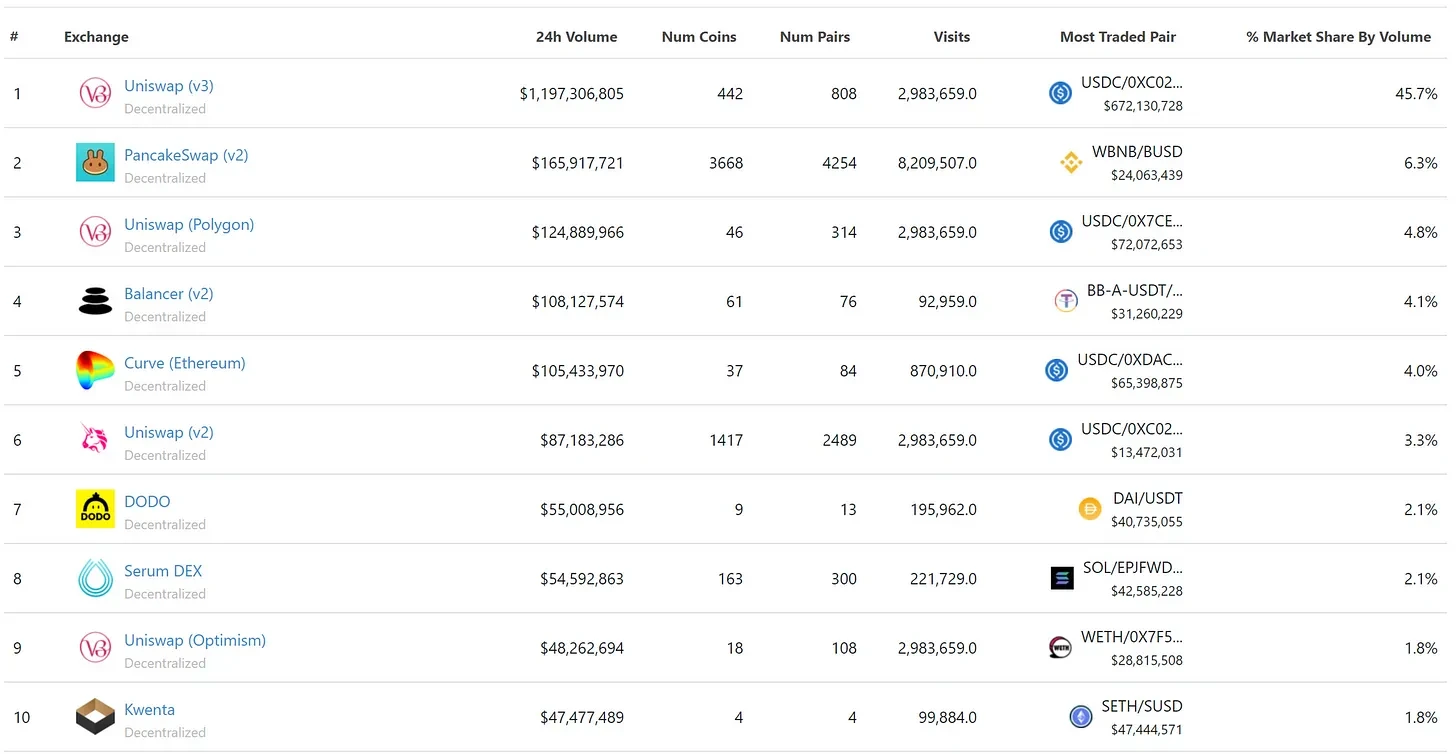

但是,跨链 DEX 行业的交易量与其他 DEX 协议相比仍然很小:Uniswap 处理的日交易量约为 12 亿美元,约为所有跨链 DEX 日总交易量总和的 10 倍。

四、结论

跨链 DEX 是 DeFi 加密领域的新兴业务领域。自 2022 年年中以来,多链生态变得越来越流行。大多数跨链 DEX 在 2021 年或 2022 年推出,发展历史非常短,因此它们的交易量仍然非常小,代币估值还没有表现得相当好。尽管如此,随着新网络和生态系统的增加,对跨链功能的需求也在增加,从而为跨链 DEX 创建了一个有效且强大的需求场景。目前,跨链 DEX 估值仍然很低,但上行空间非常大