Aperture 是一个颇为有趣却具有悲情色彩的项目。它产品设计独特,为用户提供了 Delta 中性的收益农场,却选错了公链,部署于 Terra 之上。

随着 Luna 的崩盘,生不逢时的 Aperture 也就此沉寂。目前,Aperture 正寻求在 DeFi Chain 上重新建立相似策略的收益农场。

Delta中性是什么?

要想了解 Aperture 的运作,首先我们需要引入 Delta 中性这一概念。

Delta 值代表期权价格或期权费因为标的期货价格的变动而产生的波动。它是标的期货走势的一部分,在 -1 至 1 之间波动。而 Delta 中性则是指让 Delta 维持中性的一种投资组合策略,利用多个头寸,平衡正 Delta 和负 Delta ,使有关资产的总 Delta 为零。

也就是说,当你持有 Delta 中性的投资组合时,相当于同时在对同一事物的正反两面下注。

Aperture是如何做的?

Aperture 基于三种协议构建 Delta 中性策略——Anchor 、 Mirror 和 Spectrum。

Anchor 是借贷协议,可以充值稳定币挣取利息(曾经保底年化 20%)。Mirror 是一款合成资产协议,它可在链上为投资者提供价格锚定真实资产的股票合成资产(一些 CEX 也提供类似产品)。Spectrum 则是收益聚合器。

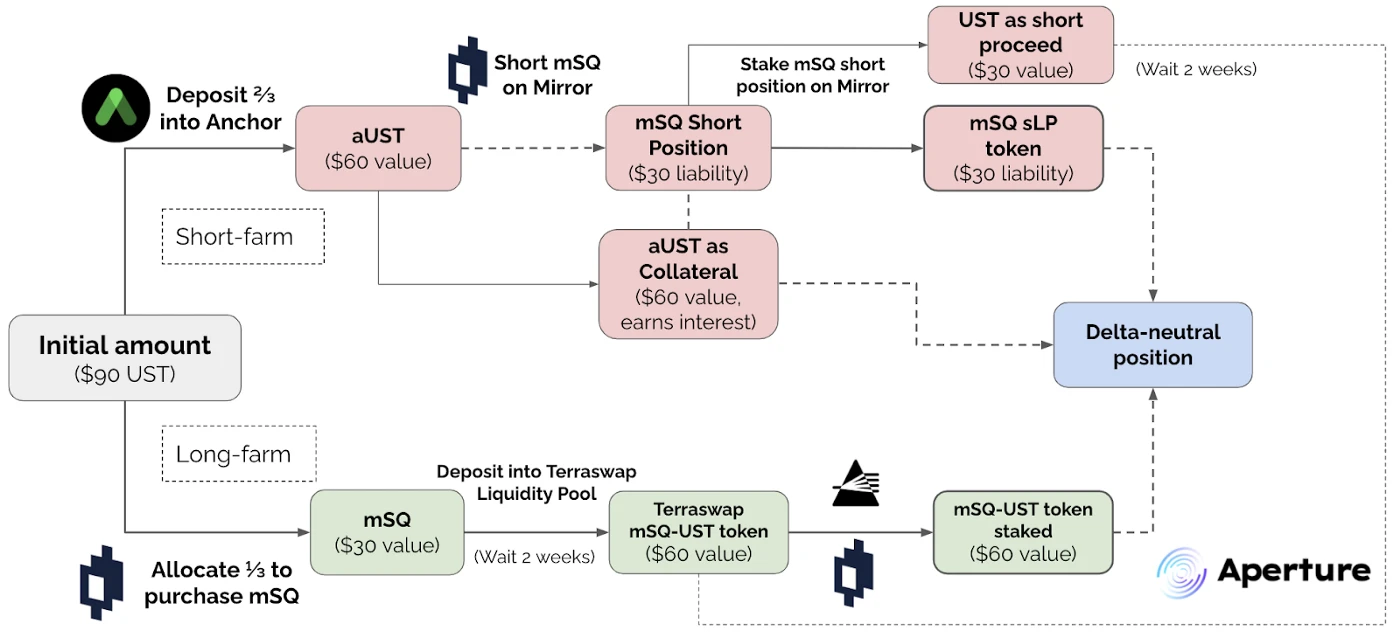

当我们在 Aperture 一个 Delta 中性时,首先三分之二的仓位会被协议用来存入 Anchor,这可挣取稳定币所产生的利息(当然,是在 Luna 危机还未发生之前)。其次存款凭证 aUST 被协议用来抵押,以 200% 的安全抵押率(也即总资产的三分之一)在 Mirror 上创造合成资产的空头头寸。而在 Mirror 上,创建空头上可以挣取收益的。最后,空余的三分之一仓位被用来购买对应的多头对冲。而当空头头寸到期解锁之后,用户可得到对应价值的稳定币资产,这可被用来和现货组成 LP,将 LP 存入农场又可获得长期收益。

听上去似乎颇为复杂,但结论是简单明晰的:一旦 Delta 中性头寸建立完成,投资者可从 3 个渠道获得收益:Anchor Earn 的储蓄利息、 Mirror 的短期农场收益率以及 Mirror 或 Spectrum 的长期 Farming 收益率。

只是被忘了,这一切都是基于 Terra 生态的项目所开发。

Delta中性等于无风险么?

Delta 中性并非是无风险头寸。Luna 事件的发生让这一切都无法运转了。即使我们不考虑这种“底层环境风险”,仅仅只看 Aperture 的策略,仍然是存在风险的。

Aperture 的策略在 Mirror 上创建了空头头寸,而这也导致了清算风险的存在。如果做空的资产价格加上过大,那么 aUST 抵押物便会不足以维持最低抵押率而被清算。

此外,“合成股票 - 稳定币”LP 对的存在也让投资组合可能会偏离 Delta 中性。因为 LP 币对的机制,当价格波动时会产生无常损失,而无常损失的存在让这个复杂的投资组合中多空头寸产生些许的倾斜。多空不再对等,因此 Delta 中性也为进而失衡。

通过智能合约,Aperture 会对头寸不断再平衡,尽量让投资者的头寸保持 Delta 中性。此外,挣取的利润也被合约自动复投。

Aperture怎么样了?

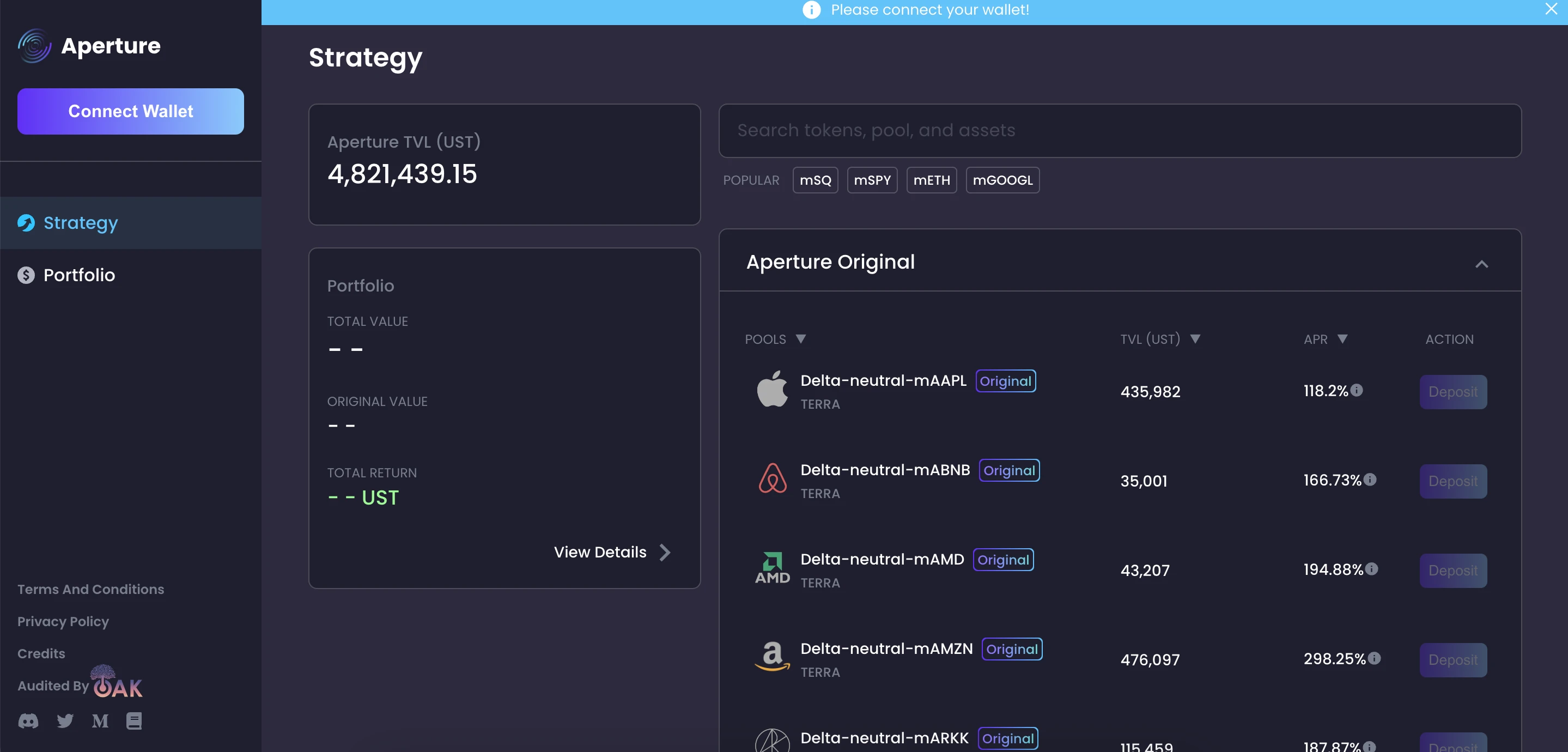

目前,Aperture 的 TVL 仍有 480 万 UST。但随着 UST 的崩塌,这些 TVL 只价值约 14 万美元。

目前,Aperture的社交媒体仍在保持活跃,官方信息显示,团队正在谋求在 DeFi Chain 上重新构建这一协议。

作为年度加密黑天鹅,Luna 的轰然倒塌让所有人都猝不及防,而这让 Terra 生态上所有的产品都受此波及。作为一款提供 Delta 中性策略的协议,Aperture 的创新是有趣的,遗憾的是他却选错了公链。Aperture 的境遇,也可对其他项目方形成一定警示。