原文标题:Babylon Finance is shutting down

原文作者:Ramon Recuero

原文编译:Chasey, WhoKnows DAO

Babylon Finance 是一个社区主导的资产管理协议。用户可以使用 Babylon 创建投资小组(Garden),并共同参与 DeFi 项目的投资。其建立于以太坊链上,由社区自治,具备无监管、透明、无许可等特征。其代币为 BABL。

太长不看版

8月31日,Babylon 创始人 Ramon Recuero 发文表示协议将于今年11月中旬正式停止运营,主要原因是今年4月份 Rari/FEI 借贷矿池遭受的黑客攻击为团队带来了无法挽回的损失。本文为 Ramon Recuero 的通告,其提出的 Babylon 团队将会执行的后续操作包括:

9月6日开始,清算国库内的剩余资产,并如数分配给 BABL 与 hBABL 持有者。具体细节将于本周公布;

待获得治理小组批准后,从 Uniswap 中提取出全部的流动性,以防止流动性在清算的过程中流失;

团队归还全部代币,包括已经分配的部分,团队从未出售过代币,也不会从中谋取一分钱的利益;

从8月31日起,用户将无法创建新的投资策略或投资小组,现有的投资策略将会与 Babylon 的官网和 Discord 服务器一起于11月15日完全关闭;

会配合 FEI 继续执行后续的补偿流程,尽量弥补黑客攻击对用户造成的资金损失;

欢迎社区克隆/分叉 Babylon,代码已全部开源。

看不到头的不归路

在本篇通告中,Ramon Recuero 反思并解释了 Babylon 是如何走到关停这一步的,他诚心希望 Babylon 的经验教训可以为其他加密货币领域的创业团队提供帮助。

先来理一下 Babylon 从兴至衰的历程:

2021年2月 - 种子轮融资190万美元 2021年夏 - 创立 Babylon DAO,开启链上治理,启动 Beta 测试

2021年11月 - 发行 Prophets NFT,共筹集300万美元

2021年12月 - BABL 上币 Uniswap

2022年2月 - 发布「The Heart of Babylon」,在Fuse上创建BABL借贷市场

2022年3月 - 正式公开 2022年4月 - Rari 遭遇黑客攻击,赔付提案得到批准

2022年6月 - FEI 决定取消赔付,Babylon 团队采取紧急行动

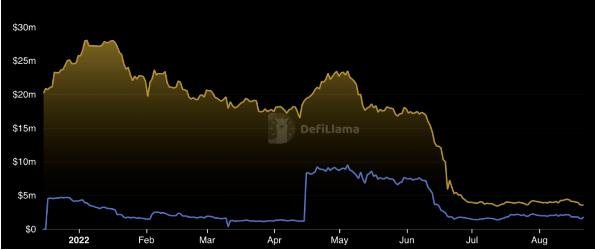

直到 Rari 受到黑客攻击之前,Babylon 一直在市场中处于较为强势的地位:即使在今年2月份这样的大熊市中发币,依然实现了3000万的 TVL. 同时,其在 Rari 上创建了1000万美元的池子,获得了1500名储户,成功进入了池子排行榜前十。按照计算,资金可以支持团队运转9个月,此外,团队还使用 BABL 抵押贷款获得了额外20个月的资金。

4月到5月的这段时间,虽然有熊市+黑客攻击+3AC 事件+Luna 事件等多重 Debuff 的加成,Babylon 始终保持正增长,并且获得了相较于竞对产品更多的市场份额。直到6月底 FEI/Rari 宣布取消赔付,Babylon 才不得不将 Rari 的资产价值重新定义为0。

面对此次危机,尽管 Babylon 团队迅速采取了行动,并且已经尽其所能试图挽回局面,但是 Rari 事件所引发的蝴蝶效应终究还是难以承受:

受到影响的投资小组损失了340万美元,相关用户的撤资导致 Babylon 的 TVL 在几天内被撤走了75%,从1800万美元减少到了340万美元。由于协议会收取0.5%的管理费和5%的绩效费,其实现可持续化的自动运转需要5000万的 TVL;

Fuse 的坏账无人偿还,用户不再能够将 BABL 作为抵押品借出资金,Babylon 团队耗费了大量的时间和精力试图收回其在 Fuse 上高达1000万美元的借贷市场;

团队失去了投资到 Rari 中的资金,这部分钱原本可以支持团队运转3个月,并且使用 BABL 借款的可能性也一同消失了;

BABL 的价格从20美元跌落至5美元,由于代币有供应上限,并且只有10%留在国库中,因此通过销售代币筹集资金的可能性也基本归零了;

团队真的累了。从一开始应对熊市,到后来一个接一个的事件与危机,再到最后成为导火索的黑客事件,用户对于团队非常愤怒,即使错并不在于团队。

FEI 取消赔付成为了压倒骆驼的最后一根稻草。一系列的事件与事故如同洪水一般,将 Babylon 团队的现金状况、融资渠道以及最为重要的——用户对团队的信心彻底吞噬。

自黑客事件以来,Babylon 团队一直处于无薪工作的状态,大家每一天都在寻找能够帮助团队度过危机的方法、能够实现5千万 TVL 的方法。可是,代币在大众市场中的价格被压低了,团队没有足够的代币用于融资,甚至在11月之后,用于维持网站和协议运转的资金也要不够了。

已经无路可走。

装死,还是......直面?

至此,对于一个讲道德、负责任的团队来说,唯一能做的就是关闭 DAO,并将剩余的资产归还给 BABL 以及 hBABL 的持有者们。

虽然大多数的协议都不会清算,而是会选择当个半死不活的僵尸,因为这样做更容易、更便宜、法律问题更少;但是 Babylon 团队认为唯有关停才是负责任的做法:

“我们失败了,我们需要接受失败。当一个项目/创业公司失败时,创始人不应该从中获取一丁点的利益,因此我们将会归还所有的团队代币,不论是已经完成分配的还是尚未分配的。说实话,看到 FEI 这样的团队在项目失败后自己赚得盆满钵满,我们觉得无比失望。”

为了防止内部人员以预期的清算价格交易代币,榨干 BABL 的流动性,团队已经移除了 Uniswap v3 池子里的大部分流动性。所有的资产都将通过清算流程分配给代币持有人。

团队认为,关停 Babylon 可以帮助社区、投资人以及团队自身重启旅程,将精力放到其他事务上,从别的角度为世界创造价值。

获得的几则教训

Ramon Recuero 反思了其在运营 Babylon 的过程中遇到的问题,在之后的部分中,我们将通过第一人称视角进行叙述。

1、多融一点

我在 YC 工作的经历让我明白,小团队精兵作战要比人海战术强得多,因此我们一直保持着小规模(6个全职,2个兼职)以提升效率、降低成本。

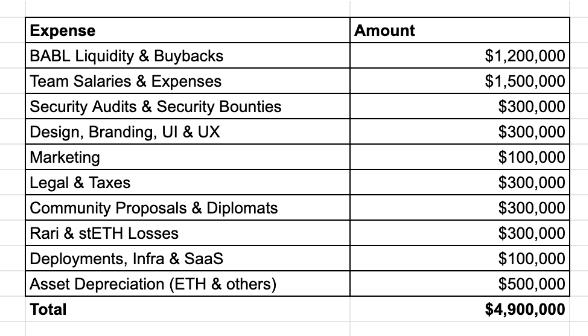

运行 DeFi 协议会比其他类型的初创公司更依赖于资金,以下是 Babylon 核心团队和 DAO 在过去20个月里的花费,我们对其进行了粗略的分类。

有三类费用是普通互联网企业不需要考虑,但是 Crypto 企业不得不考虑的:

法律成本,是普通初创公司的20倍。从注册公司,到授权发币和签署协议,一切都相当的复杂且昂贵;

安全极其重要,上一轮牛市期间的供求状态让安全审计公司对其服务的报价极高。我们非常重视安全问题,因此进行了7次安全审计,并在 Immunefi 上启动了 bug 赏金计划;

发币需要大量的流动资金。我们在发币时部署了100万美元,并在后续为了与 Rari 整合、防止预言机操控,额外部署了50万美元。

在这部分,我们最大的错误就是募资少了。去年10月,市场逐渐降温,通过 Balancer LBP 募集资金越来越困难。但是与此同时,NFT的相关话题正在不断升温,我们相信 DeFi,也相信 NFT,因此决定创建第一个 DeFi NFT 系列——The Prophets。

这是个大工程,我们为此花费了两个月的时间

有人了解 DeFi

有人了解 NFT

很少有人同时了解 DeFi 和 NFT

我们尝试并努力寻找同时理解 DeFi 和 NFT 的用户,但是 DeFi 用户不理解我们为什么不直接通过销售代币融资,NFT 用户不理解 DeFi,也不理解代币的效用。

通过这次尝试,我们筹集到了300万美元,而我们当初的目标是2000万美元 这是我们犯过的最为昂贵的错误,甚至可以说其他的问题全部由此而生。

我们曾经计划再雇三个人,但是因为没能达到目标,所以我们不得不冲刺,想方设法让 TVL 达到5000万,以使协议真正实现盈利。

2. 考虑风险,权衡时机

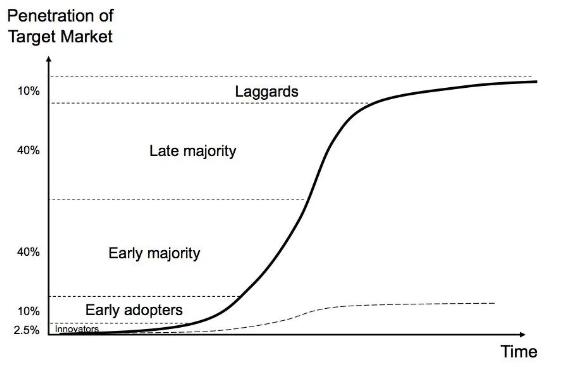

市场仍处于早期阶段。资产管理是 DeFi 中最小的利基市场之一,就算将所有协议都算上,也不过7000万美元,但是我坚信,主动资产管理将会是几年后最大的细分市场之一。

我从心底相信,会有一个加密货币原生的英雄项目横空出世,为散户们提供可信且安全的投资支持。而这也是我创办 Babylon 的初衷,我希望可以帮助普通人通过加密货币投资实现财富复合增长,希望可以提供一个平台,在聚合了加密货币全部优势的同时,保护用户远离黑客、骗局、高杠杆等风险因素的威胁。然而, Babylon 提供的服务与当前的加密货币用户并不匹配。

从产品生命周期曲线来看,当前加密货币的用户依旧属于早期采用者,他们有着更短的时间偏好和更高的风险容忍度。Babylon 协议可以为投资者提供不同风险偏好的投资机会,但是自始至终一直专注于中长期投资。

在这种不匹配之下,Babylon 团队为了能够提供用户所需要的服务,在风险曲线上越走越远:Babylon上最大的投资小组 The Fountain of ETH 的可持续增长,是在 Babylon 团队增加了创建3倍杠杆的 stETH 策略的选项后才实现的。同时,用户们的风险偏好也迫使着团队与越来越多的协议整合,其中就包括 Rari. 此外,Babylon 被迫引入了杠杆机制,以保持 APY 具备竞争力。

除此之外,我们想法的独到之处,其实在于使用区块链技术创造非托管的、社区主导的基金,这在加密货币出现之前是做不到的。由社区运作、合作建立、复合财富——可是大多数用户并不想参与其中。投资者想要的,是把钱存进去、忘记这些钱、在想起来的时候连同收益一起取出。因此,Babylon 上大多数的投资小组都是由2~3人核心经营的,其他成员只是作为见证者出现在整个故事线里。

虽然我们找到了市场的机会,但是诸如此类的问题导致我们没能获得足够的用户以实现 Babylon 复杂的、雄心勃勃的目标。

3. 深熊和暗流

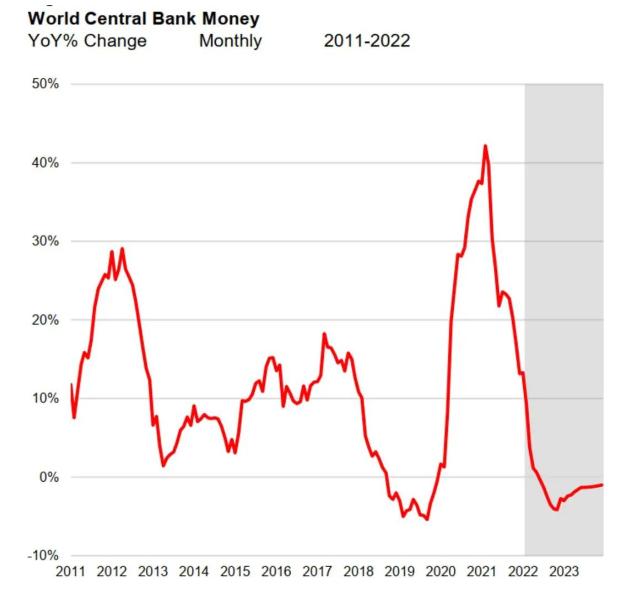

不管媒体怎么说,看看自己的银行存款就能明白,我们目前正处于经济衰退期。从2020年疫情爆发,到2022年彻底摆烂,我们在见证历史:

史上最快的流动性年度缩减;

自1789年以来最糟糕的债券市场;

60/40投资组合今年有望损失49%,带来史上最差的回报率;

如果连债券和股票市场都这样的话,其实加密货币市场发生什么都不算奇怪。美联储和各国央行暂停了财政和货币政策,以此作为他们针对通货膨胀的对策;得知消息的大家一股脑地冲向了出口,为全球市场带来了海啸般的波动;无序的去杠杆化事件频发,导致了清算的连锁反应,超过一万亿美元凭空消失;3AC、Luna、Celsius、Voyager....

资产管理协议作为高楼的最顶端,不仅要承受基础协议的风险,还要面对整个货币市场的风险。因此,Babylon 团队必须与时间赛跑,试图支持几个策略的解套以及去杠杆化。在这里不得不提到 stETH 的去杠杆化,其一度被以8%的折扣与ETH交易。

清算压低了代币的价格,其中最明显的就是 ETH 和 BABL,两者在短短几周内损失了60%的价值,我们的国库也因此受到了巨大的打击。

4. 疯狂的世界

最后,不得不提到,当前的法规仍然充满了不确定性。许多项目为了减少风险,会选择注册法律实体,为此花费几十万美元的法律费用。

但是,法规层面的挑战已经远远不止金钱:美国财政部禁止了 Tornado 的使用,即使作恶的是用户,代码和技术本身是中性的,并不具备善与恶。

虽然这些监管方面的变化并没有对我们造成实质的影响,但是在我们已经岌岌可危的情况下,凭空增加的风险依旧成为了一个小小的推动力,将 Babylon 带到了关停的结论上。

最后说句谢谢

虽然有这样那样的原因,但是就结果而言,Babylon 失败了。

但是我为我们在这段时间内完成的工作感到自豪:

创建了复杂的 DeFi 资产管理协议,为成千上万的用户提供服务,实现了3000万美元的 TVL;

设计并上市了一个具有可行的商业模式的代币; 创建了一个完全去中心化的 DAO,与一个链上治理系统;

设计、实施并发布了第一套在 DeFi 协议中具有真正效用的 NFT;

创建了强大的质押机制与代币经济; 在 Fuse 上启动了1000万美元的借贷市场;

率先在 UI/UX 方面做了改进,如主网上的免 Gas 存款和免费链上治理投票;

创建了一个可组合的 API,让基金经理可以创建与自定义的合约关联的 DeFi 策略。

我们希望我们所做的工作可以帮助到这个领域的其他团队,因此我们所有的代码和库都是开源的:https://github.com/babylon-finance?view_as=public

有四个资源库:Protocol Code:

智能合约、测试和部署脚本;

Dapp:前端代码;

API:智能合约集成开发工具;

Docs:所有的文档。

感谢团队所做的一切工作,感谢所有的投资人和社区成员在过去的一年中提供的帮助与支持。尽管遇到了上述的挑战,我仍然对 DeFi 和资产管理无比乐观。祝愿这一领域的其他团队好运!