Sept. 2022, Thiago Freitas

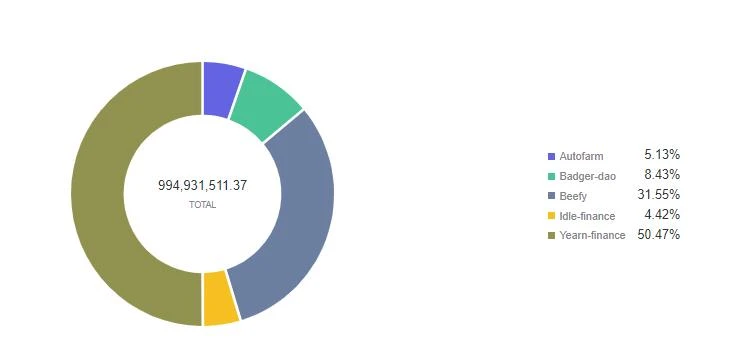

Data Source: Footprint Analytics-Yield Aggregators Comparison

收益聚合器(Yield Aggregators)是自动化过程的协议,称为“收益耕种”。 收益耕种是用于定义以下过程的术语:

投资将会产生利息(或收益)的协议

收集这些回报,通常以投资协议的原生 token 支付(也称为 收获)

在 DEX 中出售这些 token

获取相应的利息并可以在同一协议中进行复投,从而扩大投资规模和回报

在有利可图的情况下,重复所有步骤

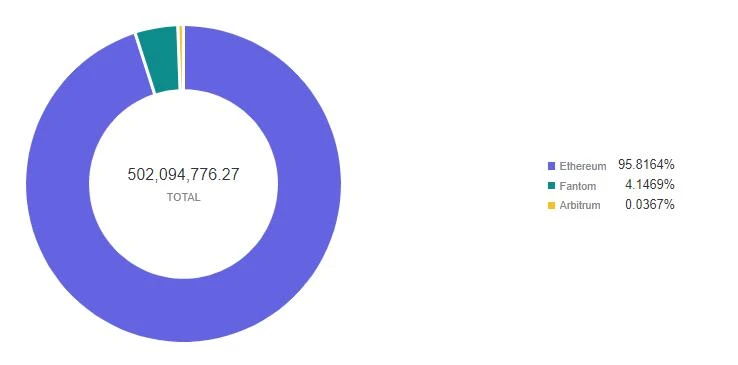

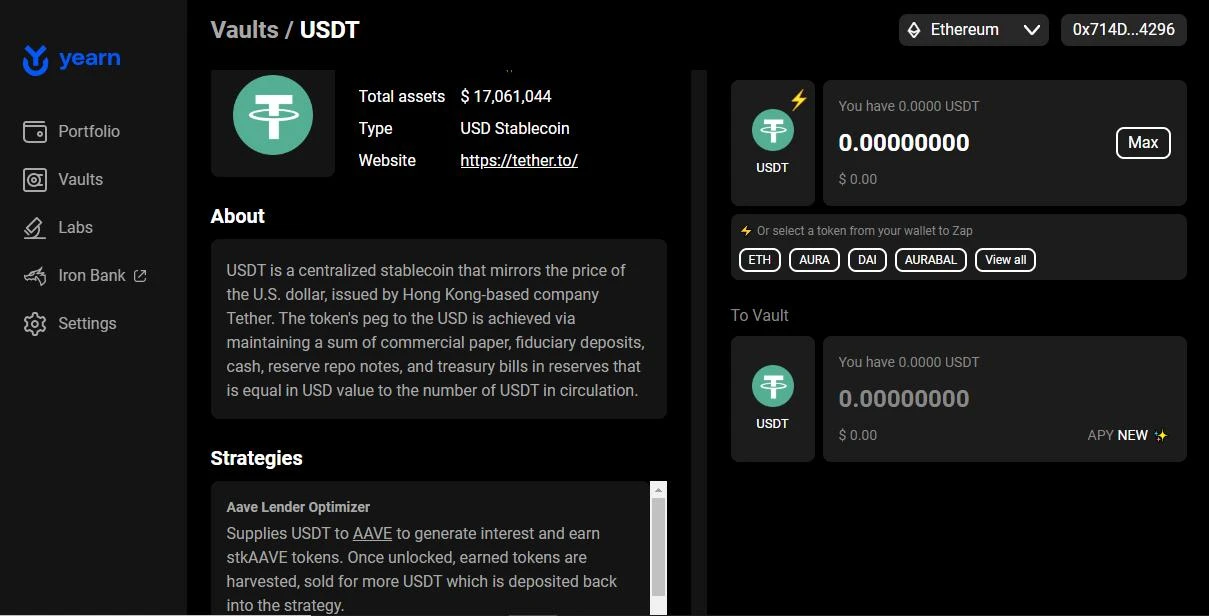

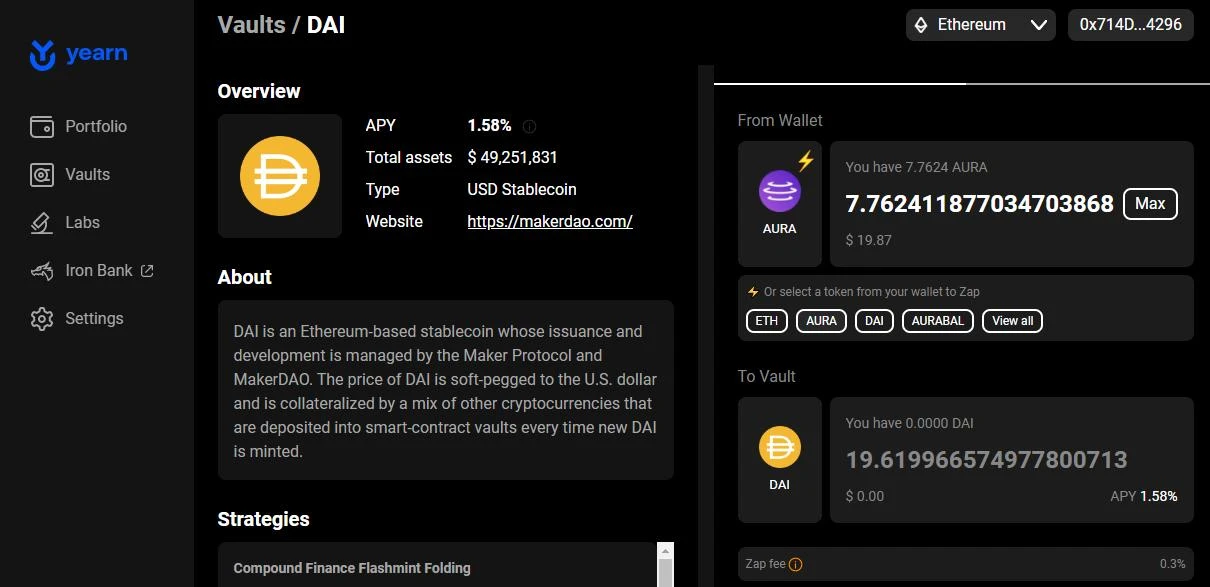

手动完成所有这些步骤需要大量时间、知识以及与不同区块链和协议的交互。使用收益聚合器来管理,它主要好处是降低成本、优化收获周期(因为协议在不断扫描网络),以及减少管理所有投资所需的时间。 通过使用收益率聚合器协议,投资者需要做的唯一步骤是将资产转移到他们的智能合约中,并收到该交易的收据。然后,它将把资金部署到不同的投资策略中。他们将管理头寸和负责复投的工作。Thome 协议还将添加新策略并自动将资金部署到这些新的机会中。 Top 5 Yield aggregators by TVL - Source: Footprint Analytics 本文将介绍按 TVL 排名前 5 大的收益聚合器,并探讨其主要的特征。 Yearn Finance 是最早的收益聚合器之一,于 2020 年 7 月 17 日推出。它的原形是由 Andre Cronje 在以太坊区块链上发布的 iEarn 协议。目前,它部署在 Ethereum、Fantom 和 Arbitrum 链上,并计划扩展到 Optimism。 Yearn Finance TVL by chain - Source: Footprint Analytics 虽然它主要专注于以太坊链,但 Yearn Finance 于 2022 年初开始整合其他链,因为它发现了新的机会。 它主要产品是 yVaults,投资者可以在其中存入资产以获得长期的回报(收益)。他们有大量可用资产(超过 100 种)可供选择,投资者可以通过 APY(年化收益)、总资产(每个 Vault 的 TVL)或钱包中可用的资产来过滤他们的搜索。 Yearn Finance - yVaults list 单击资产图标时,将打开特定的保险库页面,可以在其中找到更多信息,例如与保险库相关的投资策略描述。 每个 yVault 可以同时处理 20 个策略。 Yearn Finance 还在存款中提供了交换功能(称为 Zap)。例如,如果投资者想在DAI 保险库中存入资金,但钱包中没有 DAI token,他可以使用不同的 token,由协议来处理交换和存入保险库的事宜。 Yearn Finance 的原生 token 为 YFI。token 持有人可以积极参与协议的治理。然而,yearn收益聚合器是如何帮助投资者?

Yearn Finance

Yearn Finance 的特征

Yearn Finance Token: YFI

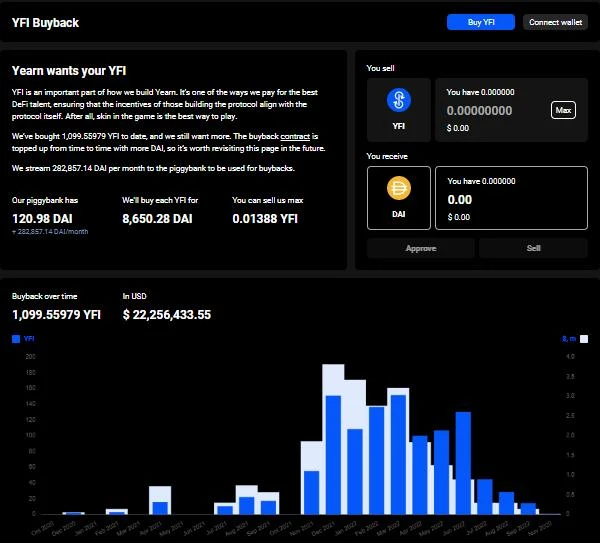

目前,token 持有者没有收到协议的任何部分收入。正在运行的提议是,国库从市场上回购 token,减少流通的供应。 治理机构批准变更后,从而开启了与 token 持有者分享部分收入的可能性。

Yearn Buyback page

Yearn Finance 的优点和缺点

优点

投资者可以使用不同保险库的 token 进行存款

不断更新用于产生收益的策略

缺点

token 持有者并不会获得平台收入的份额

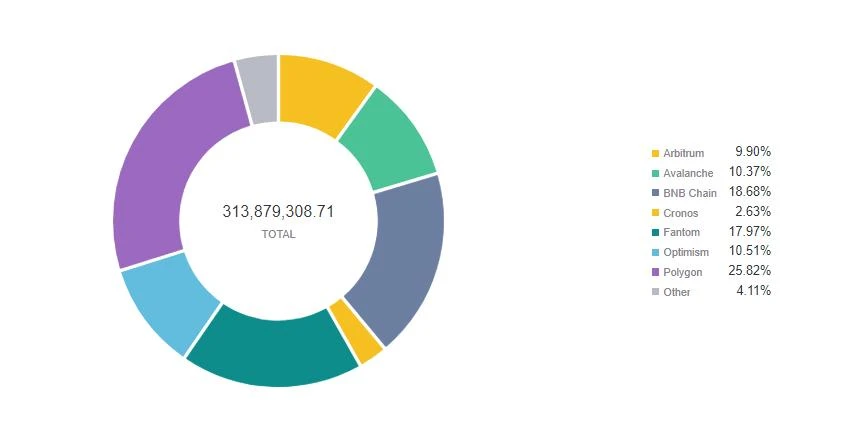

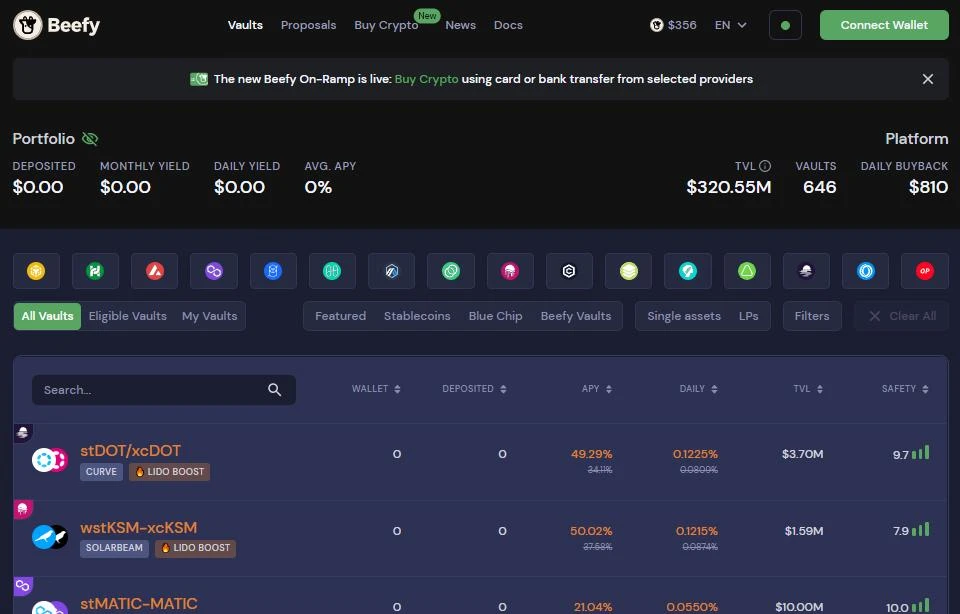

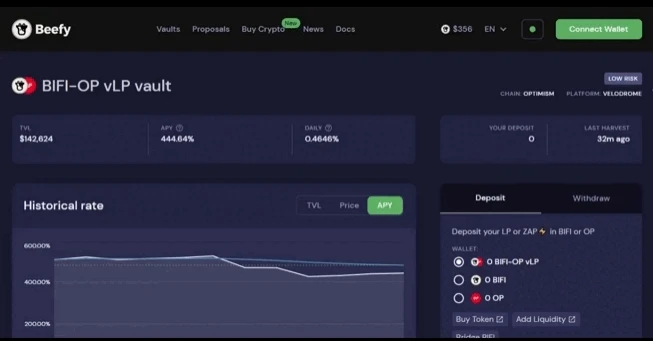

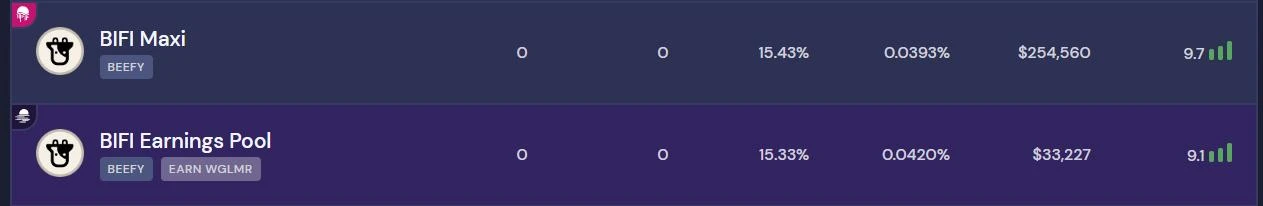

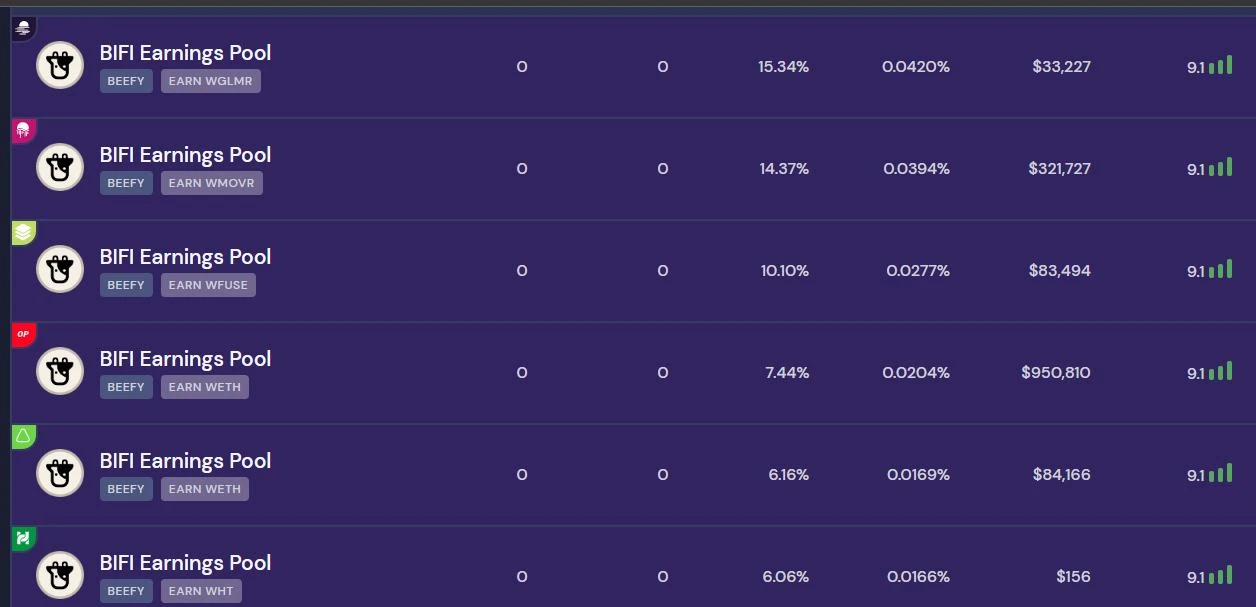

Beefy Finance 于 2020 年 10 月 8 日在 BNB Chain 上线,成为 BNB Chain 上首个收益聚合器。后来扩展到其他区块链(目前超过 15 个),下图是显示 Beefy Finance 在每条链上的 TVL。 Beefy Finance TVL, Breakdown by Chain - Source: Footprint Analytics Beefy 在以太坊区块链上无法使用,但当我们查看管理资产(AUM)、Polygon(7800 万美元)、BNB Chain(6600 万美元)和 Fantom(5500 万美元)时,它的强大存在弥补了这一点。 它的主要产品也是 Vault,但它的细分不同。Beefy Finance 没有建立资产保险库并将其与不同的策略联系起来,而是为其开发的每个策略创建新的保险库。它目前有 646 个保险库。 Beefy Finance Vault selection 保险库可以按链,资产类型,以及 APY,每日回报率,TVL 和安全评分来过滤筛选。单击任何保管库时,会显示概览页面。 Beefy Finance Vault Page Overview 在此页面上,可以访问有关保险库的额外信息,如所使用的策略描述、构成此保险库的资产以及包含过去指标的图表。Beefy Finance 也提供 Zap 功能,但功能是有限。它只适用于某些保险库,而且交换是针对构成该保险库的资产而启用。 Beefy Finance 还提供了上线选项,投资者可以用法定货币购买加密货币,然后将其存入他们的保险库。 Beefy Finance Page for Buying Crypto Beefy Finance token 是 BIFI。它可用于治理(对改进协议的提案进行投票)。投资者可以将其存入两个特殊的保险库中。BIFI Maxi 和 BIFI Earnings Pool。 BIFI staking Vaults 第一种将收益分成分配给 token 持有者,在市场上购买 BIFI,然后分配给资金池参与者。由于不会铸造新的 BIFI,这种回购和分配增加了每个 token 持有者的相对份额。 第二个池子把产生的收入(以区块链的原生 token),分配给池子的参与者。每条链将分发不同的 token。 BIFI Revenue Sharing Pools 优点Beefy Finance

Beefy Finance 的功能

Beefy Finance Token: BIFI

Beefy Finance 的优点和缺点

该协议有大量的资产和链可供选择

该协议与 token 持有者分享收入

缺点

该协议没有在以太坊主网上部署

Zap 功能有限

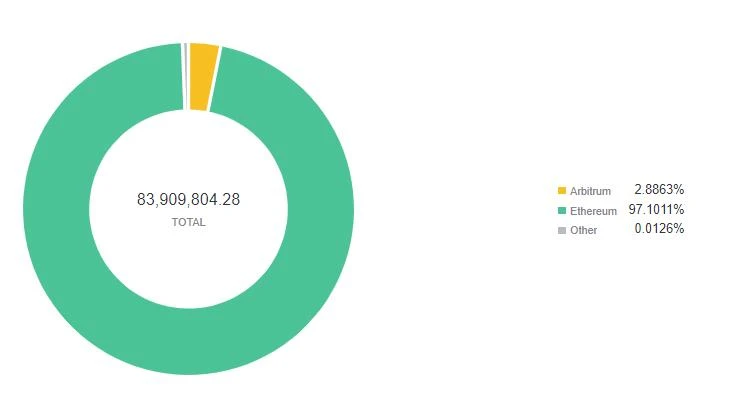

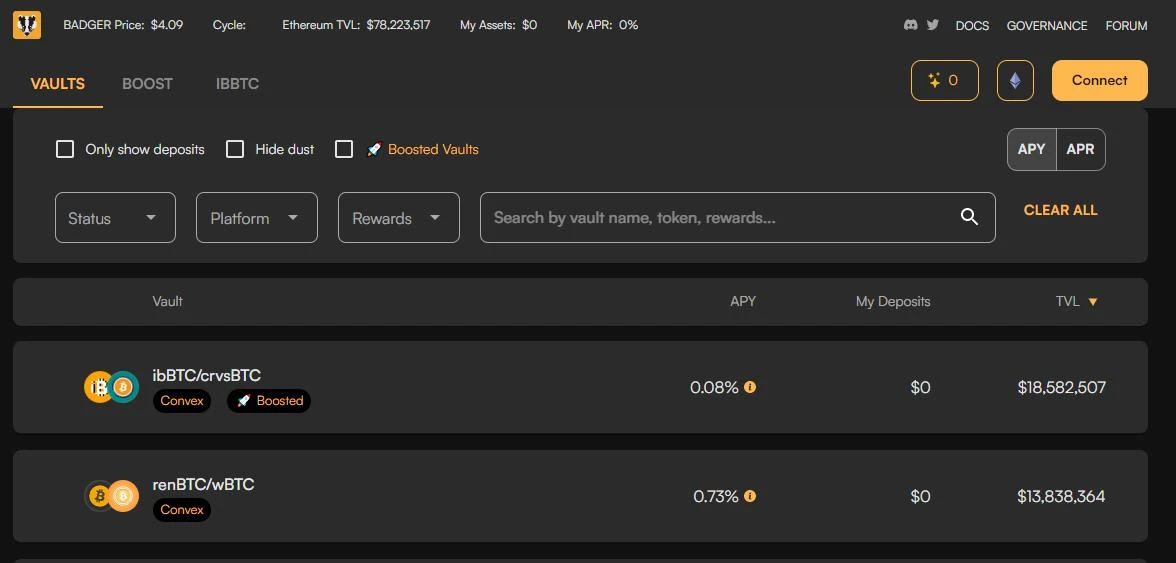

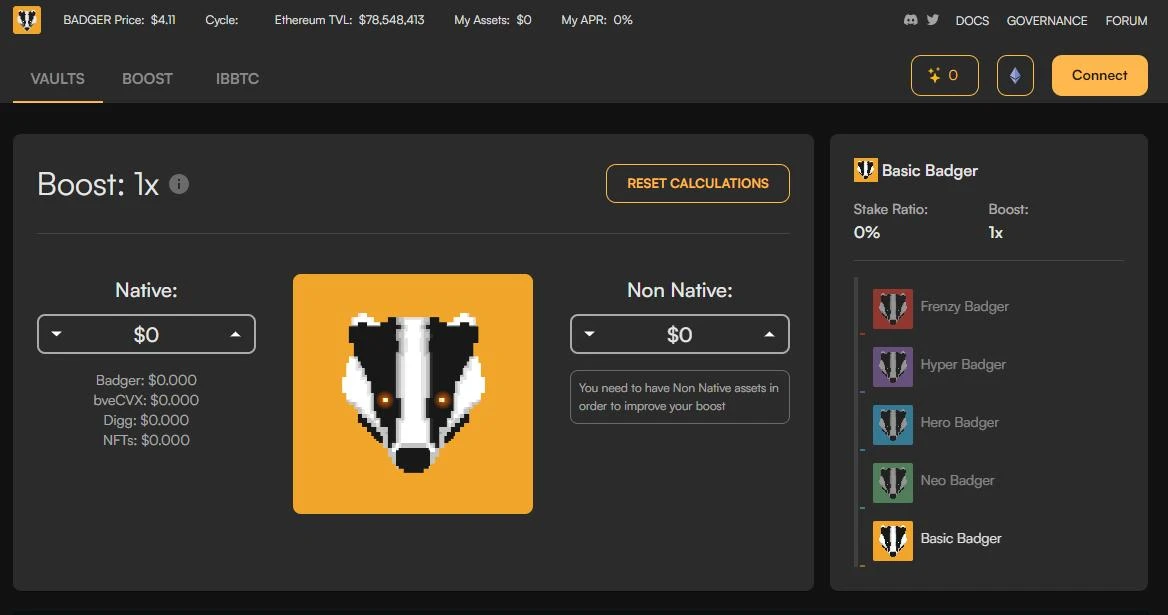

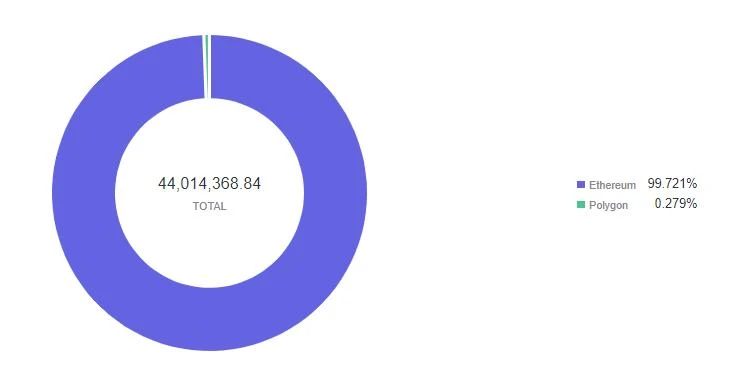

BadgerDAO 是一个去中心化的自治组织(DAO),专注于在跨多条链的去中心化金融(DeFi)中提高比特币的利用率。它于 2020 年 12 月 3 日启动,目前在 Ethereum、Polygon、Arbitrum 和 Fantom 上运行。下图显示了链之间的 TVL 分布。 Badger DAO TVL by chain - Source: Footprint Analytics 大多数 TVL 都集中在以太坊上,但这也反映了 Badger DAO 所关注的资产:将比特币包裹到其他区块链中。大部分是在以太坊主网上获得的。 它的主要产品是保险库(也叫 sett),其工作方式与其他 yield farming aggregators 相同,但更专注于 token 化的 BTC 以自动赚取收益。 BadgerDAO vaults page 投资者向保险库存款。之后,智能合约将这些资产投入工作,为用户存入资金的特定 Sett 执行选定的策略。Badger 不提供 Zap 功能来交换所需的资产。 投资者可以通过在协议中持有原生资产来增加存款收益率。 这些原生和非原生资产之间的比率将决定它能否所获得提升。 Boost Calculator Badger 是 BadgerDAO 的原生治理 token,因此其持有者可以对 DAO 提出的提案。 它最大固定供应量为 2100 万,也可以用作跨 DeFi 不同平台的抵押品。 在您的钱包中持有 Badger 可以增加您在其他 Sett Vaults 的 APY,这是 Badger Boost 系统的一部分。 优点Badger DAO

Badger DAO 主要的特征

Badger DAO Token: Badger

Badger DAO 的优点和缺点

该协议为 BTC 进入 DeFi 提供了高额的 APY。

缺点

该协议不与 token 持有者分享收入

没有 Zap 的功能

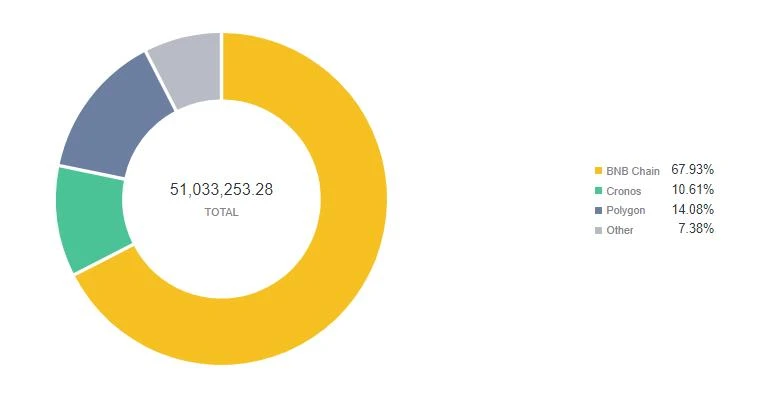

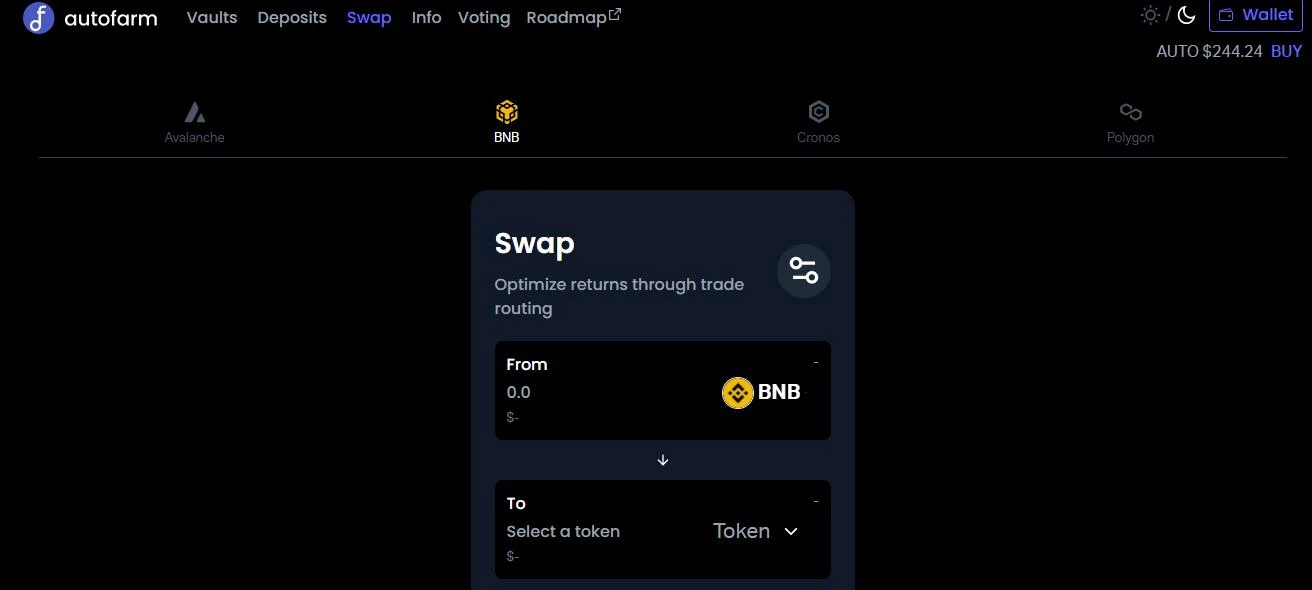

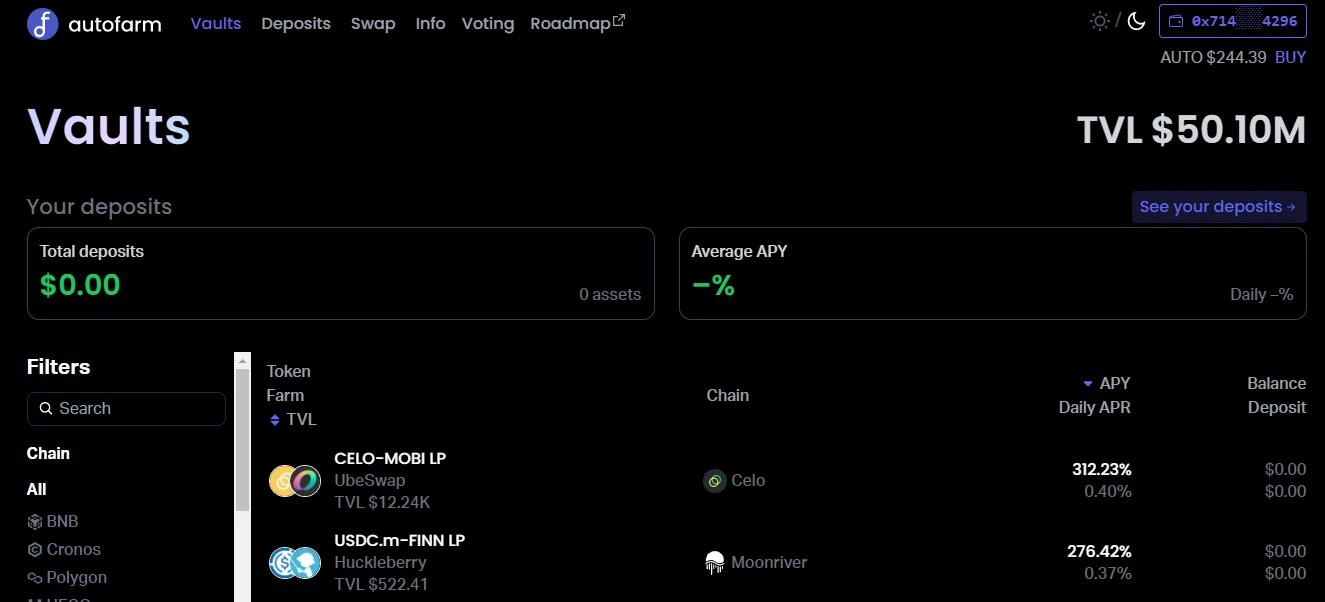

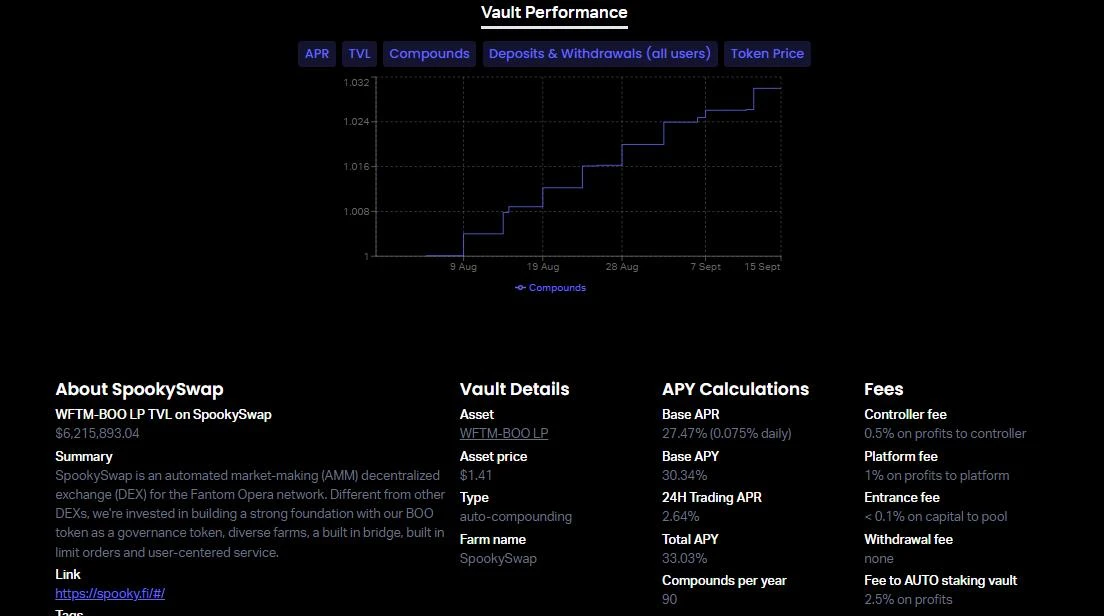

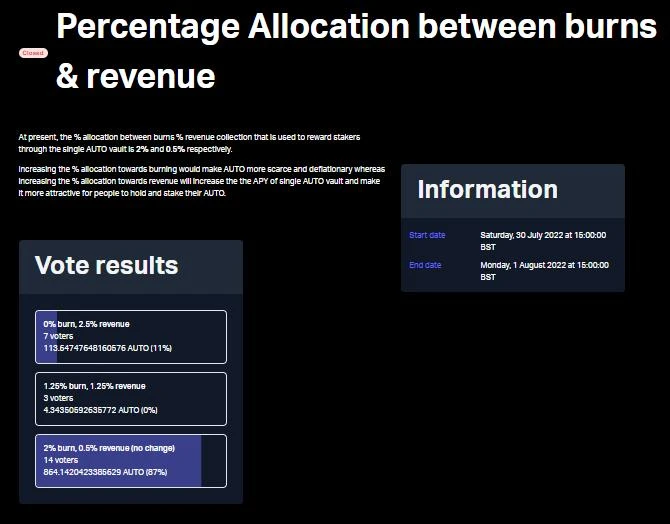

Autofarm 是一种提供 DeFi 工具套件的协议。它于 2020 年 12 月在 BNB Chain 上推出,现已扩展到总共 19 条链。下图显示了所有链之间的 TVL 分布。 Autofarm TVL by chain - Source: Footprint Analytics Autofarm TVL 继续专注于 BNB Chain(3400万美元),但来自 Polygon(718万美元)和 Cronos(541万美元)的 TVL 也占有一定的份额。 它提出了两种产品:收益率聚合器和交换聚合器。交换聚合器比较最佳路线,是以进行用户想要的交换。它在 BNB Chain、Avalanche、Cronos 和 Polygon 中可用。因此,虽然它不提供原生的 Zap 功能,但在这些公链中,用户无需离开协议界面即可交换资产。 AutoSwap Page 主要产品也是保险库。投资者可以使用过滤器按 APY 选择链、资产和订单。 Vaults Main Page 当单击保险库时,它的页面就会打开,其中包含有关于该保险库的性能、其使用的策略和资产的详细信息。 Vault page with detailed information Auto 是 Autofarm 的原生治理 token。 它用于投票决定将被烧毁或作为收入分配给将其放入 Auto Vault 上的 Auto 持有者的 Auto 数量。 该投票是每月举行一次。 Governance Vote Page 优点Autofarm

Autofarm 主要的特征

Autofarm Token: Auto

Autofarm 优点和缺点

该协议与 token 持有者分享收入

缺点

界面混乱

没有 Zap 的功能

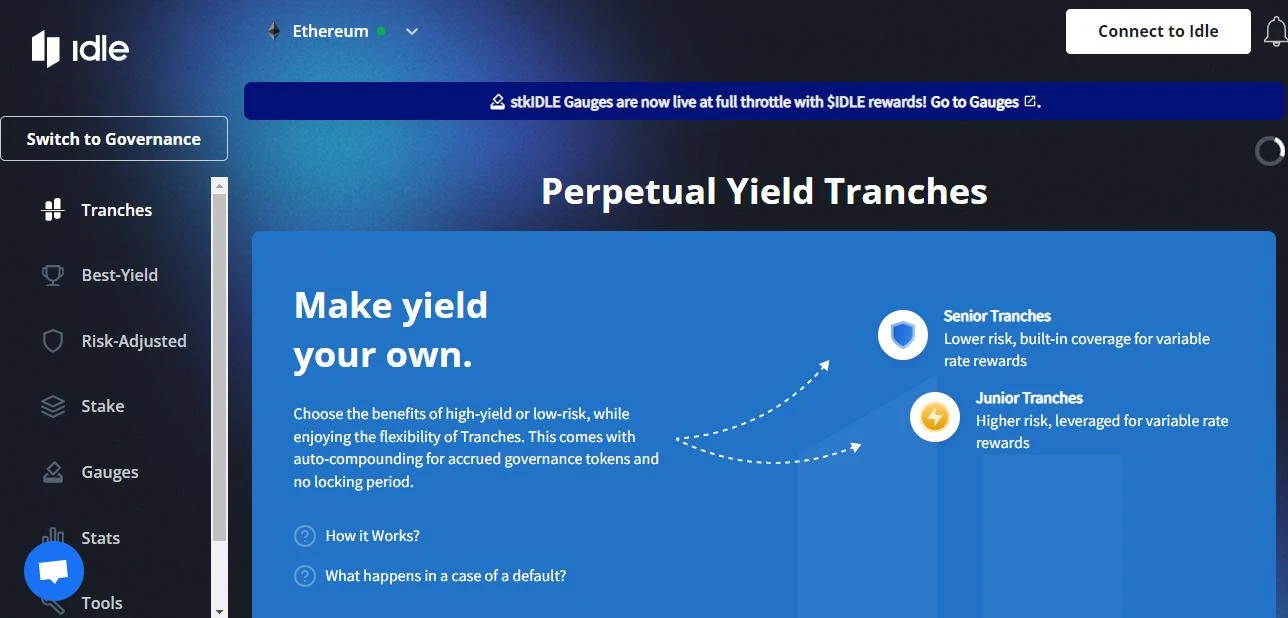

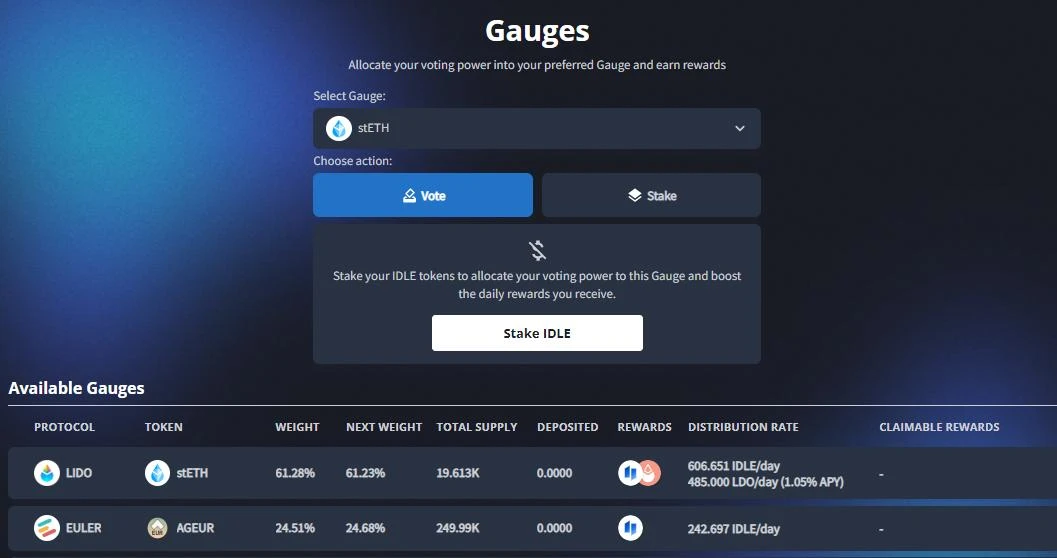

Idle Finance 是一个协议,有一组产品,允许用户在领先的 DeFi 协议中通过算法优化其数字资产配置。它迭代于 2020 年 5 月 18 日上线,其 TVL 如下图所示。 Idle Finance TVL by chain - Source: Footprint Analytics 尽管在 2021 年 11 月 10 日在 Polygon 推出,但几乎所有的流动性仍保留在以太坊主网上。 它提出了两种产品。最佳收益率和 Tranches。最佳收益的产品旨在从不同的贷款协议中自动获得最佳收益率,因此投资者无需手动执行此操作。 Best Yield Selection Page 如果投资者的钱包里没有该资产,可以用法定货币或加密货币购买。 Fiat On-Ramp Page Tranches 产品分为两种:初级 Tranches 和高级 Tranches。它们之间的主要区别是风险敞口。初级 Tranches 可以通过承担额外的风险达到更好的效果。 Tranches Main Page 当投资者点击任何一个批次时,就会加载保险库的页面,并可以获得所有关于它的信息。 Idle Finance token 是 Idle 。它用于治理,可以质押以提高保险库存款的回报。该协议还用于激励投资者在协议上存入资产。 Voting Page 优点Idle Finance

Idle Finance 主要的特征

Idle Finance Token: Idle

Idle Finance 优点和缺点

风险明确的 Tranches

缺点

仅在以太坊主网上可用

没有 Zap 的功能

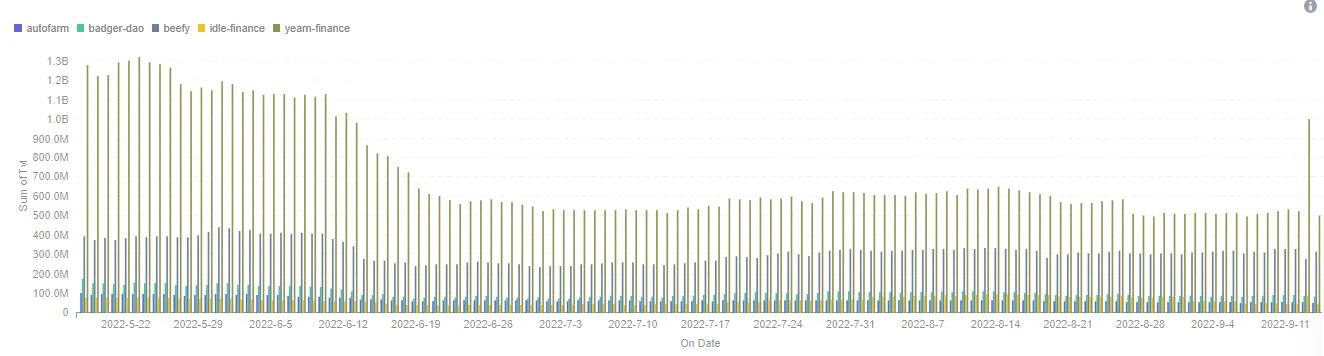

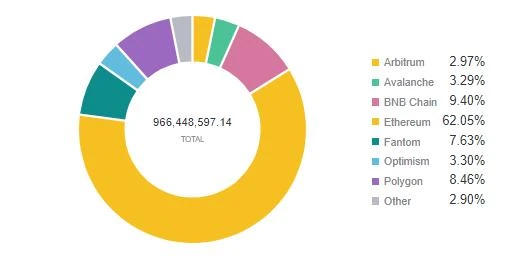

TVL Variation TVL Variation, last 120 days - Source: Footprint Analytics 从过去 120 天的 TVL 变化来看,Yearn Finance 的价值大幅下跌(从 12 亿美元跌至 5 亿美元),而 Beefy Finance 从 4.2 亿美元跌至 3 亿美元。Yearn Finance 主要受到 Luna + 3AC 下行的影响。 TVL By Chain 以太坊仍是首选的投资目的地,因为它部署了更多的 DeFi 协议,并且是为新 token 提供新协议的收益聚合策略的一部分。 TVL By chain - Source: Footprint Analytics 这也有助于解释为什么 Arbitrum 和 Optimism 能进入前 5 名,因为它最近推出了保留用户和协议的活动(Arbitrum Odyssey 和 Optimism token 空投)。 Tokenomics 比较 每个收益聚合器对其原生 token 都有不同的策略。Badger 和 Idle 用它来提升保险库中的奖励。所有协议都用利润执行回购,以降低流通供应。但 Beefy Finance 是唯一一个采取部分收入并与 token 持有者分享的协议(与他们的 BIFI 收益池)。 收益聚合器是一种协议,它从投资者手中接过管理收益耕作的所有负担。如今,几乎所有可用的链中都可以使用一个。 对于投资者来说,有两个明显的机会:指标

对投资者的主要启示

用它来管理他们的投资。所需要做的就是寻找对应的资产提供最佳回报的协议或链,并在那里进行存款。它们有针对不同风险状况的选项。

要投资于他们的 token。几乎所有的收益聚合协议都有自己的 token。除了与市场和协议性能相关的价格变化外,最好的 token 是使其所有者有资格获得协议的部分收入。

本文来自 Footprint Analytics 社区贡献 Footprint Community 是一个全球化的互助式数据社区,成员利用可视化的数据,共同创造有传播力的见解。在 Footprint 社区里,你可以得到帮助,建立链接,交流关于 Web 3,元宇宙,GameFi 与 DeFi 等区块链相关学习与研究。许多活跃的、多样化的、高参与度的成员通过社区互相激励和支持,一个世界性的用户群被建立起来,以贡献数据、分享见解和推动社区的发展。 以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。 版权声明: 本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。