原文来源:Bytetrade Lab,Frank Hu 与 Kester Wu

原文标题:《Innovations of On-Chain Perpetual Protocols Part 1 》

原文编译:倩雯,ChainCatcher

FTX 暴雷事件余波未止,去中心化和透明度越来越受到关注。交易活动从 CeFi 迁移到DeFi不是“是否”的问题,而是一个“何时”的问题。

在过去几个月,像 GMX 这样的永续合约协议备受关注。在 GMX 的独特设计之上,已经发展出一个独立的生态系统。

要点速览

GMX 完全在链上运作,并使用 AMM 功能来实现杠杆交易。

在 GMX 上,交易者完全了解对手方的情况,这与在 CEX 上交易完全不同

GMX 与其他永续合约协议如 dydx 不同,它完全在链上运作,并使用 AMM 功能来实现杠杆交易。

GLP 池包括 50% 的稳定币和 50% 的蓝筹资产($ETH, $BTC,$UNI 和$LINK)。GMX 使用 GLP 池为交易者提供 4 个代币/美元交易对。

GMX 运营双代币模式:$GLP 和$GMX。

$GLP 是 LP 的“流动性证明”收据,而$GMX 是协议的效用和治理代币。

GMX 上的交易是零和游戏:

如果交易者赢,LP 就输。如果交易者输,LP 就赢。

GMX 的主要好处:

1.零滑点

2.高资本效率

GMX 的主要挑战:

1.LP 面临的交易偏差

2.无法平衡未平仓合约(OI)

3.预言机操纵

4.缺少交易对

GMX

GMX 是一个去中心化的现货和永续交易所,为交易者提供高达 50 倍杠杆的资产交易能力。该协议目前在Arbitrum和Avalanche上运行。在每个链上提供 4 个代币/美元对进行交易。

在 GMX 上,交易者完全了解对手方的情况,这与在 CEX 上交易完全不同。GMX 与其他永续合约协议如 dydx 不同,它完全在链上运作,并使用 AMM 功能来实现杠杆交易。

单一的多资产池

与其他以单一资产流动性池运作的DEX相比,GMX 上的流动性提供者(LP)向单一的多资产池提供流动性。

LP 通过铸造$GLP 来提供流动性。$GLP 是一种跟踪相关指数价格变动的资产。$GLP 是 LP 的“流动性证明”收据。

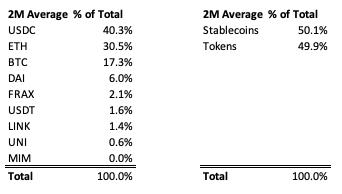

Arbitrum 上的$GLP 池是一个指数,由大约 50% 的稳定币($USDC、$USDT、$FRAX、$MIM)和 50% 的蓝筹代币($ETH、$BTC、$LINK 和$UNI)组成。

上图显示出$GLP 池的大部分由 USDC、$ETH 和$BTC 组成。

$GLP 可以:

1.使用任何一个标的指数资产进行铸造

2.被销毁以赎回任何相关指数资产

多资产池内的资产被用于交易,交易者可以采取任何方向的杠杆头寸。

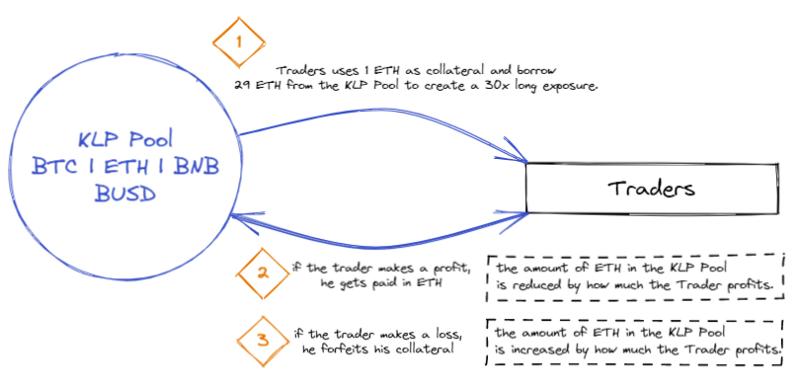

30 倍做多 ETH 示例

一个交易商发布了 1 $ETH 的抵押品,并在 GMX 上建立了 30 倍的$ETH 多头头寸。该交易者秘密地从资金池中借入 29 $ETH,创建 30 $ETH 的多头敞口。根据交易结果,$GLP 池会受到不同的影响。

如果交易者盈利,他从$GLP 池中提取( 1+盈利)$ETH。

如果交易者亏损,他从$GLP 池中提取( 1-亏损)$ETH。

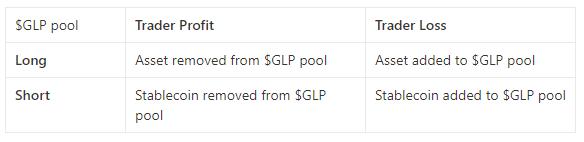

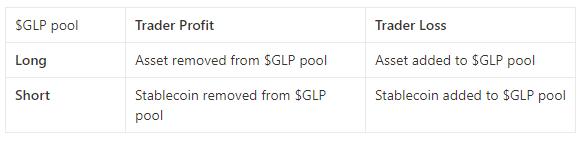

交易结果转化为 GMX 的未平仓合约(OI)的差异。$GLP 池直接受到交易结果和方向的影响。因此,有必要重新平衡$GLP 池内的资产权重。

GMX 通过 2 种方法对$GLP 池进行再平衡:

1.$GLP 造币/销毁费折扣

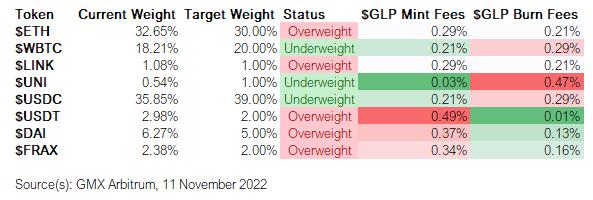

如上所述,LP 能够用任何基础指数资产来铸造$GLP。由于 OI 决定了对资产的要求,在池子里的每项资产都有一个目标权重。因此,GMX 提供较低的$GLP 造币费和较高的$GLP 销毁费,鼓励每种资产向其目标权重靠拢。

为了便于理解,用一个极端的例子来解释上表:

以$UNI 为例,它在$GLP 池中比重最大。通过用$UNI 铸造$GLP,LP 可以支付最低的造币费。相反,用$GLP 铸造$UNI,LP 将支付最高的造币费。

2.交易费用折扣

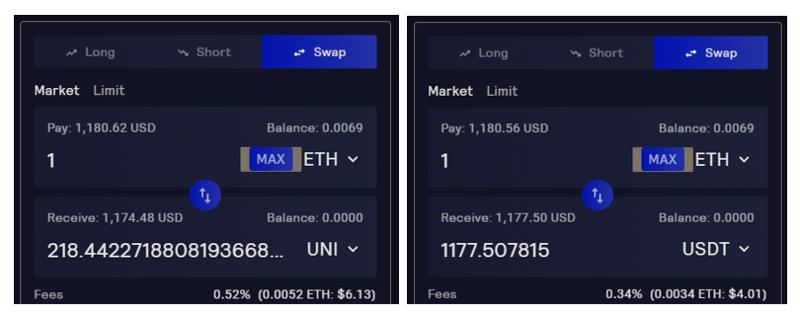

除了进行杠杆交易,用户还可以通过 GMX 在不同的指数资产之间进行交易。GMX 试图拉高换取低权重资产的成本,来重新平衡$GLP 池。

参照上图,交易$UNI(从$GLP 池中移除$UNI 这一低权重资产)的费用较高,为 0.52% ,而交易$USDT(从$GLP 池中移除$USDT 这一高权重资产)的费用较低,为 0.34% 。

代币经济学

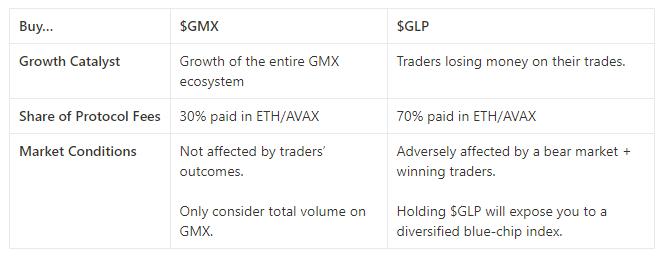

GMX 采用的是双代币模式:$GLP 与$GMX

$GLP

$GLP 是 LP 的“流动性证明”收据。

要注意的是:

持有$GLP 将使 LP 面临$GLP 池中基础资产的价格变动。

LP 在$GLP 上获得的收益率取决于 2 个方面: 1 )交易量 2 )交易员的损失

在 GMX 上提供流动性是零和游戏:由于交易结果直接影响$GLP 池,LP 总是交易的对手方。

GMX 的主要优点

1. GMX 上的交易员享受零滑点

滑点的定义是交易的预期价格和交易执行价格之间的差异。

GMX 使用定制预言机从 3 个 CEX(Binance、Coinbase和 BitFinex)提取价格实现“零滑点”。FTX 之前也在这三大 CEX 中,但后被 Coinbase 取代。

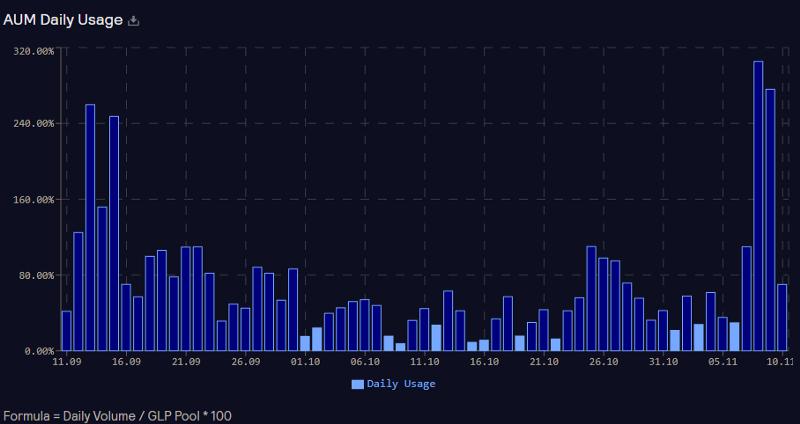

2. 高资本效率

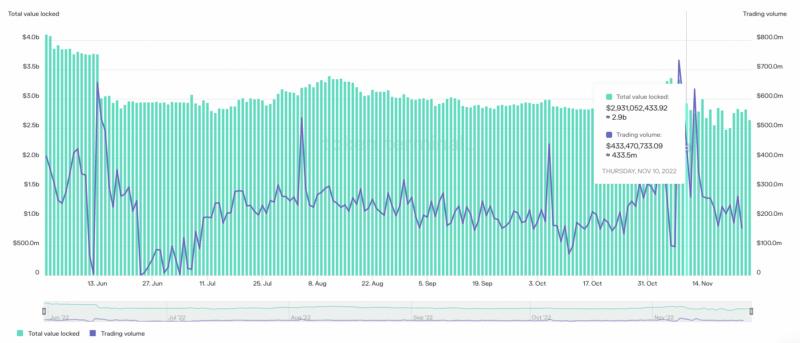

杠杆的启用使 GMX 拥有极高的资产利用率,这对$GLP LP 来说意味着更高的收益。在高峰期,GMX 的 AUM 每日使用率接近 300% 。

与 PancakeSwap 这样的现货 DEX 相比,Pancake Swap 的资产利用率只有大约 15.0% (计算方法为交易量/TVL= 433.5/2900 =~ 15.0% )。

GMX 的主要挑战

1.LP 可能面临交易偏斜

在强劲的趋势性市场(牛市/熊市)中,可能会出现特殊的 OI 倾斜。在这种情况下,交易者可能会单方面进入多头或空头。

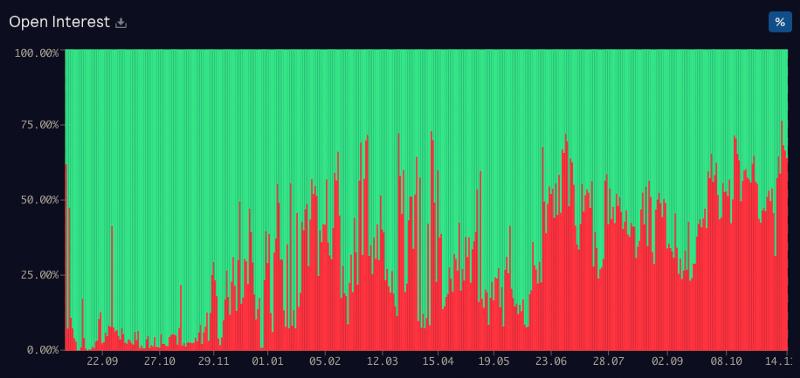

例如,在牛市中,大多数交易者希望做多。当交易者持有多头头寸时,该资产就从$GLP 池中“出借”。参考上面的数字,在 2021 年 9 月,多头 OI 为 97% 。在交易者赚取暴利的情况下,$GLP 池的资产($ETH 或$BTC)持有量可能会被抽空。

需要注意的是,在 2021 年 9 月,GMX 只有大约 100 个用户。因此,交易偏度很容易受到更大额交易的影响。随着用户数量的增长,将更不容易影响协议的整体交易偏度。

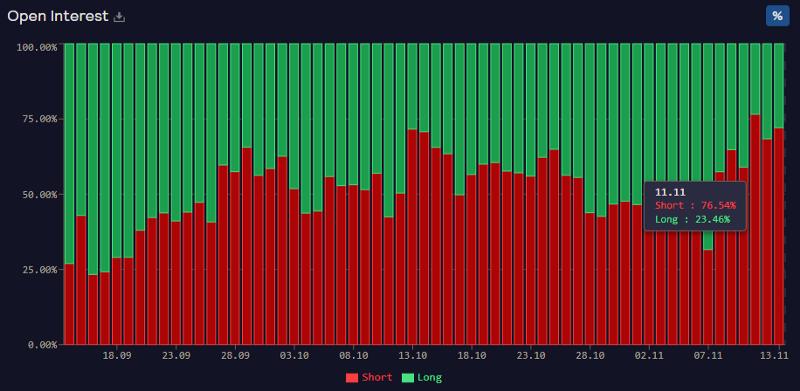

相反,在熊市中,当交易者大量做空市场,GLP 池将付出稳定币,而指数内其他代币的价值继续下降。参考上面的数字,在 2022 年 11 月,空头 OI 达到了 76% 的峰值。

在大多数空头交易员获利的情况下,$GLP 的持有者将从这两方面受到影响:

( 1) 稳定币流失

相关资产价格下跌。

理解了这一点,就可以理解空头偏斜对$GLP 的持有者的影响比多头偏斜大。

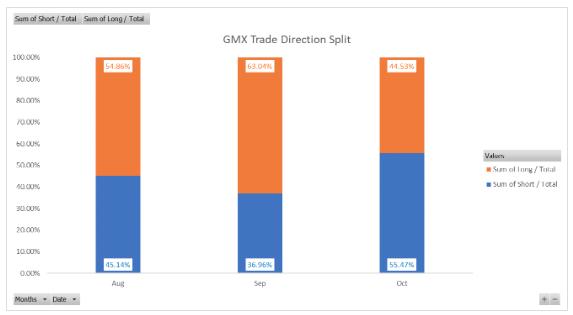

3 M 公司的数据显示,交易并没有向一个方向严重偏斜。然而,鉴于最近 FTX 的失败,交易偏向于空头的比例为 65% , 2022 年 11 月 11 日飙升至 76.5% 。

总之,交易者在 11 月 9 日损失了将近 3 百万美元。

2.缺少 OI 平衡

由于 GMX 没有平衡 OI 的内部机制,上述挑战就更严峻了。

GMX 根据资产的利用率来计算其资金费率。无论集中度如何,多头和空头的资金费率总是正的(也就是说,无论是多头还是空头,交易者总是需要支付费率)。

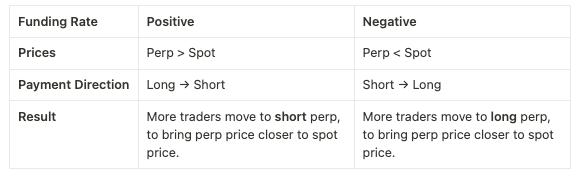

在 CEX 上,资金费率融资率通常被用来平衡 OI。由于资金费率是点对点支付的,所以它作为一个自然的催化剂,促进了点对点的价格收敛。

当资金费率为正时,永续合约的价格高于现货价格。做多的交易商向做空的交易商支付资金。这激励了更多的交易者做空永续合约,使永续合约价格更接近现货价格。反之亦然。

3.预言机操纵

预言机在波动期间的错误定价/操纵有可能导致“有害套利”。

为了解决这个问题,GMX 使用了一个定制预言机,从 3 个 CEX(Binance、Coinbase 和 BitFinex)检索中间价格。此外,价格在每个区块开始时进行更新——确保同一区块内的每笔交易收到相同的更新执行价格,有助于防止抢先交易。

尽管协议尽力维护,这种预言机设计仍然容易受漏洞影响。 9 月,GMX 在 Avalanche 上被一个交易员利用获利大约 565, 000 美元。

要理解这个案例研究,我们必须了解几个因素。

在 GMX 上开多/空头头寸不会影响 CEX 的价格。这是因为 GMX 始终是一个价格接受者,它从 CEX 提取价格。

了解这一机制的交易员执行了以下步骤。他首先在 GMX 上开了一个$AVAX的杠杆多头头寸。随后,他在 CEX 上推高价格。当 GMX 上的价格反馈更新时,他关闭了他的多头,获利约 565, 000 美元。

需要注意的是,这只能在流动性稀薄的时候执行,此时市场容易受到规模的影响。

为了解决这个问题,GMX 临时对$AVAX 的未平仓合约发布了一个正式的上限。理想情况下,应该不需要人工干预,因为交易限额应该只受$GLP 池中资产的限制。

4.缺少交易对

对于那些对交易代币感兴趣的交易者来说,GMX 不是一个好的选择。目前,Arbitrum 和 Avalanche 在 GMX 上都只有 4 个美元交易对。

关于ByteTrade Lab

ByteTrade Lab 总部位于新加坡,受海纳国际集团(SIG)亚洲风险投资基金和其他一些领先的机构投资者支持,包括 INCE Capital、BAI Capital、Sky 9 Capital和NGC Ventures,在 2022 年 6 月进行了 4000 万美元的 A 轮融资。

ByteTrade 正在积极构建自有的Web3操作系统(OS),该系统基于开放的区块链-边缘节点-客户端(BEC)架构,是原始全堆栈互联网协议的去中心化版本,将大规模将用户和去中心化的互联网应用在Web3.0 中采用,并最终将数据所有权归还给用户。

除了作为Web3操作系统的构建者,ByteTrade 还积极孵化和投资早期 Web 3.0 项目,以建立独家 Web 3 操作系统生态系统。ByteTrade 致力于向Web3.0 的建设者提供各种资源,包括但不限于:技术、产品定义、商业计划、GTM 战略和资金。