「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

DeFi

Velodrome 上线时间最长,有足够多的项目进行贿赂,质押率高,锁仓时间长,但在最近 VELO 价格的快速上涨后,投票的收益率也持续下降。

Equalizer 中投票者的主要收入来自于交易手续费,约占 70% ,且在这种情况下,投票者通常也能获得 80% 的 APR。高手续费收入加上资本效率较高,这套机制很可能维持。

Thena 在启动时也吸引了大量项目,现在生态中也有很多项目用自身发行的代币进行贿赂,也相对比较健康。

Solidlizard 上线时间短,但也因为 Arbitrum 生态的快速发展取得了超过 1 亿美元的流动性。但目前投票者的主要收入是 SLIZ 以及少量费用。

Solidly v2 似乎主要是在吸引稳定币的流动性,同时给予自身代币交易对较高的收益率,对于项目的长期发展并没有太大帮助。

Rug、Rug 还是 Rug,一文回顾( 3, 3)模式的血泪史

Camelot 和 OHM 通过通胀方式来奖励 Token 质押者和 LP 质押者,同时利用金库资金回购来抬高 Token 价格。而 Carrot、Eggs 等反向 ( 3, 3) 项目则通过通缩的方式来惩罚不进行质押 Token 的持有者。

通过牺牲部分储蓄收益,OHM 的分叉们不断抬高自己的 APY,以这种方式吸引散户投资者的目光。(3, 3 )模式最终失败的原因:一部分投机者找到了这种最迅速、最纯粹、最吸引人的圈钱模式,并最大程度地发挥了它的作用。

无论是 ( 3, 3) 也好,反向 ( 3, 3) 也罢,机制的演化并不能改变他们背后博弈的本质,跑路也是时间上的问题,在「协议拥有流动性」的 DeFi 2.0 时代,高 APY 带来了极度的 FOMO 情绪和非理性的行为,用户和协议也互换了位置,协议的承诺和用户彼此之间的信任似乎成为了投资者唯一的依靠。

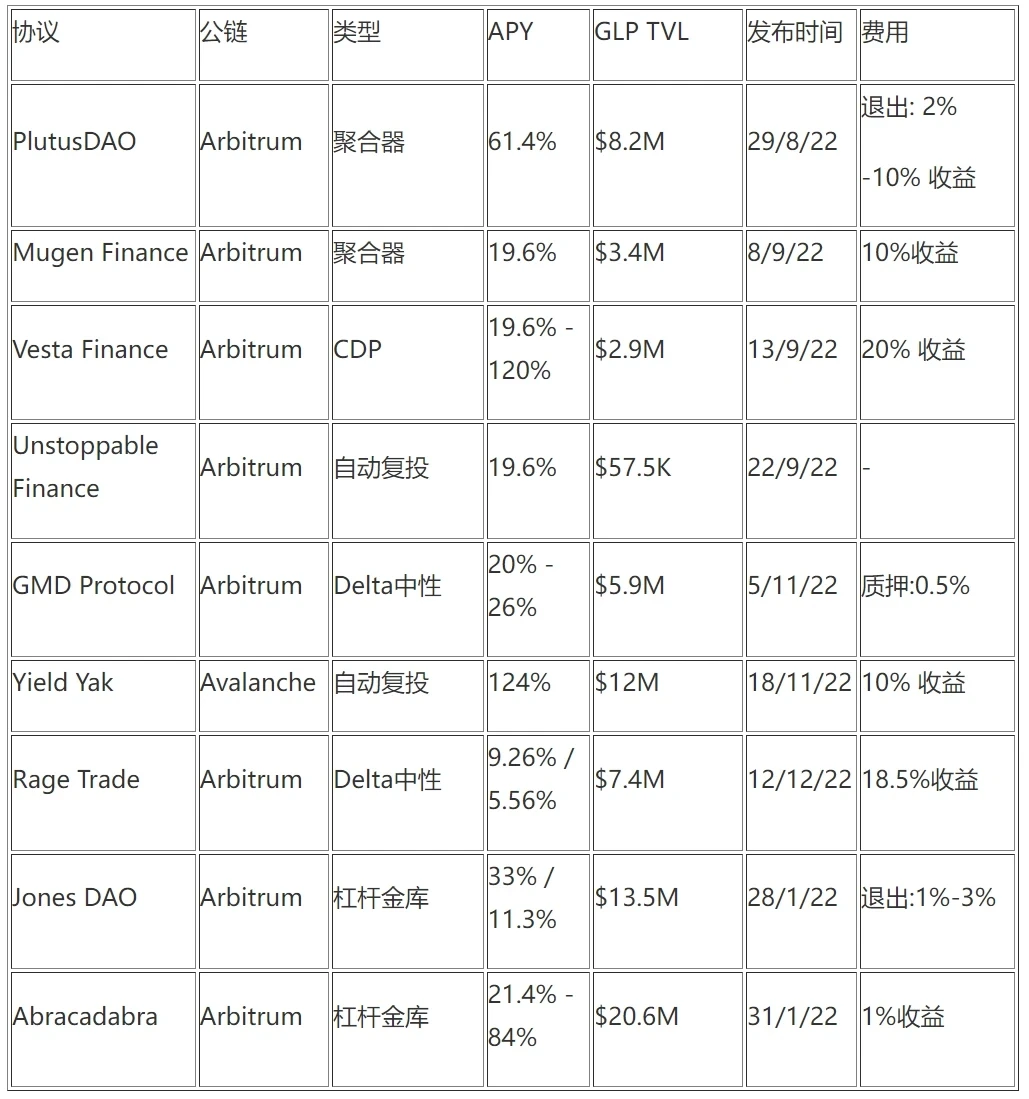

GLP War 指南:GMX 生态是套娃还是 DeFi 乐高的巧妙组合?

GMX 是产生真实收益的代表性项目,GMX 使用 GLP 作为交易的流动性,用户交易产生的损失和平台费用的 70% 会以 ETH 或 AVAX 的形式分配给 LPs 和 GMX Token 持有者。

相关协议关键指标对比

由于 DeFi 的可组合性,这种搭建乐高式的操作使得 GLP 在各类协议中发挥作用,包括收益率杠杆化、自动复投和借贷等。随着 GMX 生态发展壮大,预计会有更多协议将 GLP 集成到它们的协议中。当然,GLP 也存在因交易者交易赚取利益并从 GLP 撤出资产而被完全耗尽的风险,因此,很多协议未来可能会尝试对冲交易者的 PnL,以降低风险。

NFT、GameFi 与元宇宙

抑制供应,成为有供应的 LP,DIY 市场,激励版税。

真正造成 Blur 和 OpenSea 间差异的是前 1% 的交易员,他们是 NFT 市场的关键驱动力。Blur 通过最近的空投和零费用吸引了顶级交易员。超过 59% 的 LOOKS 和 85% 的 X2Y2 空投钱包最终选择了抛售代币。

在一个大型空投事件中分发代币的问题在于,如果没有进一步的激励措施,许多用户将永远不会与该平台互动。此外,平台最好有较小的空投来持续保持用户使用该平台的频度。Blur 的空投在为该平台带来炒作和销量方面做得非常出色。Blur 平台上领取的总空投奖励与交易量密切相关。平台上顶级交易员的收益惊人地增加了 1000% 以上,凸显了 Blur 相对于 OpenSea 的吸引力。

Blur 的整体洗盘交易百分比相对较低,约为 11% 。

Folius Ventures:「抽税制」商业模式更适合Web3游戏

游戏价值载体波动性更高,溢价更高,交投更频繁,让基于经济体量的「抽税制」成为更适合 Web3 游戏尝试的商业模式,而让「内购」的商业模式成为过去式。

不注重社交属性与移动端市场的 Web3 游戏在长期发展中会遇到较大瓶颈;

好的 Ponzi 标准是游戏内资产通胀率和用户增长率保持一致;

全链游戏可能成为下一波 Web3 游戏的增长点。

Web 3.0

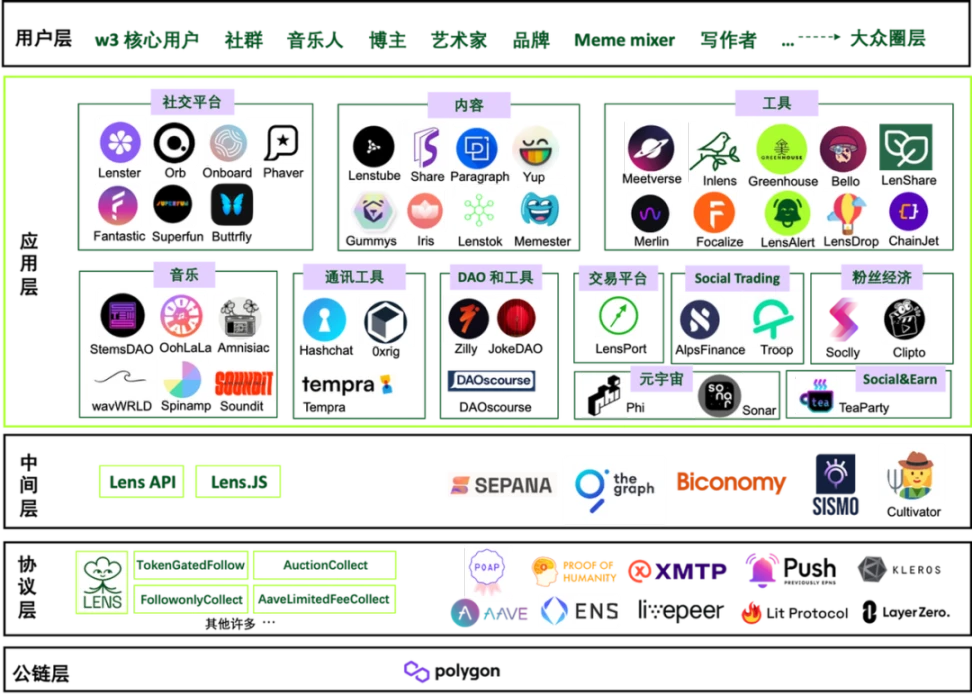

Buidler DAO x SevenX 万字研报:全方位解读 Lens Protocol

破除数据孤岛有三个步骤:数据透明、数据确权、数据互通。

大多数 Web3 社交产品将用户数据与行为上链后,解决了前两步数据透明与数据确权,但是却依然没有解决第三步数据互通,而数据互通需要扫清的障碍就是数据格式的一致性。

Lens 除了常说的数据确权以外,对于行业的意义更重要的在于:作为协议层在足够开放前提下的软标准。此外,它在支持场景上从社交协议衍生到创作者经济与 DAO 治理方向。开发者不再陷入传统 Web2 那样去争抢用户的零和游戏,而是可以互相协作一起把蛋糕做大的增量游戏,每个使用 Lens Protocol 的应用程序都有利于整个生态系统。同时作为生态内的用户,可以无障碍畅游在各个产品中,创作者不再需要担心因个别平台的算法、政策或竞争策略导致失去了自己的数据。

Lens Protocol 生态 Mapping

从 GTM 策略上,Lens 采取的是协议优先的思路,基于协议构建社交图谱,建立社群;Farcaster 则采用了更接近 Web2 社交产品冷启动的方式,即产品优先。

以太坊与扩容

简单介绍了 Pendle、Stader、Hord、Frax Finance、Bifrost、SharedStake、StakeWise、Liquid Staking Derivatives、0x Acid Protocol。

把 ETH 看作是加密世界的“美元”,那么 stETH 就是刚性兑付且自带收益率的“美元国债”。Frax Fiannce 推出了 LSD 相关的新产品让收益率变成了大家关注的一个焦点。LSD 协议为了争夺用户和资金,不仅要提供流动性,而且还要有更高的收益率。

从 LSD 协议的角度来看,生存和扩张是协议的第一要务,也就是说 LSD 协议需要扩张市场份额来保证自身的生存和发展。Yearn 和 Pendle 更像是 LSD 协议市场的催化剂,它们对于 LSD 协议的选择将有机会推动对应协议更快地进行市场份额的扩张。而 Aura 将有机会成为 LSD 协议份额竞争的核心协议,其治理权可能会成为各个 LSD 协议争夺的对象。

LSD 暗藏「七重收益」,APR-War 终局为 TVL 1 0X 增长?

以太坊主网质押收益率和整体锁仓量是相互排斥的状态,当前质押率大概是 14.6% ,且收益率会随着全网质押数量提升而降低。

文章由收益率的时间和空间两个维度说明 LSD 赛道的收益率是如何做多维拓展。

收益模式多样化并且具有“部分可组合的特性”:第一份自带主网质押的保底“固定收益”,第二份在 DeFi 中循环借贷扩大杠杆将收益率成倍提升,第三份 lsdETH/ETH 在 Dex 组成 LP 提供流动性的收益,第四份可预见的“百团大战”LSD 协议的激励收益(老 DeFi 协议用 Curve 等贿选操纵选票,提高激励上限,而新协议挖治理代币排放,类似于初期的 LDO),第五份 Eigenlayer 为代表的再质押协议赋予额外的第三方项目的验证节点奖励,第六份来自于 Dex 上引入(lsdETH/某 token)交易对的流动性激励收入,第七份收益聚合器将挖矿奖励复投高额汇报理财产品所带来的“固收+市场”。

新生态与跨链

本周比较 L2 的文章较多,推荐《Optimism vs Arbitrum:以太坊L2霸主之战进行时》《一文对比 Optimism 和 Arbitrum 数据情况:哪个生态更有前途?》《深入解读 Arbitrum:Layer 2 领跑者》。

L2-L2 桥理想情况下应满足以下标准:

客户端必须从它们通过抽象层连接的每个 L2 协议中抽象出来——松散耦合范例。

客户端必须能够验证从抽象层返回的数据是否有效,理想情况下无需将信任模型更改为目标 L2 协议所使用的模型。

接口 L2 协议不需要结构/协议更改。

第三方必须能够独立构建目标 L2 协议的接口——理想情况下是标准化接口。

L2 桥有非常不同的信任假设,例如,可信与无信任的桥,以及非常不同的设计选择,例如,锁定-铸造-销毁与流动性网络。使用最新的 ZKP 技术正在进行新的开发,这些技术有效地解决了两个桥三难困境,并有助于提高桥梁的整体安全性。

一周热点恶补

过去的一周内,Coinbase 将暂停 BUSD 交易,Wormhole 去年因黑客攻击被盗的 12 万枚 ETH 已被 Jump Crypto 收回,Silvergate 已经确认最近一系列事件可能会影响其“持续经营”能力,多家加密公司和交易所出面撇清与 Silvergate 的关系;

此外,政策与宏观市场方面,Coinbase 发起“Crypto 435 ”倡导运动,将在美国 435 个国会选区推进支持加密政策;

观点与发声方面,V神:简洁且功能齐全的 UI 对钱包的采用很重要,Animoca 联创 Yat Siu:放弃 NFT 版税将“杀死”Web3,Sui CTO :Aptos 刻意打压 Sui 和 Move 开发者,对其感到失望,福布斯:Binance 曾于去年挪用近 18 亿美元 B-peg USDC 抵押品资产,币安回应:福布斯提及的转账均为用户自发行为,资产始终保持 1: 1 储备;

机构、大公司与头部项目方面,孙宇晨钱包地址在 Lido 质押大量 ETH,一度触发 Lido“Staking Rate Limit”限制,Uniswap 基金会宣布成立 Uniswap Bridge 评估委员会并启动评估流程,OKX Chain 优化代币经济,OKT 总供应将降低至 2100 万,Solana 网络经历分叉事件导致交易处理受限,币安上线 AI 产品 Bicasso Beta 版;

NFT 和 GameFi 领域,Yuga Labs 将推出比特币 NFT 系列 TwelveFold,黄立成两天抛售逾千枚 NFT,或系史上最大规模 NFT 抛售,Base:将在纪念 NFT 上完善艺术品,讲述建造者的故事……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~