硅谷银行从出现流动性危机到宣布破产仅用了 40 多个小时,速度远超 2008 年金融危机。作为创投圈内的龙头银行,其对接全球 600 家风投机构、 120 家私募股权机构,在初创企业信贷市场占有率超过 50% ,很多初创公司都在硅谷银行有资金敞口,此次暴雷事件推倒了多米诺骨牌的第一张,其引发的连锁反应,不仅会对传统金融行业带来影响,也让已经伤痕累累的加密市场再次陷入危机之中。

硅谷银行破产引发 USDC 恐慌抛盘

今早,币安、Tether、Paxos 等机构,Blur、Axie Infinity 等项目方都表明没有在硅谷银行留有敞口,且资金安全,还有 Yuga Labs、Azuki 等 NFT 项目虽持有少量资金敞口,但目前运营尚未受到影响。

但是 Circle 的情况却并没有那么乐观。由于硅谷银行是其六家银行合作伙伴之一,且 Circle 约 400 亿美元的 USDC 储备中有 33 亿美元存放在硅谷银行中,因此,硅谷银行的破产可能会影响 USDC 的稳定性。一时间市场恐慌情绪持续上升,USDC 出现脱锚情况,并持续加剧。从短时脱锚跌至 0.98 美元区间到进一步加剧最低脱锚降至 0.88 美元,USDC 24 小时跌幅超过 11.4% ,其市值更是跌破 400 亿美元关口,市场反应已经表明对 Circle 的储备状况感到担忧。

短时脱锚迫使 Circle 不得不选择销毁 USDC 来维持价格稳定币,据派盾监测数据显示,Circle 过去 24 小时销毁 27 亿枚 USDC,其中 70% (约 16.5 亿美元)是在过去 8 小时内销毁的。

恐慌情绪也让大量用户涌入交易所进行兑换,据 0xScope 数据,过去 24 小时内 76.6 亿枚 USDC 从 CEX 被提现,Jump 兑现 1.5 亿枚 USDC,Coinbase 至少兑现了 17.8 亿枚 USDC, Wintermute、FalconX 将 USDC 存入 Coinbase,过去 24 小时内有 24 亿枚 USDC 被销毁。由于大量 USDC 资产流入交易所,使自动转换的负担加重,所以 Binance 已暂停 USDC 到 BUSD 的自动转换。且 Coinbase 也宣布将在周末银行关闭时暂停 USDC 和美元之间的转换。

无法在中心化交易所赎回的 USDC 们又试图通过市场流动性的方法选择“链上出逃”。

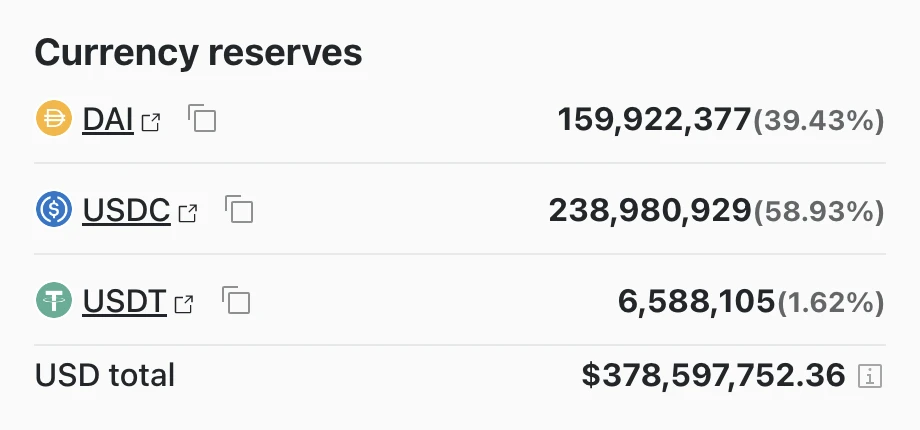

在过去 24 小时内,有价值近 1.37 亿美元的流动性从 3 CRV 资金池中吸走,用户正在抛售他们以换取 USDT,此时 3 CRV 池中的 USDC 占比 58.93% ,DAI 占比 39.43% ,而 USDT 仅占 1.62% ,理论上三者应该各占 33% 。比例严重的倾斜,让 USDC 垂死挣扎,也会导致更严重的脱锚。

此外,由于部分 USDC 可以 1: 1 铸造 DAI ,所以 USDC 脱锚,会引发大量投资者通过 PSM 机制将铸造 DAI 抛售,进而造成 DAI 脱锚。据 MakerDAO 披露过去 24 小时,共有 7.36 亿 DAI 被 USDC 铸造出来。目前 DAI 也出现持续脱锚现象,现已跌至 0.92 美元, 24 小时跌幅 7.8% 。

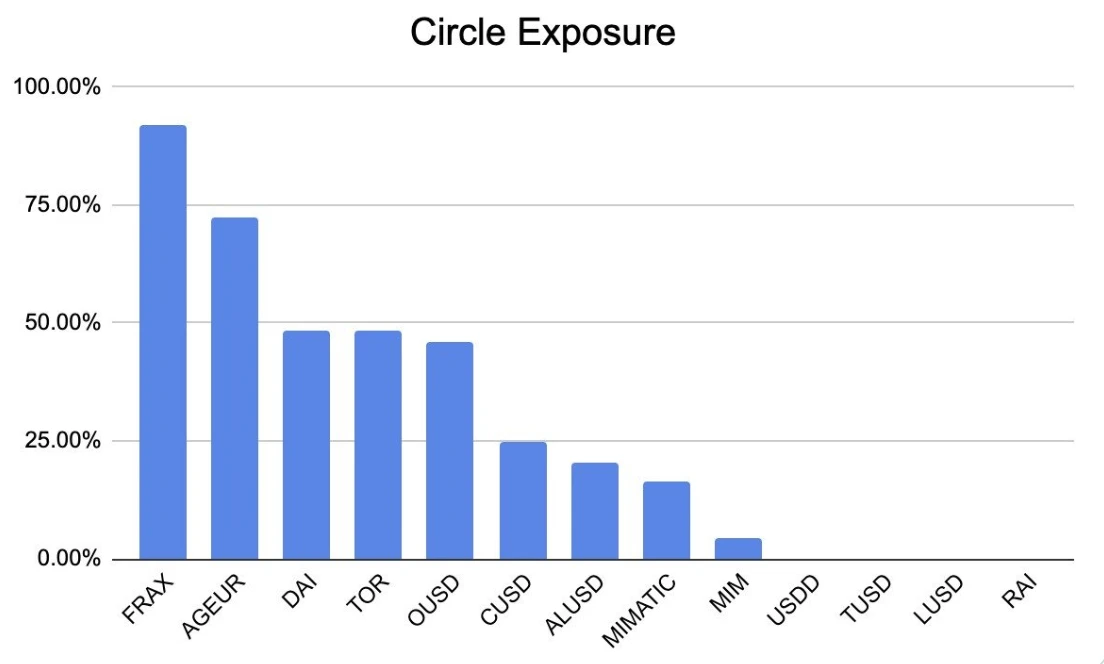

除了 DAI,算法稳定币 FRAX 有约 80% 的 USDC 储备,现也已经脱至 0.90 美元附近, 24 小时跌幅 9.7% 。此外,还有 agEUR、TOR 等稳定币都由部分 USDC 做储备。

有巨鲸在利用 USDC 套利

正所谓“别人恐慌我贪婪”。正当大批用户疯狂兑换 USDC 的时候,有巨鲸在利用 USDC 进行套利。当然,每次遇到这种市场恐慌行情时,都会有套利者发现其中的投机机会。据链上数据显示,巨鲸 czsamsunsb.eth 正在利用 USDC 脱锚玩一场大游戏,先是从 Aave 用 stETH 与 ETH 借出 2700 万 USDT,再将其换成 2800 万 USDC,然后将 USDC 1: 1 换成 DAI 再存进 Aave 中,使用循环贷方式继续换 USDC。若 USDC 恢复锚定,该地址将因此获利约 130 万美元。

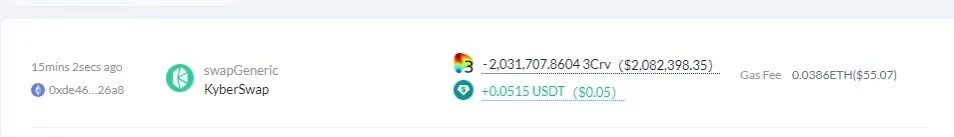

面对“机会”时,也有一位倒霉蛋,将 200 万 USDC 在链上兑换成 USDT 时,却因未设置滑点,意外地被一个 MEV 机器人在支付了 45 美元 Gas 费和 3.9 万美元的 MEV 贿赂金后净赚了 204.5 万美元的利润,而该用户交易了 208 万枚 USDC 却仅收到了 0.05 枚 USDT。

Circle 会从硅谷银行倒闭中转危为安吗?

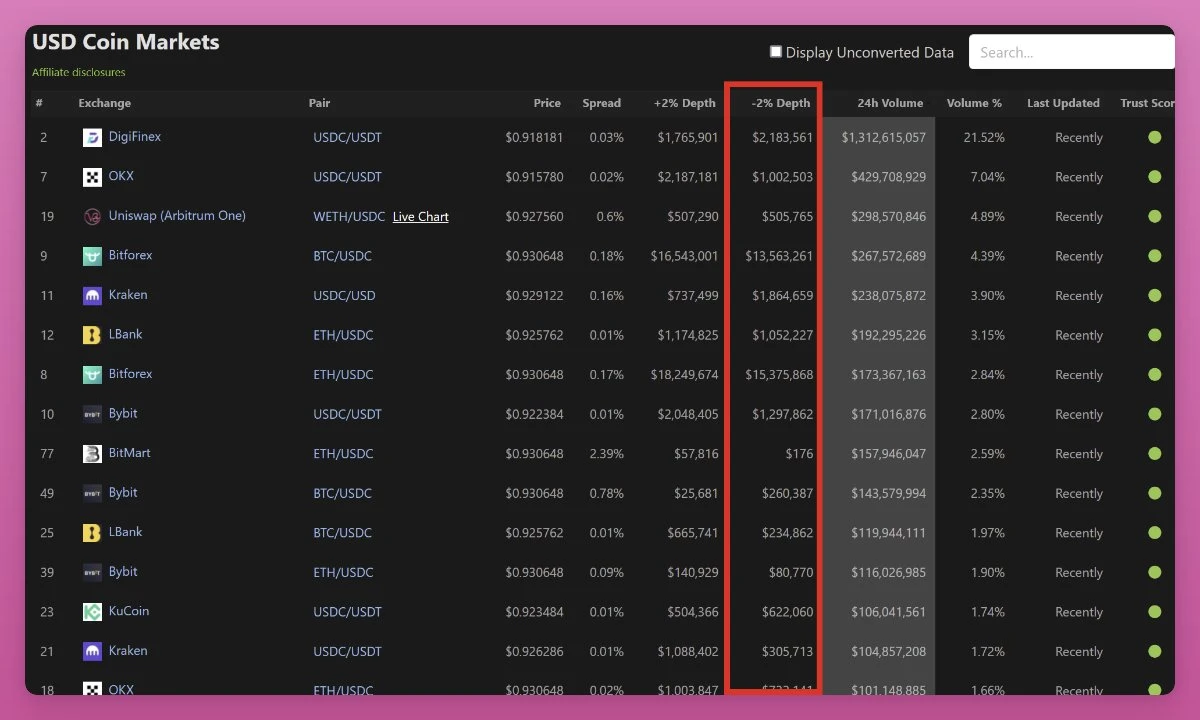

根据 DefiIgnas,目前,USDC 并未在 Binance 上市。因此,大部分卖家正在向低流动性的交易所出售,而低流动性无法保证赎回成功。

所以目前的 USDC 价格波动会一直持续到 USDC 1: 1 赎回恢复。而 Coinbase 今天暂停了赎回交易。加上 Curve 3 pool 目前也仅剩 590 万美元的 USDT 可用于约 3, 8 亿的 DAI+USDC 兑换,对目前市场情况帮助不大。

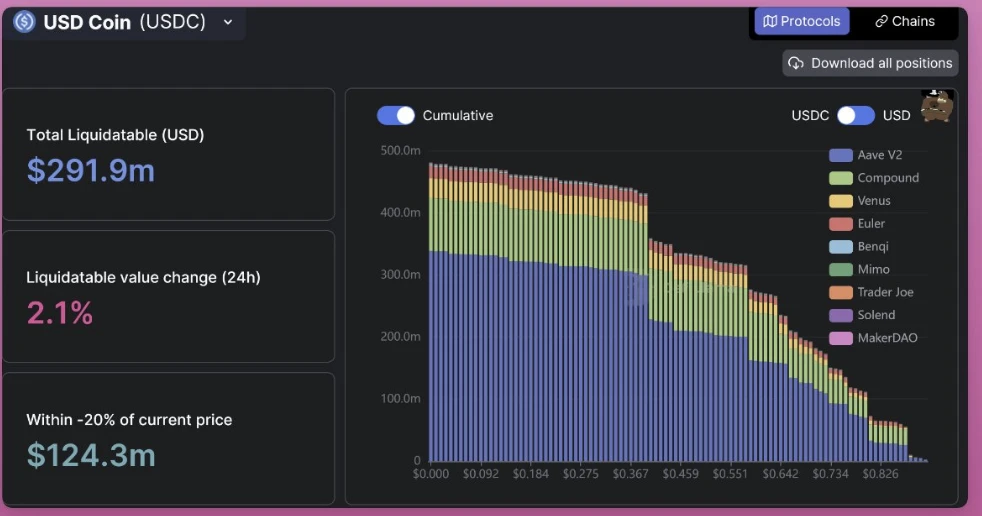

最糟糕的是 Aave 和 Compound 等借贷市场上的级联清算——在 -20% 的价格范围内有 1.24 亿美元的 USDC 清算。

所以,从二级市场上来看,USDC 在 CEX 和 DEX 上的流动性都非常差,如果不能 1: 1 赎回 USDC,其现货价格将继续波动,危机会进一步加强。

但是,从 Circle 储备资产结构来看,0xLoki 认为 Circle 暴雷的可能性极低,因为 USDC 真正暴雷需要满足三个条件:

(1 )存在硅谷银行和三家中风险银行的资金足够多;

(2 )这些银行的债务回收率足够低;

(3 )USDC 自己无法承担损失或者无法找到资金支持方来解决问题。

目前从资金流储备来看,其具备充足的流动性,即使被迫贴现也不会受到太大损失。此外,Circle 在 Silvergate Bamk 的风险敞口可以被视作 0 。所以 Circle 出问题的概率不大,而且即使出问题,也不会像 FTX 那么严重。

而 @mindaoyang 对此持悲观态度。他认为 USDC 的储备有 432 亿美金,现金储备 114 亿美金,存在 8 家银行,大头在 NY Mellon(假设 50% ),剩下的假设 20 亿美金在 SVB,假设 100% 亏损,极限影响 USDC 会脱锚到 0.87 ,正常估算,假设存款只有 10 亿美金, 80% 回收,理论上脱锚到 0.99 。(当然,这并未加上现实中被恐慌挤兑放大的脱锚。)

不管终局如何,目前 USDC 的脱锚情况正在持续。一旦周一 Coinbase 开放提现,挤兑情况会继续加剧,到时是否会影响整个稳定币生态,出现更大范围的连锁反应?Odaily星球日报也将持续关注。