原文来源:@Buidler DAO

原文作者:@Jane @Niels

文章目录:

01/ve 简介

01/01 How ve works

01/02 Curve —— ve 模型的首创者

02/ 从核心机制层面看 ve 及不同协议的创新

02/01 流动性的 balance

02/02 激励机制设定

02/03 治理机制的权衡

02/04 权-利分离/分层的尝试

03/ 小结

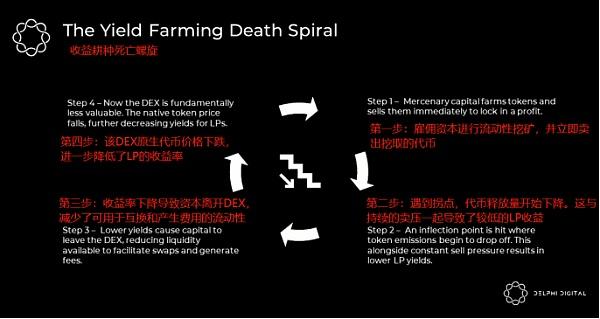

在早期的 defi 项目中,通过流动性挖矿奖励早期使用者从而促进冷启动是非常常用的手段。不过,这种方式虽然贡献了一定的初期流动性,却无法长期支持一个协议的健康发展。用户更直觉性的反应仍然是偏投机和落袋为安心理的挖提卖,从而协议不可避免地迅速进入衰退,defidigital 的死亡螺旋很好地描绘了这点。

此外,当一个协议的代币仅仅只有治理功能,且治理权限在实际场景中相当受限时,用户也会缺乏足够动力持续持有。

这两个问题如果做一下归纳,即代币如何提供足够的持有动机,且用户和协议的利益能够在相对长的时期内保持一致,从而有动力为协议的长期发展做出贡献。

ve (vote escrow,投票托管) 的应运而生正是对上述困境作出的一种相当不错的解答。继 Curve 首次提出 ve 之后,众多其他的协议也纷纷将其纳入了自己的经济模型,并基于 Curve ve 做出了自己的迭代和创新。

本文将首先探究 ve 的运作模式,并以 Curve 为例,分析 ve 的优点和不足之处,之后,我们会结合不同协议在不同层面的创新来看 ve 几个核心维度的迭代发展。最后,我们会基于上述分析提供在实际中运用 ve 的一些建议。

ve 简介

How ve works

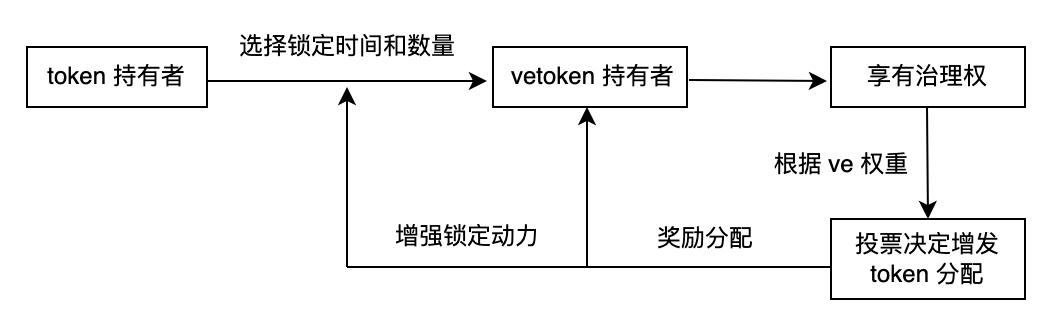

ve 的核心机制在于用户通过锁定 token 获得 veToken。veToken 是一种不可转让且不流通的治理代币,选择锁定时间越长(通常有锁定时间上限),可获得的 veToken 越多。根据其 veToken 权重,用户可以获取相对应比例的投票权。投票权部分体现在可以决定增发代币奖励的流动池归属,从而对用户的切身收益产生实质性影响,增强用户的持币动力。

对协议来说,锁定可以有效减少流通量,减轻抛压,从而使币价更稳定。同时,用户锁定后,其切身利益与协议在锁定期内更为一致,也有助于其做出好的治理选择。而愿意长期锁定的人可以获得更多的收益与治理权,从道义上来说也非常公平。

下面我们通过 Curve 的模型,来进一步了解 ve 的真实运用。

Curve —— ve 模型的首创者

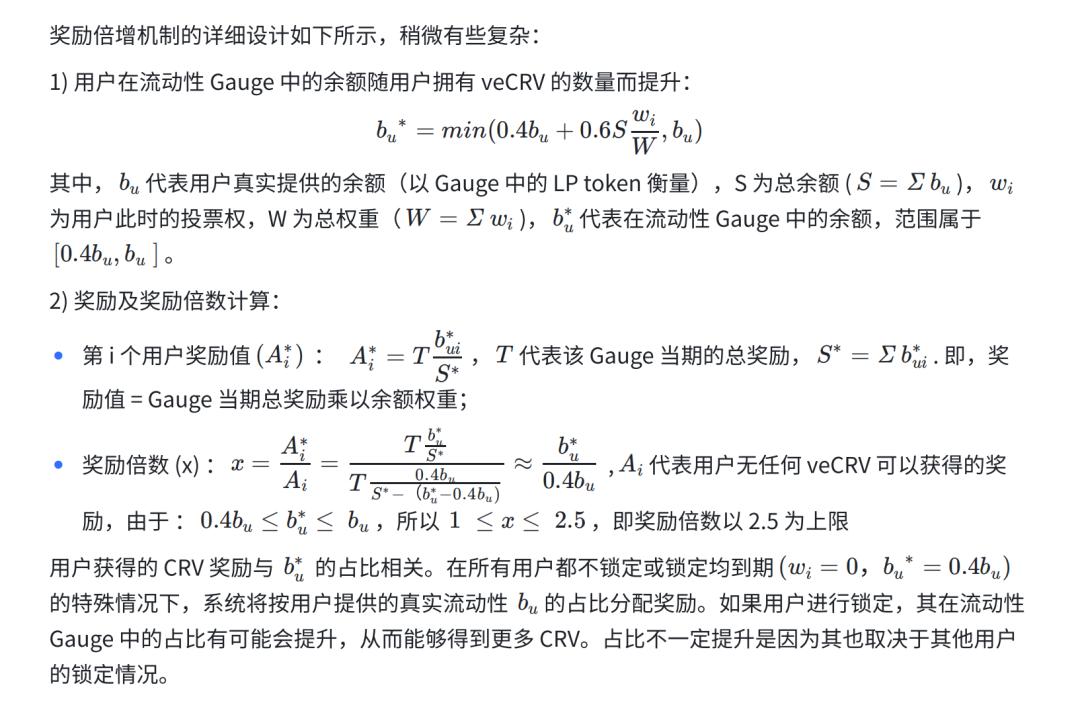

Curve 平台的用户主要会获得两种收益:交易费奖励和 CRV 增发奖励。

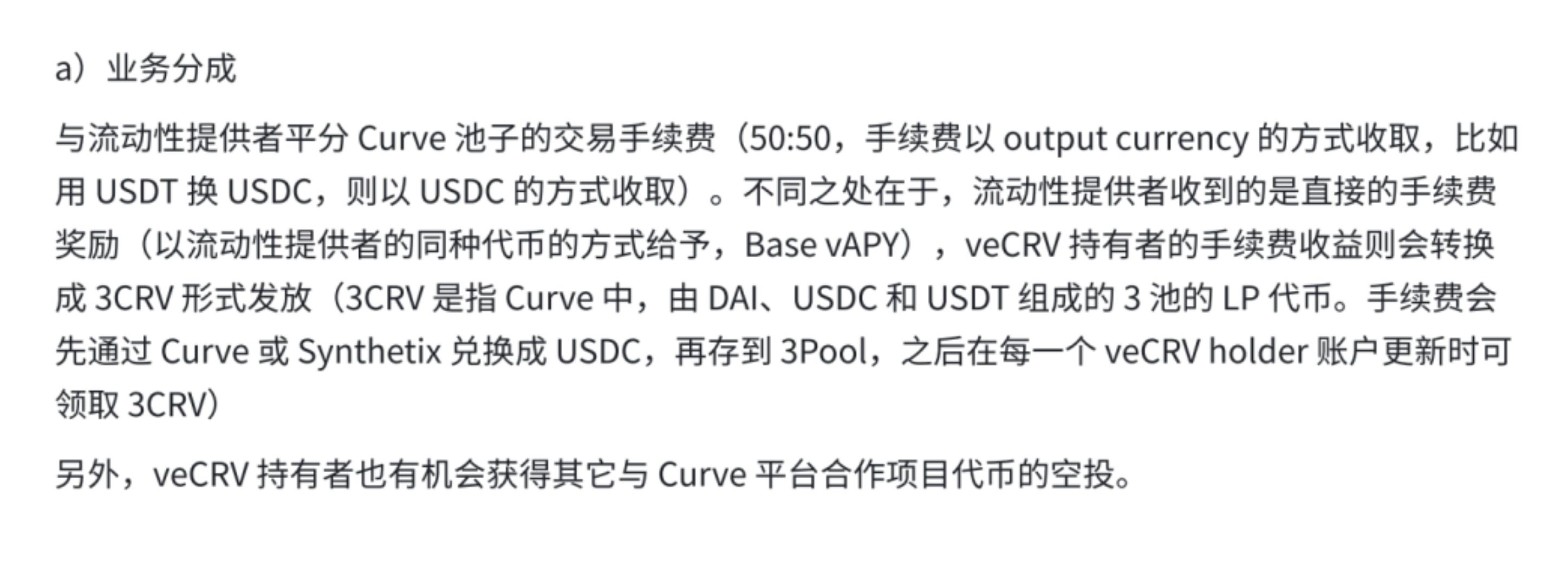

交易费(Trading fees)是 Curve 平台的收益来源。平台在互换(0.04% ,以 output 方的代币收取)、存储和取出(0-0.02% )过程中收取该费用。其中, 50% 的交易费给予 veCRV 持有者(用来购买 3 CRV,再分配到持有者手中,每周可领取一次), 50% 给予 LP 提供者(即 Base APY)。

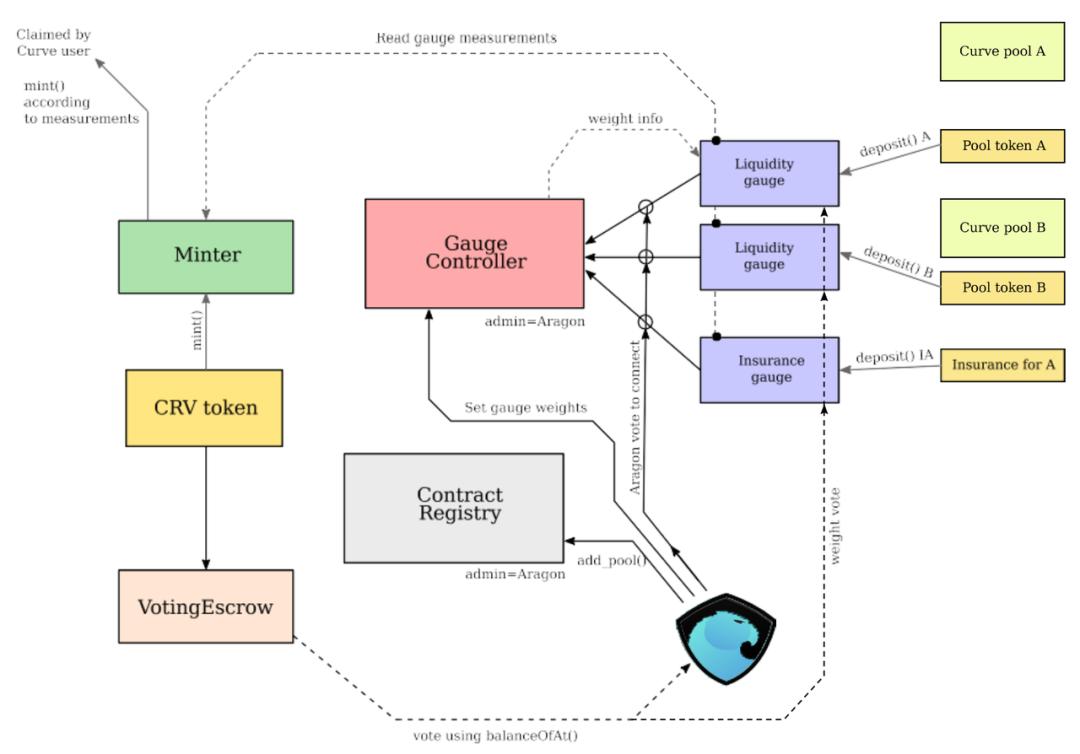

CRV 是 Curve 的原生代币,用来奖励将 LP token (liquidity provider token,即为池子贡献了流动性的用户拿到的 token) 质押到 Gauge(量器)中的流动性提供者。Gauge 控制器是 Curve 的核心组件,由 Curve DAO 控制。Gauge 控制器里记录了投票治理相关的所有参数,比如“每个用户在每个 Gauge 的当前斜率,以及用户可以使用的权力和用户投票锁定结束的时间”等。

CRV 的初始供应量~ 12.73 亿,总供应量~ 30 亿,初期的日增发量~ 200 万。这些增发的 CRV 会根据 Gauge 控制器里的测量结果,按比例分配给将 LP token 质押到 Gauge 中的用户,即 Gauge 中有权重的用户。

https://github.com/curvefi/curve-dao-contracts/blob/master/doc/README.md

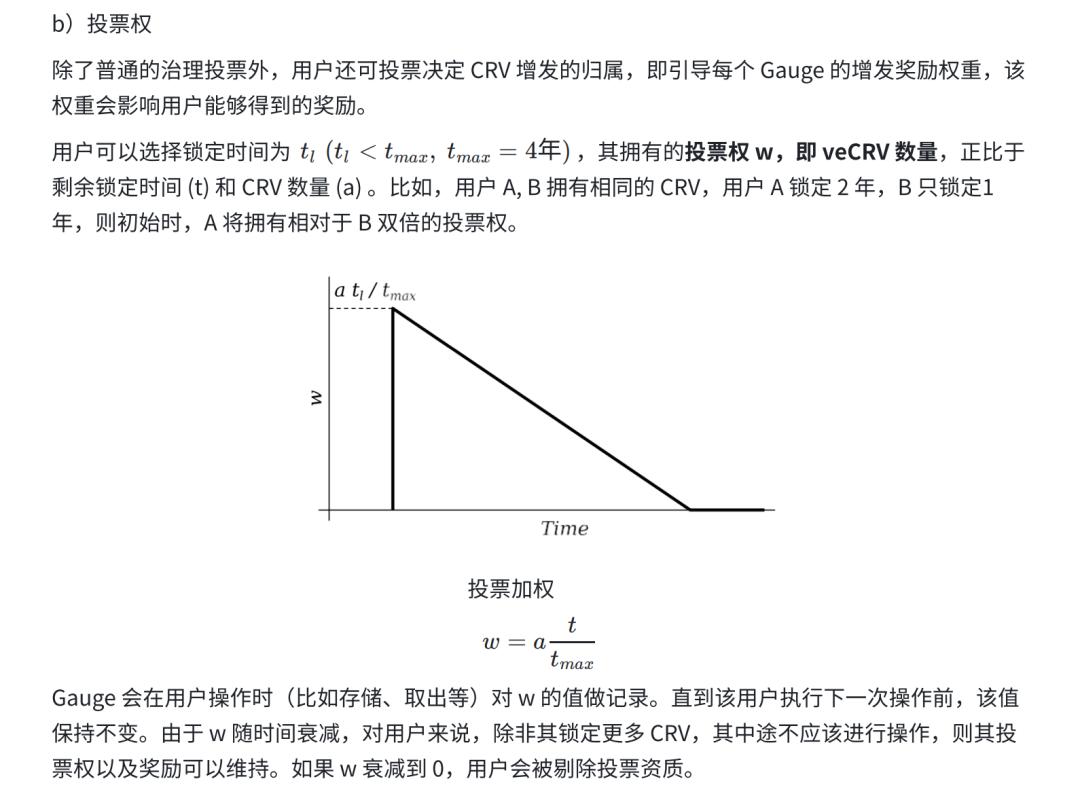

当质押用户进一步将 CRV 锁定后,可以获得 veCRV (veCRV 不可转让,锁定是唯一的获取方法)。用户可以选择的锁定时长在 1 周- 4 年不等。锁定时间越久,兑换 veCRV 比例越高。1 个 CRV 锁定 4 年可获得 1 个 veCRV,锁定 1 年可获得 0.25 个 veCRV。在锁定期,用户的 veCRV 数量会随着剩余锁定时间的减少而线性递减。如果用户分多次锁定,则必须统一选择到期时间。

veCRV 的持有者拥有 Curve 的治理权。为了鼓励用户参与治理(即有动力获取更多 veCRV),他们享有的部分权利是:

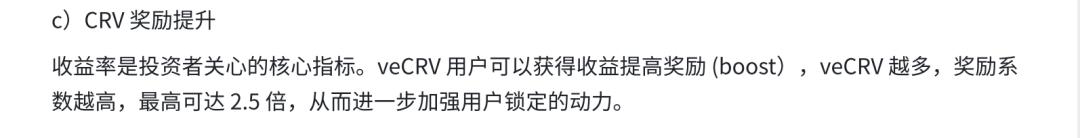

给锁定用户奖励倍数设限背后的意图是,虽然 ve 机制旨在鼓励用户锁定,奖励忠诚度和粘性,但需要避免 veCRV 巨鲸无限制地攫取更多收益。以存进 100 U 稳定币为例,达到 2.5 倍的收益,需要 2840 veCRV,等价于 2840 个 CRV 质押 4 年,按照 CRV= 1 U 算,相当于需要持有 LP Token 28 倍价值的 CRV。

普通用户在短时间内很难获得如此多倍的 CRV,因而其奖励倍增往往有限。而之所以最后定在 2.5 倍,估计是团队觉得在这个界限可以取得一个相对的激励平衡。此外,如果一个用户给多个池子提供流动性,则根据不同池子 LP 的锁定情况,其奖励倍增可能会不同。

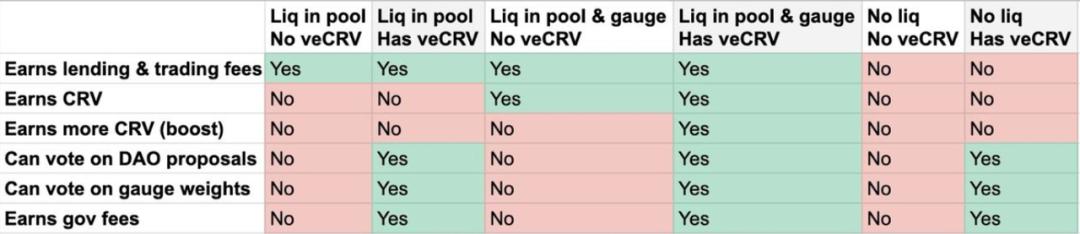

下图总结了 Curve 体系中,持有 CRV 和 veCRV 的不同权利和激励:

https://resources.curve.fi/crv-token/understanding-crv

解读:

1 )Liq in pool ——> earns lending trading fees:提供流动性(deposit),赚取手续费

2 )Has veCRV ——> vote on DAO proposals vote on gauge weights earn gov fees:持有 veCRV:拥有治理权限,投票决定 gauge 奖励权重

3 )Liq in gauge ——> earn CRV:在 gauge 中质押 LP token,能够赚取 CRV

4 )Liq in gauge has veCRV ——> boost:在 gauge 中质押 LP token 且仍持有 veCRV,可以获得奖励提升

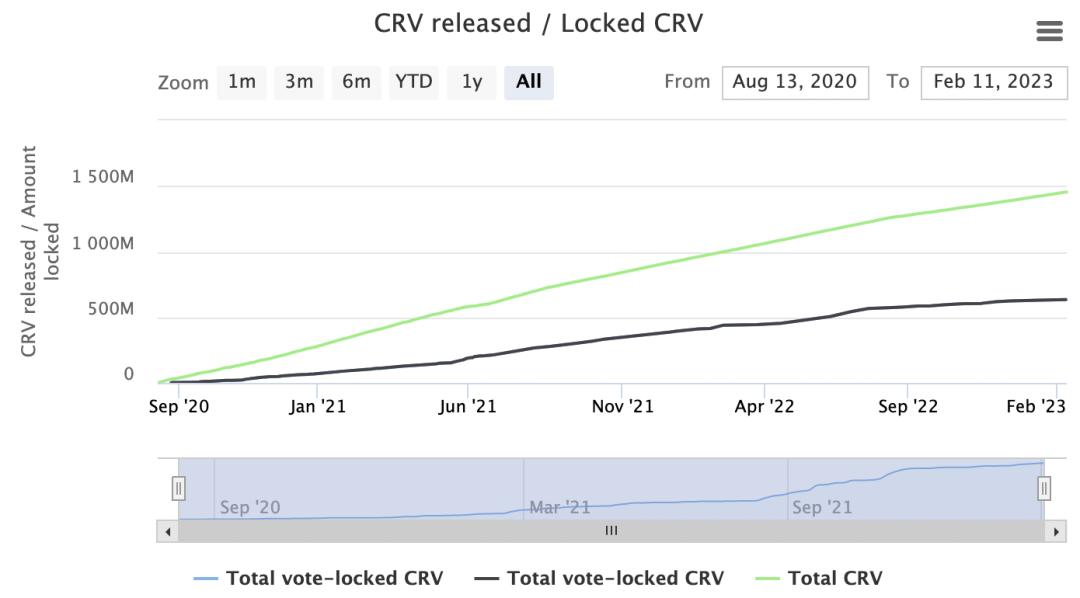

从目前的运行结果看,这套机制还是相当成功的。45% 的 CRV 都进行了投票锁定,平均锁定时长达 3.56 年。

https://dao.curve.fi/releaseschedule

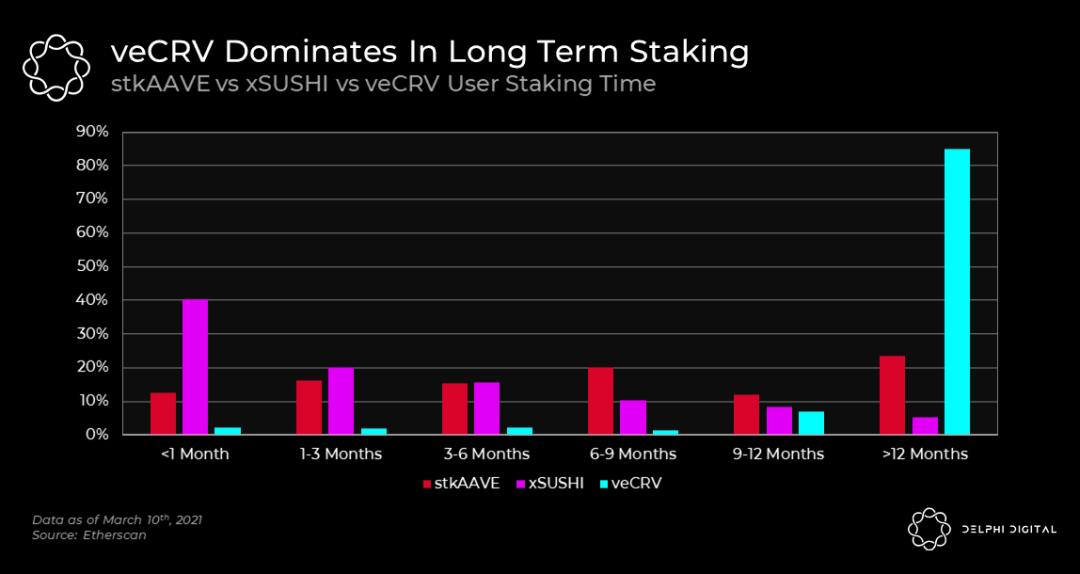

如果我们把锁定时长分布进行对比,ve 的长期锁定作用会更清晰。

https://members.delphidigital.io/reports/an-alternative-implementation-of-vetoken-economics

优点

前文中已经陆续有提到,此处小结下 ve 的优点:

1 )锁定后流动性减少,减少了抛压,有助于币价稳定

2 )更好的治理可能性:治理权直接与收益分配挂钩,用户持币动力增强,有助于提升治理参与度。同时,长期质押的用户的治理权重更大,他们也是有动力做出更好治理决策的群体。治理权重中体现的基于时间和数量的加权目前看起来是相当合理的。

3 )各方长期利益相对协调一致:在锁定期内,用户无法转让他们的 token,由于利益相关,理性层面,他们更有可能忽视短期及时收益,做出与协议长期利益更一致的决定。

锁定机制也增加了巨鲸的短期操纵成本。而一旦他们选择锁定以增加自己的话语权,则大概率他们也将倾向于做出符合自身利益的理性投票,恶意决策的可能性大幅降低。

此外,veCRV 持有者也享有手续费分成,即,流动性提供者、交易方、token 持有者、协议这四方的利益被协调到了一起。(交易方的利益体现在可以受益于池子的强流动性,以及较低的滑点)

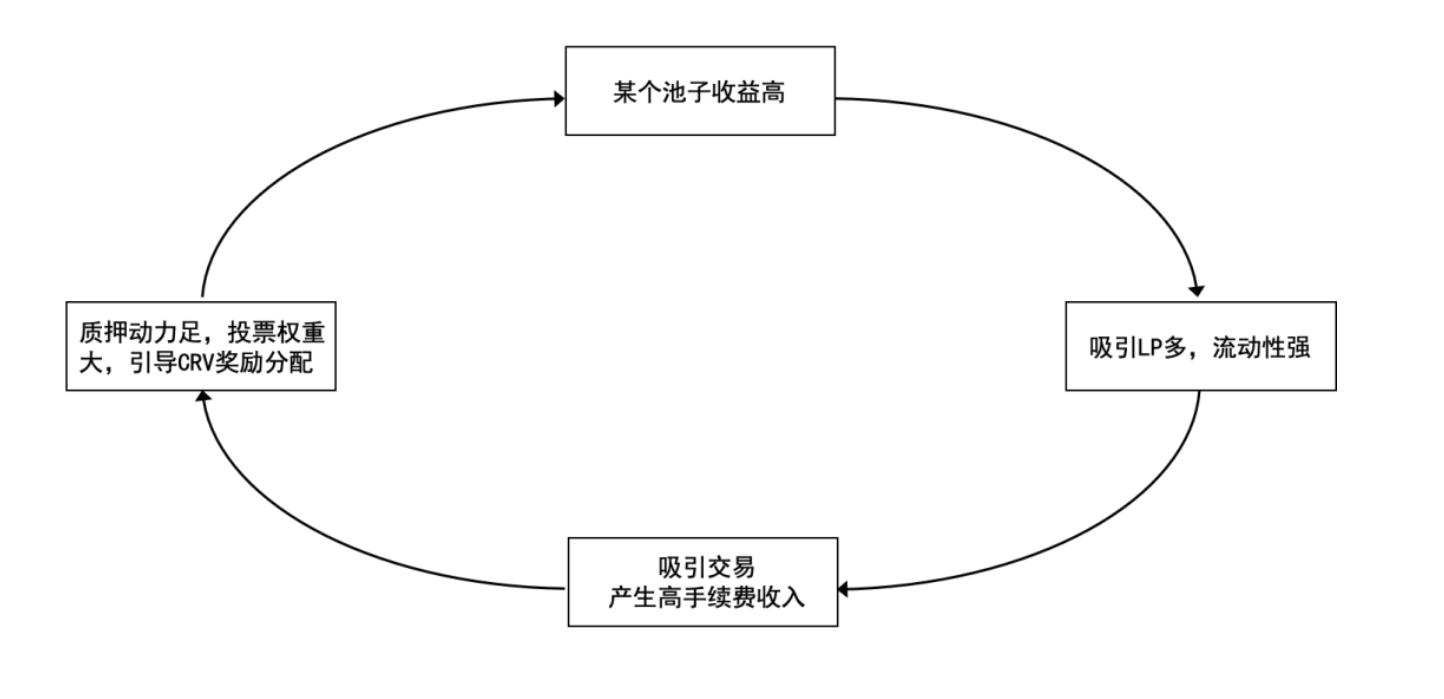

如果顺利度过冷启动期,Curve 形成的是一个绝佳的正向飞轮,VE 在其中起了不可或缺的作用。

可以说,ve 是机制层面约束人性,引导正向行为的一个典型。

不足

任何模型都不是完美无缺的,ve 也有其受到诟病的点。

1 )硬性「锁定时间」对投资者不够友好:

锁定时长既是 sweet spot,也是不少投资者望而却步的点。有人笑称,crypto 行业 4 年相当于其他行业 100 年。相当一部分投资者不想/没有能力锁定这么长的时间。如果想继续往前发展,如何增加对更广大范围投资者的吸引力,以及增加锁定的灵活性都是一个课题。

2 )治理中心化:

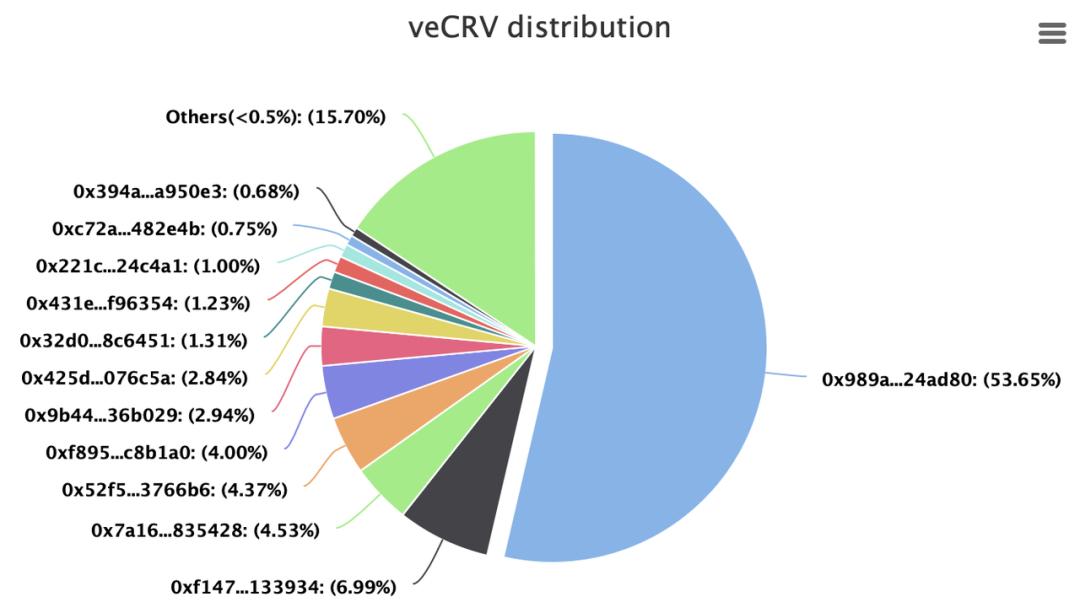

目前 Curve 上过半的治理权在 Convex(53.65% )手上,治理权相当集中。

注:Convex 是一个基于 Curve 的流动性质押和挖矿平台,CRV 的持有者可以在 Convex 上质押 CRV 并获得 cvxCRV,Convex 平台会自动将获得的 CRV 代币在 Curve 上进行锁仓从而获得协议掌握的 veCRV 代币,可以理解为 cvxCRV 代币是可流通代币化的 veCRV。即,Convex 通过一定的规则设计和风险控制,在 Curve 上进行投注,通过发挥“规模优势”实现最大的收益奖励。

https://dao.curve.fi/locks/1667977964

https://dune.com/queries/56575/112408

这一方面与 1 )中提到的锁定时间有关,非大户很难有足够的动力和能力持续锁定,其次也与 Curve 的白名单机制有关。该机制规定,智能合约除非得到投票许可( 51% 的通过率, 30% 的参与度),否则无法参与到 DAO 中。其提出的渊源是为了维护协议的稳定性。历史上获得过白名单权限的协议仅有 3 个,Yearn, Staking DAO, Convex。

而目前投票权又已集中在少数几个协议中,他们直观来看没有动力同意让更多的协议参与进来,从而引发激烈竞争。如果有新的创新性玩法出现,则 Curve war 可能会被推向新阶段。

不过白名单与 crypto 一直以来提倡的公平开放某种程度是相悖的。如果说早期白名单发挥了其作用,长期来看,是否无需许可的开放生态对于 Curve,甚至 Convex 更为有利,则值得商榷。这篇 Propsal (Remove Curve DAO Whitelist) 正是在商讨白名单是否该被移除,引起了广泛讨论。坚持保留白名单的用户认为,白名单仍然是利大于弊的,如果有新的协议认为其创新性足够,那它们不应该担忧会因为投票而被阻碍在外。

从核心机制层面看 ve

及不同协议的创新

Defi 世界日新月异,经济模型也在不断迭代。Curve 绝不是 ve 机制的顶峰之作,在 Curve ve 的基础上,不同协议作出了不同的改进。下文将从核心机制的不同层面对这些创新进行归类,分析其试图解决的问题,并借此来看我们在设计 ve 模型时可以权衡优化的点。

流动性的 balance

上文提到 Curve ve 中的长锁定期给不少投资者增加了阻碍。最直观的可能是缩短最长锁定期,比如 Balancer 的最长锁定期设定为 1 年。在后续的模型中,基于 Curve 自身的 veCRV,也有协议直接提供了流动性方案。此外,相比 Curve 的硬锁定,不少相对软性的锁定方式开始出现,试图在长期锁定和流动性之间取得一定程度的平衡。

ve 代币 token 化

Convex 对于 ve 的低流动性给出的解答是将 ve 代币 token 化。用户将 CRV 存储到 Convex 平台,可以获得 cvxCRV (在 Convex 内仅支持单向转换),将 cvxCRV 进行质押后,除了得到 3 CRV 交易手续费奖励(同 veCRV 持有者)外,还会获得额外的 CRV(Convex 10% 的 CRV 挖矿收益)和 CVX 奖励 (Convex 平台代币)。CVX 的锁定用户 (即 vlCVX 持有者,vlCVX=The Vote Locked CVX)可以获得 Convex 的治理权,投票决定各个量器的权重。

如前文 1.2.2 中所说,Convex 控制了 Curve 上过半的治理权,则获得 Convex 的治理权(vlCVX 持有者)相当于可以间接对 Curve 实现较强的控制。不同的是,Convex 上的锁定期“仅”需 16 周+ 7 天,相比 Curve 的 4 年,其灵活性大幅提高。

另外,如同 Convex 单词的含义“凸面”所预示(凸函数的斜率呈增长趋势),Convex 相当于聚集了“散户”的力量,以获得更高的收益奖励。年化收益增高进一步增加了 Convex 的吸引力。这两者也部分解释了为什么 Convex 可以在推出后(2021 年 5 月)迅速获得推崇。

不过,Convex 某种程度上会降低 veCRV 持有者与协议长期的一致性,这可能也是流动性加强后难以避免的。基于 Convex,又衍生出了 Votium 等 vlCVX 贿选平台,治理层级和复杂度进一步增加。(这篇文章将 Convex 称之为 Curve 的功能性 L2,Votium 为 Convex L2,并对各 Curve L2 协议进行了精彩分析)

此外还需注意 cvxCRV 与 CRV 的脱钩风险。目前 cvxCRV/CRV 在 0.83 左右的水平,已经偏离 1 较长时间。为此,Convex 也在推出新的应对方案,主要方向在给予 cvxCRV 持有者更多奖励。

https://www.defiwars.xyz/wars/curve

ve 代币 NFT 化

从锁定角度出发,veCRV 是不可转让所有权的。在 AC(Yearn 创始人) 提出的 VE( 3, 3) *模型中,其重要的一个机制创新在于使 ve 代币可转让。他将锁定的 ve 代币设计成 NFT,允许一个账户在多次锁定时形成多个 veNFT,各 NFT 累加可得到其账户总额。NFT 化后,ve 代币不仅可以在二级市场交易,后续也可以进一步发展借贷市场,从而流动性得到大幅提升。而由于 ve 与治理挂钩,也就是流动性提供者与治理用户 ( veNFT 持有者)可能是分离的。

这里引发的问题是,veNFT 该如何定价,以及如果锁定的 ve 代币直接可交易(甚至折扣价交易),那么用户锁定 ve 的动力来自于哪呢?这是有待进一步完善的点。

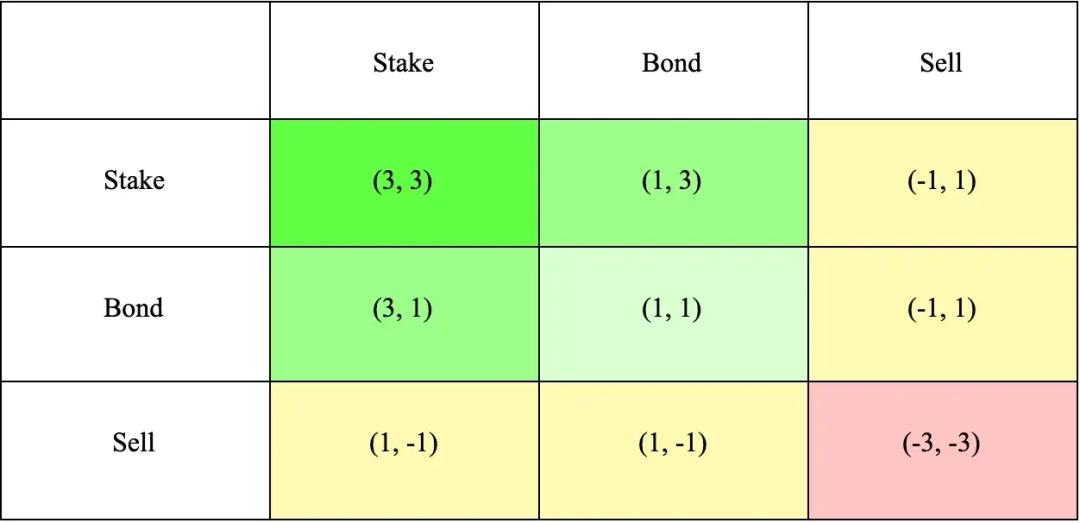

注:VE( 3, 3) 模型结合了 Curve 的 ve 模型和 OlympusDAO 的(3, 3 )博弈模型。(3, 3 )指投资者在不同行为选择下的博弈结果。最简单的 Olympus 模型包含 2 个投资者,他们可以选择质押,债券,卖出三种行为。从下表可知,当双方投资者均选择质押时共同收益最大,达到(3, 3 ),意在鼓励合作和质押。

https://olympusdao.medium.com/the-game-theory-of-olympus-e 4 c 5 f 19 a 77 df

软性锁定*退出惩罚

比起 Curve 锁仓后无法中途退出的机制,不少协议延展了允许中途退出的机制,只不过迭加了退出惩罚。惩罚通常与锁定的奖励系数相关,这意味着虽然用户可以中途退出,但其也会丧失他们的锁仓奖励,增加了用户退出的机会成本。则在部分场景下(比如短期价格波动),用户可能会选择坚守。

以 Platypus (一个新型的稳定币 AMM)为例,质押 PTP ( Platypus 原生代币)可以获得 vePTP 以及额外的 PTP 增发奖励。一个质押的 PTP 可以生成 0.014 vePTP/小时,vePTP 的生成上限是存入 PTP 的 180 倍(~ 18 个月)。用户可以随时解除质押,代价是一旦用户解除质押任意金额,则上述随时间累计的 vePTP 将全部清除。

这相当于把选择权给到了用户,是为了过往已经积累的成果继续坚持,还是轻易选择放弃。可以想见,因为迭加了各自的判断和损失厌恶心理,用户的选择会更加微妙多元。

相比于 Platypus 的彻底归零规则,Yearn ( 一种 Defi 收益聚合器)则要温和很多。在其即将发布的 ve 模型中(基于 21 年底通过的 YIP 65 ),veYFI 的锁定期在一周到 4 年不等。持有者如果选择中途退出,会受到与其剩余锁定时间相关的可变惩罚。如果剩余锁定期大于 3 年,惩罚是 75% 的锁定 YFI,否则,则根据剩余锁定期/最长锁定期(4 年)的比例来计算。这笔惩罚费用将被奖励给 veYFI 的剩余持有者。

采取按比例取消奖励的还有 GMX (DEX),其质押奖励 Multiplier Points 会按比例被燃烧掉。

除了惩罚奖励,还有协议选择了延长解除质押时间,比如 Prism(衍生品协议)就规定了 21 天的解除质押时段。

软性锁定一定程度上在流动性和长期持有激励之间取得了平衡。惩罚费用再分配给锁定持有者也进一步鼓励了长期持有行为。不过,具体的参数设置(比如最长锁定时间,退出惩罚等)则要根据具体的场景中希望实现的优先级来设置。

激励机制设定

这一小节我们来探究下激励分配机制的一些细节。

持有 ve 代币的奖励来源大致可以分为:

1 ) token 增发奖励

2 )奖励倍数提升

3 )业务收入(比如手续费)分成

4 )惩罚费用等其他收益按比例分配(如有)

业务分成激励

首先来看业务收入的分成,即 ve 持有者是否享有分成以及具体的分成比例。理论上,如果用户看好协议的长期发展,而 ve 持有者的收益又能够与长期收入持续绑定,应该会增加用户的长持动力。以 Curve 为例,veCRV 持有者享有所有池子 50% 的交易手续费分成,以 3 CRV 形式发放。这意味着当 CRV 价格下降的时候,投资者有动力去买入 CRV,以更便宜的价格购买到占比更大的收益分成。

在此基础上,ve( 3, 3) 模型进一步做了精细化,即用户仅享有其投票的池子产生的手续费。这个新的限制使得用户倾向于把票投给流动性最强,产生最多手续费的池子。

而关于 veToken 持有者与流动性提供者的收益如何平衡,具体的分成比例则看协议设计者的考量,Curve 采取了对半分的方式,在 GMX 协议中,质押者与流动性提供者的业务分成比例为 3-7 开。

此外,如果涉及业务分成,则 token 会带有一定程度的股票性质。在美国法律中,会用 Howey Test 来进行判定是否属于股票,如果被归类为股票,会受额外的监管约束。不过由于属于 case law,具体的判定还要根据具体案例再具体来看。不同国家的判定方法也有所不同。

Token 增发激励

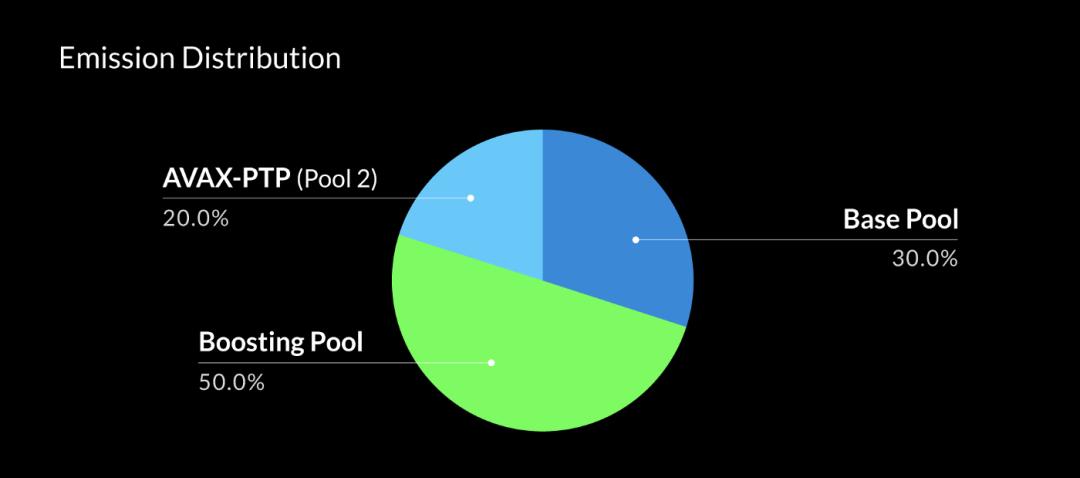

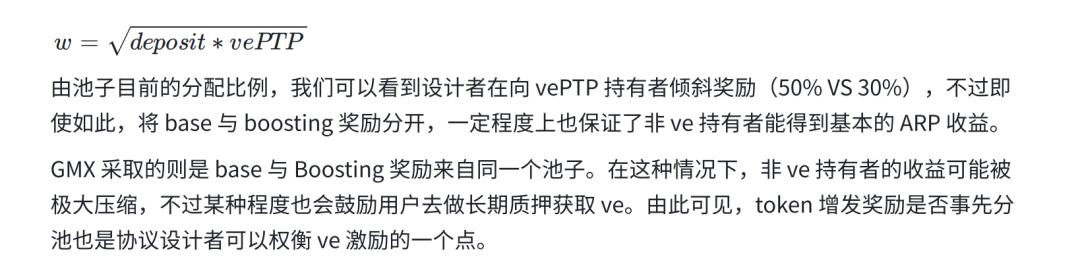

在发放 token 奖励时,Platypus(一个新型的稳定币 AMM) 进行了一个三池设计:

https://medium.com/platypus-finance/platypus-liquidity-mining-design-eli 5-part-i-52 fd 6 b 8 bed 1 d

三个池子的增发收益占比分别为 20% , 30% , 50% (这个权重后续可调整)。

AVAX-PTP 二池(20% ),即 PTP 的流动性资金池;

base pool(30% )奖励流动性提供者,奖励权重正比于其存储比例;

boosting pool(50% )奖励 ve 持有者,奖励权重取决于存储金额和 vePTP 数量。

抗通货膨胀

由于协议代币通常都在持续增发,如果不采取任何措施,锁定的代币还会受到通胀压力。如果可预见的通胀压力过大,中途又无法抛售,则明显用户不会愿意锁定。针对这一点,ve( 3, 3) 提出了其优化方案,具体体现在:

1 )周增发量会基于流通量进行动态调整

假设原定周增发量是 2 M,如果当前 0% 的 token 锁定为 ve,则周增发量仍为 2 M,即 2 M*( 1-0% );如果 50% 的 token 锁定为 ve,则周增发量为 1 M ,即 2 M*( 1-50% );如果当前 100% 的 token 均被锁定,则周增发量将为 0 ,即 2 M*( 1-100% )。也就是说,锁定的 token 越多,增发量越少,通过动态地调节增发量来减少增发对锁定用户的影响。

2 )ve 锁定者将按比例得到补偿

假设当前的总供给为 20 M,ve 锁定量为 10 M,当周的周增发量为 1 M,意味着 5% 的供给增加,即 1 M/20 M。为了确保 ve 持有人不被稀释,在 ( 3, 3) 模式下,其持有量也将相应增加 5% ,即 0.5 M= 10 M* 5% 。周增发量的剩余 0.5 M 将作为奖励释放。

1) 和 2 )结合来看,设计者希望通过保护 ve 用户不被稀释,增强其锁定动力。

通胀相当于税收,提高了用户的持有成本。所以如果涉及到 token 增发,在决定锁定时我们还需要关注当前的流通量,最大发行量及增发速度。而协议的设计者则可以参考 ve( 3, 3) 对增发和补偿做出更细致的规定。

不过,另一层面,也要考虑先入者与后入者的 token 激励平衡。如果增发奖励过于偏向已有的 ve 持有者,则可能会对潜在的新投资者吸引力不足。新型 Defi Thena.fi 在 ve( 3, 3) 基础上做了进一步改进,其将增持比例限定在了 30% ,仅给 ve 持有者提供部分的稀释保护,从而防止 token 过于集中于早期 ve 持有者手中。这里主要考量的点是 token 发放如何为协议的长期发展持续提供动力。

真实收益 (Real Yield) 层面是否可持续

通过代币奖励促进冷启动和持有已经是项目方常见的手段,但经历了 2021 年 defi 协议用大量代币释放吸引流动性的激进行情后,投资者端也开始冷静审视 APY 的可持续性。Real Yield 的提出,正是这种对稳定收益追求的体现。

Real Yield 的计算方式:净收入 = 协议收入 - 增发代币的市值

该公式的意图是,我们应将增发给用户的代币也当作真实的成本,并从协议收入中扣除来计算净收入,以净收入来考量协议是否有实现正向收益的可能。

Defiman 曾做过一篇关于 Real Yield 的研究,结果表明,大部分实行代币激励的头部协议都没法做到正向真实收益,更何况不知名或初期的协议往往会采用更激进的代币激励政策,其长期持续性存疑。

在 ve 模型中,为了给用户足够的长持动力,而协议收入奖励有限,设计者往往也会选择主要以 token 奖励为主。所以在设置激励时,值得思考的是如何合理设定激励水平,既能够给用户足够的激励,又使得协议可持续,即业务收入足以覆盖这部分奖励支出,而业务本身又能保有竞争力(手续费等收入合理但不过高)。但短期和长期之间的天平确实很难平衡,也考验设计者的节奏把握。

治理机制的权衡

流动的治理权

ve 模型的核心目的之一在于希望实现好的稳定的治理,这里的关键又在于把治理权给谁,不同人的治理权重如何分配。理想情况,主要的治理权利应该被分配给与协议长期利益一致的投资者。同时从时间动态来看,最好还能实现一定的治理权的流动。

如果持有大量 veCRV 的投资者通过控制投票权控制了协议,并因此进一步阻碍了新投资人的进入(参见 Curve 的白名单机制),则整个协议很难产生改变。治理权完全固化后,某种程度也就不存在所谓治理权一说了(小额投票者无法对结果产生实质影响)。

这里涉及到几点(不考虑其他具体限制和需求):

1 )无白名单限制,无需许可即可与协议互动(防止垄断,更开放)

2 )ve 设计成不可转让,从而避免直接贿选

3 )ve 的投票权重随时间递减,治理权得以自然流动

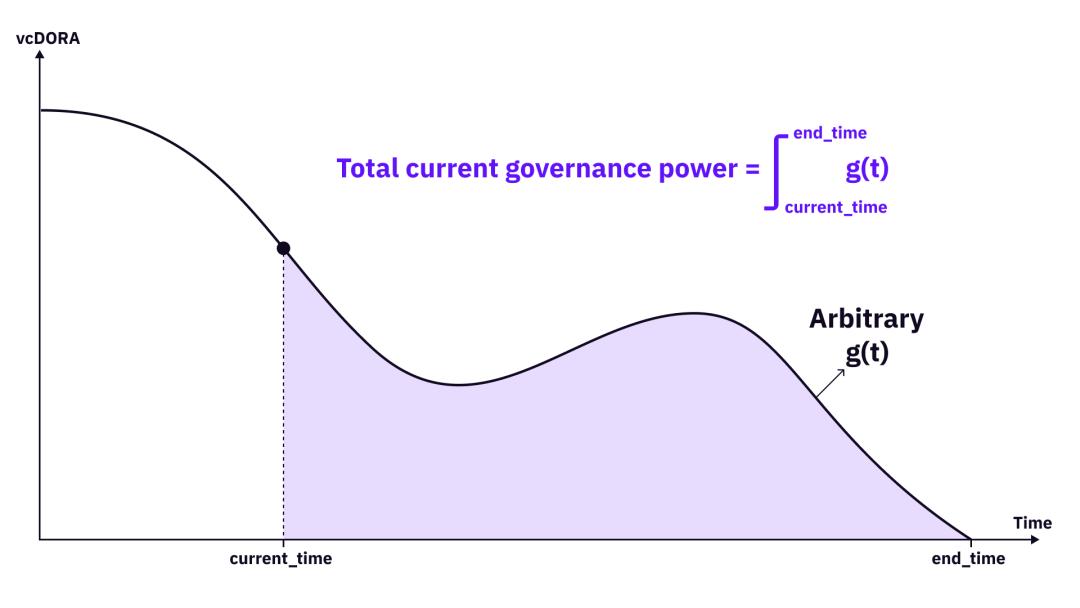

以 vcDORA (一种用于开放式资助社区治理的 veToken )为例,一段时间内,一定数量的 ve 的治理能力可以用下图直观来看(下图曲线形状为示例,无需关注为何是这种形状),从当前时间到结束时间曲线下方的面积代表其治理能力总和。当质押时间到期时,该用户的治理权利变为零。而 g(t) 是一条曲线则表明 g(t) 只要可积分即可(即下图紫色部分面积可以计算),不一定是线性衰减的直线。这种非线性的治理权力曲线也是一个探索方向。

https://doraresear.ch/2022/09/16/vcdora/

忠诚度衡量

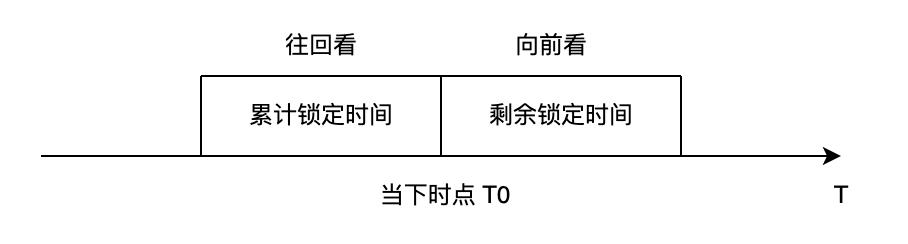

如果把权重看做量化 ve 用户对协议忠诚度的某种方式(权重决定了投票/奖励分配等),可以看到目前存在两种衡量方式:一种是 Curve 这一类的基于其剩余锁定时间而定(向前看,veToken 在剩余锁定期内线性递减),另一种则是看用户历史上已有的质押时长(往回看,质押时间越久,积累 veToken 越多,但有上限),后者比如 Platypus。这两种衡量方式某种程度是新老用户的 Balance。

如果第二种往回看的方式占主导,则质押时间越久的投资者的优势基本很难被超越。但质押越久的用户是否更有可能继续坚持稳定质押,这个则是见仁见智。不过,由于第二种方式往往结合了中途退出惩罚机制(参见 2.1.3 ),所以投资者会面临一定的机会成本,可能会激励其继续稳定质押。

而以 Curve 为首的向前看(以剩余锁定时间为主)的方式则可能带来更流动的权重分布。任何选择长时间锁定的新用户都会得到足够的 ve,而老用户如果剩余锁定时间到期且不再选择继续锁定,则其不再拥有 ve。所以用户如果想持续拥有不错的奖励倍增,则其需要更新其锁定时间,使其剩余锁定时间保持在较长水平。这也部分解释了为何 Curve 的平均锁定时长可以达到 3.5 年。

贿选正反面

贿选是一个有争议性的话题。我们倾向于认为,贿选是一个中性词,取决于具体的场景中用户的主要诉求。毕竟在现实生活中,它有另外一个相近词是游说 (lobby)。

在一些场景下,用户主要在意收益率,则方便的贿选机制是能够提升用户体验的,甚至可以考虑把贿选奖励机制直接组合进协议,从而增加 ve 的收益吸引力,并提升参选动力。因为对于小额 ve 持有者来说,如果没有方便的参与贿选协议的方式,则其可能很难将其治理权商业化,或者面临很高的沟通成本。对于巨鲸来说,如果直接通过 OTC 方式私下进行,其也可能面临毁约风险。内嵌的贿选机制解决了这些信任问题。

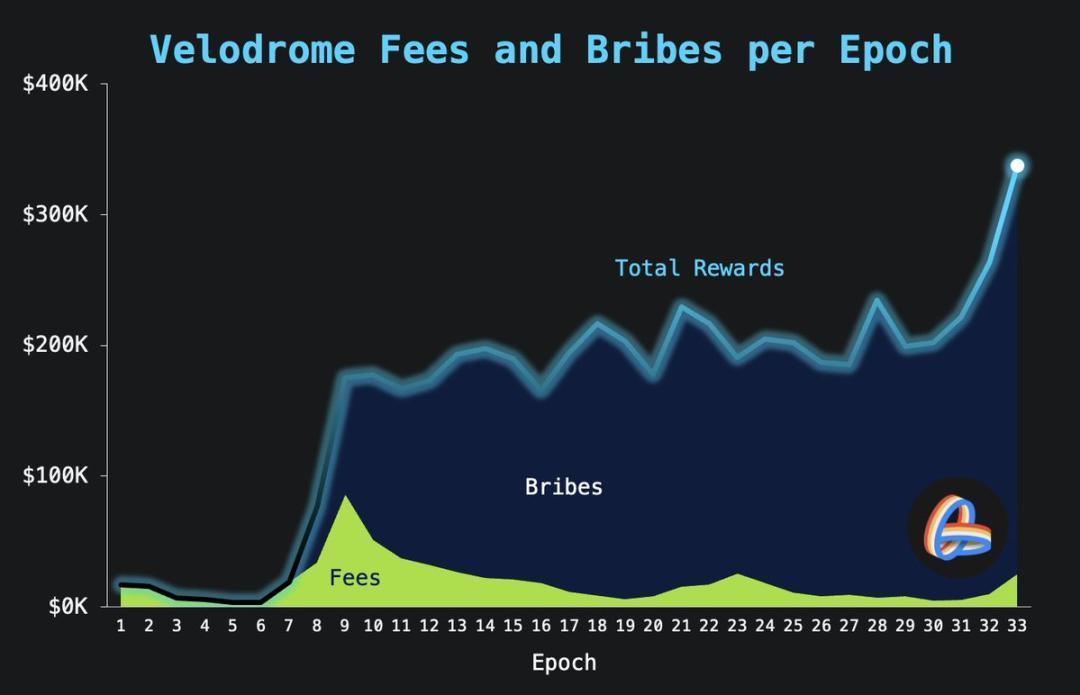

甚至在 Velodrome Finance 中(目前 Optimism 上锁仓量第一的 DEX ),贿选收入贡献了主要的 ve 奖励(如下图所示)。此外,贿选机制内嵌后,不可避免也会对 Convex 这类二层衍生协议产生影响。

https://twitter.com/VelodromeFi/status/1616489024268402711

而在一些场景下,如果非常在意投票的真实性,希望用户尽可能参与到投票中来,并尽可能减少贿选发生,则可以采用比如基于 ZK 的 MACI 投票(隐藏每个人的投票,但显示最终的投票结果)等方式。这种情况下,一是选民的隐私可以得到很好的保护,二是贿选方无法知道真实的投票情况,从而缺少贿选动力。

由此可见,协议设计仅是工具,可以视具体场景组合使用这些手段。

权-利分离/分层的尝试

在 ve 的基础上,不少协议也在探索新的 token 权利分配方式,即将 veToken 进一步拆分,不同的 token 拥有不同的权利,从而做更精细化的权利赋予管理。

前文提到的 Convex 实质上也是把 veCRV 的收益权和治理权进行了拆分,并赋予更多灵活性:质押 cvxCRV 可以获得 3 CRV 奖励,锁定 CVX 得到 vlCVX 可以影响 Convex 控制的 veCRV,从而对 Curve 池子的治理决策进行投票。

治理权与奖励提升权分离

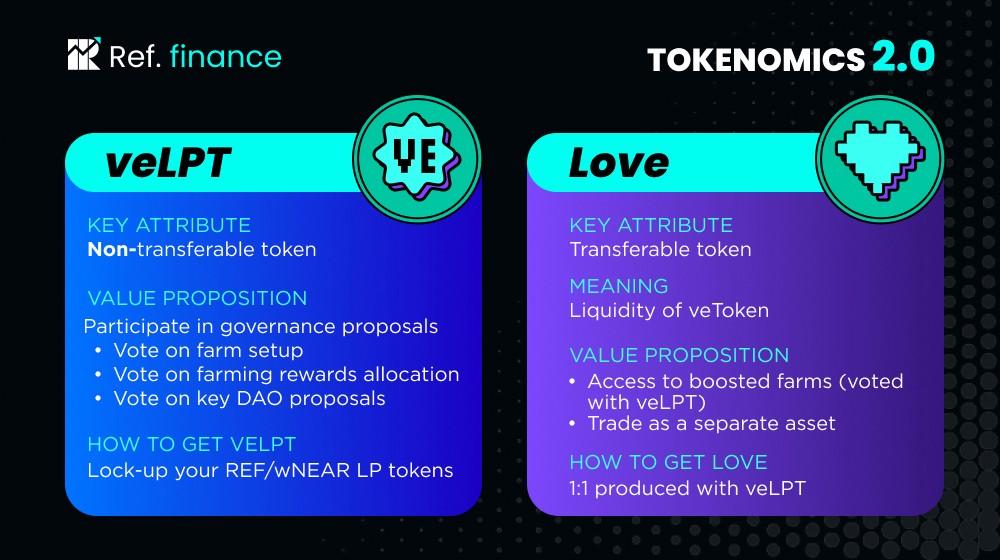

Ref Finance ( Near 生态的 DEX) 在其 2.0 版 token 设计中提出了一套新的方案,比起获得单一的 veToken,流动性提供者锁定后可以获得 veLPT 和 Love(Ref) 两种代币(1: 1 )。

其中,veLPT 不能转让,对应 ve 代币中用户的投票治理权,持有用户可以投票决定激励归属分配。Love(Ref) 则对应 ve 代币中用户提供的流动性(锁定的流动性份额),持有者可以享受到收益提升(由 veLPT 投票决定)。而且 Love(Ref) 是可转让的,即如果用户只希望享有投票权,他可以将收益提升权转让给别人。不过,在解锁 veLPT 时,账户里仍需要有 1: 1 的 veLPT 和 Love(Ref)。

https://ref-finance.medium.com/ref-tokenomics-2-0-vetokenomics-on-testnet-c 2b 6 ea 0 e 4 f 96

可以看到,token 权利被细分后,不同投资者可以在协议中按需选择其最想要的部分,并重点投入。各方的灵活性都得以加强。

权-利分层

Astroport (Terra 生态的 dex) 的机制则在 Curve ve 的不锁定无治理权,长锁定高收益中取了一个平衡。其创新性地采用了三代币机制,ASTRO,xASTRO(质押 ASTRO 可得),vxASTRO(锁定 xASTRO 可得,随时间线性衰减)。xASTRO 可转让,且可以享受一定的治理权和交易分成(50% )。vxASTRO 在 50% 的交易分成外,可以享受更多的治理权和收益提升(最高 2.5 倍)。

这套模式的优势在于,它同时包容了短期持有者和长期持有者的诉求。通过让非锁定用户 xASTRO 持有者也享有一定的治理权,治理过程更加民主,参与治理摩擦降低。而同时,通过非对称地给予 vxASTRO 持有者超额奖励,其也充分鼓励了长期持有行为。如此一来,小额但是信念强的投资者可以通过长持放大其影响,其与大额但是短持的投资者之间可以形成微妙的角力。

通过收益结构的分层和具体的分配比例,协议可以有效调控自己希望达到的投资者结构,并可能吸引到更大范围的投资者。如果说 Curve 是 100% ve(仅锁定用户享有治理权和收益提升),则通过权利分层,我们可以设置不完全的 ve 机制(给非锁定者一定治理权和收益,比如 50% ve),这个开关的具体位置则看协议设计者具体考量。

小结

ve 模型通过锁定和收益分成,将各方利益很好的协同到了一起,从而参与者有动力为了协议的长期健康发展做出贡献。从经济模型层面,ve 相比之前的模型是很大的进步,也取得了极大的成功。

而基于 ve,不同协议的创新层出不穷,从不同维度贡献了迭代方案。在这个过程中,我们可以看到每个协议根据自己的需求和侧重点在机制的关键层面做反复的调整。作为系统设计者,知晓潜在的调整空间并基于自身情况做设计,精妙之处正是在这些权衡当中体现。而无需许可和可组合的特性,也进一步鼓励了创新的不断涌现。

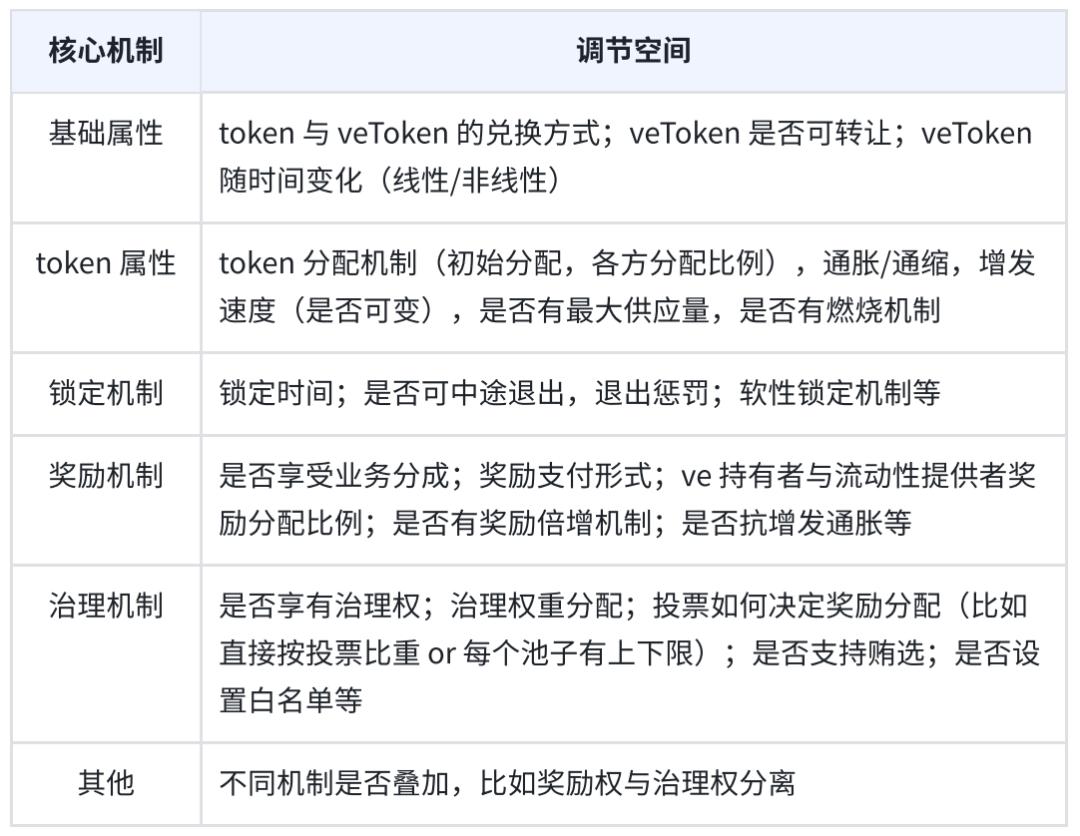

ve 模型核心设置维度

此外,在协议设计中,内嵌的机制是与参与者互动的最好方式。我们无法默认假设参与者都是理性人,能坚持(3, 3 )原则,或者有意愿与协议利益一致。实际中,我们得通过比如锁定奖励提升,退出惩罚,机会成本等让参与者做出尽可能合理的决定。而通过权利分层/分离,参与者可以选择最适合自己的投资方案。好的机制可以引导协议有序发展,提供长持动力和合理激励,这也是 ve 不断迭代的内核主线。

通过 ve,我们还可能延展通往更好的治理机制。上方的表格中,我们可以通过赋予不同因素不同权重,得到最终的投票协同结果。考量一个成功的治理机制设计的其中一把标尺应该是,它是否能推动更多的价值创造,并带来更优的利益分配。

不过,在不断细化协议的过程中,也必须注意克制,AC 在其文章中曾反思 Solidly 的设计,就提到“Simplicity works decentralized, complexity doesn’t”。是的,有时候复杂并不意味着有效。以及,复杂度也要和场景适配。是否一定要 ve,是否 ve 代币得可交易,是否非 ve 持有者也可以享有一定的治理权,这些都没有标准答案。

当然,尽管创新很多,ve 模型的有效性最终仍要靠市场和时间来检验。我们可以按需设计 ve 模型的细度,并根据反馈不断调整设计。期待更精彩的 ve 模型设计。