引言

Grayscale Ethereum Trust (ETHE) 作为最大的美股上市交易的以太坊产品,持仓量高达 300 万个 ETH,然而目前其二级市场交易价格对比净值(NAV)存在近 50% 左右的折价,我们在上一篇报告中解析了该产品折溢价的成因,以及若干种折价可能收窄的情形,同时基于周期轮动的规律,我们认为假若押注潜在的牛市,则 ETHE 相比 ETH 现货具有更好的弹性。然而我们也发现,历史数据测算显示 ETHE 的风险回报数值不佳,在风险调整收益、最大回撤、波动率等相较于 ETH/USD 表现较差。意味着如果准备长期持有 ETHE 可能要做一些针对性的收益增强策略,否则如果牛市不能快速到来的话其表现有弱于大盘的风险。

作为系列第二篇报告,我们将探讨如何针对 ETHE 构建一个指数增强策略,获取资产长期 Beta 回报价值的同时,进行适当主动管理获取 Alpha 回报,提升投资者长期持有资产的体验。

Grayscale ETHE 统计特性概述(Risk and Return Overview of Grayscale ETHE)

首先对本策略的核心标的 Grayscale ETHE 的特点进行分析:

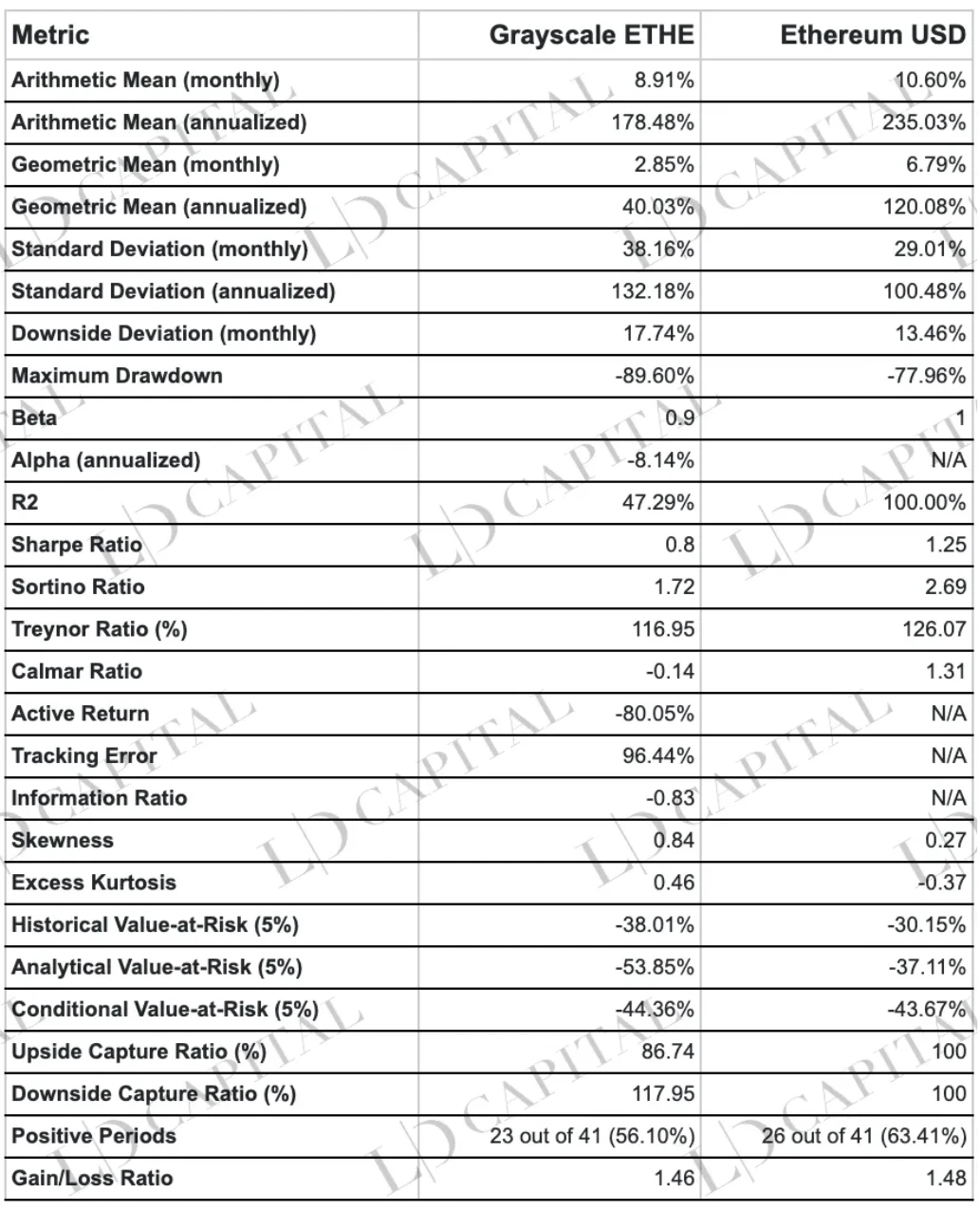

上述表格对 01/01/2020 – 04/30/2023 区间的 ETHE 和 ETH-USD 价格表现进行了统计,基于月度收益计算,从阿尔法系数、最大回撤、风险价值、风险调整收益等风险指标的表现均差于 ETH 现货,但其收益呈现右偏肥尾分布意味着正向波动更具潜力:

收益表现:Grayscale ETHE 的算术平均月收益率为 8.91% ,年化收益率为 178.48% ;而以太坊现货的算术平均月收益率为 10.60% ,年化收益率为 235.03% 。从这个指标来看,以太坊现货的收益表现要优于 Grayscale ETHE。几何平均收益率方面,Grayscale ETHE 年化收益率为 40.03% ,而以太坊现货年化收益率为 120.08% ,说明以太坊现货的长期投资表现更佳。

风险表现:Grayscale ETHE 的月度和年化标准差分别为 38.16% 和 132.18% ,高于以太坊现货的 29.01% 和 100.48% ,说明 Grayscale ETHE 的价格波动较大,风险相对较高。此外,Grayscale ETHE 的最大回撤为-89.60% ,也高于以太坊现货的-77.96% ,进一步说明 Grayscale ETHE 的风险更高。

风险调整收益:夏普比率(Sharpe Ratio)和索提诺比率(Sortino Ratio)是用于评价投资的风险调整收益的指标。从表格中可以看出,Grayscale ETHE 的夏普比率为 0.8 ,而以太坊现货的夏普比率为 1.25 ;Grayscale ETHE 的索提诺比率为 1.72 ,以太坊现货的索提诺比率为 2.69 。这表明在考虑风险的情况下,以太坊现货的收益表现优于 Grayscale ETHE。

市场相关性:表格中的贝塔系数(Beta)显示,Grayscale ETHE 的贝塔系数为 0.9 ,这意味着 Grayscale ETHE 的系统性风险(ETH)相对较高。然而,阿尔法系数(Alpha)显示 Grayscale ETHE 的年化阿尔法为-8.14% ,表明在剔除市场风险后,Grayscale ETHE 的在统计区间内未能实现正向收益。

损益比:Grayscale ETHE 的损益比为 1.46 ,略低于以太坊现货的 1.48 ,这意味着两者在盈利和亏损方面的表现相差不大。

盈亏周期:从正收益周期来看,Grayscale ETHE 在 41 个周期中有 23 个正收益周期,占比 56.10% ,而以太坊现货在 41 个周期中有 26 个正收益周期,占比 63.41% 。这说明以太坊现货的盈利周期较多。

风险价值(Value-at-Risk,VaR):Grayscale ETHE 的历史 VaR(5% )为-38.01% ,分析 VaR(5% )为-53.85% ,而以太坊现货的历史 VaR(5% )为-30.15% ,分析 VaR(5% )为-37.11% 。这表明在相同置信度下,Grayscale ETHE 潜在的最大损失要大于以太坊现货。

条件风险价值(Conditional Value-at-Risk,CVaR):Grayscale ETHE 的 CVaR(5% )为-44.36% ,而以太坊现货的 CVaR(5% )为-43.67% 。这意味着在最糟糕的情况下,Grayscale ETHE 的损失可能与以太坊现货相近。

上行捕捉比率(Upside Capture Ratio)和下行捕捉比率(Downside Capture Ratio):Grayscale ETHE 的上行捕捉比率为 86.74% ,下行捕捉比率为 117.95% ,这表明 Grayscale ETHE 在市场上涨时捕捉到的上行收益较低,而在市场下跌时损失的程度较高。

收益分布形态:Grayscale ETHE 的 Excess Kurtosis 为 0.46 ,Skewness 为 0.84 ;ETH 的 Excess Kurtosis 为-0.37 ,Skewness 为 0.27 。这说明 Grayscale ETHE 收益分布相对于正态分布呈现出更陡峭的尖峰形态,表明其极端收益(正或负)出现的概率较高。同时,其偏度为正数,表示收益分布呈现右偏,正向收益的极值较大。这可能意味着 Grayscale ETHE 的投资风险较大,但在正向波动方面可能具有较高的收益潜力。

为什么同样基于 ETH 现货作为底层资产的 ETHE 表现会全面落后?

这主要是由于其特殊的产品、市场结构以及市场环境变化导致了其早期对比 NAV 出现溢价(2019 – 2021 年中)后期出现折(2021 至今),从溢价到折价的价格近 90% 的大幅回落拖累了整体风险回报指标。

产生负溢价/正溢价背后原因为 Grayscale ETHE Trust 无法直接赎回的基金产品结构,产生正溢价的原因包括,产品可触达性高于 ETH 现货,相比自己保管私钥的成本 ETHE 更适合传统金融领域机构和小白散户投资;资产负债表入账处理、税收优势以及帮助投资者绕过合规相关问题;产生负溢价的原因包括无法直接申赎回的基金结构、套利机会的限制、机会成本的折现、竞争性产品的冲击四大原因。

更多分析详见系列报告一《LD Capital:深入解析 Grayscale 信托,五折买 ETH 机会还是陷阱?》

指数增强基金策略原理(Principles of Index Enhancement Fund Strategy)

与 ETHE 指数增强相关的基本概念和思路

指数增强策略是一种投资组合管理方法,它试图放大基础投资组合或指数的回报,并在收益率或风险指标上超越指数。

该策略需要以 ETHE 为基石仓位,将不低于 60% 的资金配置在 ETHE 现货上,其余资金配置在现金、固定收益产品、美股区块链及加密货币相关概念股票,以及这些股票的期权衍生品工具。

指数增强结合了主动管理和被动管理的要素。由于存在主动管理的因素,因此投资引入了策略管理人主观判断的风险,相比之下被动指数基金只需要担心市场风险。

建立基于 ETHE 建立投资组合的核心超额收益来源是押注 ETHE 的二级市场价格与 NAV 收窄,但鉴于 ETHE 历史回报统计数字较差,为了在持仓过程中提升持仓体验,我们需要:

多元化配置。在投资组合中加入一些具有相关性不是特别高、稳定收益、较低波动性的资产,修正较差的风险回报比,例如现金、固定收益产品、美股区块链及加密货币相关概念股票,以及这些股票的期权衍生品工具。

高仓位。前文数据可以看出,ETHE 在正向波动方面可能具有较高的收益潜力,所以为避免错过极端上涨行情,ETHE 占整体仓位需要维持在高位,非特别重大风险情况下(例如以太坊信任危机,Grayscale 重大财务危机),不应低于 80% 的配置。

衍生品增强。在选股增强部分,同时采用期权策略相对于单纯持有标的更具优势。超额收益来源主要是获取期权定价的波动率溢价,辅以复杂期权策略的构建形成更有针对性的投资策略。

融资融券。融资融券能够带来的指数增强效应一般源于两方面:当看好后市时,可以用自有股票或 ETF 作为保证金融资,放大杠杆;通过转融券业务借出自己的股票获取收益。如过 ETHE 未来支持融资融券或选股增强部分的股票支持,则这也是备选策略之一

打新。随着监管环境的改善,越来越多传统券商切入加密资产交易业务,未来不排除在受监管的券商平台上进行加密资产的首发,历史上看在所谓 ICO、IDO 的回报十分可观,届时也可以用我们的持仓作为打新持仓配以少量现金参与。

具体方法

由于 4、 5 暂时难以开展,所以对 1 ~ 3 的操作展开来看,我们需要:

选择指数

以 ETHE 单一资产为主要追踪指数,辅以 ETH/USD 为参考指数。由于资产单一并非传统的宽基指数增强,所以面对风险集中度较高的“窄基”指数,控波动、控回撤作为主动管理提供额外价值时更需要发力的目标。

资金分配

为投资组合表现不显著偏离基准指数,需要维持至少 60% 的资金配比在 ETHE 上,正常情况下应维持 80 – 90% 的权重,收益增强的资金权重通胀在 10 ~ 20% 的比重。

选股增强

由于 ETHE 份额目前在 OTCQX 市场交易,该市场为所谓的场外证券交易市场(OTC)这里的证券通常交易活跃度有限且没有标准期权市场,所以无法用券商平台的余额作为抵押物进行备兑期权卖出策略,或者融资融券操作。那么增强的首要重点是对区块链及加密货币相关概念股票进行优选配置。

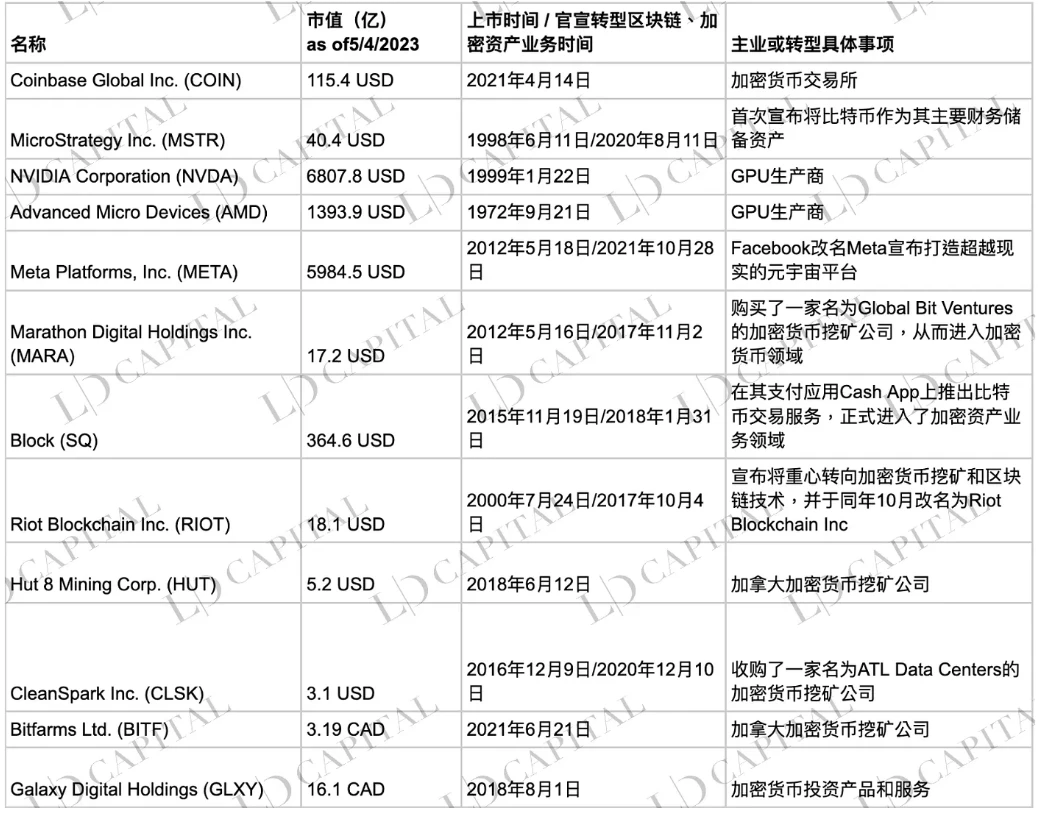

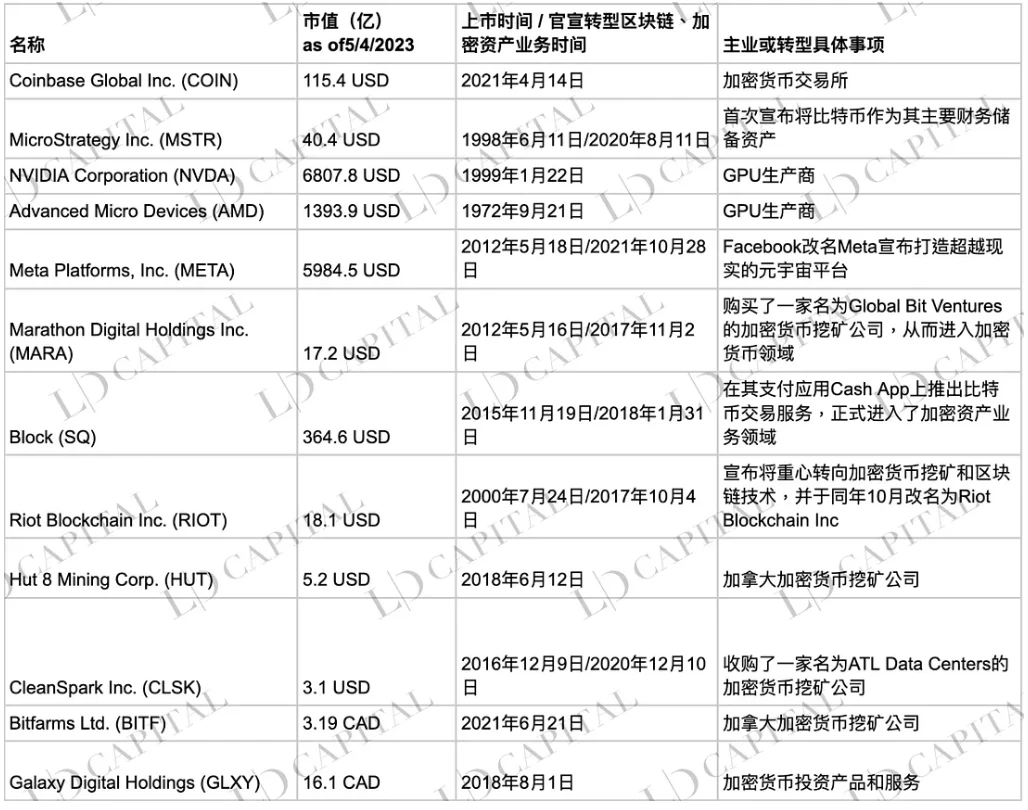

表 1 :在美加上市的主要区块链或加密货币概念股

表 2 :在美加上市的主要区块链或加密货币概念 ETF

投资标的选择的标准是:

具有明确的加密生态系统的业务计划或间接受益于加密货币行业发展的公司,包括加密挖矿公司、挖矿设备/芯片供应商、加密金融服务公司或其他主要为加密相关客户提供服务的金融机构、元宇宙业务公司等;

或主要投资策略是专注于数字货币现货或其衍生工具的基金产品;

或投资于上述两者的基金产品份额。

为什么选择加密股票:

基于加密股票与加密资产具适度的相关性,通过安全、便捷、合规的方式建立加密市场敞口。

加密股票和加密资产之间的相关性通常介于中等( 0.40)和显著( 0.90)之间。此外,从历史上看,许多加密公司的股价和加密货币的 beta 值大于 1 。这种放大的风险敞口可以使加密股票成为获得加密市场价格波动敞口的有效工具。此外不止 ETHE,一些加密基金(如 BITW)因类似结构性问题存在市值低于 NAV 的情况,亦可以押注折价回归。

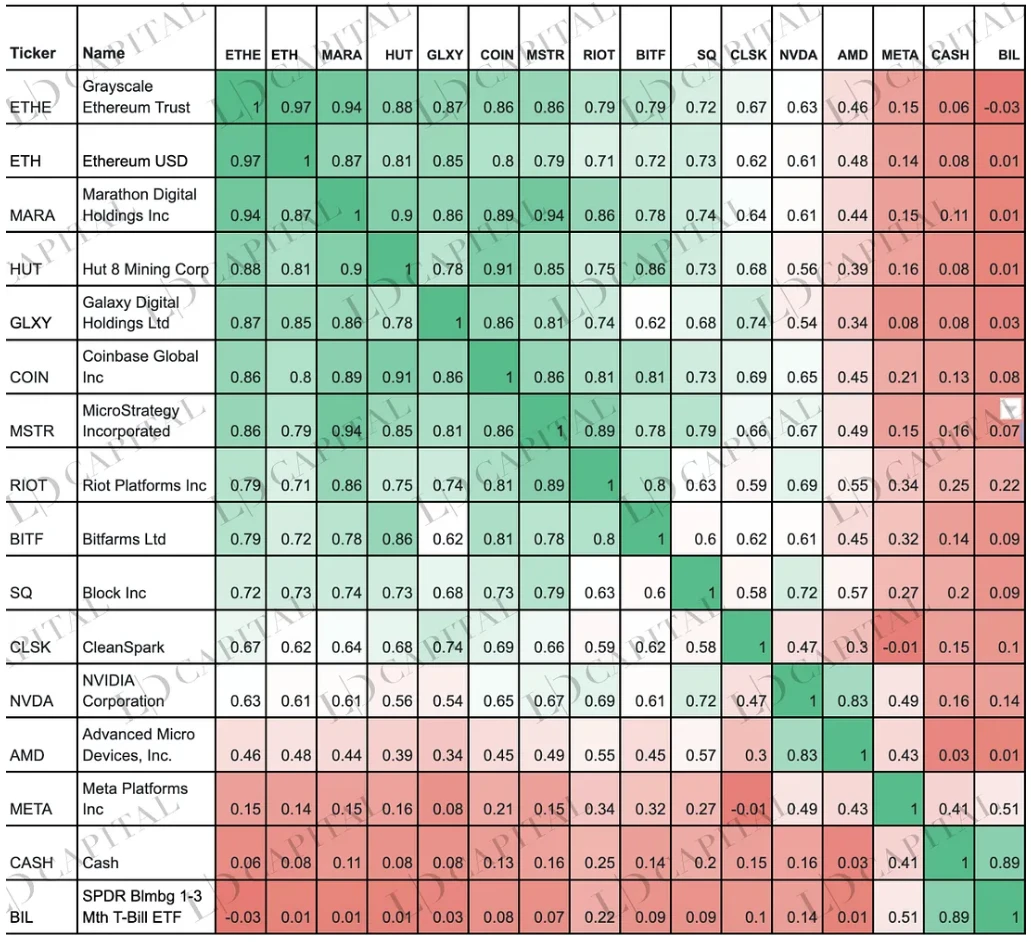

表:主要加密股票和 ETH、ETHE 的月度回报相关性(5/01/2021 – 05/04/2023 ):

注:统计周期受制于 COIN 股票 2021 年 5 月才上市交易;CASH 代表现金

衍生品增强

期权增强主要基于拥有的股票/ETF 现货头寸进行备兑开仓策略为主,即卖出一定虚值程度的相同份数的 Call,可以在市场下跌或平稳上涨时获得相对于现货的超额收益。

同时在结合宏观,技术面和行业基本面因素判断后,可以对备兑策略进行调整。比如用 ratio call spread. 在期限结构合适的情况下做 calendar spread。

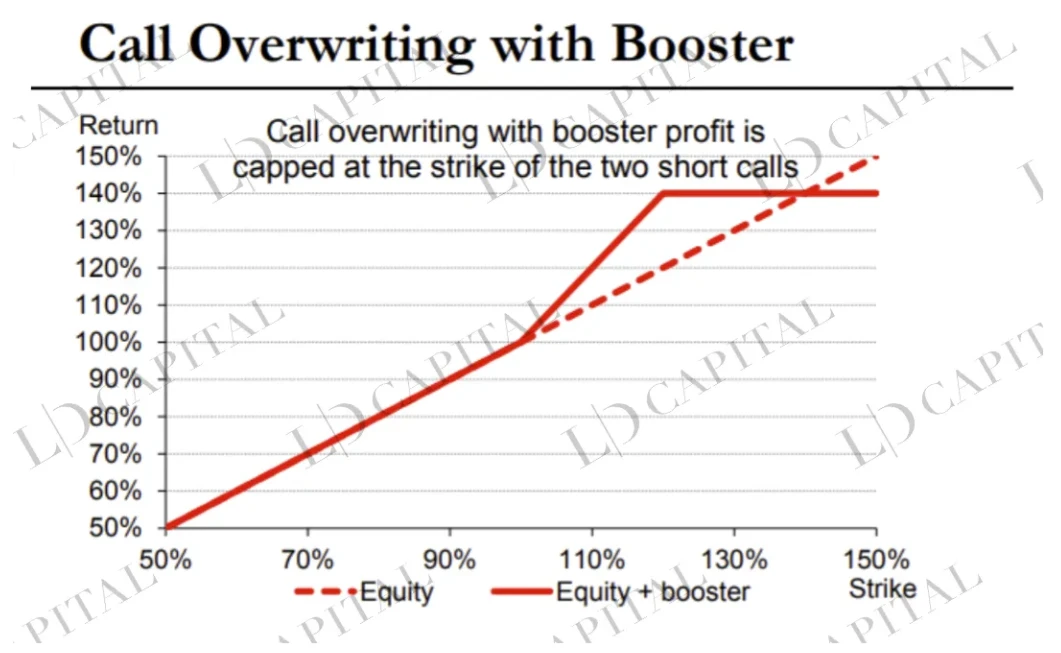

需要对 portfolio 进行保护的时候可以根据隐含波动率的 level 来制定期权结构。比如在 implied volatility 偏高并且 wings 相对于 atm 较高的时候可以选择 put spread collar 结构

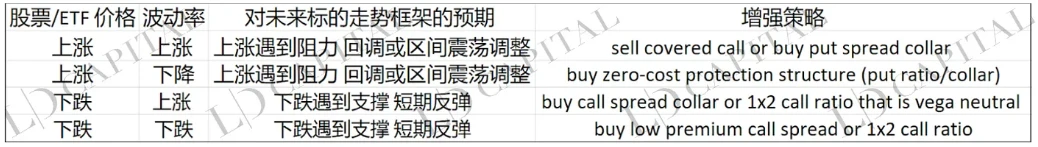

期权增强策略举例

需要注意的事,波动率变化的细节,比如偏斜 (skew)和期限结构 (term structure),会影响具体的期权结构。这些指标需要系统性的实时追踪。下面是一些期权结构的示范图:

主观择时

宏观面+技术面+行业基本面的分析进行部分现货仓位择时操作也是超额收益来源,但总体来说作为 ETHE 增强策略,应淡化仓位择时。

具体来看:

宏观择时:通过在宏观、政策、经济周期等层面进行分析来综合判断数字货币市场整体未来走势。

行业择时:企业/项目调研、事件驱动、多因子选股等。

技术面择时:利用图形技术分析,研判趋势持续性,在关键的阻力支撑位前后进行适当调仓。

其中无法量化的宏观研判和事件驱动部分是体现策略管理人水平差异的核心。例如,以太坊 2.0 升级(Shapella)在 2023 年 4 月 13 日结束,然而很多人忽略的一点是,大量的 ETH 提现并不会立即出现,可能需要五天以上才会到账,所以在升级利好完成后数日内如过价格上涨可以考量适当减仓,或采取卖出一些看涨期权的操作收获波动价值。下图是 ETH 现货价格,可以看到在 4 月 13 日前后飙升,而后盘整了五日后快速下跌。

以上策略的目的主要出于:

长期持有加密市场核心资产 — — ETH 是主流 Web 3 应用的核心基础设施,除了和 BTC 一样可以承接法币财富的流动性外溢、配置多样化需求,还将额外拥有 Web 3 生态应用带来的α;

偏配不影响基石仓位 — — 做择时操作不影响 ETHE 高仓位,,避免错失尾部异常涨势;

聚焦股票的阿尔法 — — 精选更多优秀的公司长期而言会获取到高于市场平均收益的超额收益。

获取波动性收益 — — 通过期权将黑天鹅风险、多空转换的波动转化为指数长期多头的“阿尔法”

实证研究(Empirical Study)

接下来,我们将基于历史数据,对所提出的基于 Grayscale ETHE 的指数增强基金策略进行实证分析,评估策略的有效性和可行性。

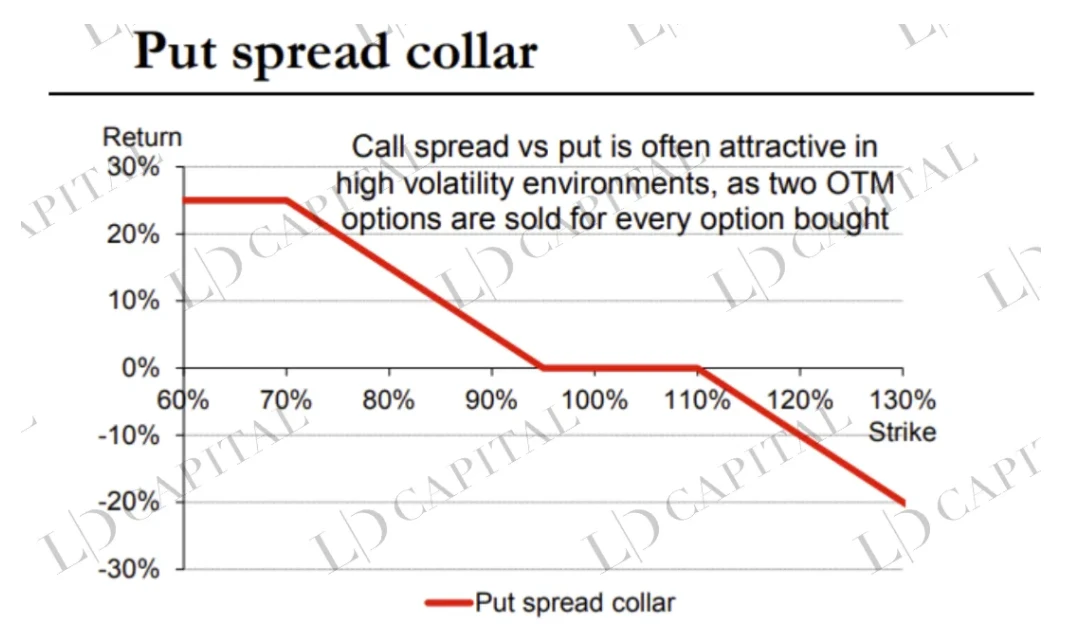

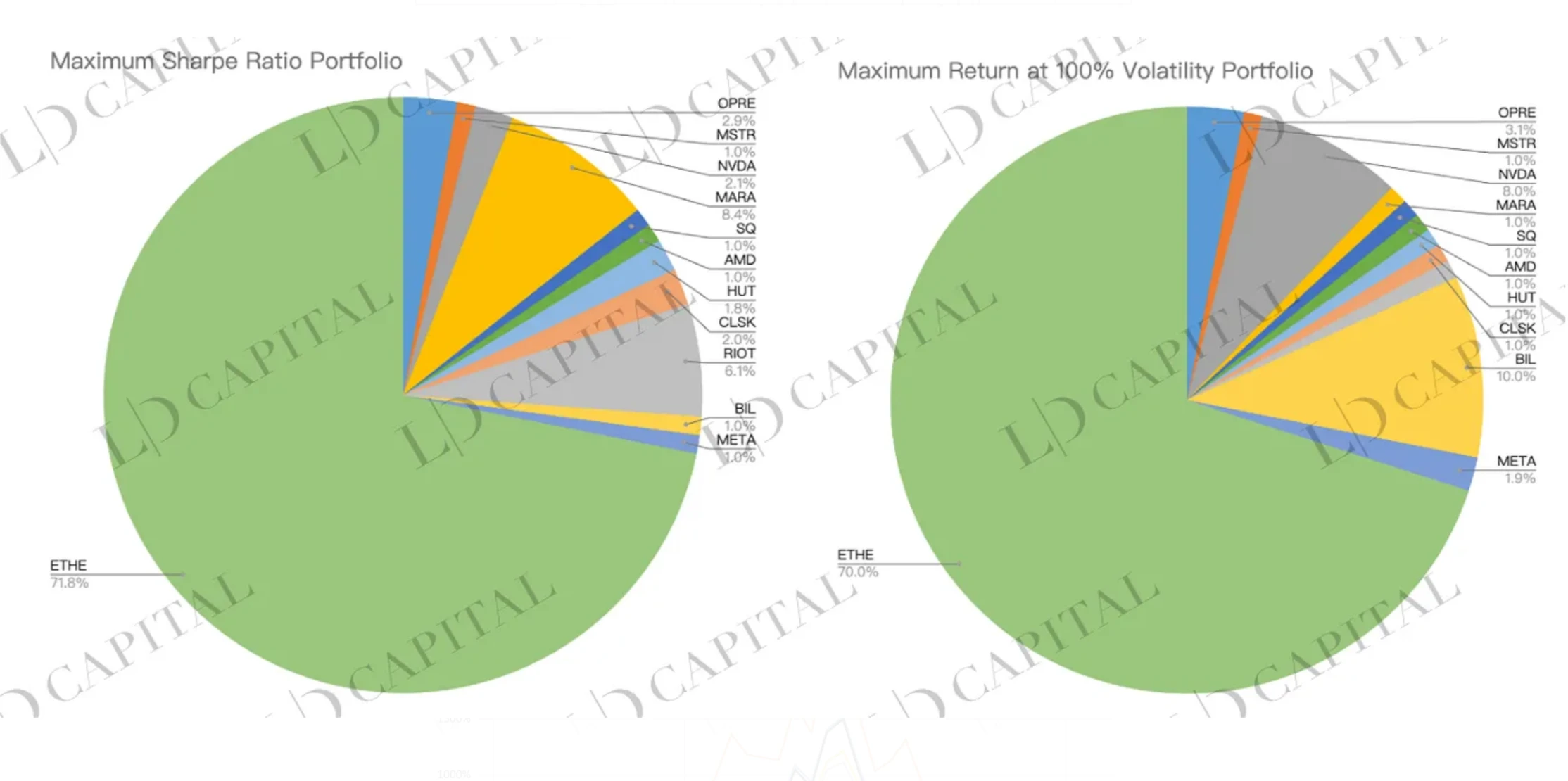

基于 2020 年 1 月~ 2023 年 4 月的历史行情,以及以下备选标的(其中 OPRE 用来模拟期权部分收益)进行月度回报统计,然后对每种资产的配置最高最低比例进行条件约束,并基于三种方法分别得到优化组合配置分别是:

最大夏普率优化 — — 基于均值方差找到位于效率边界上的最优风险调整投资组合

最小方差 — — 在一组资产中,其组合风险(以方差或标准差衡量)最小

在给定年波动目标 100% 下最大化回报 — — 在给定风险水平下寻求最大化投资组合的预期收益

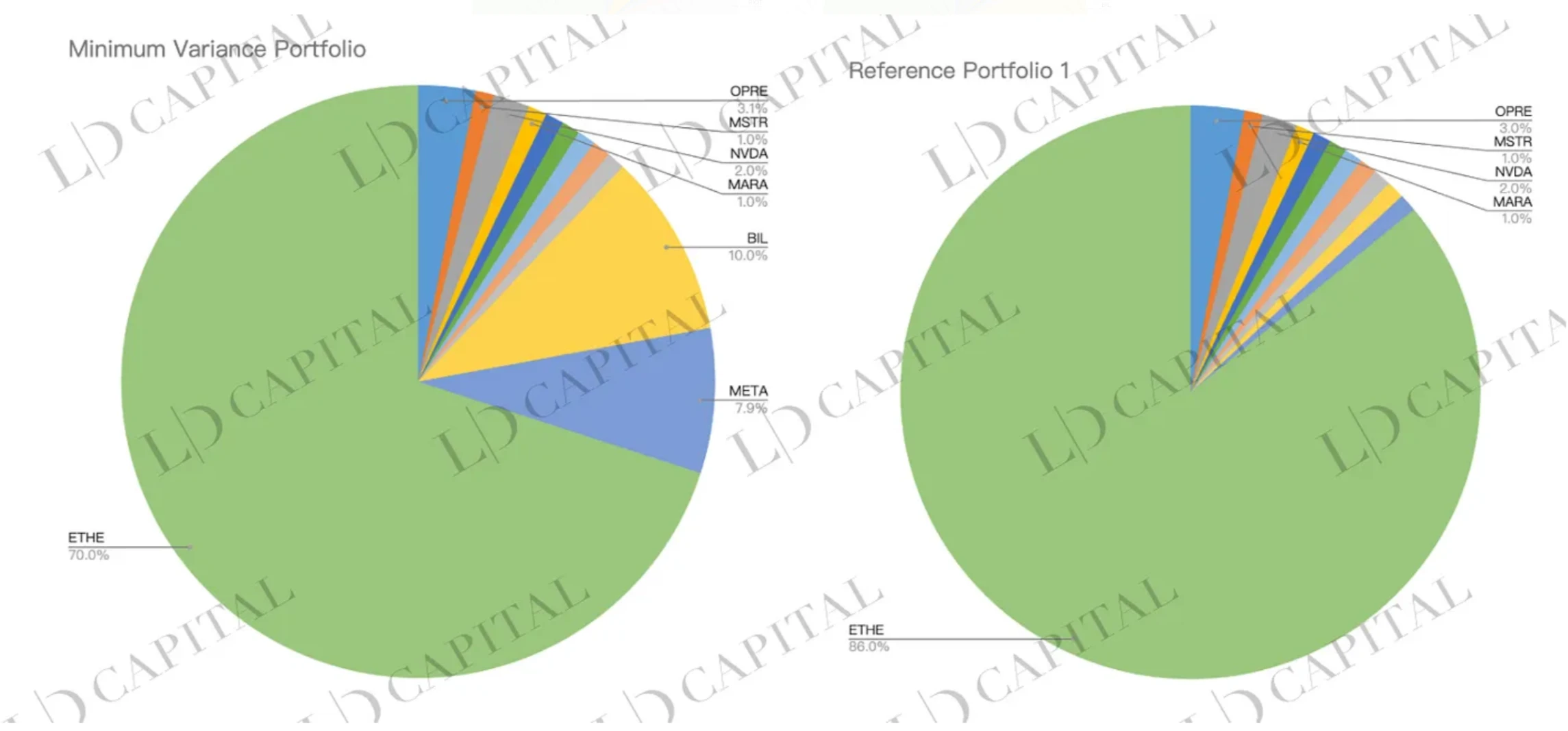

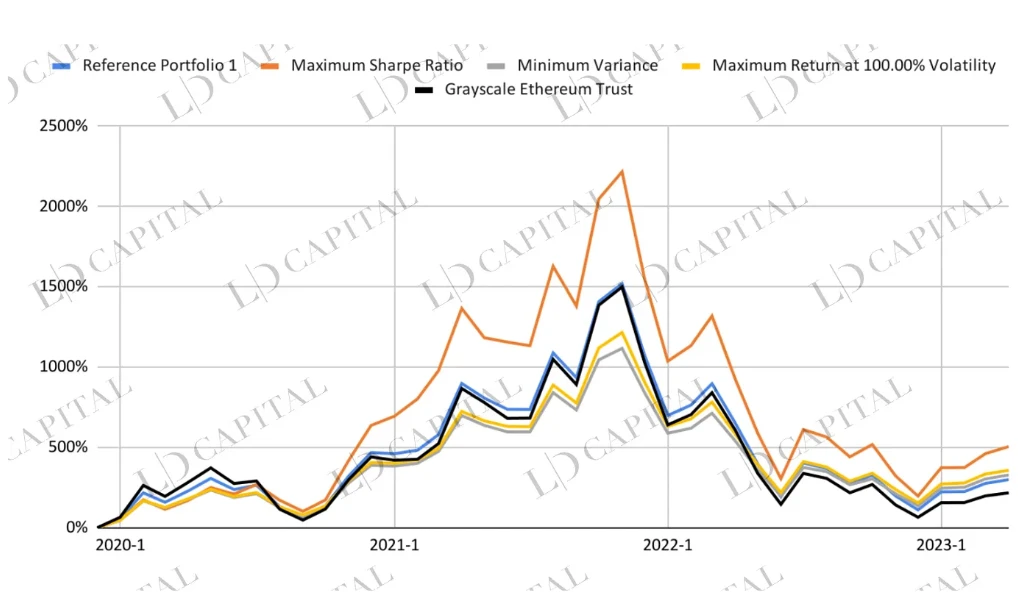

测试得到各个组合收益表现如下,其中黑色线的 ETHE 表现和未特别优化的参考组合 1 蓝线可以作为参考对比:

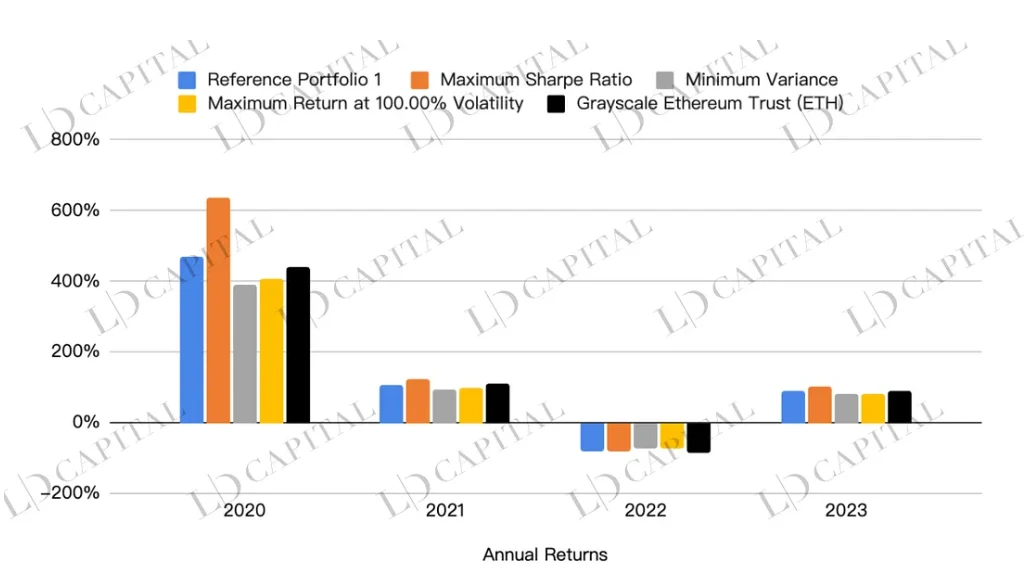

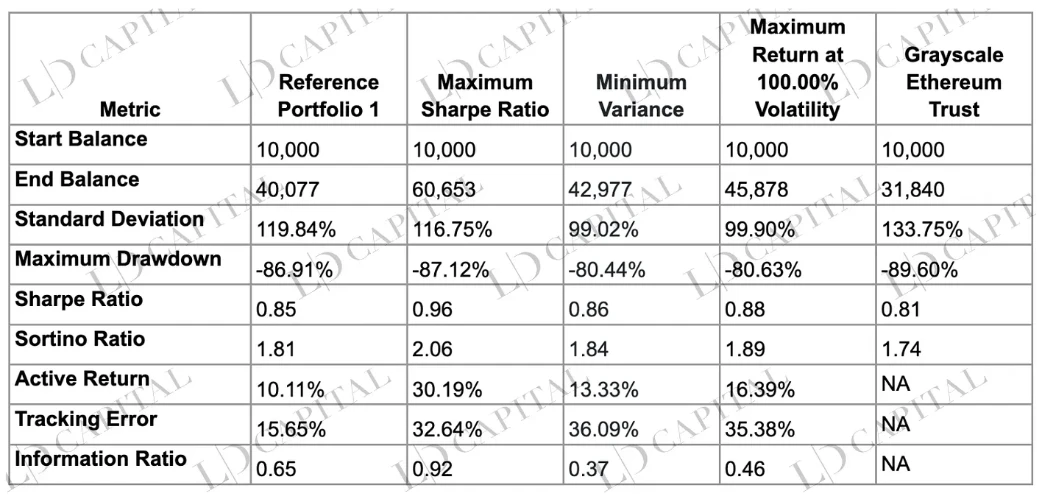

下表展示了四种优化过的投资组合,包括最大夏普比率、最小方差、在 100% 波动率下的最大回报组合与单一资产 Grayscale Ethereum Trust(作为基准)的表现对比,可以看出优化过的组合几乎在所有风险回报指标上击败了单纯持有 ETHE,而其中最大夏普比率组合在收益、风险控制和风险调整后收益方面又均优于其他组合:

可以从以下几个方面观察这些数据:

收益:在给定期间内,最大夏普比率组合的最终余额为 60, 653 ,表现最好,明显优于其他组合和基准资产。最小方差组合和在 100% 波动率下的最大回报组合的终值分别为 42, 977 和 45, 878 ,也高于基准资产的 31, 840 。这说明优化过的投资组合在收益上均优于单一资产。

风险:从标准差来看,最小方差组合的风险水平最低(99.02% ),而基准资产的风险水平最高(133.75% )。在最大回撤方面,最小方差组合和在 100% 波动率下的最大回报组合的最大回撤较低(分别为-80.44% 和-80.63% ),而基准资产的最大回撤最高(-89.60% )。这表明优化后的投资组合在风险控制方面也表现得更好。

风险调整后收益:夏普比率和索提诺比率分别衡量了单位风险下的预期收益和单位下行风险下的预期收益。从这两个指标来看,最大夏普比率组合的表现最好(夏普比率为 0.96 ,索提诺比率为 2.06 ),这意味着在风险调整后的收益方面,这个组合优于其他组合和基准资产。

相对收益与风险:主动收益、跟踪误差和信息比率分别衡量了优化组合相对于基准资产的超额收益、风险和风险调整后的超额收益。从这三个指标来看,最大夏普比率组合表现最好:主动收益为 30.19% ,信息比率为 0.92 (主动收益与跟踪误差的比值)。这表明,最大夏普比率组合在相对于基准资产的表现方面也具有优势,该投资组合能在承担适度风险的情况下实现一定的超额收益。

注意:优化基于给定时间段内所选投资组合资产的月度回报统计。优化结果并不能预测在给定时间段之外的配置将表现最佳,使用优化后的资产权重构建的投资组合的实际表现可能与给定的表现目标不同。

结论(Conclusion)

综上所述,ETHE 本身较差的风险回报比,可以通过不同的配置方法进行增强,模拟组合在收益、风险控制和风险调整后收益方面均优于基准资产 ETHE。投资者可以根据自身的风险偏好和投资目标,选择适合自己的投资方法,从而改善持仓体验,在最大化收益和最小化风险之间取得平衡。