实物资产代币化(Real World Assets,RWA)指的是将现实世界中的具有稳定价值与收益的资产(如房地产、汽车、艺术品等),通过代币化进入链上进行使用或交易。

RWA是连接现实世界与DeFi领域的桥梁,但这一赛道期初并没有受到业内关注。早在2020 年年底,MakerDAO就发布了正式将RWA纳入战略重点的计划和指南;Aave于2021 年年底宣布上线RWA市场,允许真实资产的抵押借贷;直至今年3 月,行业内先后发生了3 起热点事件才带动了RWA的进一步发展:花旗曾发布报告,文内提到几乎所有有价值的东西均可被代币化;币安宣布成为Layer 1 区块链Polymesh节点运营商;TradFi(传统金融)机构Goldman Sachs、Hamilton Lane、Siemens和KKR等都表明他们正努力将自身的现实世界资产上链。

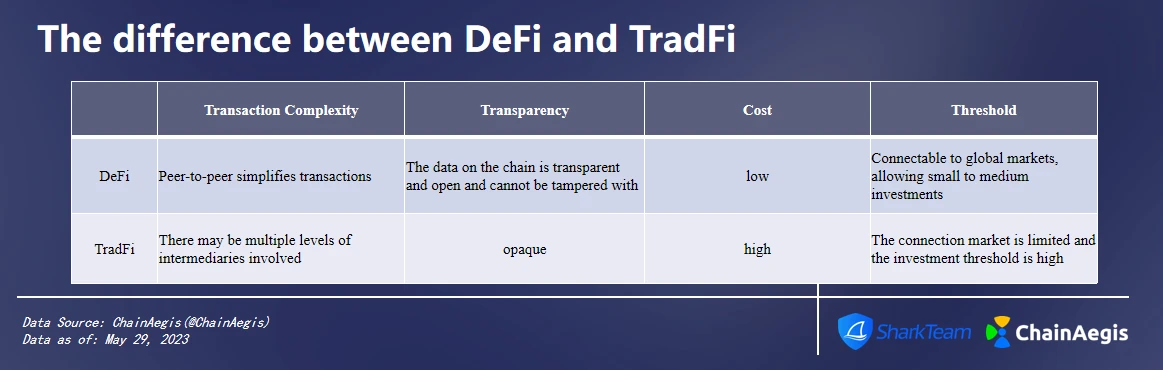

SharkTeam对DeFi与TradFi部分特性统计如下:

可以看到,链上交易实际资产,大大降低了TradFi交易成本,借用链上点对点的交易形式减少了中间商的参与,且链上交易资产透明公开,不可篡改,提高了资本效率,同时也降低了交易风险。

目前市面上的RWA项目超过50 个,一些项目的原生代币价格在过去3 个月上涨了10 倍以上,但大部分项目并未发行代币。

一、RWA赛道分析

在报告中,SharkTeam对股票、债券以及房地产等热门系列进行统计梳理,总结各个系列模型,并选取头部或特色项目进行分析如下。

1.股票

Swarm Markets于2021 年10 月上线,截至2023 年2 月,Swarm推出全球首个针对苹果、特斯拉和两只美国国债ETF的DeFi公共投资产品。值得一提的是,Swarm是去中心化但获得许可,他们通过KYC流程将用户的钱包与其身份联系起来,以此来实现用户自我保管(去中心化),同时通过KYC向执法部门提供反洗钱和反恐所需的信息(获得许可和监管)。用户需要通过流程获得批准后,钱包才能与Swarm平台智能合约进行交互。

Swarm Markets提供Swap、流动性池、质押等功能。与其他交易所不同的是,在Swarm进行第一笔交易前,将提醒用户设置其代理合约,且第一笔交易将包含部署个人代理合约的网络费用,但在此后的交易中Swarm将使用代理合约进行交易以此来节省gas费用。此外,Swarm也可以兑换加密代金券。Swarm加密代金券类似于礼品卡,但以加密货币计价,目前以WBTC和ETH两种形式提供。用户可以在使用Yoti(一款数字身份应用程序,它为个人提供了一种安全的方式来在线和亲自与成千上万的英国企业证明他们的身份和年龄)及其合作伙伴的免费应用程序EasyID验证身份后购买代金券。Swarm还提供了去中心化场外交易(dOTC)服务,使机构能够在链上进行大额交易,通过点对点(P2P)合约将促进高价值交易,减少滑点并消除交易对手风险,同时收取0.3% 的交易费用。

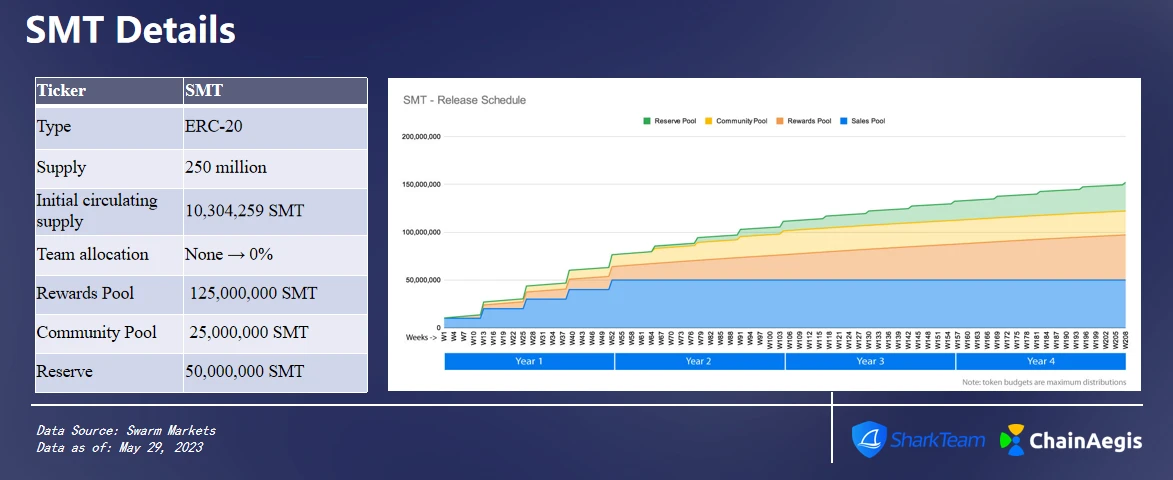

SMT是以太坊区块链上基于ERC 20 协议的代币,SMT的分配详情如下:

SMT供应总量为2.5 亿,其中50% 分配给奖励池,10% 分配给社区池,20% 留作将来使用,预期5 年线性释放。

2.债券

债券是风险较低的避险资产和固定收益的主要投资品种,其中美国国债通常被公认为是市场的无风险利率,但随着市场环境的变化,目前整体表现并不尽如人意。而在加密行业,以借贷项目Compound和Aave为例,据LoanScan数据显示,2023 年1 月,USDC在Compound和Aave上的存款利率曾降至0.81% 和0.65% 低于美国国债利率。为了平衡风险敞口,很多加密项目纷纷转投国债,如MakerDAO此前拨款5 亿枚DAI用于投资美国国债和公司债券等。

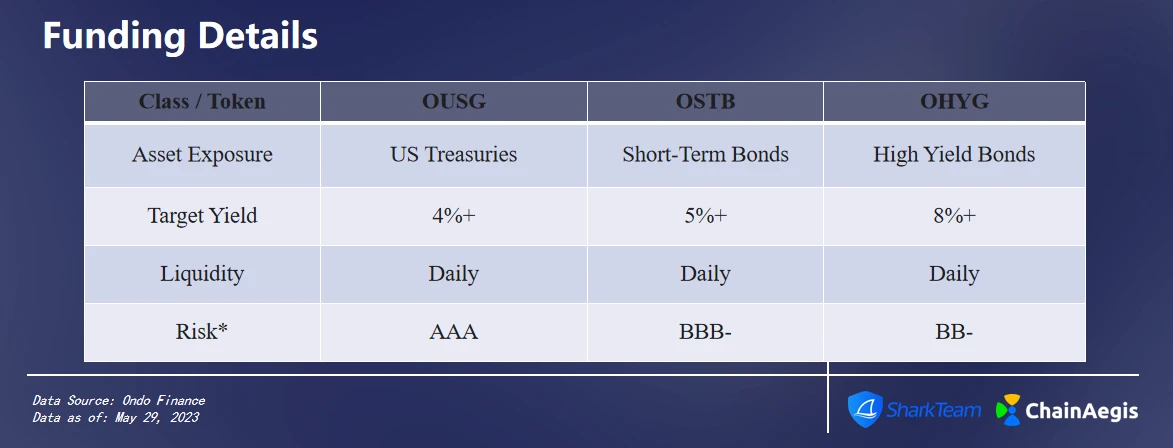

2023 年1 月,Ondo Finance宣布推出代币化基金,为用户提供链上投资美国国债和机构级债券的机会。据了解,Ondo Finance是通过由资管机构Blackrock和PIMCO等管理的大型、高流动性ETF,推出了三种代币:美国政府债券基金(OUSG)、短期投资级债券基金(OSTB)以及高收益公司债券基金(OHYG)。Ondo Finance将收取按年化计算的0.15% (每月0.0125% )的管理费,这些费用在基金的产品页面上均可以找到。

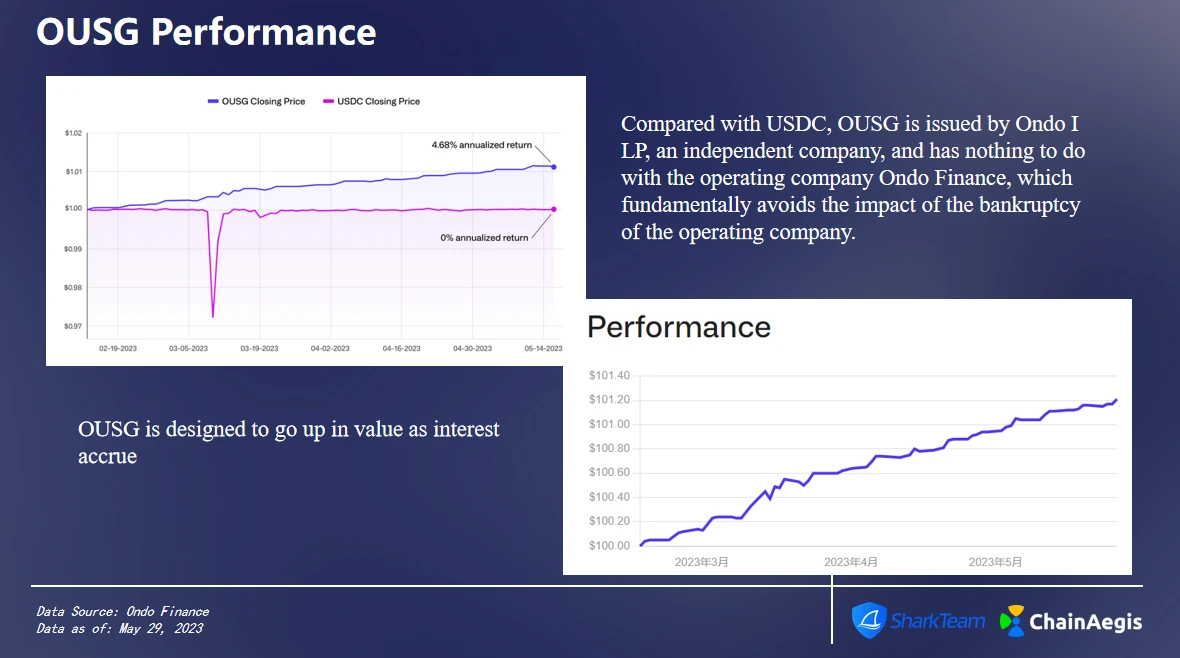

作为国债基金的OUSG旨在随着利息的增加而升值,截止到5 月29 日,其代币价格为$ 96.83 。

为了增加国债基金OUSG的流动性,Ondo Finance专门为其推出了去中心化借贷协议Flux Finance。Flux是Compound V2的一个fork版本,与Compound一样,Flux也遵循点对点模型,旨在弥合链上和链下收益率之间的差距。在Flux中,用户可以通过分享独特的推荐链接,在其推荐的用户使用后的前30 天内赚取一定比例的利息,获取fUSDC奖励。fUSDC是用户通过在Flux上借出他们的稳定币获得的(贷款方),而借款人可以以OUSG作为抵押品借入稳定币。Flux提供两层奖励:基准层(奖励率为20% )与提升层(奖励率为30% )。例如,当等级为20% ,若用户推荐的Flux存款人在使用前30 天内获取$ 6, 000 的稳定币利息,则该用户将获得$ 1, 200 的fUSDC奖励。若想获得提升层奖励,用户必须推荐在前30 天内累计至少20, 000 美元利息的用户。

3.房地产

RWA通过房地产代币化,将房地产转化为NFT进行交易或作为抵押品进行贷款;链上房地产可对房源进行碎片化,使多个用户持有一部分所有权,总体来看对散户十分有利。

Tangible协议利用房地产支持的原生收益稳定币Real USD(USDR),为用户提供通过其市场访问代币化和细分RWA房地产的权限。在Tangible上,任何人可以使用USDR从世界领先的供应商处购买有价值的实物商品。USDR是2022 年由Tangible推出的锚定美元的稳定币,可使用TNGBL或DAI以1 :1 的比率铸造,且随时可以1: 1 兑换成DAI进行赎回,使用赎回功能将产生0.25% 的费用。

TNGBL是Tangible市场的治理代币,最大供应量为33, 333, 333 。TNGBL可作为奖励Token,用来激励使用市场并补贴USDR收益,同时具有分成机制(激励锁定TNGBL),也可作为USDR的支持,即可用于铸造USDR。初始分配计划承诺将多数分配给DAO和社区(70.8% )。其余部分主要保留给团队、投资者、顾问和Tangible Labs。另有1.25% 在2022 年4 月通过PeakDeFi的IDO出售。

当用户在Tangible的市场上浏览和购买商品后,将开始铸造TNFT(“Tangible non-fungible token”),代表实物。然后将实体物品发送Tangible的有形保险库,并将TNFT发送到买家的钱包;当用户在Tangible的市场上从另一个用户那里购买商品时(即二级市场),现有的TNFT转移到购买者的钱包中。同时,USDC代币从买家的钱包发送到卖家的钱包。智能合约处理相关的交易费、物品购买费和存储费。除非买方决定赎回,否则该物品将保留在仓库中。Tangible每笔交易收取2.5% 的市场费用。其中33.3% 用于购买和销毁TNGBL,其余的66.6% 分配给TNGBL持有者(3, 3+ NFT持有者)。

二、链上数据表现

根据SharkTeam的链上分析平台ChainAegis的数据统计,我们来分析RWA赛道的链上真实表现。

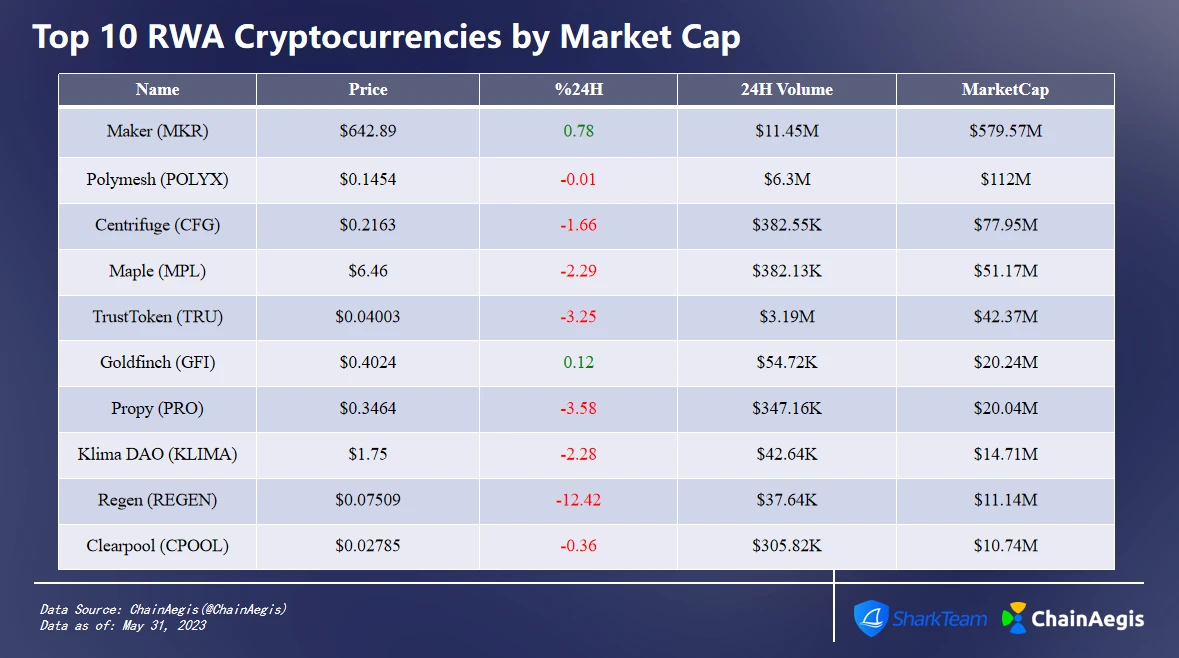

1 .按市值排名的Top 10 RWA加密货币

以下为按市值排名的Top 10 RWA代币:

Maker DAO发行的$MKR是目前最大RWA代币,24 小时交易量为11.45 M;受监管的机构级Layer 1 区块链Polymesh发行的$POLYX排名第二,24 小时交易量为6.3 M。排名第三为信贷协议Centrifuge发行的$CFE,24 小时交易量为382.55 K。

2.以太坊上RWA代币持有者数量变化

下图为以太坊上RWA代币持有者数量变化情况。总的来看,持币者数量一直持续增长,较初期增长约72.53 倍。其中,2022 年1 月11 日,2020 年11 月22 日,2022 年7 月26 日,达日增长量Top 3 ,分别为1899 ,1546 ,1525 。

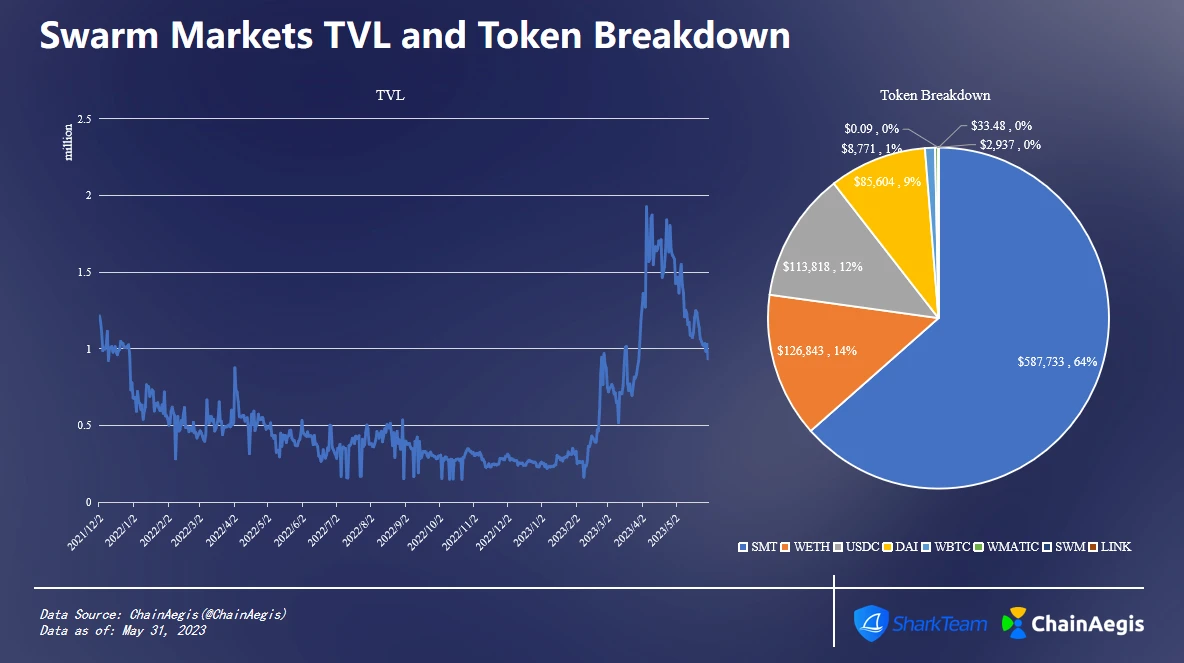

3.Swarm Markets

自今年以来,Swarm Markets TVL一路上涨,4 月5 日,TVL达历史新高,为192.67 万美元,后呈现下降趋势。截止到2023 年5 月31 日,Swarm Markets TVL为93.3 万美元,其中64% 由SMT提供,14% 来源于WETH,稳定币USDC与DAI分别占比12% ,9% 。

2021 年8 月8 日,Swarm Markets刚刚上线不久,市值升至3337.78 万美元,当日其交易量为84.25 万美元,较前一日(交易量历史最高164.93 万美元)下降了122.62% 。此后链上数据表现平平,整个2022 年TVL均值为128.0 万美元,交易量均值为1192.39 万美元。2023 年3 月起,市场略有起色,4 月6 日,当日交易量为120.76 万美元,TVL达1051.34 万美元,为近一年来历史新高。

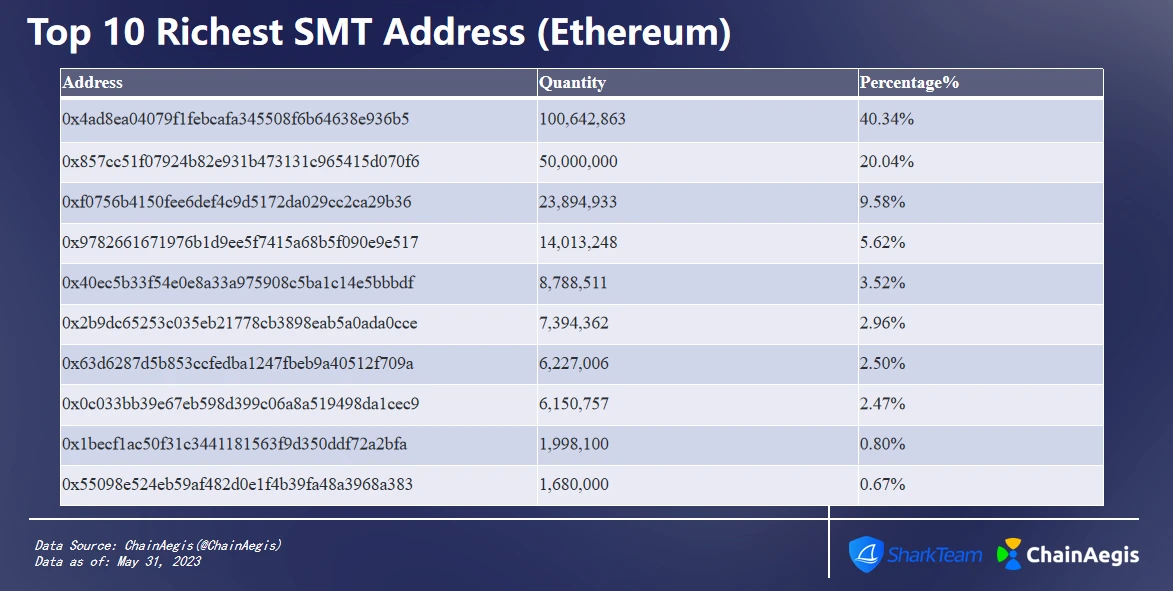

截至5 月31 日,SMT持币者总量为2, 309 。下图为以太坊上按持币量排名的Top 10 地址:

可以看到,地址0x 4 a...36 b 5 持币量约为1 亿枚,排名第一;地址0x 85...70 f 6 持币量为5, 000 万枚,排名第二。二者持币总量达60% 。

4.Ondo Finance

Ondo Finance于今年1 月上线链上债券,5 月20 日,TVL创历史新高,达1.38 亿美元,此后略有下降。截至5 月31 日,TVL为1.03 亿美元。

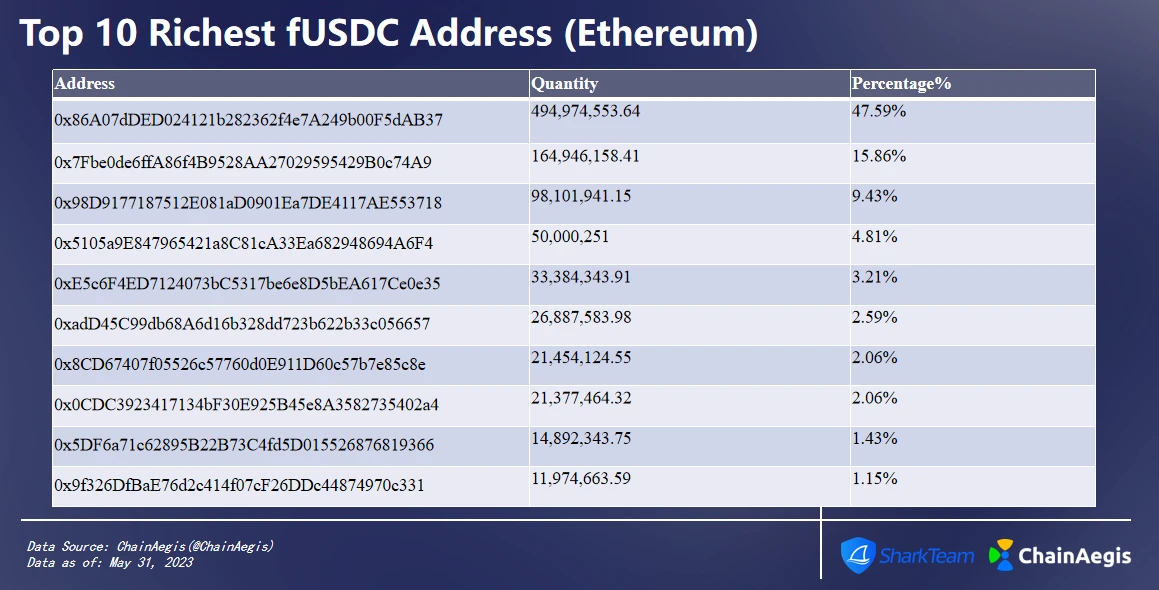

SharkTeam对以太坊上fUSDC Top 10 持币者进行统计如下,其中top 3 地址持币总量占比72.88% 。

地址0x 86...AB 37 持币量为4.94 亿枚,占比47.59% ,排名第一;地址0x 7 F...74 a 9 持币量为1.64 亿枚,占比15.86% ,排名第二;地址0x 98...3718 持币量为9810.1 万枚,占比9.43% ,排名第三。

5. Tangible

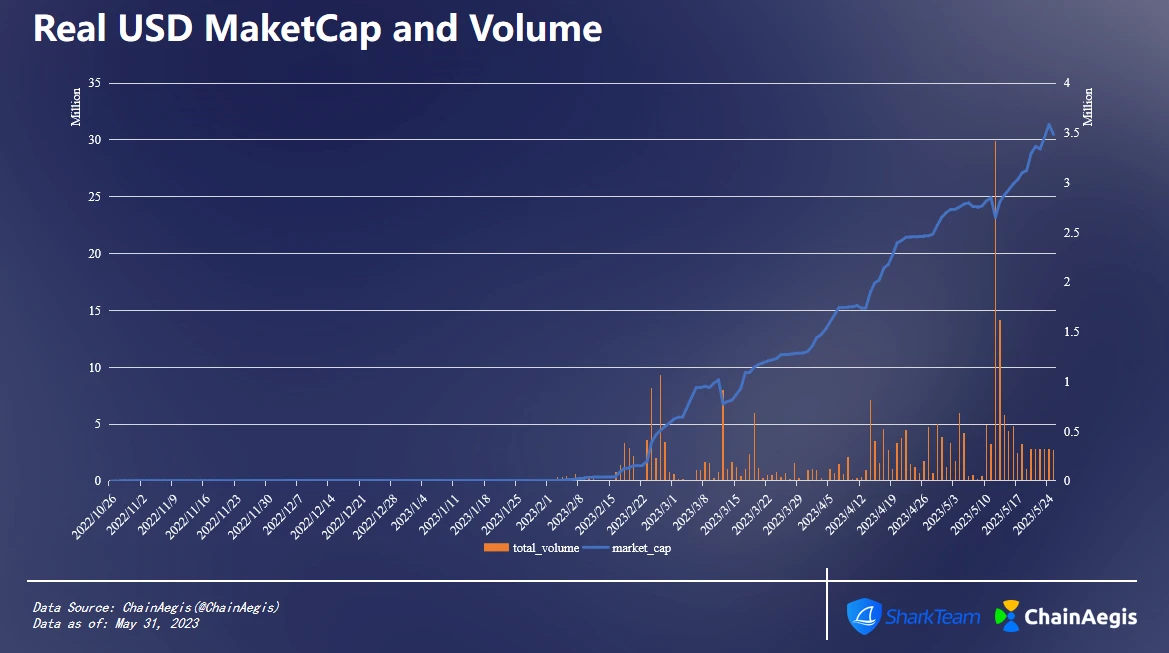

Tangible上线后一直表现平平,直至今年2 月3 日,其TVL开始持续增长。截止到5 月31 日,达3331.68 万美元,相较于2 月上涨了370.95 倍。

2023 年2 月起,USDR的市值与交易量均呈现大幅增长的趋势。5 月12 日,交易量达341.74 万美元,创上线以来历史新高,当日TVL为2319.73 万美元。5 月30 日,TVL达历史顶峰,为3136.44 万美元,短短半月,TVL涨幅达35.2% 。

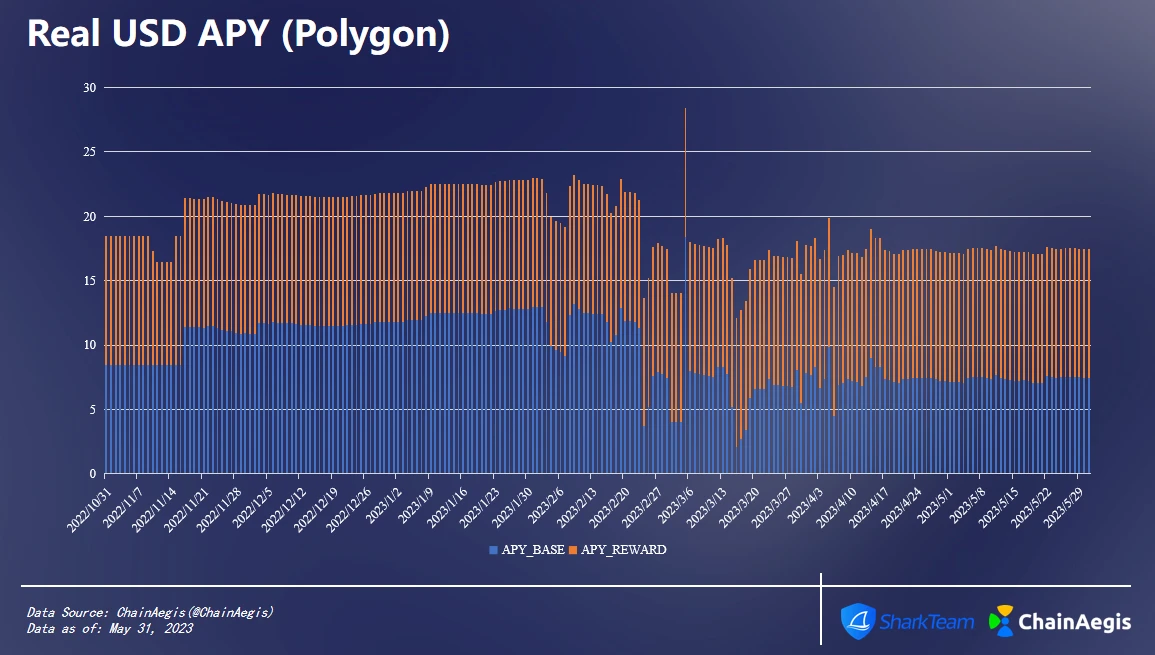

下图为USDR在Polygon链上的APY变化情况。年利率(Annual Percentage Yield,APY)指的是一年复利(利息+本金)所赚取的金额。可以看到,当前APY较上线初期总体变化不大,略有下降趋势,下降了5.78% 。

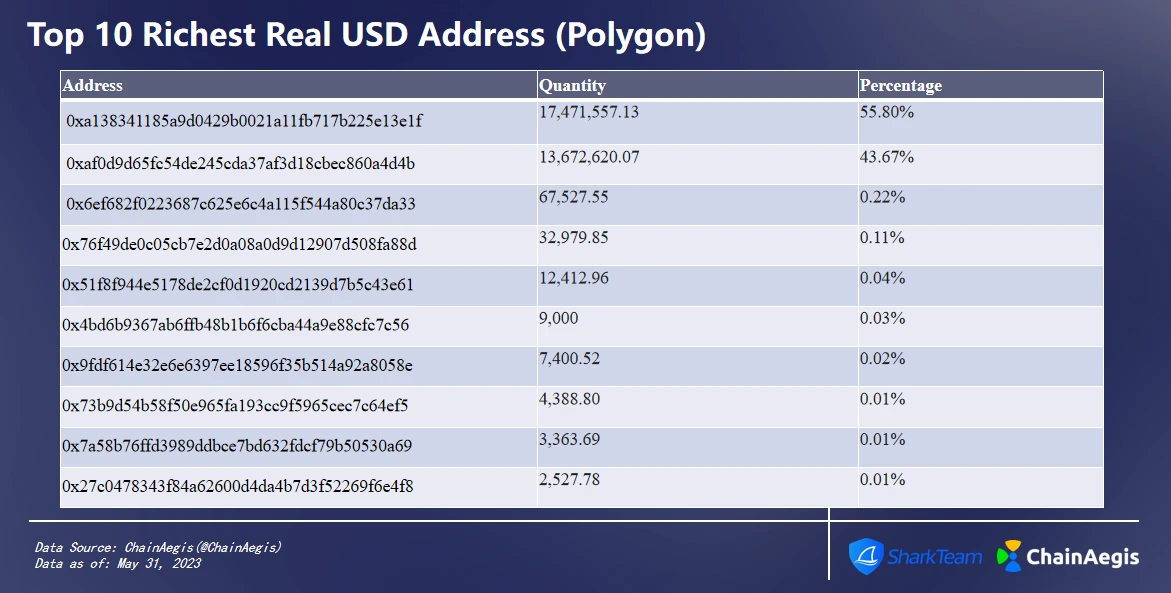

截至6 月1 日,USDR在Polygon链上发行,共有251 个持有者。其中,地址0x a 1...3 e 1 f持币量为1747.1 万枚,占比55.8% ,位居第一;地址0x af...4 d 4 b持币量为1367.2 万枚,占比43.67% ,位居第二;二者总占比高达99.47% 。

三、影响及争议

RWA降低了TradFi与DeFi之间的壁垒,代币化的方式吸引了更多的传统资金进入DeFi市场,为DeFi市场增加了更多可用的资产种类,促进了传统金融与加密行业的互操作性。同时,RWA降低了金融交易的成本,避免了复杂的中介与手续费,且打破了地域限制,使得资产可以全球流通,形成了更加快速、简单的交易体系。值得一提的是,RWA其实并不是新概念,常见的稳定币USDC、USDT本质也是RWA,是现实美元在链上的一种映射。

RWA存在诸多好处,但是,只有合规化RWA才能持续大规模的发展。USDT目前最大的诟病即是表面中心化,内核资产仍不透明。如何将现实资产上链,怎么在上链的同时保证资产的真实性与合法性,防止洗钱与其他非法活动是RWA发展需要解决的难题,这也将涉及多方面的法律、监管与技术要求。

About us

SharkTeam的愿景是全面保护Web3世界的安全。团队由来自世界各地的经验丰富的安全专业人士和高级研究人员组成,精通区块链和智能合约的底层理论,提供包括智能合约审计、链上分析、应急响应等服务。已与区块链生态系统各个领域的关键参与者,如Polkadot、Moonbeam、polygon、OKC、Huobi Global、imToken、ChainIDE等建立长期合作关系。