原文来源:节选自 Messari

原文编译:Felix, PANews

要点

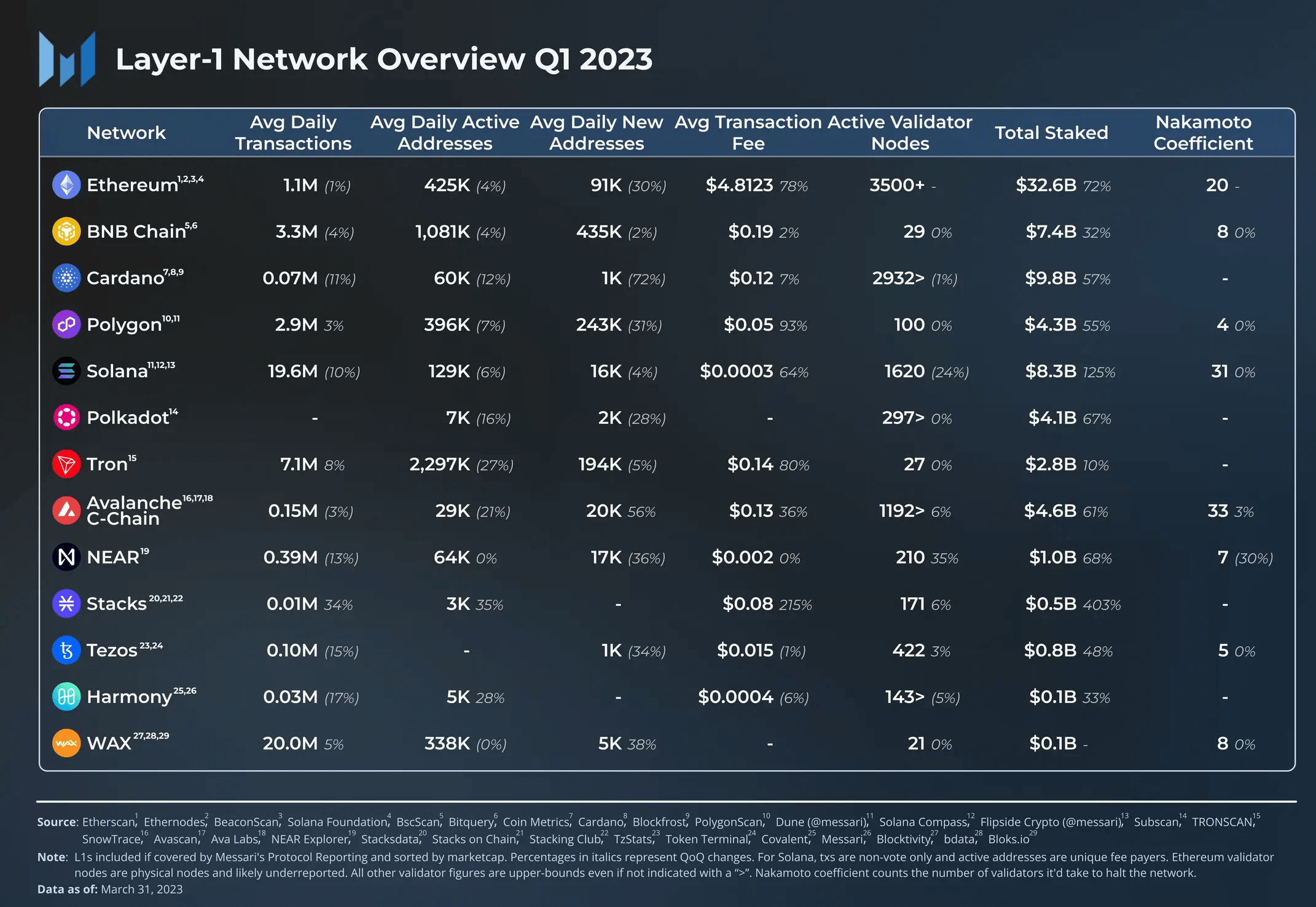

网络使用并没有随着加密市场在第一季度的反弹而复苏。尽管 L1 的市场份额平均环比增长 83% ,但网络使用率却下降约 2.5% 。

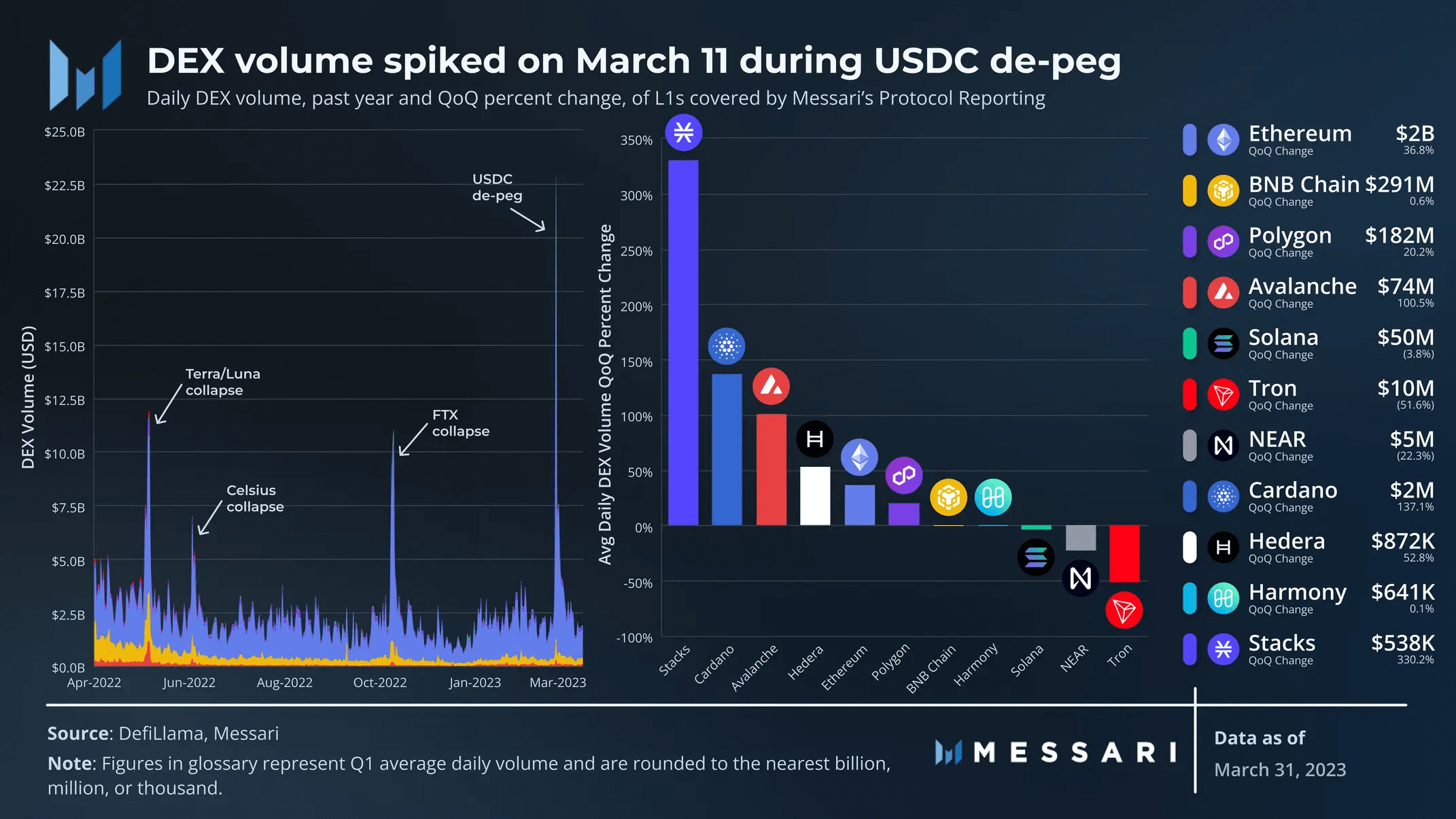

由于 Ordinals 的出现,市场重新燃起了对比特币可编程的兴趣,Stacks 在多个指标上优于其他公链,体现在市值 ( 340% )、收入 ( 218% )、网络使用率 (~ 35% )、DeFi TVL ( 276% ) 和 DEX 交易量 ( 330% ) 方面。

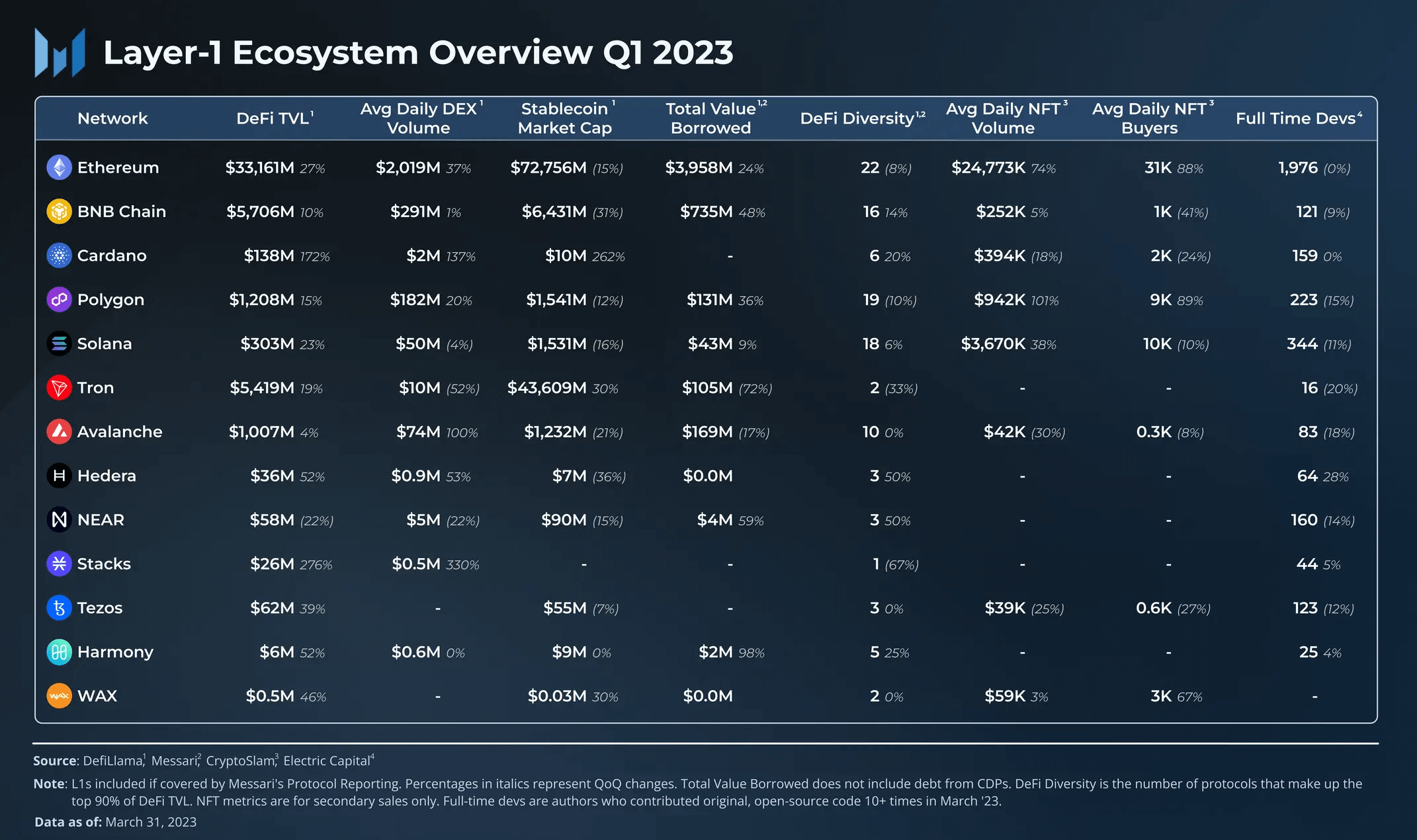

以太坊在多数关键指标上仍处于领先地位,包括市值、收入、DeFi TVL 和交易量、NFT 交易量和全职开发者。

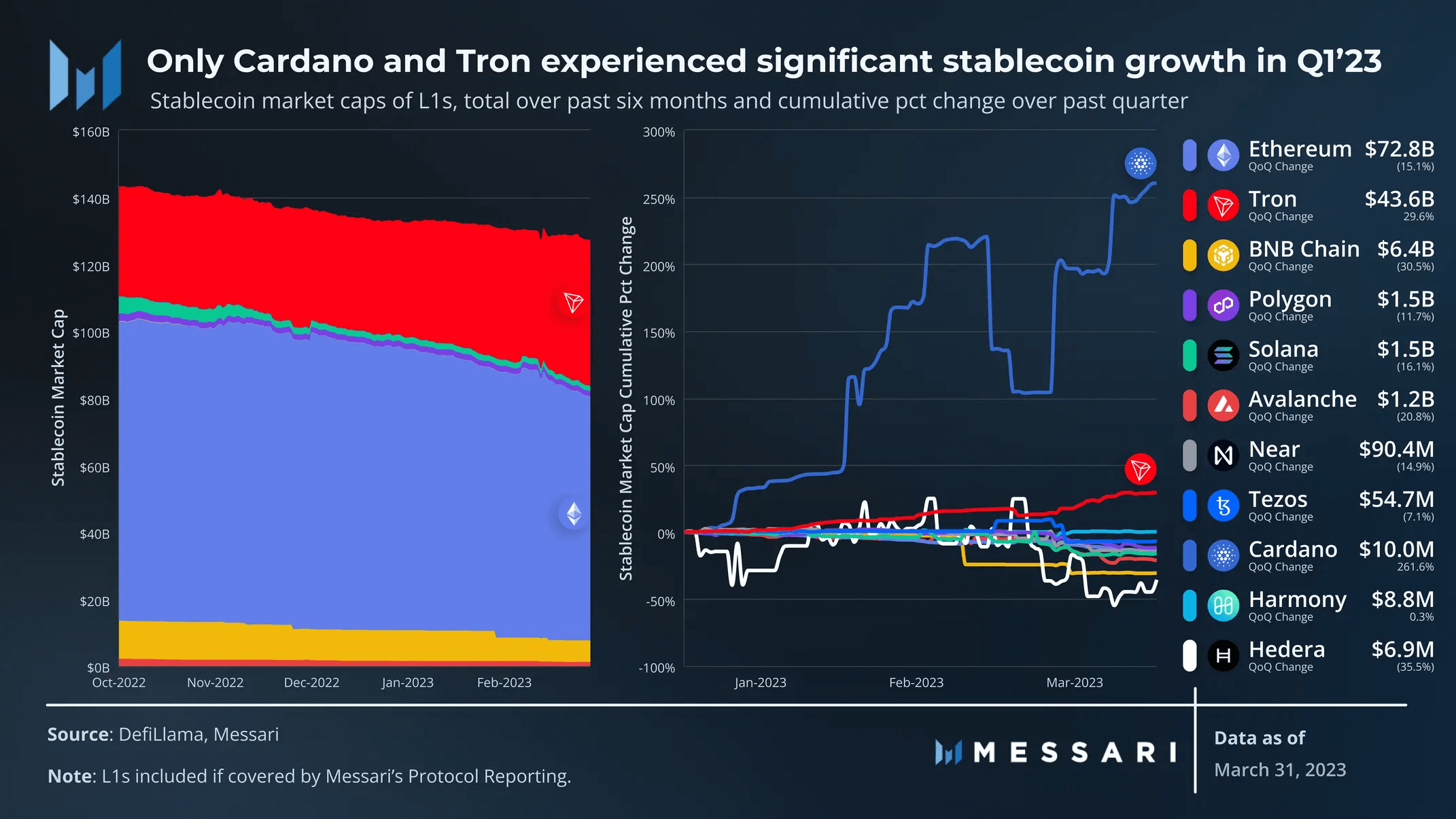

受 USDC 脱锚和 Paxos 停止发行 BUSD 事件的影响,稳定币市场的主导地位转向了 USDT,从而使波场 TRON 受益。波场 TRON 上的稳定币市值环比增长 30% 至 436 亿美元;其他所有 L1 发行的稳定币,其市值均出现了环比下降。

本报告汇总并比较了 14 个 L1 区块链的财务、网络和生态系统。包括:Avalanche、BNB Chain、Cardano、Ethereum、Harmony、Hedera、NEAR、Polkadot、Polygon、Solana、Stacks、Tezos、TRON 和 WAX。

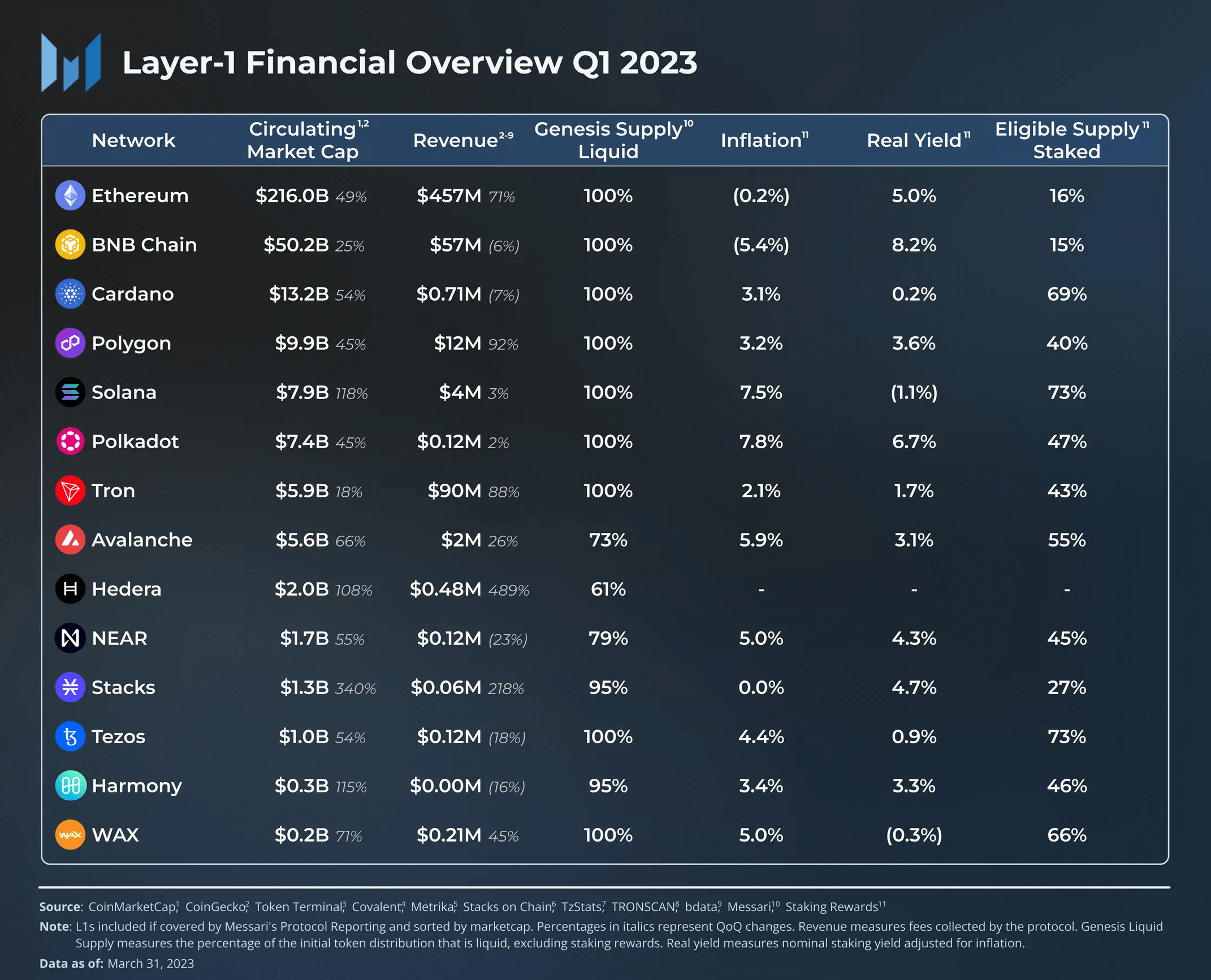

财务分析

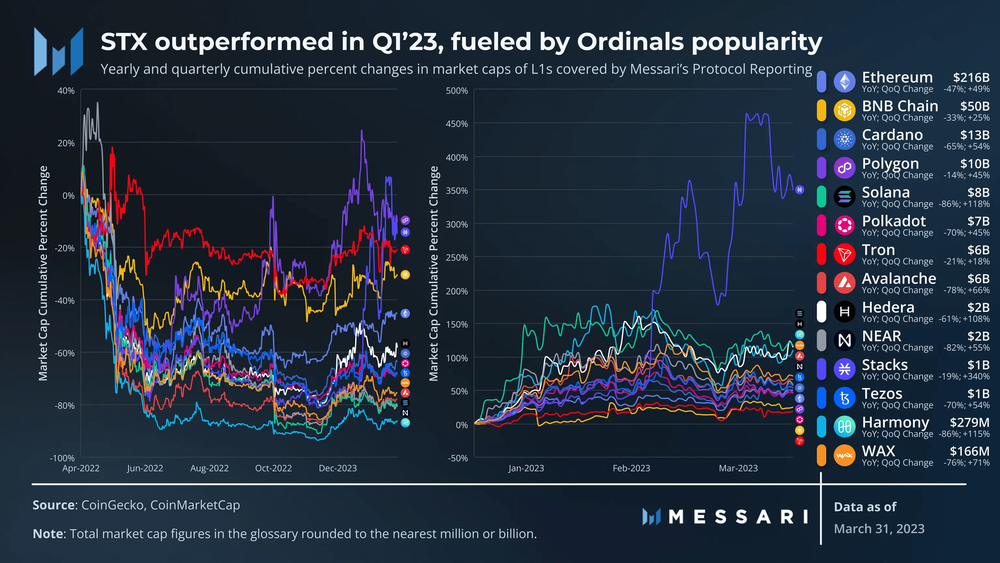

市值

在经历了动荡的 2022 年之后,加密市场在 23 年第一季度出现反弹。平均而言,L1 的市值环比增长 83% ,但同比仍下降 58% 。在 Bitcoin Ordinals 的推动下,Stacks 的代币 STX 在第一季度表现出色,Ordinals 重新引起了市场对比特币可编程的兴趣。在绝对水平上,ETH 的市值仍然是其他公链代币总和的 2 倍以上。

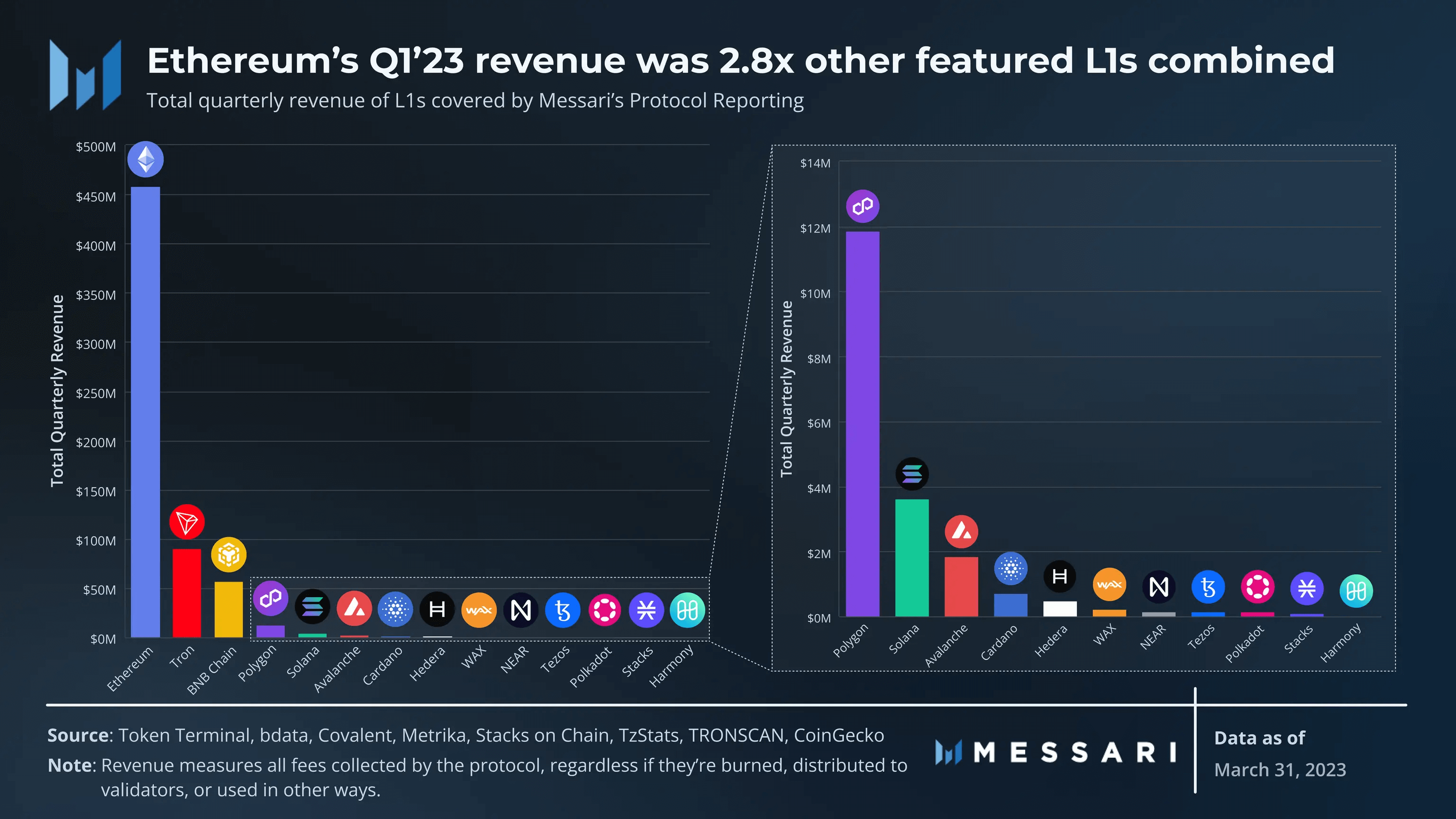

收入

这里的收入是指协议所收取的所有费用总和。由于相对较高的使用率和 gas 费,以太坊在第一季度的收入为 4.57 亿美元,几乎是所有其他 L1 总收入的 2.8 倍。收入增长最显著的是 Hedera,环比增长 489% ,这在很大程度上是由其共识服务的使用增加所驱动的,该服务为 Web2 和 Web3 应用程序提供了可验证的时间戳和事件排序。这些应用包括跟踪来源,在 DAO 中计算选票,以及监控物联网设备。

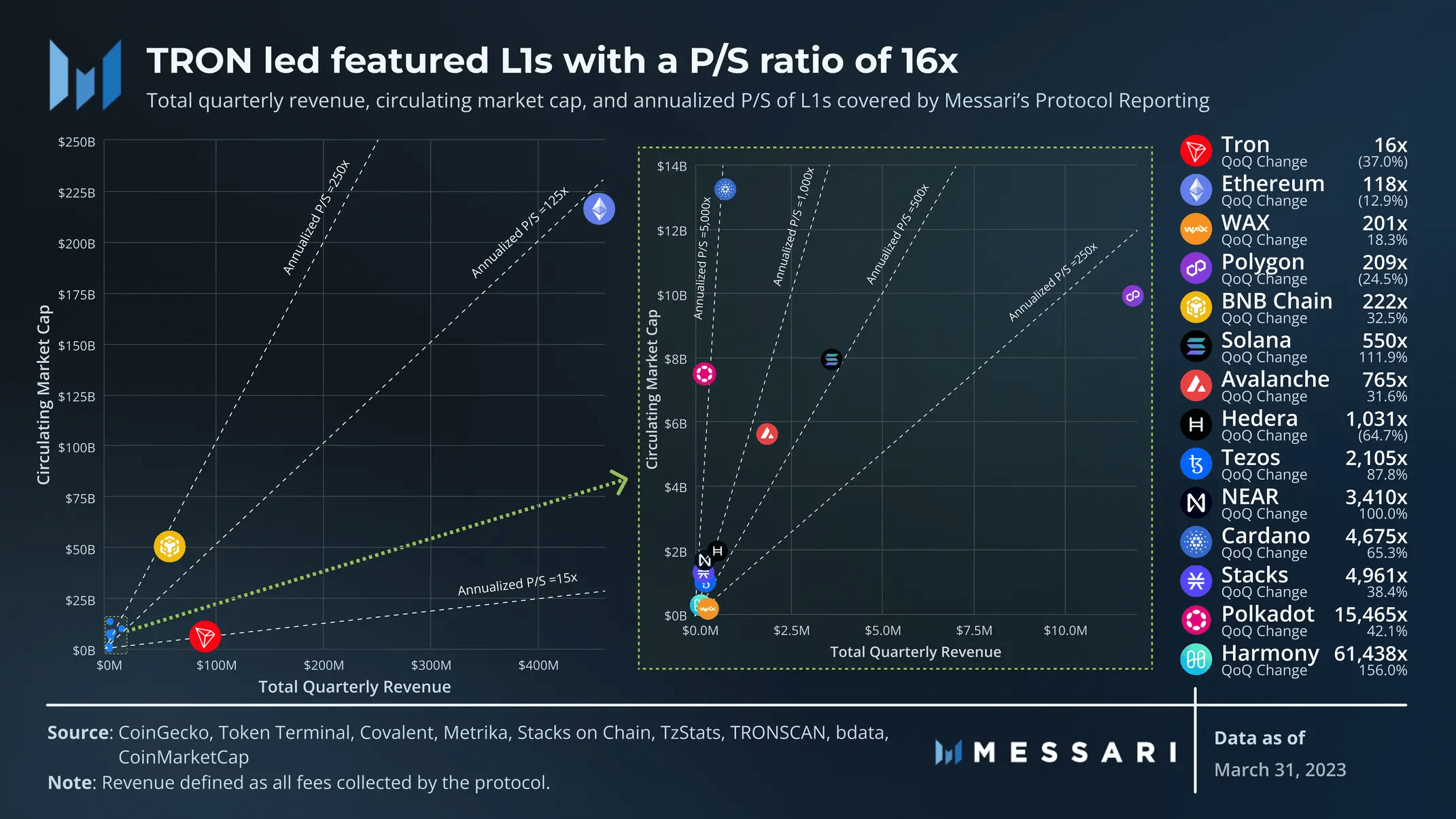

市销率

市销率显示代币与其收入相比的比率。波场 TRON 在第一季度以 16 倍的市销率领先,其次是以太坊,为 188 倍。WAX 是市值排名前 20 位之外唯一一个市销率靠前的公链。虽然大多数公链从交易费中获得收入,但 WAX 的收入是由 NFT 市场 2% 的税费所驱动。

波场、以太坊、Polygon 和 Hedera 是一季度仅有的市销率下降的公链,也即它们的收入增长超过了代币市值的增长。按季度计算,市销率增幅最大的公链是 NEAR ( 100% )、Solana ( 112% ) 和 Harmony ( 156% )。

通胀

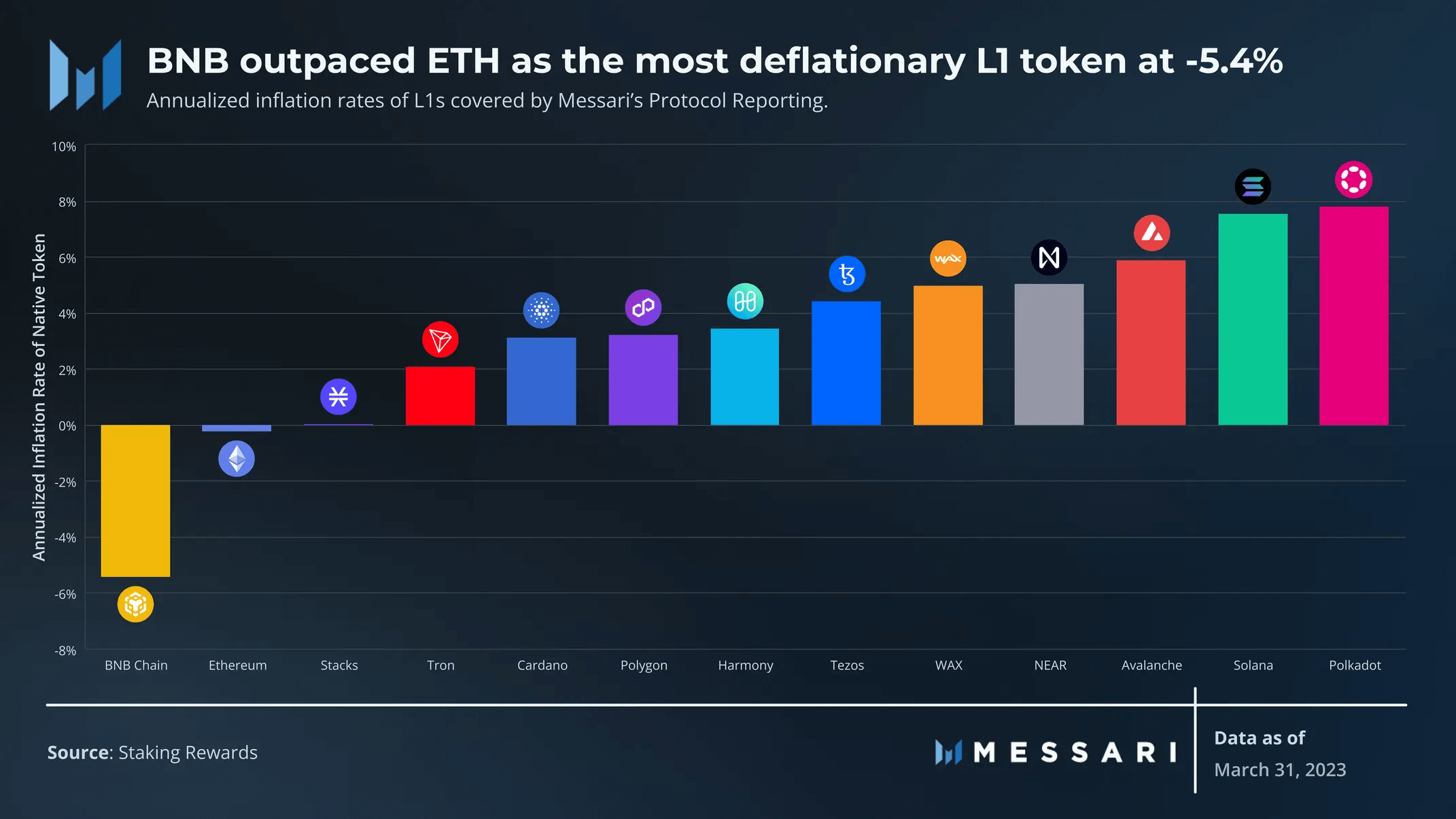

PoS 奖励发行带来的通胀是一种财富从持有者向利益相关者的转移。通胀率越高,质押者越有利,持有者越不利,反之亦然。

BNB 和 ETH 是 23 年第一季度唯一的通货紧缩代币,分别为 -5.4% 和 -0.2% 。两个公链都要销毁一部分交易费。此外,Binance 每个季度都会回购和销毁代币,这是其通货紧缩压力的主要原因。

代币流通量

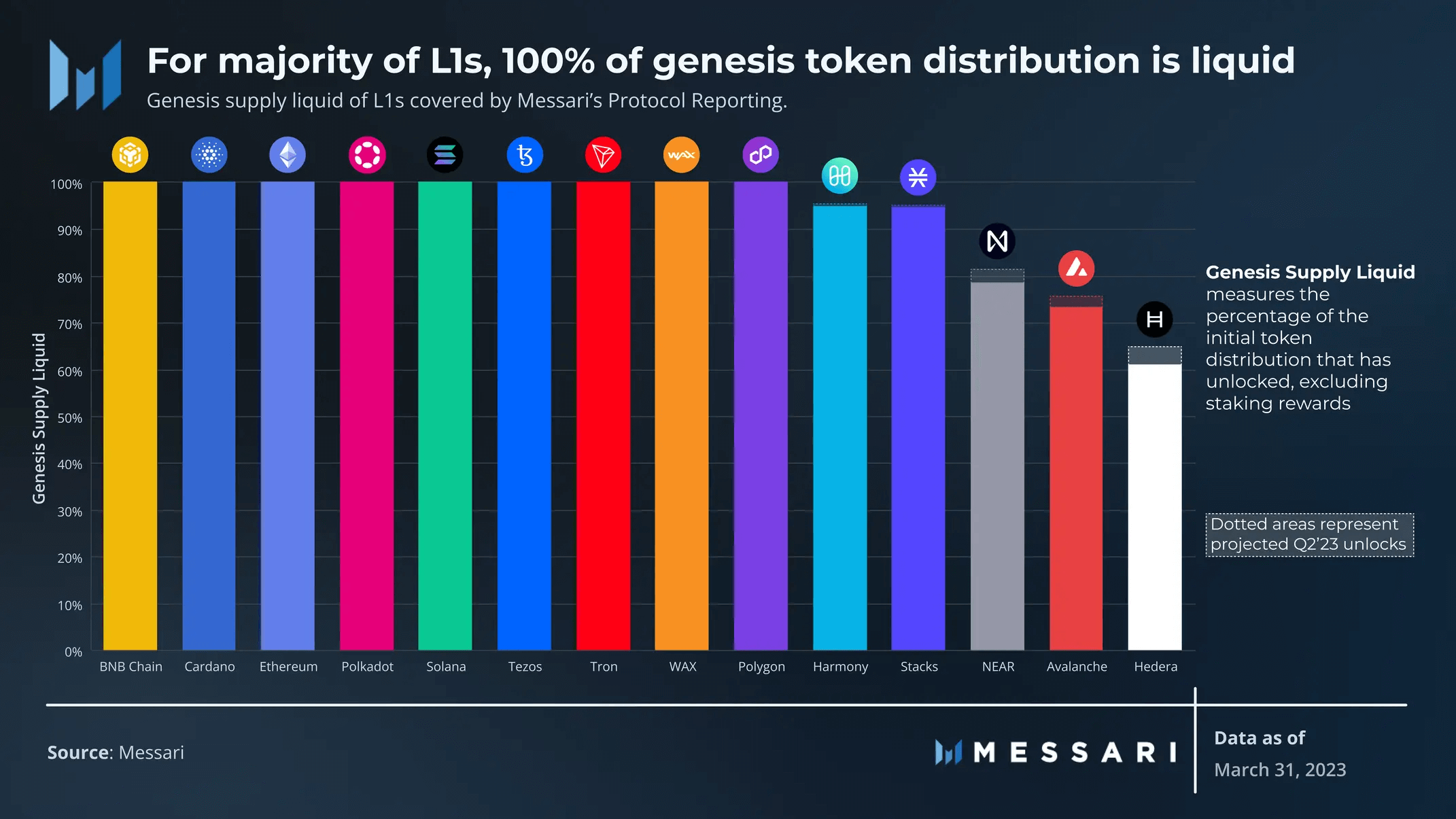

除了 PoS 奖励,创世代币的解锁也可能带来通胀压力。Genesis Supply Liquid 衡量已解锁的创世代币的百分比,不包括质押奖励。该指标在具有上限供应(初始分配中包含固定数量的质押奖励)和无上限供应(初始分配中未包含无限质押奖励)的网络之间进行标准化。

除 Avalanche、Hedera、NEAR 和 Harmony 外,大多数公链的代币都已完全解锁:

Stacks 解锁大约 95% ,大约 0.5% 在 2023 年第二季度解锁到国库。

Harmony 解锁大约 95% ,大约 0.6% 在 2023 年第二季度解锁,用于生态系统发展。

NEAR 解锁约 79% ,另外 3% 将在 2023 年第二季度解锁给赠款、核心贡献者和投资者。

Avalanche 解锁约 73% ,另外 2.5% 将在 23 年第二季度解锁给战略合作伙伴、基金会和核心团队。

Hedera 解锁约 61% ,另外约 4% 将在 23 年第二季度解锁。

Avalanche 和 Hedera 有供应上限,这些解锁百分比是创世供应(不包括质押奖励)而不是总供应。

实际收益和合格供应质押

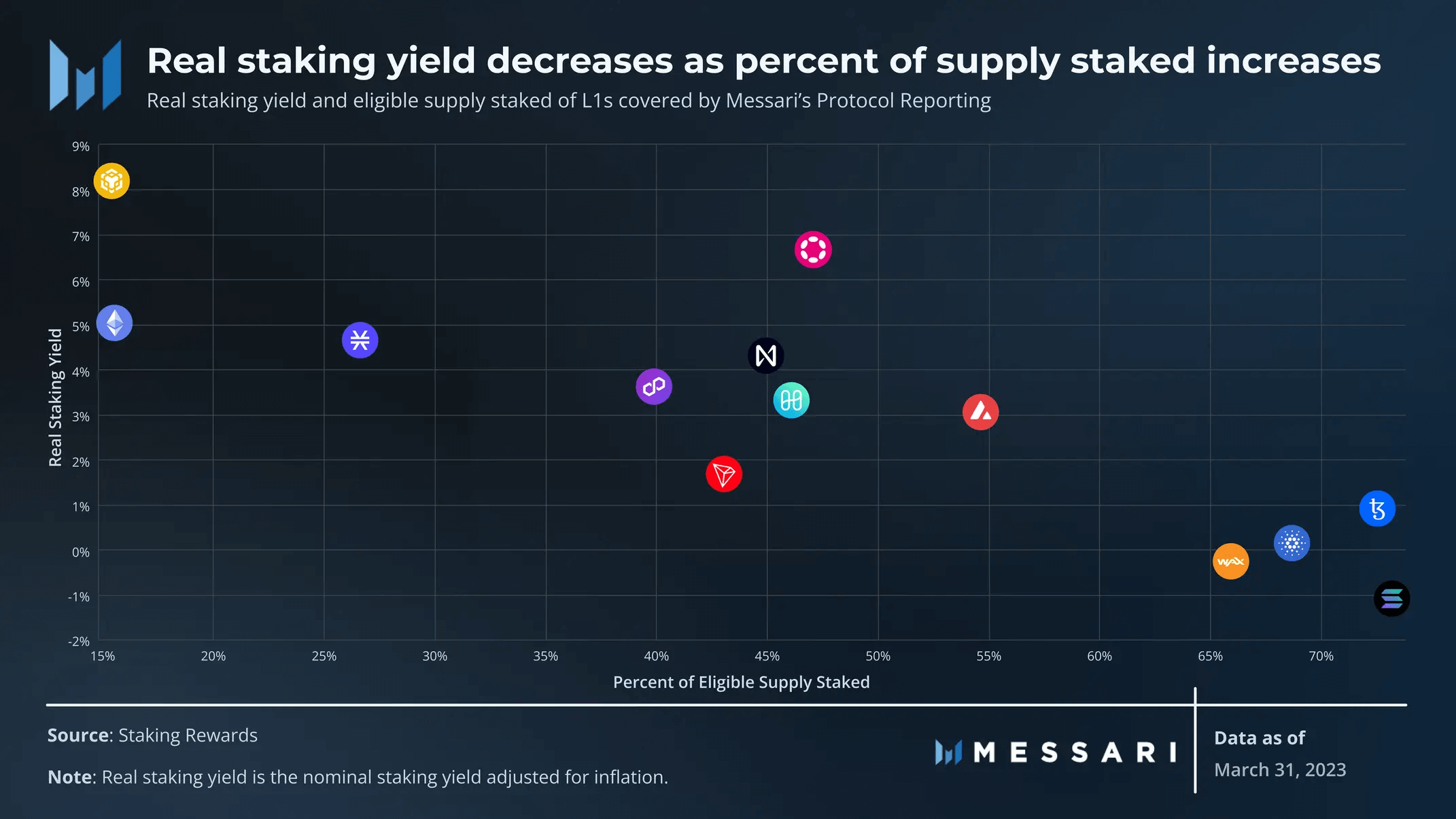

PoS 奖励的发放率通常取决于质押供应的百分比和 / 或验证者的数量。BNB、ETH 和 STX 等低通胀的代币允许持有者自由使用代币,而不会因为不质押而受到惩罚,因此质押率较低。另一方面,通货膨胀率较高的代币会针对更高的质押率进行优化。尽管流动性质押可以让质押的代币也参与到生态系统中,但通常会带来更差的流动性、智能合约风险和不同的税收影响。

网络分析

用户活动

用户活动很难在不同的系统之间进行比较(例如 EVM、SVM 与 Antelope)。每个体系架构都有处理和记录事务和地址活动的独特方式。此外,地址与用户的比例也不是 1: 1 ,比例因公链而异。

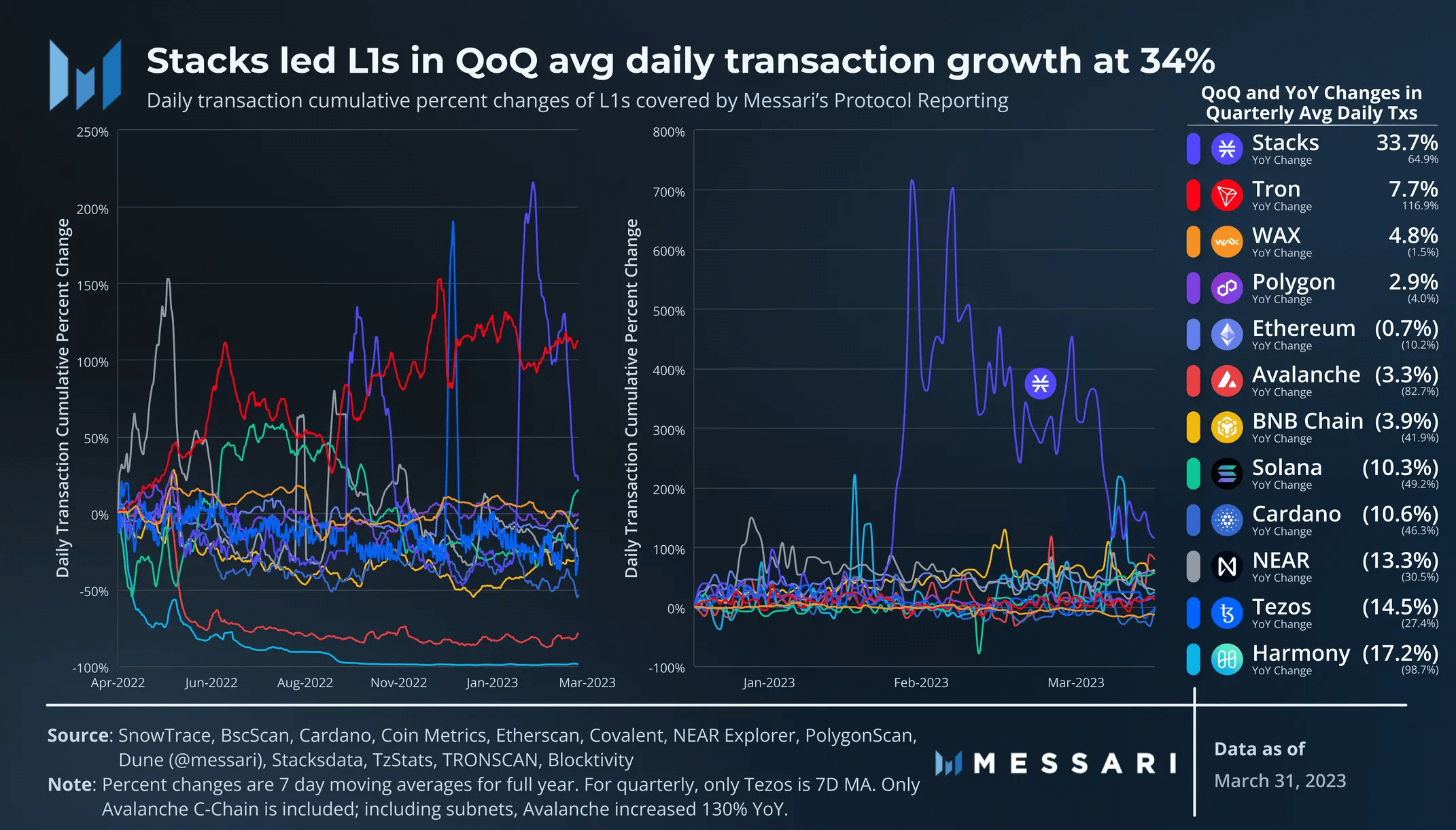

交易活动并没有随着市场反弹而增长。每日交易的平均季流量变化为 -2% 。Stacks 是一个明显的例外:其用户活动的增长略早于 STX 价格的飙升,并在本季度结束时环比上涨 34% 。

注意,Avalanche 的数据只包括 C 链活动。由于子网的推出,C 链交易同比下降 82.7% 。包括子网在内,日均交易量同比增长 130% 。

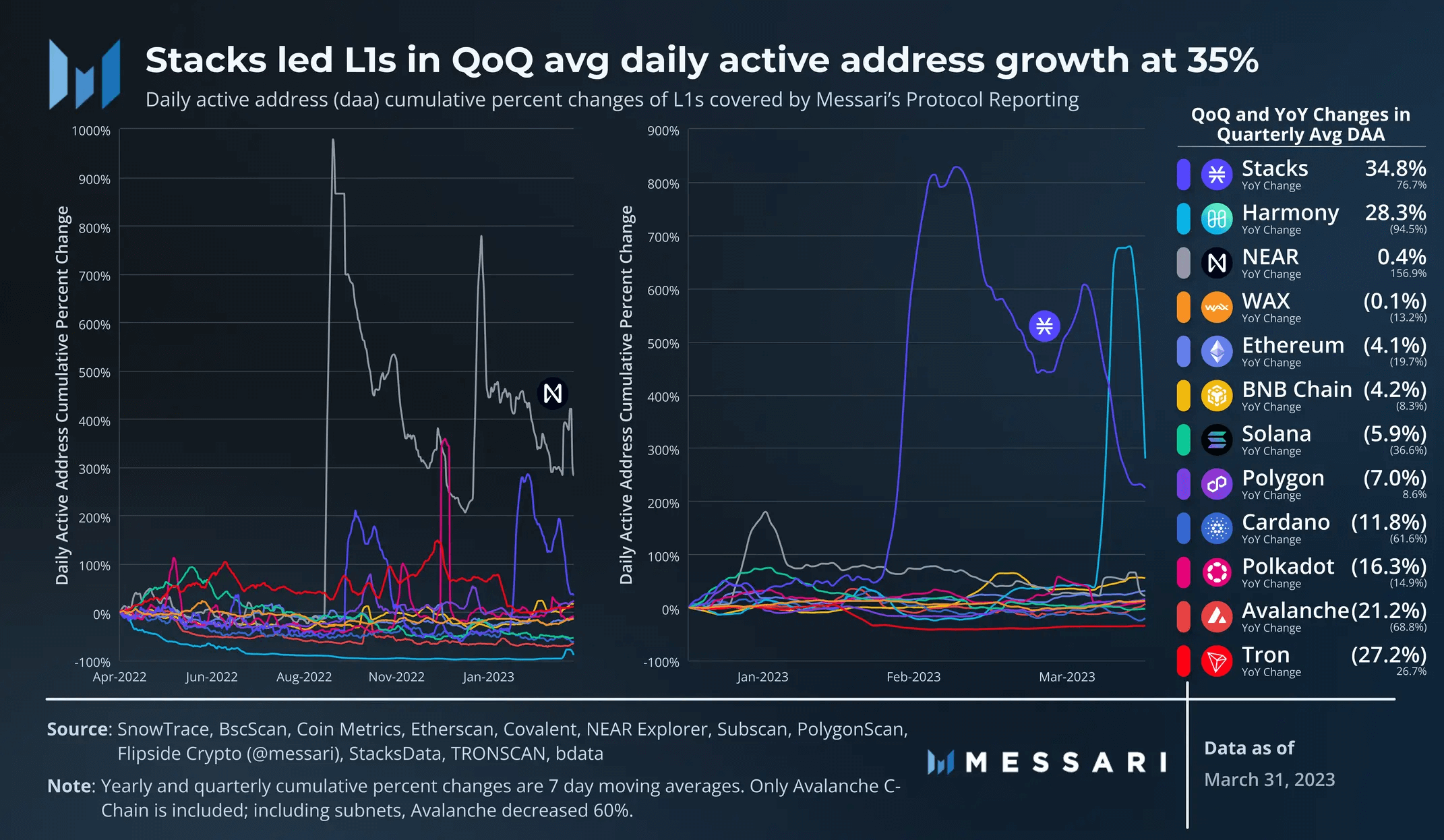

日活跃地址的平均环比变化为 -3% 。在交易方面,Stacks 以 35% 的增幅领跑。Harmony 的 28% 的涨幅主要是由于本季度末出现异常飙升,但并未持续。

受去年 9 月中旬推出的 Sweat Economy 影响,NEAR 的日均活跃地址同比增幅最大,达 157% 。

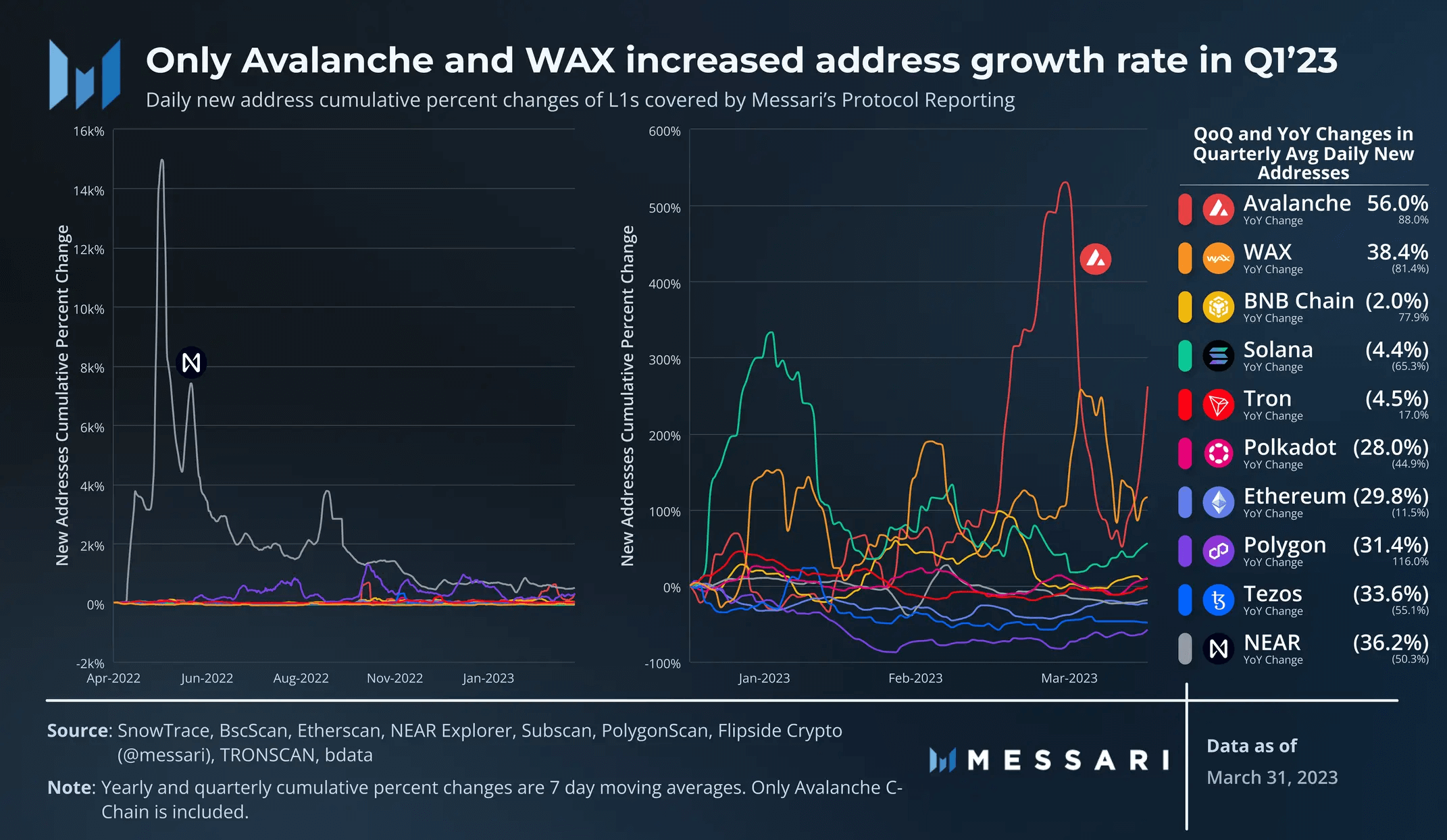

只有 Avalanche C-Chain 和 WAX 在第一季度地址增长率有所增加。Avalanche 的新地址环比增长了 56% 。WAX 环比增长了 38% 。

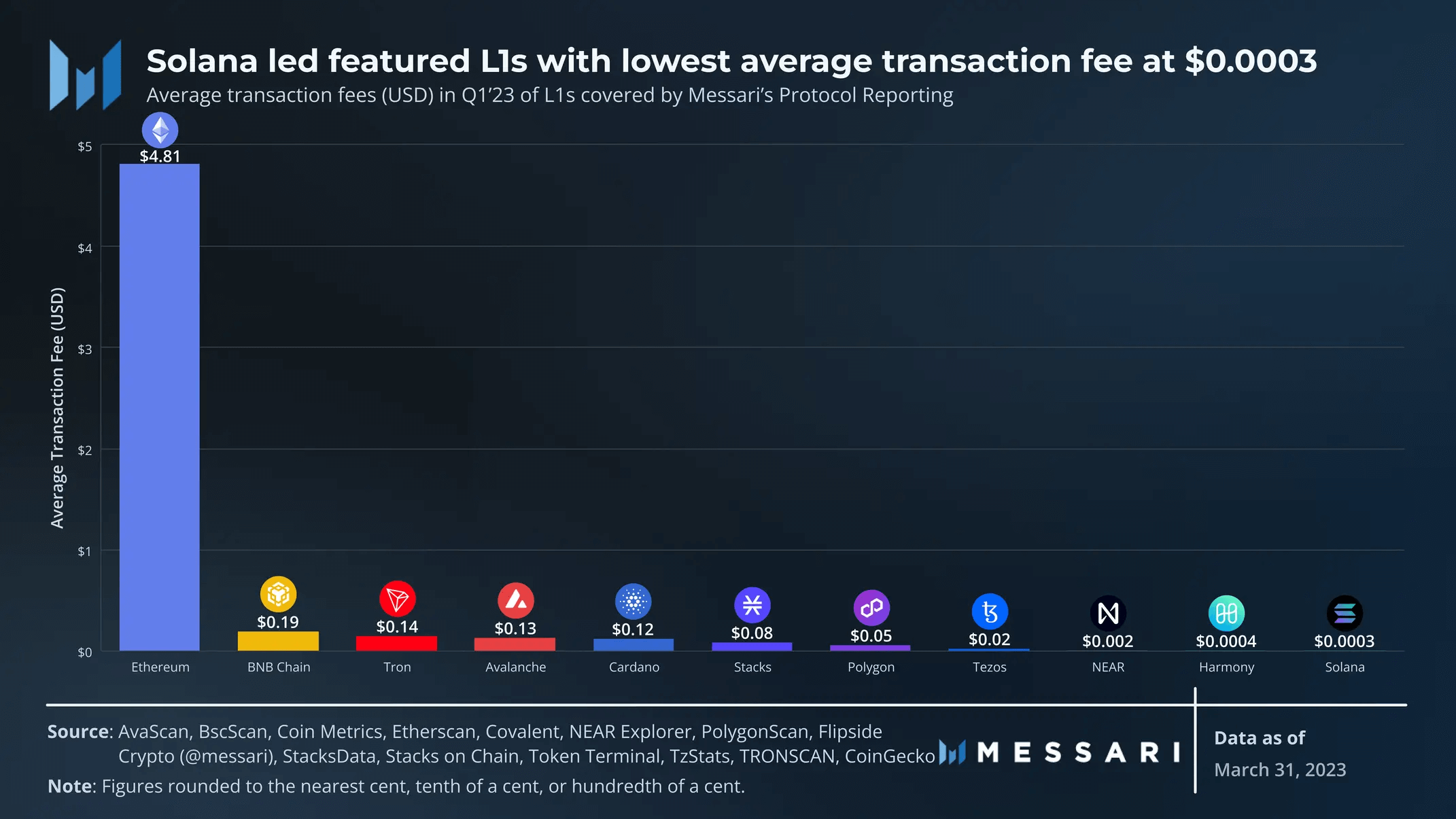

Solana 在第一季度的平均交易费用为 0.0003 美元,远低于其他 L1。Solana 开发团队在过去一年中发布了多项升级,以改善其费用市场和整体网络性能。

验证者

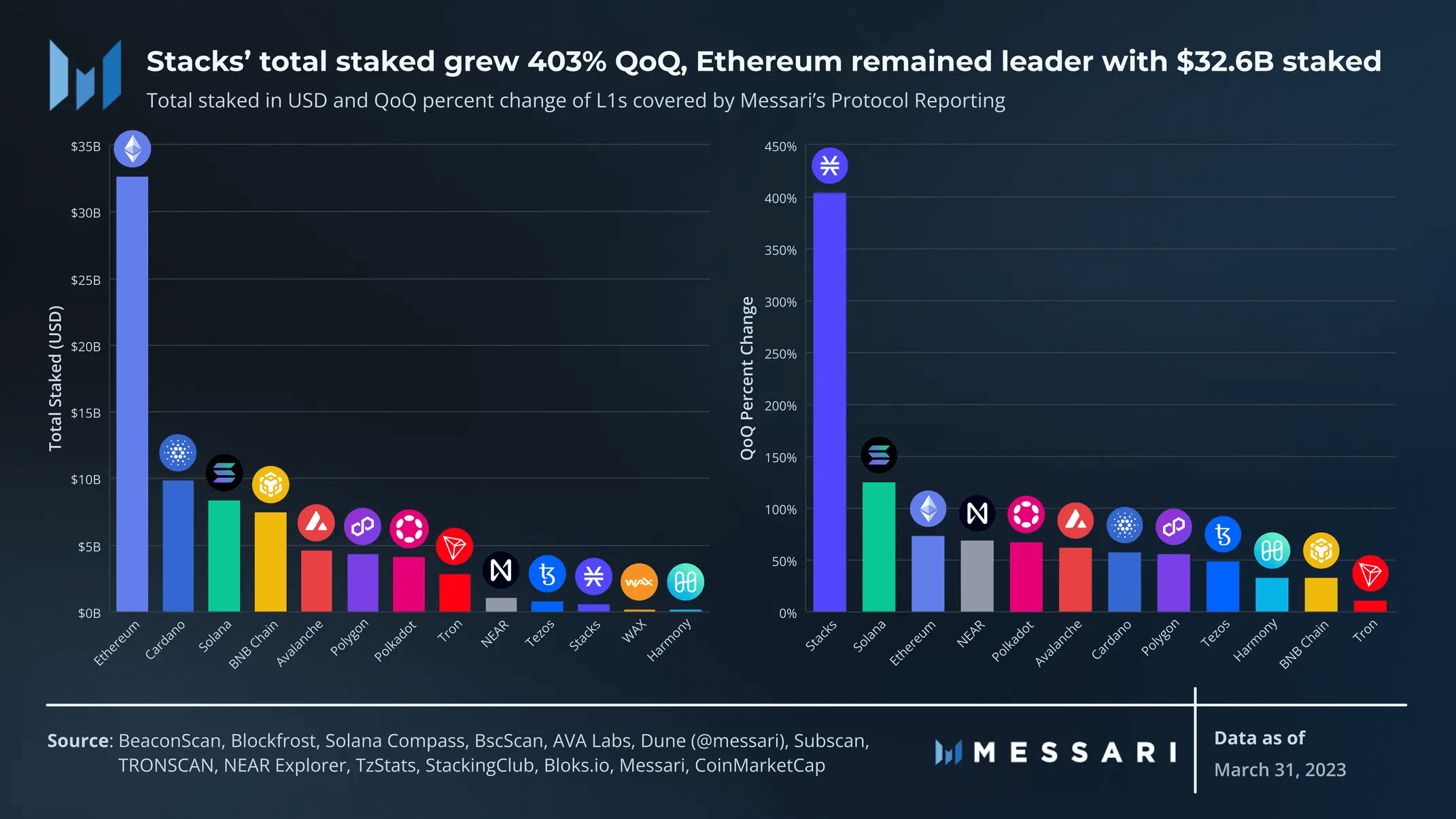

正如市场上涨期间所预期的那样,以美元计价的总质押代币在所有网络都实现了环比增长,其中 Stacks ( 403% ) 和 Solana ( 125% ) 引领增长。每个网络的质押总额(美元)的增长略高于其市值增长,表明质押的原生代币出现净增长。以太坊的安全预算仍然是最大的,超过 200 亿美元,在第一季度结束时,质押的 ETH 达 326 亿美元。

与用户一样,验证者数量在网络中也没有完全标准化。虽然跟踪验证者的数量很容易,但跟踪节点运营商的数量却比较困难。每个节点运营商的验证者比例因网络而异,主要取决于质押权重机制。

以太坊:质押权重上限为 32 ETH(占第一季度末总质押的 0.0001% )。

Avalanche:质押权重上限为 300 万 AVAX( 占 2013 年第一季度末总质押的 1.3% )。

Cardano:质押权重限制由动态参数决定,目前为 7000 万 ADA(占 23 年第一季度末总质押的 0.3% )。

Polkadot:所有活跃的验证者都获得相同的奖励,无论权重如何。最低质押权重是动态的,目前约为 214 万 DOT(占第一季度末总质押的 0.3% )。

Harmony:质押权重限制在有效质押中位数的 85% 至 115% 之间。

相对于其总质押,以太坊的质押权重限制最低。虽然在第一季度末有超过 56 万个验证者,但节点运营商要少得多。根据 ethernodes 显示,有超过 3500 个同步的物理验证器节点。这可能是一个被低估的数字,因为 Nodewatch 的数据大约是这个数字的两倍,尽管目前还不清楚 Nodewatch 是否还包括除验证者之外的其他节点。

生态系统分析

DeFi

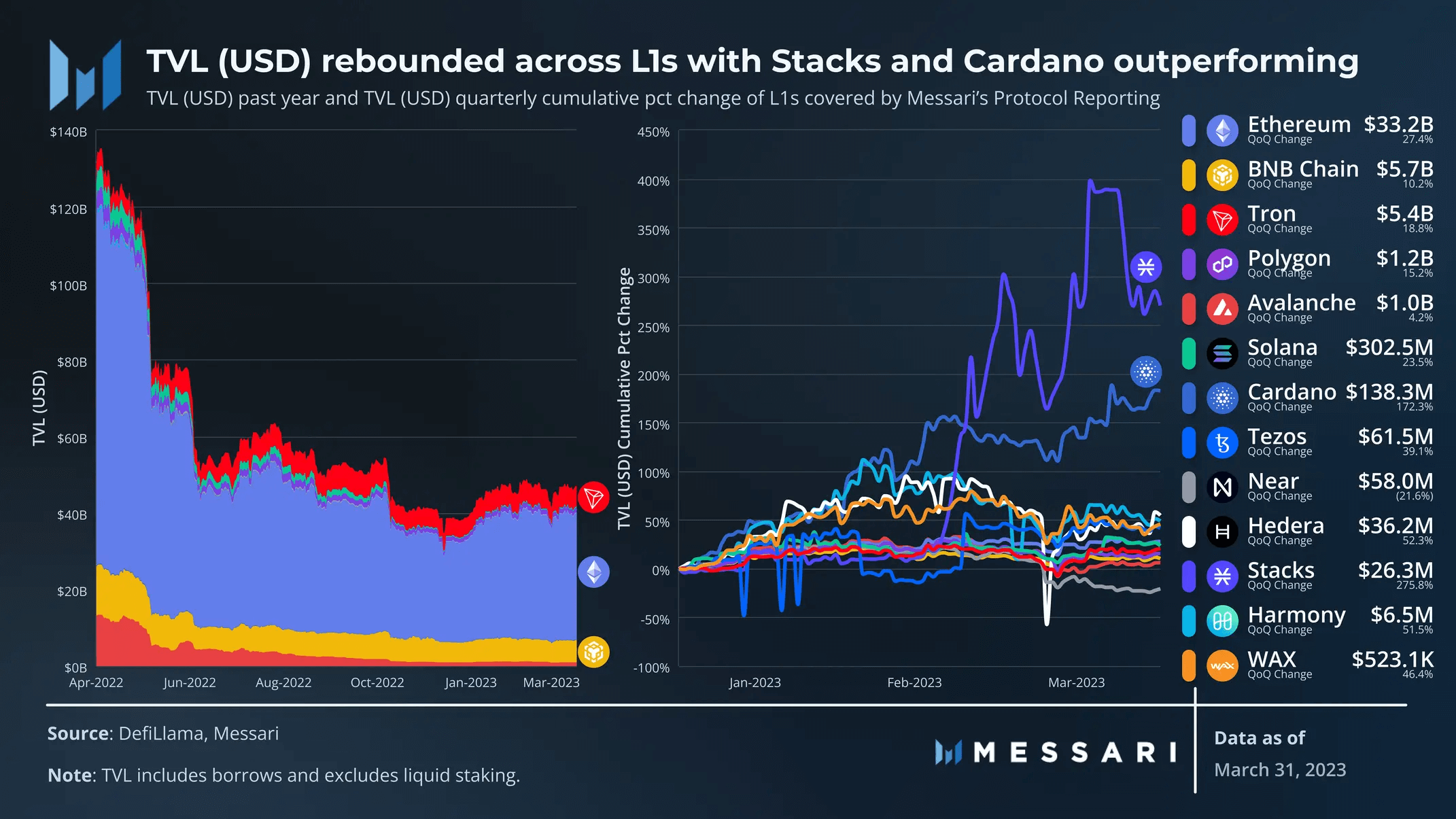

正如市场反弹期间预期的那样,以美元计价的 TVL 也有所增长。大多数公链的市值环比变化都大于 TVL。这种关系潜在地表明,TVL 的增加更多是由于价格升值,而不是净资本流入。

尽管如此,以太坊仍然是 TVL 的主要参与者,其次是 BNB Chain 和 TRON。Stacks 和 Cardano 的表现优于其他公链,分别上涨了 276% 和 172% 。从大约 2 月 17 日到 22 日,Stacks 的 TVL 大幅上涨,与 STX 的价格上涨一致。Cardano TVL 在整个季度稳步上升,并受益于下面进一步详细介绍的几个稳定币的推出。

NEAR 是一个例外,它的 TVL 在整个季度都在下降。22% 的环比下降主要发生在 USDC 脱钩期间。

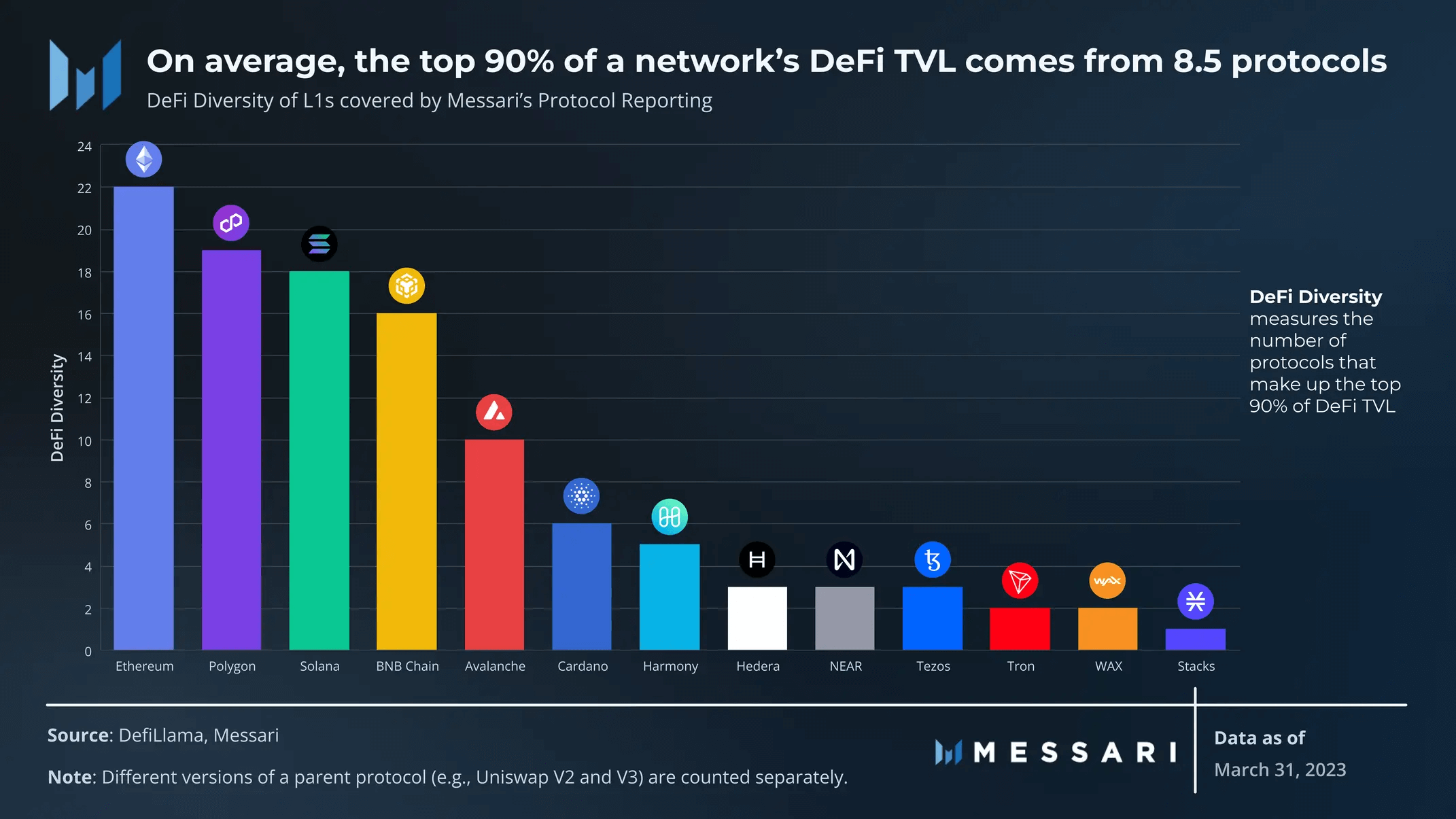

DeFi 多样化衡量构成 DeFi TVL 前 90% 的协议数量。以太坊在 DeFi 多样化中获得 22 分,其次是 Polygon(19 )、Solana(18 )和 BNB Chain(16 )。该排名与 TVL 的排名大致相似,但 TRON 明显是一个例外。TRON 的 TVL 排名第三(54 亿美元),其中超过 70% 是在 JustLend。

大多数公链的日均交易量环比均有所增加。与 TVL 一样,Stacks 和 Cardano 的季度环比增幅最大,分别为 330% 和 101% 。3 月 11 日,在 USDC 脱锚期间,受以太坊超过 200 亿美元交易量的推动,DEX 的每日交易量飙升。这一峰值几乎是之前 Terra/Luna、Celsius 和 FTX 崩溃期间峰值的两倍。

总体而言,稳定币市值在过去一个季度继续稳步下降,其中有几起与稳定币相关的大型事件:

硅谷银行的挤兑导致 USDC 在 3 月 10 日至 3 月 13 日期间暂时贬值,跌至约 0.87 美元的低点。从 3 月 10 日到季度末,USDC 在所有链上的市值下降了 24% 。

2 月 13 日,监管机构指示 Paxos 停止发行 BUSD,BUSD 当时是仅次于 USDC 和 USDT 的第三大稳定币。从 2 月 13 日到季度末,BUSD 在所有链上的市值下降了 52% 。

USDC 脱锚事件前,USDC 是每个区块链的头部稳定币,Ethereum、Polygon、Solana、Avalanche 和 Hedera 都有原生的 USDC 发行。同样,BUSD 是 BNB 链上的主要稳定币,导致其稳定币市值环比下降 31% 。

上述事件导致一些 BUSD 和 USDC 持有人转换为 USDT,从 2 月 13 日到季度末,USDT 市值增长了 17% 。波场 TRON 是这一迁移的最大受益者(因为波场 TRON 的主要用例之一是持有和转移 USDT),其稳定币市值环比增长 30% 。

只有 Cardano 的稳定币市值环比增长了 262% 。Cardano 没有任何 USDC, USDT 或 BUSD,因此不受上述事件的影响。按市值计算,Cardano 的前两大稳定币 IUSD 和 DJED 分别于 2022 年第四季度和 2023 年第一季度推出。它们的持续增长对 Cardano 生态至关重要。

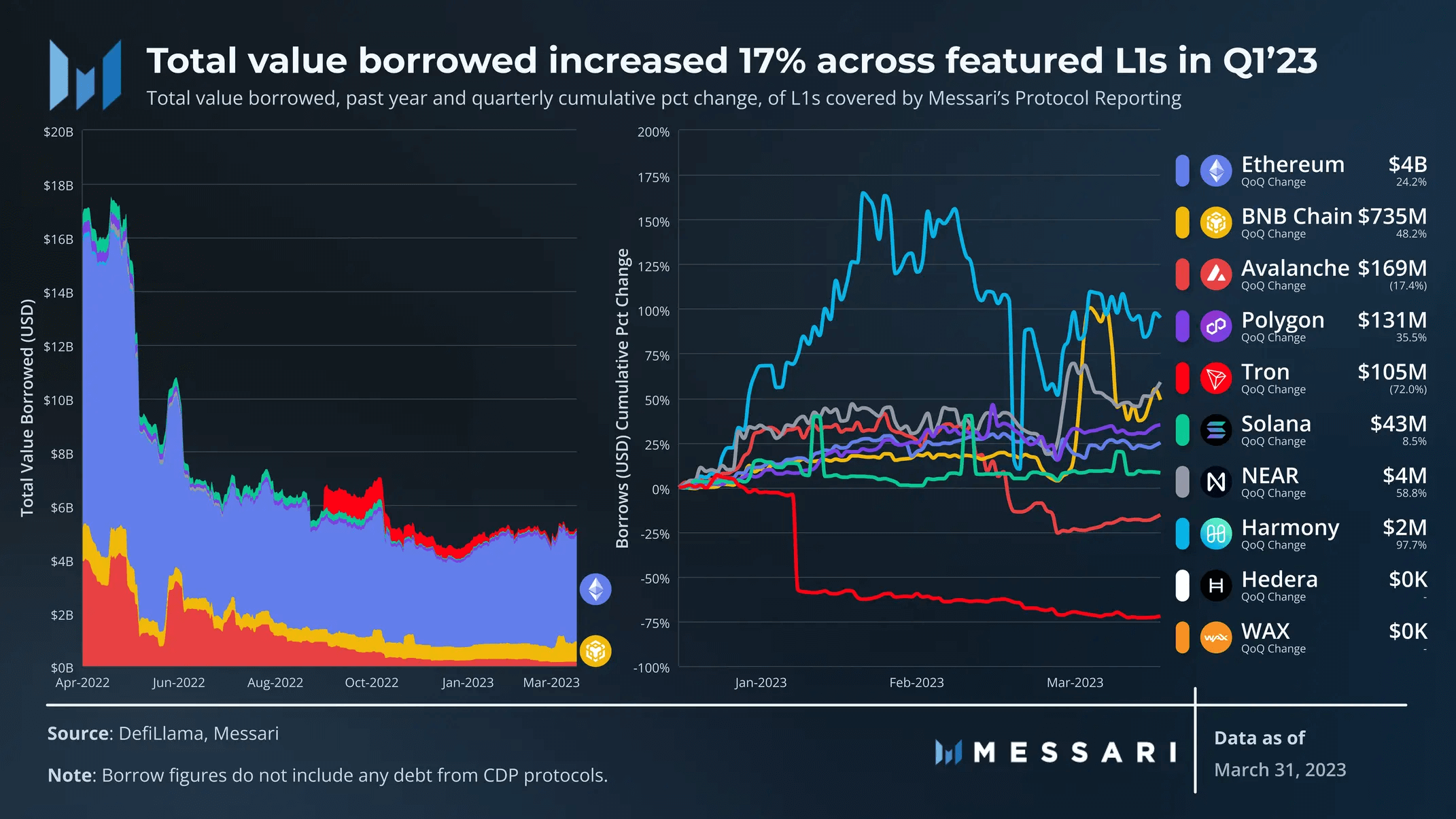

借贷价值指标为公链的 DeFi 活动提供了额外的背景信息。尽管大量借贷会导致更多不稳定的清算,但借贷通常是用户信任借债的地方以及协议赚钱的地方(来自清算和借贷费用)。注意,DefiLlama 的借款数据中不包括 CDP 债务。因此,Cardano、Stacks 和 Tezos 已被排除在该分析之外,因为它们的全部或大部分 DeFi 债务都来自 CDP 协议。

在所有公链中,借贷总价值环比增长 17% 。与 TVL 和 DEX 交易量一样,以太坊仍然以近 40 亿美元占据主导地位,其次是 BNB Chain,为 7.35 亿美元。与这些指标不同,Avalanche 领先于 Polygon,尽管在整个季度中差距有所缩小。

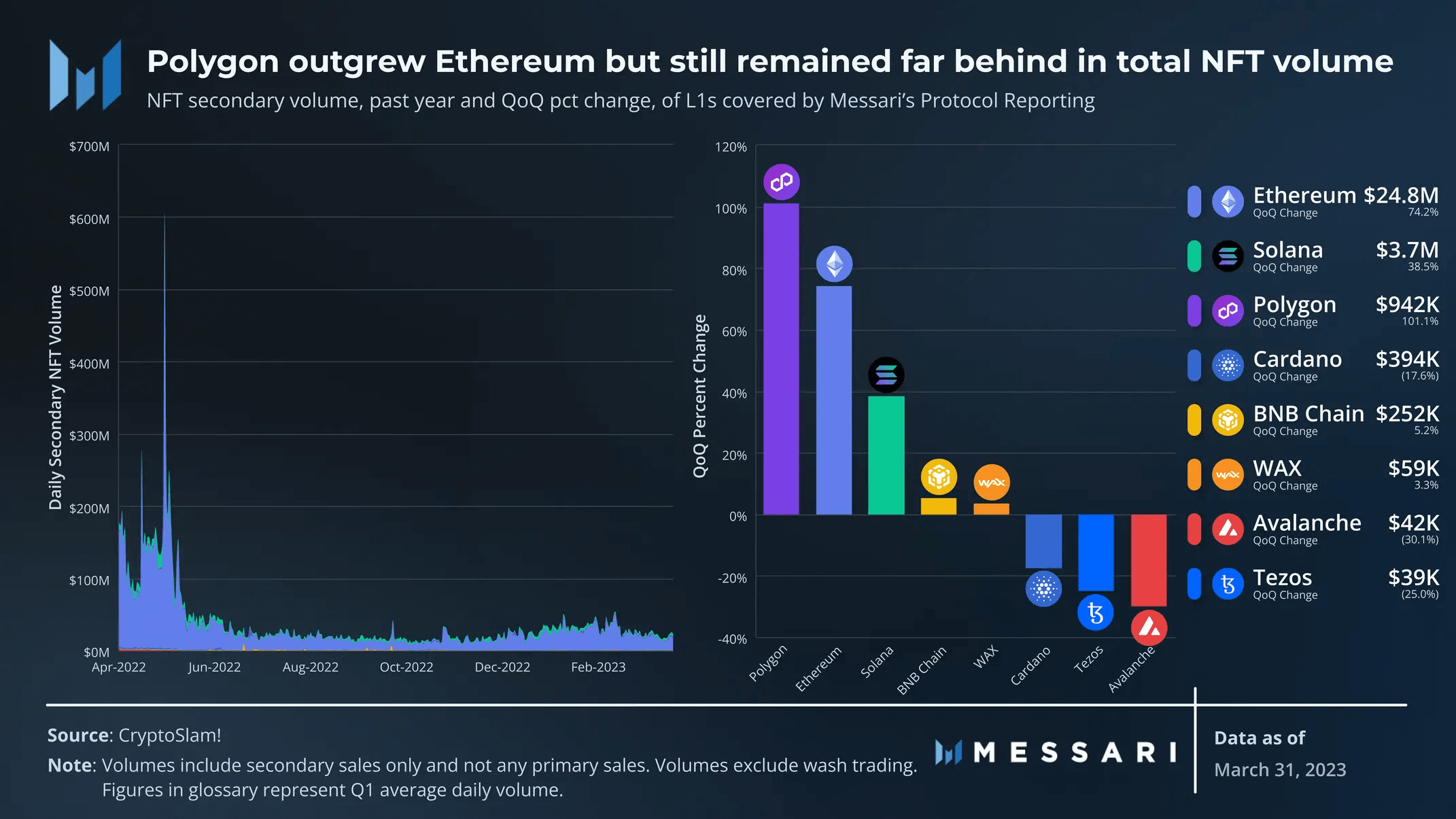

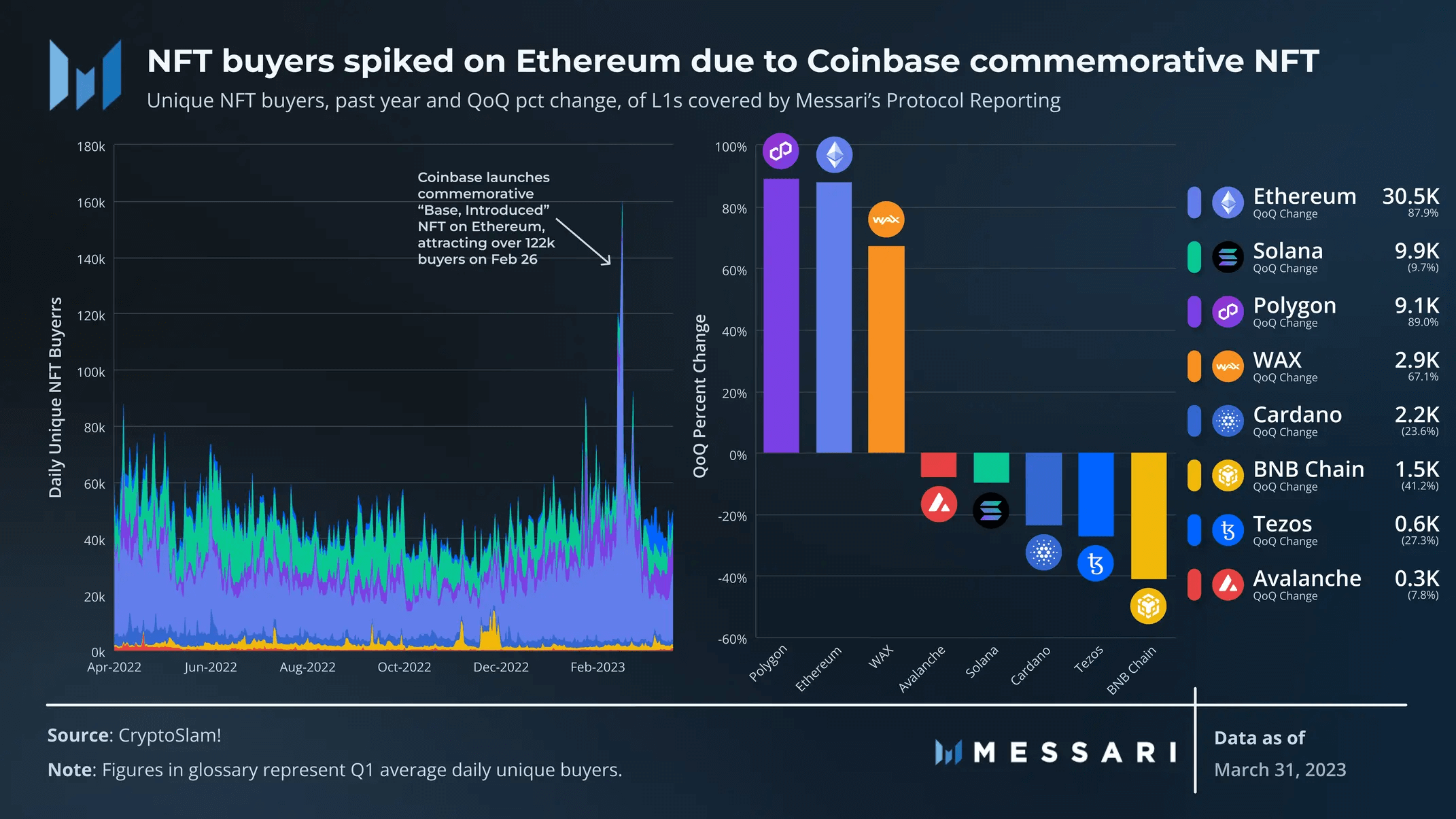

NFTs

尽管 gas 费用较高,但以太坊仍然是 NFT 活动的首要场所。Blur 在 23 年第一季度确立了自己在以太坊市场的主导地位,通过代币发行和 2 月中旬的空投获得了强大的立足点。根据 hildobby 的 Dune 仪表盘,Blur 平均每周交易量份额从 31% 增加到 59% 。只有 Polygon 在季度平均日交易量上超过了以太坊,季度增长了 101% 。

以太坊在每日唯一 NFT 买家方面也处于领先地位,环比增长 88% 。2 月底,Coinbase 在以太坊上推出了一个纪念性的 NFT,以庆祝其 Base 的发布。「Base, Introduced」系列在几天内免费铸造,在 2 月 26 日达到了超过 12.2 万名独立买家的峰值。

只有 Polygon 在季度平均每日独立买家数量上超过了以太坊,环比增长 89% 。

尽管 Tezos 这一指标环比有所下降,但在本季度末推出免费的迈凯轮 F 1 系列后的一周内,Tezos 的 NFT 买家平均增加到 1 万多人。

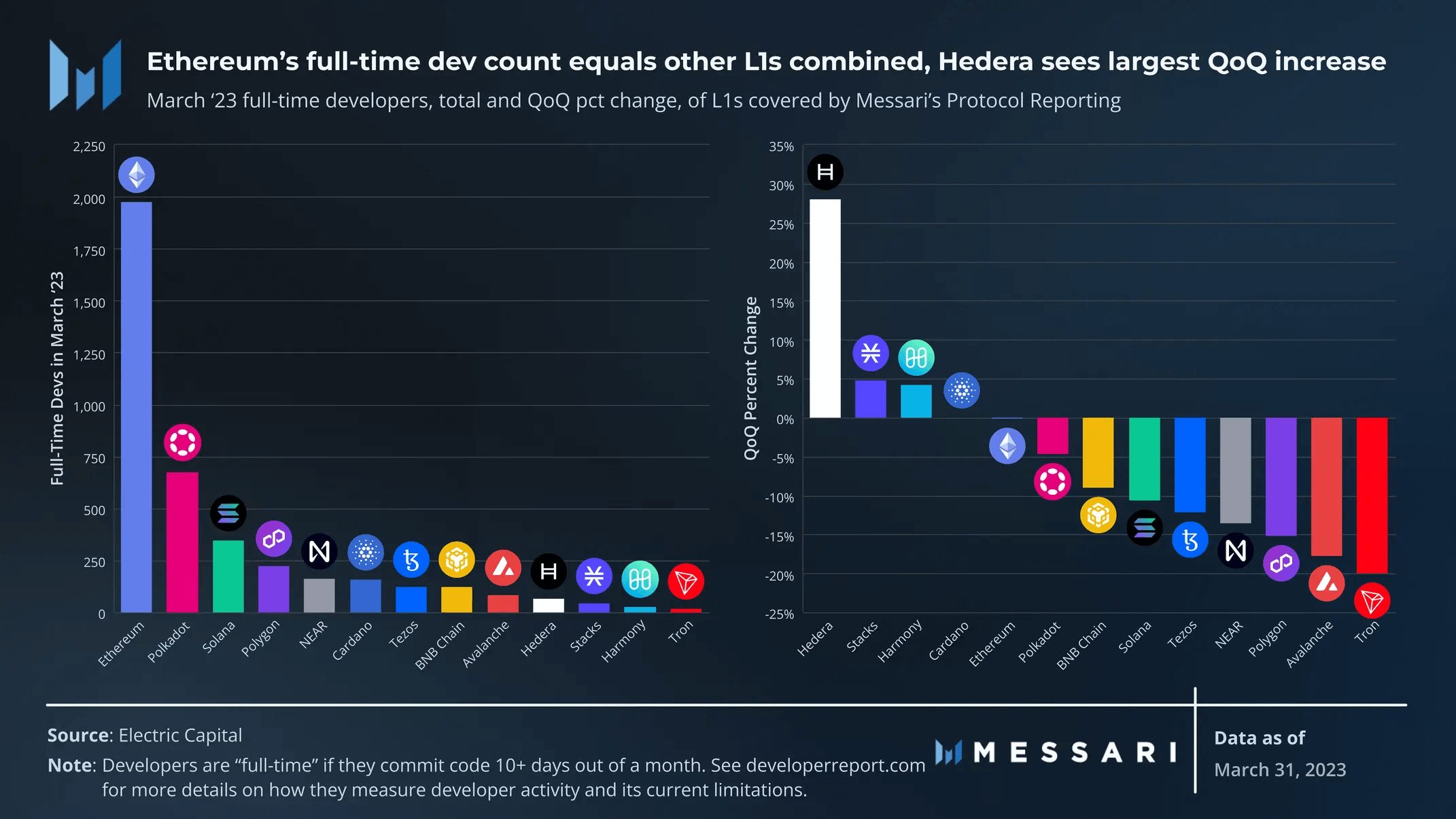

开发者

开发者数据总是不完善的,但 Electric Capital 的开发者报告中,为衡量开发者活动设定了最佳标准。它将开发者定义为为生态系统贡献原创、开源代码的作者,将全职开发者定义为每月贡献原创、开源代码 10 天以上的开发者。

在 14 条链中,全职开发者的数量环比下降了 4% 。以太坊只下降了 0.1% ,仍然是开发者的头部生态系统。以太坊的全职开发人员数量为 1976 人,几乎等于所有其他公链的总和。Hedera 的全职开发者数量增幅最高,环比增长 28% 至 64 人。