原文作者:西柚,ChainCatcher

5 月 25 日,Synthetix Perps(永续合约)总交易量正式突破 100 亿美元,进入一个新的里程碑。根据 DUNE 数据显示,自 2022 年 12 月发布 Perps V2版本至 6 月 7 日,Synthetix 的永续合约交易总量为 112.78 亿美元,已捕获的交易费用近 889.7 万美元。

此外,近 1 个月内 Synthetix Perps 日均交易量已超越 GMX,在去中心化衍生品赛道中排名第二(第一为 dYdX)。

Synthetix 发布 Perps V2半年的时间,所取得的收入已近 900 万美元。如此优异的表现让 Synthetix 这个老牌 DeFi 应用再次回归到用户视线内。Synthetix 早已不是最初定位的合成资产平台,其主要业务已经从台前转向了幕后。

其中,Synthetix 永续合约产品也不是面向 C 端用户的,而是以后端产品的形式呈现,支持开发者或者 DeFi 衍生品集成此功能,用户可以通过使用集成后的 DeFi 产品实现与 Synthetix Perps 合约交互,而不是直接使用或交互。

目前,Synthetix 永续合约的交易量主要由现货及衍生品交易平台 Kwenta 贡献,而 Kwenta 正是基于 Synthetix Perps 组件构建的、面向交易用户的去中心化合约产品。除了 Kwenta 外,集成 Synthetix 构建的 DeFi 衍生应用还有期权平台 Lyra、Polynomial、Decentrex 和 dHEDGE 等衍生品平台。

从台前产品到成为 DeFi 产品的流动性基础设施,支持任何衍生品及交易类产品等进行集成,Synthetix 已完成了自己的战略转型。那么,Synthetix 是如何一步步向成为 DeFi 流动性的基础设施目标靠近的呢?中间都经历过什么?

旗舰产品 Kwenta 交易量已超越 GMX

Kwenta 作为基于 Synthetix Perps 构建的首个前端产品,支持用户进行加密货币现货、期货等交易,为 Synthetix Perps 贡献了 98% 以上的交易量。进入 5 月份以来,Kwenta 合约交易量表现优异,其中, 5 月 24 日单日最高交易量达 4.5 亿美元。

从合约交易量及市场份额占比来看,Kwenta 近日的数据表现已远超 GMX,成为去中心化合约赛道第二大平台。

根据 DUNE 数据显示,近 1 个月内,Kwenta 平台总交易量为 44.6 亿美元,同时期的 GMX 平台总交易量仅为 36.7 亿美元。其中, 5 月 23 日,Kwenta 日内交易量高达 4.5 亿美元,而当日 GMX 交易量仅为 1.1 亿美元。

Kwenta 交易数据变化

其实,从官方后台数据来看,Kwenta 从今年 2 月份开始交易数据就开始呈现上涨趋势,并在 3 月 17 日当天以 4.8 亿美元创下历史新高。是什么驱动了 Kwenta 交易数据的增长呢?这主要是因为 2 月 11 日,Kwenta 宣布已上线了 Synthetix Perps V2版本,支持用户在V2版本中开设新头寸。

由此来看,Kwenta 交易数据的增长离不开 Synthetix Perps V2助力。Synthetix Perps V2又是什么呢?为 Kwenta 带来了哪些新变化?

Synthetix Perps V2是 Synthetix 推出的合约升级版本。通过新的链下预言机系统和调整后的资金费率机制,降低了交易费用、提高资金利用率。

简单来说,Perp V2是通过动态资金费率的方式来保证多空双方持仓的平衡,如当空方数量大于多方时,空方需要向多方定时支付资金费,以保持双方持仓达到平衡,类似于 CEX 交易所。但 Perp V2会随着时间动态调整、每小时都会不同。

另外,Perps V2引入了 Pyth Network 提供的链下预言机系统,减少了交易延迟、降低了抢先交易、套利的风险,并将交易费用降低至 0.05% ~ 0.1% 。

当前 Kwenta 交易费仅为 0.02% 至 0.06% (GMX 交易费用约为 0.1% )。此外,Kwenta 在 2 月份推出V2版本时,并新增了 22 个加密资产交易对,自那以后交易量大幅增加。

而除了产品体验和性能的提升外,Synthetix 还向集成了 Perps V2平台上的交易发放额外的 OP 代币奖励,这是除了 Kwenta 平台本身的 KWENTA 代币外的激励。从 4 月 19 日开始,Synthetix 将在 20 周内提供总计 531 万个 OP 奖励给集成 Synthetix Perps 平台上的交易员,每周最高会发放 30 万个 OP 奖励。

与此同时,Synthetix 还与 Kwenta 合作,Kwenta 平台还将额外提供 60 万个 OP 代币奖励其平台交易者,所有交易者将根据支付的交易费用获得奖励。

Synthetix 和 Kwenta 奖励

总结来说,Kwenta 交易量的增加离不开 Synthetix 支持,首先得益于 Synthetix Perps V2版本的发布,降低了交易费用,增加了可交易资产的数量;其次是 Synthetix 提供的额外 OP 激励措施,促使了交易量的增加。

在 Synthetix 的资源扶持下,Kwenta 平台已经在衍生品赛道站稳了脚跟,如今的知名度已经反哺了 Synthetix 平台。

Synthetix 通过将债务池模块化为 DeFi 应用提供流动性

Kwenta 平台的成功,也暗示着 Synthetix 平台已经从一个早期的面向 C 端用户的合成资产平台成功转向了为 DeFi 应用提供流动性的幕后产品。

从目前的产品定位来看,Synthetix 正试图将流动性整合到更广泛的 DeFi 应用的后端,并构建一套产品供用户与其合成资产进行交互。

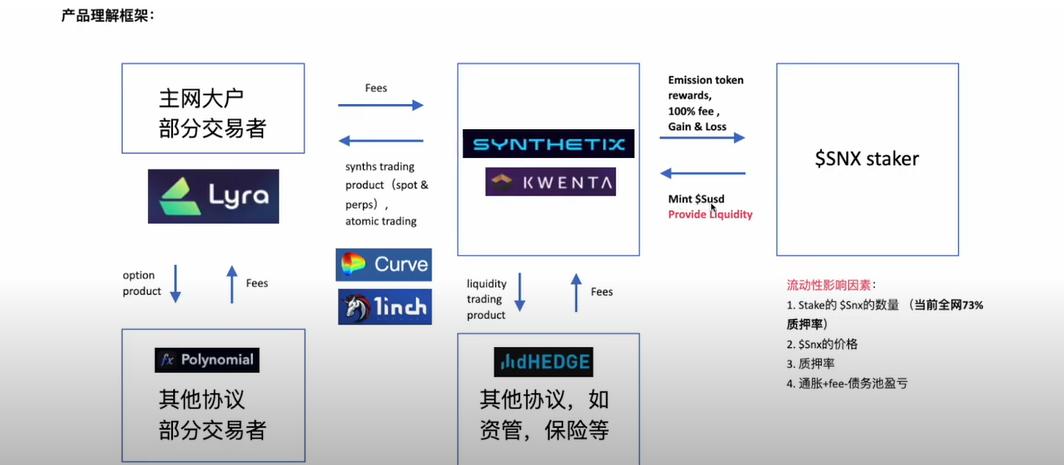

图片来源于 Youtube

目前,基于 Synthetix 构建的产品不仅有 Kwenta,还有期权平台 Lyra、期权流动性聚合协议 Polynomial、合约平台 Decentrex 等。这些平台的共性是使用了 Synthetix 的 sUSD 资产,流动性由其提供。

其实,Synthetix 不仅支持 DeFi 衍生产品集成流动性,还支持现货交易产品集成。去年 Synthetix 推出的原子交易(Atomic Swaps)就属于现货交易,Curve、1inch等平台已经集成。

所谓的原子交易即支持用户在不同 Dapp 中的多笔交易通过打包的方式以单笔交易执行。之所以使用 Synthetix 完成现货交易它最大的特点就是允许用户无滑点地铸造和交易各种合成资产,合成资产之间的交易没有特定的交易对手,而是通过智能合约销毁一种代币,并铸造另一种代币。将 USDC 换成 DAI 并继续将该 DAI 换成 ETH 可能会有更好的结果。

如小明想要 10 万 USDT 购买 ETH,通常的方式是使用 DEX 平台用 10 万 USDT 直接购买 ETH,交易过程大概为 USDT-DAI、DAI-ETH,这个过程会有交易滑点,而通过集成的 Synthetix DEX 平台,交易过程可能变为了 USDT 先兑换为 sUSD,sUSD 再兑换为 sBTC,然后 sBTC 兑换为 BTC,由于 sUSD/sBTC 是合成资产兑换无滑点损失,而 USDT/sUSD、sBTC/BTC 又都是同类资产进行兑换,也没有滑点。

集成 Synthetix 产品的流动性最终都由其平台独创的债务池提供。

动态债务池是 Synthetix 平台的创新,也是合成资产 Synths 发行的机制。用户抵押 SNX 铸出 sUSD,这是一种与美元 1 : 1 挂钩的稳定币。sUSD 的价值被认为是系统的负债,而当 sUSD 交易成了 sToken 之后,债务则会随着 sToken 价格的上涨或下跌而增加或减少,来保持 sUSD 价格和其它 sToken 价格的稳定,以及交易过程中的无滑点。

如原债务池有 100 sUSD,小明用这 100 sUSD 买入了 sBTC,当比特币上涨 20% 时,整个债务池债务就会上升至 120 sUSD;当用 sBTC 换回 sUSD 时,可以收到 120 sUSD;如果比特币下跌 20% ,整个债务池债务就下降为 80 sUSD,当用 sBTC 换回 sUSD 时,只能收到 80 sUSD。

在 Synthetix Perps 中,是债务池作为交易的对手盘,来为合约交易提供流动性。而在原子现货交易中,是由债务池中的资产提供流动性,执行资产交易。

也就是说,Synthetix 其实是把合成资产的债务池给模块化了、成为了单独的流动性层基础设施,支持 DeFi 应用集成。借助 Synthetix,一些新启动的 DeFi 应用即使平台上没有资金池也可完成资产交易、无需担心流动性问题。

Synthetix V3已实现从合成资产到流动性基础设施的演化

Synthetix 的前身是稳定币协议 Havven,通过抵押链上原生代币 HAV 来发行稳定币 nUSD。2018 年更名为 Synthetix,后以合成资产身份定位亮相,用户可以通过质押 SNX 铸造合成资产(sUSD)Synths,不仅支持合成稳定币还支持用合成资产追踪外汇、股票、商品等价格。

2021 年上线 Synthetix Perp 合约功能,支持 DeFi 衍生品开发者集成该应用,并部署了 Kwenta、Lyra 等产品。

2022 年推出原子交易(Atomic Swaps)功能,支持现货 DEX 集成流动性。

但在这个过程团队并没有公开表示,Synthetix 定位由面向 C 端用户的合成资产平台调整为 DeFi 应用、开发者等 B 端用户提供流动性的基础设施。直到今年 3 月份,在以太坊和 Optimism 上部署了 Synthetix V3版本,才让用户真正意识到,Synthetix 已完成转型。

V3版本主要专注于 4 个领域:DeFi 衍生品的流动性层,支持新协议构建在 Synthetix 上;增加抵押资产的种类;兼容 EVM,支持跨链部署;为开发者提供更友好的工具组件等。

DeFi 衍生品的流动性层,Synthetix 的目标明确是成为一款专注于流动性即服务(Liquidityas a Serivce)的协议,以将协议打造成一个无许可的衍生品流动性平台,为下一代 DeFi 产品提供源动力。

增加抵押资产的种类,提升 Synths 的市场规模、增加流动性深度。目前,由于 Synths 只能由 SNX 质押者铸造,这意味着 Synths 整体规模上限取决于 SNX 的价值,SNX 流通量约为 3 亿个,按照 2.3 美元价格,SNX 市值约为 7 亿美元,按照 400% 的抵押率来计算,Synths 的市场规模被限制在 1.7 亿美元。因此,V3创建了一个与抵押品类型无关的通用金库,每一个金库都支持单一的抵押资产,这些金库会被组合并对接到一个或多个市场的流动性池子中,不同的金库拥有不同的激励结构来引导流动性。

兼容 EVM,支持跨链部署,Synthetix V3 将能够部署到任何 EVM 兼容链上,以支持任何链上的合成资产。

开发者工具,Synthetix 将会提供更多组件支持开发者让基于 Synthetix 构建应用更容易。

Synthetix V3从根本提高了 Synthetix 系统的运转效率,让其未来定位更加清晰,主要是面向 B 端开发者用户。V3版本将在未来几个月内分阶段发布,功能将逐渐可用。

其实,Synthetix 作为 DeFi 流动性基础设施的定位,可在 2021 年创始人 Kain 关于 DeFi 未来发展方向的观点可以寻到一丝踪迹——“DeFi 并不是真正面向用户,我们曾误以为是,那是因为自 2018 年以来我们一直只是在与加密爱好者互动。但普通用户未来更有可能通过移动钱包,而不是直接与 DeFi 基础设施进行交互。”

正是通过这种循序渐进的产品迭代与功能优化,找准自己的优势和特点,并将其不断深入,Synthetix 产品已经由B2C产品升级为了B2B产品,在同质化泛滥的 DeFi 赛道试图寻求自己的特色和差异化。

其实,目前不只是 Synthetix,老牌 DeFi 应用都在尝试寻找新的增长点和差异化叙事路线,如 Curve 推出了原生稳定币 crvUSD、Frax Finance 上线了 frxETH,Aave 推出稳定币 GHO 等,试图在如今的资金存量市场深耕产品、延展新叙事,来构建自己的专属护城河。