随着 Azuki 事件的发酵,NFT 社区和行业都在面临着考验。不仅各大蓝筹 NFT 系列经历了不同幅度的下跌(详见《Azuki 团队套走 2 万 ETH,但 NFT 市场损失了 20 万 ETH 的流动性》),众多 NFT 借贷平台也承受了压力(详见《蓝筹 NFT 大幅下跌,NFTFi 接受挑战》)。

市场甚至进一步猜疑,随着 NFT 价格的进一步下跌,是否会将引发借贷连环清算,导致 NFT 价格进入新一轮的螺旋踩踏?

NFT Lending 有多繁荣?

随着 NFT 的发展,整个 NFTFi 市场新项目层出不穷,各类协议不断涌现。

目前到底有多少 NFT 借贷平台?作为 NFT 领域的一个较为“刚需”的产品,借贷协议数不胜数。仅 alchemy 就已收录 42 个 NFT 借贷产品,由于其中大多产品并不流行,数据难以获取。本文并不以此列表作为研究对象。

DeFiLlama 的数据显示,目前 23 款 NFT 借贷协议已被其收录并列入统计。截止本文发布时, 23 款协议总 TVL 已达 1.89 亿美元。

仅从数据来看,这一数字颇为可观。若使用 FT 进行并不那么对等的对比, 264 款 FT(同质化代币)借贷协议总 TVL 高达 147 亿美元,是 NFT 借贷 TVL 的 77.7 倍。而 FT 总市值约为 1.2 万亿美元,是 NFT 总市值 60 亿美元的 200 倍。

尽管协议数量众多,但从数据来看,受市场认可的协议却仅寥寥数款。

在 NFT 借贷产品中, 5 款协议的 TVL 达到了千万美元以上, 4 款协议 TVL 在百万至千万级之间。头部协议优势明显,ParaSpace 和 BendDAO 两平台的 TVL 之和约为 9100 万美元,约占所有 NFT 借贷协议 TVL 总和的 48% 。

灵活、“传统”的P2P借贷,为长尾资产注入流动性

今年 5 月 ,著名 NFT 交易平台 Blur 引入了被称为 Blend 的 NFT 借贷协议,并由此入局 NFT 市场新的赛道。与 Blur 相似,NFTfi、Arcade 均为采用了P2P模式的 NFT 借贷协议。

以 NFTfi 为例,该协议即为一款点对点 (P2P) NFT 借贷协议,这也是目前 NFT 借贷的主流形式。

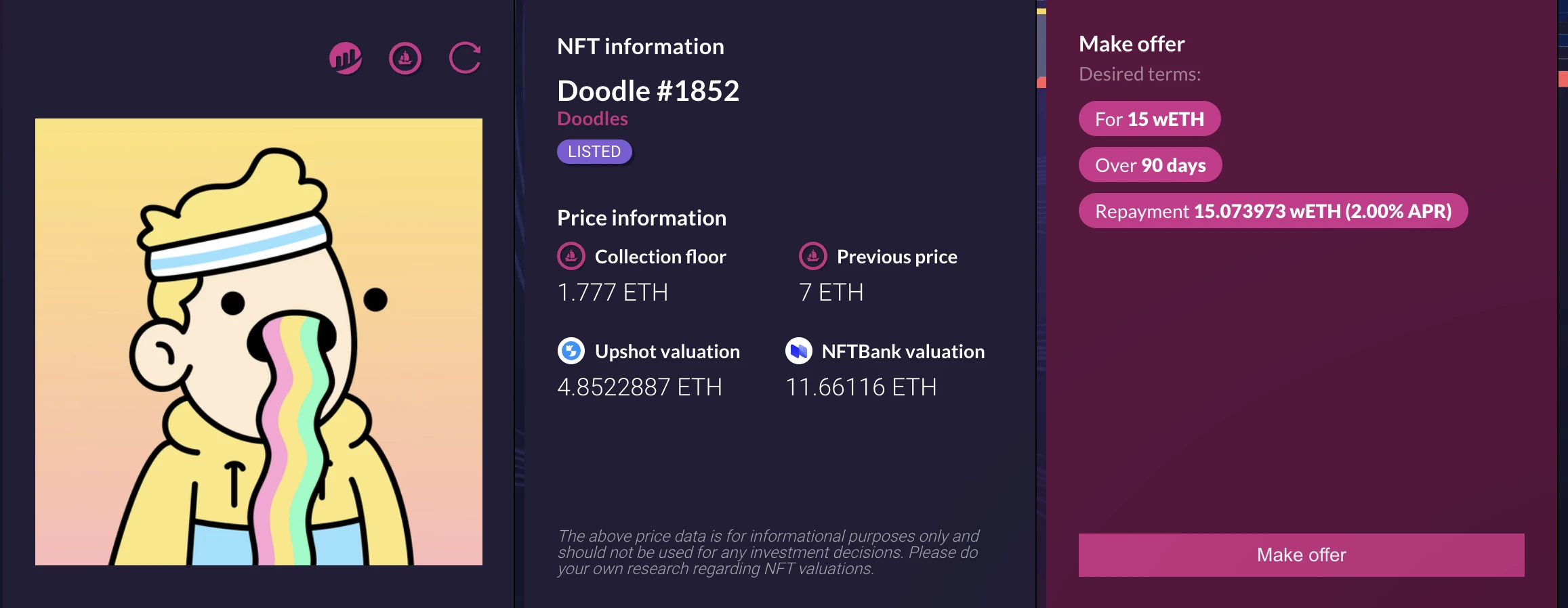

NFTfi 出借页面

在此类模式下,借方和贷方可在平台上进行进行 1 对 1 的匹配,由一个贷方直接放款向一个借方。

P2P 模式更接近传统世界的抵押贷款,平台仅充当中介的角色。

在 P2P 模式下,所有报价和交易均在平台完成,而抵押品则由平台代为保管。如果借款人发生了违约事件,平台则会将其抵押物拍卖。由于这种模式更接近“一单一议价”,此类协议的流畅交易依赖于大量的用户,更接近“半人工”的色彩。但优势是其借款交易更加具有多样化,且对长尾资产更为包容。

但具体而言,同为 P2P 借贷,各家又有所不同。

具体而言,NFTfi 更接近传统贷款。贷方可自行设置贷款额、贷款期限、利息等。若贷款发生违约,其 NFT 资产将被质押给贷方,且贷方将有机会以低于其市场价值的价格获得该 NFT。

Arcade 也是一个老牌借贷项目。该项目的前身为 Pawn.fi。与 NFTfi 相似,贷方需发起贷款请求,设定好借款类别、借款数额、还款期限以及借贷利率等细节,并以此为准签署一笔约束性交易。此外,Arcade 还允许用户将多个 NFT 封装为一个 NFT 包,并将包作为单个资产抵押。而在借贷协议上也拥有更大的灵活性。今年 6 月底,一用户即将 Found 铸造的 FTX 债权代币封装为 NFT,并以此 NFT 作为抵押,将其价值 31307.81 美元的债权在该协议贷款 7500 美元。

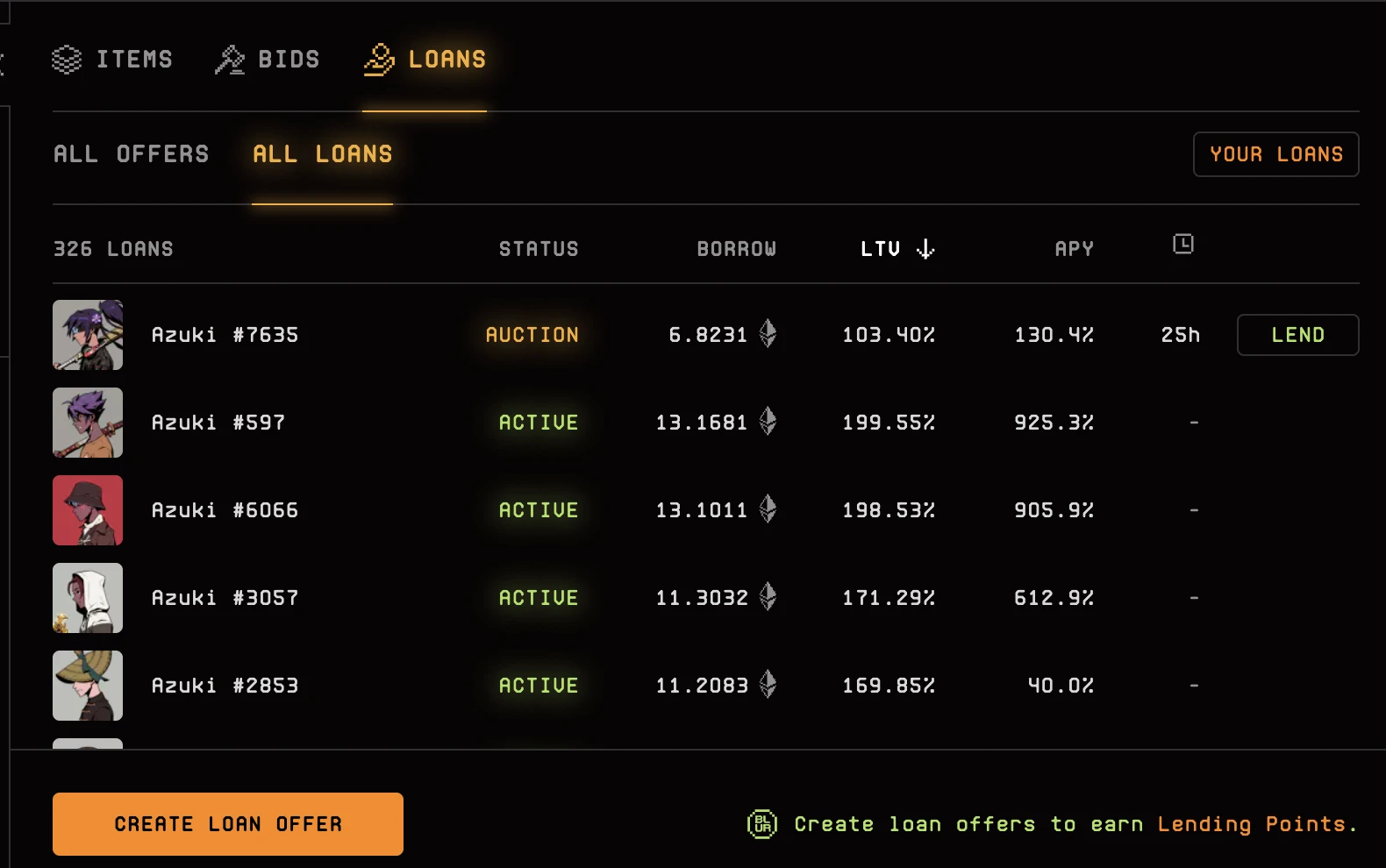

Blur Lending 贷款列表

Blend 则是 P2P 借贷中较为特殊的一个。该协议可不设置到期日期,实现“永续贷”的效果,只要有放款人愿意用质押品贷款,Blend 就会自动重启一个借款头寸。只有在利率变化或其中一方想退出头寸时,才需要进行链上交易。

而对于违约和清算,Blend 也有不同的设计。当拍卖触发时,借款人可在 24 小时之内偿还贷款。若贷款并未偿还,则其贷款协议的利率将会进一步提高,让其贷款拍卖变得更有吸引力,最终其贷款 APY 甚至可达 1000% 。若无人买断贷款,放款人将在拍卖触发 30 小时后收到作为抵押品的 NFT。

整体来看,大多数 P2P 模式的借贷产品均无需外部预言机的介入,这也是“点对点”的灵活所在,其利率和贷款价值均有借贷双方协商决定,每笔贷款都是单独匹配的。

流动性霸主的协议借款,如何为市场埋下隐患?

点对协议的交易则是与P2P截然不同的借贷模式。ParaSpace、BendDAO 两大头部平台均采用了此类模式。DeFiLlama 数据显示。

其 TVL 之高,也一定程度上说明了点对协议借贷的高效率。P2P NFT 借贷允许更为灵活、定制化的贷款,而点对协议则允许 NFT 持有者更加快速、便捷的获得流动性。

在这种模式下,用户抵押 NFT 之后可直接从协议获得借款,无需等待合适的借款人完成“ 1 对 1 ”的匹配。与 FT 借贷协议类似,放款的资金则通常来源于流动性提供者,通过向协议提供资金,用户可赚取借贷利息。

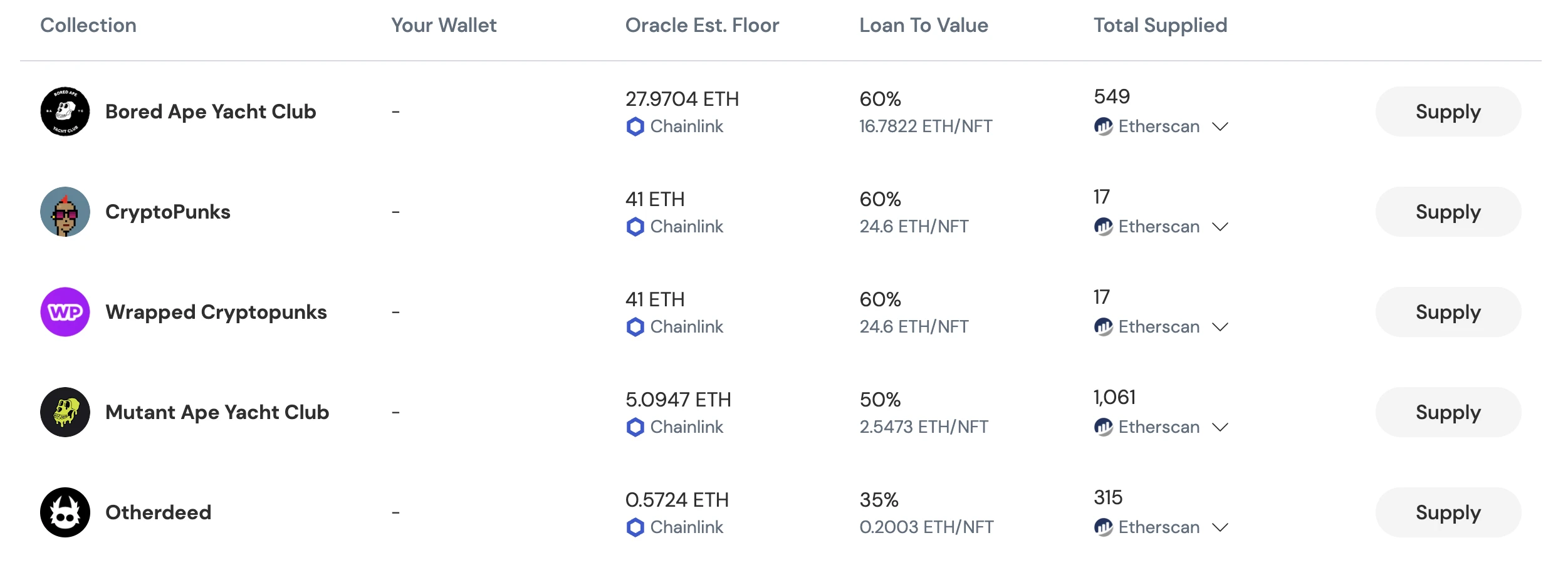

ParaSpace 借贷市场

以 ParaSpace 为例,该协议为用户提供更为直观、接近传统 FT 借贷的市场和用户体验。用户可将 NFT 存入,并从协议直接借入多种 FT 代币。

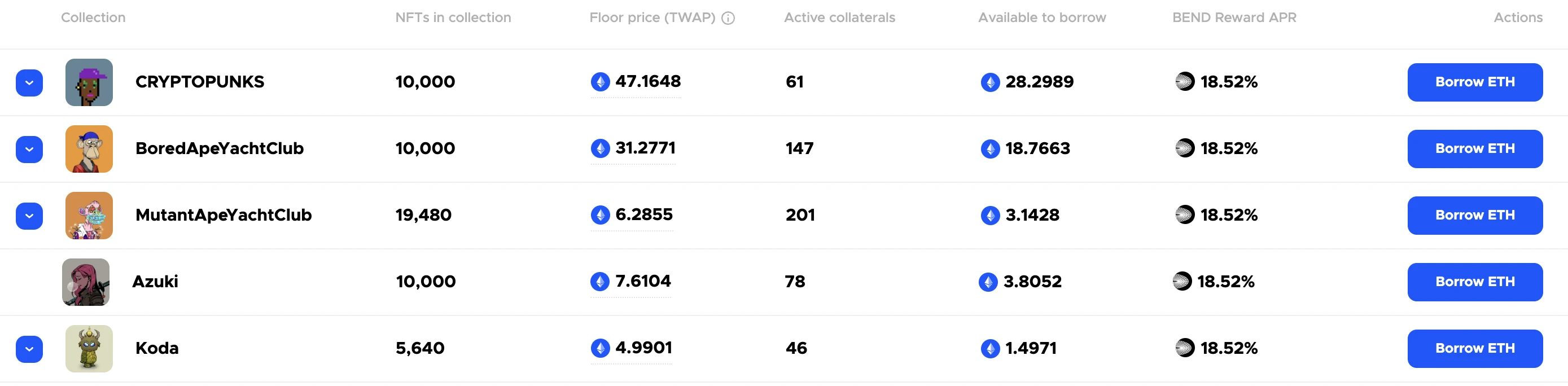

BendDAO 借贷市场

与 ParaSpace 类似,BendDAO 也由用户直接向协议发起借款,协议通过统一的储备金池子向借款人发放贷款。

在这种模式下,与点对点 NFT 贷款最大的区别则在于外部预言机的重要性。由于此类贷款并不是双方自行约定的借款条款,所以其债务违约的清算机制与前述 P2P 平台均有所不同。

此外,最为重要的是,在清算发生后,NFT 将在被拍卖后流向二级市场,而非转手予放款用户。正是这一区别,让此类模式更加“自动化”,但也埋下了 NFT“螺旋下跌”的隐患。

无论是 BendDAO 或 ParaSpace,其喂价均采用了 Chainlink 预言机,采用 OpenSea 的地板价作为喂价数据。

JPEGd 则是主流 NFT 借贷项目中的一朵奇葩。该协议并不采用存入 NFT、借出 ETH 的常规模式。而是仿照 MakerDAO,允许用户存入 NFT 做抵押,借入合成稳定币 PUSd。用户可使用 PUSd 在协议上提供流动性并赚取利息。这一模式被称为 NFDP(Non-fungible debt positions,非同质化债务头寸)。与其他点对协议的借贷平台类似,JPEGd 使用 Chainlink 预言机来进行喂价。

清算引发螺旋踩踏?

当抵押品健康度不足之时,清算即会发生。

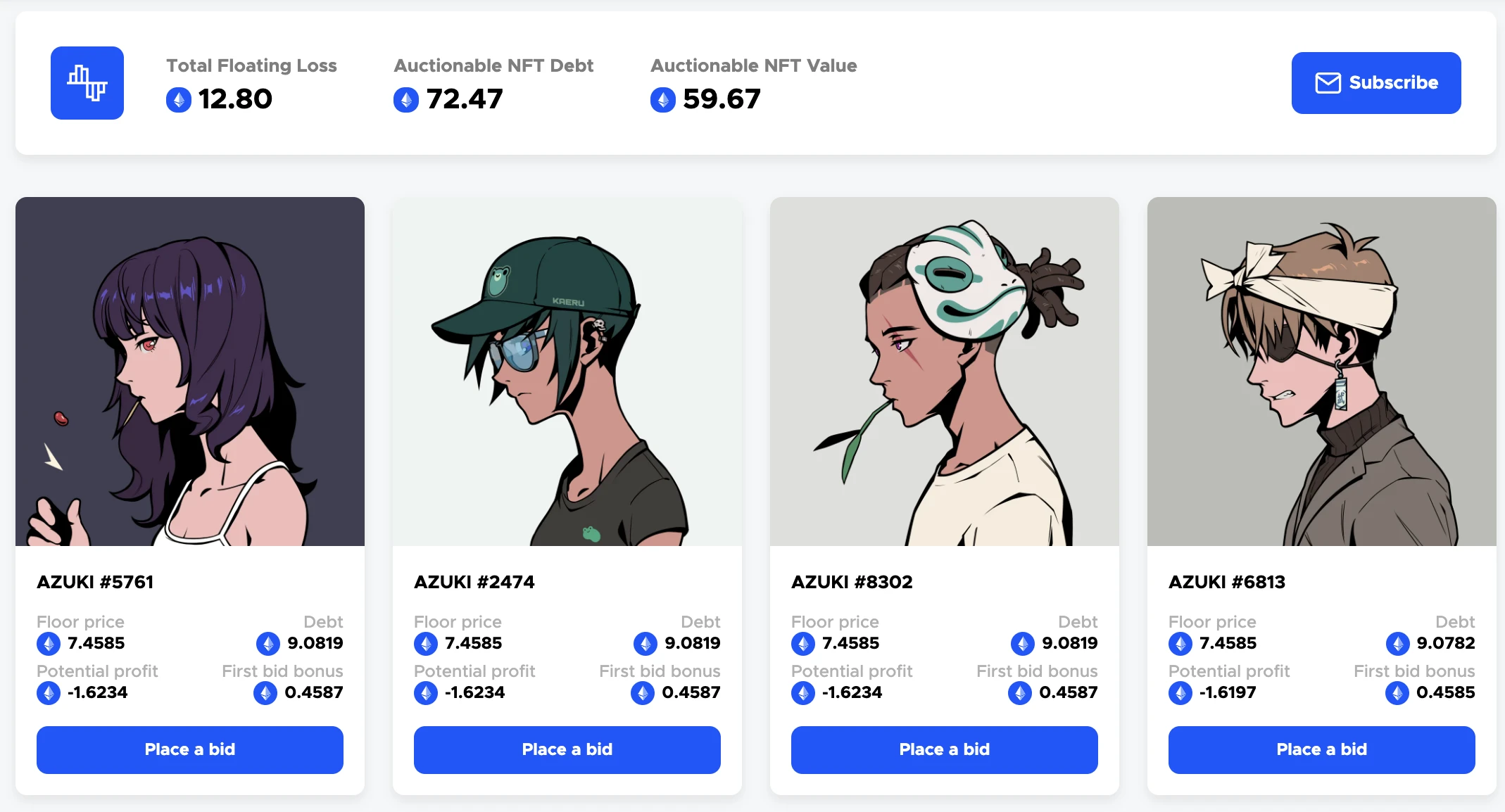

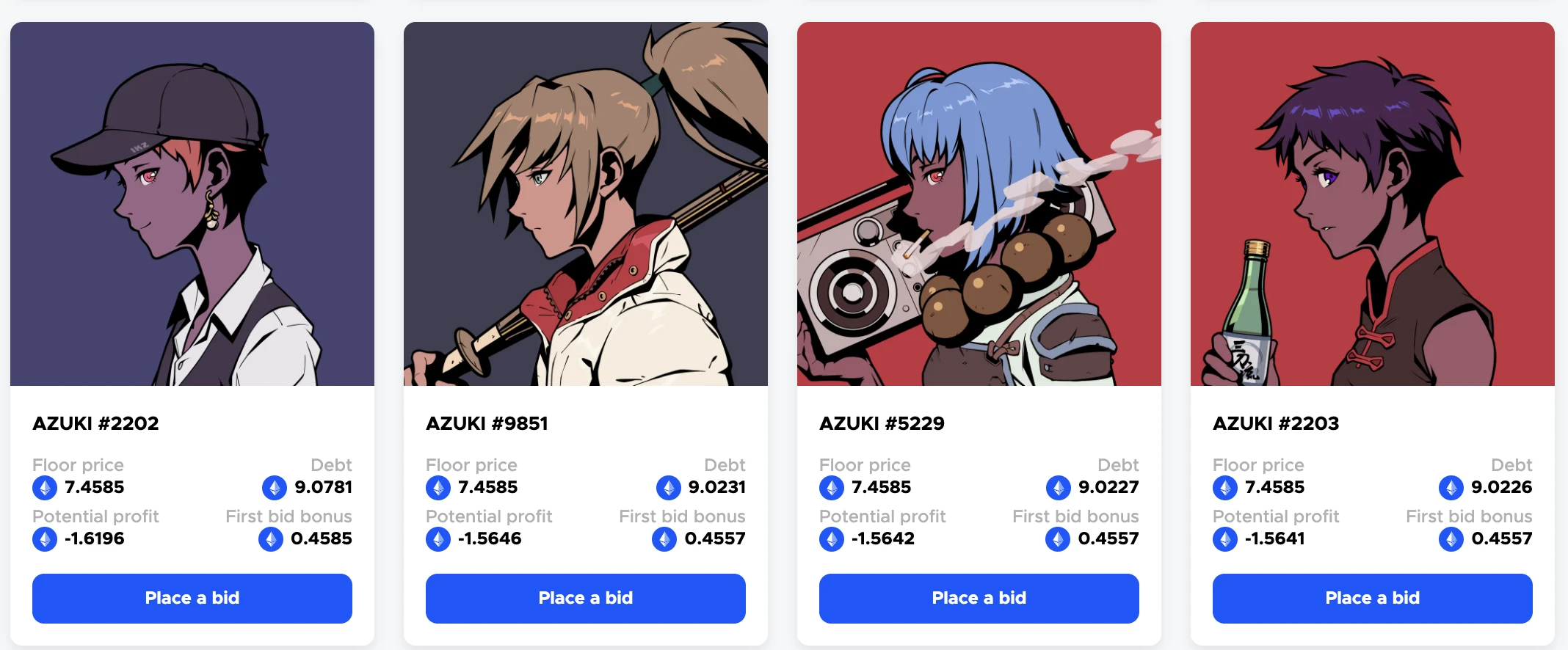

在 Azuki 事件发酵之后,Azuki 价格的极速下跌导致部分 NFT 的地板价跌破了债务价值。以 BendDAO 为例,目前总共 8 枚 Azuki 已出现坏账,价值 59.67 ETH 的抵押资产却欠下了 72.47 ETH 的债务。

ParaSpace 也出现了相似的情况。在平台上多笔贷款均已出现资不抵债的情况。

目前,有 13 笔(共 14 枚)Azuki的借贷清算已被平台暂停,这些抵押品总计价值 35.99 万。ParaSpace 表示暂停清算旨在给予用户更多时间来补充流动性、偿还贷款并提高健康度,后续将恢复清算。目前这批坏账约为 10 万美元,ParaSpace 表示有足够的储备基金来应对突如其来的状况,其储备基金完全可以覆盖。

清算所导致的下跌螺旋可以有多恐怖?

在今年 4 月,BAYC 巨鲸 franklin 的销号退圈,让人们唏嘘不已。Franklin 反复使用BendDAO ,在加杠杆和市场下跌的情况下配置了大量 BAYC。他一度拥有 61 只 BAYC,成为 BAYC 排名第 6 的大户。而他的借贷金额也达到了惊人的近 2 万 ETH。但在一连串的错误操作之下,最终 franklin 走向了大量的亏损,并由此退圈。

目前来看,NFT 借贷市场蓬勃发展,已经为市场带了更加丰富的流动性和颇为丰富的想象空间及使用场景。但随着 NFT 金融化的加剧,FT 市场中所蕴含的各种金融风险,也将在 NFT 市场蕴酿。随着本轮大幅市场波动的显现,未来 NFT 市场还会出现多少风险呢?